A medida que se han ido incorporando cada vez más métodos de pago en todo el mundo, el comportamiento y las expectativas de los clientes han cambiado. En 2024, el uso del efectivo a nivel mundial disminuyó un 4 %, con un cambio significativo hacia los pagos digitales.

Si bien la popularidad de métodos de pago específicos depende de dónde se encuentren los clientes, qué están comprando y si realizan una compra en línea o en persona, los clientes esperan que las empresas ofrezcan opciones de pago rápidas, seguras y flexibles.

A continuación, explicaremos cómo elegir un conjunto de opciones de pago adaptadas a tu empresa y a tus clientes, cómo configurar un sistema de pago equipado para admitir esos métodos de pago y qué se necesita para aceptar múltiples formas de pago de los clientes. Esto es lo que debes saber.

¿De qué trata este artículo?

- Por qué es importante aceptar varios métodos de pago

- Cómo dividir un pago en varios métodos de pago

- Cómo decidir qué métodos de pago aceptar

- Cómo configurar un sistema de pago para varios métodos de pago

- Tipos de métodos de pago y cómo aceptarlos

- ¿Cómo puede ayudarte Stripe Payments?

Por qué es importante aceptar varios métodos de pago

Conforme evoluciona el sector de los pagos, las empresas deben ofrecer una variedad de métodos para satisfacer las crecientes expectativas de los clientes. He aquí por qué las empresas deben diversificar sus métodos de pago:

Comodidad para los clientes: los clientes tienen diferentes preferencias y limitaciones en cuanto a los métodos de pago. Al aceptar múltiples métodos, las empresas satisfacen una gama más amplia de necesidades, lo que facilita a los compradores completar sus compras.

Aumento de las ventas y las tasas de conversión: aceptar más opciones de pago aumenta las ventas y mejora las tasas de conversión ya que los clientes son menos propensos a abandonar sus carritos.

Mejora de la experiencia y la satisfacción del cliente: al ofrecer una variedad de opciones de pago, las empresas pueden demostrar que se centran en el cliente, lo que mejora la experiencia de compra en general y aumenta la satisfacción y la fidelidad de los clientes.

Se llega a una base de clientes más amplia: cada grupo demográfico pueden preferir diferentes métodos de pago. Por ejemplo, los clientes más jóvenes pueden preferir monederos digitales o aplicaciones P2P, mientras que los clientes de más edad pueden preferir tarjetas de crédito o transferencias bancarias.

Mejora de la gestión del flujo de caja: los diferentes métodos de pago tienen diferentes plazos de procesamiento. Aceptar una combinación de métodos de pago significa que las empresas reciben algunos pagos más rápido que otros, lo que ayuda a la gestión del flujo de caja.

Mantenimiento de la competitividad: aceptar múltiples opciones de pago se está convirtiendo en una práctica habitual en muchos sectores. A medida que más empresas adoptan una amplia gama de métodos de pago, las que no se adaptan pueden encontrarse en desventaja.

Adaptarse a los mercados internacionales: si una empresa opera a nivel internacional o tiene planes de expansión, debe aceptar métodos de pago que sean populares en diferentes regiones y países.

Reducción de la dependencia de un único proveedor de servicios de pago: depender de un único método de pago puede ser arriesgado. En caso de problemas técnicos o cambios en las políticas del proveedor, disponer de opciones alternativas permite mantener la continuidad del negocio.

Seguridad y prevención de fraude: los diferentes métodos de pago cuentan con diferentes funciones de seguridad y mecanismos de prevención de fraude. Ofrecer una variedad de opciones puede ayudar a proteger al negocio y a sus clientes.

Respuesta a los avances y tendencias tecnológicas: a medida que evoluciona la tecnología, también lo hacen los métodos de pago. Mantenerse al día con las últimas tecnologías y tendencias en materia de pagos, como pagos móviles y las criptomonedas, permite a las empresas seguir siendo relevantes.

Requisitos normativos y de cumplimiento: algunos métodos de pago pueden ser más adecuados para los requisitos normativos de determinados sectores o regiones.

Cómo dividir un pago en varios métodos de pago

Si un cliente solicita dividir un pago entre varios métodos de pago, las empresas deben estar preparadas para gestionarlo sin problemas. A continuación se explica cómo una empresa puede dividir un pago entre varios métodos de pago.

1. Confirma que tu sistema admite fraccionar los pagos

Comprueba tu sistema de punto de venta (POS) o procesador de pagos para asegurarte de que admite múltiples tipos de pago para una sola transacción.

2. Pregunta al cliente cómo quiere dividirlo

Averigua cuántos métodos de pago desea utilizar el cliente y qué importe debe asignarse a cada método. Confirma que el cálculo coincide con el importe total adeudado.

3. Introduce el primer pago parcial

Empieza a procesar el primer pago introduciéndolo como pago parcial en tu sistema POS o procesador de pagos. Espera la confirmación antes de continuar.

4. Introduce los pagos parciales restantes

Después del primer pago efectuado correctamente, introduce los pagos parciales restantes uno por uno. Asegúrate de que cada transacción esté confirmada.

Cómo decidir qué métodos de pago aceptar

Asegúrate de que tu empresa esté preparada para aceptar los métodos de pago que más interesan a tus clientes. A continuación, te ayudamos a determinar cuáles pueden ser:

Análisis avanzado de clientes: analiza los datos de los clientes mediante herramientas como Google Analytics, software de gestión de relaciones con los clientes (CRM) o plataformas especializadas de análisis de fintech para acceder a los datos demográficos, los hábitos de compra y las preferencias de pago de los clientes. Segmenta tu clientela y analiza los patrones de gasto.

Tendencias de pago específicas del sector: investiga las tendencias de pago en tu sector. Para ello, puede asistir a conferencias, suscribirte a revistas especializadas y establecer contactos con otros profesionales. Algunos sectores pueden inclinarse por tecnologías de pago específicas (p. ej., pagos mediante comunicación de campo cercano (NFC) en el comercio minorista o los modelos de suscripción para servicios de software).

Análisis detallado de la relación coste-beneficio de los métodos de pago: ten en cuenta las comisiones por transacción, los costes de implementación, los gastos de mantenimiento, las comisiones por contracargos y el impacto potencial en el flujo de caja. Utiliza modelos financieros para prever el impacto de los diferentes métodos de pago en tus resultados.

Evaluación a fondo de la seguridad: trabaja con expertos en tecnología de la información (TI) y ciberseguridad para evaluar las características de seguridad de las diferentes plataformas de pago. Esto incluye el cumplimiento de normas como el Estándar de seguridad de datos de la normativa PCI (PCI DSS) para las transacciones con tarjetas de crédito, las normas de cifrado de datos y capacidades de detección de fraudes.

Tendencias y previsiones en materia de adopción de tecnología: mantente al día de las tecnologías de pago emergentes, como los pagos basados en cadenas de bloques, la biometría y los sistemas de pago basados en IA, y anticípate a cómo podrían adoptarse en tu mercado. Considera la posibilidad de consultar con expertos en fintech o analistas tecnológicos.

Análisis de ventas multicanal: las empresas con múltiples canales de venta pueden analizar qué métodos de pago funcionan mejor para cada canal. Por ejemplo, las opciones de pago móvil pueden ser más populares para las ventas online, mientras que los métodos tradicionales, como el efectivo o las tarjetas de crédito, pueden predominar en las tiendas físicas.

Análisis del mercado internacional: las empresas internacionales deben realizar un análisis específico del mercado. Esto incluye comprender las preferencias de pago locales, los entornos normativos, los riesgos de cambio de divisas y las oportunidades de asociación con proveedores locales.

Recopilación de inteligencia competitiva: utiliza herramientas y servicios avanzados para el análisis de la competencia. Vigila a la competencia directa, así como a las empresas líderes e innovadoras del sector. Busca patrones en los métodos de pago que aceptan.

Evaluación de las capacidades de integración: evalúa las capacidades de integración de los diferentes métodos de pago con tu pila tecnológica, incluyendo tu planificación de recursos empresariales (ERP), CRM, software de contabilidad y otras herramientas operativas. El objetivo es crear un flujo de trabajo ágil y automatizado que minimice la intervención manual.

Mecanismos estructurados de recogida de opiniones de clientes: desarrolla métodos estructurados para recabar los comentarios de la clientela sobre sus preferencias de pago. Podría tratarse de técnicas avanzadas de encuesta, grupos de discusión o escucha social.

Pruebas piloto experimentales y de tipo A/B: realiza pruebas piloto con diferentes métodos de pago en entornos controlados. Utiliza pruebas de tipo A/B para comparar el rendimiento, la satisfacción del cliente y la eficiencia operativa.

Cómo configurar un sistema de pago para varios métodos de pago

Una vez que sepas qué métodos de pago vas a ofrecer a los clientes, asegúrate de que puedes admitirlos. Estos son los puntos clave que debes tener en cuenta al evaluar y configurar tu sistema de procesamiento de pagos:

1. Elige una pasarela de pagos y un procesador: tu pasarela y el procesador deben ser compatibles con los métodos de pago que hayas elegido, incluidas tarjetas de crédito/débito, monederos digitales y otros. Compara sus comisiones por servicio, los tiempos de procesamiento de las transacciones y su historial de fiabilidad.

2. Integra el sistema en tu infraestructura existente: asegúrate de que el sistema de pago sea compatible con la configuración de tu negocio, como plataformas de comercio electrónico, software financiero y sistemas CRM. Esto te ayudará a automatizar los procesos y mantener registros precisos.

3. Cumple con las normas de seguridad: tu sistema debe cumplir con las normas de seguridad, como la normativa PCI DSS para gestionar tarjetas de crédito, incorporar mecanismos sólidos de detección y prevención del fraude y cumplir con todas las leyes pertinentes de protección de datos.

4. Crea interfaces de usuario intuitivas: la interfaz de pago debe ser sencilla para los clientes, con opciones claras de métodos de pago. Se debe poder navegar fácilmente por el back end para gestionar transacciones, emitir reembolsos y acceder a informes.

5. Garantiza la compatibilidad con dispositivos móviles: con el auge de las transacciones móviles, tu sistema debe funcionar en dispositivos móviles y admitir pagos con monederos móviles y aplicaciones.

6. Acepta pagos internacionales y en varias divisas: si tu empresa opera en todo el mundo, el sistema tiene que poder procesar varias divisas y cumplir con las reglas de pagos internacionales.

7. Permite la escalabilidad del sistema: elige un sistema que pueda crecer con tu negocio, adaptándose de manera eficiente al aumento del volumen de transacciones y a los nuevos métodos de pago.

8. Ofrece una asistencia al cliente fiable: elige un proveedor de servicios conocido por su excelente asistencia al cliente, que pueda ayudarte con la configuración y con los problemas operativos que puedan surgir.

9. Accede a formación y recursos completos: el acceso a formación y recursos minuciosos para ti y tu equipo es importante para mantener la eficiencia y reducir los errores.

10. Realiza pruebas exhaustivas antes del lanzamiento: prueba el sistema a fondo para identificar y resolver problemas. Estas pruebas deben abarcar todos los métodos de pago e incluir situaciones como reembolsos y fallos en las transacciones.

11. Implementa el seguimiento y análisis de las transacciones: utiliza las funciones de supervisión para detectar tendencias, gestionar de forma eficaz las finanzas y tomar decisiones empresariales fundamentadas.

12. Crea sistemas de respaldo y planes de recuperación de datos: establece sistemas de respaldo y procedimientos que permitan recuperar datos en caso de fallas del sistema y para evitar la pérdida de datos.

Tipos de métodos de pago y cómo aceptarlos

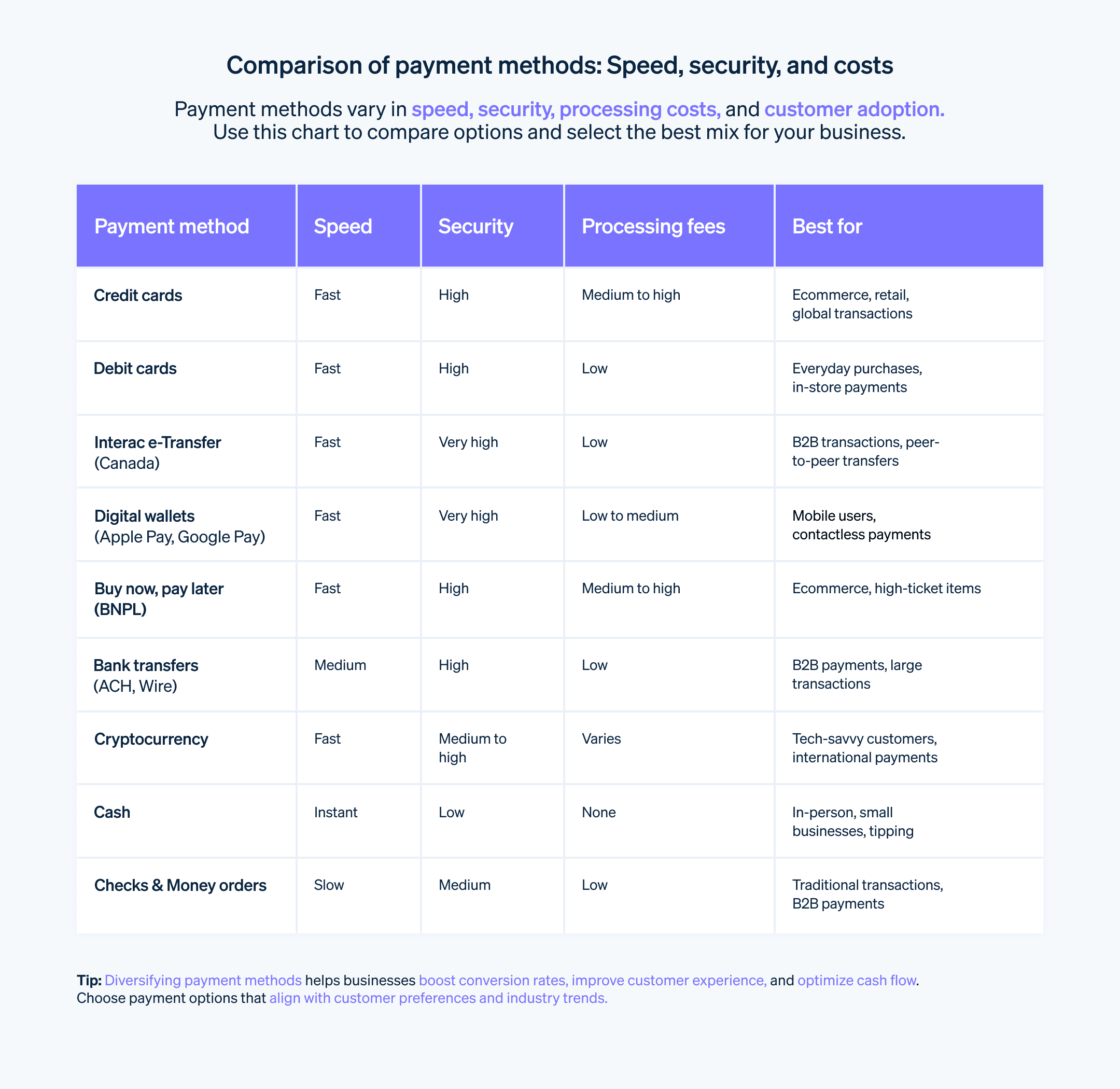

Hay muchos tipos de métodos de pago disponibles, y los proveedores de pagos modernos ofrecen una gran variedad de métodos entre los que puedes elegir sin necesidad de configuraciones adicionales. Estos son algunos de los métodos más comunes que debes conocer:

Métodos tradicionales

Efectivo: aunque su popularidad está disminuyendo, el efectivo sigue siendo una opción ampliamente aceptada, sobre todo para transacciones pequeñas.

Cheques: los cheques se siguen utilizando en determinados sectores de la población que prefieren los métodos de pago en papel, pero tienen tiempos de tramitación más largos y riesgos de fraude.

Giros postales: los giros postales garantizan los fondos, pero tienen los mismos inconvenientes que los cheques.

Transferencias electrónicas: las transferencias electrónicas suelen utilizarse para transacciones de gran volumen o pagos internacionales.

Cómo aceptar métodos de pago tradicionales

Efectivo

Equipo: no se necesita ningún equipo adicional, solo una caja registradora o una caja de seguridad designada.

Consideraciones: los riesgos de seguridad que conlleva el manejo de efectivo, que requiere un recuento manual y depósitos en persona, lo hacen susceptible de robo o pérdida.

Cheques

Equipo: impresora de cheques para capturar la información de la cuenta, el sello de endoso y el lector de cheques opcional para permitir un procesamiento más rápido.

Procedimientos: verificar la identidad y la firma; comprobar si hay fondos suficientes (para lo que puede ser necesario llamar al banco); endosar y depositar el cheque en un plazo preestablecido.

Consideraciones: los tiempos de procesamiento pueden ser largos, los cheques pueden ser rechazados y existen riesgos de fraude.

Giros postales

Equipo: impresora de cheques, sello de respaldo, lector de cheques opcional.

Procedimientos: verificar la identidad, la firma y el importe; endosar y depositar.

Consideraciones: comprobar los datos del emisor y el lugar de compra puede mitigar los riesgos de fraude.

Transferencias electrónicas

Requisitos: requiere información del cliente, como datos de la cuenta bancaria, número de ruta, importe y código de referencia. Se requiere una cuenta bancaria para recibir transferencias.

Consideraciones: comisiones para el remitente y el destinatario, además de posibles retrasos en función de los bancos implicados.

Consejos para todos los métodos tradicionales

Indica claramente los métodos de pago aceptados: informa a los clientes en el proceso de compra o en las facturas.

Establece procedimientos de depósito: guarda y deposita de forma segura el efectivo o los cheques con regularidad.

Forma al personal en la prevención del fraude: identifica las actividades sospechosas y aplica protocolos de verificación.

Considera los servicios de gestión de efectivo: pueden ser servicios de furgones blindados o entregas seguras de efectivo para grandes empresas.

Métodos de pago con tarjeta

Tarjetas de crédito: las tarjetas de crédito son cómodas, se utilizan ampliamente y permiten a los clientes pagar más tarde, acumulando intereses o recompensas.

Tarjetas de débito: similares a las tarjetas de crédito, pero las tarjetas de débito deducen los fondos directamente de la cuenta bancaria del cliente.

Tarjetas de prepago: se cargan con fondos por adelantado.

Pagos sin contacto: la tecnología NFC permite realizar pagos instantáneos con solo tocar con la tarjeta o con monederos digitales.

Cómo aceptar métodos de pago con tarjeta

Tarjetas de crédito y de débito

Equipo y programas informáticos: sistema punto de venta (POS) con un lector de tarjetas (terminal físico o lector móvil). Se necesitan cuentas comerciales y pasarelas de pago para procesar las transacciones de forma segura.

Procedimientos: los clientes deslizan, introducen o tocan con la tarjeta. La transacción se autoriza y tu empresa recibe la confirmación del pago.

Consideraciones: cumplimiento de la normativa PCI en materia de seguridad de los datos, las comisiones por transacción y la gestión de contracargos.

Tarjetas de prepago

Aceptadas por la mayoría de sistemas POS mediante el mismo proceso que las tarjetas de crédito/débito.

Consideraciones: verificar el saldo de la tarjeta antes de aceptar el pago para evitar problemas relacionados con fondos insuficientes. Algunas tarjetas de prepago tienen funciones limitadas.

Pagos sin contacto

Equipo: lector habilitado para NFC para transacciones de tipo «Tap to Pay».

Consideraciones: aunque la popularidad de los pagos sin contacto está creciendo, algunos clientes siguen prefiriendo los métodos tradicionales.

Métodos de pago digitales o por Internet

Pasarelas de pagos por Internet: plataformas como PayPal, Stripe o Square se integran con sitios web o aplicaciones para aceptar pagos por Internet.

Monederos digitales: Apple Pay, Google Pay y Samsung Pay almacenan los datos de pago digitalmente para que el proceso de compra sea rápido y seguro.

Compra ahora, paga después: los servicios de Compra ahora, paga después (BNPL), como Klarna o Affirm, permiten a los clientes dividir los pagos en cuotas.

Criptomonedas: Bitcoin, Ethereum y otras criptomonedas tienen una aceptación limitada para el pago en la mayoría de las empresas.

Cómo aceptar métodos de pago digitales o por Internet

Pasarelas de pago por Internet

Elige un proveedor: compara las características y tarifas de las opciones más populares (como Stripe o PayPal) antes de hacer tu elección final.

Realiza la integración con tu sitio web o aplicación: sigue las instrucciones del proveedor para la integración.

Configura las opciones de pago: define las divisas, las tarjetas aceptadas y cualquier característica adicional.

Gestiona las transacciones: accede al historial de transacciones, concilia pagos y gestiona reembolsos.

Monederos digitales

Habilita la compatibilidad para los principales monederos: Apple Pay, Google Pay, Samsung Pay, etc.

Compatibilidad con el sistema POS: asegúrate de que tu lector o sistema de proceso de compra acepte pagos sin contacto.

Concienciación del cliente: promociona la opción de pago con monedero digital durante el proceso de compra.

Compra ahora, paga después (BNPL)

Asóciate con un proveedor de BNPL: elige un servicio como Klarna o Affirm que se adapte a tu público objetivo y modelo de negocio.

Intégralo con tu proceso de compra: ofrece una opción BNPLjunto con otros métodos de pago.

Gestiona los pagos en cuotas: establece deducciones automáticas y procedimientos para gestionar posibles comisiones por demora o impagos.

Criptomonedas

Elige un procesador de pagos en criptomoneda: compara la seguridad, las comisiones por transacción y las divisas admitidas.

Muestra claramente las criptomonedas aceptadas: informa a los clientes en el proceso de compra o en las facturas.

Comprende la volatilidad de las criptomonedas: prepárate para las fluctuaciones de precios y los posibles riesgos asociados a las criptomonedas.

Métodos emergentes

Banca abierta: intercambio de datos financieros con proveedores externos a través de interfaces de programación de aplicaciones (API) para agilizar los pagos.

Pagos con código QR: los códigos escaneables vinculados a aplicaciones de pago facilitan transacciones rápidas y sin contacto.

Cómo aceptar nuevos métodos de pago

Banca abierta

Asóciate con un proveedor de banca abierta: elige un servicio de confianza que cumpla la normativa y los estándares de seguridad.

Realiza la integración con tu sitio web o aplicación: sigue las instrucciones del proveedor para una integración segura de la API.

Obtén el consentimiento de los clientes: explica claramente las ventajas de la banca abierta y obtén el consentimiento explícito para acceder a los datos financieros de los clientes.

Facilita los pagos entre cuentas: permite a los clientes iniciar pagos desde sus cuentas bancarias, a menudo con comisiones más bajas que las transacciones tradicionales con tarjeta.

Pagos mediante código QR

Elige un proveedor de servicios de pago o una aplicación: entre las opciones más populares figuran PayPal, Venmo, Alipay y WeChat Pay.

Genera códigos QR: crea códigos QR para cada transacción o producto y vincúlalos a tu cuenta de pago.

Mostrar y pagar: coloca códigos QR en las cajas registradoras, en las etiquetas de los productos, en las facturas o en línea. Los clientes escanean los códigos con la cámara de su smartphone para iniciar el pago.

Consejos

Asociaciones con bancos y entidades financieras: colabora con instituciones financieras para ofrecer soluciones y servicios de pago innovadores.

Pagos transfronterizos: explora el potencial de la banca abierta para facilitar las transacciones internacionales con comisiones reducidas y tiempos de procesamiento más rápidos.

Integración con programas de fidelización: vincula los códigos QR con puntos de fidelidad o descuentos para aumentar el compromiso de los clientes.

Otros métodos

Estas opciones de pago incluyen pagos de facturas y suscripciones.

Cómo aceptar otros métodos de pago

Pagos de facturas

Software o plantillas de facturación: elige una plataforma o crea facturas que detallen los servicios, los costes y las fechas de vencimiento.

Opciones de pago: acepta varios métodos, como pasarelas de pago online, procesamiento de tarjetas de crédito, transferencias bancarias o cheques.

Canales de entrega: envía las facturas electrónicamente por correo electrónico o portales en línea, u ofrece versiones imprimibles para los métodos de pago tradicionales.

Recordatorios de pago: configura recordatorios automatizados para las fechas de vencimiento próximas e implementa un sistema de seguimiento para los pagos atrasados.

Suscripciones

Plataforma de gestión de suscripciones: elige un servicio, como Stripe Billing, para gestionar los pagos recurrentes de forma segura.

Planes y tarifas de suscripción: define diferentes niveles de suscripción con funciones y opciones de tarifas específicas.

Protección de la información de los clientes: implementa medidas de seguridad de datos para proteger los detalles de pago almacenados.

Proceso de cancelación: facilita a los clientes la cancelación o la gestión de sus suscripciones dentro de la plataforma.

Opciones de facturación flexible: ofrece facturación anual, mensual o prorrateada en función de tu modelo de negocio.

Consejos

Simplifica el proceso de pago: facilita a los clientes el pago de facturas o la gestión de sus suscripciones.

Flexibilidad de pago: atiende a las diversas preferencias de los clientes ofreciendo una variedad de métodos de pago.

Comunicación clara: comunica de forma clara las facturas, las condiciones de pago y los detalles de la suscripción para evitar confusiones.

Automatiza tareas: utiliza software y automatización para gestionar facturas, suscripciones y recordatorios de pago de manera eficiente.

Análisis de datos de pago: realiza un seguimiento de las tendencias de pago y del comportamiento de los clientes para mejorar tu proceso de facturación y tus estrategias de fijación de precios.

Pagos parciales: para facturas de mayor importe, permite que los clientes las paguen en cuotas.

Pruebas gratuitas u ofertas introductorias: atrae a nuevos suscriptores con pruebas gratuitas por tiempo limitado o precios con descuento.

Cómo puede ayudarte Stripe Payments

Stripe Payments proporciona una solución de pagos unificada y global que ayuda a cualquier empresa —desde startups en expansión hasta empresas globales— a aceptar pagos en línea, en persona y en todo el mundo.

Esto es lo que puedes conseguir con Stripe Payments:

- Optimizar la experiencia en el checkout: con Payments, puedes ofrecer una experiencia de compra ágil e intuitiva. Además, ahorrarás miles de horas de trabajo de desarrollo gracias a sus interfaces de pago prediseñadas, que te dan acceso a más de 125 métodos de pago y Link, el monedero digital desarrollado por Stripe.

- Expandirte a nuevos mercados más rápido: llega a clientes de todo el mundo y simplifica la gestión de los tipos de intercambio gracias a las opciones de pago internacionales, que admiten 195 países y más de 135 divisas.

- Unificar los pagos en persona y por internet: crea una experiencia de comercio unificado entre tus canales online y presenciales para personalizar la relación con tus clientes, fomentar su fidelidad y aumentar tus ingresos.

- Mejorar el rendimiento de tus pagos: aumenta tus ingresos con herramientas de pagos configurables y fáciles de implementar, que incluyen soluciones sin programación de protección antifraude y funciones avanzadas para mejorar las tasas de autorización.

- Hacer crecer tu empresa con una plataforma fiable: desarrolla tu negocio sobre una infraestructura que está preparada para crecer contigo. Stripe ha logrado mantener un tiempo de actividad del 99,999 % y garantiza una fiabilidad líder en el sector.

Obtén más información sobre cómo Stripe Payments puede ayudarte a aceptar pagos en línea y en persona o crea una cuenta hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.