Se espera que los pagos digitales alcancen los 9,5 billones de dólares en 2023. Las empresas, tengan el tamaño que tengan, deben entender los complejos aspectos fundamentales del procesamiento de pagos para seguir siendo competitivas y ofrecer a sus clientes vías de pago sencillas, seguras y cómodas.

En el caso de los negocios que aceptan pagos de clientes, el procesamiento de pagos desempeña un papel importante en la gestión del flujo de caja, el aumento de la satisfacción del cliente y la mitigación de los riesgos de fraude. A medida que el sector de pagos evoluciona de la mano de los rápidos avances tecnológicos y los cambios en el comportamiento de los clientes, las empresas deben estar al día de las tendencias, las normativas y los estándares de seguridad del sector para poder adaptarse.

A continuación, examinaremos distintos aspectos del procesamiento de pagos, incluidos los componentes, el funcionamiento, las mejores prácticas para empresas y la importancia de elegir el proveedor adecuado para crear y mantener un sistema de procesamiento de pagos eficaz. Si integran estos conceptos, las empresas pueden tomar decisiones fundamentadas sobre sus estrategias y soluciones de procesamiento de pagos y ofrecer una experiencia de pagos que impulse el crecimiento.

¿De qué trata este artículo?

- ¿Qué es el procesamiento de pagos?

- ¿Por qué es importante el procesamiento de pagos para las empresas?

- Componentes del procesamiento de pagos

- ¿Cómo funciona el procesamiento de pagos?

- Mejores prácticas en el procesamiento de pagos para empresas

¿Qué es el procesamiento de pagos?

El procesamiento de pagos es la secuencia de acciones por la que se transfieren fondos de forma segura entre un pagador y un beneficiario. Normalmente, conlleva la autorización, la verificación y el cobro de transacciones a través de sistemas de pago electrónico.

Los sistemas de procesamiento de pagos se ocupan de diferentes tipos de transacciones, como las las tarjetas de crédito y débito, las transferencias electrónicas de fondos (EFT), las transferencias de la cámara de compensación automatizada (también conocidas como «ACH» y muy populares en EE. UU.), las transferencias SEPA europeas, los pagos por móvil, los monederos digitales y las criptomonedas. Estos sistemas los desarrolla y gestiona un conjunto diverso de partes interesadas que incluye bancos, instituciones financieras, procesadores de pagos, proveedores tecnológicos, empresas y organismos reguladores.

¿Por qué es importante el procesamiento de pagos para las empresas?

Hay una gran variedad de tecnologías, servicios e instrumentos financieros (todo instrumento físico o digital utilizado para llevar a cabo transacciones sin efectivo, como una tarjeta de crédito o débito) que interactúan para garantizar una transferencia de fondos rápida y segura entre las partes. Los sistemas de procesamiento de pagos facilitan las transacciones, hacen posible el e-commerce e impulsan el crecimiento económico. Las soluciones de procesamiento de pagos que adopte una empresa determinarán su eficacia a la hora de interactuar con los clientes (y con todo el sector comercial en general).

Además, para mejorar la gestión del flujo de caja, la satisfacción de cliente y la actividad general de la empresa, cualquier negocio —sea cual sea su tamaño— deberá contar con un procesamiento de pagos eficiente y fiable. Al ofrecer una variedad opciones de pago, las empresas pueden atender a las distintas preferencias de sus clientes, aportar una mayor comodidad y fomentar la confianza. Por otro lado, un sistema de procesamiento de pagos que funcione bien ayuda a reducir el riesgo de fraude, garantizar la seguridad de los datos y garantizar que se cumplen tanto las normativas pertinentes como los estándares del sector.

En los últimos años, el panorama del procesamiento de pagos ha evolucionado significativamente debido a los avances tecnológicos, los cambios en el comportamiento de los clientes y la aparición de nuevos actores en el mercado. Estos cambios han favorecido que aparezcan soluciones de pago innovadoras, que los servicios financieros se hayan vuelto más accesibles y que se genere una mayor competencia en el sector. La consecuencia directa es clara: tanto las empresas como los clientes pueden beneficiarse ahora de opciones de procesamiento de pagos más rápidas, seguras y cómodas.

Componentes del procesamiento de pagos

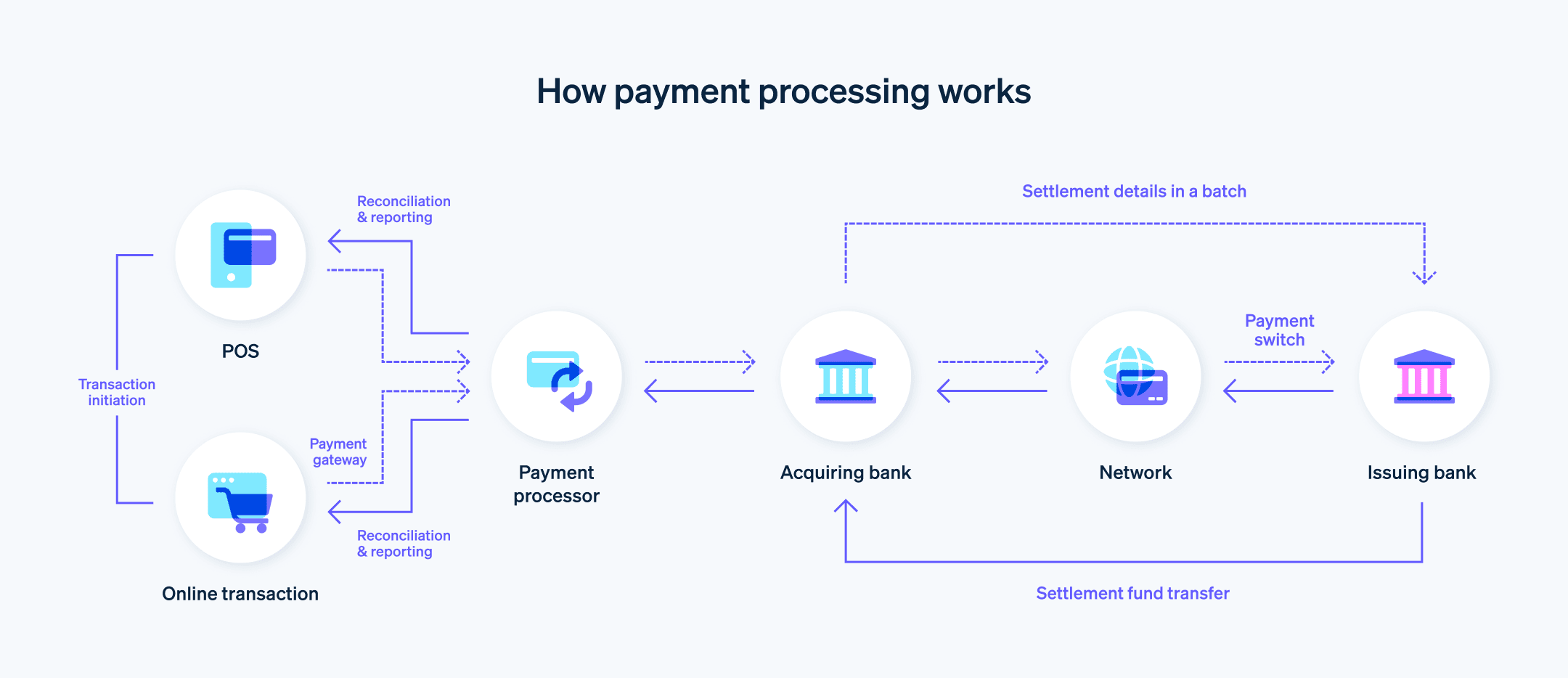

El procesamiento de pagos comprende varios componentes que interactúan para permitir que las transacciones entre el cliente y la empresa se realicen de forma segura y eficiente. Aquí tienes una breve definición de cada uno de esos componentes:

- El cliente: la persona o entidad que inicia el pago por un bien o servicio.

- El comerciante: la empresa o proveedor de servicios que acepta el pago del cliente.

- El método de pago: el método que utiliza el cliente para efectuar el pago, como las tarjetas de crédito, las tarjetas de débito, los monederos digitales o las criptomonedas.

- El sistema de puntos de venta (POS): la plataforma física o digital en la que tiene lugar la transacción, como un terminal de comercio minorista, un sitio web de e-commerce o una aplicación móvil.

- La pasarela de pagos: un servicio que captura y transmite de forma segura la información del pago desde el sistema POS al procesador de pagos o el banco adquirente y garantiza el cifrado y la seguridad de los datos confidenciales durante el proceso de la transacción.

- El procesador de pagos: una empresa externa que gestiona los aspectos técnicos de la transacción, como la validación de la información del pago, la obtención de la autorización y la gestión de la comunicación entre el banco adquirente y el emisor.

- El banco adquirente: también conocido, sencillamente, como el «adquirente», es la institución financiera que alberga la cuenta del comerciante, recibe el pago en su nombre, procesa la transacción y deposita los fondos en la cuenta de la empresa.

- La red de tarjetas: estas organizaciones —entre las que encontramos, por ejemplo, a Visa, Mastercard y American Express— establecen las normas, los estándares y la infraestructura para el procesamiento de transacciones con instrumentos de pago que llevan su marca.

- El banco emisor: es la institución financiera que ha emitido el instrumento de pago al cliente y es responsable de autorizar o rechazar la transacción basándose en el estado de la cuenta del cliente, los fondos disponibles y otros factores. En algunos casos, se les hace referencia como «emisores».

- Seguridad en los pagos: tecnologías y estándares —como el estándar de seguridad de datos del sector de pagos con tarjeta (PCI DSS), la tokenización o el cifrado— que garantizan la seguridad y la integridad de la información de pagos y protegen frente al fraude y las filtraciones de datos.

- Cobro y conciliación: el proceso por el que se transfieren fondos entre el banco emisor y el banco adquirente y, a continuación, se actualiza la cuenta del comerciante y se generan registros de la transacción tanto para el cliente como para el comerciante.

Cada uno de los componentes desempeña un papel importante en el proceso para garantizar que las transacciones se completen de forma segura, con eficiencia y cumpliendo la normativa aplicable y los estándares del sector.

¿Cómo funciona el procesamiento de pagos?

El proceso implica varios pasos y múltiples partes. A continuación, te explicamos cómo funciona el procesamiento de pagos:

1. Inicio de la transacción

El cliente inicia el pago proporcionando su información de pago (por ejemplo, una tarjeta de crédito, una tarjeta de débito u otro método de pago) en el punto de venta, en una tienda física o a través de una plataforma en Internet, como un sitio web de e-commerce o una aplicación móvil.

2. Pasarela de pagos

Una vez que el cliente envía su información de pago, esta se transmite de forma segura a la pasarela de pago, que actúa como puente entre el cliente, la empresa y el procesador de pagos. La pasarela de pago se encarga de cifrar los datos de la transacción y garantizar que los datos se transmitan de forma segura al procesador de pagos o al banco adquirente.

3. Autorización de transacciones

El procesador de pagos recibe los datos de la transacción de la pasarela de pago y valida la información. A continuación, reenvía los detalles de la transacción al banco adquirente, que envía la información a la red de tarjetas para su validación y autorización.

4. Verificación del banco emisor

La red de tarjetas reenvía los detalles de la transacción al banco emisor. El banco emisor verifica el estado de la cuenta del cliente, comprueba el saldo disponible o el límite de crédito y evalúa los posibles riesgos. En función de estos factores, el banco emisor aprueba o rechaza la transacción.

5. Respuesta de autorización

El banco emisor envía la respuesta de autorización (aprobación o rechazo) a través de la red de tarjetas al banco adquirente, que a su vez reenvía la respuesta al procesador de pagos. A continuación, el procesador de pagos envía la respuesta a la pasarela de pago, que comunica el resultado al sistema POS o a la plataforma en Internet de la empresa.

6. Finalización de la transacción

Si se aprueba la transacción, la empresa finaliza la venta proporcionando al cliente los bienes o servicios. Si la transacción se rechaza, la empresa puede solicitar al cliente un método de pago alternativo.

7. Cobro de la transacción

Al final de cada día, la empresa envía un lote de transacciones aprobadas al procesador de pagos o al banco adquirente para su liquidación. El banco adquiriente solicita los fondos al banco emisor a través de la red de tarjetas. El banco emisor transfiere los fondos al banco adquirente, que luego deposita el dinero en la cuenta de la empresa, generalmente en unos pocos días hábiles.

8. Conciliación y elaboración de informes

La empresa concilia las transacciones liquidadas con sus registros de ventas y cualquier comisión por transacción cobrada por el procesador de pagos, el banco adquirente u otras partes involucradas. Tanto la empresa como el cliente reciben registros de transacciones, como facturas, recibos o extractos de cuenta.

Mejores prácticas en el procesamiento de pagos para empresas

Implementar las prácticas recomendadas del procesamiento de pagos puede mejorar la experiencia del cliente, minimizar el riesgo de fraude y garantizar el cumplimiento de la normativa y los estándares del sector. Además, si se consiguen mantener estas prácticas a lo largo del tiempo, se pueden cultivar unos procesos internos bien estructurados en materia de pagos que ayuden a utilizar los recursos de forma más eficiente y a minimizar los errores.

Estas son algunas de las mejores prácticas para empresas en el procesamiento de pagos:

Crear un entorno de pagos seguro

Implementa fuertes medidas de seguridad, como el cifrado, la tokenización y los certificados SSL para proteger los datos confidenciales de los pagos durante la transmisión y el almacenamiento. Cumple la normativa PCI DSS y otros estándares de seguridad relevantes para garantizar la seguridad en el entorno de pagos.Ofrecer diversas opciones de pago

Atiende a la diversidad de preferencias de tus clientes y mejora su experiencia de compra ofreciendo varias opciones de pago, como tarjetas de crédito y débito, monederos digitales y métodos de pago alternativos.Trabajar con un procesador de pagos reconocido

Elige un procesador de pagos fiable y reconocido que ofrezca soluciones integrales para el procesamiento de pagos, herramientas avanzadas para la prevención del fraude, comisiones competitivas y un excelente soporte al cliente.Actualizar con regularidad el software y el hardware

Asegúrate de que el software, el hardware y las integraciones para el procesamiento de pagos estén actualizados con los últimos parches de seguridad y avances tecnológicos. De esta forma, se reducen las vulnerabilidades y se mantiene la eficiencia y la seguridad del sistema de procesamiento de pagos.Formar a los empleados

Instruye a tus empleados en las mejores prácticas para el procesamiento de pagos, en los protocolos de seguridad y en las medidas para la prevención del fraude. Asegúrate de que conozcan las políticas y los procedimientos de la empresa en cuanto al procesamiento de pagos, y de que pueden reconocer las posibles amenazas de seguridad y responder ante estas.Desplegar herramientas de prevención de fraude

Utiliza herramientas avanzadas para la prevención del fraude, como los sistemas de verificación de domicilio (AVS), las comprobaciones del valor de verificación de la tarjeta (CVV) y la autenticación mediante 3D Secure, para minimizar el riesgo de transacciones fraudulentas y contracargos.Supervisar las transacciones

Supervisa y revisa con regularidad las actividades de la empresa en cuanto al procesamiento de pagos para identificar patrones inusuales o señales de fraude. Establece notificaciones para estar al tanto de las actividades sospechosas en tiempo real.Mantener políticas claras sobre los reembolsos y los contracargos

Desarrolla políticas claras sobre los reembolsos y los contracargos y hazlas llegar a tus clientes para reducir las disputas y los malentendidos. Proporciona un servicio completo de atención al cliente para resolver los problemas con rapidez y minimizar así el riesgo de contracargos.Optimizar la conciliación y la elaboración de informes

Implementa procesos eficientes para la conciliación y la elaboración de informes con el fin de garantizar una contabilidad precisa, un cobro a tiempo de los fondos y una supervisión efectiva de las actividades de procesamiento de pagos.Mantenerse al tanto de las tendencias y las normas del sector

El procesamiento de pagos está en continua evolución. Mantente al día sobre los últimos avances en el procesamiento de pagos, las mejores prácticas del sector y los cambios en las normas para asegurarte de que tu empresa sigue cumpliendo la normativa y mantiene la competitividad.

Un proveedor de procesamiento de pagos, como Stripe, puede encargarse de aplicar estas mejores prácticas y dar a la empresa acceso a un sistema de procesamiento de pagos eficiente y funcional sin poner al límite sus recursos. Si quieres más información sobre cómo responde Stripe a las complejas necesidades de procesamiento de pagos de las empresas más modernas, haz clic aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.