数字支付预计在 2023 年将达到 9.5 万亿美元。各类企业必须了解支付处理的复杂基础知识,以保持竞争力并为客户提供简单、安全、便捷的支付方式。

对于接受客户付款的企业来说,支付处理在管理现金流、提高客户满意度和减少欺诈风险方面起着重要作用。随着支付行业与技术进步和客户行为变化的同步发展,企业必须关注行业趋势、法规和安全标准,确保能够适应这些变化。

下面,我们将探讨支付处理的不同方面,包括组成部分、支付处理的工作原理、企业的最佳实践以及选择合适的支付服务商的重要性,以帮助企业构建和维持有效的支付处理系统。通过理解这些概念,企业可以做出明智的支付处理策略决策,并提供有助于增长的支付体验。

目录

- 什么是支付处理?

- 为什么支付处理对企业重要?

- 支付处理的组成部分

- 支付处理是如何运作的?

- 企业支付处理的最佳实践

什么是支付处理?

支付处理是指在付款方和收款方之间安全地转移资金的过程。通常,它涉及通过电子支付系统对交易的授权、验证和结算。

支付处理系统支持多种类型的交易,包括信用卡和借记卡、电子资金转账 (EFT)、自动清算所 (ACH)转账、移动支付、数字钱包和加密货币。多个利益相关者,包括银行、金融机构、支付处理商、技术供应商、企业和监管机构,开发和管理这些系统。

为什么支付处理对企业重要?

一系列技术、服务和金融工具(任何用于无现金交易的物理或数字工具,如信用卡或借记卡)共同作用,确保资金在各方之间快速、安全地转移。支付处理系统促进贸易、支持电子商务并推动经济增长。企业采用的支付处理解决方案决定了其与客户以及更广泛商业世界的互动方式。

此外,所有规模的企业都依赖高效可靠的支付处理来帮助管理现金流、客户满意度和整体业务运营。通过提供多种支付选项,企业可以迎合客户的不同偏好,提高便捷性并建立信任。高效运作的支付处理系统还可以帮助减少欺诈风险、确保数据安全并遵守相关法规和行业标准。

近年来,支付处理领域已经发生了重大变化,技术进步、客户行为变化和新市场参与者的崛起推动了这一变化。这些变化促使创新支付解决方案的出现,金融服务的可及性增加,并且行业竞争加剧。因此,企业和客户现在可以从更快速、更安全、更便捷的支付处理选项中受益。

支付处理的组成部分

支付处理涉及多个组件,这些组件协同工作,确保客户和企业之间的交易安全高效地进行。这些组成部分包括:

- 客户: 发起支付交易的个人或实体。

- 商家: 接受客户付款的企业或服务提供商。

- 支付方式: 客户用来支付的方法,例如信用卡、借记卡、电子钱包或加密货币。

- 销售点 (POS) 系统: 进行交易的实体或数字平台,例如零售店终端、电商网站或移动应用程序。

- 支付网关: 一种服务,它安全地捕获并传输来自 POS 系统的支付信息到支付处理商或收单行,确保在交易过程中对敏感数据进行加密和保护。

- 支付处理商: 负责处理交易技术环节的第三方公司,包括验证支付信息、获取授权和管理收单行与发卡行之间的通信。

- 收单行,或称收单方: 持有商家账户、代表其接收付款、处理交易并结算商家账户中资金的金融机构。

- 卡组织: 使用其品牌支付工具建立处理交易的规则、标准和基础设施的组织(例如 Visa、Mastercard 和 American Express)。

- 发卡行或发卡方: 向客户发行支付工具并负责根据客户的账户状态、可用资金和其他因素授权或拒绝交易的金融机构。

- 支付安全: 确保支付信息安全性和完整性的技术和标准,如支付卡行业数据安全标准 (PCI DSS)、令牌化或加密技术,以防止欺诈和数据泄露。

- 结算与对账: 指资金在发卡行与收单行之间的转移过程,之后更新商家账户并生成客户和商户双方的交易记录。

每个部分在支付处理过程中都发挥着重要作用,确保交易的安全、效率,并符合适用的法规和行业标准。

支付处理是如何运作的?

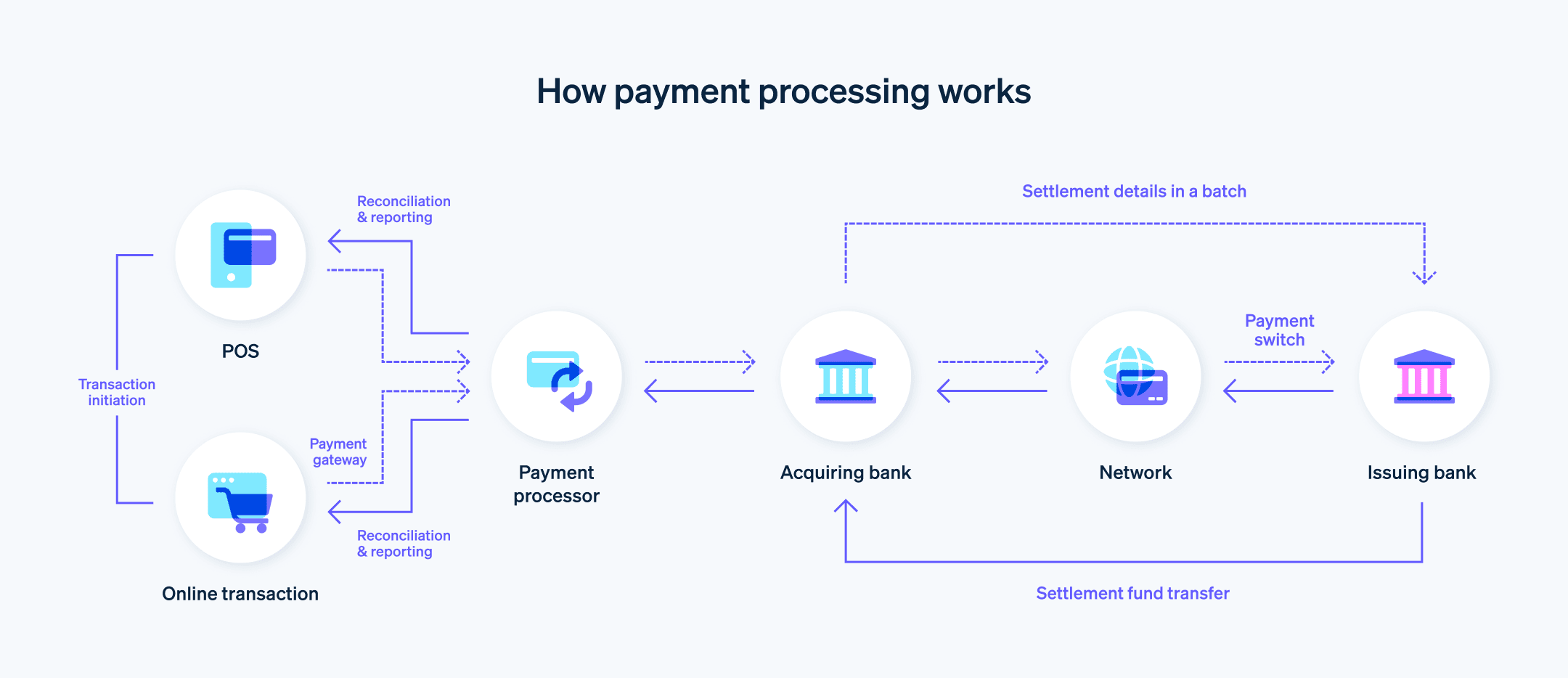

支付处理过程涉及多个步骤和多个参与方。以下是支付处理的工作原理说明:

1. 交易发起

客户在实体店的销售点或通过在线平台(如电商网站或移动应用)提供支付信息(例如信用卡、借记卡或其他支付方式),以发起支付。

2. 支付网关

客户提交支付信息后,信息会被安全传输到支付网关,支付网关充当客户、商家和支付处理商之间的桥梁。支付网关负责加密交易数据,确保数据安全地传输到支付处理商或收单行。

3. 交易授权

支付处理商接收来自支付网关的交易数据并验证信息。然后,支付处理商将交易细节转发给收单行,收单行将信息发送到卡组织进行验证和授权。

4. 发卡行验证

卡组织将交易详情转发给发卡行。发卡行验证客户账户状态,检查可用余额或信用额度,并评估任何潜在的风险。根据这些因素,发卡行批准或拒绝交易。

5. 授权响应

发卡行通过卡组织向收单银行发送授权响应——批准或拒绝——收单行再将响应转发给支付处理商。支付处理商随后将响应发送回支付网关,支付网关再将结果通知商户的销售点系统或在线平台。

6. 交易完成

如果交易被批准,商户完成销售并向客户提供商品或服务。如果交易被拒绝,商户可能会要求客户提供其他支付方式。

7. 交易结算

每天结束时,商家将一批批准的交易发送给支付处理商或收单行进行结算。收单行通过卡组织向发卡行请求资金。发卡行将资金转移给收单行,收单行将款项存入商家账户,通常在几个工作日内完成。

8. 对账与报告

商家将已结算的交易与销售记录以及支付处理商、收单行或其他相关方收取的交易费用进行对账。商家和客户都会收到交易记录,如账单、收据或账户对账单。

企业支付处理的最佳实践

实施支付处理最佳实践可以提升客户体验,减少欺诈风险,并确保符合行业法规和标准。此外,遵循这些最佳实践是培养高效内部支付流程的好方法,有助于有效使用资源并减少错误。

以下是一些企业的支付处理最佳实践:

构建安全的支付环境

实施强有力的安全措施,如加密、令牌化和安全套接层 (SSL) 证书,保护敏感支付数据的传输和存储。遵守 PCI DSS 和其他相关安全标准,确保支付环境的安全。提供多样化的支付选项

通过提供多种支付选项,如信用卡和借记卡、数字钱包和替代支付方式,迎合客户的不同偏好,提升他们的购物体验。选择信誉良好的支付处理商

选择一个可靠、声誉良好的支付处理商,提供全面的支付处理解决方案、高级欺诈预防工具、竞争力的费用和优质的客户支持。定期更新软件和硬件

确保您的支付处理软件、硬件和集成保持最新,及时安装最新的安全补丁和技术进展。这有助于减少漏洞,保持支付处理系统的高效性和安全性。培训员工

培训员工关于支付处理最佳实践、安全协议和欺诈预防措施。确保员工了解公司支付处理政策和程序,能够识别并应对潜在的安全威胁。实施防欺诈工具

采用先进的欺诈预防工具,如地址验证服务 (AVS)、银行卡验证值 (CVV)检查和 3DS 验证,最小化欺诈交易和撤单的风险。监控交易

定期监控和审查支付处理活动,查找任何异常模式或欺诈迹象。设置通知,实时跟踪任何可疑活动。保持清晰的退款和撤单政策

制定并与客户沟通清晰的退款和撤单政策,减少争议和误解。提供全面的客户服务,及时解决问题,最小化撤单风险。简化对账和报告

实施高效的对账和报告流程,确保准确的会计、及时结算资金,并有效监控支付处理活动。跟进行业趋势和法规

支付处理是不断发展的。及时了解支付处理技术、行业最佳实践和监管变化,以确保企业保持合规并具备竞争力。

支付处理服务提供商,如 Stripe,可以维持这些最佳实践,帮助企业在不增加资源负担的情况下访问高效、功能完备的支付处理系统。有关 Stripe 如何满足现代企业复杂支付处理需求的更多信息,请点击此处。

本文中的内容仅供一般信息和教育目的,不应被解释为法律或税务建议。Stripe 不保证或担保文章中信息的准确性、完整性、充分性或时效性。您应该寻求在您的司法管辖区获得执业许可的合格律师或会计师的建议,以就您的特定情况提供建议。