Os pagamentos digitais devem chegar a US$ 9,5 trilhões em 2023. Empresas de todos os tamanhos precisam entender os complexos fundamentos do processamento de pagamentos para manterem a competitividade e oferecerem aos clientes formas de pagamento simples, seguras e convenientes.

Para empresas que aceitam pagamentos de clientes, o processamento de pagamentos tem papel importante no gerenciamento do fluxo de caixa, no aumento da satisfação do cliente e na mitigação de riscos de fraude. À medida que o setor de pagamentos evolui juntamente com os rápidos avanços tecnológicos e a mudança do comportamento dos clientes, as empresas devem acompanhar as tendências, regulamentações e padrões de segurança do setor para conseguirem se adaptar.

Abaixo, examinaremos diferentes aspectos do processamento de pagamentos, inclusive seus componentes, como o processamento de pagamentos funciona, as práticas recomendadas para empresas e a importância de escolher o provedor certo para ajudar você a criar e manter um sistema de processamento de pagamentos eficaz. Entendendo esses conceitos, as empresas podem tomar decisões informadas sobre suas estratégias e soluções de processamento de pagamentos e fornecer uma experiência de pagamento que impulsiona o crescimento.

Neste artigo:

- O que é processamento de pagamentos?

- Por que o processamento de pagamentos é importante para as empresas

- Componentes do processamento de pagamentos

- Como funciona o processamento de pagamentos?

- Práticas recomendadas de processamento de pagamentos para empresas

O que é processamento de pagamentos?

Processamento de pagamentos é a sequência de ações que transferem fundos com segurança entre um pagador e um beneficiário. Normalmente, envolve a autorização, verificação e liquidação de transações por meio de sistemas eletrônicos de pagamento.

Os sistemas de processamento de pagamentos gerenciam vários tipos de transações, como cartões de crédito e débito, transferências eletrônicas de fundos (EFTs), transferências pela câmara de compensação automatizada (ACH), pagamentos por dispositivos móveis, carteiras digitais e criptomoedas. Um conjunto diverso de envolvidos, como bancos, instituições financeiras, processadores de pagamento, fornecedores de tecnologia, empresas e órgãos regulatórios, desenvolvem e gerenciam esses sistemas.

Por que o processamento de pagamentos é importante para as empresas

Uma ampla gama de tecnologias, serviços e instrumentos financeiros (qualquer instrumento físico ou digital usado para fazer transações sem dinheiro, como um cartão de crédito ou débito) trabalham juntos para garantir a transferência rápida e segura de fundos entre as partes. Os sistemas de processamento de pagamentos facilitam o comércio, apoiam o comércio eletrônico e promovem o crescimento econômico. As soluções de processamento de pagamentos adotadas por uma empresa definem o sucesso de sua interação com os clientes e com o todo o universo do comércio.

Além disso, empresas de qualquer tamanho dependem de um processamento de pagamentos eficiente e confiável para gerenciar o fluxo de caixa, a satisfação do cliente e as operações comerciais em geral. Com diversas opções de pagamento, as empresas podem atender às preferências dos clientes, aumentando a conveniência e fomentando a confiança. Além disso, o bom funcionamento do sistema de processamento de pagamentos ajuda a reduzir fraudes, garantir a segurança dos dados e cumprir regulamentos e normas setoriais pertinentes.

Nos últimos anos, o universo do processamento de pagamentos evoluiu significativamente com o avanço da tecnologia, a mudança no comportamento dos clientes e o surgimento de novos participantes no mercado. Essas mudanças resultaram no surgimento de soluções inovadoras de pagamento, maior acessibilidade aos serviços financeiros e aumento da concorrência no setor. Hoje, empresas e clientes têm opções de processamento de pagamentos mais rápidas, seguras e convenientes.

Componentes do processamento de pagamentos

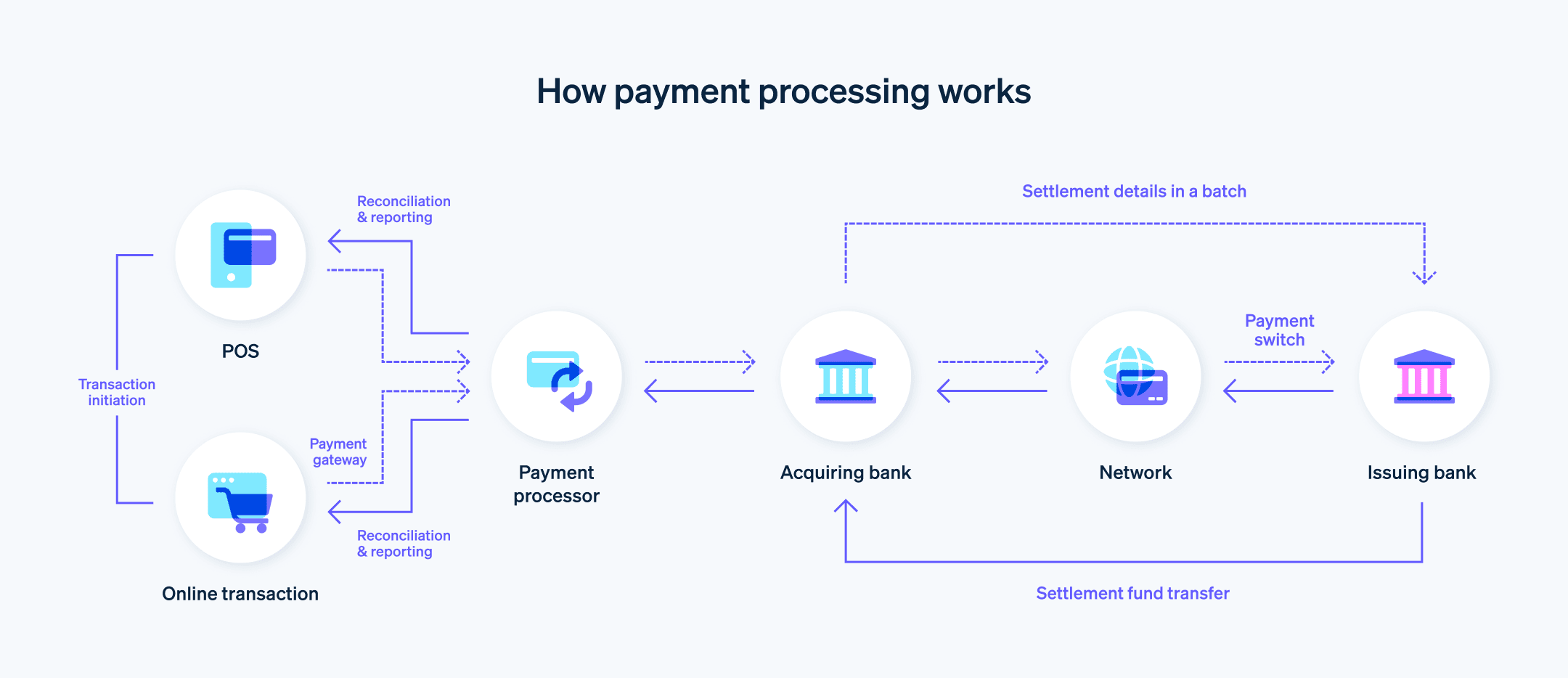

O processamento de pagamentos envolve vários componentes que trabalham em conjunto para permitir transações seguras e eficientes entre o cliente e a empresa:

- O cliente: pessoa física ou jurídica que inicia o pagamento de mercadorias ou serviços.

- O comerciante: empresa ou provedor de serviços que aceita o pagamento do cliente.

- A forma de pagamento: meio que o cliente usa para fazer o pagamento, como cartões de crédito e débito, carteiras eletrônicas ou criptomoedas.

- O sistema de ponto de venda (POS): plataforma física ou digital onde ocorre a transação, como um terminal de loja de varejo, site de comércio eletrônico ou aplicativo móvel.

- O gateway de pagamentos: serviço que captura e transmite com segurança informações de pagamento do sistema POS para o processador de pagamentos ou banco adquirente, garantindo a criptografia e a segurança de dados sigilosos durante o processo de transação.

- O processador de pagamentos: empresa terceirizada que cuida dos aspectos técnicos da transação, incluindo validação de dados de pagamento, obtenção de autorização e gerenciamento das comunicações entre os bancos adquirentes e emissores.

- O banco adquirente, ou adquirente: instituição financeira que detém a conta do comerciante, recebe o pagamento em seu nome, processa a transação e liquida os fundos na conta do comerciante.

- A bandeira de cartão: organizações (como Visa, Mastercard e American Express) que estabelecem regras, padrões e infraestrutura para o processamento de transações usando seus instrumentos de pagamento de marca.

- O banco emissor ou emissor: instituição financeira que emitiu o instrumento de pagamento ao cliente e é responsável por autorizar ou recusar a transação, com base no status da conta do cliente, suficiência de fundos e outros fatores.

- Segurança de pagamentos: tecnologias e normas, como PCI DSS (Padrão de Segurança de Dados da Indústria de Cartões de Pagamento), tokenização ou criptografia, que garantem a segurança e a integridade dos dados de pagamento, além de protegerem contra fraudes e violações de dados.

- Liquidação e reconciliação: processo de transferência de fundos entre o banco emissor e o banco adquirente, seguido pela atualização da conta do comerciante e geração de registros de transação para o cliente e o comerciante.

Cada componente desempenha um papel importante no processo, garantindo que as transações sejam concluídas de forma segura, eficiente e em conformidade com as regulamentações aplicáveis e os padrões do setor.

Como funciona o processamento de pagamentos?

O processo envolve várias etapas e várias partes. Veja uma explicação de como funciona o processamento de pagamentos:

1. Iniciação da transação

O cliente inicia o pagamento informando os dados de pagamento (por exemplo, cartão de crédito, débito ou outra forma de pagamento) no ponto de venda de uma loja física ou por meio de uma plataforma online, como um site de comércio eletrônico ou aplicativo móvel.

2. Gateway de pagamentos

Depois que o cliente envia os dados de pagamento, eles são transmitidos com segurança para o gateway de pagamentos, que atua como uma ponte entre o cliente, a empresa e o processador de pagamentos. O gateway de pagamentos é responsável por criptografar os dados da transação e garantir que os dados sejam transmitidos com segurança para o processador de pagamentos ou o banco adquirente.

3. Autorização da transação

O processador de pagamento recebe os dados de transação do gateway de pagamentos e valida as informações. Em seguida, encaminha os detalhes da transação ao banco adquirente, que envia os dados à bandeira do cartão para validação e autorização.

4. Verificação do banco emissor

A bandeira do cartão encaminha os detalhes da transação ao banco emissor. O banco emissor verifica o status da conta do cliente, confere o saldo ou limite de crédito disponível e avalia possíveis riscos. Dados esses fatores, o banco emissor aprova ou recusa a transação.

5. Resposta de autorização

O banco emissor envia a resposta de autorização (aprovação ou recusa) pela bandeira do cartão ao banco adquirente, que encaminha a resposta para o processador de pagamentos. Em seguida, o processador de pagamentos envia a resposta ao gateway de pagamentos, que comunica o resultado ao sistema de POS ou plataforma online da empresa.

6. Conclusão da transação

Se a transação for aprovada, a empresa conclui a venda, fornecendo os produtos ou serviços ao cliente. Se a transação for recusada, a empresa poderá solicitar outra forma de pagamento do cliente.

7. Liquidação de transações

Ao final de cada dia, a empresa envia um lote de transações aprovadas ao processador de pagamentos ou ao banco adquirente para liquidação. O banco adquirente solicita os fundos ao banco emissor por meio da bandeira do cartão. O banco emissor transfere os fundos para o banco adquirente, que deposita o dinheiro na conta da empresa, normalmente em alguns dias úteis.

8. Reconciliação e relatórios

A empresa reconcilia as transações liquidadas com seus registros de vendas e quaisquer tarifas de transação cobradas pelo processador de pagamentos, banco adquirente ou outras partes envolvidas. A empresa e o cliente recebem registros de transações, como faturas, recibos ou extratos de contas.

Práticas recomendadas de processamento de pagamentos para empresas

A implementação de práticas recomendadas de processamento de pagamentos pode melhorar a experiência do cliente, minimizar o risco de fraude e manter a conformidade com regulamentos e normas do setor. Além disso, manter essas práticas recomendadas é uma boa maneira de cultivar um conjunto bem estruturado de processos internos para pagamentos, que usarão recursos com eficiência e minimizarão erros.

Algumas das principais práticas recomendadas de processamento de pagamentos para empresas:

Desenvolva um ambiente de pagamentos seguro

Implemente medidas de segurança robustas, como criptografia, tokenização e certificados SSL (Secure Sockets Layer), para proteger dados de pagamento confidenciais durante a transmissão e o armazenamento. Cumpra o PCI DSS e outros padrões de segurança relevantes para garantir um ambiente de pagamentos seguro.Ofereça diversas opções de pagamento

Atenda às diversas preferências dos seus clientes e melhore a experiência de compra deles oferecendo várias opções de pagamento, como cartões de crédito e débito, carteiras digitais e formas de pagamento alternativas.Use um processador de pagamentos reconhecido

Escolha um processador de pagamentos confiável e respeitável que ofereça soluções completas de processamento de pagamentos e ferramentas avançadas de prevenção de fraudes, tarifas competitivas e excelente atendimento ao cliente.Atualize regularmente software e hardware

Verifique se o seu software, hardware e integrações de processamento de pagamentos estão atualizados com os mais recentes patches de segurança e avanços tecnológicos. Isso reduz vulnerabilidades e mantém a eficiência e a segurança do seu sistema de processamento de pagamentos.Treine os funcionários

Treine seus funcionários com as práticas recomendadas de processamento de pagamentos, os protocolos de segurança e as medidas de prevenção a fraudes. Conscientize-os das políticas e procedimentos de processamento de pagamentos da sua empresa e verifique se sabem reconhecer e responder a ameaças à segurança.Implemente ferramentas de prevenção a fraudes

Use ferramentas avançadas de prevenção de fraudes, como serviço de verificação de endereço (AVS), valor de verificação de cartão (CVV) e autenticação 3D Secure para minimizar o risco de fraudes e estornos.Monitore transações

Monitore e analise regularmente suas atividades de processamento de pagamentos para verificar se há padrões ou sinais incomuns de fraude. Configure notificações para se manter informado sobre qualquer atividade suspeita em tempo real.Mantenha políticas claras para reembolsos e estornos

Estabeleça a divulgue políticas claras de reembolso e estorno aos clientes para reduzir contestações e mal-entendidos. Ofereça atendimento ao cliente com excelência para resolver problemas rapidamente, minimizando o risco de estornos.Simplifique a reconciliação e a geração de relatórios

Implemente processos eficientes de reconciliação e relatórios para garantir uma contabilidade precisa, liquidação de fundos em tempo hábil e monitoramento eficaz de suas atividades de processamento de pagamentos.Mantenha-se informado sobre as tendências e regulamentações do setor

O processamento de pagamentos está em constante evolução. Acompanhe as novidades tecnológicas de processamento de pagamentos, práticas recomendadas do setor e mudanças regulatórias para garantir a competitividade e conformidade da sua empresa.

Um provedor de processamento de pagamentos, como a Stripe, pode manter essas práticas recomendadas, oferecendo às empresas acesso a um sistema de processamento de pagamentos eficiente e funcional sem sobrecarregar seus recursos. Para saber mais sobre como o Stripe atende às necessidades complexas de processamento de pagamentos das empresas modernas, comece aqui.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.