Si prevede che i pagamenti digitali raggiungeranno 9,5 mila miliardi di dollari nel 2023. Le attività di ogni dimensione, per essere competitive e offrire ai clienti metodi di pagamento semplici, sicuri e pratici, devono conoscere a fondo anche i concetti di base più complessi dell'elaborazione dei pagamenti.

Per le attività che accettano pagamenti dai clienti, l'elaborazione dei pagamenti è fondamentale per gestire il flusso di cassa, aumentare la soddisfazione dei clienti e ridurre i rischi di frode. Per adattarti all'evoluzione del settore dei pagamenti, determinata dai rapidi progressi tecnologici e dal mutevole comportamento dei clienti, devi essere sempre al passo con tendenze, normative e standard di sicurezza.

Di seguito prendiamo in esame aspetti diversi dell'elaborazione dei pagamenti, tra cui i componenti, il funzionamento, le best practice per le attività e l'importanza di scegliere il fornitore giusto per poter creare e gestire un sistema efficiente. La conoscenza approfondita di questi aspetti ti permetterà di prendere decisioni informate sulle strategie e sulle soluzioni di elaborazione dei pagamenti e di offrire un'esperienza di pagamento che contribuisca alla crescita.

Contenuto dell'articolo

- Che cos'è l'elaborazione dei pagamenti?

- Perché l'elaborazione dei pagamenti è importante per le attività

- Componenti dell'elaborazione dei pagamenti

- Come funziona l'elaborazione dei pagamenti?

- Best practice di elaborazione dei pagamenti per le attività

Che cos'è l'elaborazione dei pagamenti?

L'elaborazione dei pagamenti è la sequenza di azioni che consentono di trasferire in modo sicuro fondi dal pagatore al beneficiario. In genere comprende autorizzazione, verifica e regolamento delle transazioni tramite sistemi di pagamento elettronico.

I sistemi di elaborazione dei pagamenti supportano diversi tipi di transazioni, tra cui carte di credito e di debito, trasferimenti elettronici di fondi (EFT), trasferimenti Automated Clearing House (ACH), pagamenti da dispositivi mobili, wallet e criptovalute. Nello sviluppo e nella gestione di questi sistemi sono coinvolte diverse parti interessate: banche, istituti finanziari, elaboratori di pagamento, fornitori di servizi tecnologici, attività ed enti normativi.

Perché l'elaborazione dei pagamenti è importante per le attività

Diverse tecnologie, servizi e strumenti finanziari (strumenti fisici o digitali usati per eseguire transazioni senza contanti, come le carte di credito o di debito) si integrano per garantire il trasferimento rapido e sicuro dei fondi tra le parti. I sistemi di elaborazione dei pagamenti agevolano il commercio, supportano l'e-commerce e favoriscono la crescita economica. Le soluzioni di elaborazione dei pagamenti adottate da un'attività determinano la sua capacità di interagire con i clienti e con il mondo del commercio in generale.

Inoltre, un servizio di elaborazione dei pagamenti efficiente e affidabile è imprescindibile per le attività di qualsiasi dimensione per poter gestire il flusso di cassa, la soddisfazione dei clienti e le procedure operative aziendali in generale. Offrendo più opzioni di pagamento, le attività possono soddisfare le preferenze dei singoli clienti, assicurando loro una maggiore praticità e conquistando la loro la fiducia. Inoltre, un sistema di elaborazione dei pagamenti ben funzionante consente di ridurre il rischio di frodi, garantire la sicurezza dei dati e mantenere la conformità alle normative e agli standard del settore.

Negli ultimi anni, il panorama dell'elaborazione dei pagamenti si è sviluppato in modo significativo, grazie ai progressi della tecnologia, al diverso comportamento dei clienti e all'ingresso nel mercato di nuovi operatori. Questi cambiamenti hanno portato alla nascita di soluzioni di pagamento innovative, a una maggiore accessibilità ai servizi finanziari e a un aumento della concorrenza all'interno del settore. Di conseguenza, le attività e i clienti ora dispongono di opzioni di elaborazione dei pagamenti più rapide, sicure e pratiche.

Componenti dell'elaborazione dei pagamenti

L'elaborazione dei pagamenti coinvolge più componenti che interagiscono per garantire transazioni sicure ed efficienti tra il cliente e l'attività. Questi componenti includono:

- Cliente: persona fisica o entità che avvia il pagamento di beni o servizi.

- Esercente: attività o fornitore di servizi che accetta il pagamento dal cliente.

- Metodi di pagamento: modalità con cui il cliente effettua il pagamento, ad esempio carte di credito, carte di debito, wallet o criptovalute.

- Sistema POS: piattaforma fisica o digitale dove vengono eseguite le transazioni, ad esempio il terminale di un negozio al dettaglio, un sito web di e-commerce o un'applicazione mobile.

- Gateway di pagamento: servizio che acquisisce in modo sicuro le informazioni sul pagamento e le trasmette dal sistema POS all'elaboratore del pagamento o alla banca acquirente, crittografando e proteggendo i dati sensibili durante la transazione.

- Elaboratore di pagamento: azienda terza che gestisce gli aspetti tecnici della transazione, tra cui la convalida delle informazioni sul pagamento, l'acquisizione dell'autorizzazione e la gestione delle comunicazioni tra la banca acquirente e quella emittente.

- Banca acquirente: istituto finanziario che gestisce il conto dell'esercente, riceve il pagamento, elabora la transazione e liquida i fondi sul conto dell'esercente.

- Circuito della carta di credito: organizzazioni (ad esempio, Visa, Mastercard e American Express) che stabiliscono le regole, gli standard e l'infrastruttura per l'elaborazione delle transazioni, usando i propri strumenti di pagamento brandizzati.

- Banca emittente (o società emittente): istituto finanziario che ha rilasciato lo strumento di pagamento al cliente e ha la responsabilità di autorizzare o rifiutare la transazione, a seconda dello stato del conto del cliente, dei fondi disponibili e di altri fattori.

- Sicurezza dei pagamenti: tecnologie e standard, ad esempio Payment Card Industry Data Security Standard (PCI DSS), tokenizzazione o crittografia, che garantiscono la sicurezza e l'integrità delle informazioni sul pagamento e proteggono da frodi e violazioni dei dati.

- Regolamento e riconciliazione: processo di trasferimento dei fondi tra la banca emittente e la banca acquirente, seguito dall'aggiornamento del conto dell'esercente e dalla generazione dei record della transazione sia per il cliente che per l'esercente.

Ogni componente ricopre un ruolo importante nel processo, assicurando che le transazioni vengano completate in modo sicuro, efficiente e conforme alle normative in vigore e agli standard di settore.

Come funziona l'elaborazione dei pagamenti?

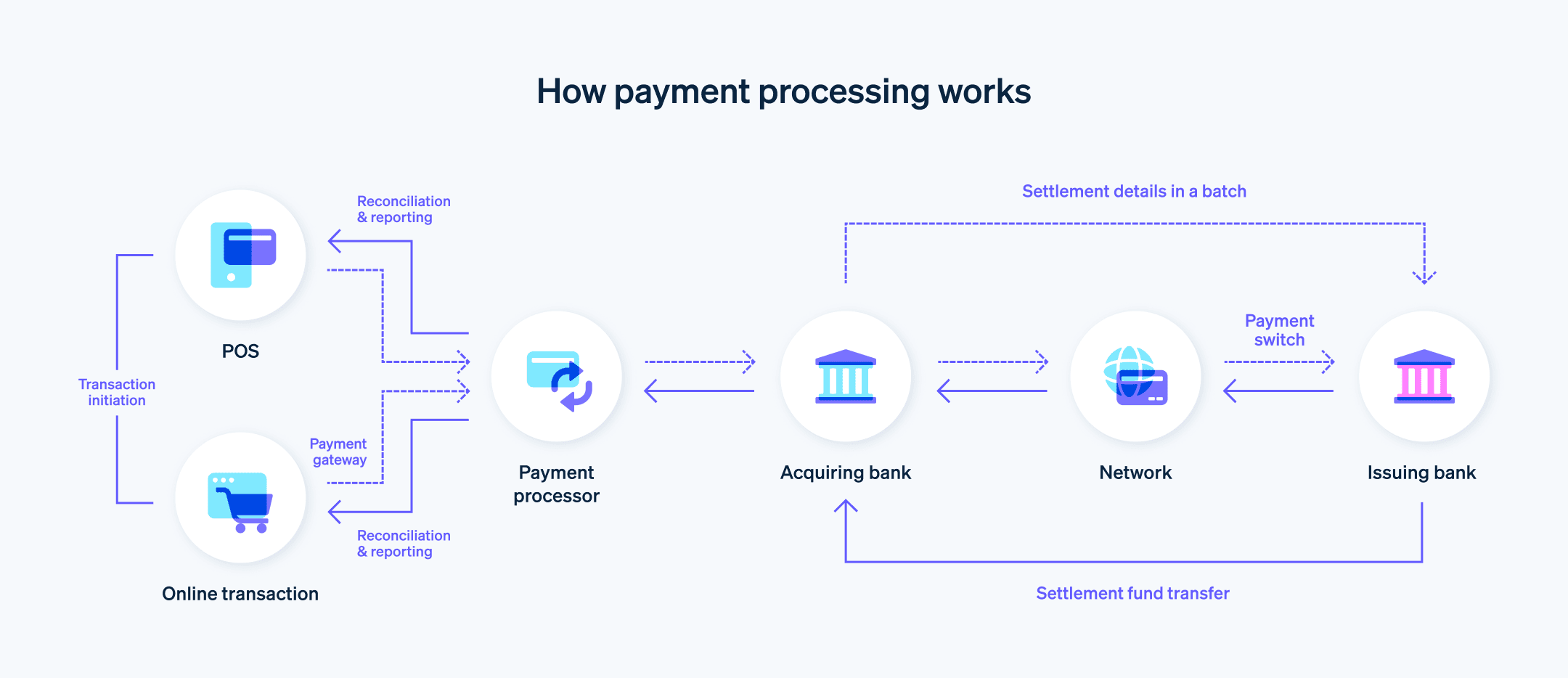

Il processo prevede diversi passaggi e coinvolge più parti. Ecco una spiegazione di come funziona l'elaborazione dei pagamenti:

1. Disposizione della transazione

Il cliente dispone il pagamento fornendo i propri dati di pagamento (ad es. carta di credito, carta di debito o un altro metodo di pagamento) presso il punto vendita in un negozio fisico oppure tramite una piattaforma online come un sito di e-commerce o un'app mobile.

2. Gateway di pagamento

Dopo che il cliente ha inviato i propri dati di pagamento, questi vengono trasmessi in modo sicuro al gateway di pagamento, che funge da ponte tra il cliente, l'attività e l'elaboratore di pagamento. Il gateway di pagamento ha il compito di crittografare i dati delle transazioni e di garantire che siano trasmessi in modo sicuro all'elaboratore di pagamento o alla banca acquirente.

3. Autorizzazione delle transazioni

L'elaboratore di pagamento riceve i dati della transazione dal gateway di pagamento e convalida le informazioni. Inoltra quindi i dettagli della transazione alla banca acquirente, che a sua volta invia le informazioni al circuito della carta per la convalida e l'autorizzazione.

4. Verifica della banca emittente

Il circuito della carta inoltra i dettagli della transazione alla banca emittente. La banca emittente verifica lo stato dell'account del cliente, il saldo disponibile o il limite di credito e valuta eventuali rischi. In base a questi fattori, la banca emittente approva o rifiuta la transazione.

5. Risposta relativa all'autorizzazione

La banca emittente invia la risposta relativa all'autorizzazione (approvazione o rifiuto) attraverso il circuito della carta alla banca acquirente, che a sua volta inoltra la risposta all'elaboratore del pagamento. L'elaboratore di pagamento invia quindi la risposta al gateway di pagamento, che comunica il risultato al sistema POS o alla piattaforma online dell'attività.

6. Completamento della transazione

Se la transazione viene approvata, l'attività completa la vendita fornendo al cliente i beni o i servizi. Se la transazione viene rifiutata, l'attività può richiedere al cliente un metodo di pagamento alternativo.

7. Regolamento della transazione

Alla fine di ogni giornata, l'attività invia in batch le transazioni approvate all'elaboratore del pagamento o alla banca acquirente per il regolamento. La banca acquirente richiede i fondi alla banca emittente tramite il circuito della carta. La banca emittente trasferisce i fondi alla banca acquirente, che a sua volta deposita il denaro sul conto dell'attività, in genere entro alcuni giorni lavorativi.

8. Riconciliazione e reportistica

L'attività riconcilia le transazioni regolate con i propri registri di vendita e con le eventuali commissioni addebitate dall'elaboratore del pagamento, dalla banca acquirente o da altre parti coinvolte. Sia l'attività che il cliente ricevono i registri delle transazioni, come fatture, ricevute o estratti conto.

Best practice di elaborazione dei pagamenti per le attività

L'implementazione di best practice di elaborazione dei pagamenti ti consente di migliorare l'esperienza cliente, ridurre al minimo il rischio di frode e mantenere la conformità con le normative e gli standard di settore. Inoltre, seguendo queste best practice potrai sviluppare e consolidare una serie di processi interni per i pagamenti, che utilizzeranno in modo efficiente le risorse e ridurranno al minimo gli errori.

Ecco alcune delle principali best practice di elaborazione dei pagamenti per le attività:

Creare un ambiente sicuro per i pagamenti

Implementa misure di sicurezza affidabili, ad esempio crittografia, tokenizzazione e certificati SSL (Secure Sockets Layer) per proteggere i dati sensibili durante la trasmissione e il salvataggio dei pagamenti. Mantieni la conformità a PCI DSS e ad altri standard di sicurezza pertinenti per proteggere l'ambiente di pagamento.Offrire opzioni di pagamento diversificate

Soddisfa le diverse preferenze dei tuoi clienti e migliora la loro esperienza di acquisto offrendo più opzioni di pagamento, ad esempio carte di credito e di debito, wallet e metodi di pagamento alternativi.Usare un elaboratore di pagamento affidabile

Scegli un elaboratore di pagamento serio e affidabile che offra soluzioni complete per l'elaborazione dei pagamenti, strumenti di prevenzione delle frodi avanzati, tariffe competitive e un assistenza clienti eccellente.Aggiornare regolarmente il software e l'hardware

Assicurati che il software, l'hardware e le integrazioni per l'elaborazione dei pagamenti siano aggiornati con le ultime patch di sicurezza e le tecnologie più recenti. In questo modo ridurrai le vulnerabilità e manterrai il tuo sistema di elaborazione dei pagamenti efficiente e protetto.Formare i dipendenti

Organizza la formazione dei tuoi dipendenti su best practice di elaborazione dei pagamenti, protocolli di sicurezza e misure di prevenzione delle frodi. Assicurati che conoscano le politiche e le procedure di elaborazione dei pagamenti della tua azienda e siano in grado di riconoscere le potenziali minacce per la sicurezza e di rispondere.Implementare strumenti di prevenzione delle frodi

Adotta strumenti avanzati per la prevenzione delle frodi, ad esempio il servizio di verifica dell'indirizzo (AVS), i controlli del valore di verifica della carta (CVV) e l'autenticazione 3D Secure, per ridurre al minimo il rischio di transazioni fraudolente e di storni.Monitorare le transazioni

Monitora ed esamina regolarmente le attività di elaborazione dei pagamenti per individuare eventuali modelli insoliti o segnali di frode. Configura le notifiche per avere informazioni in tempo reale sulle attività sospette.Avere politiche chiare in materia di rimborsi e storni

Elabora e comunica ai tuoi clienti politiche chiare in materia di rimborsi e storni, per ridurre le contestazioni e i malintesi. Fornisci un'assistenza clienti completa per risolvere tempestivamente i problemi, riducendo al minimo il rischio di storni.Semplificare la riconciliazione e la reportistica

Implementa procedure efficienti di riconciliazione e reportistica per garantire una contabilità accurata, il regolamento tempestivo dei fondi e un monitoraggio efficiente delle attività di elaborazione dei pagamenti.Essere sempre al corrente delle tendenze e delle normative del settore

L'elaborazione dei pagamenti è in continua evoluzione. Tieniti sempre al corrente degli ultimi sviluppi in materia di tecnologie di elaborazione dei pagamenti, best practice di settore e cambiamenti delle normative in modo che la tua attività sia sempre conforme e competitiva.

Un fornitore di servizi di elaborazione dei pagamenti, come Stripe, è in grado di rispettare queste best practice, offrendo alle attività l'accesso a un sistema di elaborazione dei pagamenti efficiente e funzionale, senza mettere a dura prova le loro risorse. Per altre informazioni su come Stripe risponde alle complesse esigenze di elaborazione dei pagamenti delle attività moderne, inizia da qui.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.