Mit der weltweiten Verfügbarkeit von immer mehr Zahlungsmethoden haben sich das Verhalten und die Erwartungen von Kundinnen und Kunden verändert. Im Jahr 2024 ging die globale Nutzung von Bargeld um 4 % zurück, was mit einer erheblichen Verschiebung hin zu digitalen Zahlungen einherging.

Die Beliebtheit einzelner Zahlungsmethoden hängt davon ab, wo sich Kundinnen und Kunden befinden, was sie kaufen und ob sie ihre Käufe online tätigen oder im Geschäft. In jedem Fall aber erwarten sie, dass Unternehmen schnelle, sichere und flexible Zahlungsoptionen anbieten.

Nachfolgend erläutern wir, wie Sie Zahlungsoptionen zusammenstellen können, die auf Ihr Unternehmen und Ihre Kundschaft zugeschnitten sind. Außerdem behandeln wir das Einrichten eines Zahlungssystems, das diese Zahlungsmethoden unterstützt. Schließlich erfahren Sie, was erforderlich ist, um mehrere Zahlungsarten von Kundinnen und Kunden zu akzeptieren. Folgendes sollten Sie dazu wissen.

Worum geht es in diesem Artikel?

- Deshalb ist es wichtig, mehrere Zahlungsmethoden zu akzeptieren

- So teilen Sie eine Zahlung auf mehrere Zahlungsmethoden auf

- So entscheiden Sie, welche Zahlungsmethoden Sie akzeptieren

- So richten Sie ein Zahlungssystem für mehrere Zahlungsmethoden ein

- Arten von Zahlungsmethoden – und wie Sie sie akzeptieren

- So kann Stripe Payments Sie unterstützen

Deshalb ist es wichtig, mehrere Zahlungsmethoden zu akzeptieren

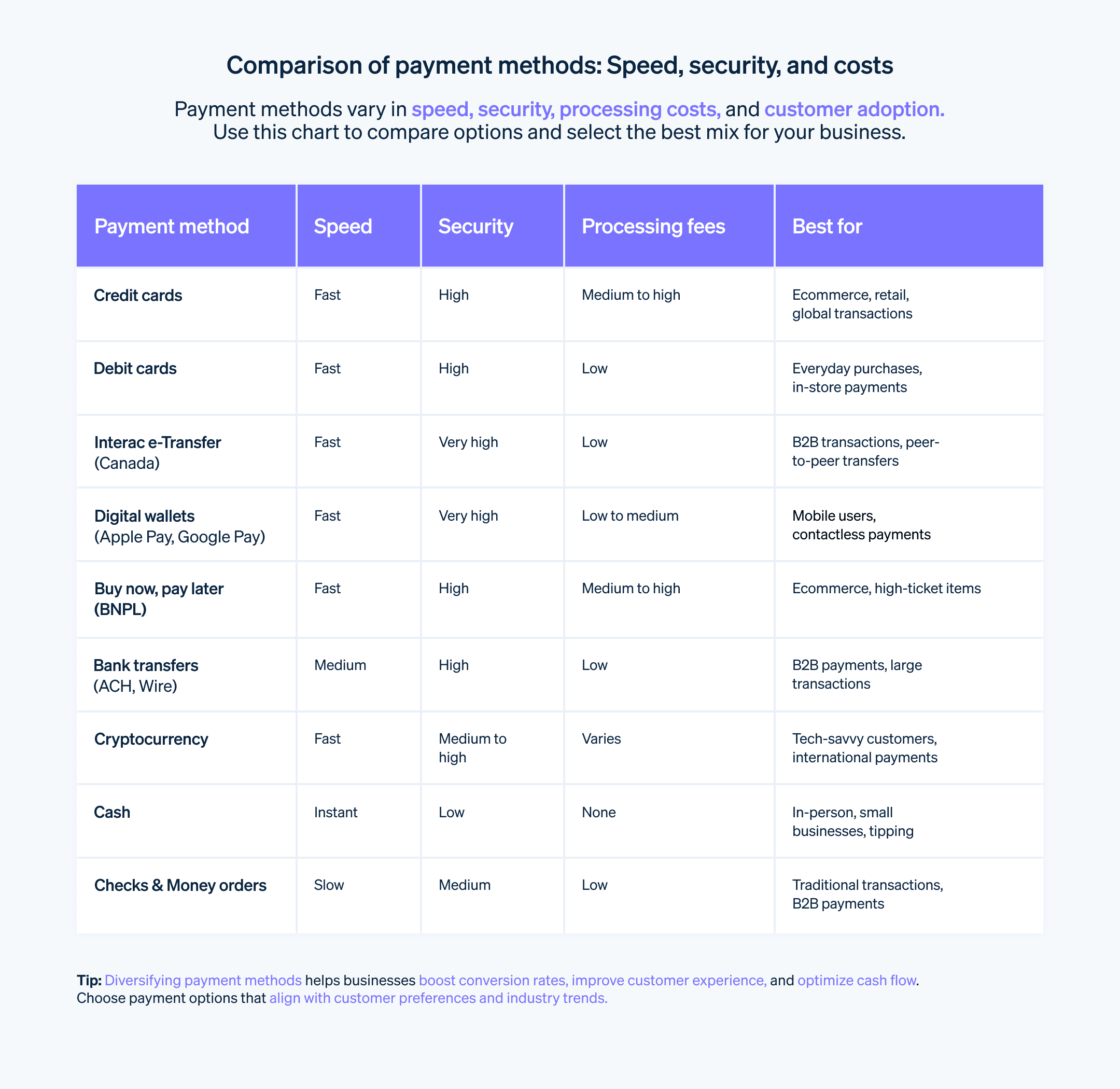

Die Zahlungsbranche entwickelt sich ständig weiter. Deshalb sollten Unternehmen verschiedene Zahlungsmethoden anbieten, um den steigenden Kundenerwartungen gerecht zu werden. Folgende Gründe sprechen für eine Diversifizierung der Zahlungsmethoden:

Komfort für Kundinnen und Kunden: Verbraucher/innen haben im Hinblick auf Zahlungsmethoden unterschiedliche Vorlieben und Einschränkungen. Wenn Unternehmen mehrere Zahlungsmethoden akzeptieren, decken sie ein breiteres Bedarfsspektrum ab und erleichtern ihrer Kundschaft das Abschließen von Käufen.

Steigern von Umsatz und Konversionsraten: Wenn Sie mehr Zahlungsoptionen akzeptieren, führt das zu mehr Umsatz und besseren Konversionsraten, da die Wahrscheinlichkeit von Kaufabbrüchen geringer ist.

Verbessern von Kundenerfahrung und -zufriedenheit: Das Anbieten verschiedener Zahlungsoptionen zeigt die Kundenorientierung eines Unternehmens. Das verbessert die Einkaufserfahrung insgesamt und steigert Kundenzufriedenheit und -treue.

Verbreitern der Kundenbasis: Unterschiedliche demografische Gruppen bevorzugen möglicherweise unterschiedliche Zahlungsmethoden. So bevorzugen jüngere Kundinnen und Kunden beispielsweise Digital Wallets oder Peer-to-Peer-Apps (P2P), wogegen ältere lieber per Kreditkarte oder Banküberweisung zahlen.

Verbessern des Cashflow-Managements: Unterschiedliche Zahlungsmethoden unterscheiden sich auch in ihrer Bearbeitungszeit. Wenn Sie einen Mix aus verschiedenen Zahlungsmethoden akzeptieren, erhalten Sie einige Zahlungen schneller als andere. Das wirkt sich positiv auf das Cashflow-Management aus.

Sicherstellen der Wettbewerbsfähigkeit: Die Akzeptanz mehrerer Zahlungsoptionen wird in vielen Branchen zur Standardpraxis. Da immer mehr Unternehmen eine breite Palette an Zahlungsmethoden anbieten, sind diejenigen, die das nicht tun, möglicherweise im Nachteil.

Anpassung an globale Märkte: Wenn ein Unternehmen international tätig ist oder eine Expansion plant, ist es sinnvoll, die in den entsprechenden Regionen und Ländern beliebten Zahlungsmethoden zu akzeptieren.

Weniger Abhängigkeit von einem einzigen Zahlungsdienstleister: Sich auf eine einzige Zahlungsmethode zu verlassen, kann riskant sein. Wenn es technische Probleme oder Änderungen in den Richtlinien des Dienstleisters gibt, sichert die Verfügbarkeit alternativer Optionen die Geschäftskontinuität.

Sicherheit und Betrugsprävention: Unterschiedliche Zahlungsmethoden haben unterschiedliche Sicherheitsfunktionen und unterschiedliche Betrugspräventionsmechanismen. Verschiedene Optionen anzubieten, kann zum Schutz des Unternehmens und seiner Kundschaft beitragen.

Reaktion auf technologische Fortschritte und Trends: Die Weiterentwicklung der Technologie betrifft auch Zahlungsmethoden. Unternehmen, die im Hinblick auf Zahlungstechnologie und Trends wie mobile Zahlungen und Kryptowährungen auf dem neuesten Stand sind, bleiben relevant.

Compliance und aufsichtsrechtliche Bestimmungen: Zahlungsmethoden können unterschiedlich gut geeignet sein, die gesetzlichen Anforderungen in bestimmten Branchen oder Regionen zu erfüllen.

So teilen Sie eine Zahlung auf mehrere Zahlungsmethoden auf

Wenn eine Kundin oder ein Kunde eine Zahlung auf mehrere Zahlungsmethoden aufteilen möchte, sollten Unternehmen diesen Wunsch reibungslos erfüllen können. Nachfolgend erfahren Sie, wie ein Unternehmen eine Zahlung auf mehrere Zahlungsmethoden aufteilen kann.

1. Vergewissern Sie sich, dass Ihr System aufgeteilte Zahlungen unterstützt

Überprüfen, dass Ihr POS-System (Point of Sale) oder Ihr Zahlungsabwickler Transaktionen mit Verwendung mehrerer Zahlungsmethoden unterstützt.

2. Fragen Sie die Kundin oder den Kunden, wie die Zahlung aufgeteilt werden soll

Erkundigen Sie sich, wie viele Zahlungsmethoden die Kundin oder der Kunde verwenden möchte und welcher Betrag auf die einzelnen Methoden entfallen soll. Vergewissern Sie sich, dass die Summe dem geschuldeten Gesamtbetrag entspricht.

3. Geben Sie die erste Teilzahlung ein

Beginnen Sie mit der Abwicklung der ersten Zahlung, indem Sie sie als Teilzahlung in Ihren POS oder Zahlungsabwickler eingeben. Warten Sie die Bestätigung ab, bevor Sie fortfahren.

4. Geben Sie die verbleibenden Teilzahlungen ein

Geben Sie nach der ersten erfolgreichen Zahlung nacheinander die verbleibenden Teilzahlungen ein. Stellen Sie sicher, dass jede der Transaktionen bestätigt wird.

So entscheiden Sie, welche Zahlungsmethoden Sie akzeptieren

Stellen Sie sicher, dass Ihr Unternehmen die Zahlungsmethoden akzeptiert, die Ihre Kundinnen und Kunden gerne verwenden. So können Sie feststellen, welche Methoden das sind:

Erweiterte Kundenanalysen: Analysieren Sie Kundendaten mithilfe von Tools wie Google Analytics, Customer-Relationship-Management(CRM)-Software oder speziellen FinTech-Analyseplattformen. So erhalten Sie Zugang zu demografischen Daten, Kaufgewohnheiten und Zahlungspräferenzen Ihrer Kundinnen und Kunden. Segmentieren Sie Ihren Kundenstamm und analysieren Sie das Ausgabeverhalten.

Branchenspezifische Zahlungstrends: Informieren Sie sich über Zahlungstrends in Ihrer Branche. Dazu können Sie an Konferenzen teilnehmen, Fachzeitschriften abonnieren und sich mit anderen Unternehmen vernetzen. Bestimmte Branchen können zu bestimmten Zahlungstechnologien tendieren (z. B. Zahlungen mit Nahfeldkommunikation (NFC) im Einzelhandel, Abo-Modelle für Softwaredienste).

Detaillierte Kosten-Nutzen-Analyse der Zahlungsmethoden: Berücksichtigen Sie Transaktionsgebühren, Implementierungskosten, Wartungskosten, Rückbuchungsgebühren und die möglichen Auswirkungen auf den Cashflow. Nutzen Sie Finanzmodelle, um die Auswirkungen verschiedener Zahlungsmethoden auf Ihr Endergebnis zu ermitteln.

Eingehende Sicherheitsbewertung: Arbeiten Sie mit IT- und Cybersicherheitsfachleuten zusammen, um die Sicherheitsfunktionen verschiedener Zahlungsplattformen zu bewerten. Dazu gehören die Einhaltung von Standards wie dem Payment Card Industry Data Security Standard (PCI DSS) für Kreditkartentransaktionen und Datenverschlüsselungsstandards sowie Betrugserkennungsfunktionen.

Trends und Prognosen zur Technologieeinführung: Informieren Sie sich über aufkommende Zahlungstechnologien wie Blockchain-basierte Zahlungen, Biometrie oder KI-gesteuerte Zahlungssysteme und prognostizieren Sie, wie diese in Ihrem Markt angenommen werden könnten. Ziehen Sie in Erwägung, FinTech-Fachleute oder Technologie-Prognostiker/innen zurate zu ziehen.

Umsatzanalyse über mehrere Kanäle hinweg: Unternehmen mit mehreren Verkaufskanälen können analysieren, welche Zahlungsmethoden für die einzelnen Kanäle am besten geeignet sind. Beispielsweise könnten mobile Zahlungen bei Online-Verkäufen beliebter sein, während traditionelle Methoden wie Bargeld oder Kreditkarten in Ladengeschäften dominieren könnten.

Internationale Marktanalyse: Global tätige Unternehmen benötigen eine marktspezifische Analyse. Dazu gehört die Kenntnis der lokalen Zahlungspräferenzen, des aufsichtsrechtlichen Umfelds, der Wechselkursrisiken und der Möglichkeiten für Partnerschaften mit lokalen Anbietern.

Erfassung von Informationen über die Konkurrenz: Nutzen Sie fortschrittliche Tools und Dienste für die Wettbewerbsanalyse. Beobachten Sie direkte Konkurrenten sowie Branchenführer und Innovatoren. Achten Sie darauf, welche Zahlungsmethoden sie akzeptieren.

Bewertung der Integrationsfähigkeit: Bewerten Sie die Integrationsmöglichkeiten unterschiedlicher Zahlungsmethoden in Ihr Technologiepaket, einschließlich Ihres Enterprise-Resource-Planning(ERP)-Systems, Ihres CRM-Systems, Ihrer Buchhaltungssoftware und anderer operativer Tools. Ziel ist es, einen reibungslosen, automatisierten Arbeitsablauf zu schaffen, der manuelle Eingriffe auf ein Minimum reduziert.

Strukturierte Mechanismen für Kundenfeedback: Entwickeln Sie strukturierte Methoden, um Kundenfeedback zu Zahlungspräferenzen zu erhalten. Dazu könnten fortgeschrittene Umfragetechniken, Fokusgruppen oder Webmonitoring gehören.

Experimentelle Pilotprojekte und A/B-Tests: Führen Sie experimentelle Pilotprojekte mit verschiedenen Zahlungsmethoden in einer kontrollierten Umgebung durch. Nutzen Sie A/B-Tests, um Leistung, Kundenzufriedenheit und betriebliche Effizienz zu vergleichen.

So richten Sie ein Zahlungssystem für mehrere Zahlungsmethoden ein

Sobald Sie wissen, welche Zahlungsmethoden Sie Ihren Kundinnen und Kunden anbieten möchten, müssen Sie sicherstellen, dass Sie diese Methoden auch akzeptieren können. Nachfolgend sind die wichtigsten Punkte aufgeführt, die Sie bei der Bewertung und Einrichtung Ihres Zahlungsabwicklungssystems berücksichtigen sollten:

1. Auswahl von Payment Gateway und Abwickler: Ihr Gateway und Ihr Abwickler sollten die von Ihnen gewählten Zahlungsmethoden unterstützen, einschließlich Kredit-/Debitkarten, Digital Wallets und weiteren. Bewerten Sie die Servicegebühren, die Dauer der Transaktionsabwicklung und Zuverlässigkeitsdaten.

2. Integration in Ihr bestehendes System: Vergewissern Sie sich, dass das Zahlungssystem mit Ihrer Einrichtung zusammenarbeitet, z. B. mit E-Commerce-Plattformen, Finanzsoftware und CRM-Systemen. Das erleichtert das Automatisieren von Prozessen und das Führen genauer Aufzeichnungen.

3. Einhaltung von Sicherheitsstandards: Ihr System sollte Sicherheitsstandards wie PCI DSS für die Verarbeitung von Kreditkarten erfüllen, strenge Mechanismen für Betrugserkennung und -prävention umfassen und allen einschlägigen Datenschutzgesetzen entsprechen.

4. Intuitive Nutzeroberflächen: Die Zahlungsschnittstelle sollte für Kundinnen und Kunden einfach zu bedienen sein und klare Optionen für die Zahlungsmethode bieten. Für das Verwalten von Transaktionen, das Ausstellen von Rückerstattungen und den Zugriff auf Berichte sollte das Backend leicht zu navigieren sein.

5. Kompatibilität mit mobilen Geräten: Da mobile Transaktionen zunehmen, sollte Ihr System auf mobilen Geräten funktionieren und Zahlungen mit Mobile Wallets und Apps unterstützen.

6. Akzeptieren von Zahlungen in mehreren Währungen und internationalen Zahlungen: Wenn Ihr Unternehmen weltweit tätig ist, sollte das System mehrere Währungen verarbeiten und die Regeln für internationale Zahlungen einhalten.

7. Skalierbarkeit des Systems: Wählen Sie ein System, das mit Ihrem Unternehmen wachsen kann und einen Anstieg des Transaktionsvolumens sowie neue Zahlungsmethoden effizient unterstützt.

8. Zuverlässiger Kundensupport: Wählen Sie einen Dienstleister, der für exzellenten Kundensupport bekannt ist, der bei der Einrichtung sowie bei Problemen im laufenden Betrieb helfen kann.

9. Verfügbarkeit umfassender Schulungen und Ressourcen: Der Zugang zu detaillierten Schulungen und Ressourcen für Sie und Ihr Team ist wichtig für Effizienz und Fehlerreduzierung.

10. Umfangreiche Tests vor dem Start: Testen Sie das System gründlich, um Probleme zu erkennen und zu beheben. Diese Tests sollten alle Zahlungsmethoden abdecken und Szenarien wie Rückerstattungen und fehlgeschlagene Transaktionen beinhalten.

11. Umsetzung von Transaktionsüberwachung und -analyse: Nutzen Sie Überwachungsfunktionen, um Trends zu erkennen, Finanzen effektiv zu verwalten und fundierte Geschäftsentscheidungen zu treffen.

12. Backup-Systeme und Pläne zur Datenwiederherstellung: Richten Sie für den Fall von Systemausfällen und zur Vermeidung von Datenverlusten Backup-Systeme und Verfahren zur Datenwiederherstellung ein.

Arten von Zahlungsmethoden – und wie Sie sie akzeptieren

Es gibt viele unterschiedliche Zahlungsmethoden und moderne Zahlungsdienstleister bieten eine Reihe davon an, aus der Sie ohne zusätzlichen Einrichtungsaufwand wählen können. Hier sind einige gängige Methoden, die Sie kennen sollten:

Herkömmliche Methoden

Bargeld: Obwohl Bargeld immer weniger beliebt ist, wird es nach wie vor weithin akzeptiert, vor allem für kleinere Transaktionen.

Schecks: Schecks werden immer noch von manchen Bevölkerungsgruppen verwendet, die papierbasierte Zahlungsmethoden bevorzugen. Sie sind jedoch mit längeren Bearbeitungszeiten und Betrugsrisiken verbunden.

Zahlungsanweisungen: Zahlungsanweisungen garantieren Gelder, weisen aber die gleichen Nachteile auf wie Schecks.

Banküberweisungen: Banküberweisungen werden häufig für große Transaktionen oder internationale Zahlungen verwendet.

Akzeptieren von herkömmlichen Zahlungsmethoden

Bargeld

Ausrüstung: Sie benötigen keine zusätzliche Ausrüstung – eine Registrierkasse oder eine sichere Schublade reichen aus.

Überlegungen: Sicherheitsrisiken beim Umgang mit Bargeld; erfordert manuelles Zählen und persönliche Einzahlungen; ist anfällig für Diebstahl oder Verlust.

Schecks

Ausrüstung: Scheckdrucker zum Erfassen von Kontoinformationen, Indossamentstempel, optionales Schecklesegerät, das eine schnellere Bearbeitung ermöglicht.

Vorgänge: Überprüfung der Identität und der Unterschrift, Überprüfung, ob ausreichende Gelder vorhanden sind (das kann einen Anruf bei einer Bank erfordern), Indossierung und Einreichung des Schecks innerhalb einer bestimmten Frist.

Überlegungen: Die Bearbeitungszeiten sind lang, Schecks können platzen und es besteht ein Betrugsrisiko.

Zahlungsanweisungen

Ausrüstung: Scheckdrucker, Indossamentstempel, optionales Schecklesegerät.

Vorgänge: Überprüfung der Identität, Unterschrift und des Betrags. Indossierung und Einreichung.

Überlegungen: Die Überprüfung der Angaben zum Aussteller und zum Kaufort kann das Betrugsrisiko mindern.

Banküberweisungen

Anforderungen: Sie benötigen Kundeninformationen wie Kontodaten, Bankleitzahl, Betrag und Referenzcode. Für den Empfang von Überweisungen ist ein Bankkonto erforderlich.

Überlegungen: Transaktionsgebühren für Absender/innen und Empfänger/innen sowie mögliche Verzögerungen je nach den beteiligten Banken.

Tipps für alle herkömmlichen Methoden

Zeigen Sie akzeptierte Zahlungsmethoden deutlich an: Informieren Sie Kundinnen und Kunden während des Bezahlvorgangs oder auf Rechnungen.

Legen Sie Einzahlungsverfahren fest: Bewahren Sie Bargeld/Schecks sicher auf und zahlen Sie sie regelmäßig ein.

Schulen Sie Ihre Mitarbeitenden in der Betrugsprävention: Erkennen Sie verdächtige Aktivitäten und setzen Sie Überprüfungsprotokolle ein.

Ziehen Sie Cash-Management-Dienste in Betracht: Dabei kann es sich um Geldtransporte oder sichere Bargeldübergaben für größere Unternehmen handeln.

Kartenbasierte Methoden

Kreditkarten: Kreditkarten sind bequem und weit verbreitet. Kundinnen und Kunden können damit später bezahlen und es fallen Zinsen oder Prämien an.

Debitkarten: Ähnlich wie Kreditkarten. Bei Debitkarten werden die Gelder jedoch direkt vom Bankkonto der Kundin oder des Kunden abgebucht.

Prepaid-Karten: Im Voraus mit Geldern aufgeladen.

Kontaktlose Zahlungen: Die NFC-Technologie ermöglicht sofortige Zahlungen per Tap über Karten oder Digital Wallets.

Akzeptieren von kartenbasierten Zahlungsmethoden

Kredit- und Debitkarten

Ausrüstung und Software: POS-System (Point of Sale) mit Kartenlesegerät (physisches Terminal oder mobiles Lesegerät). Zum sicheren Abwickeln von Transaktionen sind Händlerkonten und Zahlungsgateways erforderlich.

Vorgänge: Die Kundin oder der Kunde zieht die Karte durch oder legt sie auf. Die Transaktion wird autorisiert und Ihr Unternehmen erhält eine Zahlungsbestätigung.

Überlegungen: PCI-Konformität für Datensicherheit, Transaktionsgebühren und Rückbuchungsverwaltung.

Prepaid-Karten

Von den meisten POS Systemen akzeptiert durch denselben Prozess wie Kredit- und Debitkarten.

Überlegungen: Überprüfen Sie das Kartenguthaben, bevor Sie die Zahlung akzeptieren, um Probleme aufgrund unzureichender Deckung zu vermeiden. Einige Prepaid-Karten verfügen über einen eingeschränkten Funktionsumfang.

Kontaktlose Zahlungen

Ausrüstung: NFC-fähiges Lesegerät für Tap-to-Pay-Transaktionen.

Überlegungen: Kontaktlose Zahlungen werden zwar immer beliebter, einige Kundinnen und Kunden bevorzugen aber immer noch herkömmliche Methoden.

Digitale/Online-Methoden

Gateways für Online-Zahlungen: Plattformen wie PayPal, Stripe oder Square lassen sich in Websites oder Apps integrieren, um Online-Zahlungen zu akzeptieren.

Digital Wallets: Apple Pay, Google Pay und Samsung Pay speichern Zahlungsinformationen für einen schnellen und sicheren Bezahlvorgang digital.

Jetzt kaufen, später bezahlen (BNPL – Buy now, pay later): Mit BNPL-Diensten wie Klarna oder Affirm können Kundinnen und Kunden Zahlungen in Raten aufteilen.

Kryptowährung: Bitcoin, Ethereum und andere Kryptowährungen werden von den meisten Unternehmen nur begrenzt als Zahlungsmittel akzeptiert.

Akzeptieren von digitalen/Online-Zahlungsmethoden

Gateways für Online-Zahlungen

Wählen Sie einen Anbieter: Vergleichen Sie die Funktionen und Gebühren beliebter Anbieter wie Stripe oder PayPal, bevor Sie Ihre endgültige Wahl treffen.

Führen Sie die Integration in Ihre Website oder App durch: Folgen Sie den Anweisungen des Anbieters für die Integration.

Legen Sie die Zahlungsoptionen fest: Definieren Sie Währungen, akzeptierte Karten und alle zusätzlichen Funktionen.

Verwalten Sie Transaktionen: Rufen Sie den Transaktionsverlauf ab, gleichen Sie Zahlungen ab und wickeln Sie Rückerstattungen ab.

Digital Wallets

Unterstützen Sie große Wallets: Apple Pay, Google Pay, Samsung Pay usw.

Kompatibilität des POS-Systems: Stellen Sie sicher, dass Ihr Lesegerät oder Bezahlsystem kontaktlose Zahlungen unterstützt.

Kundenbewusstsein: Werben Sie während des Bezahlvorgangs für Digital Wallets als Zahlungsoption.

Jetzt kaufen, später bezahlen (BNPL)

Gehen Sie eine Partnerschaft mit einem BNPL-Anbieter ein: Wählen Sie einen Dienst wie Klarna oder Affirm, der zu Ihrer Zielgruppe und Ihrem Geschäftsmodell passt.

Integrieren Sie die Methode in den Bezahlvorgang: Bieten Sie eine BNPL-Option neben anderen Zahlungsmethoden an.

Verwalten Sie Ratenzahlungen: Richten Sie automatische Abzüge und Verfahren für den Umgang mit möglichen Verzugsgebühren oder Zahlungsausfällen ein.

Kryptowährung

Wählen Sie einen Zahlungsabwickler für Kryptowährungen: Vergleichen Sie Sicherheit, Transaktionsgebühren und unterstützte Währungen.

Zeigen Sie akzeptierte Kryptowährungen deutlich an: Informieren Sie Kundinnen und Kunden während des Bezahlvorgangs oder auf Rechnungen.

Machen Sie sich die Volatilität von Kryptowährungen bewusst: Seien Sie auf Preisschwankungen und potenzielle Risiken im Zusammenhang mit Kryptowährungen vorbereitet.

Neue Methoden

Open Banking: Weitergabe von Finanzdaten an Drittanbieter über Anwendungsprogrammierschnittstellen (APIs) zur Zahlungsoptimierung.

QR-Code-Zahlungen: Mit Zahlungs-Apps verknüpfte scannbare Codes ermöglichen schnelle und kontaktlose Transaktionen.

Akzeptieren neuer Zahlungsmethoden

Open Banking

Arbeiten Sie mit einem Open-Banking-Anbieter zusammen: Wählen Sie einen seriösen Dienst, der die Vorschriften und Sicherheitsstandards einhält.

Führen Sie die Integration in Ihre Website oder App durch: Folgen Sie den Anweisungen des Anbieters für die sichere API-Integration.

Holen Sie die Zustimmung Ihrer Kundinnen und Kunden ein: Erklären Sie klar die Vorteile von Open Banking und holen Sie die ausdrückliche Zustimmung zum Zugriff auf die Finanzdaten der Kundinnen und Kunden ein.

Erleichtern Sie Konto-zu-Konto-Zahlungen: Ermöglichen Sie Ihren Kundinnen und Kunden das Veranlassen von Zahlungen von ihren Bankkonten aus, oft zu niedrigeren Gebühren als bei herkömmlichen Kartentransaktionen.

QR-Code-Zahlungen

Wählen Sie einen Zahlungsdienstleister oder eine App: Zu den beliebten Optionen gehören PayPal, Venmo, Alipay und WeChat Pay.

Generieren Sie QR-Codes: Erstellen Sie QR-Codes für jede Transaktion oder jedes Produkt und verknüpfen Sie sie mit Ihrem Zahlungskonto.

Anzeigen und bezahlen: Platzieren Sie QR-Codes an der Kasse, auf Produktetiketten, in Rechnungen oder online. Kundinnen und Kunden scannen Codes mit der Kamera ihres Smartphones, um die Zahlung einzuleiten.

Tipps

Partnerschaften mit Banken und FinTech-Unternehmen: Arbeiten Sie mit Finanzinstituten zusammen, um innovative Zahlungslösungen und Dienstleistungen anzubieten.

Grenzüberschreitende Zahlungen: Erkunden Sie das Potenzial von Open Banking für die Durchführung internationaler Transaktionen mit geringeren Gebühren und schnelleren Abwicklungszeiten.

Integration in Kundenbindungsprogramme: Verknüpfen Sie QR-Codes mit Treuepunkten oder Rabatten, um die Kundenbindung zu erhöhen.

Weitere Methoden

Zu diesen Zahlungsoptionen gehören Kauf auf Rechnung und Abonnements.

Weitere Zahlungsmethoden akzeptieren

Kauf auf Rechnung

Rechnungssoftware oder Vorlagen: Wählen Sie eine Plattform aus oder erstellen Sie Rechnungen mit Details zu Dienstleistungen, Kosten und Fälligkeitsdaten.

Zahlungsoptionen: Akzeptieren Sie mehrere Methoden wie Gateways für Online-Zahlungen, Kreditkartenverarbeitung, Banküberweisungen oder Schecks.

Lieferkanäle: Versenden Sie Rechnungen elektronisch per E-Mail oder über Online-Portale oder bieten Sie druckbare Versionen für traditionelle Zahlungsmethoden an.

Zahlungserinnerungen: Richten Sie automatische Erinnerungen für nahende Fälligkeitstermine ein und implementieren Sie ein Follow-up-System für verspätete Zahlungen.

Abos

Plattform Aboverwaltung: Wählen Sie einen Dienst wie Stripe Billing, um wiederkehrende Zahlungen sicher zu verwalten.

Abopläne und -preise: Definieren Sie verschiedene Abostufen mit bestimmten Funktionen und Preisoptionen.

Sichere Kundeninformationen: Implementieren Sie Datensicherheitsmaßnahmen, um gespeicherte Zahlungsdaten zu schützen.

Kündigungsprozess: Machen Sie Kundinnen und Kunden das Kündigen oder Verwalten ihrer Abos innerhalb der Plattform einfach.

Flexible Abrechnungsoptionen: Bieten Sie je nach Geschäftsmodell jährliche, monatliche oder anteilige Abrechnung an.

Tipps

Einfacher Zahlungsprozess: Machen Sie Kundinnen und Kunden das Bezahlen von Rechnungen und das Verwalten ihrer Abos leicht.

Flexibilität bei Zahlungen: Gehen Sie auf die verschiedenen Vorlieben Ihrer Kundinnen und Kunden ein und bieten Sie eine Vielzahl von Zahlungsmethoden an.

Klare Kommunikation: Kommunizieren Sie Rechnungen, Zahlungsbedingungen und Abodetails klar und deutlich, um Verwirrung zu vermeiden.

Automatisierung von Aufgaben: Nutzen Sie Software und Automatisierung zum effizienten Verwalten von Rechnungen, Abos und Zahlungen.

Analyse von Zahlungsdaten: Verfolgen Sie Zahlungstrends und das Kundenverhalten, um Ihren Abrechnungsprozess und Ihre Preisstrategien zu verbessern.

Teilzahlungen: Lassen Sie Ihre Kundinnen und Kunden bei größeren Rechnungen in Raten zahlen.

Kostenlose Testversionen oder Einführungsangebote: Gewinnen Sie neue Abonnentinnen und Abonnenten mit zeitlich begrenzten kostenlosen Testversionen oder ermäßigten Preisen.

So kann Stripe Payments Sie unterstützen

Stripe Payments bietet eine einheitliche, globale Zahlungslösung, mit der jedes Unternehmen – von Start-ups bis hin zu globalen Konzernen – Zahlungen online, vor Ort und weltweit akzeptieren kann.

Mit Stripe Payments können Sie Folgendes umsetzen:

- Bezahlvorgang optimieren: Schaffen Sie ein reibungsloses Kundenerlebnis und sparen Sie Tausende von Entwicklungsstunden mit vorgefertigten Zahlungs-Nutzeroberflächen, Zugang zu über 125 Zahlungsmethoden und Link, einer von Stripe entwickelten Wallet.

- Neue Märkte schneller erschließen: Erreichen Sie Kundinnen und Kunden weltweit und reduzieren Sie die Komplexität und Kosten der Verwaltung mehrerer Währungen mit grenzüberschreitenden Zahlungsoptionen, die in 195 Ländern und über 135 Währungen verfügbar sind.

- Online- und Vor-Ort-Zahlungen vereinheitlichen: Schaffen Sie Unified Commerce über Online- und Offline-Kanäle hinweg, um Interaktionen zu personalisieren, Treue zu belohnen und den Umsatz zu steigern.

- Zahlungs-Performance verbessern: Steigern Sie Ihren Umsatz mit einer Reihe anpassbarer, einfach zu konfigurierender Zahlungstools, darunter No-Code-Betrugsvorbeugung und erweiterte Funktionen zur Verbesserung der Autorisierungsquoten.

- Mit einer flexiblen, zuverlässigen Plattform schneller wachsen: Setzen Sie auf eine Plattform, die in Ihrem individuellen Tempo skaliert wird und zu 99,999 % erreichbar und zuverlässig ist.

Erfahren Sie mehr darüber, wie Stripe Payments Sie bei Online- und Vor-Ort-Zahlungen unterstützen kann, oder starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.