Con l'aumento della disponibilità di diversi metodi di pagamento a livello globale, il comportamento e le aspettative dei clienti sono cambiati. Nel 2024, l'utilizzo del contante a livello mondiale è diminuito del 4%, con un passaggio significativo verso i pagamenti digitali.

Sebbene la popolarità di specifici metodi di pagamento dipenda dalla posizione dei clienti, da cosa acquistano e dal fatto che stiano effettuando l'acquisto online o di persona, i clienti continuano a aspettarsi che le attività offrano opzioni di pagamento rapide, sicure e flessibili.

Di seguito, spiegheremo come scegliere un insieme di opzioni di pagamento adatto alla tua attività e ai tuoi clienti, come configurare un sistema di pagamento in grado di supportare tali metodi e cosa è necessario per accettare più forme di pagamento dai clienti.

Contenuto dell'articolo

- Perché è importante accettare più metodi di pagamento

- Come suddividere un pagamento in diversi metodi di pagamento

- Come decidere quali metodi di pagamento accettare

- Come configurare un sistema di pagamento per più metodi di pagamento

- Tipi di metodi di pagamento e come accettarli

- In che modo Stripe Payments può essere d'aiuto

Perché è importante accettare più metodi di pagamento

Man mano che il settore dei pagamenti continua a evolversi, le attività dovrebbero offrire una varietà di metodi di pagamento per soddisfare le crescenti aspettative dei clienti. Ecco i motivi per cui le attività dovrebbero diversificare i metodi di pagamento:

Comodità per i clienti: i clienti hanno preferenze e vincoli diversi riguardo ai metodi di pagamento. Accettando più metodi, le attività riescono a soddisfare una gamma più ampia di esigenze, rendendo più semplice per gli acquirenti completare gli acquisti.

Aumento delle vendite e dei tassi di conversione: accettare più opzioni di pagamento incrementa le vendite e migliora i tassi di conversione, poiché i clienti sono meno propensi ad abbandonare il carrello.

Miglioramento dell'esperienza e della soddisfazione del cliente: offrendo una varietà di metodi di pagamento, le attività dimostrano di essere orientate al cliente, migliorando l'esperienza di acquisto complessiva e aumentando soddisfazione e fidelizzazione.

Capacità di raggiungere una clientela più ampia: diversi gruppi demografici preferiscono metodi di pagamento differenti. Ad esempio, i clienti più giovani potrebbero prediligere wallet o app peer-to-peer (P2P), mentre quelli più avanti con l'età potrebbero preferire carte di credito o bonifici bancari.

Migliorare la gestione della liquidità: i vari metodi di pagamento hanno tempi di elaborazione differenti. Accettare una combinazione di metodi permette all'attività di ricevere alcuni pagamenti più rapidamente, facilitando la gestione del flusso di cassa.

Possibilità di rimanere competitivi: ormai, accettare diverse opzioni di pagamento sta diventando una prassi standard in molti settori. Man mano che sempre più attività adottano un'ampia gamma di metodi, chi non si adegua può trovarsi in svantaggio.

Adattamento ai mercati globali: se un'attività opera a livello internazionale o prevede di espandersi, dovrebbe accettare i metodi di pagamento più diffusi nelle diverse aree geografiche e nei diversi Paesi.

Riduzione della dipendenza da un unico fornitore di servizi di pagamento: affidarsi a un unico metodo può essere rischioso. In caso di problemi tecnici o di cambiamenti nelle politiche del fornitore, avere opzioni alternative ti consente di preservare la continuità aziendale.

Sicurezza e prevenzione delle frodi: i diversi metodi di pagamento hanno funzioni di sicurezza e meccanismi di prevenzione delle frodi diversi. Offrire un'ampia gamma di opzioni può aiutare a proteggere l'attività e i suoi clienti.

Rispondere ai progressi e alle tendenze della tecnologia: con l'evoluzione della tecnologia evolvono anche i metodi di pagamento. Rimanere aggiornati sulle ultime tecnologie e tendenze in materia di pagamenti, come i pagamenti da dispositivi mobili e con criptovalute, consente a un'attività di rimanere competitiva.

Requisiti di conformità e regolamentari: alcuni metodi di pagamento possono essere più adatti a rispettare normative specifiche in determinati settori o aree geografiche.

Come suddividere un pagamento in diversi metodi di pagamento

Se un cliente richiede di suddividere un pagamento in diversi metodi di pagamento, le attività devono essere pronte a gestire questa richiesta in modo fluido. Ecco come la tua attività può suddividere un pagamento in diversi metodi di pagamento.

1. Verifica che il tuo sistema supporti i pagamenti frazionati

Verifica che il tuo sistema di soluzione point of sale (soluzione POS) o l'elaboratore del pagamento supporti diversi tipi di pagamento per una singola transazione.

2. Chiedi al cliente come desidera suddividere il pagamento

Scopri quanti metodi di pagamento il cliente desidera utilizzare e quale importo va assegnato a ciascun metodo. Assicurati che i calcoli corrispondano all'importo totale dovuto.

3. Inserisci il primo pagamento parziale

Inizia a elaborare il primo pagamento inserendolo come pagamento parziale nel tuo POS o nell'elaboratore di pagamento. Attendi la conferma prima di procedere.

4. Inserisci i pagamenti parziali rimanenti

Dopo il primo pagamento andato a buon fine, inserisci i pagamenti parziali rimanenti uno alla volta. Assicurati che ogni transazione sia confermata.

Come decidere quali metodi di pagamento accettare

Assicurati che la tua attività sia attrezzata per accettare i metodi di pagamento più apprezzati dai tuoi clienti. Ecco come determinare quali possono essere:

Analisi avanzata dei clienti: utilizzando strumenti come Google Analytics, software di gestione delle relazioni con i clienti (CRM) o piattaforme di analisi Fintech specializzate, analizza i dati dei clienti per accedere alle loro caratteristiche demografiche, alle abitudini di acquisto e alle preferenze di pagamento. Segmenta la tua base clienti e analizza i modelli di spesa.

Tendenze di pagamento specifiche del settore: ricerca le tendenze di pagamento nel tuo settore. Puoi farlo partecipando a conferenze, abbonandoti a riviste specializzate e creando una rete di contatti con i colleghi. Alcuni settori possono essere attratti da tecnologie di pagamento specifiche (ad esempio, pagamenti tramite NFC nel commercio al dettaglio, modelli di abbonamento per servizi software).

Analisi dettagliata dei costi e dei benefici dei metodi di pagamento: considera le commissioni sulle transazioni, i costi di implementazione, le spese di manutenzione, le commissioni di storno, e il potenziale impatto sul flusso di cassa. Utilizza la modellazione finanziaria per prevedere l'impatto dei diversi metodi di pagamento sui tuoi profitti.

Valutazione approfondita della sicurezza: collabora con esperti di tecnologia dell'informazione (IT) e sicurezza informatica per valutare le funzioni di sicurezza delle diverse piattaforme di pagamento. Ciò include la conformità a standard quali il PCI DSS (Payment Card Industry Data Security Standard) per le transazioni con carta di credito, gli standard di crittografia dei dati e le funzionalità di rilevamento frodi.

Tendenze e previsioni sull'adozione delle tecnologie: è importante mantenersi aggiornati sulle tecnologie di pagamento emergenti, come i pagamenti basati su blockchain, la biometria o i sistemi di pagamento basati sull'IA, per prevedere come potrebbero essere adottate nel tuo mercato. Valuta la possibilità di consultare esperti di Fintech o di previsioni tecnologiche.

Analisi delle vendite multicanale: le attività con più canali di vendita possono analizzare quali metodi di pagamento funzionano meglio per ciascun canale. Ad esempio, le opzioni di pagamento da dispositivi mobili potrebbero essere più comuni per le vendite online, mentre i metodi tradizionali come contanti o carta di credito potrebbero prevalere nei negozi fisici.

Analisi del mercato internazionale: le attività globali dovrebbero condurre un'analisi specifica del mercato, che consenta di comprendere le preferenze di pagamento locali, il contesto normativo, i rischi di cambio valuta e le opportunità di partnership con i fornitori locali.

Raccolta di informazioni sulla concorrenza: utilizza strumenti e servizi avanzati per l'analisi della concorrenza. Monitora la concorrenza diretta, oltre ai leader e agli innovatori del settore. Prova a individuare le consuetudini per i metodi di pagamento accettati.

Valutazione delle funzionalità di integrazione: valuta le funzionalità di integrazione dei vari metodi di pagamento con la gamma di tecnologie già esistente, inclusi i sistemi ERP (Enterprise Resource Planning) e CRM, il software di contabilità e altri strumenti operativi. L'obiettivo è creare un flusso di lavoro fluido e automatizzato che riduca al minimo le operazioni manuali.

Meccanismi strutturati di feedback dei clienti: elabora metodi strutturati per raccogliere il feedback dei clienti sulle preferenze di pagamento, ad esempio tecniche di indagine avanzate, focus group o social listening.

Progetti pilota sperimentali e test A/B: conduci progetti pilota sperimentali con diversi metodi di pagamento in ambienti controllati. Usa i test A/B per confrontare le prestazioni, la soddisfazione dei clienti e l'efficienza operativa.

Come configurare un sistema di pagamento per più metodi di pagamento

Dopo aver individuato i metodi di pagamento che vuoi offrire ai clienti, assicurati di poterli gestire. Ecco i punti chiave da considerare per la valutazione e la configurazione del sistema di elaborazione dei pagamenti:

1. Scegli un gateway di pagamento e un processore: il tuo gateway e il processore devono supportare i metodi di pagamento scelti, tra cui carte di credito/debito, wallet e altri. Valuta le commissioni di servizio, i tempi di elaborazione delle transazioni e i dati relativi all'affidabilità.

2. Integra nel sistema esistente: assicurati che il sistema di pagamento sia compatibile con la tua attività, come piattaforme di e-commerce, software finanziari e sistemi CRM. Ciò contribuirà ad automatizzare i processi e a mantenere registrazioni accurate.

3. Rispetta gli standard di sicurezza: il sistema deve essere conforme agli standard di sicurezza, come PCI DSS per la gestione delle carte di credito, integrare solidi meccanismi di rilevamento e prevenzione delle frodi ed essere conforme a tutte le leggi pertinenti in materia di protezione dei dati.

4. Crea interfacce utente intuitive: l'interfaccia di pagamento deve essere semplice per i clienti, con opzioni chiare per i metodi di pagamento. Il back-end deve essere facilmente accessibile per gestire le transazioni, emettere rimborsi e accedere ai report.

5. Garantisci la compatibilità con i dispositivi mobili: con l'aumento delle transazioni da dispositivi mobili, il tuo sistema dovrebbe funzionare su dispositivi mobili e supportare pagamenti tramite wallet mobili e app.

6.Accetta pagamenti multivaluta e internazionali: se la tua attività opera a livello globale, il sistema dovrebbe elaborare più valute e rispettare le regole di pagamento internazionali.

7. Offri possibilità di crescita del sistema: scegli un sistema in grado di crescere con la tua attività, adattandosi all'aumento del volume delle transazioni e a nuovi metodi di pagamento in modo efficiente.

8. Offri un'assistenza clienti affidabile: scegli un fornitore di servizi rinomato per l'eccellente assistenza clienti che può aiutarti sia nella configurazione che nella risoluzione di eventuali problemi operativi.

9. Accedi a formazione e risorse complete: l'accesso a formazione e risorse dettagliate per te e per il tuo team è importante per mantenere l'efficienza e ridurre gli errori.

10. Conduci test approfonditi prima del lancio: controlla a fondo il sistema per identificare e risolvere i problemi. Questi test devono riguardare tutti i metodi di pagamento e includere scenari quali rimborsi e transazioni non riuscite.

11. Implementa monitoraggio e analisi delle transazioni: utilizza le funzionalità di monitoraggio per individuare le tendenze, gestire efficacemente le finanze e fare scelte informate per l'attività.

12.Sistemi di backup e piani di recupero dei dati: implementa sistemi di backup e procedure per il recupero dei dati in caso di guasti del sistema e per prevenire la perdita dei dati.

Tipi di metodo di pagamento e come accettarli

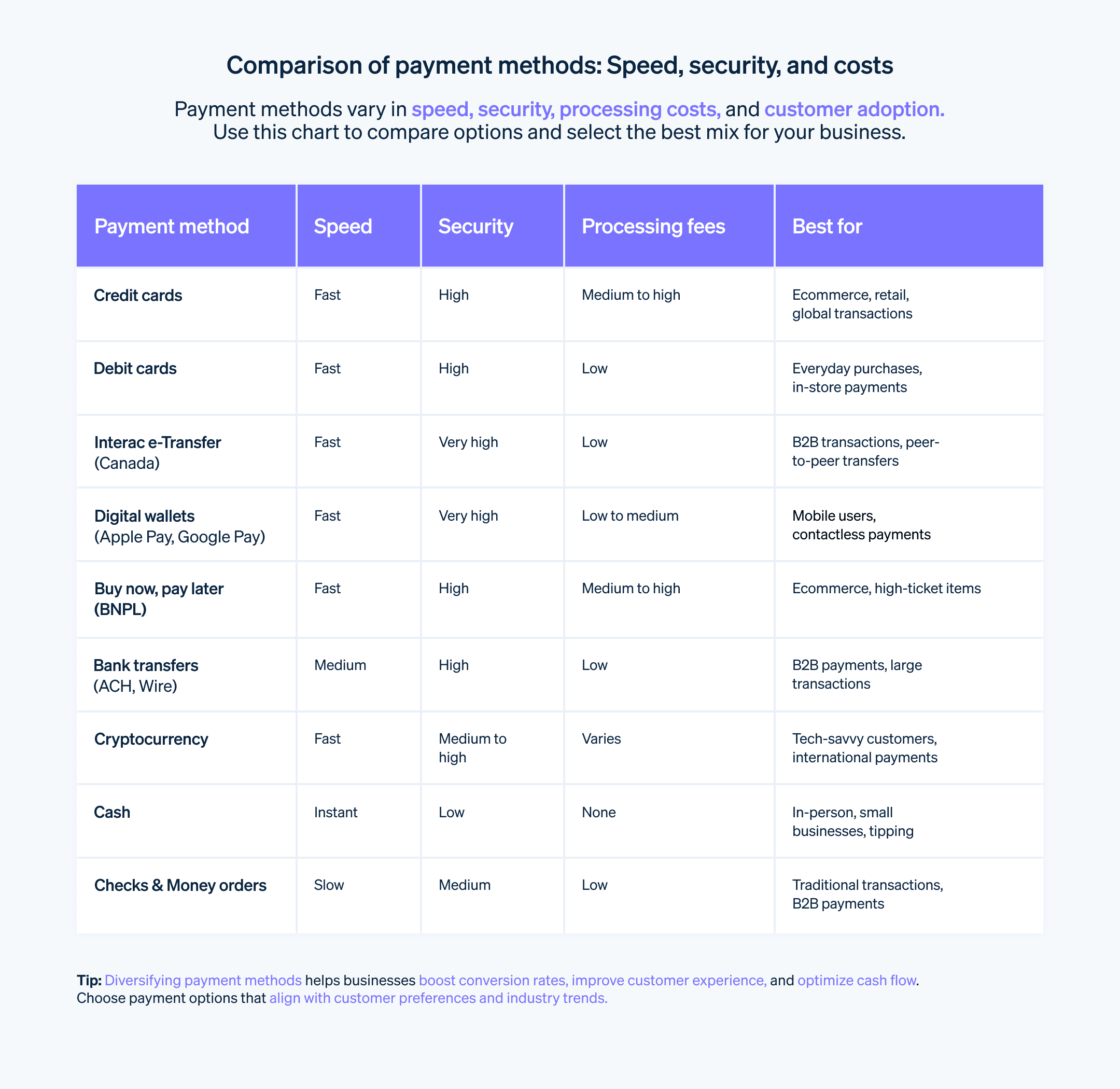

Esistono molti tipi di metodo di pagamento disponibili e i moderni fornitori di servizi di pagamento offrono una vasta gamma di metodi tra cui scegliere senza necessità di ulteriori configurazioni. Ecco alcuni metodi comuni da conoscere:

Metodi tradizionali

Contanti: anche se in calo di popolarità, il contante rimane un'opzione ampiamente accettata, soprattutto per le piccole transazioni.

Assegni: gli assegni sono ancora utilizzati da alcune fasce della popolazione che preferiscono un metodo di pagamento cartaceo, ma comportano tempi di elaborazione più lunghi e rischi di frode.

Ordini di pagamento: gli ordini di pagamento garantiscono i fondi ma presentano gli stessi inconvenienti degli assegni.

Bonifici bancari: i bonifici bancari sono spesso utilizzati per transazioni di importo elevato o per pagamenti internazionali.

Accettazione dei metodi di pagamento tradizionali

Contanti

Attrezzatura: non sono necessarie altre attrezzature, è sufficiente un registratore di cassa o un cassetto di sicurezza apposito.

Considerazioni: i rischi per la sicurezza legati alla gestione del contante, che richiede il conteggio manuale e il deposito di persona, sono soggetti a furti o smarrimenti.

Assegni

Attrezzatura: stampatrice per assegni per acquisire le informazioni del conto, timbro di girata, e, opzionalmente, un lettore di assegni per consentire un'elaborazione più rapida.

Procedure: verifica l'identità e la firma, controlla che ci siano fondi sufficienti (il che potrebbe richiedere una telefonata alla banca), gira e deposita l'assegno entro un tempo prestabilito.

Considerazioni: i tempi di elaborazione possono essere lunghi, gli assegni possono essere respinti e sussistono rischi di frode.

Ordini di pagamento

Attrezzatura: stampatrice per assegni, timbro di girata, lettore di assegni opzionale.

Procedure: verifica l'identità, la firma e l'importo, gira e deposita.

Considerazioni: il controllo dei dettagli della società emittente e della località di acquisto può ridurre i rischi di frode.

Bonifici bancari

Requisiti: sono richieste informazioni sul cliente, come i dettagli del conto bancario, il numero di routing, l'importo e il codice di riferimento. Per ricevere i bonifici è necessario un conto bancario.

Considerazioni: spese per il mittente e il destinatario, oltre a potenziali ritardi a seconda delle banche coinvolte.

Consigli per tutti i metodi tradizionali

Mostra chiaramente i metodi di pagamento accettati: informa i clienti al momento del pagamento o sulle fatture.

Stabilisci le procedure di deposito: conserva in modo sicuro e deposita regolarmente contanti/assegni.

Forma il personale sulla prevenzione delle frodi: identifica le attività sospette e implementa protocolli di verifica.

Valuta la possibilità di usare servizi di gestione del contante: può trattarsi di servizi di auto blindate o di consegna sicura del contante per le attività più grandi.

Metodi basati su carte

Carte di credito: le carte di credito sono pratiche, ampiamente utilizzate e consentono ai clienti di pagare in un secondo momento, maturando interessi o premi.

Carte di debito: sono simili alle carte di credito, ma i fondi vengono prelevati direttamente dal conto bancario del cliente.

Carte prepagate: caricate con fondi in anticipo.

Pagamenti contactless: la tecnologia NFC consente pagamenti con un semplice tocco istantanei, tramite carta o wallet.

Accettazione dei metodi di pagamento basati su carte

Carte di credito e di debito

Attrezzature e software: sistema con soluzione POS con lettore di carte (terminale fisico o lettore mobile). Per elaborare le transazioni in modo sicuro sono necessari conti esercente e gateway di pagamento.

Procedure: i clienti strisciano, inseriscono o avvicinano la carta. La transazione viene autorizzata e la tua attività riceve la conferma del pagamento.

Considerazioni: conformità alle norme PCI per la sicurezza dei dati, le commissioni di transazione e la gestione degli storni.

Carte prepagate

Accettato dalla maggior parte dei sistemi POS attraverso lo stesso processo delle carte di credito/carta di debito.

Considerazioni: verifica il saldo della carta prima di accettare il pagamento per evitare problemi legati a fondi insufficienti. Alcune carte prepagate hanno funzionalità limitate.

Pagamenti contactless

Attrezzatura: lettore NFC per transazioni Tap to Pay.

Considerazioni: sebbene la popolarità dei pagamenti contactless sia in crescita, alcuni clienti potrebbero ancora preferire i metodi tradizionali.

Metodi digitali/online

Gateway di pagamento online: piattaforme come PayPal, Stripe o Square si integrano con siti web o app per accettare pagamenti online.

Wallet: Apple Pay, Google Pay e Samsung Pay memorizzano i dati di pagamento digitalmente per una procedura di pagamento rapida e sicura.

Pagamento a rate (BNPL): i servizi di pagamento a rate come Klarna o Affirm consentono ai clienti di suddividere i pagamenti in rate.

Criptovalute: Bitcoin, Ethereum e altre criptovalute sono accettate in misura limitata per i pagamenti dalla maggior parte delle attività.

Accettazione di metodi di pagamento digitali/online

Gateway di pagamento online

Scegli un fornitore: confronta le funzionalità e le tariffe delle opzioni più diffuse, come Stripe o PayPal, prima di fare la scelta finale.

Integra l'opzione scelta nel tuo sito web o nella tua app: segui le istruzioni del fornitore per l'integrazione.

Configura le opzioni di pagamento: definisci le valute, le carte accettate e qualsiasi altra funzione aggiuntiva.

Gestisci le transazioni: accedi alla cronologia delle transazioni, riconcilia i pagamenti e gestisci i rimborsi.

Wallet

Abilita il supporto per i principali wallet: Apple Pay, Google Pay, Samsung Pay, ecc.

Compatibilità del sistema di soluzioni POS: assicurati che il tuo lettore o sistema di pagamento supporti i pagamenti senza contatto.

Sensibilizzazione del cliente: promuovi l'opzione di pagamento con wallet durante la procedura di pagamento.

Pagamento a rate

Collabora con un fornitore di servizi di pagamento a rate: scegli un servizio come Klarna o Affirm che sia in linea con il tuo target e modello di business.

Integra l'opzione con la procedura di pagamento: offri un'opzione di pagamento a rate insieme ad altri metodi di pagamento.

Gestisci i pagamenti rateali: configura le detrazioni automatiche e le procedure per la gestione delle commissioni per eventuali ritardi o inadempienze.

Criptovaluta

Scegli un elaboratore di pagamento in criptovaluta: confronta sistemi di sicurezza, commissioni sulle transazioni e valute supportate.

Mostra chiaramente le criptovalute accettate: informa i clienti al momento del pagamento o sulle fatture.

Informati sulla volatilità delle criptovalute: preparati alle fluttuazioni dei prezzi e ai potenziali rischi associati alle criptovalute.

Metodi emergenti

Open banking: condivisione di dati finanziari con fornitori terzi tramite interfacce di programmazione delle applicazioni (API) per semplificare i pagamenti.

Pagamenti tramite codice QR: i codici scansionabili collegati alle app di pagamento facilitano transazioni rapide e contactless.

Accettazione di metodi di pagamento emergenti

Open banking

Collabora con un fornitore di open banking: scegli un servizio affidabile che rispetti le normative e gli standard di sicurezza.

Integra l'opzione scelta nel tuo sito web o nella tua app: segui le istruzioni del fornitore per un'integrazione API sicura.

Ottieni il consenso del cliente: spiega chiaramente i vantaggi dell'open banking e ottieni il consenso esplicito ad accedere ai dati finanziari dei clienti.

Facilita i pagamenti da conto a conto: consenti ai clienti di avviare pagamenti dal proprio conto bancario, spesso con commissioni inferiori rispetto alle tradizionali transazioni con carta.

Pagamenti con codice QR

Scegli un'app o un fornitore di servizi di pagamento: tra le opzioni più diffuse figurano PayPal, Venmo, Alipay e WeChat Pay.

Genera codici QR: crea codici QR per ogni transazione o prodotto e collegali al tuo conto di pagamento.

Visualizza e paga: colloca i codici QR alle casse, sulle etichette dei prodotti, nelle fatture oppure online. I clienti scansionano i codici con la fotocamera dello smartphone per avviare il pagamento.

Consigli

Partnership con banche e fintech: collabora con gli istituti finanziari per offrire soluzioni e servizi di pagamento innovativi.

Pagamenti transfrontalieri: esplora il potenziale dell'open banking per facilitare le transazioni internazionali con commissioni ridotte e tempi di elaborazione più rapidi.

Integrazione con i programmi di fidelizzazione: collega i codici QR con punti fedeltà o sconti per aumentare il coinvolgimento dei clienti.

Altri metodi

Queste opzioni di pagamento includono pagamenti di fatture e abbonamenti.

Accettazione di altri metodi di pagamento

Pagamenti di fatture

Software o modelli di fattura: scegli una piattaforma o crea fatture che specificano dettagli su servizi, costi e scadenze.

Opzioni di pagamento: accetta diversi metodi di pagamento, come gateway di pagamento online, elaborazione di carte di credito, bonifici bancari o assegni.

Canali di recapito: invia le fatture elettronicamente tramite email o portali online, oppure offri versioni stampabili per i metodi di pagamento tradizionali.

Promemoria di pagamento: imposta promemoria automatici per le scadenze imminenti e implementa un sistema di follow-up per i pagamenti in ritardo.

Abbonamenti

Piattaforma di gestione abbonamenti: scegli un servizio, come Stripe Billing, per gestire in modo sicuro i pagamenti ricorrenti.

Piani e tariffe di abbonamento: decidi diversi livelli di abbonamento con funzioni e opzioni tariffarie specifiche.

Sicurezza delle informazioni dei clienti: implementa misure di sicurezza dei dati per proteggere i dati di pagamento memorizzati.

Procedura di annullamento: semplifica l'annullamento o la gestione degli abbonamenti da parte dei clienti all'interno della piattaforma.

Opzioni di addebito flessibili: offri addebiti annuali, mensili o ripartiti proporzionalmente in base al tuo modello di business.

Consigli

Processo di pagamento semplice: rendi semplice e conveniente per i clienti il pagamento delle fatture o la gestione dei loro abbonamenti.

Flessibilità di pagamento: rispondi alle diverse preferenze dei clienti offrendo una varietà di metodi di pagamento.

Comunicazione chiara: presenta in modo chiaro le fatture, i termini di pagamento e i dettagli dell'abbonamento per evitare confusione.

Automazione delle attività: utilizza software e automazione per gestire fatture, abbonamenti e promemoria di pagamento in modo efficiente.

Analisi dei dati di pagamento: traccia le tendenze di pagamento e il comportamento dei clienti per migliorare il processo di addebito e le strategie tariffarie.

Pagamenti parziali: per le fatture di importo maggiore, consenti ai clienti di pagare a rate.

Prove gratuite o offerte di benvenuto: attira nuovi abbonati con prove gratuite di durata limitata o prezzi scontati.

In che modo Stripe Payments può essere d'aiuto

Stripe Payments offre una soluzione di pagamento unificata e globale che aiuta qualsiasi attività, dalle start-up in fase di espansione alle multinazionali, ad accettare pagamenti online, di persona e in tutto il mondo.

Stripe Payments può aiutarti a:

- Ottimizzare l'esperienza della procedura di pagamento: crea un'esperienza senza problemi per il cliente e risparmia migliaia di ore di progettazione con le interfacce utente predefinite, per accedere a oltre 125 metodi di pagamento e a Link, il wallet di Stripe.

- Espanderti più rapidamente in nuovi mercati: raggiungi clienti in tutto il mondo e riduci la complessità e i costi della gestione multivaluta con opzioni di pagamento transfrontaliere, disponibili in 195 Paesi e in oltre 135 valute.

- Unificare i pagamenti di persona e online: crea un'esperienza di commercio unificato su canali online e di persona per personalizzare le interazioni, premiare la fedeltà e aumentare i ricavi.

- Migliorare le prestazioni dei pagamenti: aumenta i ricavi con una gamma di strumenti di pagamento personalizzabili e facili da configurare, tra cui protezione contro le frodi no-code e funzionalità avanzate per migliorare i tassi di autorizzazione.

- Stare al passo con la rapidità operativa grazie a una piattaforma flessibile e affidabile per la crescita: sfrutta una piattaforma progettata per crescere insieme a te, con un'operatività del 99,999% e un'affidabilità leader nel settore.

Scopri di più su come Stripe Payments può supportare i tuoi pagamenti online e di persona, oppure inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.