Le attività che accettano pagamenti elettronici tramite più canali (di persona, online e dispositivi mobili) devono superare diverse difficoltà, ad esempio scegliere un elaboratore di pagamento adatto, una decisione importante che può avere effetto sul successo a lungo termine e incidere su più aspetti dell'attività.

Sempre più attività si espandono a livello globale e quindi diventa sempre più forte la necessità di opzioni di pagamento multi-valuta e localizzate. Per far fronte a queste esigenze in continua evoluzione, titolari di attività e imprenditori devono conoscere bene i fattori chiave da considerare nella scelta di un elaboratore di pagamento.

Di seguito definiamo che cos'è un elaboratore di pagamento, parliamo di come funzionano i fornitori di servizi di elaborazione dei pagamenti e descriviamo i vari aspetti dell'elaborazione dei pagamenti, dalle tariffe e dalle strutture dei prezzi alle misure di sicurezza e all'assistenza globale.

Contenuto dell'articolo

- Che cos'è un elaboratore di pagamento?

- Che cosa fanno gli elaboratori di pagamento?

- Come funzionano gli elaboratori di pagamento?

- Come scegliere un elaboratore di pagamento

Che cos'è un elaboratore di pagamento?

L'elaboratore di pagamento è un'azienda o un servizio che facilita le transazioni elettroniche tra le attività e i loro clienti, ad esempio i pagamenti effettuati con carte di credito, carte di debito o wallet. Gli elaboratori di pagamento consentono alle attività di accettare in modo rapido e sicuro diversi tipi di pagamento e di facilitare il trasferimento di fondi dal conto del cliente a quello dell'attività.

Che cosa fanno gli elaboratori di pagamento?

Gli elaboratori di pagamento hanno un ruolo importante nell'ecosistema dei pagamenti elettronici, perché consentono alle attività di accettare ed elaborare diversi tipi di pagamento dai clienti. Ecco una panoramica delle funzioni principali di un elaboratore di pagamento:

Facilitazione delle transazioni

Quando un cliente effettua un acquisto, l'elaboratore del pagamento riceve i dettagli della transazione e li trasmette in modo sicuro alle parti interessate, incluse la banca emittente (banca del cliente) e la banca acquirente (banca dell'attività), tramite il circuito della carta di credito.Autorizzazione e autenticazione

L'elaboratore del pagamento richiede l'autorizzazione alla banca emittente per assicurarsi che il cliente disponga di credito o fondi sufficienti. Inoltre verifica l'identità del cliente e la validità del metodo di pagamento per ridurre al minimo il numero di frodi e di transazioni non autorizzate.Crittografia e sicurezza

La crittografia e la tokenizzazione consentono agli gli elaboratori di pagamento di proteggere i dati finanziari sensibili che vengono trasmessi tra il cliente, l'attività e le banche. Inoltre, per gestire le informazioni dei titolari delle carte, gli elaboratori utilizzano un ambiente sicuro, che deve essere conforme al PCI DSS (Payment Card Industry Data Security Standard).Regolamento e finanziamento

Dopo che una transazione è stata autorizzata, l'elaboratore del pagamento coordina il trasferimento dei fondi dalla banca emittente alla banca acquirente. Sul conto esercente viene quindi accreditato l'importo della transazione, meno le eventuali commissioni previste.Dati per la reportistica e l'analisi

Gli elaboratori di pagamento generano dati sui pagamenti dei clienti, che puoi utilizzare per ottenere report sulle transazioni, analisi e informazioni dettagliate con cui tenere traccia delle vendite, identificare le tendenze e gestire la tua attività in modo più efficace.Rilevamento delle frodi e gestione degli storni

Gli elaboratori di pagamento si servono di algoritmi e strumenti avanzati per individuare azioni fraudolente nelle transazioni, consentendo alle attività di ridurre al minimo la loro esposizione alle frodi. Inoltre forniscono supporto e assistenza nella gestione degli storni e delle contestazioni.Supporto per più valute e metodi di pagamento

Per consentire alle attività di espandersi nei mercati globali, molti elaboratori di pagamento offrono il supporto per più valute e per i metodi di pagamento locali più diffusi. Ad esempio, Stripe supporta più di 135 valute, consentendo alle attività di operare in tutto il mondo e di ricevere bonifici in valute locali.

Come funzionano gli elaboratori di pagamento?

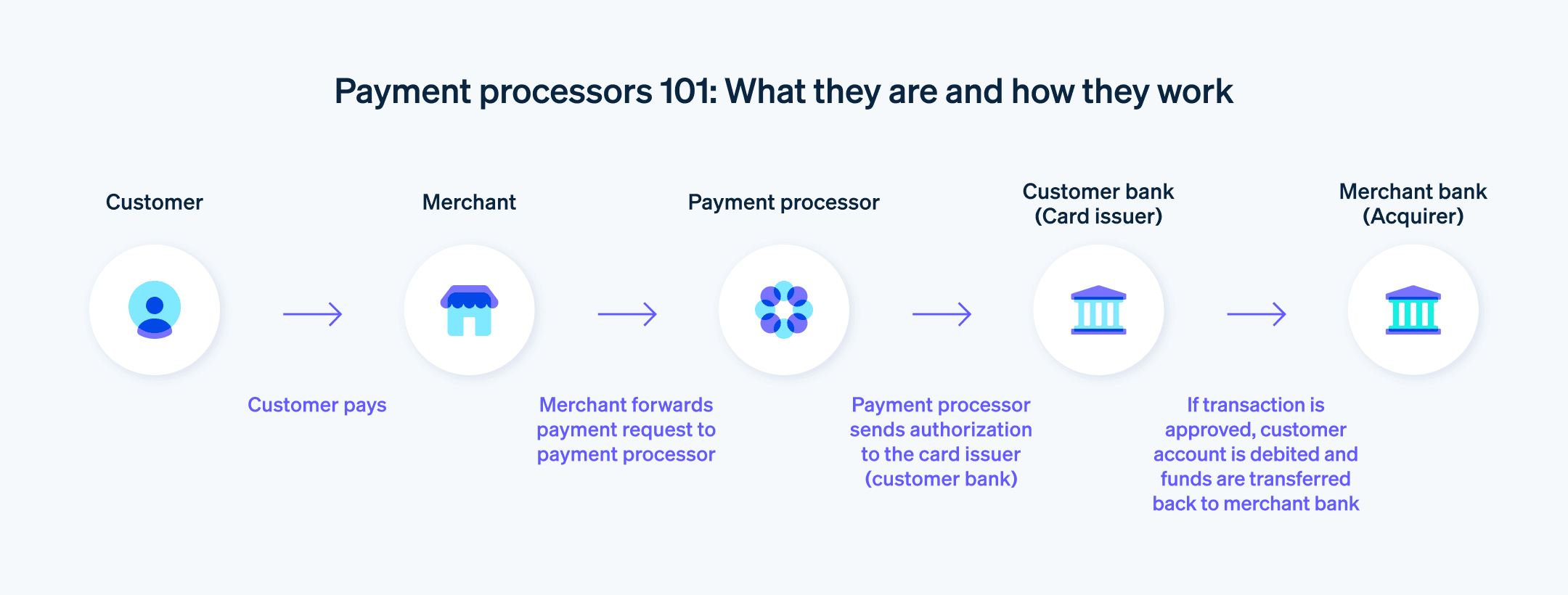

Gli elaboratori di pagamento agevolano le transazioni elettroniche tra clienti e attività, che spesso non sono pienamente consapevoli dei dettagli di questo processo. Per comprendere il funzionamento degli elaboratori di pagamento, descriviamo nel dettaglio un tipico flusso di elaborazione di un pagamento:

Il cliente dispone il pagamento

Quando un cliente effettua un acquisto, fornisce i propri dati di pagamento, ad esempio una carta di credito o un wallet, all'attività. Ciò può avvenire di persona presso un terminale POS, online tramite un sito di e-commerce, un'app mobile o un link di pagamento.Crittografia dei dati della transazione

Il sistema di pagamento dell'attività crittografa i dati della transazione, assicurandone la trasmissione sicura all'elaboratore di pagamento. Questa crittografia aiuta a impedire ai truffatori di intercettare e utilizzare impropriamente le informazioni sensibili dei clienti.Trasmissione dei dati della transazione

I dati crittografati della transazione vengono inviati dall'attività all'elaboratore di pagamento, che a sua volta inoltra le informazioni alla banca acquirente.Dalla banca acquirente alla banca emittente

La banca acquirente inoltra i dettagli della transazione alla banca emittente tramite il circuito della carta appropriato (ad esempio Visa, Mastercard o American Express) per l'autorizzazione.Richiesta di autorizzazione

La banca emittente esamina i dettagli della transazione e verifica se il cliente dispone di fondi o credito sufficienti. Verifica inoltre l'autenticità del metodo di pagamento e l'identità del cliente, per ridurre il rischio di frode.Risposta di autorizzazione

Se la banca emittente approva la transazione, invia un codice di autorizzazione alla banca acquirente tramite il circuito della carta. Se la transazione viene rifiutata, la banca emittente invia un messaggio di rifiuto con un codice di rifiuto che spiega perché la transazione non è stata approvata.L'elaboratore riceve una risposta

L'elaboratore del pagamento riceve la risposta dalla banca acquirente e la inoltra all'attività. Se la transazione è autorizzata, l'attività può procedere con la vendita. Se la richiesta viene rifiutata, l'attività deve richiedere al cliente un metodo di pagamento alternativo.Completamento della transazione

Dopo che la transazione è stata autorizzata, l'attività consegna la merce o i servizi al cliente. A questo punto la transazione è considerata completata, anche se l'effettivo trasferimento dei fondi deve ancora avvenire.Acquisizione e regolamento

"Acquisizione" si riferisce al trasferimento di fondi dal conto di un cliente a un account esercente per una particolare transazione. In genere, alla fine della giornata, l'attività invia un batch di transazioni autorizzate all'elaboratore di pagamento per il regolamento. L'elaboratore di pagamento invia quindi questo batch alla banca acquirente, che a sua volta avvia la procedura di trasferimento dei fondi dalla banca emittente all'account esercente. Questo trasferimento richiede in genere 1–3 giorni lavorativi, a seconda dell'elaboratore di pagamento e della banca coinvolti.

Sebbene questo sia il processo generale seguito dagli elaboratori di pagamento, esistono alcune variazioni e considerazioni speciali per i diversi tipi di pagamento e scenario di pagamento, a seconda del metodo di pagamento e del settore. Per esaminare più da vicino le caratteristiche dell'elaborazione dei pagamenti per le aziende SaaS (Software as a Service), leggi qui. E per un'analisi più approfondita dell'elaborazione dei pagamenti online, leggi la nostra guida sull'argomento.

Come scegliere un elaboratore di pagamento

Gli elaboratori di pagamento hanno un impatto diretto sull'esperienza del cliente, sulla sicurezza delle transazioni, sul flusso di cassa e sull'efficienza complessiva del processo di pagamento. Per scegliere un elaboratore di pagamento, devi quindi sapere con esattezza ciò che ti serve ora e che ti servirà in futuro, quando la tua attività crescerà e si espanderà. Ecco dunque alcuni fattori da considerare durante la scelta di un elaboratore di pagamento:

Commissioni e prezzi

È importante conoscere la struttura tariffaria dell'elaboratore del pagamento, che può includere costi di attivazione, commissioni sulle transazioni, costi mensili, commissioni di storno e commissioni di conversione di valuta. Cerca un modello tariffario in linea con il volume delle transazioni della tua attività e con la crescita prevista. Alcuni elaboratori offrono tariffe differenziate o fisse, mentre altri addebitano una percentuale su ogni transazione più una commissione fissa. Per informazioni dettagliate sul modello tariffario di Stripe, visita questa pagina.Metodi di pagamento accettati

Assicurati che l'elaboratore di pagamento supporti i metodi di pagamento preferiti dai tuoi clienti, tra cui carte di credito, carte di debito, wallet, pagamento a rate ed eventuali opzioni di pagamento locali. Ad esempio, il pagamento in contrassegno è molto usato in alcuni mercati, ma non lo è affatto in altri. La possibilità di scegliere tra più metodi di pagamento aumenterà la soddisfazione dei clienti e i tassi di conversione.Sicurezza e conformità

Verifica che l'elaboratore del pagamento aderisca agli standard del settore, ad esempio PCI DSS, garantendo un ambiente sicuro per la gestione delle informazioni sensibili dei clienti. Considera inoltre le funzionalità di rilevamento e prevenzione delle frodi dell'elaboratore, nonché il supporto di tecnologie sicure come la tokenizzazione e la crittografia. Per maggiori dettagli su come Stripe affronta la sicurezza e facilita il rispetto della conformità per le attività, leggi qui.Supporto internazionale

Se operi in più Paesi o prevedi di espanderti a livello globale, cerca un elaboratore di pagamento che accetti più valute e i metodi locali più diffusi per i pagamenti. Inoltre, valuta le commissioni di conversione di valuta e quelle per le transazioni internazionali.Integrazione e compatibilità

Scegli un elaboratore di pagamento compatibile con la piattaforma di e-commerce, la soluzione POS e altri software aziendali giù in uso. La maggior parte degli elaboratori fornisce API, plugin o SDK facili da usare che consentono un'integrazione senza problemi con diverse piattaforme. Per saperne di più sulle API di pagamento di Stripe, leggi qui.Facilità di utilizzo ed esperienza cliente

Valuta l'esperienza d'uso di pagamento per i clienti, oltre all'esperienza di reportistica e gestione delle transazioni per le attività. L'interfaccia deve essere intuitiva, a misura di utente ed efficiente.Assistenza clienti

Valuta la qualità e la disponibilità dell'assistenza clienti dell'elaboratore di pagamento. Sarebbe ideale che offrisse un'assistenza 24 ore su 24, 7 giorni su 7 attraverso diversi canali, ad esempio telefono, e-mail e chat, come fa Stripe. Controlla le recensioni e le testimonianze online per valutare la reattività e la disponibilità del team di assistenza.Possibilità di crescita e flessibilità

Man mano che la tua attività cresce, aumenteranno anche le tue esigenze in materia di elaborazione dei pagamenti. Cerca un elaboratore in grado di espandersi per stare al passo con la tua attività e che offra funzionalità come i pagamenti in abbonamento, la fatturazione e i pagamenti ricorrenti. Pensa a quali potrebbero essere le tue esigenze di elaborazione dei pagamenti tra cinque anni e assicurati che l'elaboratore sia in grado di supportare le tue future necessità aziendali.Termini contrattuali e politiche di annullamento

Esamina i termini contrattuali dell'elaboratore di pagamento, tra cui eventuali requisiti minimi, tariffe per risoluzione anticipata o altre possibili limitazioni. Cerca un elaboratore con termini trasparenti, flessibili e adatti alle tue esigenze aziendali.

Considerando attentamente questi fattori le attività potranno scegliere l'elaboratore di pagamento che meglio risponde ai loro requisiti specifici, assicurando ai team interni e ai clienti un'esperienza di pagamento semplice e sicura indipendentemente dal canale.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.