Las empresas que aceptan pagos electrónicos a través de múltiples canales (en persona, en línea y móvil) se enfrentan con varias complejidades. Esto incluye la selección de un procesador de pagos adecuado, una decisión importante que puede afectar el éxito a largo plazo y afectar a múltiples partes del negocio.

A medida que más empresas se expanden a nivel internacional, crece la necesidad de opciones de pago localizadas y en múltiples monedas. Para hacer frente a estas demandas cambiantes, los propietarios de negocios y los emprendedores deben estar bien informados sobre los factores clave a tener en cuenta a la hora de elegir un procesador de pagos.

A continuación, definiremos qué es un procesador de pagos, analizaremos cómo proveedores de procesamiento de pagos y describiremos los distintos aspectos del procesamiento de pagos, desde las comisiones y las estructuras de precios hasta las medidas de seguridad y el soporte global.

¿Qué contiene este artículo?

- ¿Qué es un procesador de pagos?

- ¿Qué hacen los procesadores de pagos?

- ¿Cómo funcionan los procesadores de pagos?

- Cómo elegir un procesador de pagos

¿Qué es un procesador de pagos?

Un procesador de pagos es una empresa o servicio que facilita las transacciones electrónicas, como los pagos realizados con tarjetas de crédito, tarjetas de débito o carteras digitales, entre las empresas y sus clientes. Los procesadores de pagos permiten que las empresas acepten diversas formas de pago de forma segura y rápida, y facilitan la transferencia de fondos de la cuenta del cliente a la cuenta de la empresa.

¿Qué hacen los procesadores de pagos?

Los procesadores de pagos desempeñan un papel importante en el ecosistema de los pagos electrónicos, ya que permiten a las empresas aceptar y procesar diversas formas de pago de los clientes. Aquí hay en resumen de las funciones principales de un procesador de pagos:

Facilitación de transacciones

Cuando un cliente realiza una compra, el procesador de pagos recibe los detalles de la transacción y los transmite de forma segura a las partes correspondientes, incluido el banco emisor (banco del cliente) y banco adquirente (banco de la empresa), a través de red de tarjetas.Autorización y autenticación

El procesador de pagos solicita autorización al banco emisor para garantizar que el cliente tenga fondos suficientes o crédito disponibles. También verifica la identidad del cliente y la validez del método de pago para minimizar el fraude y las transacciones no autorizadas.Cifrado y seguridad

Para proteger los datos financieros confidenciales, los procesadores de pagos utilizan el cifrado y la tokenización para transmitir de forma segura los datos de las transacciones entre el cliente, la empresa y los bancos. También deben cumplir con el Estándar de Seguridad de Datos del Sector de Tarjetas de Pago (PCI DSS) para mantener un entorno seguro para gestionar la información del titular de la tarjeta.Acreditación de fondos y financiación

Una vez que se autoriza una transacción, el procesador de pagos coordina la transferencia de fondos del banco emisor al banco adquirente. La cuenta de comerciante se acredita con el monto de la transacción, menos las comisiones aplicables.Datos para elaboración de informes y análisis

Los procesadores de pagos producen datos sobre los pagos de los clientes que se pueden utilizar para generar informes, análisis e información sobre las transacciones para ayudar a las empresas a realizar un seguimiento de las ventas, identificar tendencias y gestionar sus negocios de manera más eficaz.Detección de fraudes y gestión de contracargos

Los procesadores de pagos utilizan algoritmos y herramientas avanzados para monitorear las transacciones en busca de actividad fraudulenta, lo que ayuda a las empresas a minimizar su exposición al fraude. También pueden proporcionar soporte y asistencia en la gestión de los contracargos y las disputas.Compatibilidad con múltiples divisas y métodos de pago

Para ayudar a las empresas a expandirse a nivel internacional, muchos procesadores de pagos son compatibles con varias divisas y métodos de pago locales populares. Por ejemplo, Stripe acepta más de 135 monedas, lo que permite a las empresas hacer negocios a nivel internacional y recibir transferencias en divisas locales.

¿Cómo funcionan los procesadores de pago?

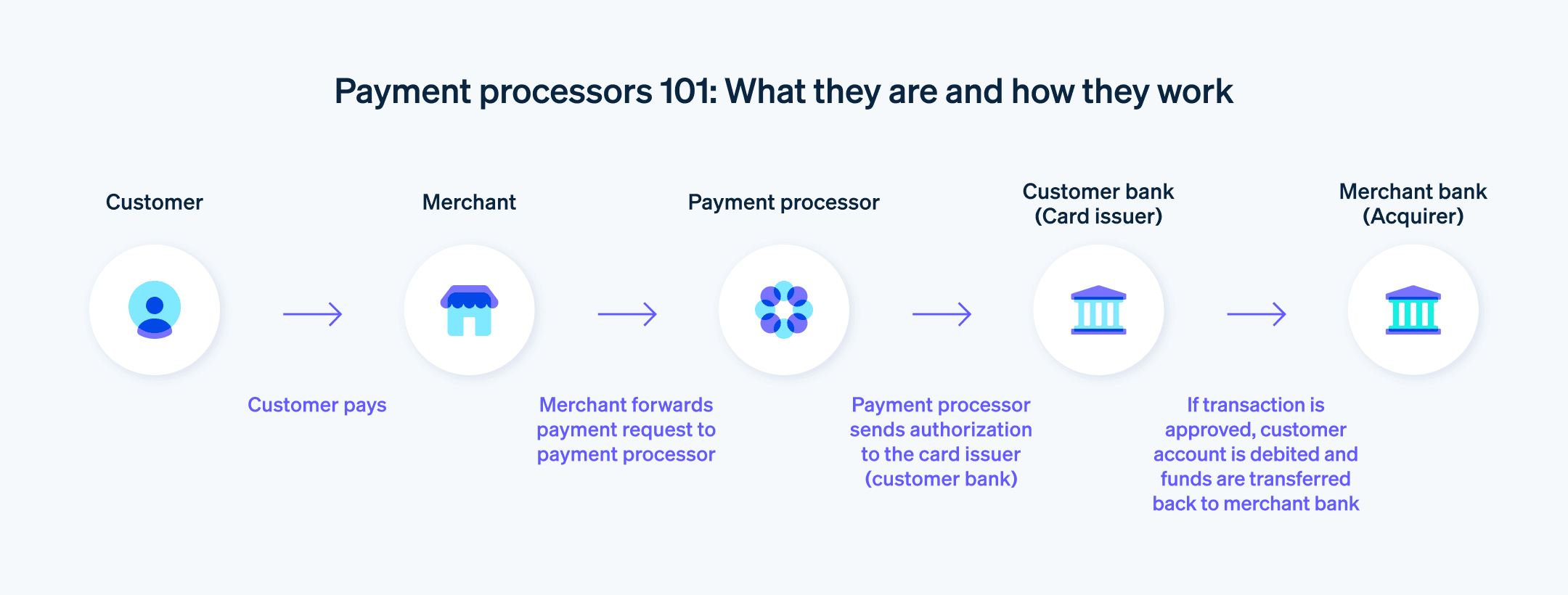

Los procesadores de pagos facilitan las transacciones electrónicas entre clientes y empresas, aunque es posible que las empresas no conozcan los detalles de este proceso. Para entender cómo funcionan los procesadores de pagos, vamos a describir en detalle un flujo de procesamiento de pagos típico:

El cliente inicia el pago

Cuando un cliente realiza una compra, proporciona a la empresa su información de pago, como una tarjeta de crédito o una cartera digital. Esto puede ocurrir en persona en un terminal de sistema de puntos de venta (sistema POS), por Internet a través de un sitio web de ecommerce, a través de una aplicación móvil o a través de enlaces de pago.Cifrado de los datos de la transacción

El sistema de pago de la empresa cifra los datos de la transacción, lo que garantiza que se transmitan de forma segura al procesador de pagos. Este cifrado ayuda a evitar que los estafadores intercepten y hagan un uso indebido de la información confidencial de los clientes.Transmisión de los datos de la transacción

Los datos cifrados de la transacción se envían desde la empresa al procesador de pagos, que a su vez reenvía la información al banco adquirente.Del banco adquirente al banco emisor

El banco adquirente reenvía los detalles de la transacción al banco emisor a través de la red de tarjetas correspondiente (por ejemplo, Visa, Mastercard o American Express) para su autorización.Solicitud de autorización

El banco emisor revisa los detalles de la transacción y verifica si el cliente tiene fondos suficientes o crédito disponible. También confirma la autenticidad de la forma de pago y la identidad del cliente, para mitigar el riesgo de fraude.Respuesta de la autorización

Si el banco emisor aprueba la transacción, envía un código de autorización al banco adquirente a través de la red de tarjetas. Si se rechaza la transacción, el banco emisor envía un mensaje con un código de rechazo que explica por qué no se aprobó la transacción.El procesador recibe la respuesta

El procesador de pagos recibe la respuesta del banco adquirente y se la reenvía a la empresa. Si se autoriza la transacción, la empresa puede proceder con la venta. Si se rechaza, la empresa debe solicitar al cliente un método de pago alternativo.Finalización de la transacción

Una vez autorizada la transacción, la empresa entrega los bienes o servicios al cliente. En este punto, la transacción se considera completa, aunque la transferencia real de fondos aún no se haya realizado.Captura y acreditación de fondos

El término «captura» se refiere a la transferencia de fondos de la cuenta de un cliente a una cuenta de comerciante para una transacción en particular. Normalmente, al final del día, la empresa envía un lote de transacciones autorizadas al procesador de pagos para la acreditación de fondos. Luego, el procesador de pagos envía este lote al banco adquirente, que inicia el proceso de transferencia de fondos del banco emisor a la cuenta del comerciante. Esta transferencia suele tardar de 1 a 3 días hábiles, según el procesador específico y el banco involucrado.

Si bien este es el proceso general que siguen los procesadores de pagos, existen algunas variaciones y consideraciones especiales para los diferentes tipos y situaciones de pago, según el modo de pago y el sector. Para obtener más detalles sobre el procesamiento de pagos para las empresas de software como servicio (SaaS), mira aquí. Y para un análisis más profundo del procesamiento de pagos online, lee nuestra guía sobre el tema.

Cómo elegir un procesador de pagos

Los procesadores de pagos influyen directamente en la experiencia del cliente, la seguridad de las transacciones, el flujo de caja y la eficiencia general del proceso de pago. Para elegir un procesador de pagos es necesario una buena comprensión de lo que necesitas exactamente, tanto ahora como en el futuro a medida que tu negocio crezca y evolucione. Teniendo esto en mente, estos son algunos factores que debes tener en cuenta a la hora de seleccionar un procesador de pagos:

Comisiones y precios

Comprende la estructura de comisiones del procesador de pagos, que puede incluir comisiones de instalación, comisiones por transacciones, comisiones mensuales, comisiones por contracargos y comisiones por conversión de monedas. Busca un modelo de precios que se adapte al volumen de transacciones de tu empresa y al crecimiento previsto. Algunos procesadores ofrecen tarifas escalonadas o fijas, mientras que otros cobran en función de un porcentaje de cada transacción más una comisión fija. Para obtener más información sobre el modelo de precios de Stripe, consulta aquí.Métodos de pago aceptados

Asegúrate de que el procesador de pagos admita los métodos de pago que es más probable que utilicen tus clientes. Pueden ser tarjetas de crédito, tarjetas de débito, carteras digitales, formas de pago del tipo «compra ahora, paga después (BNPL)» y cualquier opción de pago pertinente a nivel local. Por ejemplo, el pago contra reembolso (COD) se utiliza mucho en algunos mercados, pero nada en otros. Ofrecer una variedad de métodos de pago puede aumentar la satisfacción del cliente y las tasas de conversión.Seguridad y cumplimiento de la normativa

Verifica que el procesador de pagos cumpla con la normativa del sector, como PCI DSS, a fin de garantizar un entorno seguro para gestionar la información confidencial de los clientes. Además, ten en cuenta las capacidades de detección y prevención de fraude del procesador, así como su compatibilidad con tecnologías seguras como la tokenización y el cifrado. Para obtener más detalles sobre cómo Stripe aborda la seguridad y les facilita a las empresas el cumplimiento de la normativa, lee esto.Soporte internacional

Si tu empresa opera en varios países o planea expandirse a nivel internacional, busca un procesador de pagos que acepte varias divisas y los métodos de pago locales populares. Además, evalúa sus tarifas de conversión de monedas y comisiones de transacciones internacionales.Integración y compatibilidad

Elige un procesador de pagos que sea compatible con tu plataforma de ecommerce, el sistema POS u otro software empresarial existente. La mayoría de los procesadores proporcionan API, plugins o SDK fáciles de usar que permiten una integración fluida con varias plataformas. Para obtener más información sobre las API de pago de Stripe, lee aquí.Facilidad de uso y experiencia del cliente

Evalúa la experiencia del proceso de compra para los clientes, así como la experiencia de la elaboración de informes y la gestión de transacciones para las empresas. La interfaz debe ser intuitiva, fácil de usar y eficiente.Atención al cliente

Evalúa la calidad y disponibilidad del servicio de atención al cliente del procesador de pagos. Lo ideal es que ofrezca soporte las 24 horas del día, los 7 días de la semana a través de múltiples canales, como teléfono, correo electrónico y chat en vivo, tal como lo hace Stripe. Consulta las reseñas y los testimonios en Internet para evaluar la capacidad de respuesta y la utilidad de su equipo de soporte.Escalabilidad y flexibilidad

A medida que tu negocio crezca, tus necesidades de procesamiento de pagos evolucionarán. Busca un procesador que pueda adaptarse a tu empresa y que ofrezca funcionalidades como facturación de suscripciones, la facturación y los pagos recurrentes. Piensa cuáles podrían ser tus necesidades de procesamiento de pagos dentro de cinco años y asegúrate de que el procesador de pagos pueda satisfacer las necesidades futuras de tu empresa.Condiciones del contrato y políticas de cancelación

Revisa las condiciones del contrato del procesador de pagos, incluidos los requisitos mínimos, las comisiones por cancelación anticipada u otras posibles limitaciones. Busca un procesador que tenga condiciones transparentes y flexibles que se adapten a las necesidades de tu empresa.

Cuando se consideran cuidadosamente estos factores, las empresas pueden seleccionar el procesador de pagos que mejor se adapte a sus requisitos específicos, lo que garantiza una experiencia de pago simple y segura en todos los canales para sus equipos internos y sus clientes.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.