Si alguna vez utilizaste una tarjeta de crédito o débito para hacer una compra, participaste en el proceso de autorización de tarjeta. Lo mismo ocurre si tienes una empresa que acepta pagos con tarjeta de crédito y débito de los clientes. Cada día se procesan más de mil millones de transacciones con tarjeta de crédito en todo el mundo, y todas requieren autorización para completarse. Pero, a pesar de ser un aspecto rutinario de la vida diaria de la mayoría de la gente y una parte fundamental para hacer negocios, la mayoría no sabe mucho sobre este proceso.

La autorización de tarjeta va mucho más allá del simple hecho de comprobar si el titular de una tarjeta tiene los fondos necesarios para realizar una compra. Este proceso se entiende como una medida de seguridad que aporta, tanto a los emisores de tarjetas como a los negocios, una forma rutinaria de detectar posibles fraudes antes de que se complete una transacción. Como propietario de un negocio, entender cómo funciona la autorización de tarjeta y por qué algunas autorizaciones fallan, te permitirá configurar tu negocio y ofrecer a tus clientes una experiencia de transacción más sencilla y fluida posible.

Contenido de este artículo

- ¿Qué es una autorización de tarjeta?

- ¿Cómo funciona la autorización de tarjeta?

- ¿Qué es la captura?

- ¿Qué es acuerdo de liquidación?

- ¿Qué es un formulario de autorización de tarjeta de crédito?

- ¿Son seguros los formularios de autorización de tarjeta de crédito?

- ¿Qué es una retención de autorización de tarjeta?

- ¿Por qué falla la autorización de tarjeta?

- Motivos de seguridad

- Motivos financieros

- Motivos técnicos

- Motivos de seguridad

¿Qué es una autorización de tarjeta?

La autorización de tarjeta es la aprobación de un emisor de tarjeta de crédito o débito (generalmente, un banco o cooperativa de crédito) que establece que el titular de la tarjeta tiene los fondos suficientes o el crédito disponible necesario para cubrir el costo de una transacción para la que está utilizando una tarjeta.

Por una parte, el término "autorización de tarjeta" puede referirse a la propia autorización, como en la frase "Tenemos autorización de la tarjeta para esta compra". Pero también significa el proceso por el que se solicita la autorización, como en la frase "Estamos realizando la autorización de la tarjeta en este momento".

¿Cómo funciona la autorización de tarjeta?

Antes de adentrarnos en el proceso real de autorización de tarjeta, hagamos un breve repaso de todos las partes implicadas. En la autorización de una tarjeta, intervienen cuatro partes:

- El cliente, a menudo referido en este contexto como el titular de la tarjeta.

- La empresa.

- El emisor, o banco emisor.

- El adquirente, o banco adquiriente.

La autorización de tarjeta suele realizarse a través de un procesador de pagos como parte de los servicios que prestan las empresas. Muchos procesadores de pagos desempeñan múltiples funciones para las empresas en torno al procesamiento de pagos, incluida la de adquirente de la empresa. Por ejemplo, Stripe ofrece procesamiento de pagos para empresas, así como la función de una cuenta comercial y un adquirente. El adquirente, también llamado banco adquirente, es un banco o institución financiera que procesa pagos con tarjeta de crédito o débito en nombre del negocio, concretamente en el contexto de la comunicación con los bancos de los titulares de las tarjetas, para autorizar las transacciones.

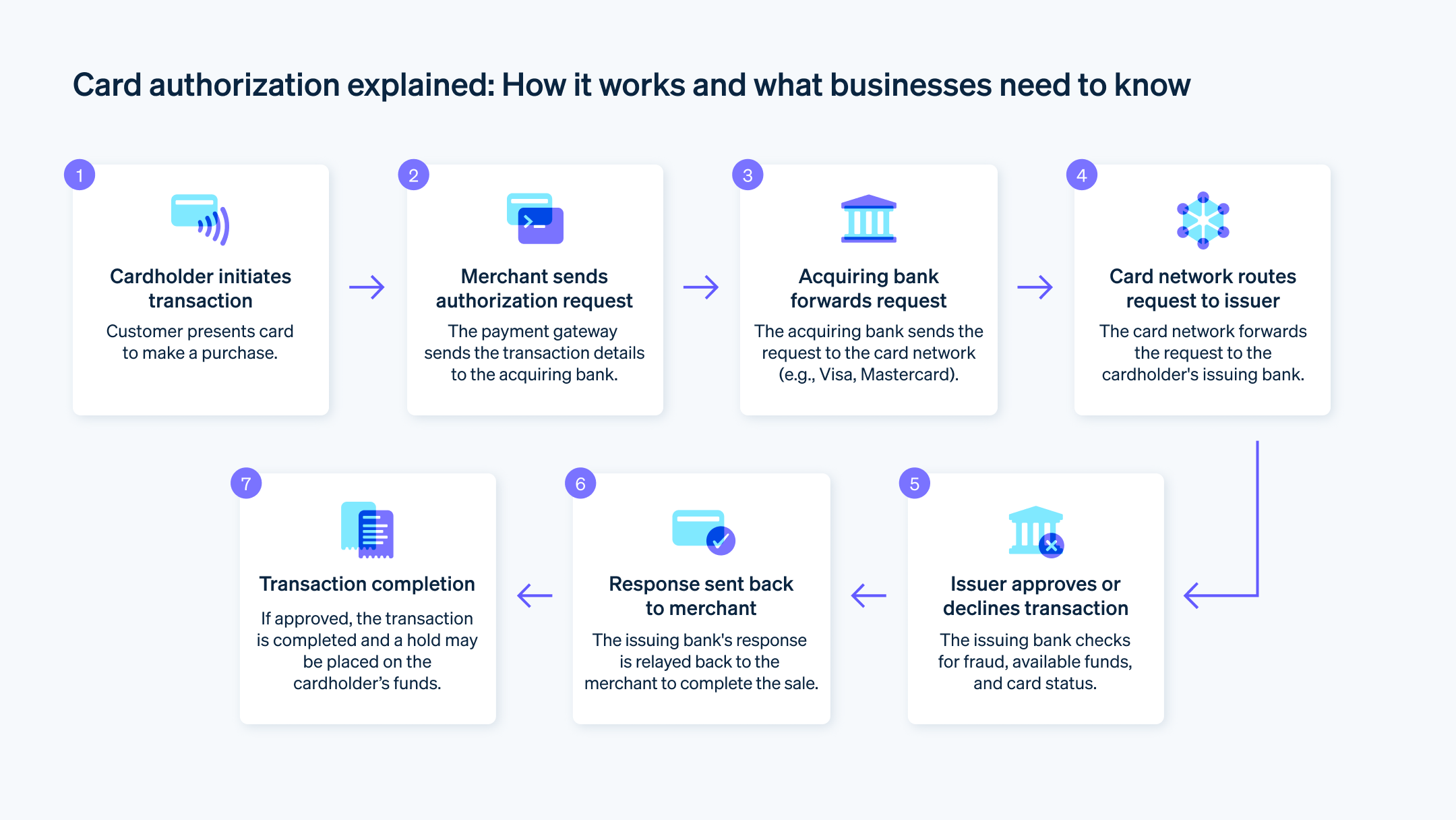

Este es el proceso en el que todas estas partes se comunican entre sí para aprobar o rechazar una transacción:

- El cliente presenta una tarjeta para pagar en el punto de venta. Se requiere autorización de la tarjeta tanto para las transacciones en línea como en persona.

- El software de punto de venta (sistema POS) de la empresa envía automáticamente una solicitud a su procesador de pagos o adquirente para que autorice la transacción.

- El adquirente tomará la solicitud y la enviará al emisor a través de la red de tarjetas para solicitar la aprobación.

- El banco emisor revisa la cuenta del titular de la tarjeta para comprobar dos cosas:

- Asegurarse de que la tarjeta es válida;

- Asegurarse de que hay fondos suficientes o crédito disponible para cubrir el costo de la compra.

- Asegurarse de que la tarjeta es válida;

- El banco emisor comunicará una de dos decisiones al banco adquiriente:

- Aprobada con código de autorización: si todo parece correcto por parte del emisor (la tarjeta es válida y hay fondos suficientes), este responde a la solicitud de la entidad adquirente con la aprobación de la transacción. Esta aprobación irá acompañada de un código de autorización.

- Rechazada con un código de error: si el emisor determina que no se puede autorizar la transacción (abordaremos los posibles motivos más adelante), se lo comunicará al adquirente y enviará un código de error.

- Aprobada con código de autorización: si todo parece correcto por parte del emisor (la tarjeta es válida y hay fondos suficientes), este responde a la solicitud de la entidad adquirente con la aprobación de la transacción. Esta aprobación irá acompañada de un código de autorización.

El proceso de autorización de tarjeta generalmente dura solo unos segundos (el tiempo que transcurre entre cuando presentas una tarjeta para el pago y cuando el lector de tarjetas dice "aprobado"), este es el tiempo que tardan en completarse todos los pasos del proceso que acabamos de describir.

¿Qué es la captura?

La fase de captura del proceso de pago con tarjeta se produce cuando la empresa adquirente solicita que se envíen los fondos autorizados desde la cuenta emisora. Durante la autorización de tarjeta, el emisor confirma que los fondos o el crédito necesarios para cubrir el costo de la compra están disponibles, pero el dinero en sí no se mueve durante la autorización. Eso sucede justo después, durante la captura. La captura del pago puede ocurrir en un plazo variable, pero como la mayoría de las autorizaciones de tarjetas vencen en un plazo de 5 a 10 días, la mayoría de las empresas y sus procesadores de pagos capturan los fondos antes de ese momento.

¿Qué es el cobro?

El cobro es el momento en que los fondos de las transacciones de los clientes se transfieren realmente del banco emisor del titular de la tarjeta al banco adquirente de la empresa. Piénsalo de esta manera:

- La autorización de pago es cuando el emisor dice: "Sí, esos fondos están disponibles y aprobados para ser utilizados en esta compra".

- La captura es cuando el adquirente de la empresa dice: "Bien, estupendo. Por favor, envíanos los fondos".

- El cobro es cuando los fondos pasan de la cuenta del emisor a la cuenta comercial.

Aquí tienes un ejemplo real para aclararlo. Supongamos que haces un pedido para que te envíen la compra del supermercado a tu casa. La aplicación que usas suma el costo estimado de los artículos que seleccionaste, más el impuesto estimado, más la propina para el conductor. La aplicación no sabrá el importe total exacto hasta que el pedido esté completado, pero necesita obtener una autorización previa del emisor de tu tarjeta para asegurarse de que tienes fondos disponibles o crédito suficiente para cubrir el importe. Cuando realizas el pedido por primera vez y envías la información de tu tarjeta para el pago, la aplicación (o más bien el adquirente o procesador de pagos de la aplicación) se comunicará con el banco que emitió tu tarjeta y solicitará la autorización para el monto total estimado del pedido, que probablemente sea ligeramente más alto que el monto real. Suponiendo que el emisor de tu tarjeta autorice la transacción, se retendrá ese importe en la tarjeta. Después de que la transacción se haya completado y la aplicación sepa cuál es el monto final de tu pedido, solicitará capturar ese monto. Es un proceso similar a cuando reservas un hotel con una tarjeta de crédito para cubrir gastos adicionales. En este caso, el hotel bloquea una determinada cantidad en la tarjeta, pero solo hará el cargo por el importe que gastaste cuando haces el registro de salida del hotel.

¿Qué es un formulario de autorización de tarjeta de crédito?

Un formulario de autorización de tarjeta de crédito es un documento que los clientes (o titulares de la tarjeta) rellenan para conceder a las empresas el permiso de realizar cargos en su tarjeta de crédito. Estos formularios se utilizan con mayor frecuencia para compras más grandes (como autos, computadoras, etc.) que para artículos más pequeños y cotidianos. También suelen utilizarse cuando se establecen nuevas suscripciones y otros pagos recurrentes. A veces, los formularios de autorización de tarjeta de crédito se generan de forma digial; otras, se imprimen. Normalmente, las empresas utilizarán estos formularios cuando tengan previsto realizar el cargo en la tarjeta más adelante sin que el titular esté presente.

La información de un formulario de este tipo debe incluir lo siguiente:

- Nombre del titular de la tarjeta

- Número de tarjeta

- Red de la tarjeta (Visa, Mastercard, American Express, Discover, etc.)

- Fecha de vencimiento de la tarjeta

- Código postal de facturación del titular de tarjeta

- Nombre de la empresa

- Declaración de autorización de cargos

- Firma del titular de la tarjeta y la fecha en que se firmó el formulario

Además, muchos formularios de autorización de tarjetas de crédito incluyen algunos (o todos) los siguientes datos:

- Dirección de envío y de facturación del titular de la tarjeta

- Número de teléfono del titular de la tarjeta

- Dirección de correo electrónico del titular de la tarjeta

- Información de contacto de la empresa

- Importe de la compra

- Indicación de que esta aprobación es para un pago recurrente, si se trata de una transacción periódica

- Información de los artículos o servicios que cubre la compra

- Número de identificación del cliente, factura u orden de compra

¿Son seguros los formularios de autorización de tarjeta de crédito?

La seguridad de los formularios de autorización de tarjetas de crédito depende totalmente de las medidas de protección adoptadas por la empresa. Por ejemplo, los formularios de autorización de tarjeta de crédito digitales a través de sitios web de terceros como DocuSign están rigurosamente diseñados para ser lo más seguros posible. Por otro lado, cuando se trata de un formulario impreso, la seguridad de la información sensible en el formulario depende de lo que haga la empresa con el formulario y la información de la tarjeta después de que el titular de la tarjeta lo complete.

¿Qué es una retención de autorización de tarjeta?

Cuando el emisor de la tarjeta revisa una solicitud de autorización para una transacción y hay fondos suficientes disponibles para cubrir el costo de la venta, este colocará una retención de autorización en la cuenta del titular de la tarjeta. Esto reducirá sus fondos o crédito disponibles por el importe de la venta para evitar que potencialmente sobregiren la cuenta antes de que los fondos de la transacción actual se muevan y se envíen al banco de la empresa. Las retenciones de autorización son un mecanismo útil para prevenir el fraude con tarjeta y los contracargos.

Por ejemplo, si alguien tiene $300 disponibles en una línea de crédito y compra algo por $260, y no se tenía hecha una retención de autorización en su tarjeta después de que se aprueba esa transacción, es posible que este mismo usuario compre rápidamente algo más por, digamos, $100 antes de que los $260 de la primera compra se transfieran de su cuenta. Una vez cobradas todas las transacciones, superaría su límite en $60, lo que no es una situación ideal ni para el emisor ni para el titular de la tarjeta. Las retenciones de autorización son una forma que tienen los emisores de asegurarse de que las cuentas de los titulares de las tarjetas reflejan inmediatamente su saldo disponible real, incluso antes de que se cobren todas las transacciones pendientes.

Las retenciones de autorización pueden tardar desde unos pocos minutos hasta 31 días y se eliminan una vez que la empresa recibe los fondos o cuando la autorización vence.

¿Por qué falla la autorización de tarjeta?

Si un emisor de una tarjeta rechaza la autorización de una transacción, la razón casi siempre se encuentra en una de estas categorías:

Motivos de seguridad

El proceso de autorización de tarjeta es donde se plantean con mayor frecuencia las señales de alerta relacionadas con posibles fraudes. Si el emisor descubre que una tarjeta se reportó como robada, perdida o congelada, rechazará la transacción y probablemente iniciará una investigación más profunda de la cuenta para ver si ha habido otras actividades sospechosas. Del mismo modo, si la tarjeta caducó, la transacción tampoco se autorizará.

Una forma en que las empresas pueden ayudar a mitigar la ocurrencia de autorizaciones fallidas relacionadas con la seguridad es adoptar fuertes medidas contra el fraude en global. Los usuarios de Stripe tienen acceso a Stripe Radar, que utiliza machine learning para prevenir el fraude sin que se bloquee la capacidad de tus clientes de realizar pagos y utiliza procesos de autenticación mediante 3D Secure para los pagos de alto riesgo. Radar no requiere ninguna configuración o integración adicional si ya utilizas productos de Stripe.

Motivos financieros

Si el emisor examina la cuenta del titular de la tarjeta y comprueba que no hay fondos suficientes o crédito disponible, rechazará la autorización y por lo tanto la transacción. Algunos emisores ofrecen protección contra sobregiros que permite realizar transacciones aunque no se disponga de fondos suficientes, pero esta función conlleva una comisión y no está disponible en todas las cuentas. En la mayoría de los casos, la si no hay fondos suficientes la autorización se rechazará.

Motivos técnicos

También existen motivos técnicos por los que una autorización de pago podría fallar. Esto es más común con las compras en línea, donde hay más margen de error del usuario al introducir la información de pago. Las transacciones en línea tienden a ser más sensibles a errores técnicos debido al mayor riesgo de fraude con estas transacciones sin tarjeta presente (CNP, por las sus siglas en inglés de Card Not Present). De hecho, las transacciones en línea con tarjeta de débito y crédito se autorizan con un 10 % menos de frecuencia que las transacciones que se hacen en persona con tarjeta presente (CP, por sus siglas en inglés Card Present). Si la información de pago enviada para una compra por Internet es incorrecta o sospechosa, es probable que el emisor la rechace.

A veces, la empresa y el cliente reciben una razón específica por la que se rechaza un cargo, y otras veces simplemente no se autoriza. La cantidad de información que acompaña a una autorización rechazada depende de diversos factores, como quién es el emisor de la tarjeta, quién es el procesador de pagos del negocio, qué tipo de sistema POS tienen y si la transacción fue en línea o en persona.

La autorización de tarjetas puede fallar por diversos motivos, independientemente de dónde se procesen, pero hay medidas que las empresas pueden tomar para mejorar su tasa de autorización. Por ejemplo, elegir que Stripe gestione los pagos de tu empresa es un gran paso en esa dirección. La plataforma de Stripe proporciona funciones inteligentes para actuar como adquiriente y dispone de integraciones directas con las principales redes de tarjetas a nivel internacional, lo que reduce la latencia y mejora la fiabilidad de las transacciones con tarjeta. Los usuarios de Stripe tienen acceso a información a nivel de emisor y campos de datos mejorados, como códigos de respuesta sin procesar, para ofrecerte una mayor visibilidad sobre lo que sucede con los pagos. Con su moderna plataforma, Stripe aprende continuamente de miles de millones de puntos de puntos de datos para ayudar a optimizar los mensajes y el enrutamiento de cada transacción. Es una infraestructura de pagos en sí misma que está diseñada para mejorar las tasas de autorización. Las soluciones de Stripe han generado miles de millones en ingresos para las empresas evitando que se bloqueen los pagos legítimos. Aquí tienes más información sobre cómo Stripe consigue que las empresas optimicen las autorizaciones.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.