Existen varios motivos por los que un pago puede ser rechazado: desde haber introducido datos incorrectos de la tarjeta hasta tener sospechas de fraude. De hecho, existen decenas de códigos de rechazo, y cada uno representa un motivo diferente por el que se puede rechazar un pago. Si bien los pagos rechazados te ayudan a filtrar las transacciones fraudulentas, también pueden provocar la pérdida de pagos legítimos, lo que perjudica tus resultados y la experiencia de tus clientes.

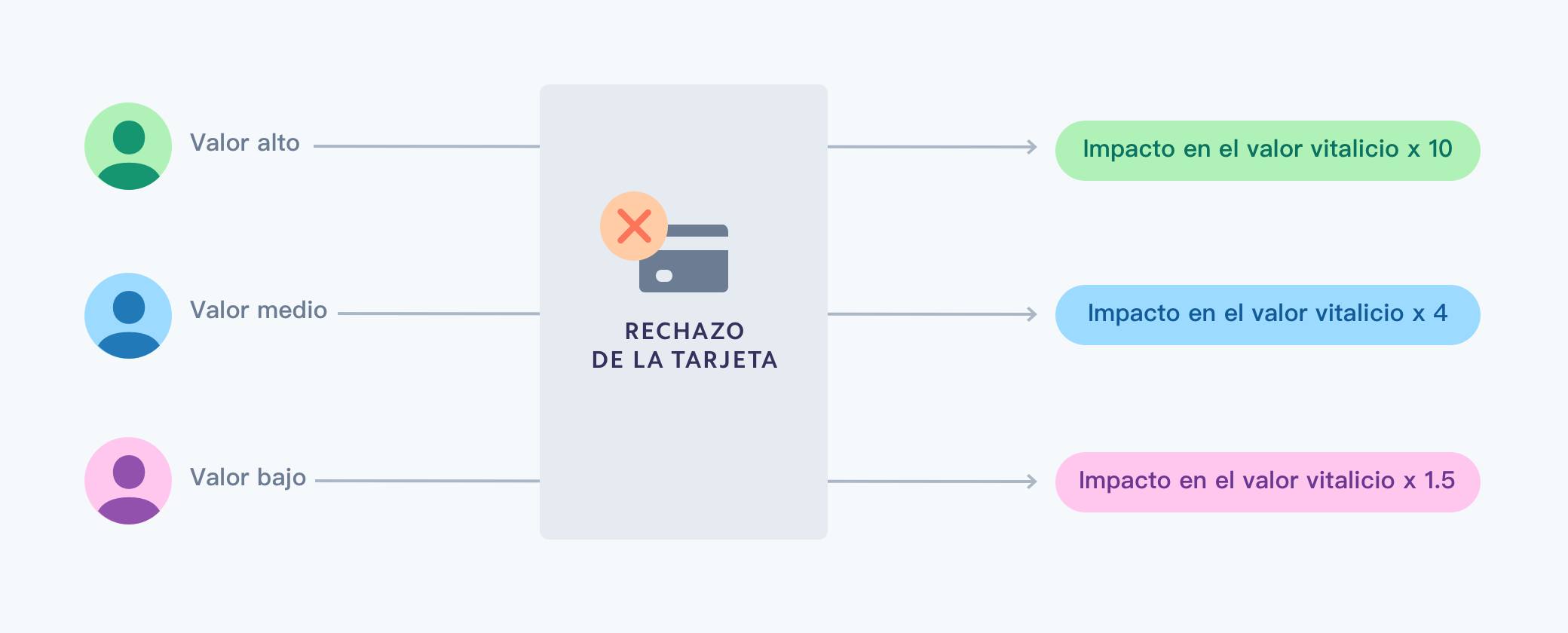

Las empresas en línea afrontan desafíos únicos a la hora de gestionar los rechazos de los pagos con tarjeta. La tasa de autorización, es decir, el porcentaje de transacciones que envías y que son aceptadas por el banco del titular de la tarjeta, puede ser un 10 % más baja en las transacciones en línea que en las transacciones en persona. De hecho, los bancos emisores usan una lógica más conservadora para aprobar o denegar una transacción en línea, ya que hay un mayor riesgo de fraude, incluso tratándose de una venta legítima. Eso hace que no solo pierdas esa venta en particular, sino que también te puede hacer perder todas las ventas futuras de ese cliente. En estudios anteriores, Stripe descubrió que cuando se rechaza un pago a un cliente de alto valor, la cantidad de transacciones que hace posteriormente es menor, e incluso puede acabar optando por irse con la competencia.

Aunque no hay forma de eliminar por completo con los pagos rechazados, esta guía te ayudará a comprender cómo puedes reducir el número de pagos legítimos que se rechazan. Conocerás los diferentes tipos de rechazos, cómo mejorar tu tasa de autorización y también de qué manera puede ayudarte Stripe.

Además incluimos una lista con los términos más comunes relacionados con autorizaciones y pagos rechazados, de modo que si no conoces alguna de las expresiones de este documento, puedes consultar el glosario.

¿Qué son los pagos rechazados?

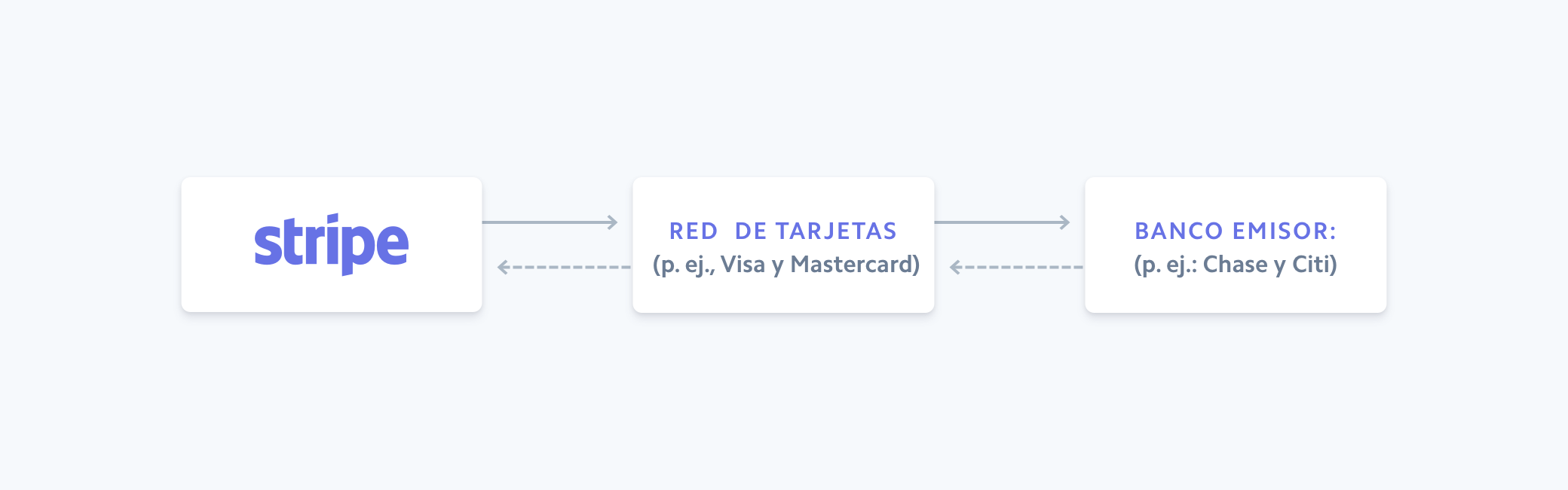

Cuando un cliente hace una compra en tu sitio web, tu proveedor de pagos recopila los datos del cargo y los envía a través de las redes de tarjetas (por ejemplo, Visa, Mastercard o China UnionPay) al banco emisor (el banco del cliente) en forma de solicitud de pago.

Flujo de una transacción realizada con tarjeta en Stripe

Esta solicitud incluye datos como la dirección del titular de la tarjeta, la categoría de tu empresa y el importe de la transacción, codificados en un mensaje ISO 8583. Los bancos emisores usan una lógica compleja para decidir cuándo rechazar los cargos: en el mensaje ISO 8583 hay 128 campos, y cada banco emisor puede elegir cómo los interpreta y los combina.

Los pagos rechazados, también llamados «rechazos en la red», se producen cuando el banco del cliente ha rechazado la solicitud de transacción. Las transacciones suelen rechazarse por uno de los siguientes motivos: no hay fondos suficientes en la tarjeta, los datos de la tarjeta contienen errores o no están actualizados, o hay sospechas de fraude o conducta incorrecta (por ejemplo, cuando un banco emisor considera que se está usando una tarjeta robada o perdida). La interrupción del servicio por parte del emisor y la falta de autenticación de la tarjeta también pueden contribuir al rechazo de los pagos.

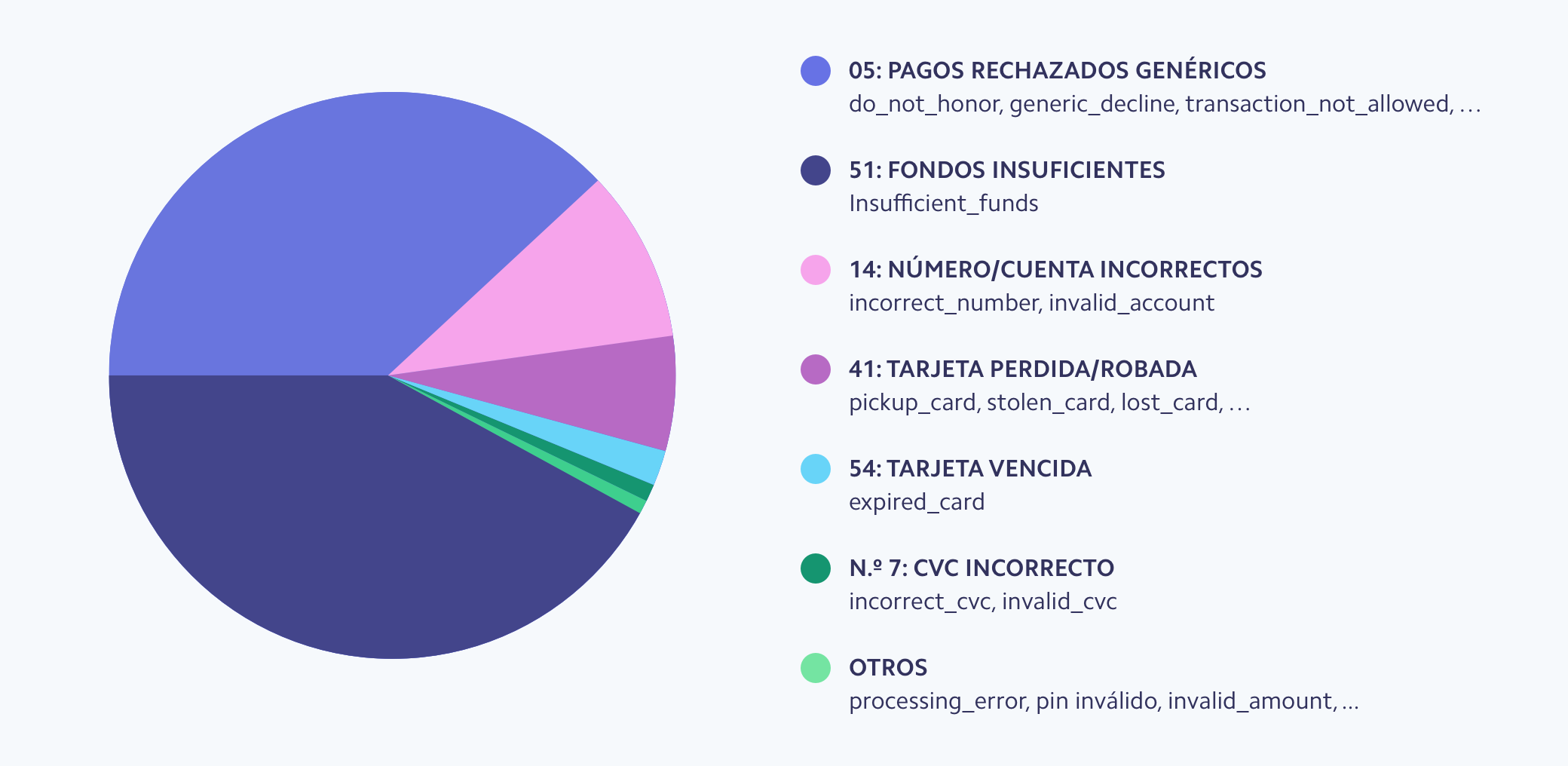

Porcentaje representativo de pagos en línea rechazados realizados con tarjeta, en función de los códigos de rechazo

Muchas transacciones se clasifican como rechazos genéricos y tienen el código de rechazo «05: No aceptar». Esto podría significar cualquier cosa, desde fondos insuficientes hasta el rechazo de varios pagos consecutivos.

Los bancos emisores usan «No aceptar» por diferentes razones. Es posible que sus sistemas no estén configurados para enviar códigos de rechazo con información: por ejemplo, algunos bancos clasifican casi todos los pagos rechazados como «No aceptar». Además, puede que oculten intencionadamente el motivo específico del rechazo, como cuando estén investigando un patrón de fraude y hayan decidido no revelar públicamente que una transacción es sospechosa.

¿Cómo gestionar los pagos rechazados?

La gestión de pagos rechazados es compleja, sobre todo cuando no conoces el motivo específico del rechazo. Por eso, muchas empresas no vuelven a intentar procesar las transacciones que han sido rechazadas; por el contrario, otras lo intentan frecuentemente, lo que empeora la situación y aumenta los costos.

Una mejor manera de plantearlo consiste en personalizar tu estrategia conforme al tipo de código de rechazo y al banco emisor en particular. Por ejemplo, puedes optimizar tus probabilidades de procesar correctamente una transacción que ha sido rechazada centrándote en el motivo específico de ese rechazo, en lugar de aplicar una estrategia general para todos los pagos rechazados. Algunas empresas incluso añaden una capa adicional de segmentación de clientes, ya que cambian su estrategia conforme al código de rechazo y también al valor como cliente del titular de la tarjeta.

Hay una serie de factores que provocan que haya transacciones rechazadas, como la ubicación de tu empresa, el modelo de negocio, las distintas tipologías de clientes y mucho más. A continuación, te presentamos algunas de las mejores prácticas que la mayoría de las empresas pueden usar para gestionar los pagos rechazados, conforme a las tres categorías más comunes de transacciones rechazadas.

Stripe también te puede ayudar a gestionar los pagos rechazados de forma automática. Encuentra más información en la sección «¿Cómo aumentar las tasas de autorización?».

Fondos insuficientes: solicita a tu cliente otro método de pago o pide autorización para reintentar la transacción en una fecha posterior, cuando sea más probable que el método de pago original cuente con los fondos correspondientes. Por ejemplo, si tus clientes están en Estados Unidos donde se suele cobrar el sueldo durante los primeros días del mes, podrías pedirles que vuelvan a realizar el pago durante esa semana para que sea más probable que haya fondos disponibles. Si tu empresa ofrece suscripciones, Smart Retries de Stripe puede ayudarte a recuperar más ingresos, porque los reintentos se realizan cuando hay mayor probabilidad de éxito, conforme a las señales que se reciben de la red de Stripe.

Datos de la tarjeta incorrectos o desactualizados: si los pagos de clientes que compran por primera vez se rechazan porque los datos son incorrectos, es probable que simplemente se deba a un error al introducir los datos de su tarjeta, por lo que bastará con ponerte en contacto con los clientes y pedirles que vuelvan a introducirlos. Si se rechazan transacciones con tarjetas que están guardadas en el sistema, es probable que los datos de la tarjeta no estén actualizados. Pide a tus clientes que actualicen sus credenciales y asegúrate de que tu proveedor o procesador de pagos ofrezca un actualizador de cuentas de tarjeta, tokenización de red o servicio similar para actualizar de forma automática los números de tarjeta caducados o renovados de tus clientes.

Sospecha de fraude: en lugar de arriesgarte a reintentar el pago de una transacción fraudulenta, asegúrate de tener implementadas herramientas de prevención y gestión del fraude para ayudarte a detectar y bloquear los cargos ilegítimos. Estas herramientas pueden proporcionarte datos adicionales sobre el cliente y la transacción que demuestren que son legítimos para ayudarte a decidir si vale la pena reintentar el cargo.

Recuerda que las redes de tarjetas limitan el número de veces que se puede reintentar una transacción. Por ejemplo, muchas redes de tarjetas solo permiten de cuatro a seis reintentos en un período de 15 días.

¿Cómo aumentar las tasas de autorización?

Es casi imposible tener una tasa de autorización perfecta (sin pagos rechazados), sobre todo si procesas un volumen importante de pagos. Sin embargo, si controlas cuidadosamente tus tasas de autorización, podrás detectar cuándo se produce la mayor cantidad de pagos rechazados en la red y tomar las medidas adecuadas. Incluso las pequeñas mejoras pueden tener un gran impacto, algunas grandes empresas aumentaron sus tasas de autorización en un 0.5 % y ganaron millones de dólares en ingresos adicionales cada año.

Existen varias formas de aumentar tu tasa de autorización:

Recopila y envía datos adicionales de facturación: asegúrate de incluir la mayor cantidad de información posible en las solicitudes de pago, de modo que los bancos reciban más datos para verificar las transacciones legítimas. Concretamente, informar el código postal y el CVC puede ayudar a mejorar las tasas de autorización a las empresas en los EE. UU. y el Reino Unido.

Optimiza los flujos de pago: si tu empresa programa servicios para una fecha futura, determina cuándo y cuánto le cobrarás al cliente. Supongamos que eres titular de una empresa de alquiler de autos y un cliente programa un alquiler con un mes de antelación. ¿Le cobrarás en el momento de la reserva o una vez que haya devuelto el vehículo? ¿Aplicarás una retención de 10 o de 100 dólares en su método de pago? Es más probable que se acepte una retención de $10, pero si el alquiler cuesta más de $10, podrías correr el riesgo de no cobrar el pago completo más adelante. El flujo de pago óptimo, que será diferente para cada empresa, consiste en el equilibrio entre la experiencia del cliente, la tasa de conversión y los costos.

Mantén bajas las tasas de fraude: las empresas con tasas altas de contracargos (la cantidad de clientes que disputan un pago a sus bancos) son las que suelen tener más pagos rechazados. Te recomendamos que uses una solución antifraude con machine learning como Radar para Equipos de Fraude, que te permitirá elegir hasta qué punto quieres bloquear los pagos sospechosos según tu aceptación de riesgo, además de escribir reglas personalizadas y recibir indicadores avanzados de fraude.

Acepta carteras digitales: el uso de Apple Pay y Google Pay genera tasas de aceptación más altas gracias a la autenticación de dos factores, en la que los clientes introducen una contraseña o una identificación biométrica.

Habilita el actualizador de tarjetas: asegúrate de que tu proveedor o procesador de pagos ofrezca un actualizador de tarjetas, que permite actualizar de forma automática los números de tarjeta vencidos o renovados de tus clientes para así disminuir la cantidad de pagos rechazados. Postmates logró un incremento del 1.72 % gracias al actualizador de tarjetas, que dio lugar a 60 millones de dólares en ingresos.

Habilita los tokens de red: los tokens de red son credenciales de pago específicas de cada par tarjeta-comerciante que pueden sustituir a los números de cuentas principales (PAN) en las compras en línea. Los tokens de red generan tasas de autorización más altas, ya que garantizan que en tus pagos se use la credencial más reciente. Si el número PAN subyacente asociado a un token de red cambia o vence, el token sigue vigente y podrás continuar usándolo. De esta forma, se reduce la cantidad de pagos rechazados por credenciales desactualizadas, lo que aumenta las tasas de autorización. Además, los tokens de red ayudan a reducir los costos de la red de los usuarios que trabajan con tarifas de intercambio personalizadas, ya que aprovechan los incentivos tokenizados de las redes de tarjeta. Obtén más información sobre cómo funcionan los tokens de red.

Autentica los pagos cuando sea necesario: si el banco de tu cliente acepta 3D Secure, es posible que tengas que autenticar algunos pagos (por ejemplo, solicitar a los clientes que usen su huella o ingresen una contraseña). Gracias a la API Payment Intents de Stripe, cuando es posible solicitamos exenciones a la autenticación reforzada de clientes (SCA) y maximizamos la conversión al solicitar únicamente la autenticación cuando sea absolutamente necesario.

Configura cuentas de Stripe locales: crea nuevas cuentas de Stripe locales a medida que te expandes a nivel internacional. Los nuevos países aprovechan la misma infraestructura de la API de Stripe y se pueden activar sin tener que realizar tareas adicionales de ingeniería. Si usas servicios de adquisición optimizados de forma local, podrás maximizar las tasas de aceptación (porque es más probable que los bancos aprueben los pagos dentro del mismo país) y evitar que los clientes paguen comisiones extranjeras y transfronterizas.

Estas prácticas recomendadas también se aplican si tienes una empresa con ingresos recurrentes y cobras a tus clientes periódicamente o usas información de pago almacenada. No obstante, hay otras maneras de mejorar las tasas de autorización específicas para las empresas con pagos recurrentes o que ofrecen suscripciones:

Automatiza la comunicación con los clientes: cuando apenas tienes unos pocos pagos rechazados al mes, es fácil llamar por teléfono o enviar un correo electrónico a cada cliente para pedirle que solucione el problema (ya sea que deba cambiar el método de pago o actualizar la información de pago). Sin embargo, a medida que tu empresa crece y tienes que gestionar cientos de clientes con pagos rechazados, es más difícil mantener esta modalidad. Una forma más flexible de comunicarte con tus clientes es enviarles correos electrónicos automatizados cada vez que se rechaza un pago.

Experimenta con la frecuencia de reintentos: muchas empresas vuelven a intentar procesar las transacciones rechazadas conforme a un calendario fijo, por ejemplo, cada siete días (este proceso se conoce como «reclamación de pagos»). Puedes probar distintas frecuencias para ver cuál es la más eficaz para tu empresa, o bien buscar un proveedor de servicios de pago que automatice el proceso de reclamación de pagos y te permita adaptarlo según las preferencias de tus clientes.

Ofrece distintos planes de pago: si tu empresa recibe muchos pagos rechazados por fondos insuficientes, contempla dar mayor flexibilidad de pago a tus clientes. Por ejemplo, si solo ofreces un plan anual, considera la alternativa de un plan mensual o trimestral para ayudar a los clientes a gestionar mejor su flujo de caja.

¿Cómo puede ayudarte Stripe?

Las soluciones de Stripe han generado miles de millones en ingresos adicionales para las empresas al ayudar a evitar que se rechacen cargos legítimos. La infraestructura de pagos de Stripe tiene una alta disponibilidad, lo que ayuda a evitar rechazos debido a tiempos de inactividad del procesador. Si se produce un tiempo de inactividad del procesador, Stripe puede dirigir los pagos de forma dinámica a las mejores conexiones. Por ejemplo, Stripe desplaza el volumen de transacciones automáticamente cuando los centros de datos de los EE. UU. de Visa se encuentran fuera de servicio porque hay tareas de mantenimiento. Además, Stripe está directamente integrado con las seis redes de tarjetas internacionales principales, lo que reduce los posibles errores del sistema debido a la transferencia entre sistemas y nos permite obtener mejores datos sobre el resultado de cada transacción.

Stripe ofrece cinco funciones que puedes usar para aumentar las tasas de autorización: Enhanced Issuer Network, Adaptive Acceptance, Smart Retries, actualizador de tarjetas y tokens de red.

Enhanced Issuer Network

Enhanced Issuer Network de Stripe es un conjunto de asociaciones con los principales emisores y redes de tarjetas de Estados Unidos. Stripe comparte las puntuaciones de fraude de Radar, su solución de prevención de fraude, a través de una vía encriptada con Capital One y Discover para ayudar a combatir el fraude. Esto ayuda a mitigar la frustración de los clientes en el proceso de compra y a mejorar los modelos de autorización de pagos.

Los emisores ya operan sus propios modelos de detección de fraude, pero solo tienen información parcial sobre una transacción, lo que reduce su precisión para determinar si aprobarla o rechazarla. El uso de las puntuaciones de fraude de Radar para las transacciones, en conjunto con la información que ya posee el emisor, conduce a determinaciones de fraude más precisas.

Los usuarios de Stripe se benefician automáticamente de Enhanced Issuer Network. Los grandes usuarios pueden experimentar una reducción promedio del 8 % en el fraude y una mejora del 1 %–2 % en la tasa de autorización sobre el volumen elegible.

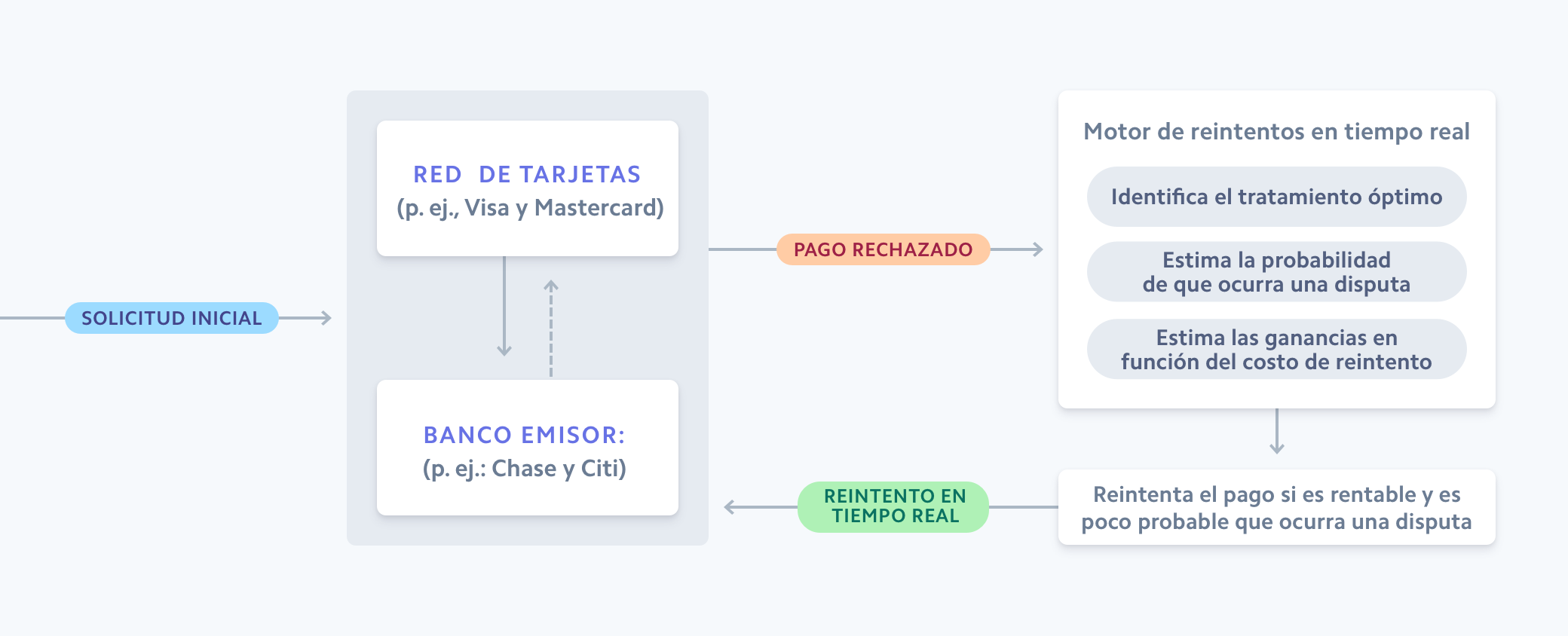

Adaptive Acceptance

Adaptive Acceptance de Stripe utiliza modelos de machine learning para mejorar las tasas de autorización en tiempo real, antes de que se envíe una respuesta al cliente. Stripe ajusta de forma dinámica diferentes factores en la solicitud de pago para aumentar las posibilidades de aceptación, y lleva a cabo docenas de experimentos con diferentes bancos emisores al mismo tiempo para comprender qué tratamiento tiene más probabilidades de que el pago se realice correctamente en cuestión de milisegundos. Por ejemplo, supongamos que algunos clientes en el Reino Unido escriben rápidamente su código postal en minúsculas, sin espacios, en un formulario del proceso de compra. Stripe notaría este patrón y probaría diferentes variaciones para descubrir si un formato específico de código postal obtiene mejores tasas de autorización que otros. Al ejecutar estas pruebas con diferentes emisores al mismo tiempo, los modelos de machine learning aprenden qué tratamiento es más eficaz para cada banco.

Ilustración del flujo de reintentos de Adaptive Acceptance. Si se rechaza un cargo, utilizamos la tecnología de machine learning para entender el motivo y reintentar el cargo de forma selectiva con una configuración optimizada.

Smart Retries

En el caso de las empresas con ingresos periódicos, si se rechaza un pago al comienzo del ciclo de facturación, aún hay tiempo de recuperar la venta. Muchas empresas hacen reintentos con las transacciones rechazadas más adelante, lo que se conoce como «reclamación de pagos». La mayoría de los enfoques para la reclamación de pagos utiliza una lógica muy básica basada en tiempos, como por ejemplo, esperar siete días y reintentar, esperar otros siete días y reintentar, y así sucesivamente. En Stripe, hemos creado un planteamiento mucho más sofisticado, llamado Smart Retries, que usa machine learning y la gran cantidad de información que hay en la red de Stripe. Por ejemplo, observamos el comportamiento del emisor (como cuando los bancos emisores cambian sus umbrales de revisión), comprobamos las actualizaciones de la tarjeta y analizamos la actividad en todo Stripe para ver si el método de pago se está usando con buenos resultados. A continuación, Stripe usa esta información para elegir el mejor momento para reintentar los pagos rechazados, con el objetivo de aumentar las probabilidades de completar el pago de una factura.

Actualizador de tarjetas

Las transacciones se pueden seguir procesando con detalles de pago almacenados, aunque el banco emisor haya reemplazado la tarjeta física, lo que de otro modo provocaría rechazos. Stripe trabaja con las redes de tarjetas y va actualizando automáticamente los datos de las tarjetas guardadas cada vez que el cliente recibe una nueva tarjeta o en tiempo real cuando una transacción se lleva a cabo con esa nueva tarjeta (por ejemplo, cuando se sustituye una tarjeta que ha caducado o cuando se ha comunicado su robo o pérdida). Esta oferta permite que tus clientes sigan usando tu servicio sin interrupciones, disminuye la necesidad de que recopiles los datos de las nuevas tarjetas cada vez que se sustituyen y reduce las posibilidades de rechazo.

Las actualizaciones automáticas de tarjetas son algo muy usado en los Estados Unidos, por lo que Stripe puede actualizar la mayoría de las tarjetas American Express, Visa, Mastercard y Discover. El soporte internacional varía según el país.

El uso de estas técnicas permitió que Stripe generara ingresos adicionales por valor de miles de millones de dólares para las empresas al evitar que se rechazaran los cargos legítimos.

Tokens de red

Los tokens de red son una solución de redes de tarjetas que puede sustituir a los números PAN en las compras en línea. Cada usuario tiene su token de red exclusivo. Stripe trabaja con las redes de pago para convertir los repositorios de números PAN de los usuarios en tokens de red y los mantiene actualizados, incluso si cambian los datos subyacentes de la tarjeta. Por ejemplo, si un cliente pierde la tarjeta, Stripe recibe una notificación de la red y actualiza el token directamente para poder seguir trabajando sin que el cliente tenga que actualizar su información de pago. Todas las empresas que usan Stripe Payments ya pueden implementar la solución de tokens de red de Stripe, lo que significa que puedes aumentar tus tasas de autorización sin tener que hacer ninguna integración. Los tokens de red funcionan en conjunto con otras optimizaciones de Stripe para aumentar aún más las tasas de autorización.

Glosario de pagos

Tasa de autorización

El porcentaje de transacciones que envías y que son aceptadas por las redes de tarjetas.

Actualizador de tarjetas

Funciona con las principales redes de tarjetas y actualiza automáticamente los números de tarjeta caducados o renovados de tus clientes para disminuir los pagos rechazados.

Redes de tarjetas

Procesa transacciones entre comerciantes y emisores y controla dónde se pueden aceptar tarjetas de crédito. También controla los costos de la red. Algunos ejemplos incluyen Visa, Mastercard y American Express.

Código de rechazo

Un número («05») o expresión («expired_card») que comunica el motivo por el que se rechazó una transacción.

«Do not honor»

El código de rechazo más común. Este código, que podríamos traducir como «No aceptar», hace referencia a un rechazo genérico. El banco emisor no comunica por qué se rechazó la transacción y, en su lugar, pide al cliente que se ponga en contacto con su banco para obtener más información.

Reclamación de pagos o Dunning

El proceso de recuperación de pagos rechazados o fallidos para negocios de ingresos recurrentes.

Fraude

Toda transacción falsa o ilegal. Suele suceder cuando alguien ha robado un número de tarjeta o los datos de una cuenta corriente y usa esa información para hacer una transacción no autorizada.

Banco emisor

El banco que emite tarjetas de crédito y débito para los consumidores en nombre de las redes de tarjetas.

Aceptación en la red

Porcentaje de transacciones que son aceptadas o rechazadas por el banco emisor. Una disminución puede ocurrir debido a credenciales anticuadas, sospecha de fraude, o fondos insuficientes.

Rechazos en la red

También llamados «pagos rechazados por el emisor», los rechazos en la red son los que se producen cuando el banco del cliente ha rechazado la solicitud de transacción.

Tokens de red

Una credencial de pago que reemplaza un PAN sin procesar, generada por las redes de tarjetas y proporcionada de forma segura por Stripe.

Número de cuenta principal (PAN)

Números de 15 o 16 dígitos que figuran en todas las tarjetas de crédito o débito.