Betalningar kan nekas av en rad olika anledningar, till exempel för att kunden har angivit felaktiga kortuppgifter eller att det förekommer misstankar om bedrägeri. Faktum är att det finns tiotals nekandekoder som representerar olika anledningar till att en betalning nekas. Medan nekade betalningar hjälper till att filtrera bort bedrägliga transaktioner kan de även leda till att man går miste om legitima betalningar, vilket i sin tur har en negativ effekt på såväl intäkterna som kundupplevelsen.

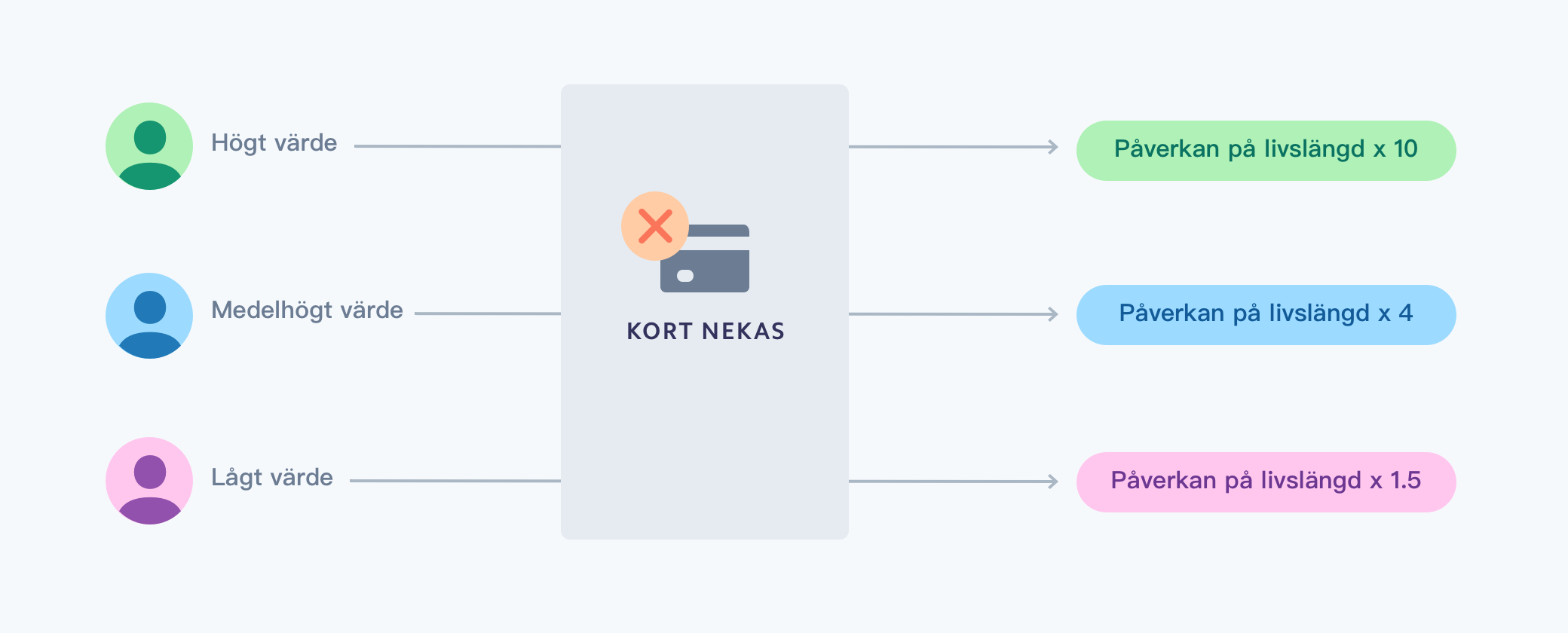

Digitala företag ställs inför unika utmaningar när de ska försöka hantera nekade kortbetalningar. Auktoriseringsfrekvensen – andelen inskickade transaktioner som godkänns av kortinnehavarens bank – kan vara 10 % lägre för digitala transaktioner jämfört med betalningar i fysisk miljö. Utfärdande banker är i regel mer konservativa när det gäller att godkänna eller neka onlinebetalningar till följd av den ökade bedrägeririsken, även om det handlar om en legitim försäljning. Detta leder inte bara till att du går miste om en potentiell försäljning, utan kan även resultera i att du går miste om alla framtida försäljningar till just den kunden. Stripe har i tidigare studier funnit att premiumkunder som får sina transaktioner nekade minskar sin konsumtion och kan även välja att gå över till en konkurrent.

Fastän det är omöjligt att eliminera nekade betalningar helt och hållet syftar denna guide till att hjälpa dig att förstå hur du kan reducera antalet nekade legitima betalningar. Du får lära dig om de olika typerna av nekade betalningar, hur du förbättrar din godkännandegrad samt hur Stripe kan stödja dig.

Vi har även satt ihop en lista över de vanligaste industritermerna relaterade till nekade och godkända betalningar, så om det är någon term du inte förstår kan du hänvisa till denna ordlista.

Nekade nätverksbetalningar: vad är det?

När kunden genomför ett köp på din webbplats skickar betalleverantören kundens betalningsuppgifter till den utfärdande banken (kundens bank) via kortnätverket – exempelvis Visa, Mastercard eller China UnionPay – i form av en betalningsbegäran.

Processen för korttransaktioner på Stripe

Den här begäran inkluderar uppgifter som kortinnehavarens adress, din företagskategori och transaktionsbeloppet, vilket bäddas in i ett meddelande som kallas ISO 8583. Utfärdande banker använder komplicerad logik för att avgöra när debiteringar ska nekas: det finns 128 fält i ett ISO 8583-meddelande och varje individuell bank kan bestämma hur de vill tolka och kombinera dem.

Nätverksavvisningar, även kallade utfärdaravvisningar, betyder att kundens bank har nekat transaktionsbegäran. Transaktioner nekas vanligtvis på grund av en av följande anledningar: kortet har otillräckliga medel, kortuppgifterna är fel eller utgångna eller det förekommer misstanke om bedrägeri eller felaktig användning (till exempel när banken tror att det använda kortet är stulet eller tappat). Lokala avbrott och brist på kortautentisering kan även det leda till nekade betalningar.

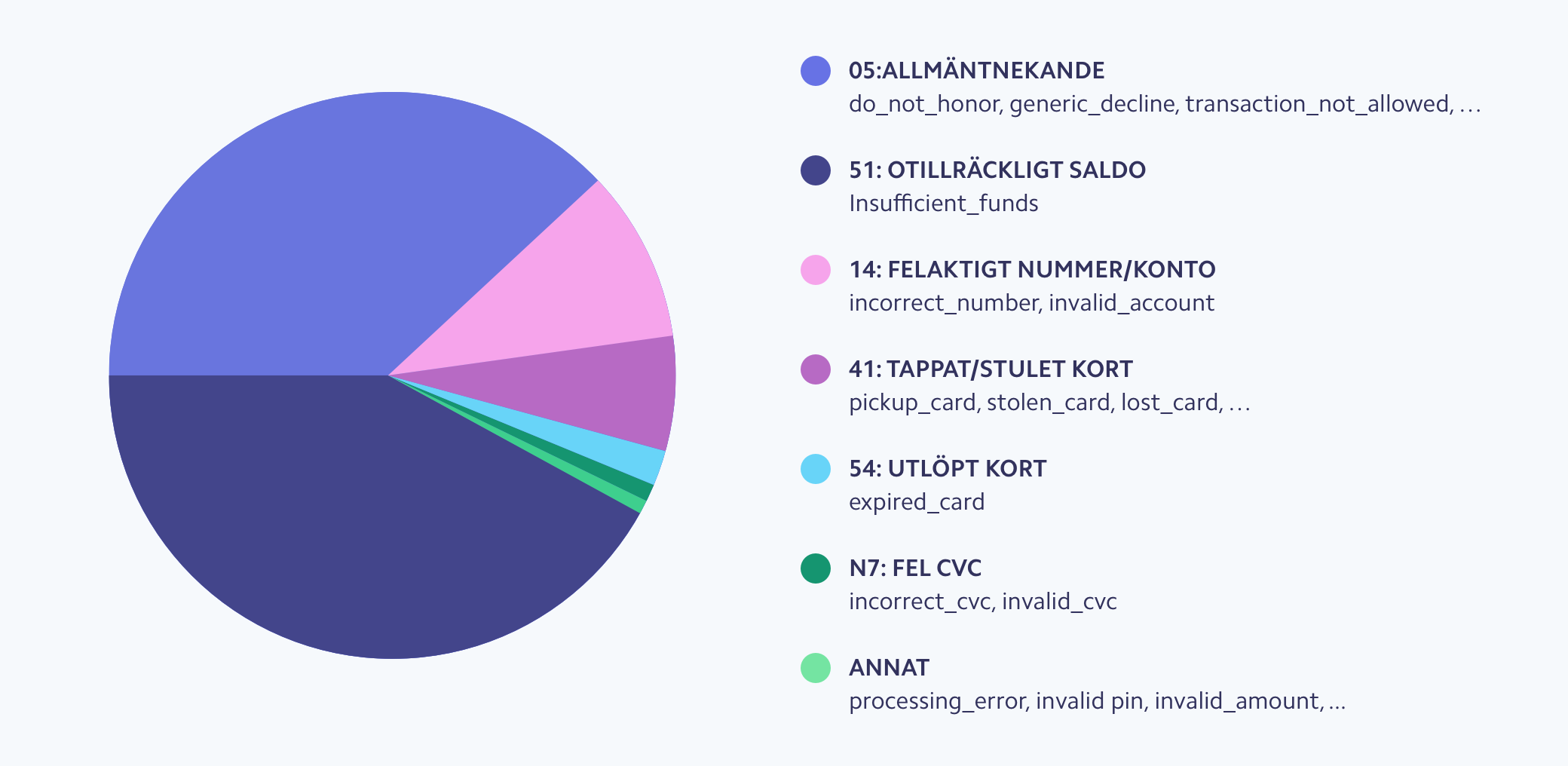

Representativ andel nekade betalningar för kortbetalningar online (efter avvisningskod)

Många transaktioner kategoriseras som allmänna avvisningar som visar en ”05: godkänn inte"-kod. ”Godkänn inte" kan betyda vad som helst och hänvisa till allt från otillräckliga medel till att flera betalningar nekades i rad.

Så hanterar man nekade betalningar

Det kan vara utmanande att hantera nekade betalningar, särskilt om man inte vet den exakta anledningen bakom avvisningen. Det är en av orsakerna till att många företag inte försöker genomföra nekade betalningar igen. Andra försöker alltför många gånger, vilket gör situationen värre och medför ökade kostnader.

En bättre strategi är att ta fram en skräddarsydd metod baserad på typen av nekandekod och den utfärdande banken. Du kan till exempel optimera dina chanser att återvinna en misslyckad transaktion genom att sikta in dig på den underliggande anledningen istället för att tillämpa en övergripande strategi på alla avvisningar. Vissa företag lägger till och med till ett extra kundsegment för att kunna justera sin strategi baserat på både nekandekoden och kortinnehavarens livstidsvärde.

Det finns många faktorer som bidrar till att en transaktion nekas, som till exempel din företagsadress, affärsmodell, kundsammansättning och mer. Här är en lista över effektiva arbetssätt som de flesta företag kan använda för att hantera nekade betalningar, uppdelade på de tre vanligaste orsakerna till att en transaktion nekas.

Stripe kan även hjälpa dig genom att hantera dessa avvisningar automatiskt—du kan läsa mer om detta i avsnittet "Öka din godkännandefrekvens".

Otillräckliga medel: Uppmuntra dina kunder att ange en alternativ betalningsmetod eller erhåll deras godkännande att försöka igen vid ett senare tillfälle, när chansen är större att det finns tillräckligt med pengar på kontot. Om din kund befinner sig i USA kan du be att få försöka igen i mitten av månaden (den 15:e, då många amerikaner får sin lön). Om du erbjuder abonnemang eller prenumerationer kan Stripes smart retries hjälpa dig återvinna en större andel av dina förlorade intäkter genom att försöka genomföra betalningen på nytt när den har störst chans att lyckas, baserat på signaler från Stripe-nätverket.

Felaktig eller utgångna kortuppgifter: Om debiteringar från förstagångsanvändare nekas på grund av felaktiga kortuppgifter är det sannolikt att de gjorde ett misstag när de angav sin information och det bästa du kan göra är att kontakta dem och be dem försöka igen. Om ett kort du har sparat i ditt system nekas beror det troligtvis på att kortet har gått ut. Be dina kunder att uppdatera sina uppgifter och säkerställ att din betalleverantör erbjuder en kortuppdaterare, network tokenization, eller liknande tjänst som automatiskt uppdaterar kundernas utgångna eller nya kortnummer.

Misstanke om bedrägeri: Istället för att försöka igen och riskera att en bedräglig transaktion genomförs bör du se till att ha verktyg för förebyggande och hantering av bedrägeri på plats för att hjälpa dig identifiera och blockera olagliga debiteringar. Dessa verktyg kan tillhandahålla fler uppgifter om kunden och transaktionen som bevisar huruvida den är laglig, vilket hjälper dig att avgöra om det är värt att försöka genomföra betalningen igen.

Beakta att kortbetalningsnätverk tillämpar begränsningar för hur många gånger man får försöka genomföra en och samma transaktion. Många kortbetalningsnätverk tillåter till exempel endast 4–6 försök inom en 15-dagarsperiod.

Så ökar du auktoriseringsgraden

Att ha en perfekt auktoriseringsgrad – helt utan nekade betalningar – är nästan omöjligt, särskilt om du behandlar en stor mängd betalningar. Om du övervakar auktoriseringsgraden noga kan du dock lägga märke till om och när mängden nekade betalningar i nätverket ökar och vidta lämpliga åtgärder. Även små förbättringar kan ha stor inverkan: Vissa stora företag har förbättrat sin auktoriseringsgrad med bara 0,5 % och ökat sina intäkter med miljontals dollar per år.

Du kan använda flera metoder för att öka din auktoriseringsgrad, inklusive följande:

Begär och skicka in ytterligare faktureringsuppgifter: Se till att du inkluderar så mycket information som möjligt i betalningsbegäran, så att banken har fler uppgifter tillgängliga för att verifiera legitima transaktioner. Att inkludera postnumret och CVC-koden kan i synnerhet bidra till att auktoriseringsgraden ökar för företag i USA och Storbritannien.

Optimera dina betalningsflöden: Om ditt företag bokar in tjänster som ska utföras i framtiden bör du bestämma när du ska debitera kunden och hur mycket. Anta att du driver ett hyrbilsföretag och att kunder bokar en hyrbil till nästa månad. Kommer du att ta betalt vid bokningstillfället eller när hyresperioden går ut? Reserverar du 10 eller 100 USD på kundens betalningsmetod? En reservation på 10 USD har större sannolikhet att gå igenom, men om hyrespriset är högre än 10 USD finns det en risk för att du inte får in den fullständiga betalningen senare. Det optimala betalningsflödet balanserar kundens upplevelse med konverteringsgraden och kostnaderna, och lösningen ser annorlunda ut för varje företag.

Bibehåll en låg bedrägerifrekvens: Företag med en hög andel återkrediteringar (chargebacks) – antalet kunder som bestrider en betalning hos sin bank – drabbas ofta av fler nekade betalningar. Vi rekommenderar att du använder en bedrägerilösning med maskininlärning, som Radar for Fraud Teams, där du själv kan bestämma hur försiktig du vill vara när det gäller att blockera misstänkta betalningar, beroende på din risktolerans. Du kan även ange anpassade regler och få avancerade bedrägerivarningar.

Godkänn e-plånböcker: Apple Pay och Google Pay medför högre godkännandegrader tack vare tvåfaktorsautentisering, där kunderna anger ett lösenord eller använder biometrisk identifiering.

Använd kortuppdaterare: Se till att din betalleverantör erbjuder en kortuppdaterare, som automatiskt uppdaterar dina kunders utgångna eller förnyade kortnummer och minskar mängden nekade betalningar. Postmates såg en förbättring på 1,72 % till följd av kortuppdateraren, vilket ledde till 60 miljoner USD i intäkter.

Använd nätverkstokens: Nätverkstokens är betalningsuppgifter som är specifika för ett korthandlarpar och som ersätter PAN-nummer vid köp online. Nätverkstokens bidrar till högre auktoriseringsgrader genom att försäkra att de senaste uppgifterna används för dina betalningar. Om det underliggande PAN-numret som är kopplat till din nätverkstoken ändras eller går ut, förblir din token uppdaterad och kan fortfarande användas. Detta minskar antalet nekade betalningar på grund av utgångna uppgifter, vilket ökar auktoriseringsgraden. Nätverkstokens kan dessutom bidra till att dina nätverkskostnader minskar för användare med anpassade interchange-priser, genom att du drar nytta av tokenbaserade incitament från kortbetalningsnätverk. Läs mer om hur nätverkstokens fungerar.

Autentisera betalningar vid behov: Om din kunds bank har stöd för 3D Secure kan du behöva autentisera vissa betalningar (till exempel begära att kunden använder sitt fingeravtryck eller anger ett lösenord). Med Stripes Payment Intents API begär vi automatiskt undantag från SCA när detta är möjligt och maximerar konverteringen genom att bara begära autentisering när det är absolut nödvändigt.

Skapa lokala Stripe-konton: Skapa nya lokala Stripe-konton i takt med att du expanderar globalt. De nya länderna drar nytta av samma API-infrastruktur från Stripe och kan aktiveras utan extra tekniskt arbete. Att använda inlösentjänster som har optimerats på lokal nivå bidrar till att maximera godkännandegraden (eftersom banker ofta är benägnare att godkänna inrikes betalningar) och gör att kunderna slipper avgifter för internationella transaktioner.

Denna bästa praxis gäller även om du har ett företag med återkommande intäkter, där du debiterar dina kunder regelbundet eller använder sparade betalningsuppgifter. Det finns dock ett par ytterligare metoder för att förbättra auktoriseringsgraden som är specifika för företag med återkommande betalningar eller abonnemang:

Automatisera kundkontakten: Om du bara har ett fåtal misslyckade betalningar per månad är det enkelt att ringa eller kontakta kunderna via e-post och be dem åtgärda situationen (till exempel genom att använda en annan betalningsmetod eller uppdatera sina betalningsuppgifter). I takt med att ditt företag växer och du måste hantera nekade betalningar från hundratals kunder blir detta tillvägagångssätt dock mindre gångbart. Ett mer skalbart sätt att kommunicera med dina kunder är att skicka ett automatiskt e-postmeddelande när en betalning nekas.

Experimentera med nya försöksscheman: Många företag försöker att genomföra misslyckade transaktioner på nytt enligt ett fast schema, till exempel var sjunde dag. (Den här processen kallas för dunning.) Experimentera med olika scheman för att ta reda på vad som fungerar för ditt företag, eller hitta en betalleverantör som automatiserar dunningprocessen och gör det möjligt för dig att anpassa processen efter dina kunders preferenser.

Skapa olika betalningsplaner: Om ditt företag drabbas av många nekade betalningar på grund av otillräckliga medel kan du överväga att öka flexibiliteten i hur du debiterar kunderna. Om du till exempel endast erbjuder en årlig betalningsplan kan du skapa en månatlig eller kvartalsvis betalningsplan för att hjälpa kunderna att hantera sitt kassaflöde på ett bättre sätt.

Så kan Stripe hjälpa dig

Stripes lösningar har genererat miljarder i extra intäkter för företag genom att förhindra att legitima debiteringar nekas. Stripes betalningsinfrastruktur har hög tillgänglighet, vilket förebygger nekade betalningar på grund av driftstopp hos betalleverantörer. Om betalleverantören drabbas av ett avbrott kan Stripe dynamiskt dirigera betalningar till de bästa anslutningarna. Till exempel ändrar Stripe automatiskt volymen när Visas amerikanska datacenter ligger nere för underhåll. Stripe är också direkt integrerat med sex stora globala kortbetalningsnätverk, vilket minskar potentiella systemfel vid överlämningar mellan system och gör att vi kan samla in bättre data om varje transaktionsresultat.

Stripe erbjuder fem funktioner som du kan använda för att öka auktoriseringsgraden: Enhanced Issuer Network, Adaptive Acceptance, Smart Retries, kortuppdaterare och nätverkstokens.

Enhanced Issuer Network

Stripes Enhanced Issuer Network är en uppsättning partnerskap med stora kortutfärdare och kortnätverk i USA. Stripe delar bedrägeripoäng från sin lösning Radar med Capital One och Discover via en krypterad metod för att hjälpa till att bekämpa bedrägerier. Detta bidrar till att minska kundernas frustration i kassan och förbättrar betalningsauktoriseringsmodellerna.

Utfärdare använder redan sina egna modeller för identifiering av bedrägerier, men de har ofullständig information om en transaktion, vilket minskar deras precision när det gäller att avgöra om den ska godkännas eller nekas. Genom att använda Radars bedrägeripoäng för transaktioner, tillsammans med den information som utfärdaren redan har, kan bedrägerier identifieras på ett mer korrekt sätt.

Stripes användare drar automatiskt nytta av Enhanced Issuer Network. Användare med stora volymer kan se en genomsnittlig minskning av antalet bedrägerier med 8 % och en förbättring av auktoriseringsgraden med 1–2 % för behörig volym.

Adaptive Acceptance

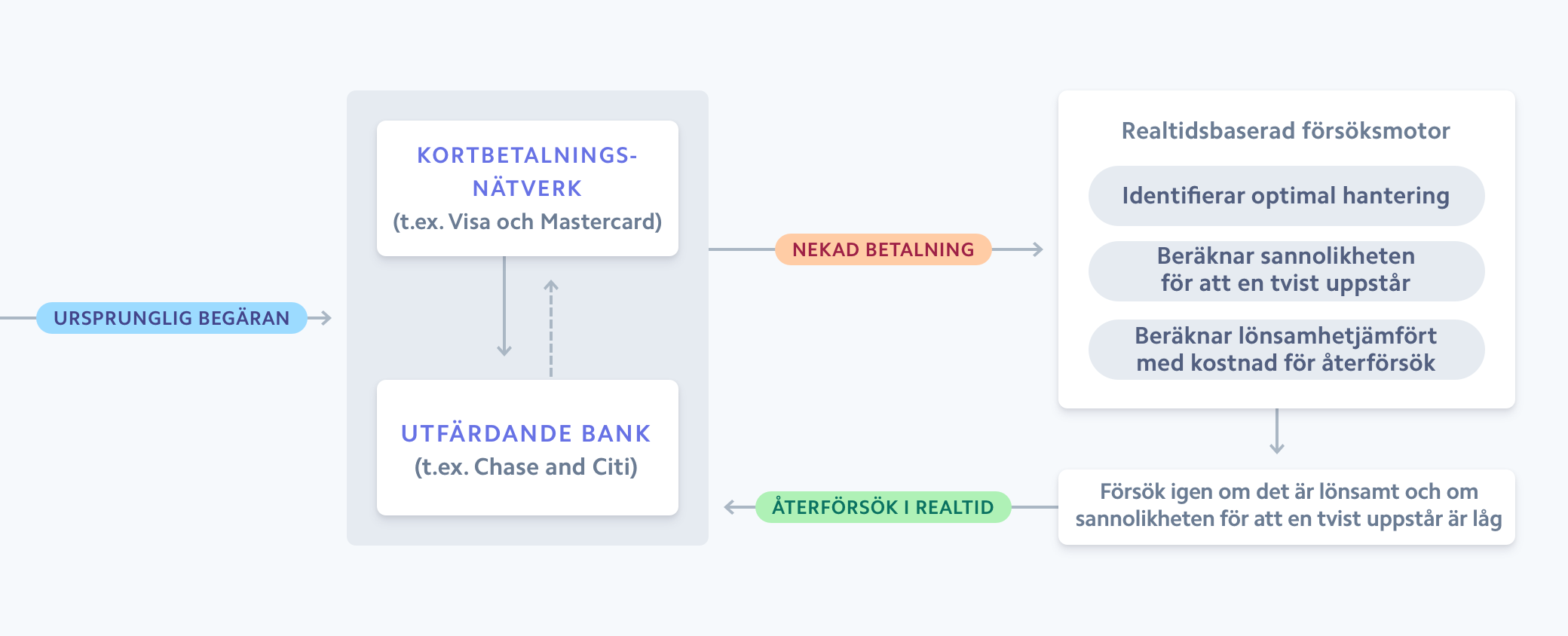

Stripes Adaptive Acceptance använder maskininlärningsmodeller för att förbättra auktoriseringsgraden i realtid, innan ett svar returneras till kunden. Stripe justerar dynamiskt olika faktorer i betalningsbegäran för att öka chanserna för ett godkännande, och kör dussintals experiment med olika utfärdande banker samtidigt för att förstå vilken behandling som mest sannolikt leder till en lyckad betalning – allt på några millisekunder. Exempel: Vissa kunder i Storbritannien anger sitt postnummer snabbt i ett kassaformulär – med små bokstäver och utan mellanslag. Stripe skulle lägga märke till det här mönstret och testa olika varianter för att ta reda på om ett visst postnummerformat får en bättre godkännandefrekvens än andra. Genom att köra dessa tester med olika utfärdare samtidigt lär sig maskininlärningsmodellerna vilken behandlingsmetod som är mest effektiv för olika banker.

Illustration av Adaptive Acceptances process för nya försök. Om en debitering nekas använder vi maskininlärning för att förstå varför, och kan selektivt försöka på nytt med en optimerad konfiguration.

Smart Retries

Om ditt företag använder återkommande betalningar och du får en nekad betalning i början av faktureringsperioden finns det fortfarande tid att vinna tillbaka försäljningen. Många företag försöker genomföra misslyckade transaktioner igen vid ett senare tillfälle, vilket vi kallar dunning. De flesta dunning-strategier utnyttjar grundläggande tidsbaserad logik, som till exempel att vänta sju dagar, försöka igen, vänta sju dagar till, försöka igen, och så vidare. Vi på Stripe har tagit fram en mer sofistikerad lösning som vi kallar Smart Retries som bygger på maskininlärning och Stripe-nätverkets omfattande informationsdatabas. Vi tittar bland annat närmare på utfärdarens beteende (exempelvis när den utfärdande banken ändrar tröskelvärdet för granskningar), söker efter kortuppdateringar och analyserar aktiviteter på Stripe för att se om den valda betalningsmetoden fungerar som den ska. Stripe använder sedan denna information för att identifiera den optimala tidpunkten för ett nytt försök i syfte att öka chanserna att betalningen går igenom.

Kortuppdaterare

Transaktioner kan fortsätta behandlas med sparade betalningsuppgifter trots att den utfärdande banken har bytt ut det fysiska kortet, vilket annars resulterar i nekade betalningar. Stripe samarbetar med kortbetalningsnätverken och försöker uppdatera sparade kortuppgifter automatiskt när kunden får ett nytt kort eller i realtid när en transaktion äger rum med det nya kortet (t.ex. för att ersätta ett utgånget kort eller för att det gamla blev stulet eller tappades bort).

På så sätt kan dina kunder fortsätta använda tjänsten utan avbrott och du slipper samla in nya kortuppgifter varje gång ett kort byts ut, vilket i sin tur minskar risken för nekade betalningar.

Automatiska kortuppdateringar har brett stöd i USA, vilket gör det möjligt för Stripe att uppdatera de flesta American Express-, Visa-, Mastercard- och Discover-korten automatiskt. Internationellt stöd varierar från land till land.

Tack vare dessa lösningar har Stripe genererat miljarder i extra intäkter för företag genom att dynamiskt förebygga att legitima debiteringar nekas.

Nätverkstokens

Nätverkstokens är en kortnätverkslösning som kan ersätta PAN-nummer (Primary Account Numbers) vid köp online. En nätverkstoken är unik för en enskild användare. Stripe samarbetar med betalningsnätverk för att skapa nätverkstokens av användares PAN-uppgifter och se till att dessa hålls uppdaterade, även om de underliggande kortuppgifterna ändas. Om en kund till exempel förlorar sitt kort meddelas Stripe av nätverket, och kundens token uppdateras omedelbart så att den fortsätter att fungera, utan att kunden behöver uppdatera sina betalningsuppgifter. Stripes lösning med nätverkstokens fungerar direkt för alla företag som använder Stripe Payments, vilket innebär att du kan dra nytta av en ökad auktoriseringsgrad utan något integrationsarbete. Nätverkstokens används i kombination med annat optimeringsarbete från Stripe för att ytterligare öka auktoriseringsgraden.

Betalningsordlista

Godkännandegrad

Den andel av dina inskickade transaktioner som godkänns av kortbetalningsnätverken.

Kortuppdaterare

Samarbetar med alla större kortbetalningsnätverk för att uppdatera kundernas utgångna eller nya kortnummer automatiskt för att förebygga nekade betalningar.

Kortbetalningsnätverk

Behandlar transaktionerna mellan handlare och utfärdare och styr var kreditkort går att använda. De kontrollerar även nätverkskostnaderna. Exempel inkluderar Visa, Mastercard och American Express.

Nekandekod

Ett tal (t.ex. "05") eller en fras (t.ex. “expired_card") som kommunicerar anledningen till att transaktionen nekades.

Godkänn inte

Den vanligaste nekandekoden, "Godkänn inte", hänvisar till ett allmänt felmeddelande. Den utfärdande banken har inte kommunicerat varför transaktionen nekades och ber istället att kunden ska kontakta sin bank för att få mer information.

Dunning

Processen varigenom man återvinner nekade eller misslyckade betalningar för företag med återkommande betalningar.

Bedrägeri

Alla falska eller olagliga transaktioner. Uppstår vanligtvis när någon har stulit ett kort eller kontoinformation och använder den för att göra en icke-godkänd transaktion.

Utfärdande bank

Banken som utfärdar kredit- och bankkort till konsumenter på uppdrag av kortbetalningsnätverken.

Nätverksgodkännande

Andelen transaktioner som godkänns eller nekas av den utfärdande banken. En betalning kan nekas på grund av utgångna kortuppgifter, misstanke om bedrägeri eller otillräckliga medel.

Nätverksavvisningar

Kallas även utfärdaravvisningar. Innebär att kundens bank har nekat transaktionsbegäran.

Nätverkstokens

En betalningsinformation som ersätter ett obearbetat PAN som genereras av kortnätverken och tillhandahålls av Stripe.

Primärt kontonummer (PAN)

De 15- eller 16-siffriga numren som finns på varje kredit- eller betalkort.