Um pagamento pode falhar por inúmeros motivos, como informações de cartão incorretas ou suspeita de fraude. Na verdade, há dezenas de códigos de recusa, cada um representando um motivo diferente pelo qual um pagamento pode ser recusado. Embora as recusas ajudem você a evitar transações fraudulentas, elas também podem resultar em perda de pagamentos legítimos, prejudicar seus resultados e a experiência do cliente.

Os negócios online enfrentam desafios únicos ao gerenciar recusas de cartão. A taxa de autorização, isto é, o percentual de transações enviadas por você que são aceitas pelo banco do titular do cartão, pode ser 10% menor para transações online em comparação com as presenciais.

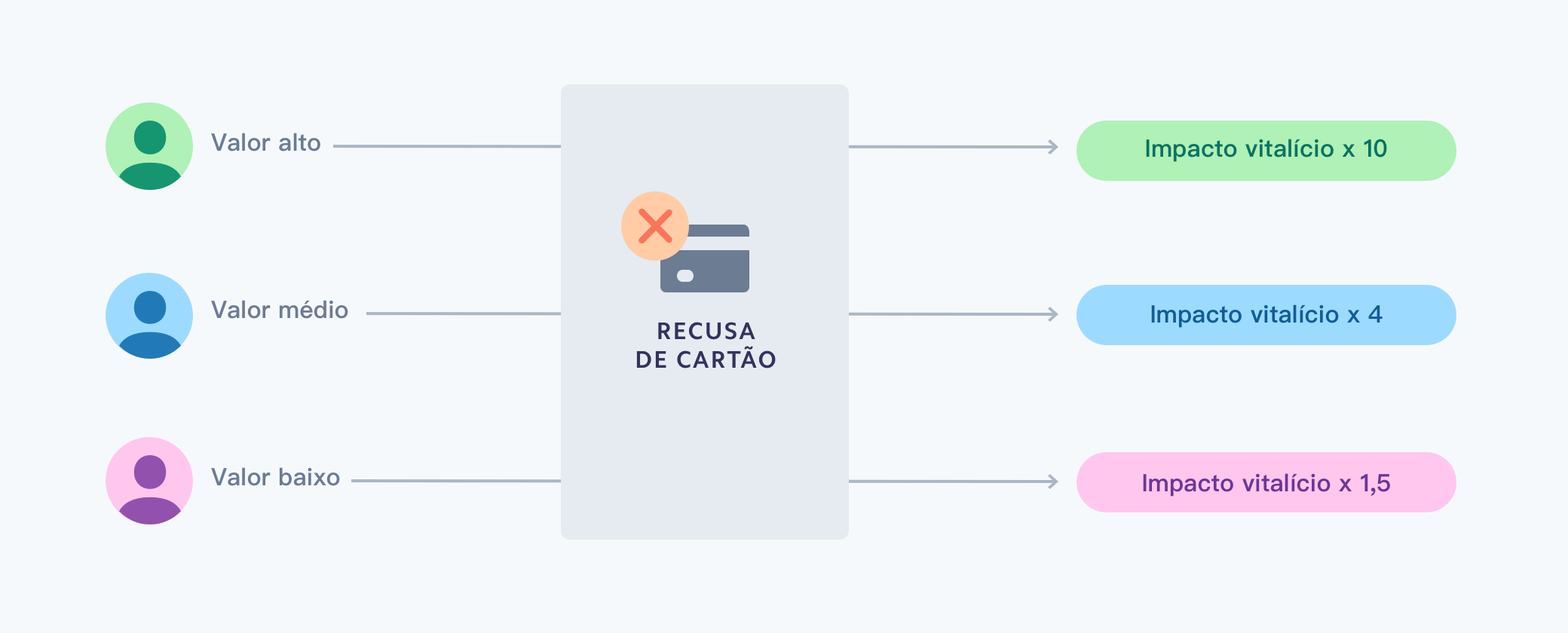

Os bancos emissores usam lógicas mais conservadoras para aprovar ou recusar uma transação online devido ao crescente risco de fraude, mesmo que seja uma venda legítima. Isso não só resulta na perda de uma venda específica, como também pode levar a perdas de todas as vendas futuras desse cliente. Em estudos anteriores, a Stripe descobriu que, quando clientes de alto valor têm um pagamento recusado, eles passam a fazer menos transações e podem até optar por usar um concorrente.

Embora não haja maneira de eliminar por completo as recusas de bandeira, este guia ajudará você a entender como reduzir o número de pagamentos legítimos malsucedidos. Você aprenderá sobre os diferentes tipos de recusa, como melhorar as taxas de autorização e como a Stripe pode ajudar.

Também reunimos uma lista com os termos mais comuns usados no setor relacionados a recusas e autorização, assim, se você não estiver familiarizado com algumas expressões deste guia, basta consultar o glossário.

Entenda as recusas de bandeira

Quando um cliente finaliza uma compra no seu site, o provedor de pagamentos coleta os detalhes da cobrança e os envia por meio das bandeiras de cartão (como Visa, Mastercard ou China UnionPay) ao banco emissor (o banco do cliente) como uma solicitação de pagamento.

Fluxo de uma transação com cartão na Stripe

Esta solicitação inclui detalhes como o endereço do titular do cartão, sua categoria de negócio e o valor da transação, codificados em uma mensagem chamada ISO 8583. Os bancos emissores usam uma lógica complexa para decidir quando recusar cobranças: há 128 campos nas mensagem ISO 8583 e cada banco emissor poderá decidir como interpretar e combiná-los.

Recusas de bandeira, também chamadas de cobranças recusadas pelo emissor, significam que o banco do cliente recusou a solicitação de transação. Transações normalmente são recusadas por um dos motivos a seguir: não há fundos suficientes disponíveis no cartão, as informações do cartão estão incorretas ou desatualizadas, ou há suspeita de fraude ou comportamento inadequado (por exemplo, se um banco emissor acreditar que um cartão perdido ou roubado está sendo utilizado). Instabilidades técnicas do emissor e falta de autenticação do cartão também podem contribuir para erros em pagamentos.

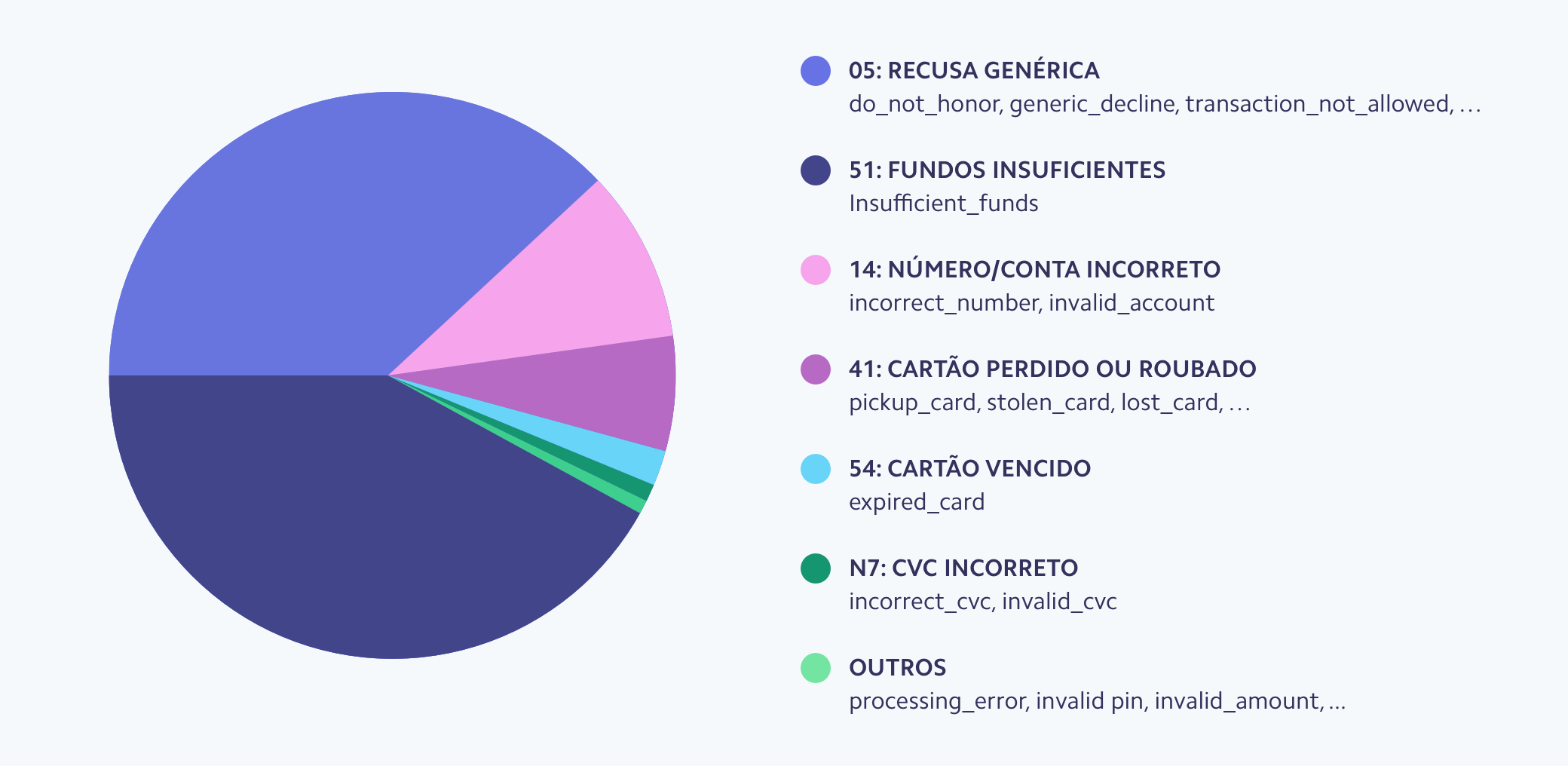

Porção representativa de recusas, baseada nos códigos de recusa, para pagamentos online

Várias transações são categorizadas como recusas genéricas, mostrando o código de recusa “05: Não autorizado” (ou “05: Do not honor”). Uma “transação não autorizada” pode significar qualquer coisa, de fundos insuficientes a vários pagamentos recusados em sequência.

Os bancos emissores usam “Não autorizado” por uma série de motivos. Os sistemas podem não estar configurados para retornar códigos de recusa informativos: por exemplo, alguns bancos classificam praticamente todas as recusas como “Não autorizado”, ou podem deliberadamente ocultar o motivo específico da recusa. Isso pode acontecer se estiverem investigando um padrão de fraude e decidirem não identificar publicamente uma transação como suspeita.

Como lidar com recusas da bandeira

Gerenciar recusas da bandeira é desafiador, especialmente quando você não sabe o que impediu a finalização do pagamento. Por isso, várias empresas não realizam novas tentativas para transações recusadas. Outras as fazem com muita frequência, piorando a situação e aumentando os custos.

É mais recomendável personalizar sua estratégia com base no tipo de código de recusa e no banco emissor específico. Por exemplo, é possível otimizar suas chances de retomar com êxito uma transação malsucedida tratando o motivo específico da recusa em vez de aplicar uma estratégia geral para todas as recusas. Algumas empresas até adicionam uma camada de segmentação de clientes, alterando sua estratégia com base no código de recusa e no valor do ciclo de vida (LTV) do titular do cartão.

Há uma série de fatores que levam à recusa de transações, como o local da sua empresa, o modelo de negócio, a clientela, dentre outros. Mostramos aqui algumas práticas recomendadas que a maioria das empresas pode usar para gerenciar recusas, com base nas três categorias mais comuns de transações recusadas.

A Stripe também pode ajudar você a gerenciar recusas automaticamente. Saiba mais na seção “Como aumentar as taxas de autorização”.

Fundos insuficientes: sugira ao cliente outra forma de pagamento ou obtenha autorização para tentar repetir a transação em uma data posterior, com mais chance de a forma de pagamento original ter saldo suficiente. Se os seus clientes estiverem nos EUA, você pode pedir para que a cobrança seja realizada novamente no primeiro ou no 15º dia do mês (quando boa parte dos americanos são pagos). Se sua empresa operar com um modelo de assinaturas, o Smart Retries da Stripe pode ajudar você a recuperar mais receita ao repetir o processamento dos pagamentos quando tiverem a maior probabilidade de êxito, com base nos sinais da rede Stripe.

Informações de cartão incorretas ou desatualizadas: se as cobranças de novos clientes forem recusadas devido a dados incorretos do cartão, é provável que eles tenham cometido um erro de digitação. Nesse caso, recomendamos pedir a esses clientes que informem os dados novamente. Se as transações com cartões armazenados no sistema forem recusadas, os dados provavelmente estão desatualizados. Peça aos clientes para atualizar as credenciais e verifique se o provedor ou processador do pagamento disponibiliza um atualizador de cartões, tokenização de rede ou serviço similar para atualizar automaticamente cartões expirados ou reemitidos dos clientes.

Suspeita de fraude: em vez de arriscar uma nova tentativa de transação fraudulenta, tenha ferramentas de prevenção e gerenciamento de fraudes em funcionamento para ajudar a detectar e bloquear cobranças ilegítimas. Essas ferramentas podem fornecer detalhes adicionais sobre o cliente e a transação que comprovam que ambos são legítimos, permitindo que você decida com mais confiança se deve ou não tentar realizar a cobrança novamente.

Lembre-se de que as bandeiras de cartão restringem o número de tentativas por transação. Por exemplo, várias bandeiras só permitem de quatro a seis novas tentativas em um período de 15 dias.

Como aumentar as taxas de autorização

Ter uma taxa de autorização perfeita — sem nenhum pagamento recusado — é quase impossível, especialmente se você processar um volume substancial de pagamentos. No entanto, se monitorar de perto suas taxas de autorização, poderá perceber se e quando a bandeira recusa pagamentos para tomar as medidas necessárias. Mesmo pequenas melhorias podem ter um grande impacto: algumas grandes empresas aumentaram a taxa de autorização em apenas 0,5% e obtiveram milhões de dólares em receita adicional por ano.

Há uma série de medidas que você pode tomar para aumentar sua taxa de autorização, incluindo:

Coletar e enviar informações sobre cobranças adicionais: certifique-se de incluir o máximo de informações possível nas solicitações de cobrança, o que fornece aos bancos mais detalhes para verificar transações legítimas. Principalmente, a aprovação do CEP ou código postal e CVC pode ajudar a melhorar as taxas de autorização para empresas nos EUA e no Reino Unido.

Otimizar os fluxos de pagamentos: se sua empresa agendar serviços para uma data futura, determine quando e quanto cobrará do cliente. Digamos que você seja proprietário de uma empresa de aluguel de automóveis e os clientes reservem um aluguel para daqui um mês. Você os cobrará no momento da reserva ou após a conclusão do aluguel? Você colocará uma retenção de US$ 10 ou US$ 100 na forma de pagamento utilizada? É mais provável que uma retenção de US$ 10 seja efetuada, mas se o aluguel custar mais de US$ 10, você corre o risco de não receber o pagamento integral. O fluxo de pagamento ideal é um equilíbrio entre a experiência do cliente, a taxa de conversão e os custos, que serão diferentes para cada empresa.

Manter as taxas de fraude baixas: empresas com altas taxas de estorno — o número de clientes que contestam um pagamento com o banco — tendem a ter mais pagamentos recusados. Recomendamos usar uma solução baseada em machine learning como o Radar for Fraud Teams, que permite escolher com que intensidade você deseja bloquear pagamentos suspeitos de acordo com sua disposição para correr riscos, definir

regras personalizadas e obter sinais avançados de fraude.Aceitar carteiras digitais: usar Apple Pay e o Google Pay aumentam as taxas de aceitação graças à autenticação de dois fatores, na qual os clientes inserem uma senha ou identificação biométrica.

Ativar atualizador de cartões: certifique-se de que seu provedor ou processador de pagamentos ofereça um atualizador de cartões que atualize automaticamente os números de cartão expirados ou renovados dos clientes e reduza os pagamentos recusados. A Postmates teve um aumento de 1,72% com o atualizador de cartões, levando a US$ 60 milhões em receita.

Habilitar tokens de rede: tokens de rede são credenciais de pagamento específicas para a comunicação entre cartões e comerciantes que podem substituir PANs para compras online. Os tokens de rede ajudam a alcançar taxas de autorização mais altas, garantindo que a credencial mais recente seja usada para os pagamentos — se o PAN subjacente associado a um token de rede mudar ou expirar, o token permanecerá atual e utilizável. Isso reduz o número de cobranças recusadas devido a credenciais desatualizadas, o que aumenta as taxas de autorização. Os tokens de rede também podem ajudar a reduzir os custos de rede para usuários com preços de intercâmbio personalizados, aproveitando os incentivos tokenizados das bandeiras de cartão. Saiba mais sobre como os tokens de rede funcionam.

Autenticar pagamentos quando necessário: se o banco do seu cliente for compatível com o 3D Secure, talvez seja necessário autenticar determinados pagamentos (como exigir que os clientes usem suas impressões digitais ou digitem uma senha). Com a API Payment Intents da Stripe, reivindicamos automaticamente isenções de SCA quando possível e maximizamos a conversão solicitando autenticação apenas quando for realmente necessário.

Configurar contas locais da Stripe: crie novas contas locais da Stripe à medida que você se expande globalmente. Novos países utilizam a mesma infraestrutura de API da Stripe e podem ser ativados sem nenhum trabalho técnico adicional. O uso de serviços de aquisição otimizados localmente ajuda a maximizar as taxas de aceitação (isso, pois os bancos geralmente têm maior probabilidade de aprovar pagamentos domésticos) e remove tarifas estrangeiras e internacionais para os clientes.

Essas práticas recomendadas também se aplicam se você tiver uma empresa de receita recorrente, a qual cobra dos clientes regularmente ou usa informações de pagamento armazenadas. No entanto, existem algumas formas adicionais de melhorar as taxas de autorização, específicas para empresas que realizam cobranças recorrentes ou oferecem serviços por assinatura:

Automatizar o contato com o cliente: quando você tem poucos pagamentos com falhas por mês, é fácil ligar ou enviar um e-mail para cada cliente e pedir que resolvam a situação (seja usando uma nova forma de pagamento ou atualizando as informações de pagamento). No entanto, à medida que sua empresa cresce e você precisa gerenciar centenas de clientes com pagamentos recusados, essa abordagem se torna menos gerenciável. Uma maneira mais escalável de se comunicar com seus clientes é enviar e-mails automáticos para notificá-los sempre que um pagamento for recusado.

Testar diferentes frequências de retentativas de pagamento: muitas empresas repetem transações com falha em um cronograma definido, como a cada sete dias (esse processo é conhecido como "dunning", ou cobrança repetida). Experimente diferentes frequências para saber o que é mais eficaz para o seu negócio ou encontre um provedor de pagamentos que automatize o processo de cobrança e permita adaptá-lo com base nas preferências dos clientes.

Criar diferentes planos de pagamento: se sua empresa recebe muitos pagamentos recusados devido a fundos insuficientes, considere criar uma forma de pagamento mais flexível. Por exemplo, se você oferece apenas um plano anual, considere criar um plano mensal ou trimestral para ajudar os clientes a gerenciar melhor o fluxo de caixa.

Como a Stripe pode ajudar

As soluções da Stripe geraram bilhões em receitas para as empresas, ajudando a evitar a recusa de cobranças legítimas. A infraestrutura de pagamentos da Stripe tem alta disponibilidade, o que ajuda a evitar recusas quedas no sistema do processador. Caso ocorra o sistema do processador caia, a Stripe pode direcionar os pagamentos para as melhores conexões. Por exemplo, a Stripe transfere automaticamente o processamento quando os data centers da Visa nos EUA estão em manutenção. A Stripe também está diretamente integrada com seis grandes bandeiras globais de cartões, reduzindo a probabilidade de erros decorrentes de repasses entre sistemas e melhorando a qualidade do dados obtidos sobre qualquer resultado de transação.

A Stripe oferece cinco recursos para aumentar as taxas de autorização: Rede aprimorada de emissores, Adaptive Acceptance, Smart Retries, atualizador de cartões e tokens de rede.

Rede aprimorada de emissores

A Rede Aprimorada de Emissores da Stripe é um conjunto de parcerias com os principais emissores e bandeiras de cartão dos EUA. A Stripe compartilha pontuações criptografadas de fraudes do Radar, sua solução de prevenção de fraudes, com o Capital One e o Discover, para ajudar a combater fraudes. Isso ajuda a reduzir problemas para os clientes no checkout e a melhorar os modelos de autorização de pagamento.

Os emissores já operam seus próprios modelos de detecção de fraude, mas têm apenas informações parciais sobre uma transação, o que reduz sua precisão ao determinar se devem aprová-la ou negá-la. As pontuações de fraude do Radar em conjunto com as informações já obtidas pelo emissor aumentam a precisão da detecção de fraudes.

Os usuários da Stripe se beneficiam automaticamente da Enhanced Issuer Network. Usuários de grande porte podem ter uma redução média de 8% nas fraudes e uma melhora de 1% a 2% nas taxas de autorização em transações qualificadas.

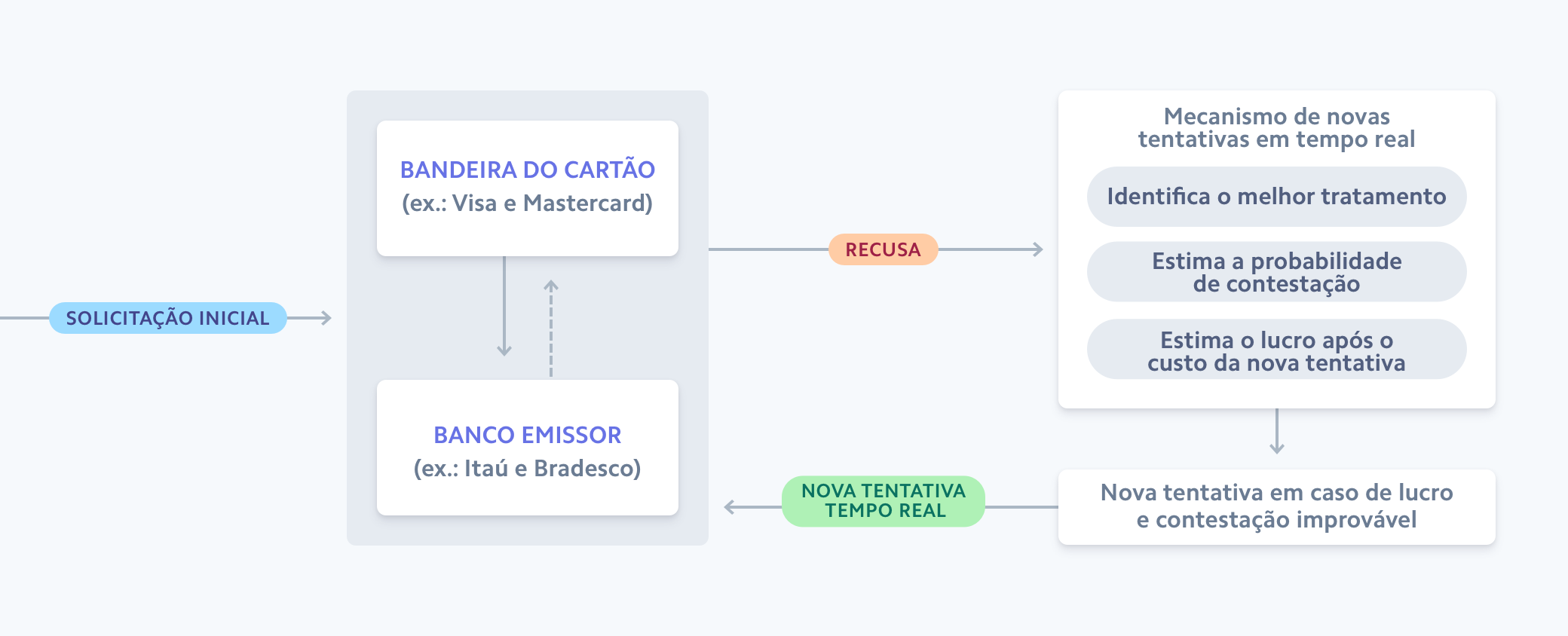

Adaptive Acceptance

O Adaptive Acceptance da Stripe usa modelos de machine learning para melhorar as taxas de autorização em tempo real, antes que uma resposta seja retornada ao cliente. A Stripe ajusta dinamicamente diferentes fatores na solicitação de pagamento para aumentar as chances de aceitação, realizando dezenas de testes com diferentes bancos emissores ao mesmo tempo para entender em milissegundos qual tratamento tem maior probabilidade de resultar em um pagamento bem-sucedido. Por exemplo, digamos que alguns clientes do Reino Unido digitem rapidamente seu código postal em minúsculas e sem espaços, no formulário de checkout. A Stripe observa esse padrão e testa diversas variações para descobrir se um determinado formato de código postal melhora as taxas de autorização. Executando esses testes com diferentes emissores ao mesmo tempo, os modelos de machine learning aprendem qual tratamento é mais eficaz para qual banco.

Ilustração do fluxo de novas tentativas do Adaptive Acceptance. Se uma cobrança for recusada, usamos machine learning para entender os motivos e seletivamente tentar novamente a cobrança com uma configuração otimizada.

Smart Retries

Com empresas de receita recorrente, se houver uma recusa no início do ciclo de faturamento, ainda dá tempo de recuperar a venda. Muitas empresas fazem novas tentativas para transações recusadas, em um processo chamado de "dunning" (ou cobrança repetida). A maioria dessas abordagens funciona com um sistema muito básico de intervalos: aguarda sete dias e tenta outra vez. Aguarda mais sete dias, tenta outra vez, etc. A Stripe criou um sistema mais avançado, o qual chamamos de Smart Retries, que usa machine learning e todas as informações disponíveis na rede Stripe. Por exemplo, analisamos o comportamento do emissor (quando os bancos emissores mudam os limites para revisão, por exemplo), verificamos as atualizações dos cartões e examinamos as atividades em toda a Stripe para saber se aquela forma de pagamento está sendo usada sem problemas. A Stripe então usa essas informações para escolher o melhor momento para repetir tentativas de pagamentos falhos, aumentando as chances de serem bem-sucedidos.

Atualizador de cartões

As transações podem continuar sendo processadas com dados de pagamento salvos, mesmo que o cartão físico tenha sido substituído pelo banco emissor; o que, de outra forma, resultaria em recusas. A Stripe trabalha com as bandeiras de cartão e tenta atualizar automaticamente os dados de cartões armazenados sempre que o cliente recebe um novo ou em tempo real, quando uma transação é feita com o novo cartão (em substituição a um cartão vencido, perdido ou roubado, por exemplo). Isso permite que os clientes continuem usando o serviço sem interrupções, reduz a necessidade de solicitar novamente os dados dos cartões sempre que houver substituição, e diminui as probabilidades de recusas.

As atualizações automáticas de cartões são amplamente utilizadas nos Estados Unidos, permitindo que a Stripe atualize a maioria dos de bandeira American Express, Visa, Mastercard e Discover. A cobertura internacional de cada varia conforme o país.

Com essas técnicas, a Stripe já gerou bilhões em receita extra para as empresas, impedindo dinamicamente que cobranças legítimas sejam recusadas.

Tokens de rede

Os tokens de rede são uma solução das bandeiras de cartão que pode substituir números de conta principal (PANs) para compras online. Os tokens de rede são exclusivos para cada usuário. A Stripe trabalha com redes de pagamento para tokenizar o repositório de PANs de um usuário em tokens de rede e os mantém para que permaneçam atualizados, mesmo que os dados subjacentes do cartão mudem. Por exemplo, se um cliente perder o cartão, a Stripe será notificada pela rede e atualizará o token diretamente para que ele continue funcionando sem que o cliente tenha que atualizar suas informações de pagamento. A solução de tokens de rede da Stripe funciona imediatamente para todas as empresas que usam o Stripe Payments, o que significa que você pode se beneficiar de maiores taxas de autorização sem nenhum trabalho adicional de integração. Os tokens de rede funcionam em conjunto com outras otimizações da Stripe para aumentar ainda mais as taxas de autorização.

Glossário de Pagamentos

Taxa de autorização

A porcentagem de transações que você envia e que são aceitas pelas bandeiras de cartão.

Atualizador de cartões

Funciona com todas as principais bandeiras de cartão, atualizando automaticamente cartões vencidos ou renovados, o que reduz o número de pagamentos recusados.

Bandeiras de cartão

Processam transações entre comerciantes e emissores e controlam onde cada cartão pode ser aceito. Controlam também os custos de rede. Exemplos: Visa, Mastercard e American Express.

Código de recusa

Um número (como "05") ou expressão (como "expired_card") que comunica o motivo de uma transação recusada.

Não autorizado (Do not honor)

O código de recusa mais comum, "Não autorizado" refere-se a uma recusa genérica. O banco emissor não informa por que a transação foi recusada, só indica que o cliente deve entrar em contato com seu banco para mais informações.

Dunning (cobrança repetida)

O processo de recuperar pagamentos recusados ou não executados para empresas que prestam serviços recorrentes.

Fraude

Qualquer transação falsa ou ilegal. Geralmente, ocorre quando alguém usa um número de cartão ou dados de conta corrente roubados para fazer uma transação não autorizada.

Banco emissor

O banco que emite cartões de crédito e débito para consumidores em nome das bandeiras de cartão.

Aceitação da bandeira

A porcentagem de transações aceitas ou recusadas pelo banco emissor. Uma recusa pode ocorrer porque as credenciais estão desatualizadas, por suspeita de fraude ou insuficiência de fundos.

Recusas da bandeira

Também chamadas de recusas do emissor, significam que o banco do cliente recusou a solicitação de transação.

Tokens de rede

Uma credencial de pagamento que substitui o PAN, gerada pelas bandeiras de cartão e providenciada pela Stripe.

PAN (Primary Account Number, ou Número de Conta Principal)

Os números de 15 ou 16 dígitos encontrados em todos os cartões de crédito ou débito.