Un échec de paiement peut être dû à de nombreuses raisons, telles que des informations de carte incorrectes ou une suspicion de fraude. Il existe, en effet, des dizaines de codes de refus, dont chacun correspond à un motif de refus précis. S’ils permettent d’éviter les transactions frauduleuses, les refus de paiement peuvent également entraîner une perte de paiements légitimes et nuire à vos résultats et à votre expérience client.

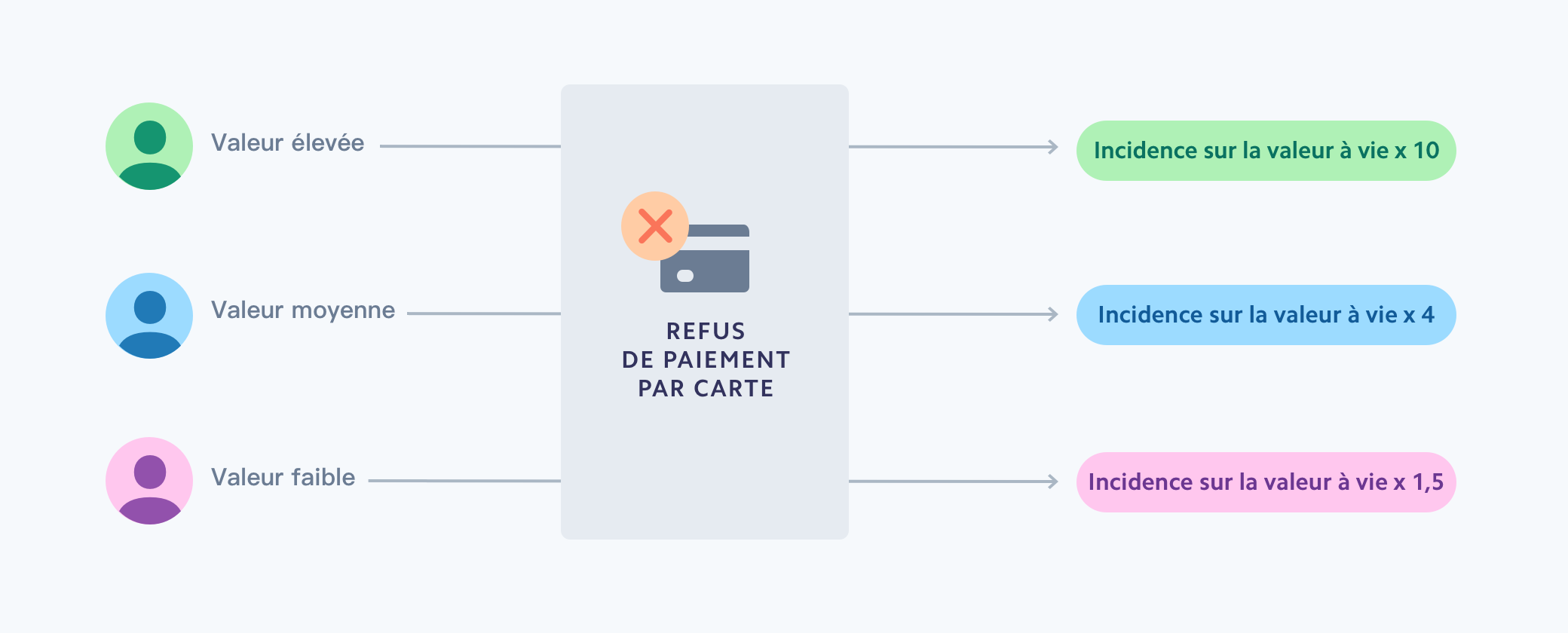

Les entreprises en ligne sont confrontées à des obstacles bien précis en matière de gestion des refus de paiement par carte. Le taux d’autorisation (c’est-à-dire le pourcentage de transactions acceptées par rapport à l’ensemble des transactions soumises à l'institution financière du titulaire de la carte) des transactions en ligne peut être inférieur de 10 % à celui des transactions en personne. En effet, en raison du risque accru de fraude, les institutions financières émettrices adoptent une logique plus conservatrice pour approuver ou refuser une transaction en ligne, même s’il s’agit d’une vente légitime. Ainsi, vous pouvez non seulement perdre la vente en question, mais aussi toutes les ventes ultérieures de ce client. De précédentes études de Stripe ont montré que lorsque des clients à forte valeur se heurtent à un refus, ils effectuent moins de transactions par la suite et peuvent même se tourner vers la concurrence.

Bien qu'aucune solution miracle ne permette d'éradiquer les refus de paiement des réseaux de cartes, ce guide vous aidera à réduire le nombre de paiements légitimes qui échouent. Vous allez en apprendre davantage sur les différents types de refus de paiement, comment améliorer votre taux d'autorisation et comment Stripe peuvent vous aider à y parvenir.

Nous avons également créé un glossaire des termes les plus souvent utilisés dans le domaine des refus et autorisations de paiement. En cas de doute sur la signification d'un terme utilisé dans ce guide, n'hésitez pas à le consulter.

Comprendre les refus de paiement

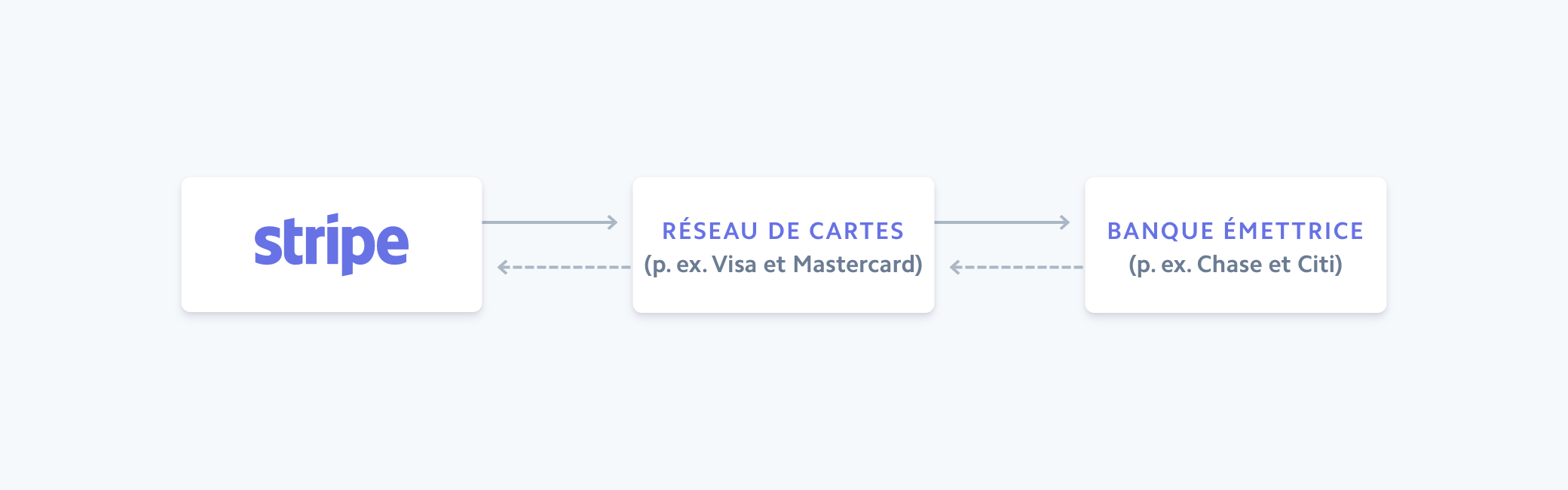

Lorsqu'un client finalise un achat sur votre site, votre prestataire de services de paiement recueille les détails de la transaction et les envoie, sous forme de demande de paiement, à l'institution financière émettrice (la banque du client), par l'intermédiaire des réseaux de cartes tels que Visa, Mastercard ou China UnionPay.

Flux d'une transaction par carte sur Stripe

Cette demande inclut plusieurs informations, dont l'adresse du titulaire de la carte, l'activité de votre entreprise et le montant de la transaction. Ces informations sont chiffrées dans un message, conformément à la norme ISO 8583. Les institutions financières émettrices utilisent une logique complexe pour déterminer si un paiement doit être refusé : le message ISO 8583 contient 128 champs que chaque institution financière émettrice peut interpréter et combiner selon sa propre méthode.

Également dénommé « refus de paiement par l'émetteur », un refus de paiement par le réseau signifie que la banque du client a refusé la demande de transaction. Les transactions sont généralement refusées pour l'un des motifs suivants : les fonds disponibles sur la carte sont insuffisants, les informations de la carte sont inexactes ou obsolètes, il existe une suspicion de fraude ou d'acte malveillant (par exemple, si une institution financière émettrice pense qu'une carte perdue ou volée est utilisée). Un échec de paiement peut également survenir si l'émetteur est victime d'une panne et ne parvient pas à authentifier la carte.

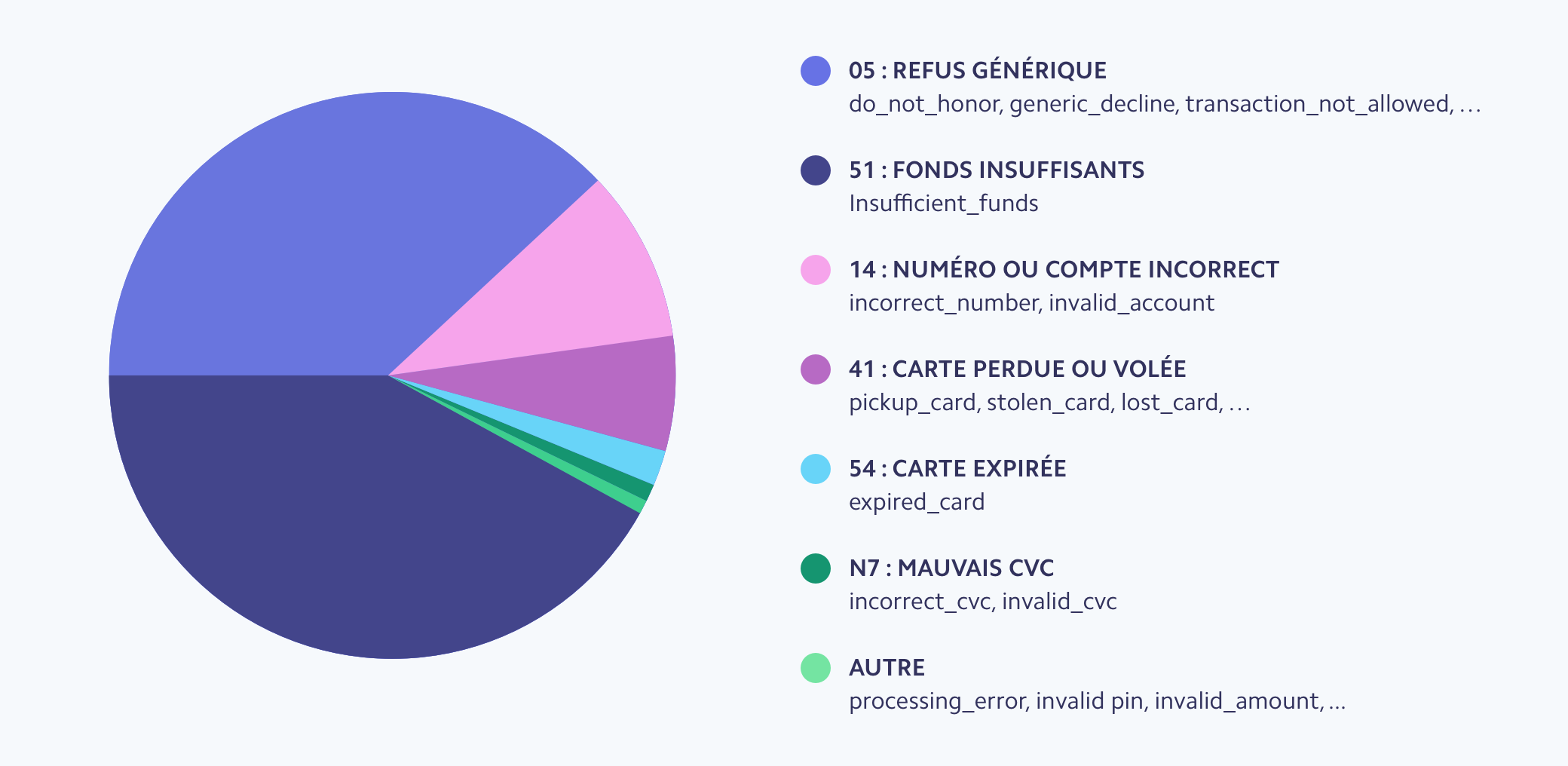

Part représentative des refus de paiement, sur la base des codes de refus de paiement, pour les paiements par carte en ligne

De nombreuses transactions sont classées dans la catégorie des refus génériques, correspondant au code de refus « 05 : ne pas honorer ». Ce code couvre à peu près tous les motifs, de l'insuffisance de fonds aux rejets de paiement successifs.

Les institutions financières émettrices utilisent le code « Ne pas honorer » pour diverses raisons. Leurs systèmes peuvent ne pas être configurés pour renvoyer des codes de refus plus précis : par exemple, certaines banques classent pratiquement tous les refus dans la catégorie « Ne pas honorer ». Elles peuvent également ne pas révéler volontairement la raison d'un refus si elles enquêtent sur un mécanisme de fraude et ne veulent pas déclarer publiquement une transaction comme suspecte.

Comment gérer les refus de paiement

La gestion des refus de paiement peut s'avérer particulièrement complexe, en particulier lorsque le motif du refus est inconnu. C'est la raison pour laquelle de nombreuses entreprises ne relancent pas les transactions rejetées. D'autres, à l’inverse, les relancent trop souvent, ne faisant qu'empirer la situation et augmenter les coûts.

Une meilleure approche consiste à personnaliser votre stratégie en fonction du code de refus de paiement et de l'institution financière émettrice. Il est par exemple possible d'optimiser vos chances de remédier à un échec de paiement en adaptant votre réponse au motif du refus plutôt qu'en appliquant la même stratégie pour tous les refus de paiement. Certaines entreprises ajoutent même un niveau supplémentaire de segmentation des clients en faisant varier leur stratégie selon le code de refus de paiement et la valeur à vie du titulaire de la carte.

Plusieurs facteurs peuvent entraîner le refus d'une transaction, parmi lesquels le lieu où votre entreprise est implantée, son modèle économique, sa clientèle, etc. Voici quelques bonnes pratiques que la plupart des entreprises peuvent appliquer pour gérer les refus de paiement. Elles sont basées sur les trois catégories de refus les plus courantes.

Stripe peut également vous aider à gérer automatiquement les refus de paiement. Pour en savoir plus, consultez la section « Comment augmenter vos taux d'autorisation ».

Fonds insuffisants : invite votre client à utiliser un autre moyen de paiement ou à retenter la transaction ultérieurement lorsque le moyen de paiement initial aura plus de chances de disposer des fonds nécessaires. Si vos clients sont basés aux États-Unis, vous pouvez leur demander de retenter le paiement le 1er ou le 15e jour du mois (date à laquelle de nombreux Américains reçoivent leur paie). Si votre entreprise propose des abonnements, la logique de relance intelligente de Stripe peut vous aider à récupérer davantage de revenus en effectuant une relance des paiements au moment où la probabilité de succès est la plus élevée, en s'appuyant sur des signaux provenant du réseau Stripe.

Informations de carte inexactes ou obsolètes : si les premiers paiements de vos nouveaux clients sont refusés pour cause d'informations de carte inexactes, cela est généralement dû à une simple erreur de saisie. Dans ce cas, contactez vos clients et demandez-leur de ressaisir ces informations. Demandez à vos clients de mettre à jour ces informations et assurez-vous que votre prestataire de services de paiement ou processeur de paiements propose un outil de mise à jour de carte, des jetons réseaux ou un service similaire mettant automatiquement à jour les numéros de cartes expirées ou renouvelées de vos clients.

Suspicion de fraude : plutôt que de risquer de relancer une transaction frauduleuse, veillez à disposer d'outils de prévention et de gestion des fraudes qui détectent et bloquent les paiements illégitimes. Ces outils peuvent fournir des informations complémentaires sur le client et la transaction qui prouvent leur légitimité, et vous permettent donc de relancer le paiement avec plus de sérénité.

Gardez à l'esprit que les réseaux de cartes limitent le nombre de relances pour une transaction. Par exemple, nombre d'entre eux autorisent uniquement entre 4 et 6 relances par période de 15 jours.

Comment augmenter les taux d'autorisation

Un taux d'autorisation idéal, c'est-à-dire sans un seul refus de paiement, est quasi impossible, surtout si vous traitez des volumes de paiement importants. Cependant, si vous surveillez de près vos taux d’autorisation, vous saurez exactement quand des incidents de refus de paiement surviennent dans le réseau et pourrez prendre les mesures nécessaires pour y remédier. Les plus petits changements ont parfois le plus grand impact : Certaines grandes entreprises ont augmenté leur taux d'autorisation de 0,5 %, ce qui a fait augmenter leurs revenus annuels de quelques millions de dollars.

Vous pouvez améliorer votre taux d'autorisation de plusieurs façons, dont les suivantes :

Demander des informations supplémentaires au sujet de la facturation et les envoyer : Assurez-vous que vos demandes de paiement comprennent autant de détails que possible afin d'aider les banques à vérifier la légitimité des transactions. Par exemple, aux États-Unis et au Royaume-Uni, faire confirmer le code ZIP ou le code postal ainsi que le CVC par les titulaires de carte peut aider à améliorer les taux d'autorisation des entreprises.

Optimiser le flux de paiement : Si votre entreprise offre des services qui ne sont payés qu'à la fin, vous pouvez sélectionner les montants à facturer à votre client ainsi que les dates de débit de ces montants. Par exemple, vous gérez une entreprise de location de véhicules et un de vos clients réserve un véhicule dans un mois. Facturerez-vous le montant au moment de la réservation ou à la remise du véhicule à la fin? Appliquerez-vous un dépôt de 10 $ ou de 100 $ sur le mode de paiement du client? Un dépôt de 10 $ sera autorisé facilement, mais vous courrez toujours un risque de ne pas recevoir le montant total à la toute fin. Pour optimiser votre flux de paiement, vos décisions doivent reposer sur l'équilibre entre l'expérience client, le taux de conversion et vos coûts, éléments qui varient d'une entreprise à l'autre.

Minimiser le nombre de fraudes : Les entreprises qui connaissent des taux de litiges élevés, c'est-à-dire lorsque des clients contestent des transactions effectuées dans ces entreprises auprès de leur banque, connaissent également des taux de refus plus élevés. Nous vous recommandons donc de tirer parti de solutions à apprentissage automatique contre la fraude Radar for Fraud Teams, qui vous permettent de définir le niveau de blocage des paiements douteux en fonction de votre tolérance au risque, d'écrire vos règles personnalisées et d'obtenir des indicateurs de fraude avancés.

Accepter les portefeuilles numériques : Apple Pay et Google Pay aident à obtenir des taux d'acceptation plus élevés en raison de la sécurité accrue de l'authentification à deux facteurs, qui demande aux clients d'entrer un mot de passe ou de s'identifier de façon biométrique.

Activer l'outil de mise à jour de carte : Assurez-vous que votre prestataire de services de paiement ou votre sous-traitant offre un outil de mise à jour de carte qui met automatiquement à jour les numéros de carte expirés, ce qui réduit le nombre de refus de paiement. Postmates a connu une hausse de 1,72 % du taux d'autorisation grâce à l'outil de mise à jour de carte, ce qui lui a permis de chercher des revenus de 60 millions de dollars.

Activer les jetons de réseau : Les jetons de réseau sont des données d'identification de paiement qui remplacent le numéro de compte primaire lors d'achats en ligne. Ces jetons sont propres à chaque combinaison de marchand et carte de paiement. Les jetons de réseau vous aident à améliorer vos taux d'autorisation, car ils s'assurent d'utiliser les plus récents renseignements de paiement. Même si le numéro de compte primaire associé à un jeton change ou expire, le jeton demeure à jour et fonctionnel. Comme le nombre de refus de paiement en raison de renseignements expirés diminue, votre taux d'autorisation augmente. Les jetons de réseau peuvent également aider à réduire les coûts liés au réseau pour les utilisateurs participant à des programmes personnalisés de taux d'interchange en tirant parti des avantages des jetons offerts par les réseaux de cartes. Apprenez-en plus à propos du fonctionnement des jetons de réseau.

Authentifier les paiements lorsque nécessaire : Si la banque de votre client prend en charge 3D Secure, on vous demandera de vous identifier pour effectuer certains paiements (par exemple, le client doit entrer un mot de passe ou numériser son empreinte digitale). Avec l'API Payment Intents de Stripe, nous demandons automatiquement des exemptions à la SCA lorsque possible et maximisons la conversion en ne demandant l'identification que lorsque nécessaire.

Configurer des comptes Stripe locaux : Si vous menez des affaires ailleurs dans le monde, créez de nouveaux comptes Stipe locaux. Les nouveaux pays tirent profit de la même infrastructure API de Stripe, donc aucun travail d'ingénierie n'est requis pour connecter ce pays à votre nouveau compte Stripe. Choisir un acquéreur de transactions optimisé pour les transactions locales vous aide à maximiser vos taux d'autorisation (puisque les banques acceptent plus facilement les paiements à l'intérieur de leur pays) et élimine les frais internationaux ou transfrontaliers pour vos clients.

Ces bonnes pratiques sont également utiles si votre entreprise demande habituellement des paiements périodiques, c’est-à-dire que vous débitez les clients ou utilisez leurs renseignements de paiement sur une base régulière. Toutefois, il existe des moyens singuliers pour les entreprises à paiements périodiques ou à abonnement d'augmenter leurs taux d'autorisation, y compris les suivants :

Automatiser les communications avec le client : Lorsque vous avez seulement quelques paiements échoués à gérer par mois, il est facile d'appeler un client ou de lui écrire pour régler la situation (qu'il s'agisse d'ajouter un nouveau mode de paiement ou de mettre à jour les renseignements du mode de paiement existant). Par contre, à mesure que votre entreprise grandit et que vous gérez maintenant des centaines de refus de paiement à la fois, l'approche individuelle est peut-être moins réaliste. Une manière de communiquer avec vos clients qui évolue avec votre entreprise est l'envoi automatique d'avis de paiement échoué au client dès qu'un paiement est refusé.

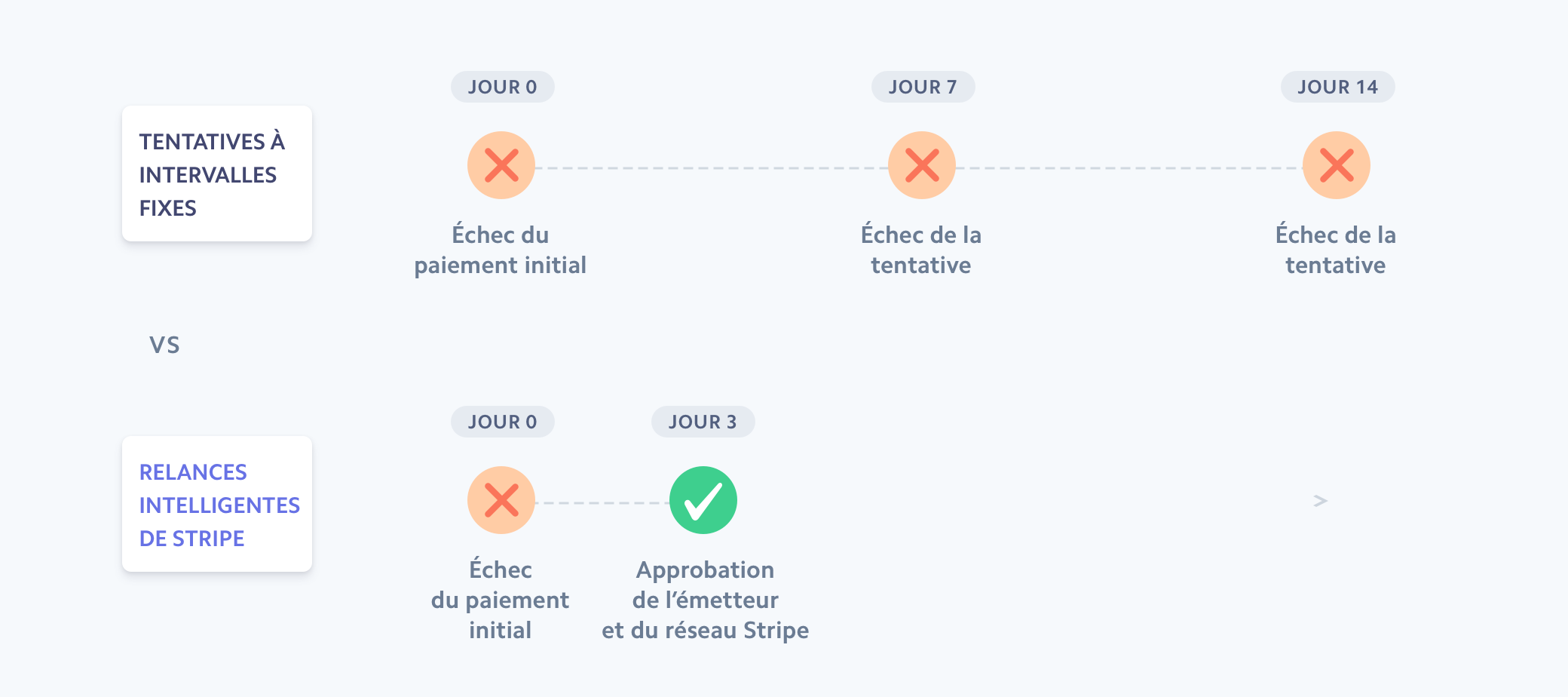

Faire de nouvelles tentatives de traitement : De nombreuses entreprises tentent de traiter à nouveau certaines transactions échouées à une fréquence particulière, par exemple à tous les sept jours (on appelle ce processus « la relance »). Essayez différentes fréquences de nouvelle tentative afin de trouver la fréquence la plus efficace pour votre entreprise ou trouver un prestataire de services de paiement qui automatise le processus de relance pour vous et qui vous laisse le personnaliser en fonction de vos besoins côté client.

Créer différents plans de paiement : Si votre entreprise traite beaucoup de refus de paiement en raison de fonds insuffisants, pensez à offrir des options de paiement flexibles à vos clients. Par exemple, si vous offrez seulement un forfait annuel, essayez de répartir les paiements par mois ou par trimestre afin d'aider vos clients à mieux gérer leur flux de trésorerie.

Stripe est là pour vous aider

Les solutions de Stripe ont généré des milliards de dollars de revenus supplémentaires pour les entreprises en les aidant à éviter les refus de paiements légitimes. La disponibilité de l’infrastructure de paiement de Stripe est excellente, ce qui permet d’éviter les refus dus aux temps d’indisponibilité des prestataires de services. En cas d’indisponibilité du prestataire de services de paiement, Stripe peut acheminer les paiements de manière dynamique vers les meilleures connexions. Par exemple, Stripe transfère automatiquement le volume lorsque les centres de données américains de Visa sont fermés pour cause de maintenance. Stripe est également directement intégré à six grands réseaux mondiaux de cartes, ce qui réduit les erreurs potentielles liées aux transferts entre les systèmes et nous permet de recueillir de meilleures données sur le résultat d’une transaction particulière.

Stripe propose cinq fonctionnalités qui vous permettent d’optimiser les taux d’autorisation : le réseau renforcé d’émetteurs, Adaptive Acceptance, Smart Retries, l’outil de mise à jour de carte et les jetons de réseau.

Réseau renforcé d’émetteurs

Le réseau renforcé d’émetteurs de Stripe résulte d’un ensemble de partenariats avec les principaux émetteurs et réseaux de cartes américains. Pour aider à lutter contre la fraude, Stripe communique les indices de fraude de Radar, sa solution de prévention de la fraude, au moyen d’un canal chiffré, à Capital One et Discover. Cela permet de réduire la frustration des clients lors du paiement et d’améliorer les modèles d’autorisation de paiement.

Les émetteurs utilisent déjà leurs propres modèles de détection des fraudes, mais ils ne disposent que de renseignements partiels sur une transaction, ce qui réduit la précision avec laquelle ils doivent décider de l’approuver ou de la refuser. En associant les renseignements dont dispose déjà l’émetteur et les indices de fraude de Radar pour les transactions, il est plus facile de détecter les fraudes avec plus de précision.

Les utilisateurs de Stripe bénéficient automatiquement du réseau renforcé d’émetteurs. Les utilisateurs qui gèrent de gros volumes peuvent constater une réduction moyenne de 8 % de la fraude et une amélioration de 1 à 2 % du taux d’autorisation sur les volumes admissibles.

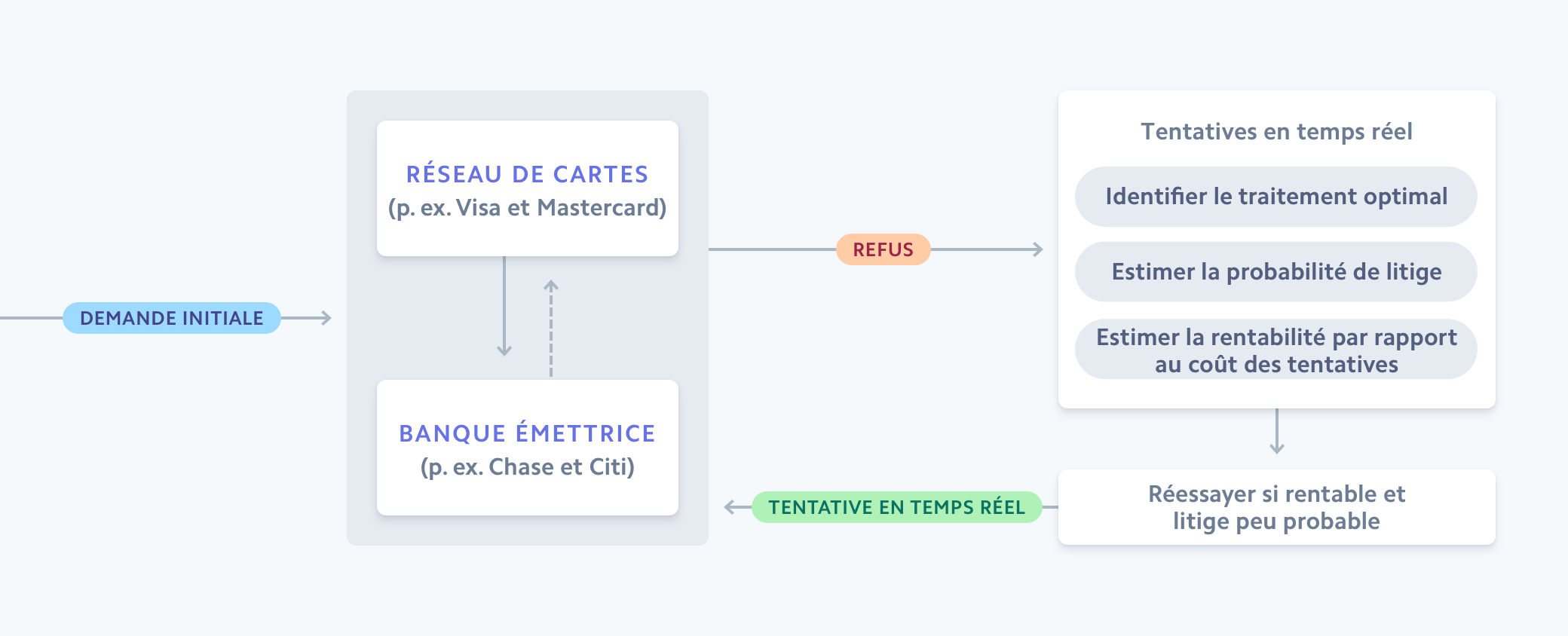

Adaptive Acceptance

Adaptive Acceptance de Stripe utilise des modèles d’apprentissage automatique pour améliorer les taux d’autorisation en temps réel, avant qu’une réponse ne soit renvoyée au client. Stripe ajuste de manière dynamique différents facteurs dans la demande de paiement pour augmenter les chances d’acceptation, en effectuant des dizaines de tests simultanément avec différentes institutions financières émettrices pour déterminer quel traitement a le plus de chances d’aboutir à un paiement réussi, le tout en quelques millisecondes. Par exemple, supposons qu’au Royaume-Uni, certains clients saisissent rapidement leur code postal en minuscules, sans espace, dans un formulaire de paiement. Stripe remarquerait ce comportement et testerait diverses variantes pour déterminer si un certain format de code postal obtient de meilleurs taux d’autorisation que d’autres. En exécutant ces tests avec différents émetteurs en même temps, les modèles d’apprentissage automatique apprennent quel traitement est le plus efficace pour quelle institution financière.

Illustration du processus de relance d’Adaptive Acceptance. Si un paiement est refusé, nous utilisons l’apprentissage automatique pour comprendre pourquoi et relancer le paiement de manière sélective avec une configuration optimisée.

Relances intelligentes

Dans le cas des entreprises à revenus récurrents, lorsqu’un paiement est refusé au début du cycle de facturation, il reste suffisamment de temps pour recouvrir le paiement. C'est la raison pour laquelle de nombreuses entreprises relancent ultérieurement les transactions ayant échoué (ce processus est dénommé la « relance »). La plupart des approches en matière de relance reposent sur une logique chronologique très simple, par exemple : attendre 7 jours, relancer le paiement, attendre 7 jours de plus, puis relancer à nouveau, et ainsi de suite. Chez Stripe, nous avons élaboré une approche plus sophistiquée, appelée « relances intelligentes », en nous appuyant sur l'apprentissage automatique et la multitude d'informations disponibles sur le réseau Stripe. Nous observons le comportement des émetteurs (par exemple, quand les banques émettrices modifient leurs seuils de vérification), surveillons les mises à jour de carte et analysons l'activité au sein du réseau Stripe afin de voir si le moyen de paiement est utilisé avec succès. Stripe utilise ensuite ces informations pour choisir le meilleur moment pour relancer les tentatives de paiement ayant échoué, et augmenter ainsi la probabilité que la facture soit réglée.

Outil de mise à jour de carte

Lorsque la carte physique d'un client est renouvelée par l'institution financière émettrice, il arrive que le traitement des transactions se poursuive en utilisant les informations de paiement enregistrées afin d'éviter un refus de paiement. Stripe collabore avec les réseaux de cartes et s'efforce de mettre à jour automatiquement les informations de carte d'un client dès que celui-ci reçoit une nouvelle carte (par exemple, en remplacement d'une carte expirée, perdue ou volée) ou en temps réél lorsqu'il réalise une transaction avec cette nouvelle carte. Vos clients peuvent ainsi continuer à utiliser votre service sans interruption, et cela vous évite d'avoir à recueillir les nouvelles informations de carte en cas de remplacement, ce qui réduit le risque de refus.

La mise à jour automatique des cartes est largement répandue aux États-Unis, ce qui permet à Stripe de mettre à jour automatiquement la plupart des cartes American Express, Visa, Mastercard et Discover. À l'échelle internationale, la prise en charge varie d'un pays à l'autre.

Grâce à ces techniques, Stripe a permis à des entreprises de générer des milliards de dollars de revenus supplémentaires en mettant tout en œuvre pour empêcher que des paiements légitimes soient refusés.

Jetons de réseau

Le jeton de réseau est une solution pour le réseau de cartes qui remplace les numéros de compte primaire par un jeton lors des achats en ligne. Les jetons de réseau sont uniques à chaque utilisateur. Stripe travaille avec les réseaux de paiement pour transformer tout le répertoire de numéros de compte primaire des utilisateurs en jetons de réseau, et met à jour ces jetons lorsque des changements sont apportés aux données de cartes. Par exemple, si un client déclare avoir perdu sa carte, Stripe en sera informée par le réseau et mettra à jour le jeton correspondant afin que le client puisse toujours l'utiliser sans avoir à entrer de nouveau ses renseignements de paiement. Les jetons de réseau de Stripe sont une solution clé en main pour les entreprises qui utilisent Stripe Payments, ce qui signifie que vous pouvez bénéficier d'une hausse du taux d'autorisation, et ce, sans travail d'intégration. Les jetons de réseau fonctionnent en tandem avec d'autres fonctions d'optimisation de Stripe afin d'améliorer le taux d'autorisation.

Glossaire relatif aux paiements

Taux d'autorisation

Pourcentage des transactions que vous soumettez qui sont acceptées par les réseaux de cartes.

Outil de mise à jour de carte

Outil qui fonctionne avec les principaux réseaux de cartes et met à jour les numéros des cartes expirées ou renouvelées de vos clients afin de réduire le nombre d’échecs de paiement.

Réseaux de cartes

Les réseaux de cartes procèdent au traitement des transactions entre les marchands et les émetteurs, et vérifient si les cartes de crédit peuvent être acceptées. Ils contrôlent également le coût de la prise en charge par les réseaux. Les réseaux les plus connus sont Visa, Mastercard et American Express.

Code de refus de paiement

Nombre (« 05 », par exemple) ou expression (« expired_card », par exemple) indiquant le motif de refus d’une transaction.

Ne pas honorer

Code de refus de paiement le plus courant, « Ne pas honorer » correspond à un refus de paiement générique. Au lieu de communiquer le motif de refus, l'institution financière émettrice invite le client à contacter sa banque pour obtenir de plus amples informations.

Relance

Processus par lequel les entreprises de vente par abonnement relancent des paiements ayant abouti à un échec ou un refus.

Fraude

Toute transaction frauduleuse ou illicite qui se produit généralement lorsqu’une personne a obtenu un numéro de carte ou les coordonnées d’un compte bancaire et s’en sert pour effectuer une transaction non autorisée.

Institution financière émettrice

Banque qui émet des cartes de crédit et de débit à destination des consommateurs pour le compte des réseaux de cartes.

Acceptation par le réseau

Pourcentage de transactions acceptées ou refusées par l'institution financière émettrice. Un refus de paiement peut survenir en raison d'identifiants obsolètes, d'une suspicion de fraude ou de fonds insuffisants.

Refus de paiement par le réseau

Également dénommé « refus par l’émetteur », un refus de paiement par le réseau signifie que la banque du client a refusé la demande de transaction.

Jetons de réseau

Un substitut de justificatif de paiement pour un PAN brut qui est généré par les réseaux de cartes et fourni par Stripe.

Numéro de compte primaire (PAN)

Le numéro à 15 ou 16 chiffres qui figure sur chaque carte de crédit ou de débit.