I motivi per cui i pagamenti possono non andare a buon fine sono diversi e vanno dall'inserimento di informazioni della carta errate a un sospetto di frode. Ciò è dimostrato dal fatto che esistono decine di codici di rifiuto, uno per ciascuna delle cause della mancata riuscita di un pagamento. Se da un lato i pagamenti rifiutati riducono il rischio di transazioni fraudolente, dall'altro potrebbero anche causare la perdita di pagamenti legittimi, influendo negativamente sui profitti e sull'esperienza dei clienti.

Le aziende online si trovano a fronteggiare complessità specifiche quando devono gestire i pagamenti con carta rifiutati. Il tasso di autorizzazione, ovvero la percentuale di transazioni disposte e accettate dalla banca del titolare della carta, può risultare inferiore del 10% per le transazioni online rispetto a quelle eseguite di persona. Le banche emittenti usano una logica più cauta per approvare o rifiutare una transazione online, in considerazione del maggiore rischio di frode, anche se si tratta di una vendita legittima. In questo modo, non solo si perde una determinata vendita, ma c'è la possibilità di perdere anche tutti gli acquisti futuri dello stesso cliente. Secondo alcuni studi condotti da Stripe, a seguito di un pagamento rifiutato i clienti sono meno inclini a completare altre transazioni e potrebbero addirittura rivolgersi alla concorrenza.

Anche se non c'è modo di eliminare totalmente i pagamenti rifiutati dai circuiti, questa guida ti aiuterà a comprendere come ridurre il numero di pagamenti legittimi che non vanno a buon fine. Scoprirai quali sono i diversi tipi di pagamenti rifiutati, come migliorare il tasso di autorizzazione e come Stripe può aiutarti.

In questo documento troverai anche un glossario dei termini più comunemente utilizzati nel settore, a cui fare riferimento in caso di dubbi durante la lettura, riguardanti i pagamenti rifiutati e le autorizzazioni.

Comprendere i pagamenti rifiutati dai circuiti

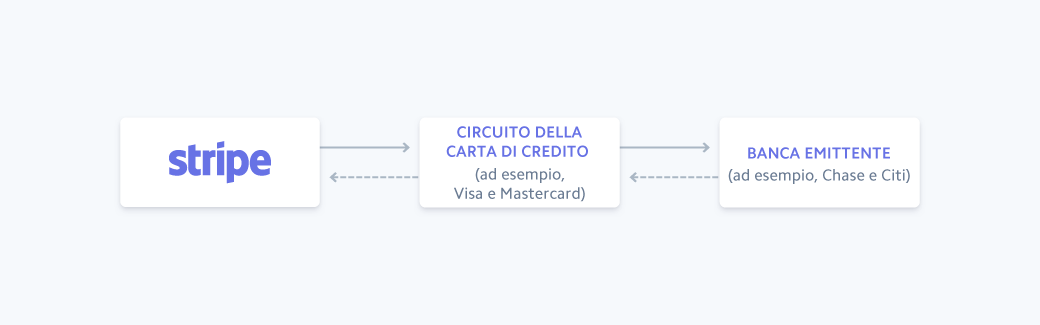

Quando un cliente completa un acquisto sul tuo sito, il fornitore dei servizi di pagamento recupera i dettagli sull'addebito e li invia tramite i circuiti delle carte di credito, come Visa, Mastercard o China UnionPay, alla banca emittente (come quella del cliente) sotto forma di richiesta di pagamento.

Flusso di una transazione tramite carta su Stripe

La richiesta include dettagli quali l'indirizzo del titolare della carta, la categoria dell'attività e l'importo della transazione, codificati in un messaggio con standard ISO 8583. Le banche emittenti utilizzano una logica complessa per stabilire quando rifiutare un addebito: nel messaggio ISO 8583 sono presenti 128 campi e ciascuna banca emittente può scegliere come interpretarli e combinarli.

I rifiuti da parte dei circuiti, noti anche come addebiti rifiutati dalla società emittente, sono dovuti al fatto che la banca del cliente ha rifiutato la richiesta di transazione. Solitamente le transazioni vengono rifiutate per una delle seguenti ragioni: i fondi disponibili sulla carta non sono sufficienti, i dati della carta sono errati o non aggiornati, c’è un sospetto di frode o di comportamento scorretto (ad esempio se la banca emittente ritiene che per la transazione sia stata utilizzata una carta rubata o smarrita). Anche le interruzioni del servizio della società emittente e la mancata autenticazione della carta potrebbero causare la non riuscita dei pagamenti.

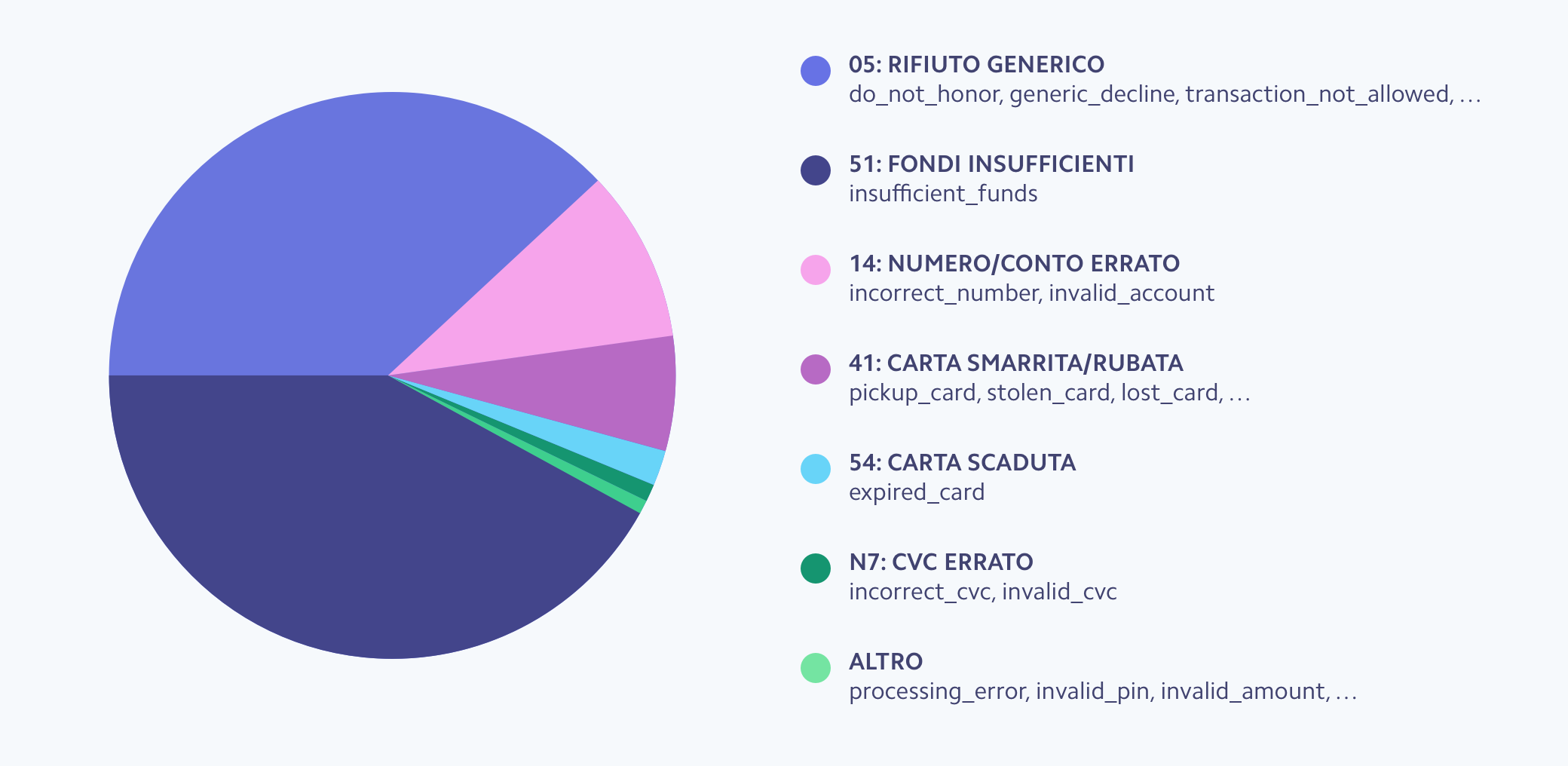

Quota rappresentativa dei rifiuti dei pagamenti online con carta in base ai codici di rifiuto

Molte transazioni vengono categorizzate come rifiuti generici e restituiscono il codice di rifiuto "05: Non onorare". Questa dicitura può indicare qualsiasi cosa, dall'assenza di fondi sufficienti alla presenza di più pagamenti rifiutati di seguito.

Le banche emittenti utilizzano la dicitura "Non onorare" per una serie di ragioni: i loro sistemi potrebbero ad esempio non essere stati configurati per restituire codici di rifiuto descrittivi (alcuni istituti, ad esempio, usano questo codice per quasi tutti i pagamenti rifiutati). Alcune banche possono anche nascondere volutamente la ragione del pagamento rifiutato, come nel caso di indagini relative a uno schema di frode e qualora decidano di non contrassegnare pubblicamente una determinata transazione come fraudolenta.

Come gestire i pagamenti rifiutati dai circuiti

Gestire eventuali pagamenti rifiutati è problematico, soprattutto quando non se ne conosce la ragione specifica. Per questo motivo, molte aziende non ritentano le transazioni rifiutate. Altre invece potrebbero effettuare troppi nuovi tentativi, peggiorando la situazione e aumentando i costi.

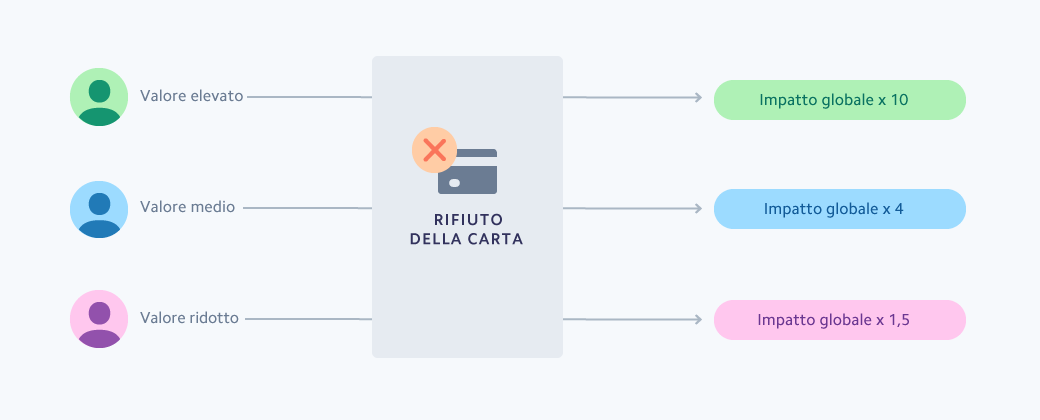

L'approccio ideale consiste nel personalizzare la propria strategia in base al tipo di codice di rifiuto e alla specifica banca emittente. Ad esempio, puoi aumentare le probabilità di portare a termine una transazione non riuscita risolvendo il motivo specifico del rifiuto, anziché adottare una strategia unica per tutte le tipologie di rifiuti. Alcune aziende impiegano anche un livello aggiuntivo di segmentazione della clientela, cambiando strategia in base al codice di rifiuto e al valore del titolare della carta.

Sono tanti i fattori che causano il rifiuto di una transazione, ad esempio la sede dell'attività, il modello aziendale, la tipologia di cliente e altro ancora. Ecco alcune pratiche ottimali che la maggior parte delle aziende può adottare per gestire i pagamenti rifiutati in base alle tre categorie di transazioni rifiutate più comuni.

Con Stripe è anche possibile gestire i pagamenti rifiutati in modo automatico. Per ulteriori informazioni, consulta la sezione "Come aumentare i tassi di autorizzazione"

Fondi insufficienti: chiedi al cliente di fornirti un'altra modalità di pagamento o ricevi l'autorizzazione per ritentare la transazione successivamente, quando è più probabile che per la modalità di pagamento originale siano disponibili i fondi necessari. In caso di clienti statunitensi, puoi chiedere di eseguire nuovamente l'addebito il primo o il quindicesimo giorno del mese (quando a molti americani viene pagato lo stipendio). Se la tua azienda offre abbonamenti, con la funzionalità Stripe di ripetizione intelligente dei tentativi potresti recuperare maggiori ricavi ritentando i pagamenti quando è più probabile che vadano a buon fine, in base ai segnali della rete Stripe.

Dati della carta errati o non aggiornati: se i pagamenti vengono rifiutati perché i dati della carta di clienti che effettuano per la prima volta una transazione sono errati, è probabile che si tratti di un semplice errore di battitura, quindi basterà contattare i clienti in questione e chiedere loro di correggere le informazioni. Se le transazioni sono state effettuate utilizzando dati già noti, è probabile che le carte siano scadute. Chiedi ai clienti di aggiornare le proprie credenziali e assicurati che il fornitore di servizi di pagamento o del servizio di elaborazione offra un'utilità di aggiornamento carte, tokenizzazione del circuito o funzionalità simili per aggiornare automaticamente i numeri di carta dei clienti.

Sospetto di frode: piuttosto che rischiare di ritentare una transazione fraudolenta, assicurati di avere implementato opportuni strumenti per la prevenzione e gestione delle frodi al fine di rilevare e bloccare addebiti illegittimi. Tali strumenti sono in grado di fornire dettagli aggiuntivi sul cliente e sulla transazione che dimostrano la legittimità dell'operazione, così potrai decidere se ritentare o meno l'addebito.

Ricorda che i circuiti delle carte di credito limitano il numero di tentativi per una data transazione. Ad esempio, alcuni consentono di effettuare solo 4-6 tentativi nell'arco di 15 giorni.

Come aumentare i tassi di autorizzazione

Un tasso di autorizzazione ottimale (pari a zero pagamenti rifiutati) è quasi impossibile da raggiungere, soprattutto se elabori un volume significativo di pagamenti. Tuttavia, monitorando attentamente i tassi di autorizzazione, potrai notare eventuali picchi di pagamenti rifiutati e adottare misure opportune. Talvolta, anche cambiamenti minimi possono avere un impatto notevole: alcune aziende di grandi dimensioni, pur avendo aumentato il tasso di autorizzazione solo dello 0,5%, hanno incrementato il fatturato di milioni di dollari ogni anno.

Sono tante le misure da adottare per migliorare il tasso di autorizzazione, ad esempio:

Recuperare e inviare informazioni aggiuntive sull'addebito: assicurati di includere il maggior numero possibile di informazioni nelle richieste di addebito, per fornire alle banche più dettagli per verificare le transazioni legittime. In particolare, fornendo il CAP e il CVC, le aziende di Regno Unito e USA generalmente migliorano i propri tassi di autorizzazione.

Ottimizzare i flussi di pagamento: se la tua azienda programma la fornitura di servizi per date future, stabilisci quando effettuerai l'addebito ai clienti e per quale importo. Poniamo che tu sia titolare di una società di noleggio auto, i cui clienti prenotano un noleggio con un mese di anticipo. Effettuerai l'addebito al momento della prenotazione o al termine del periodo di noleggio? Tratterrai 10 o 100 € sulla modalità di pagamento? Una trattenuta di 10 € potrebbe andare a buon fine, ma se i costi del noleggio superano questa cifra potresti non riuscire a recuperare l'intero pagamento in seguito. Il flusso di pagamento ottimale consiste nell'equilibrio tra esperienza del cliente, tasso di conversione e costi e questi fattori variano da azienda ad azienda.

Limitare i tassi di frode: le attività con elevate percentuali di storno (il numero di clienti che contestano un pagamento con la banca) tendenzialmente registrano più pagamenti rifiutati. Ti consigliamo di implementare una soluzione di rilevamento delle frodi tramite machine learning, come Radar for Fraud Teams, che ti consente di scegliere l'aggressività con cui bloccare i pagamenti sospetti in base alle probabilità di rischio, scrivere regole personalizzate e ricevere avvisi avanzati per le frodi.

Accettare i portafogli elettronici: Apple Pay e Google Pay registrano i tassi di accettazione più elevati grazie all'autenticazione a due fattori che richiede l'inserimento di una password o dell'ID biometrico.

Attivare un'utilità di aggiornamento carte: assicurati che il fornitore dei servizi di pagamento o l’elaboratore di pagamenti offra offra un'utilità di aggiornamento carte per aggiornare automaticamente i numeri di carta dei clienti. Postmates ha registrato un aumento dell'1,72% dall'utilità di aggiornamento carte, che ha portato a 60 milioni di dollari di ricavi.

Attivare i token di circuito: i token di circuito sono credenziali di pagamento specifiche per una coppia carta-venditore che possono sostituire i PAN negli acquisti online. I token di circuito contribuiscono a garantire tassi di autorizzazione più elevati assicurando che per i pagamenti venga utilizzata la credenziale più recente. Se il PAN associato a un token di circuito cambia o scade, il token resterà in uso. Ciò riduce il numero di pagamenti rifiutati a causa di credenziali obsolete, aumentando i tassi di autorizzazione. I token di circuito possono anche contribuire a ridurre i costi del circuito per gli utenti con tariffe di interscambio personalizzate sfruttando gli incentivi tokenizzati dei circuiti delle carte di credito. Scopri di più sul funzionamento dei token di circuito.

Eseguire l'autenticazione dei pagamenti, se necessario: se la banca del cliente supporta la tecnologia 3D Secure, dovrai autenticare determinati pagamenti (ad esempio chiedendo ai clienti di utilizzare l'impronta digitale o di inserire una password). Grazie all'API Payment Intents di Stripe, chiediamo automaticamente le esenzioni SCA, quando possibile, e ottimizziamo la conversione richiedendo l'autenticazione solo se assolutamente necessaria.

Configurare account Stripe locali: man mano che ti espandi in nuovi mercati, crea nuovi account Stripe locali. I nuovi mercati sfruttano la stessa infrastruttura API di Stripe e possono essere attivati senza interventi tecnici aggiuntivi. Utilizzando servizi di acquisto ottimizzati per i vari paesi, potrai aumentare i tassi di accettazione (poiché le banche sono più inclini ad approvare pagamenti nazionali) ed eliminare le commissioni a carico dei clienti per i pagamenti esteri e transfrontalieri.

Queste pratiche ottimali sono valide anche se sei titolare di un'attività con ricavi ricorrenti, in cui vengono effettuati addebiti regolari o utilizzati dati di pagamento salvati. Tuttavia, sono disponibili altre modalità per migliorare i tassi di autorizzazione che sono specifiche per le aziende che offrono abbonamenti o che sono caratterizzate da ricavi ricorrenti:

Automatizzare le comunicazioni con i clienti: quando i pagamenti non andati a buon fine in un mese sono pochi, è facile chiamare o inviare un'email a ciascun cliente interessato chiedendo di porre rimedio alla situazione (inserendo una nuova modalità di pagamento o aggiornando i dati delle carte). Quando invece l'azienda si rivolge a centinaia di clienti con pagamenti rifiutati, questo approccio diventa poco praticabile. Un modo più scalabile per comunicare con i clienti è inviare email automatizzate ogni volta che un pagamento viene rifiutato.

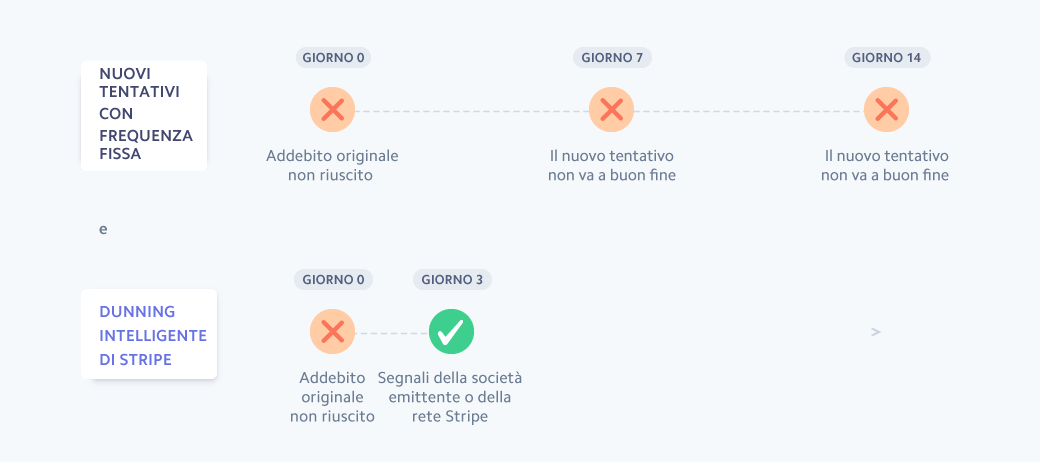

Sperimentare diverse frequenze per i nuovi tentativi: molte aziende eseguono di nuovo le transazioni non andate a buon fine secondo un programma fisso, ad esempio ogni sette giorni (una procedura nota come sollecito). Prova diverse frequenze per scoprire qual è quella più efficace per la tua attività oppure individua un fornitore di servizi di pagamento in grado di automatizzare la procedura di sollecito e di adattarla alle preferenze dei tuoi clienti.

Creare diversi piani di pagamento: se la tua azienda registra un elevato numero di pagamenti rifiutati per fondi insufficienti, prendi in considerazione l'idea di implementare modalità di addebito flessibili per i clienti. Ad esempio, se offri solo piani annuali, puoi creare un piano mensile o trimestrale per aiutare i clienti a gestire al meglio il flusso di cassa.

I vantaggi di Stripe

Con le soluzioni Stripe, le attività hanno registrato miliardi di ricavi aggiuntivi grazie alla possibilità di prevenire il rifiuto degli addebiti legittimi. L'infrastruttura di pagamenti di Stripe è altamente disponibile e aiuta a prevenire i pagamenti rifiutati a causa delle interruzioni del gestore del servizio di elaborazione. In caso di interruzione del gestore, Stripe è in grado di instradare dinamicamente i pagamenti alle migliori connessioni. Ad esempio, Stripe trasferisce automaticamente il volume di richieste quando i data center statunitensi di Visa subiscono interruzioni per manutenzione. Stripe è anche direttamente integrata con sei dei circuiti delle carte di credito a più ampia diffusione, il che riduce i potenziali errori di sistema durante il trasferimento e consente di recuperare dati più pertinenti sul risultato di qualsiasi transazione.

Stripe offre cinque funzionalità per aumentare i tassi di autorizzazione: Enhanced Issuer Network, Adaptive Acceptance, Smart Retries, utilità di aggiornamento carte e token di circuito.

Enhanced Issuer Network

L'Enhanced Issuer Network di Stripe è un insieme di partnership con i principali circuiti e società emittenti di carte statunitensi. Stripe condivide i punteggi delle frodi forniti da Radar, la sua soluzione di prevenzione delle frodi, attraverso un percorso crittografato con Capital One e Discover per contribuire a combattere le frodi. Ciò consente di ridurre la frustrazione dei clienti durante il pagamento e di migliorare i modelli di autorizzazione dei pagamenti.

Le società emittenti utilizzano già i propri modelli di rilevamento delle frodi, ma dispongono solo di informazioni parziali su una transazione, il che riduce la loro precisione nel determinare se approvarla o rifiutarla. L'utilizzo dei punteggi delle frodi di Radar per le transazioni, in combinazione con le informazioni già in possesso della società emittente, consente di determinare le frodi in modo più accurato.

Gli utenti Stripe beneficiano automaticamente di Enhanced Issuer Network. Gli utenti più grandi possono registrare in media una riduzione dell'8% delle frodi e un miglioramento dei tassi di autorizzazione dell'1-2% sui volumi idonei.

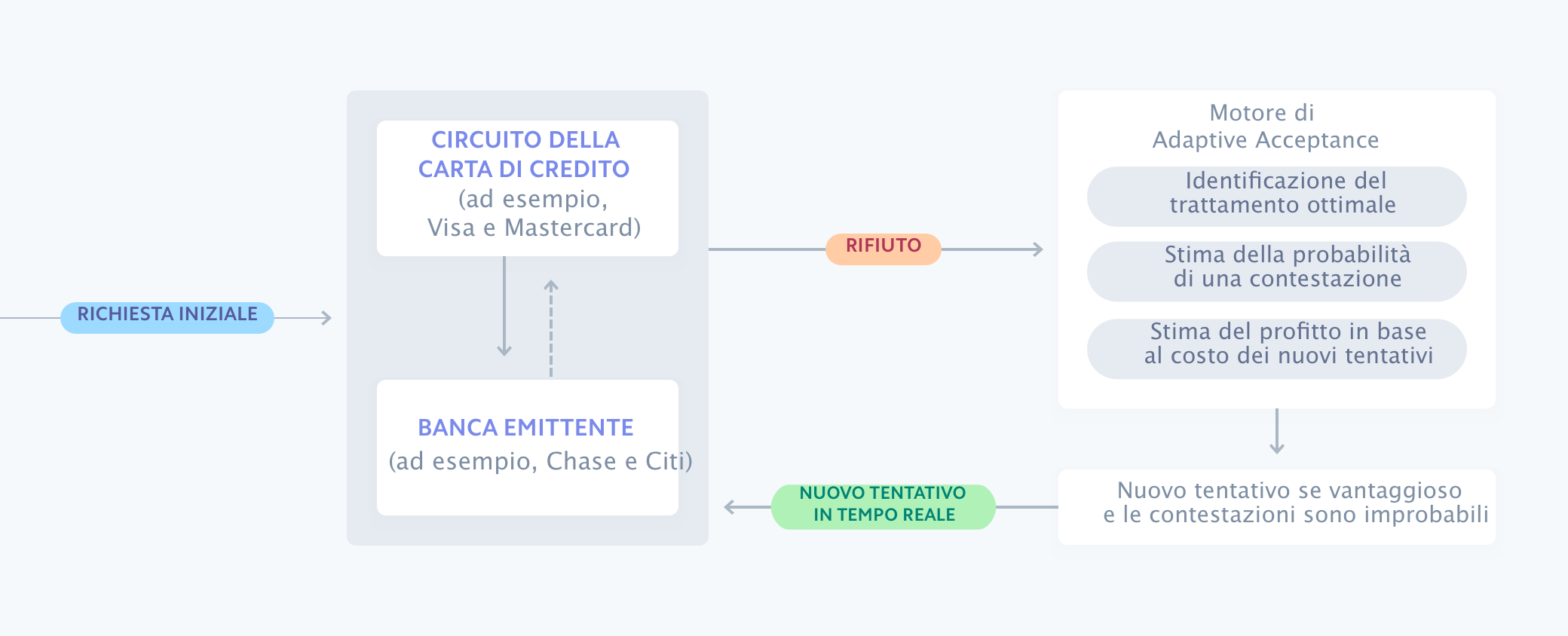

Adaptive Acceptance

Adaptive Acceptance di Stripe utilizza modelli di machine learning per migliorare i tassi di autorizzazione in tempo reale, prima che venga restituita una risposta al cliente. Stripe modifica in modo dinamico diversi fattori nella richiesta di pagamento per aumentare le probabilità di accettazione, eseguendo decine di esperimenti con diverse banche emittenti nello stesso momento per individuare il trattamento che determinerà più probabilmente la buona riuscita del pagamento, il tutto nell'arco di millisecondi. Ad esempio, supponiamo che i clienti del Regno Unito digitino velocemente il codice postale in un modulo di pagamento utilizzando solo lettere minuscole senza spazi. Stripe nota questo schema e testa una serie di variazioni per scoprire quale formato di codice postale registra tassi di autorizzazione più alti rispetto ad altri formati. Grazie a questi test contemporanei con diverse società emittenti, i modelli di machine learning apprendono quale trattamento è più efficace per ciascuna banca.

Esempio del flusso dei nuovi tentativi di Adaptive Acceptance. Se un addebito viene rifiutato, Stripe utilizza il machine learning per capirne il motivo e ritenta in modo selettivo l'addebito mediante una configurazione ottimizzata.

Smart Retries

Per le aziende con ricavi ricorrenti, in caso di pagamenti rifiutati all'inizio del ciclo di addebito c'è ancora tempo per recuperare la vendita. Molte aziende riprovano le transazioni non riuscite successivamente, secondo la cosiddetta procedura di dunning. Gran parte degli approcci al dunning sfrutta una logica elementare basata sulle tempistiche, che prevede ad esempio di attendere sette giorni e riprovare. Poi altri sette giorni, e così via. Stripe ha sviluppato un approccio molto più sofisticato, la ripetizione intelligente dei tentativi, che utilizza il machine learning e le numerose informazioni disponibili sulla rete Stripe. Ad esempio, osserva il comportamento della società emittente (come quando le banche emittenti cambiano la soglia di revisione), controlla la presenza di aggiornamenti alle carte e analizza l'attività su Stripe per valutare se la modalità di pagamento viene utilizzata con successo. Stripe quindi impiega queste informazioni per scegliere le tempistiche ottimali per ritentare gli addebiti non andati a buon fine, così da aumentare le probabilità che una fattura venga pagata correttamente.

Utilità di aggiornamento carte

Le transazioni possono continuare a essere elaborate con i dati di pagamento in archivio anche se la carta fisica è stata sostituita dalla banca emittente, il che spesso causa il rifiuto del pagamento. Stripe collabora con i circuiti delle carte di credito e tenta automaticamente di aggiornare i dati delle carte salvati ogni volta che un cliente riceve una nuova carta o in tempo reale, quando viene effettuata una transazione con la nuova carta (ad esempio in sostituzione di una carta scaduta o di una di cui è stato segnalato il furto o lo smarrimento). Questa offerta permette ai clienti di continuare a utilizzare il servizio senza interruzioni riducendo la necessità di recuperare i dati delle nuove carte sostitutive, e con essa il rischio di pagamenti rifiutati.

L'aggiornamento automatico delle carte è ampiamente diffuso negli Stati Uniti, il che consente a Stripe di aggiornare automaticamente la maggior parte delle carte American Express, Visa, Mastercard e Discover. La possibilità di adottare questo approccio varia da paese a paese.

Grazie a queste tecniche, le soluzioni Stripe hanno generato miliardi di ricavi aggiuntivi per le aziende aiutandole a prevenire in modo dinamico il rifiuto degli addebiti legittimi.

Token di circuito

I token di circuito sono una soluzione del circuito delle carte di credito che può sostituire i numeri PAN (Primary Account Number) per gli acquisti online. I token di circuito sono univoci per ogni singolo utente. Stripe collabora con i circuiti di pagamento per tokenizzare il repository di PAN di un utente nei token di circuito mantenendolo aggiornato anche se i dati fondamentali della carta cambiano. Ad esempio, se un cliente perde la carta, Stripe viene informata dal circuito e aggiorna direttamente il token in modo che continui a funzionare senza che il cliente debba aggiornare le informazioni sul pagamento. La soluzione dei token di circuito di Stripe funziona immediatamente per tutte le aziende che utilizzano Stripe Payments: è quindi possibile trarre beneficio dall'aumento dei tassi di autorizzazione senza alcuna integrazione. I token di circuito operano in tandem con altre ottimizzazioni di Stripe per incrementare ulteriormente i tassi di autorizzazione.

Glossario relativo ai pagamenti

Tasso di autorizzazione

La percentuale di transazioni disposte e accettate dai circuiti delle carte di credito.

Utilità di aggiornamento carte

Interagisce con i principali circuiti delle carte di credito per aggiornare automaticamente i numeri delle carte scadute o nuove per ridurre i pagamenti rifiutati.

Circuiti delle carte di credito

Elaborano le transazioni tra esercenti e società emittenti e controllano dove le carte di credito possono essere accettate. Controllano anche i costi del circuito. Alcuni circuiti noti sono ad esempio Visa, Mastercard e American Express.

Codice di rifiuto

Un numero (ad esempio “05”) o un messaggio (ad esempio “expired_card”) che comunica la ragione del rifiuto della transazione.

Non onorare

Il più comune codice di rifiuto, “Non onorare”, si riferisce a un rifiuto generico. La banca emittente non comunica perché la transazione è stata rifiutata e richiede al cliente di contattare la banca per conoscere ulteriori informazioni.

Sollecito

La procedura di recupero di eventuali pagamenti rifiutati o non andati a buon fine per le aziende con ricavi ricorrenti.

Frode

Qualsiasi transazione falsa o illegale. Si verifica solitamente quando qualcuno ha rubato un numero di carta o i dati di un conto corrente e impiega tali informazioni per effettuare transazioni non autorizzate.

Banca emittente

L’istituto che emette carte di credito o di debito ai clienti per conto dei circuiti delle carte di credito.

Tasso di accettazione da parte del circuito

La percentuale di transazioni accettate o rifiutate dalla banca emittente. Un rifiuto può verificarsi a causa di credenziali scadute, sospetto di frode o fondi insufficienti.

Rifiuti da parte del circuito

Noti anche come rifiuti da parte della società emittente, sono causati dal rifiuto della richiesta di transazione da parte della banca del cliente.

Token di circuito

Una credenziale di pagamento che sostituisce un PAN, generata dai circuiti della carta e fornita da Stripe.

Numero di conto principale (PAN)

I numeri di 15 o 16 cifre presenti su ogni carta di credito o di debito.