Zahlungen schlagen aus ganz unterschiedlichen Gründen fehl. Mit falschen Kartendaten oder einem Betrugsverdacht seien eingangs nur zwei Ursachen exemplarisch genannt. Genau deshalb gibt es auch zahlreiche Ablehnungscodes, von denen jeder für einen anderen Ablehnungsgrund steht. Dabei erleichtern Zahlungsablehnungen zwar die Betrugserkennung, sie können jedoch ebenso an sich völlig legitime Zahlungen verhindern und so wiederum Ihren Gewinn schmälern und das Kundenerlebnis beeinträchtigen.

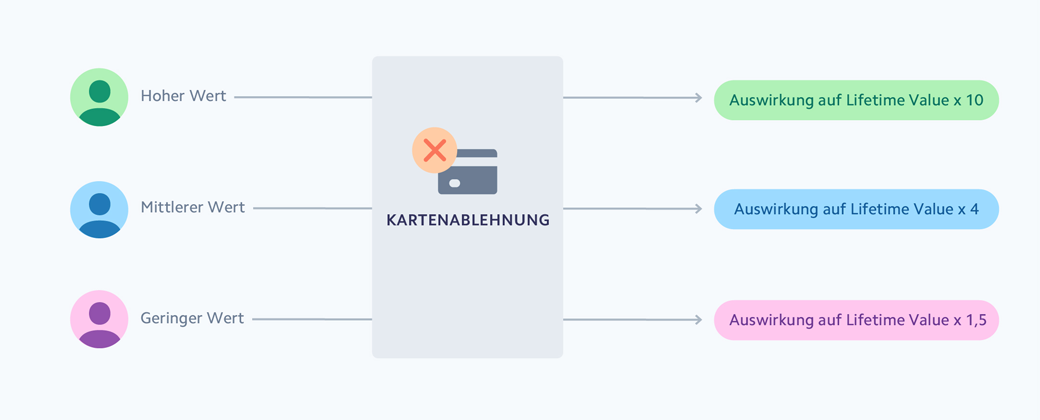

Für Online-Unternehmen ist der Umgang mit abgelehnten Zahlungen eine besondere Herausforderung. Die Autorisierungsquote, also der Anteil der von Ihnen angefragten und von der Bank des jeweiligen Karteninhabers/der jeweiligen Karteninhaberin akzeptierten Transaktionen, kann online bis zu 10 % niedriger ausfallen als im stationären Handel. Bei den ausstellenden Banken entscheidet eine relativ konservativ orientierte Logik über Annahme oder Ablehnung von Online-Zahlungen, da hier das Betrugsrisiko größer ist, auch bei legitimen Transaktionen. So entgehen Ihnen bei einer Zahlungsablehnung nicht nur die Einnahmen aus diesem Verkauf, Sie laufen sogar Gefahr, den Kunden/die Kundin ganz zu verlieren: Im Rahmen von Studien hat Stripe festgestellt, dass umsatzstarke Kundinnen und Kunden im Falle einer Zahlungsablehnung künftig weniger Transaktionen durchführen und unter Umständen sogar zur Konkurrenz wechseln.

Vollständig verhindern lassen sich netzwerkbedingte Ablehnungen zwar nicht, jedoch lassen sie sich reduzieren. Einige bewährte Ansätze dafür zeigt Ihnen dieser Leitfaden. So erfahren Sie, welche Ablehnungsarten es gibt, wie Sie Ihre Autorisierungsquote verbessern können und wie Stripe Ihnen dabei helfen kann.

Außerdem haben wir eine Liste mit den wichtigsten branchenspezifischen Begriffen zu den Themen Ablehnung und Autorisierung zusammengestellt. Falls Ihnen bestimmte Formulierungen nicht vertraut sind, können Sie diese direkt im Glossar nachschlagen.

Was steckt hinter Ablehnungen durch Netzwerke?

Wenn ein Kunde/eine Kundin etwas auf Ihrer Seite kauft, übermittelt Ihr Zahlungsdienstleister die Transaktionsdaten über ein Kartennetzwerk wie Visa, Mastercard oder China UnionPay als Zahlungsaufforderung an die Ausgabebank (Kundenbank).

Ablauf von Kartentransaktionen mit Stripe

Diese Aufforderung enthält Angaben wie die Adresse des Karteninhabers/der Karteninhaberin, Ihren Unternehmenstyp und den Transaktionsbetrag in Form einer gemäß ISO-Norm 8583 kodierten Nachricht. Die Ausgabebanken entscheiden anhand einer komplexen Logik darüber, ob eine Zahlung abgelehnt wird. Die gemäß ISO-Norm 8583 erstellte Nachricht enthält 128 Felder, über deren Auslegung und Kombination die jeweilige Bank entscheidet.

Bei netzwerkbedingten Ablehnungen, auch als Zahlungsablehnung durch die Ausgabebank bezeichnet, verweigert die Kundenbank den Transaktionsauftrag. Meist werden Transaktionen abgelehnt, wenn auf der Karte nicht genügend Mittel vorhanden, die Kartendaten falsch oder nicht mehr gültig sind oder ein Verdacht auf Betrug oder Fehler vorliegt (etwa wenn die Ausgabebank vermutet, dass bei der Transaktion eine verlorene oder gestohlene Karte zum Einsatz kommt). Ausstellerseitige Ausfälle und mangelhafte Kartenauthentifizierung können ebenfalls zu fehlgeschlagenen Zahlungen führen.

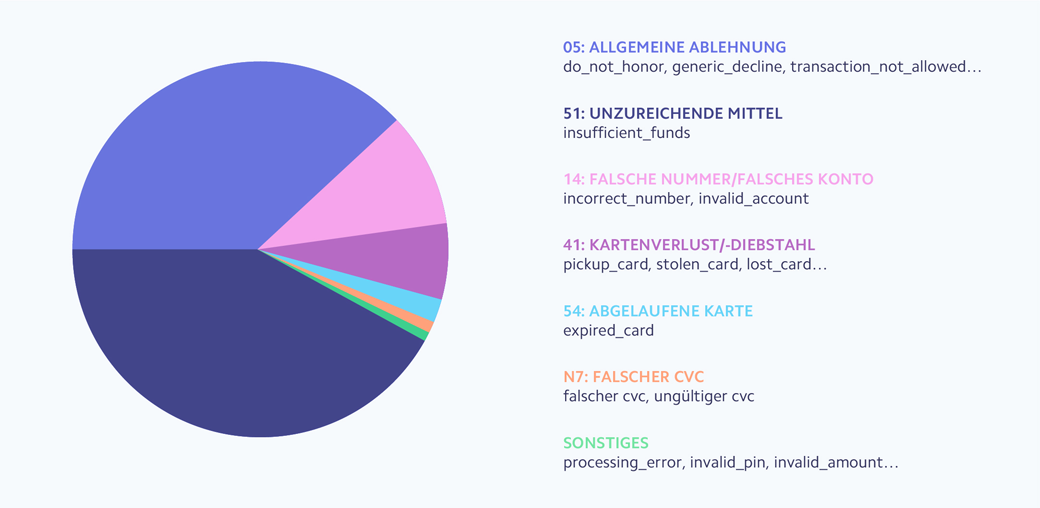

Repräsentativer Anteil abgelehnter Zahlungen für Online-Kartenzahlungen basierend auf Ablehnungscodes

Bei vielen Transaktionen ist der Ablehnungsgrund recht generell als „05, Do not honor“ klassifiziert. „Do not honor“ kann dabei für verschiedenste Ursachen wie eine Limitüberschreitung oder mehrmals nacheinander abgelehnte Zahlungen stehen.

Die Ausgabebanken verwenden „Do not honor“ aus unterschiedlichen Gründen. Bei einigen Banken sind die Systeme schlicht nicht in der Lage, aussagekräftigere Ablehnungskennungen auszugeben. Sie ordnen so gut wie alle Ablehnungen unter „Do not honor“ ein. Andere versuchen bewusst, die genauen Gründe für die Ablehnung zu verschleiern, etwa wenn sie Betrugsmuster untersuchen und Transaktionen deshalb nicht öffentlich als verdächtig einordnen wollen.

Wie sollte man bei abgelehnten Zahlungen reagieren?

Abgelehnte Zahlungen sind ein heikles Thema, insbesondere wenn man die genauen Ursachen nicht kennt. Deshalb sehen viele Unternehmen davon ab, eine einmal abgelehnte Transaktion erneut durchzuführen. Andere unternehmen dagegen zu viele Wiederholungsversuche, machen dadurch aber alles nur noch schlimmer – und teurer.

Daher ist es ratsam, die eigene Strategie an den konkreten Ablehnungscode und die jeweilige Ausgabebank anzupassen. So können Sie Ihre Chancen erhöhen, fehlgeschlagene Transaktionen doch noch zu retten, indem Sie die konkreten Ablehnungsursachen in den Blick nehmen, anstatt zu versuchen, mit dem Gießkannenprinzip zum Erfolg zu kommen. Manche Unternehmen ergänzen ihre Kundensegmentierung sogar um eine zusätzliche Ebene und richten ihre Strategie nicht nur basierend auf der Transaktionskennung aus, sondern orientieren sich zusätzlich am Lifetime Value des jeweiligen Karteninhabers/der jeweiligen Karteninhaberin.

Zahlreiche Ursachen können zur Ablehnung von Transaktionen führen. Etwa der Standort Ihres Unternehmens, Ihr Geschäftsmodell, Ihr Kundenmix und zahlreiche weitere Faktoren. Im Folgenden beleuchten wir einige bewährte Verfahren, die sich für die meisten Unternehmen beim Umgang mit Ablehnungen eignen. Sie beruhen auf den drei häufigsten Ablehnungsarten.

Stripe kann Sie auch dabei unterstützen, Ihre Abläufe rund um Zahlungsablehnungen zu automatisieren. Mehr dazu erfahren Sie im Abschnitt „So erhöhen Sie Ihre Autorisierungsquote“.

Limitüberschreitung: Bitten Sie Ihre hiervon betroffenen Kundinnnen und Kunden, eine andere Zahlungsmethode zu nutzen, oder holen Sie ihre Zustimmung ein, die Transaktion später erneut zu versuchen, wenn die ursprüngliche Zahlungsmethode ausreichend gedeckt ist. Kundschaft aus den USA können Sie vorschlagen, die Zahlung am Monatsersten oder am 15. des Monats – den in den USA gängigen Stichtagen für Gehaltszahlungen – zu wiederholen. Insbesondere für Abonnement-Unternehmen eignen sich zudem Smart Retries von Stripe zur Erhöhung von Umsatzpotenzialen. Der Zahlungsvorgang wird dabei genau dann nochmals durchzuführen versucht, wenn die Erfolgsaussichten am besten sind. Ausschlaggebend sind dafür Signale aus dem Stripe-Netzwerk.

Falsche oder nicht mehr gültige Kartendaten: Falls Zahlungen von Neukundinnen und -kunden aufgrund fehlerhafter Kartendaten abgelehnt werden, liegt vermutlich ein kundenseitiger Fehler bei der Eingabe der Kartendaten vor. Am besten kontaktieren Sie die Kundschaft direkt und bitten sie, die Daten erneut einzugeben. Werden Transaktionen abgelehnt, bei denen Karten verwendet wurden, die Sie bereits gespeichert haben, sind vermutlich die Kartendaten nicht mehr gültig. Bitten Sie Ihre Kundschaft, ihre Daten zu aktualisieren und achten Sie darauf, dass Ihr Zahlungsdienstleister bzw. -abwickler einen Kartenaktualisierer, Netzwerk-Tokenisierung, oder einen vergleichbaren Service anbietet, um abgelaufene bzw. aktualisierte Kartennummern Ihrer Kundschaft automatisch anzugleichen.

Betrugsverdacht: Statt sich womöglich um eine letztlich betrügerische Transaktion zu bemühen, sollten Sie sicherstellen, dass Sie über geeignete Verfahren für Betrugsprävention verfügen, um unberechtigte Zahlungen zu erkennen und von vornherein zu verhindern. Entsprechende Tools vermitteln Ihnen zusätzliche Informationen über die Kundinnen und Kunden und der Transaktion und helfen Ihnen bei der Entscheidung, ob sie die Zahlung erneut durchzuführen versuchen sollten.

Bedenken Sie, dass die Kartennetzwerke bestimmte Obergrenzen für die Anzahl von Wiederholungsversuchen anwenden. So sind in vielen Fällen lediglich vier bis sechs Wiederholungsversuche innerhalb von 15 Tagen gestattet.

So erhöhen Sie Ihre Autorisierungsquote

Eine makellose Autorisierungsquote ganz ohne Ablehnungen ist kaum zu erreichen – insbesondere bei hohen Zahlungsvolumina. Wenn Sie Ihre Autorisierungsquote aber genau im Blick behalten, erkennen Sie eine eventuelle Zunahme der Ablehnungen und können sofort eingreifen. Dabei können selbst kleinere Verbesserungen eine große Wirkung entfalten: Einige große Unternehmen erhöhten ihre Autorisierungsquote um gerade einmal 0,5 %, sicherten sich damit jedoch Jahr für Jahr zusätzliche Umsätze in Millionenhöhe.

Es gibt mehrere Möglichkeiten, wie Sie Ihre Autorisierungsquote steigern können. Im Folgenden besprechen wir einige davon:

Erfassen Sie ergänzende Rechnungsinformationen und geben Sie diese weiter: Geben Sie in Ihren Zahlungsanforderungen so viele Informationen wie möglich an. Mit mehr Details erkennen die Banken legitime Transaktionen auch leichter. Insbesondere kann die Angabe von Postleitzahlen und Prüfziffern/CVC in den USA und im Vereinigten Königreich zu zusätzlichen autorisierten Zahlungen führen.

Optimieren Sie den Zahlungsablauf: Werden bestimmte Leistungen erst in der Zukunft erbracht, sollten Sie rechtzeitig entscheiden, wann und in welcher Höhe Sie den Kundinnen und Kunden diese berechnen. Ein Beispiel: Sie besitzen eine Autovermietung und es geht eine Reservierung für einen Termin in einem Monat ein. Wickeln Sie die Zahlung nun zum Buchungszeitpunkt ab oder erst am Ende des Mietzeitraums? Sichern Sie die Zahlung mit einer Anzahlung von 10 Euro oder von 100 Euro ab? Eine Vorabbelastung mit 10 Euro hat per se größere Erfolgsaussichten. Übersteigen die Mietkosten jedoch diesen Betrag, entgeht Ihnen später möglicherweise die volle Zahlung. Der optimale Zahlungsablauf schafft ein Gleichgewicht zwischen Kundenzufriedenheit, Konversionsrate und Kosten und ist bei jedem Unternehmen anders.

Senken Sie die Betrugsrate: Unternehmen mit einer hohen Rückbuchungsquote, bei denen also viele Kundinnen und Kunden Zahlungen bei ihrer Bank anfechten, verzeichnen auch mehr abgelehnte Zahlungen. Deshalb empfehlen wir die Verwendung einer Lösung für Betrugsprävention mit maschinellem Lernen wie Radar for Fraud Teams. Hier legen Sie je nach Ihrer persönlichen Risikobereitschaft fest, wie konservativ Sie beim Blockieren verdächtiger Zahlungen vorgehen möchten, können mit benutzerdefinierten Regeln arbeiten und erhalten erweiterte Betrugssignale.

Akzeptieren Sie Digital Wallets: Apple Pay und Google Pay führen dank Zwei-Faktor-Authentifizierung, bei der Kundinnen und Kunden ein Passwort oder eine biometrische ID eingeben, zu einer höheren Akzeptanzquote.

Richten Sie einen Kartenaktualisierer ein: Stellen Sie sicher, dass Ihr Zahlungsdienstleister bzw. -abwickler einen Kartenaktualisierer anbietet, der abgelaufene bzw. aktualisierte Kartennummern automatisch angleicht und so die Ablehnungsquote verringert. Postmates konnte durch den Kartenaktualisierer eine Umsatzsteigerung um 1,72 % verzeichnen, was einem Betrag von 60 Millionen USD entspricht.

Aktivieren Sie Netzwerk-Token: Netzwerk-Token sind Zahlungsdaten speziell für eine Kombination aus Karte und Händler, die PANs für Online-Einkäufe ersetzen können. Netzwerk-Token können zu höheren Autorisierungsquoten führen, indem für Ihre Zahlungen stets die neuesten Daten verwendet werden. Ändert sich die zugrunde liegende mit einem Netzwerk-Token verknüpfte PAN oder läuft diese ab, bleibt der Token weiterhin gültig und nutzbar. Dadurch verringert sich die Anzahl der abgelehnten Abbuchungen aufgrund von veralteten Anmeldedaten und die Autorisierungsquoten werden gesteigert. Netzwerk-Token können auch mit tokenisierten Anreizen von Kartennetzwerken dabei helfen, Ihre Netzwerkkosten für Nutzer/innen mit benutzerdefinierten Verrechnungsgebühren zu verringern. Erfahren Sie mehr über die Funktionsweise von Netzwerk-Token.

Authentifizieren Sie Zahlungen: Unterstützt die Kundenbank 3D Secure, müssen bestimmte Zahlungen unter Umständen authentifiziert werden (etwa indem Kundinnen und Kunden ihren Fingerabdruck verwenden oder ein Passwort eingeben). Die Payment Intents API von Stripe berücksichtigt, wenn möglich, automatisch SCA-Ausnahmen und erhöht so die Konversionsrate, da eine Authentifizierung nur dann angefordert wird, wenn sie absolut unverzichtbar ist.

Richten Sie lokale Stripe-Konten ein: Eröffnen Sie im Rahmen Ihrer globalen Expansion lokale Stripe-Konten. Neue Länder nutzen dabei stets ein und dieselbe Stripe API-Infrastruktur und lassen sich ohne zusätzlichen Aufwand integrieren. Mithilfe örtlicher Acquiring-Dienste erhöhen Sie die Akzeptanzquote (Banken geben Inlandszahlungen meist eher frei) und Ihre Kundschaft muss keine Gebühren für Auslandszahlungen entrichten.

Diese Best Practices eignen sich auch, wenn Ihr Geschäftsmodell auf wiederkehrenden Umsätzen beruht und Ihre Kundinnen und Kunden regelmäßige Zahlungen leisten oder gespeicherte Zahlungsinformationen verwenden.

Bei Wiederholungs- und Abonnementgeschäften gibt es noch einige weitere Möglichkeiten, wie Sie die Autorisierungsquote erhöhen können:

Automatisieren Sie die Kundeninteraktion: Verzeichnen Sie nur eine Handvoll fehlgeschlagener Zahlungen pro Monat, können Sie die betroffenen Kundinnen und Kunden problemlos einzeln anrufen oder per E-Mail kontaktieren und sie auffordern, eine andere Zahlungsmethode zu verwenden oder ihre Zahlungsdaten zu aktualisieren. Wenn Ihr Unternehmen aber stark wächst und Sie Hunderte abgelehnte Zahlungen bearbeiten müssen, ist diese Herangehensweise weniger probat. Eine skalierbare Möglichkeit für die Kundenkommunikation hingegen sind automatisierte Hinweise zu fehlgeschlagenen Zahlungen via E-Mail.

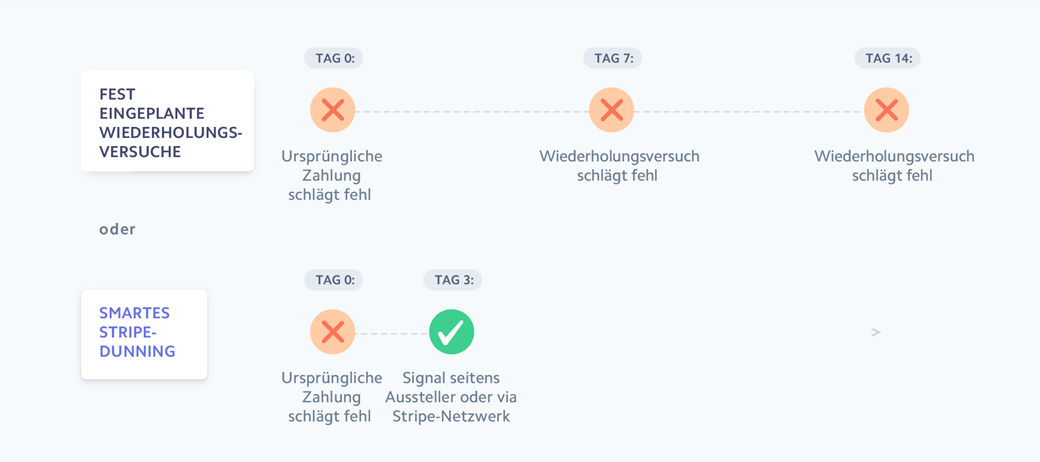

Testen Sie verschiedene Wiederholungstaktungen: Viele Unternehmen wiederholen fehlgeschlagene Transaktionen nach einem festen Terminplan, beispielsweise alle sieben Tage (ein als „Dunning“ bezeichneter Vorgang). Probieren Sie unterschiedliche Taktungen aus, um herauszufinden, welche für Ihr Unternehmen am besten geeignet ist. Alternativ suchen Sie sich einen Zahlungsdienstleister, der diesen Dunning-Prozess automatisiert und es Ihnen ermöglicht, ihn an Ihre Kundschaft anzupassen.

Erstellen Sie verschiedene Zahlungspläne: Verzeichnet Ihr Unternehmen viele abgelehnte Zahlungen aufgrund von Limitüberschreitungen, sollten Sie prüfen, ob Ihr Zahlungsverfahren ausreichend flexibel ist. Wenn sie beispielsweise ausschließlich jährliche Zahlungsmodelle anbieten, sollten Sie einen monatlichen oder vierteljährlichen Plan in Betracht ziehen, damit Ihre Kundschaft diese Zahlungen besser koordinieren kann.

So kann Stripe Sie unterstützen

Mit den Lösungen von Stripe generieren Unternehmen zusätzliche Umsätze in Milliardenhöhe, da legitime Zahlungen nicht mehr abgelehnt werden. Unsere Zahlungsinfrastruktur ist unterbrechungsfrei verfügbar und verhindert Ablehnungen, die durch Ausfälle des Zahlungsabwicklers entstehen. Fällt ein Zahlungsabwickler aus, leitet Stripe die Zahlungen automatisch zur besten Alternative um. Dies ist etwa der Fall, wenn die Rechenzentren von Visa in den USA für Wartungsarbeiten abgeschaltet werden. Stripe verfügt darüber hinaus über Integrationen mit sechs großen, globalen Kartennetzwerken, verringert so das Fehlerrisiko an den Schnittstellen zwischen den einzelnen Systemen und ermöglicht dadurch eine bessere Datenerfassung zu Transaktionsergebnissen.

Stripe bietet fünf Funktionen, mit denen Sie Ihre Autorisierungsquote erhöhen können: Enhanced Issuer Network, Adaptive Acceptance, Smart Retries, Kartenaktualisierer und Netzwerktoken.

Enhanced Issuer Network (Erweitertes Ausstellernetzwerk)

Das Enhanced Issuer Network von Stripe umfasst eine Reihe von Partnerschaften mit großen Kartenausstellern und -netzwerken aus den USA. Stripe teilt Risikobewertungen aus seiner Betrugserkennung Radar über einen verschlüsselten Pfad mit Capital One und Discover, um bei der Betrugsbekämpfung zu helfen. Das verringert Kundenfrust im Bezahlvorgang und trägt zur Verbesserung von Autorisierungsmodellen bei.

Die Kartenaussteller betreiben zwar eigene Modelle zur Betrugserkennung, kennen aber nicht alle Transaktionsdaten. Das verringert die Genauigkeit ihrer Entscheidungen darüber, ob eine Transaktion genehmigt oder abgelehnt werden soll. Die Betrugsbewertungen von Radar ermöglichen in Verbindung mit den Informationen, die den Ausstellern bereits vorliegen, eine genauere Betrugserkennung.

Bei Stripe profitieren Sie automatisch vom Enhanced Issuer Network. Großkunden verzeichnen so durchschnittlich 8 % weniger Betrug und eine 1 % bis 2 % höhere Autorisierungsrate bei legitimen Transaktionen.

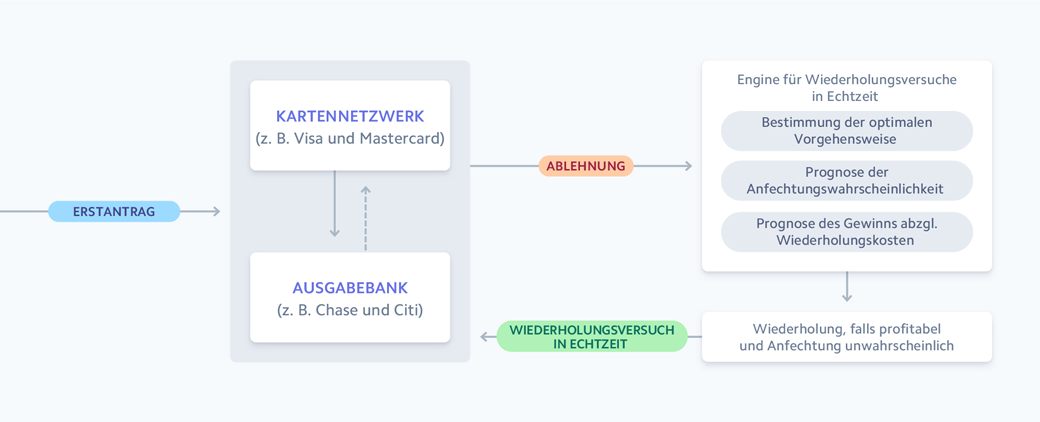

Adaptive Acceptance

Stripe Adaptive Acceptance verbessert die Autorisierungsrate mithilfe des maschinellen Lernens in Echtzeit, bevor eine Antwort an den Kunden zurückgegeben wird. Dabei gleicht Stripe mehrere Faktoren der Zahlungsaufforderung miteinander ab, um die Annahmewahrscheinlichkeit zu erhöhen. Hierbei kommt es zeitgleich zu vielen verschiedenen Versuchen bei unterschiedlichen Ausgabebanken. So wird innerhalb von Millisekunden festgestellt, bei welcher Variante die Erfolgswahrscheinlichkeit am höchsten ist. Gibt beispielsweise jemand aus dem Vereinigten Königreich seine Postleitzahlen in Kleinbuchstaben und ohne Leerzeichen in ein Bezahlformular ein, erkennt Stripe dieses Muster und testet mehrere Varianten, um herauszufinden, ob ein bestimmtes PLZ-Format zu einer höheren Autorisierungsquote führt als andere. Werden diese Tests bei verschiedenen Ausgabebanken zeitgleich durchgeführt, erkennt der ML-Algorithmus, welche Variante bei welcher Bank am effektivsten ist.

Darstellung des Wiederholungsablaufs bei Adaptive Acceptance. Wird eine Zahlung abgelehnt, wird mithilfe des maschinellen Lernens ermittelt, wie es zu der Ablehnung gekommen ist und wiederholen ausgewählte Abbuchungen mit einer optimierten Konfiguration.

Smart Retries

Wenn bei Unternehmen mit wiederkehrendem Umsatz zu Beginn des Abrechnungszyklus ein Rückgang zu verzeichnen ist, bleibt noch Zeit, dies wieder auszugleichen. Viele Unternehmen versuchen, fehlgeschlagene Transaktionen zu einem späteren Zeitpunkt erneut durchzuführen. Dies wird als „Dunning“ bezeichnet. Meist kommt dabei eine sehr einfache, zeitbasierte Logik zum Einsatz, sodass z. B. nach sieben Tagen ein erneuter Versuch unternommen wird, dann wiederum nach weiteren sieben Tagen etc. Stripe setzt dagegen auf ein ausgeklügeltes Verfahren, das wir als „Smart Retries“ bezeichnen. Es fußt auf maschinellem Lernen und den riesigen Datenbeständen aus dem Stripe-Netzwerk. So analysieren wir beispielsweise das Verhalten der Ausgabebanken (etwa wenn diese ihre Prüfschwellen ändern), suchen nach Kartenänderungen und analysieren die Aktivität im Stripe-Netzwerk, um herauszufinden, ob die Zahlungsmethode erfolgreich genutzt wird. Diese Informationen verwenden wir dann, um den besten Zeitpunkt für die Wiederholung fehlgeschlagener Zahlungsversuche festzulegen und so die Zahlungswahrscheinlichkeit zu erhöhen.

Kartenaktualisierer

Transaktionen können auch dann noch mithilfe gespeicherter Zahlungsdaten verarbeitet werden, wenn die eigentlichen Karten von der ausgegebenen Bank bereits ersetzt worden sind, was ansonsten zu Ablehnungen führen würde. Stripe arbeitet mit Kartennetzwerken zusammen und versucht automatisch, gespeicherte Kartendaten zu aktualisieren, sobald Kundinnen und Kunden neue Karten erhalten, oder in Echtzeit, wenn eine Transaktion mit der neuen Karte durchgeführt wird (etwa wenn abgelaufene, verlorene oder gestohlene Karten ersetzt werden). So kann Ihre Kundschaft Ihre Services ohne Unterbrechungen weiter nutzen und Sie müssen keine neuen Kartendaten anfordern, sobald eine Karte ausgetauscht wird. Dies verringert wiederum die Wahrscheinlichkeit von Zahlungsablehnungen.

Automatische Kartenaktualisierungen sind in den USA sehr verbreitet. Deshalb kann Stripe die meisten Karten von American Express, Visa, Mastercard und Discover automatisch aktualisieren. Ansonsten variiert die Verfügbarkeit von Land zu Land.

Mithilfe dieser Verfahren verschafft Stripe Unternehmen zusätzliche Umsätze in Milliardenhöhe, da dynamisch verhindert wird, dass legitime Zahlungen abgelehnt werden.

Netzwerk-Token

Netzwerk-Token sind eine Kartennetzwerklösung, die Primärkontonummern (Primary Account Numbers, PANs) für Online-Einkäufe ersetzen kann. Netzwerk-Token sind für jede/n einzelne/n Nutzer/in einmalig. Stripe arbeitet mit Zahlungsnetzwerken zusammen, um das PAN-Repository von Nutzerinnen und Nutzern zu tokenisieren, selbst wenn sich die zugrunde liegenden Kartendaten ändern. Verlieren beispielsweise Kundinnen und Kunden ihre Karte, wird Stripe vom Netzwerk darüber benachrichtigt und aktualisiert direkt das Token, damit es weiterhin funktioniert und Kundinnen und Kunden ihre Zahlungsdaten nicht aktualisieren müssen. Die Netzwerk-Token-Lösung von Stripe eignet sich für alle Unternehmen, die Stripe Payments nutzen. Sie ist sofort einsatzbereit, sodass Sie ohne Integrationsaufwand von höheren Autorisierungsquoten profitieren. Mithilfe von Netzwerk-Token können in Verbindung mit anderen Optimierungen von Stripe die Autorisierungsquoten weiter erhöht werden.

Zahlungen – das Glossar

Autorisierungsquote

Der Anteil der von Ihnen übermittelten Transaktionen, die von den Kartennetzwerken akzeptiert werden.

Kartenaktualisierer

Aktualisiert bei allen großen Kartennetzwerken automatisch abgelaufene bzw. aktualisierte Kartendaten und verringert so die Wahrscheinlichkeit abgelehnter Zahlungen.

Kartennetzwerke

Kartennetzwerke verarbeiten Transaktionen zwischen Händlern und Ausgabebanken und kontrollieren, wo Kreditkarten angenommen werden können.

Ablehnungscode

Eine Zahl (wie „05“) oder Formulierung (wie „expired_card“), die den Grund für die Ablehnung einer Transaktion angibt.

Nicht berücksichtigen

Die ausgebende Bank teilt dabei nicht mit, weshalb die Transaktion abgelehnt wurde. Stattdessen werden die Kundinnen und Kunden aufgefordert, sich für weitere Auskünfte an ihre Bank zu wenden.

Dunning

Verfahren zur Einziehung abgelehnter oder fehlgeschlagener Zahlungen bei Wiederholungsgeschäften.

Betrug

Die meisten Betrugsfälle beruhen auf gestohlenen Kartennummern oder Kontodaten, die dann für nicht autorisierte Transaktionen genutzt werden.

Ausstellende Bank

Die Bank, die Kredit- und Debitkarten im Auftrag eines Kartennetzwerks an Kund/innen ausgibt.

Netzwerkakzeptanz

Eine Ablehnung kann durch veraltete Angaben, Betrugsverdacht oder Limitüberschreitungen verursacht werden.

Netzwerkablehnung

Die Netzwerkablehnung wird oft auch als Ablehnung durch die Ausgabebank bezeichnet und bedeutet, dass die Kundenbank einen Transaktionsauftrag ablehnt.

Netzwerk-Token

Ein Zahlungsnachweis als Ersatz für eine PAN, der von den Kartennetzwerken generiert und von Stripe zur Verfügung gestellt wird.

Primary Account Number (PAN)

Die 15- oder 16-stellige Zahl auf einer Kredit- oder Debitkarte.