クレジットカードやデビットカードを使って買い物をしたことがある人であれば、誰でもカードのオーソリプロセスに関わったことがあると言えるほど、カードのオーソリは身近な存在です。それはカード払いを受け付けている事業者も同様です。世界中で毎日 10 億件以上のクレジットカード取引が処理されており、そのすべての取引においてオーソリプロセスが不可欠です。

しかし、カードのオーソリプロセスについてよく知っている人はほとんどいません。

カードのオーソリは複雑かつ重要なプロセスで、購入に必要な資金をカード保有者が持っているかどうかを単に確認するだけではありません。カード発行会社や企業にとってこのプロセスは、不正な取引が成立する前に疑わしい取引がないか日常的に検査できるようにする強力なセキュリティ対策です。

事業者は、カードのオーソリの仕組みとオーソリが失敗する理由を理解することで、ビジネスを立ち上げ、顧客にスムーズな購入体験を提供できるようになります。

この記事の内容

- カードのオーソリとは

- カードのオーソリの仕組み

- キャプチャとは

- 売上処理とは

- クレジットカードのオーソリフォームとは

- クレジットカードのオーソリフォームの安全性

- カードのオーソリの確保とは

- カードのオーソリが失敗する理由

- セキュリティ上の理由

- 金銭的な理由

- 技術的な理由

- セキュリティ上の理由

カードのオーソリとは

カードのオーソリとは、カード保有者がそのカードを使った取引のコストを賄うのに十分な資金またはクレジットを有していることを、クレジットカードまたはデビットカードの発行会社が承認することです。

ある意味で、「カードのオーソリ」という用語は、「この購入についてはカードのオーソリを得ている」というように、承認そのものを指すことがあります。また、「現在カードのオーソリ中である」というように、承認を求めるプロセスを意味する場合もあります。

カードのオーソリの仕組み

カードのオーソリの実際のプロセスについて詳しく説明する前に、すべてのキープレイヤーを簡単に紹介しましょう。カードのオーソリには、4 種類の関係者が登場します。

- 顧客 (カード保有者)

- 企業

- カード発行会社 (カード発行銀行)

- アクワイアラー (アクワイアリング銀行)

カードのオーソリは通常、決済代行業者が企業に提供するサービスの範囲に含まれるものとして、決済代行業者を介して行われます。多くの決済代行業者は、企業のアクワイアラーとしての役割を含め、決済処理に関連する複数の役割を果たします。

たとえば、Stripe は、決済処理だけでなく、ビジネスアカウントやアクワイアラーの機能も企業に提供しています。アクワイアリング銀行とも呼ばれるアクワイアラーは、企業の代わりにクレジットカードまたはデビットカードによる支払いを処理する銀行または金融機関を意味します。具体的には、取引を承認するために、カード保有者の銀行 (「カード発行会社」または「カード発行銀行」) と通信するという部分の処理を行います。

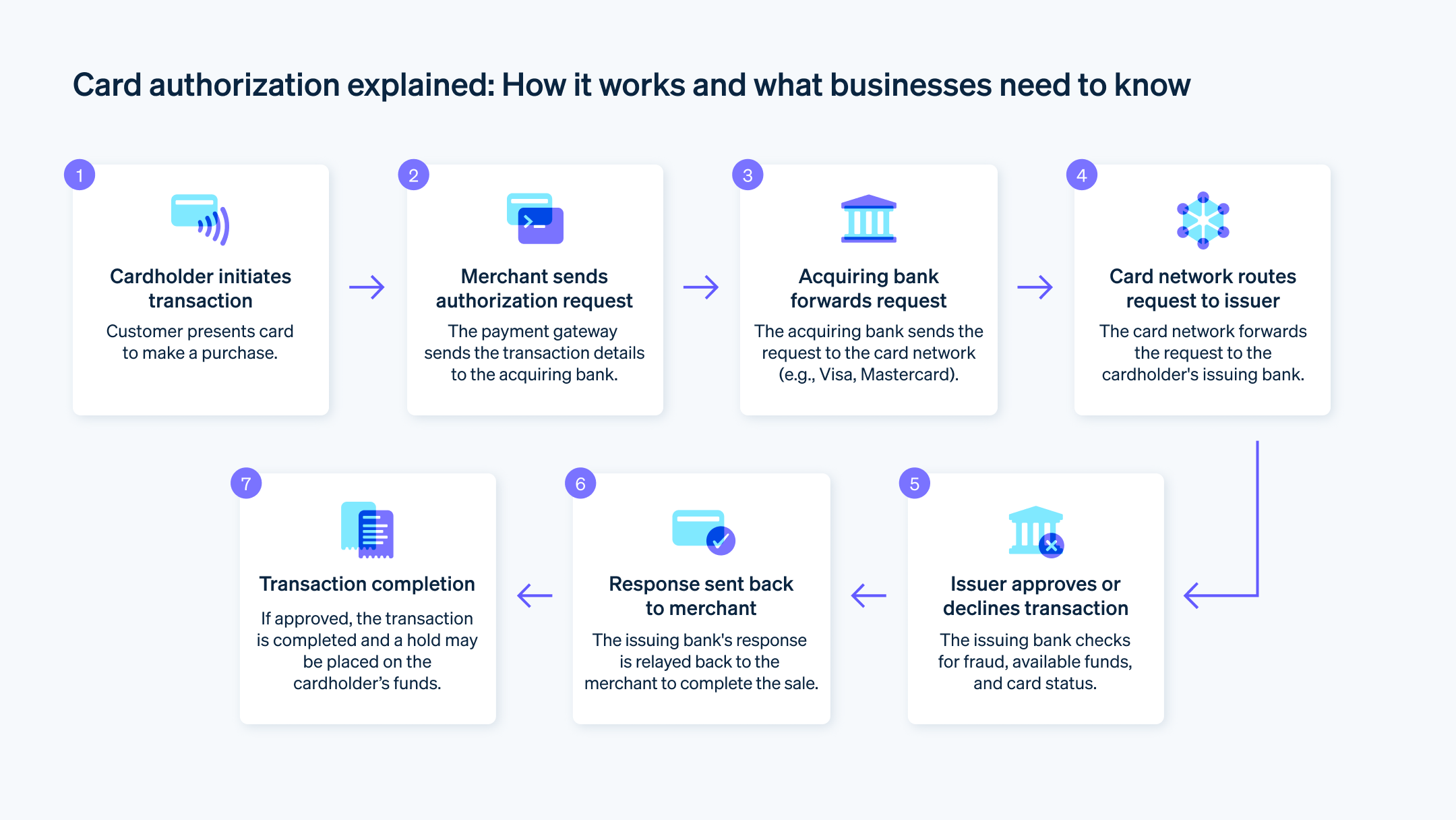

これらのすべての関係者が互いに通信して、取引を承認する (または承認しない) プロセスを次に示します。

- 顧客が POS で支払いのためにカードを提示します。カードのオーソリは、オンライン取引でも対面取引でも必要です。

- その企業の POS ソフトウェアが、決済代行業者またはアクワイアラーに自動的にリクエストを送信し、取引の承認を依頼します。

- アクワイアラーがこのリクエストを受け取り、カードネットワークを介してカード発行会社に送信し、承認を求めます。

- カード発行会社が、次の 2 点についてカード保有者の口座を確認します。

- カード自体が有効であること

- 購入費用を賄える十分な資金またはクレジットがあること

- カード自体が有効であること

- カード発行会社が、次の 2 つの判定のうちどちらかをアクワイアリング銀行に返します。

- 承認判定とオーソリコード: カード発行会社側が何の問題もないと判断した場合、つまり、カードが有効で、十分な資金がある場合、カード発行会社はアクワイアラーのリクエストに対して、取引を進めることへの承認判定を返します。この承認にはオーソリコードが付いています。

- 不承認判定とエラーコード: カード発行会社が取引を承認不可 (理由については後で説明します) と判断した場合、カード発行会社はアクワイアラーにエラーコードを送信します。

- 承認判定とオーソリコード: カード発行会社側が何の問題もないと判断した場合、つまり、カードが有効で、十分な資金がある場合、カード発行会社はアクワイアラーのリクエストに対して、取引を進めることへの承認判定を返します。この承認にはオーソリコードが付いています。

カードのオーソリプロセスは、通常は数秒で終わります。支払いのためにカードを提示してから、カードリーダーに「承認」と表示されるまでのわずか数秒の間に、上で説明したすべてのステップが処理されているわけです。

キャプチャとは

アクワイアラーがカード発行口座から承認済み資金を送金するように要求すると、カード決済処理のキャプチャフェーズが実行されます。カードのオーソリの実施中に、カード発行会社が、購入費用を賄える十分な資金またはクレジットがあることを確認しますが、オーソリの段階では資金自体は移動していません。資金の移動は、その直後のキャプチャの段階で行われます。

決済のキャプチャーは可変のタイムラインに沿って行われます。しかし、ほとんどのカードのオーソリは 5 ~ 10 日で失効するため、ほとんどの企業および決済代行業者はその前に資金をキャプチャすることになります。

売上処理とは

売上処理とは、顧客取引の資金がカード保有者のカード発行会社から企業のアクワイアリング銀行に実際に送金されることを指します。たとえば、次のように考えてみてください。

- 支払いのオーソリは、カード発行会社が「該当する資金があるので、この購入に使用することを承認します」と言うようなことです。

- キャプチャーは、企業のアクワイアラーが「了解しました。では、資金を送金してください」と言うようなことです。

- 売上処理は、その資金がカード発行口座から企業口座に実際に移動することです。

わかりやすいように、実際の例で説明しましょう。

たとえば、食料品を自宅に配送してもらうように注文するとします。使用しているアプリによって、選んだ商品の推定料金、推定税額、ドライバーへのチップが合算されます。注文が完了するまで、アプリは正確な合計金額を認識しません。

しかし、その金額を賄える十分な資金またはクレジットがあることを確認するために、アプリはカード発行会社から事前に承認を得る必要があります。

初めて注文するときに、支払いのためにカード情報を送信すると、アプリ (アプリのアクワイアラーまたは決済代行業者) が、カードを発行した会社に通信して、推定の注文総額に対する承認を要求します。この金額は、実際の合計金額よりも少し高い場合があります。カード発行会社が取引を承認すると、カードで該当金額が確保されます。取引が実際に完了して、アプリが最終的な注文金額を認識すると、アプリはその金額をキャプチャーするように要求します。

これは、ホテルの予約時に雑費用のクレジットカードを提示して、ホテルにカードで一定額を確保させ、チェックアウト時に実際に使った金額だけが請求されるのと似たプロセスです。

クレジットカードのオーソリフォームとは

クレジットカードのオーソリフォームとは、顧客 (またはカード保有者) が、自分のクレジットカードに請求することを企業に許可するために記入する書類です。クレジットカードのオーソリフォームは、少額の日用品よりも高額の買い物 (車やコンピューターなど) によく使用されます。また、新規のサブスクリプションやその他の継続支払いを設定する際にもよく使用されます。クレジットカードのオーソリフォームは、デジタル形式で生成されることもあれば、印刷されることもあります。企業は通常、後でカード保有者がいないときに実際にカード請求を行うという場合に、こうしたフォームを使用します。

このフォームには次の情報を記載する必要があります。

- カード保有者の名前

- カード番号

- カードネットワーク (Visa、Mastercard、American Express、Discover など)

- カードの有効期限

- カード保有者の請求先郵便番号

- 企業名

- 請求を承認する明細書

- カード保有者の署名と署名日

加えて、多くのクレジットカードオーソリフォームには、以下の情報の一部またはすべてが含まれます。

- カード保有者の完全な請求先住所と配送先住所

- カード保有者の電話番号

- カード保有者のメールアドレス

- 企業の連絡先情報

- 購入金額

- この承認が継続支払いであることを明記する文言 (該当する場合)

- 購入対象の商品またはサービスの詳細

- 顧客 ID、請求書番号、または注文番号

クレジットカードのオーソリフォームの安全性

クレジットカードのオーソリフォームの安全性は、企業が適用している保護措置次第で決まります。

たとえば、DocuSign のようなサードパーティのウェブサイトを介したデジタルのクレジットカードオーソリフォームは、可能な限り安全性を高めるために厳密に設計されています。一方、印刷されたテンプレートフォームを扱う場合、フォーム上の機密情報の安全性は、カード保有者がフォームに記入した後に、企業がフォーム自体とフォームに記載されたクレジットカード情報をどのように扱うかによって決まります。

カードのオーソリの確保とは

カード発行会社が取引の承認要求を確認し、販売費用を賄える十分な資金がある場合、カード発行会社はカード保有者の口座にオーソリの確保を適用します。これにより、利用可能な資金またはクレジットが販売金額の分だけ減額されるので、現在の取引の資金が企業の銀行に送金される前に口座で引き出し超過が発生するのを防ぐことができます。オーソリの確保は、カードの不正使用やチャージバックを防止するのに役立つメカニズムです。

たとえば、クレジット限度額が 300 ドルの人が 260 ドルの商品を購入し、その取引が承認された後に、カードにオーソリの確保が適用されていなかったとしたら、最初の購入の 260 ドルが口座から送金される前に、100 ドルの別の商品をすぐに購入できてしまいます。すべての取引が売上処理されると、上限を 60 ドル超過することになります。

これはカード発行会社にとってもカード保有者にとっても理想的な状況ではありません。オーソリの確保という方法により、カード発行会社は、保留中の取引の売上処理がすべて完了していなくても、カード保有者の口座の本当の残高を即座に反映させることができるのです。

オーソリの確保は、数分から 31 日間までの範囲で維持されます。企業が資金を受け取るか、オーソリの有効期限が切れると解除されます。

カードのオーソリが失敗する理由

カード発行会社が取引を不承認とする理由は、次の 3 つのいずれかに分類される場合がほとんどです。

セキュリティ上の理由

カードのオーソリプロセスは、不正使用の可能性に関するレッドフラッグが最も多く振られるプロセスです。盗難、紛失、凍結のマークが付いたカードであることが判明すると、発行会社はその取引を拒否し、通常は口座の詳細調査を開始して、他に不審な活動がないか確認します。同様に、カードの有効期限が過ぎている場合も、その取引は承認されません。

セキュリティに関連するオーソリ失敗を軽減する 1 つの方法は、不正使用全体に対して強力で攻撃的な手段を講じることです。Stripe ユーザーは、Stripe Radar を利用できます。これは、正当な顧客の支払いをブロックすることなく、機械学習を利用して不正使用を防止し、リスクの高い支払いには動的な 3D セキュア認証を適用します。Stripe 製品を既にご利用のユーザーであれば、追加のセットアップや連携を設定する必要はありません。

金銭的な理由

カード保有者の口座を調べ、資金またはクレジットが不足していることが判明した場合、カード発行会社は、不承認として取引を拒否します。一部のカード発行会社は、十分な資金がない場合でも取引の処理を許可する当座貸越保護を提供していますが、この機能には通常手数料がかかり、すべての口座で利用できるわけではありません。ほとんどの場合、資金が不足していると取引は承認されません。

技術的な理由

技術的な理由で支払いのオーソリが失敗する場合もあります。支払い情報の入力時にユーザーが間違うことが多いオンラインショッピングでは、この理由による失敗がよく見られます。非対面カード支払い (CNP) の取引では不正使用のリスクが高いので、オンライン取引では、技術的なエラーへの感度が高くなる傾向があります。実際、オンラインのデビットカードおよびクレジットカード取引は、対面カード支払い (CP) の取引に比べて承認される頻度が 10% 低くなっています。オンライン購入のために送信された支払い情報に不正確な点や疑わしい点があれば、カード発行会社から拒否される可能性が高くなります。

企業と顧客には、請求が拒否された具体的な理由が知らされる場合もあれば、単に承認されないだけで終わる場合もあります。オーソリの不承認とともにどれほどの情報が返されるかは、カード発行会社、企業の決済代行業者、POS システムの種類、取引がオンラインか対面かなど、さまざまな要因によって異なります。

カードのオーソリは、処理される場所にかかわらず、さまざまな理由で失敗する可能性がありますが、オーソリ率を向上させるために企業が取れる対策はあります。

Stripe で決済をサポートすることは、そのための強力な一歩です。Stripe のプラットフォームに備えられたアクワイアリング機能は、世界中の主要なカードネットワークと直接連携できるため、カード取引の待ち時間が短縮され、信頼性が向上します。Stripe ユーザーは、カード発行会社レベルのインサイトや、未加工の応答コードなどの拡張データフィールドを利用して、決済状況をより詳細に把握することができます。最新のアクワイアリングプラットフォームにより、Stripe は何十億ものデータポイントから継続的に学習し、各取引のルーティングとメッセージングを最適化します。これは、オーソリ成功率の向上を促進するように事前準備された決済インフラそのものなのです。

Stripe のソリューションは、正当な決済が拒否されないようにすることで、企業に何十億もの売上をもたらしてきました。Stripe を利用して企業のオーソリを最適化する詳しい方法については、こちらをご覧ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。