หากคุณเคยใช้บัตรเครดิตหรือบัตรเดบิตในการซื้อสินค้าหรือบริการ คุณก็มีส่วนร่วมในขั้นตอนการอนุมัติบัตรด้วย เช่นเดียวกันกับกรณีที่คุณมีธุรกิจที่ยอมรับการชำระเงินด้วยบัตรเครดิตและบัตรเดบิตจากลูกค้า มีการทำธุรกรรมบัตรเครดิตมากกว่าหนึ่งพันล้านรายการทั่วโลกทุกวัน และทั้งหมดนี้ต้องได้รับอนุมัติจึงจะเสร็จสมบูรณ์ แม้ว่าบัตรจะเป็นส่วนหนึ่งในชีวิตประจำวันของผู้คนส่วนใหญ่และเป็นส่วนสำคัญในการดำเนินธุรกิจ แต่คนส่วนใหญ่ก็ยังไม่ค่อยรู้อะไรเกี่ยวกับขั้นตอนการอนุมัติบัตรมากนัก

การอนุมัติบัตรเป็นเรื่องซับซ้อนและมีความสำคัญมากกว่าการตรวจสอบเพียงว่าเจ้าของบัตรมีเงินเพียงพอที่จะซื้อสินค้าหรือไม่ ซึ่งขั้นตอนนี้เป็นมาตรการรักษาความปลอดภัยที่มีประสิทธิภาพ ซึ่งกําหนดให้บริษัทผู้ออกบัตรและธุรกิจต่างๆ ใช้เพื่อคัดกรองการฉ้อโกงที่อาจเกิดขึ้นก่อนที่จะกลายเป็นธุรกรรมที่สําเร็จ ในฐานะเจ้าของธุรกิจ การเข้าใจถึงวิธีการทำงานของการอนุมัตรบัตรและเหตุใดการอนุญาตบางรายการจึงล้มเหลว จะทำให้คุณสามารถจัดตั้งธุรกิจและมอบประสบการณ์ธุรกรรมที่ราบรื่นที่สุดให้กับลูกค้าของคุณได้

บทความนี้ให้ข้อมูลอะไรบ้าง

- การอนุมัติบัตรคืออะไร

- การอนุมัติบัตรทํางานอย่างไร

- การหักยอดคืออะไร

- การชําระเงินคืออะไร

- แบบฟอร์มการอนุมัติบัตรเครดิตคืออะไร

- แบบฟอร์มการอนุมัติบัตรเครดิตปลอดภัยหรือไม่

- การกันวงเงินในบัตรคืออะไร

- ทําไมการอนุมัติบัตรจึงไม่สําเร็จ

- เหตุผลด้านความปลอดภัย

- เหตุผลทางการเงิน

- เหตุผลทางเทคนิค

- เหตุผลด้านความปลอดภัย

การอนุมัติบัตรคืออะไร

การอนุมัติบัตรคือการอนุมัติจากผู้ให้บริการบัตรเครดิตหรือบัตรเดบิต (โดยทั่วไปจะเป็นธนาคารหรือสหกรณ์เครดิต) ซึ่งระบุว่าเจ้าของบัตรมีเงินทุนเพียงพอหรือมีเครดิตเพียงพอหรือไม่ในการชำระค่าใช้จ่ายของธุรกรรมที่ใช้บัตร

กล่าวคือ คําว่า "การอนุมัติบัตร" อาจหมายถึงการอนุมัติวงเงินเอง เช่น "เรามีการอนุมัติบัตรสําหรับการซื้อรายการนี้" นอกจากนี้ยังอาจหมายถึงกระบวนการขอการอนุมัติวงเงิน เช่น "เรากําลังอยู่ระหว่างการอนุมัติบัตรในขณะนี้"

การอนุมัติบัตรมีทำงานอย่างไร

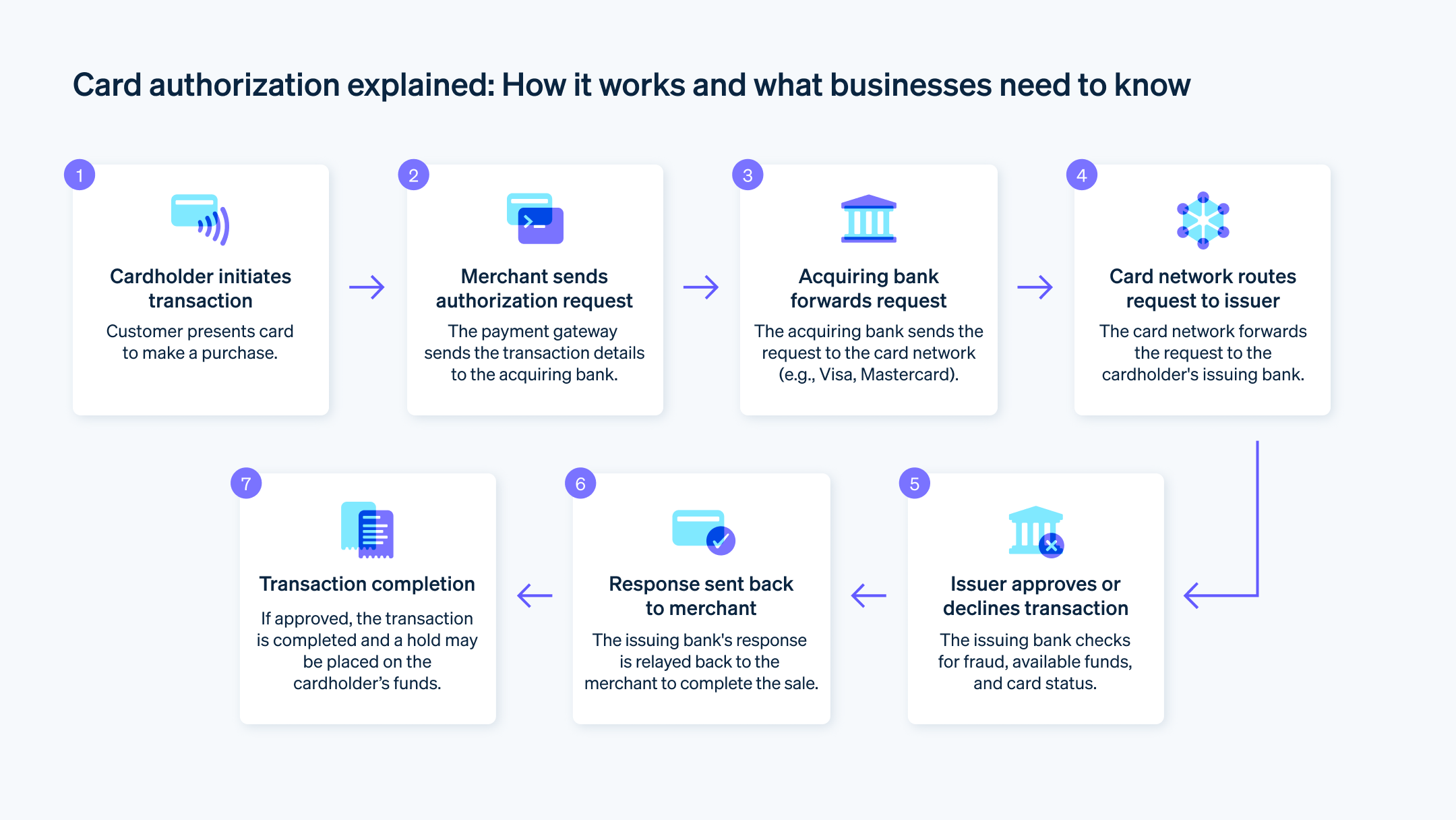

ก่อนที่เราจะเข้าสู่ขั้นตอนการอนุมัติบัตรจริง มาดูผู้ที่เกี่ยวข้องหลัก ๆ กันก่อน การอนุมัติบัตรมี 4 ฝ่าย ดังนี้

- ลูกค้า มักจะเรียกในบริบทนี้ว่าเจ้าของบัตร

- ธุรกิจ

- บริษัทผู้ออกบัตร หรือธนาคารที่ออกบัตร

- สถาบันผู้รับบัตร หรือธนาคารผู้รับบัตร

การอนุมัติบัตรมักจะดําเนินการผ่านผู้ประมวลผลการชําระเงิน ตามขอบเขตบริการที่บริษัทเหล่านี้ให้บริการแก่ธุรกิจ ผู้ประมวลผลการชําระเงินหลายรายมีบทบาทต่างๆ สํำหรับธุรกิจที่เกี่ยวกับการประมวลผลการชําระเงิน รวมถึงทําหน้าที่เป็นสถาบันผู้รับบัตรของธุรกิจ ตัวอย่างเช่น Stripe เสนอการประมวลผลการชําระเงินสําหรับธุรกิจ รวมถึงฟังก์ชันของบัญชีธุรกิจและสถาบันผู้รับบัตร สถาบันผู้รับบัตร หรือที่เรียกว่าธนาคารผู้รับบัตร คือธนาคารหรือสถาบันทางการเงินที่ประมวลผลการชําระเงินผ่านบัตรเครดิตหรือบัตรเดบิตในนามของธุรกิจ โดยเฉพาะในบริบทของการติดต่อกับธนาคารของเจ้าของบัตร ที่เรียกว่าบริษัทที่ออกบัตรหรือธนาคารผู้ออกบัตรเพื่ออนุมัติธุรกรรม

ต่อไปนี้คือกระบวนการที่คู่สัญญาเหล่านี้สื่อสารกันและกันเพื่ออนุมัติธุรกรรม (หรือไม่อนุมัติ)

- ลูกค้าแสดงบัตรสําหรับการชําระเงินที่ระบบบันทึกการขาย ต้องมีการอนุมัติบัตรสําหรับธุรกรรมทั้งทางออนไลน์และที่จุดขาย

- ซอฟต์แวร์ระบบบันทึกการขาย (POS) ของธุรกิจจะส่งคําขอถึงผู้ประมวลผลการชําระเงินหรือสถาบันผู้รับบัตรโดยอัตโนมัติ เพื่อขอให้พวกเขาอนุมัติธุรกรรมดังกล่าว

- สถาบันผู้รับบัตรจะดําเนินการตามคําขอและส่งคําขอให้บริษัทผู้ออกบัตรผ่านเครือข่ายบัตรเพื่อขออนุมัติ

- ธนาคารที่ออกบัตรจะตรวจสอบบัญชีของเจ้าของบัตรเพื่อตรวจสอบ 2 สิ่งดังนี้

- ตรวจสอบว่าตัวบัตรถูกต้องหรือไม่

- ตรวจสอบว่ามีเงินทุนหรือเครดิตเพียงพอสําหรับค่าใช้จ่ายในการซื้อดังกล่าวหรือไม่

- ตรวจสอบว่าตัวบัตรถูกต้องหรือไม่

- ธนาคารที่ออกบัตรจะส่งการตัดสินกลับมา 1 ใน 2 ข้อต่อไปนี้ให้กับธนาคารผู้รับบัตร

- อนุมัติด้วยรหัสการอนุมัติ: หากทุกอย่างเรียบร้อยดีในฝ่ายของบริษัทผู้ออกบัตร กล่าวคือ บัตรนั้นถูกต้องและมีเงินทุนเพียงพอ บริษัทผู้ออกบัตรจะตอบรับคําขอของบริษัทผู้รับบัตรพร้อมอนุมัติให้ทําธุรกรรมต่อ การอนุมัตินี้จะมาพร้อมกับรหัสการอนุมัติ

- ถูกปฏิเสธด้วยรหัสข้อผิดพลาด: หากบริษัทผู้ออกบัตรพิจารณาว่าไม่สามารถอนุมัติธุรกรรมนั้นได้ (เราจะแจ้งสาเหตุที่เป็นไปได้ภายใน 1 นาที) ธนาคารจะแจ้งให้สถาบันผู้รับบัตรทราบและส่งรหัสข้อผิดพลาดให้

- อนุมัติด้วยรหัสการอนุมัติ: หากทุกอย่างเรียบร้อยดีในฝ่ายของบริษัทผู้ออกบัตร กล่าวคือ บัตรนั้นถูกต้องและมีเงินทุนเพียงพอ บริษัทผู้ออกบัตรจะตอบรับคําขอของบริษัทผู้รับบัตรพร้อมอนุมัติให้ทําธุรกรรมต่อ การอนุมัตินี้จะมาพร้อมกับรหัสการอนุมัติ

ปกติแล้วขั้นตอนการอนุมัติบัตรจะใช้เวลาเพียงไม่กี่วินาที ลองนึกถึงช่วงเวลาสั้นๆ ที่ผ่านไประหว่างที่คุณส่งบัตรเพื่อชำระเงิน ไปจนถึงตอนที่เครื่องอ่านบัตรบอกว่า “อนุมัติ” ขั้นตอนทั้งหมดในกระบวนการที่ระบุไว้ข้างต้นเกิดขึ้นในช่วงเวลาไม่กี่วินาที

การหักยอดคืออะไร

ช่วงการหักยอดของกระบวนการชําระเงินด้วยบัตรเกิดขึ้นเมื่อ สถาบันผู้รับบัตรของธุรกิจขอให้ส่งเงินที่ได้รับอนุมัติจากบัญชีผู้ออกบัตร บริษัทผู้ออกบัตรยืนยันว่าเงินทุนหรือเครดิตที่จําเป็นสําหรับค่าใช้จ่ายในการซื้อนั้นพร้อมใช้งาน แต่ตัวเงินเองจะไม่เคลื่อนไหวระหว่างการอนุมัติ นั่นเกิดขึ้นทันที ในระหว่างการหักยอด การหักยอดการชําระเงินเกิดขึ้นได้ในลําดับเวลาแปรผัน แต่เนื่องจากการอนุมัติบัตรส่วนใหญ่จะหมดอายุภายใน 5-10 วัน ธุรกิจส่วนใหญ่และผู้ประมวลผลการชําระเงินส่วนใหญ่จึงหักยอดก่อนเวลาดังกล่าว

การชําระเงินคืออะไร

การชำระเงินจะเกิดขึ้นเมื่อเงินจากธุรกรรมของลูกค้าถูกโอนจากธนาคารผู้ออกบัตรของเจ้าของบัตรไปยังธนาคารผู้รับบัตรของธุรกิจ ลองคิดเช่นนี้:

- การอนุมัติการชําระเงินคือ เมื่อบริษัทผู้ออกบัตรระบุว่า "ใช่ เงินทุนดังกล่าวพร้อมใช้งานและได้รับอนุมัติให้ใช้สําหรับการซื้อรายการนี้"

- หักยอดเมื่อสถาบันผู้รับบัตรธุรกิจระบุว่า "ตกลง ดี โปรดส่งเงินทุนให้เรา"

- การชําระเงินคือ เมื่อเงินจํานวนดังกล่าวย้ายจากบัญชีผู้ออกบัตรไปยังบัญชีธุรกิจจริง

ต่อไปนี้คือตัวอย่างในชีวิตจริงที่จะช่วยให้เข้าใจยิ่งขึ้น สมมติว่าคุณส่งสินค้าอุปโภคบริโภคไปที่บ้าน แอปที่คุณกําลังใช้จะบวกต้นทุนโดยประมาณของสินค้าที่คุณเลือก บวกภาษีโดยประมาณ และค่าทิปสําหรับคนขับ แอปจะไม่ทราบยอดรวมที่แน่นอนจนกว่าคําสั่งซื้อจะเสร็จสิ้น แต่ต้องได้รับการอนุมัติจากบริษัทผู้ออกบัตรก่อน เพื่อให้แน่ใจว่าคุณมีเงินหรือเครดิตเพียงพอสําหรับจํานวนเงินดังกล่าว เมื่อคุณสั่งซื้อและส่งข้อมูลบัตรของคุณเพื่อการชําระเงินเป็นครั้งแรก แอป (หรือสถาบันผู้รับบัตรหรือผู้ประมวลผลการชําระเงินของแอป) จะติดต่อธนาคารที่ออกบัตรและขออนุมัติวงเงินโดยประมาณสําหรับยอดรวมของคําสั่งซื้อ ซึ่งอาจสูงกว่ายอดรวมจริงเล็กน้อย สมมติว่าบริษัทผู้ออกบัตรของคุณอนุมัติธุรกรรม ระบบจะกันยอดเงินดังกล่าวบนบัตรของคุณ หลังจากที่ธุรกรรมเสร็จสมบูรณ์แล้ว และแอปก็ทราบถึงจํานวนสุดท้ายของคําสั่งซื้อของคุณ ระบบจะขอให้หักยอดดังกล่าว ซึ่งเป็นกระบวนการที่คล้ายกับการจองโรงแรมโดยใช้บัตรเครดิตเพื่อชำระค่าใช้จ่ายเบ็ดเตล็ด โดยให้โรงแรมกันเงินจํานวนหนึ่งไว้ในบัตร แต่จริงๆ แล้วเรียกเก็บเงินจากคุณเฉพาะยอดที่ใช้ชําระเงินเท่านั้น

แบบฟอร์มการอนุมัติบัตรเครดิตคืออะไร

แบบฟอร์มการอนุมัติบัตรคือเอกสารที่ลูกค้า (หรือเจ้าของบัตร) กรอกแบบฟอร์มเพื่อให้ธุรกิจต่างๆ มีสิทธิ์เรียกเก็บเงินจากบัตรเครดิตของตน แบบฟอร์มการอนุมัติบัตรเครดิตมักจะใช้สําหรับการซื้อในปริมาณมาก (รถ คอมพิวเตอร์ ฯลฯ) มากกว่าสําหรับการซื้อสินค้าในชีวิตประจําวันที่มีขนาดเล็กกว่า นอกจากนี้ ยังใช้กันทั่วไปในการตั้งค่าการสมัครใช้บริการใหม่และการชําระเงินตามแบบแผนล่วงหน้าอื่นๆ บางครั้งแบบฟอร์มอนุญาตบัตรเครดิตจะถูกสร้างขึ้นในรูปแบบดิจิทัล หรือบางครั้งก็เป็นฉบับกระดาษ โดยปกติแล้ว ธุรกิจต่างๆ จะใช้แบบฟอร์มเหล่านี้เมื่อวางแผนจะเรียกเก็บเงินจากบัตรในภายหลังโดยที่เจ้าของบัตรไม่ได้แสดงตัว

แบบฟอร์มดังกล่าวจะต้องมีข้อมูลต่อไปนี้

- ชื่อเจ้าของบัตร

- หมายเลขบัตร

- เครือข่ายบัตร (Visa, Mastercard, American Express, Discover ฯลฯ)

- วันหมดอายุของบัตร

- รหัสไปรษณีย์สําหรับการเรียกเก็บเงินของเจ้าของบัตร

- ชื่อธุรกิจ

- การเรียกเก็บเงินที่มีการอนุมัติรายการเดินบัญชี

- ลายเซ็นของเจ้าของบัตรและวันที่ลงนาม

นอกจากนี้ แบบฟอร์มการอนุมัติบัตรเครดิตจํานวนมากยังมีข้อมูลดังต่อไปนี้บางส่วนหรือทั้งหมด

- ที่อยู่ในการเรียกเก็บเงินและที่อยู่สําหรับจัดส่งที่ครบถ้วนของเจ้าของบัตร

- หมายเลขโทรศัพท์ของเจ้าของบัตร

- ที่อยู่อีเมลของเจ้าของบัตร

- ข้อมูลติดต่อของธุรกิจ

- ยอดซื้อ

- ภาษาที่ระบุว่าการอนุมัตินี้เป็นการชําระเงินตามแบบแผนล่วงหน้า หากมี

- รายละเอียดสินค้าหรือบริการที่ครอบคลุมโดยการซื้อดังซื้อ

- รหัสลูกค้า ใบแจ้งหนี้ หรือหมายเลขใบสั่งซื้อ

แบบฟอร์มการอนุมัติบัตรเครดิตปลอดภัยหรือไม่

ความปลอดภัยของแบบฟอร์มการอนุมัติบัตรเครดิตขึ้นอยู่กับมาตรการป้องกันที่ธุรกิจทําไว้ ตัวอย่างเช่น แบบฟอร์มการอนุมัติบัตรเครดิตดิจิทัลผ่านเว็บไซต์ของบริษัทอื่น เช่น DocuSign ได้รับการออกแบบมาอย่างเข้มงวดเพื่อให้ปลอดภัยที่สุดเท่าที่จะเป็นไปได้ ในทางกลับกันเมื่อคุณจัดการกับแบบฟอร์มเทมเพลตเอกสารที่พิมพ์ออกมา ความปลอดภัยของข้อมูลที่ละเอียดอ่อนบนแบบฟอร์มจะขึ้นอยู่กับสิ่งที่ธุรกิจดำเนินการกับแบบฟอร์มนั้น และข้อมูลบัตรเครดิตที่มีอยู่ หลังจากเจ้าของบัตรกรอกข้อมูลแล้ว

การกันวงเงินในบัตรคืออะไร

เมื่อผู้ให้บริการบัตรตรวจสอบคำขออนุญาตสำหรับธุรกรรม หากมีเงินเพียงพอที่จะครอบคลุมค่าใช้จ่ายในการขาย ผู้ให้บริการบัตรจะกันวงเงินในบัญชีของเจ้าของบัตร วิธีนี้จะลดเงินทุนหรือเครดิตที่มีอยู่ตามจำนวนเงินที่ขาย เพื่อป้องกันไม่ให้มีการเบิกเงินเกินบัญชีก่อนที่เงินจากธุรกรรมปัจจุบันจะถูกโอนและส่งไปยังธนาคารของธุรกิจ การกันวงเงินเป็นกลไกที่เป็นประโยชน์ในการป้องกันการฉ้อโกงและการดึงเงินคืนของบัตร

ตัวอย่างเช่น หากมีผู้ใช้บัตรมีวงเงินสินเชื่อ 300 ดอลลาร์ แล้วซื้อของบางอย่างในราคา 260 ดอลลาร์และไม่มีการกันวงเงินในบัตรหลังจากที่ธุรกรรมนั้นได้รับการอนุมัติแล้ว ผู้ใช้บัตรก็จะสามารถซื้อของอย่างอื่นได้ในราคา 100 ดอลลาร์ก่อนที่เงิน 260 ดอลลาร์จากการซื้อครั้งแรกจะถูกโอนออกจากบัญชีของเจ้าของบัตร เมื่อทำการชำระธุรกรรมทั้งหมดแล้ว ยอดธุรกรรมจะเกินขีดจำกัด 60 ดอลลาร์ ซึ่งไม่ใช่สถานการณ์ที่เหมาะสมสำหรับผู้ให้บริการบัตรหรือเจ้าของบัตร การกันวงเงินเป็นวิธีที่มีประสิทธิภาพสําหรับบริษัทผู้ออกบัตรเพื่อให้แน่ใจว่าบัญชีของเจ้าของบัตรแสดงยอดคงเหลือที่ใช้ได้จริงในทันที แม้จะก่อนหน้าจะได้รับการชําระเงินจากธุรกรรมที่รอดําเนินการทั้งหมดก็ตาม

การรกันวงเงินดํำเนินการได้ทุกที่ตั้งแต่ไม่กี่นาทีไปจนถึง 31 วันและจะถูกนําออกเมื่อธุรกิจได้รับเงินทุนหรือเมื่อการอนุมัติหมดอายุ

เหตุใดการอนุมัติบัตรจึงไม่สําเร็จ

หากบริษัทผู้ออกบัตรปฏิเสธการอนุมัติธุรกรรม เหตุผลมักจะอยู่ใน 3 หมวดหมู่ต่อไปนี้

เหตุผลด้านความปลอดภัย

ขั้นตอนการอนุมัติบัตรคือส่วนที่สัญญาณสีแดงที่เกี่ยวข้องกับการฉ้อโกงที่อาจเกิดขึ้นบ่อยที่สุดมักจะปรากฎขึ้นมา หากบริษัทผู้ออกบัตรพบว่าบัตรถูกทําเครื่องหมายว่าถูกขโมย สูญหาย หรือถูกอายัด บริษัทผู้ออกบัตรจะปฏิเสธธุรกรรม และอาจกระตุ้นให้ตรวจสอบบัญชีอย่างละเอียดมากขึ้น เพื่อดูว่ามีกิจกรรมที่น่าสงสัยอื่น ๆ หรือไม่ ในทํานองเดียวกันหากบัตรหมดอายุธุรกรรมจะไม่ได้รับอนุมัติ

วิธีเดียวที่ธุรกิจสามารถช่วยลดการเกิดการอนุมัติที่ไม่สําเร็จที่เกี่ยวข้องกับการรักษาความปลอดภัยได้ก็คือ การใช้มาตรการขจัดการฉ้อโกงอย่างเข้มงวดกับการฉ้อโกงทั้งหมด ผู้ใช้ Stripe มีสิทธิ์เข้าถึง Stripe Radar ซึ่งใช้แมชชีนเลิร์นนิง เพื่อป้องกันการฉ้อโกงโดยไม่บล็อกลูกค้าจริงของคุณจากการชำระเงิน และใช้การตรวจสอบสิทธิ์ Dynamic 3D Secure กับการชำระเงินที่มีความเสี่ยงสูง Radar ไม่ต้องใช้การตั้งค่าหรือการผสานการทํางานเพิ่มเติมใดๆ หากคุณใช้ผลิตภัณฑ์ Stripe อยู่แล้ว

เหตุผลทางการเงิน

หากบริษัทผู้ออกบัตรตรวจสอบบัญชีของเจ้าของบัตรแล้วพบว่ามีเงินหรือเครดิตไม่เพียงพอ บริษัทผู้ออกบัตรจะปฏิเสธการอนุมัติและปฏิเสธธุรกรรมนั้น บริษัทผู้ออกบัตรบางรายอาจเสนอการคุ้มครองการเบิกเงินเกินบัญชีที่ช่วยให้ทําธุรกรรมได้แม้เงินจะไม่เพียงพอ แต่ฟีเจอร์นี้มักจะมีค่าธรรมเนียมและใช้งานไม่ได้ในบางบัญชี ในกรณีส่วนใหญ่ เงินไม่เพียงพอจะทำให้ไม่สามารถทำธุรกรรมได้

เหตุผลทางเทคนิค

นอกจากนี้ยังมีเหตุผลทางเทคนิคที่อาจทําให้การอนุมัติการชําระเงินไม่สําเร็จอีกด้วย สิ่งนี้มักเกิดขึ้นกับการซื้อของออนไลน์ เพราะมีโอกาสเกิดข้อผิดพลาดได้มากขณะป้อนข้อมูลการชำระเงิน ธุรกรรมออนไลน์มักจะมีความอ่อนไหวต่อข้อผิดพลาดทางเทคนิคมากกว่าเนื่องจากมีความเสี่ยงในการฉ้อโกงที่เพิ่มมากขึ้นจากธุรกรรมที่ไม่มีบัตร (CNP) เหล่านี้ อันที่จริงธุรกรรมบัตรเครดิตและบัตรเดบิตออนไลน์ได้รับการอนุมัติบ่อยกว่าธุรกรรมที่จุดขายที่แสดงบัตร (CP) ถึง 10% หากข้อมูลการชำระเงินที่ส่งไปสำหรับการสั่งซื้อทางออนไลน์มีสิ่งใดไม่ถูกต้องหรือมีพิรุธ ผู้ให้บริการก็อาจจะปฏิเสธข้อมูลดังกล่าวได้

บางครั้งธุรกิจและลูกค้าจะได้รับเหตุผลที่เฉพาะเจาะจงว่าทำไมการเรียกเก็บเงินจึงถูกปฏิเสธ และบางครั้งก็อาจไม่ได้รับอนุญาต ปริมาณข้อมูลที่มาพร้อมกับการอนุมัติที่ถูกปฏิเสธนั้นขึ้นอยู่กับหลายๆ ปัจจัย เช่น ใครคือผู้ให้บริการบัตร ใครคือผู้ประมวลผลการชำระเงินของธุรกิจ พวกเขามีระบบ POS ประเภทใด และธุรกรรมนั้นเป็นแบบออนไลน์หรือแบบที่จุดขาย

การอนุมัติบัตรอาจไม่สำเร็จเนื่องจากสาเหตุหลายประการ ไม่ว่าจะดำเนินการที่ใดก็ตาม แต่มีขั้นตอนที่ธุรกิจสามารถดำเนินการเพื่อปรับปรุงอัตราการอนุมัติของตนได้ การที่การชำระเงินของคุณได้รับการสนับสนุนโดย Stripe ถือเป็นก้าวสำคัญสู่ทิศทางดังกล่าว แพลตฟอร์ม Stripe มีฟังก์ชันการรับชําระเงินแบบอัจฉริยะ ด้วยการผสานการทํางานโดยตรงกับเครือข่ายบัตรรายใหญ่ๆ ทั่วโลก ซึ่งช่วยลดความล่าช้าและปรับปรุงความน่าเชื่อถือสําหรับธุรกรรมผ่านบัตร ผู้ใช้ Stripe สามารถเข้าถึงข้อมูลเชิงลึกในระดับผู้ออกบัตรและช่องข้อมูลที่ปรับปรุง เช่น โค้ดการตอบกลับที่ไม่ต้องทำการเปลี่ยนแปลง เพื่อให้คุณมองเห็นสิ่งที่เกิดขึ้นกับการชำระเงินของคุณได้ชัดเจนยิ่งขึ้น ด้วยแพลตฟอร์มการให้บริการที่ทันสมัย Stripe เรียนรู้จากจุดข้อมูลนับพันล้านจุดอย่างต่อเนื่องเพื่อเพิ่มประสิทธิภาพการส่งเงินและการส่งข้อความในธุรกรรมแต่ละรายการ เป็นโครงสร้างพื้นฐานการชำระเงินที่ออกแบบมาเพื่อให้มีอัตราการอนุมัติที่ดีขึ้น โซลูชัน Stripe สร้างรายรับให้กับธุรกิจหลายพันล้านดอลลาร์โดยป้องกันไม่ให้การชําระเงินที่ดําเนินการถูกต้องถูกบล็อก อ่านเพิ่มที่นี่เพื่อดูรายละเอียดเกี่ยวกับวิธีการทํางานของ Stripe สําหรับธุรกิจเพื่อปรับปรุงการอนุมัติ

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ