Les entreprises qui acceptent les paiements électroniques par l'intermédiaire de multiples canaux (TPE, en ligne ou sur mobile), doivent en gérer les différents aspects complexes. Il leur faut donc opter pour un prestataire de services de paiement adéquat, une décision qui peut avoir une incidence sur leur réussite à long terme et sur de multiples pans de leur activité.

À mesure que les entreprises développent leur présence à l'international, elles doivent disposer d'options de paiement localisées et multi-devises. Pour répondre à l'évolution des demandes, les dirigeants d'entreprise et les entrepreneurs doivent donc bien connaître les facteurs clés à prendre en compte au moment de choisir un prestataire de services de paiement.

Nous vous expliquons ci-après ce qu'est un prestataire de services de paiement, quelles sont les fonctions prises en charge par un prestataire de services de traitement des paiements, puis nous abordons dans le détail les différents aspects du traitement des paiements, les frais et structures tarifaires, les mesures de sécurité et les services d'assistance internationale.

Sommaire

- Qu'est-ce qu'un prestataire de services de paiement ?

- Quelles sont les fonctions prises en charge par les prestataires de services de paiement ?

- Comment fonctionnent les prestataires de services de paiement ?

- Comment choisir un prestataire de services de paiement

Qu'est-ce qu'un prestataire de services de paiement ?

Un prestataire de services de paiement est une entreprise ou un service qui opère des transactions électroniques (paiements par carte de crédit/débit ou portefeuille électronique) entre des entreprises et leurs clients. Un tel prestataire permet aux entreprises d'accepter différents modes de paiement rapidement et en toute sécurité, et il facilite le transfert de fonds entre le compte du client et celui de l'entreprise.

Quelles sont les fonctions prises en charge par les prestataires de services de paiement ?

Les prestataires de services de paiement jouent un rôle crucial dans l'écosystème des paiements électroniques, car ils permettent aux entreprises d'accepter et traiter les différents moyens de paiement utilisés par leurs clients. Voici un aperçu des principales fonctions prises en charge par un prestataire de services de paiement :

Facilitation des transactions

Lorsqu'un client effectue un achat, le prestataire de services de paiement reçoit des informations détaillées sur la transaction, qu'il transmet de façon sécurisée aux parties concernées, notamment la banque émettrice (banque du client) et la banque acquéreuse (banque de l'entreprise), par l'intermédiaire du réseau de carte bancaire.Autorisation et authentification

Le prestataire de services de paiement demande une autorisation auprès de la banque émettrice afin de s'assurer que le client dispose de fonds ou de crédits en quantité suffisante. Il vérifie également l'identité de ce dernier, ainsi que la validité du moyen de paiement, afin de limiter au maximum les risques de fraude et de transactions non autorisées.Chiffrement et sécurité

Pour protéger les données financières sensibles, les prestataires de services de paiement ont recours au chiffrement et à la tokenisation, qui permettent de transmettre de façon sécurisée les données des transactions entre le client, l'entreprise et les établissements bancaires. Ils doivent également se conformer à la norme PCI DSS (Payment Card Industry Data Security Standard) afin de garantir un environnement sécurisé pour le traitement des informations des titulaires de cartes.Virement des fonds et règlement

Une fois qu'une transaction est autorisée, le prestataire de services de paiement coordonne le transfert des fonds entre la banque émettrice et la banque acquéreuse. Le compte du marchand est alors crédité du montant associé à la transaction, déduction faite des frais applicables.Données utiles aux rapports et analyses

Les prestataires de services de paiement produisent des données sur les paiements client qui peuvent être utilisées pour établir des rapports d'analyse et des observations sur les transactions. Les entreprises peuvent ainsi suivre les ventes, identifier les tendances et être plus efficaces dans la gestion de leurs activités.Détection de la fraude et gestion des contestations de paiement

Les prestataires de services de paiement font appel à des algorithmes et des outils avancés de surveillance des transactions afin de détecter toute activité frauduleuse. Ils aident les entreprises à réduire au minimum leur exposition à ce type de menaces. Ils peuvent également fournir une assistance pour la gestion des contestations de paiement et des litiges.Prise en charge de devises et moyens de paiement multiples

De nombreux prestataires de services de paiement accompagnent les entreprises dans leur développement à l'international en proposant une prise en charge de plusieurs devises et des moyens de paiement privilégiés localement. Stripe le fait pour plus de 135 devises, ce qui permet aux entreprises de développer leurs activités à l'échelle internationale tout en recevant des virements en monnaie locale.

Comment fonctionnent les prestataires de services de paiement ?

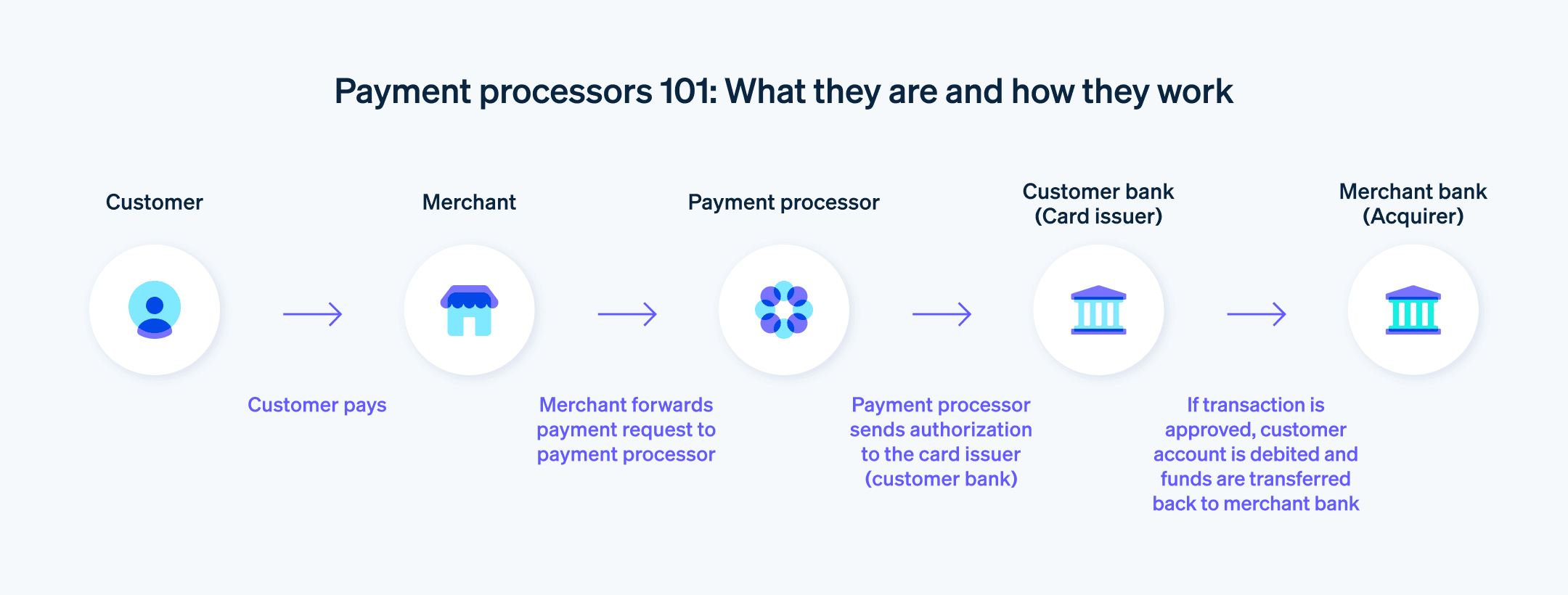

Les prestataires de services de paiement rendent possibles les transactions électroniques entre les clients et les entreprises, mais ces dernières n'ont pas obligatoirement connaissance des tenants et aboutissants de ce traitement. Pour mieux comprendre ce processus, examinons dans le détail un flux de traitement des paiements :

Initiation d'un paiement par un client

Lorsqu'un client effectue un achat, il communique à l'entreprise ses informations de paiement, telles que les données de sa carte bancaire ou de son portefeuille électronique. Ce transfert d'informations peut avoir lieu en personne sur un terminal de point de vente (PDV), en ligne par l'intermédiaire d'un site Web d'e-commerce, via une application mobile ou en suivant un lien de paiement.Chiffrement des données de transaction

Le système de paiement de l'entreprise chiffre les données de la transaction, ce qui en garantit la transmission sécurisée au prestataire de services de paiement. Ce chiffrement contribue à empêcher les fraudeurs d'intercepter et d'utiliser abusivement les informations sensibles du client.Transmission des données de la transaction

Les données chiffrées de la transaction sont envoyées par l'entreprise au prestataire de services de paiement, lequel les transmet à son tour à la banque acquéreuse.Transfert de la banque acquéreuse à la banque émettrice

La banque acquéreuse transmet les informations de la transaction à la banque émettrice via le réseau de carte bancaire concerné (Visa, Mastercard, American Express, etc.) afin d'obtenir une autorisation.Demande d'autorisation

La banque émettrice vérifie les détails de la transaction et la disponibilité de fonds ou d'un crédit suffisant chez le client. Elle s'assure également de l'authenticité du moyen de paiement et de l'identité du client, afin de limiter le risque de fraude.Réponse à la demande d'autorisation

Si la banque émettrice approuve la transaction, elle renvoie un code d'autorisation à la banque acquéreuse via le réseau de carte bancaire. En cas de refus de la transaction, la banque émettrice envoie un message contenant un code de refus de paiement qui explique pourquoi la transaction n'a pas été approuvée.Réception de la réponse par le prestataire de services de paiement

Le prestataire de services de paiement reçoit la réponse de la banque acquéreuse et la transmet à l'entreprise. Si la transaction est autorisée, l'entreprise peut poursuivre la vente. En cas de refus, elle peut demander au client d'opter pour un autre moyen de paiement.Finalisation de la transaction

Une fois la transaction autorisée, l'entreprise fournit les biens ou services au client. À ce stade, la transaction est considérée comme terminée, même si le transfert effectif des fonds doit encore être effectué.Capture et virement des fonds

Le terme de « capture » fait référence au transfert de fonds entre les comptes d'un client et d'un marchand à l'occasion d'une transaction particulière. Habituellement, en fin de journée, l'entreprise envoie un lot de transactions autorisées au prestataire de services de paiement pour le virement des fonds. Le prestataire de services de paiement envoie alors ce lot à la banque acquéreuse, qui lance le processus de transfert des fonds entre la banque émettrice et le compte du marchand. Ce transfert prend habituellement 1 à 3 jours ouvrables, selon le prestataire et la banque concernés.

Ce processus général est celui qui est habituellement adopté par les prestataires de services de paiement. Toutefois, suivant le moyen de paiement et le secteur d'activité concernés, il existe quelques variantes ou spécificités propres aux différents types de paiement et de scénarios. Pour découvrir plus précisément les caractéristiques du traitement des paiements à destination des entreprises de logiciels en tant que service (SaaS), consultez cette page. Et pour obtenir des informations plus approfondies sur le traitement des paiements en ligne, lisez notre guide sur le sujet.

Comment choisir un prestataire de services de paiement

Les prestataires de services de paiement ont une influence directe sur l'expérience client, la sécurité des transactions, le flux de trésorerie et l'efficacité globale du processus de paiement. Pour choisir un prestataire de services de paiement, vous devez clairement comprendre les besoins actuels de votre entreprise, mais également anticiper leur évolution dans le contexte de sa croissance et de son développement futurs. Dans cette perspective, voici quelques facteurs que vous devez prendre en compte au moment de choisir un prestataire de services de paiement :

Frais et tarifs

Vous devez connaître la structure tarifaire du prestataire de services de paiement, qui peut inclure différents types de frais : d'installation, de transaction, mensuels, de contestation de paiement et de conversion de devises. Recherchez un modèle tarifaire adapté au volume de transactions de votre entreprise et à sa croissance escomptée. Certains prestataires proposent une tarification échelonnée ou forfaitaire, tandis que d'autres facturent un pourcentage sur chaque transaction, assorti de frais forfaitaires. Pour plus d'informations sur le modèle de tarification de Stripe, cliquez ici.Moyens de paiement acceptés

Assurez-vous que le prestataire de services de paiement prend en charge les moyens de règlement privilégiés par vos clients, à savoir : les cartes de crédit ou de débit, les portefeuilles électroniques, les paiements différés, ainsi que toutes les options de paiement locales pertinentes. À titre d'exemple, la livraison contre remboursement (CR) est largement utilisée sur certains marchés, mais absolument pas sur d'autres. La proposition d'un large éventail de moyens de paiement peut augmenter la satisfaction des clients et les taux de conversion.Sécurité et conformité

Vérifiez que le prestataire de services de paiement respecte les normes du secteur, notamment la réglementation PCI DSS, afin de garantir que la gestion des informations client sensibles a lieu dans un environnement sécurisé. Vous devez également évaluer les fonctionnalités proposées en matière de détection et de prévention de la fraude, ainsi que la prise en charge de technologies sécurisées, telles que la tokenisation et le chiffrement. Pour en savoir plus sur l'approche adoptée par Stripe et l'accompagnement proposé aux entreprises en matière de sécurité et de respect de la conformité, cliquez ici.Service d'assistance international

Si votre entreprise exerce des activités dans une pluralité de pays, ou qu'elle prévoit de se développer à l'international, recherchez un prestataire de services de paiement prenant en charge plusieurs devises, ainsi que les moyens de paiement privilégiés localement. Évaluez également les frais de conversion de devises et de transactions internationales qu'il facture.Intégration et compatibilité

Choisissez un prestataire de services de paiement compatible avec votre plateforme d'e-commerce, votre système de PDV ou vos autres logiciels professionnels actuels. La plupart des prestataires proposent des API, des plugins ou des kits SDK faciles à utiliser qui permettent une intégration transparente à différentes plateformes. Pour en savoir plus sur les API de paiement proposées par Stripe, cliquez ici.Simplicité d'utilisation et expérience client

Évaluez l'expérience de paiement pour les clients, ainsi que l'expérience de reporting et de gestion des transactions pour les entreprises. L'interface doit être intuitive, conviviale et performante.Service d'assistance client

Évaluez la qualité et la disponibilité du service d'assistance client proposée par le prestataire de services de paiement. Idéalement, elle devrait être accessible 24 h/24, 7 j/7 par le biais de plusieurs canaux, tels que le téléphone, le courrier électronique ou le dialogue en ligne, comme Stripe le propose. Consultez les avis et témoignages publiés en ligne pour mesurer la réactivité et la pertinence de son service d'assistance.Scalabilité et flexibilité

Votre traitement des paiements évolue à mesure que votre entreprise se développe. Recherchez un prestataire capable de s'adapter à cette évolution et de proposer des fonctionnalités telles que la facturation sur abonnement, la facturation classique ou les paiements récurrents. Réfléchissez aux besoins en traitement des paiements qui seront les vôtres dans les cinq ans à venir et assurez-vous que le prestataire de services de paiement est en mesure d'y répondre.Conditions contractuelles et politiques d'annulation

Passez en revue les conditions contractuelles qui vous sont proposées, notamment les exigences minimales, les frais de résiliation anticipée ou d'autres restrictions potentielles. Recherchez un prestataire proposant des conditions transparentes, flexibles et adaptées aux besoins de votre entreprise.

En examinant avec attention l'ensemble de ces éléments, les entreprises peuvent choisir le prestataire de services de paiement en capacité de répondre au mieux à leurs exigences particulières. Elles ont ainsi la garantie d'offrir à leurs équipes internes et à leurs clients une expérience de paiement simple et sécurisée sur l'ensemble des canaux.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.