Avec la multiplication des moyens de paiement disponibles dans le monde entier, le comportement et les attentes des clients ont changé. En 2024, l’utilisation mondiale des espèces a diminué de 4 %, avec une transition significative vers les paiements numériques.

Bien que la popularité de certains moyens de paiement dépende de la localisation des clients, de ce qu’ils achètent et du fait qu’il s’agisse d’un achat en ligne ou en personne, les clients s’attendent toujours à ce que les entreprises proposent des options de paiement rapides, sécurisées et flexibles.

Dans cet article, nous vous expliquerons comment choisir un ensemble d'options de paiement adaptées à votre entreprise et à vos clients, comment mettre en place un système de paiement capable de prendre en charge ces moyens de paiement, et ce qui est nécessaire pour accepter plusieurs moyens de paiement de la part de vos clients. Voici ce que vous devez savoir.

Contenu de cet article

- Importance de l'acceptation de divers moyens de paiement

- Comment fractionner un paiement sur plusieurs moyens de paiement

- Choix des moyens de paiement à proposer

- Mise en place d'un système compatible avec plusieurs moyens de paiement

- Types de moyens de paiement et procédures de prise en charge

- Comment Stripe Payments peut vous aider

Importance de l'acceptation de divers moyens de paiement

Alors que le secteur des paiements continue d'évoluer, les entreprises se doivent de proposer une variété de moyens de paiement pour répondre aux attentes croissantes des clients. Voici pourquoi les entreprises devraient diversifier leurs moyens de paiement :

Commodité pour les clients : Chaque individu présente des préférences et des restrictions qui lui sont propres en ce qui concerne les moyens de paiement. En tant qu'entreprise, le fait d’accepter plusieurs options de paiement contribue à répondre à un plus large éventail de besoins et à faciliter le processus d'achat pour les clients.

Stimuler les ventes et les taux de conversion : Accepter davantage d’options de paiement augmente les ventes et améliore les taux de conversion, car les clients sont moins susceptibles d’abandonner leur panier.

Améliorer l'expérience et la satisfaction client : En proposant une variété d'options de paiement, les entreprises peuvent montrer qu'elles sont centrées sur le client, ce qui améliore l'expérience d'achat globale et accroît la satisfaction et la fidélité de la clientèle.

Attirer une clientèle plus large : Les différents groupes démographiques peuvent préférer différents moyens de paiement. Par exemple, les clients plus jeunes peuvent privilégier les wallets ou les applications de pair à pair (P2P), tandis que les clients plus âgés peuvent préférer les cartes de crédit ou les virements bancaires.

Améliorer la gestion des flux de trésorerie : Les différents moyens de paiement ont des délais de traitement différents. Accepter une combinaison de moyens de paiement permet aux entreprises de recevoir certains paiements plus rapidement que d'autres, ce qui contribue à une meilleure gestion de la trésorerie.

Préserver la compétitivité : L'acceptation de plusieurs options de paiement est devenue une pratique courante dans de nombreux secteurs d'activité. Tandis que les entreprises sont de plus en plus nombreuses à proposer un large éventail de moyens de paiement, celles qui n'ont pas passé ce cap risquent d'être désavantagées.

S’adapter aux marchés mondiaux : Si une entreprise opère à l'international ou prévoit de se développer à l'étranger, elle doit accepter des moyens de paiement populaires dans différentes régions et différents pays.

Réduire la dépendance à l'égard d'un seul prestataire de services de paiement : Ne dépendre que d'un seul moyen de paiement peut s'avérer risqué. En cas de problèmes techniques ou de changements dans les politiques des prestataires concernés, disposer d'options de substitution permet de préserver la continuité des activités de l'entreprise.

Sécurité et prévention de la fraude : Les différents moyens de paiement sont dotés de différentes fonctionnalités de sécurité et de mécanismes de prévention de la fraude. Offrir un éventail d’options peut aider à protéger l’entreprise et ses clients.

S'adapter aux avancées et aux tendances technologiques : à mesure que la technologie évolue, les moyens de paiement évoluent également. Se tenir au courant des dernières technologies et tendances en matière de paiements, telles que les paiements mobiles et les cryptomonnaies, permet à une entreprise de rester compétitive.

Conformité et exigences réglementaires : Certains moyens de paiement peuvent être mieux adaptés pour répondre aux exigences réglementaires de certaines régions ou certains secteurs d'activité.

Comment fractionner un paiement sur plusieurs moyens de paiement

Si un client demande à fractionner un paiement sur plusieurs moyens de paiement, les entreprises doivent être prêtes à gérer cela sans difficulté. Voici comment une entreprise peut fractionner un paiement sur plusieurs moyens de paiement.

1. Vérifiez que votre système prend en charge les paiements fractionnés

Vérifiez que votre système de point de vente (POS) ou votre prestataire de services de paiement prend en charge plusieurs types de paiement pour une même transaction.

2. Demandez au client comment il souhaite fractionner le paiement

Renseignez-vous sur le nombre de moyens de paiement que le client souhaite utiliser et sur le montant à appliquer à chaque moyen. Confirmez que le calcul correspond bien au montant total dû.

3. Saisissez le premier paiement partiel

Commencez à traiter le premier paiement en le saisissant en tant que paiement partiel dans votre POS ou dans le système de votre prestataire de services de paiement. Attendez la confirmation avant de poursuivre.

4. Saisissez les paiements partiels restants

Une fois le premier paiement réussi, saisissez les paiements partiels restants, un par un. Assurez-vous que chaque transaction est confirmée.

Choix des moyens de paiement à proposer

Assurez-vous que votre entreprise est équipée pour accepter les moyens de paiement que vos clients préfèrent utiliser. Pour ce faire, veillez à prendre en compte les éléments suivants :

Analyse avancée des données clients : Utilisez des outils tels que Google Analytics, des logiciels de gestion de la relation client (CRM) ou des plateformes d'analyse fintech spécialisées pour analyser les données clients et obtenir des informations sur les caractéristiques démographiques, les habitudes d'achat et les préférences de paiement des clients. Segmentez votre clientèle et analysez les comportements d'achat.

Tendances de paiement spécifiques à chaque secteur : Faites des recherches sur les tendances des paiements dans votre secteur. Pour ce faire, vous pouvez assister à des conférences, vous abonner à des revues spécialisées et nouer des réseaux avec des pairs. Certains secteurs peuvent graviter autour de technologies de paiement spécifiques (par exemple, les paiements par communication en champ proche (NFC) dans le commerce en ligne, les modèles d'abonnement pour les services logiciels).

Analyse détaillée des coûts et des avantages des différents moyens de paiement : Tenez compte des coûts de transaction, de mise en œuvre, de maintenance, des frais de rétrofacturation et de leur impact potentiel sur votre flux de trésorerie. Utilisez la modélisation financière pour prévoir l'incidence des différents moyens de paiement sur vos résultats.

Évaluation approfondie de la sécurité : Travaillez avec des experts en technologies de l’information (TI) et en cybersécurité pour évaluer les fonctionnalités de sécurité des différentes plateformes de paiement. Cela inclut la conformité aux normes telles que la norme PCI DSS (Payment Card Industry Data Security Standard) pour les transactions par carte de crédit, les normes de chiffrement des données et les capacités de détection de fraude.

Tendances et prévisions en matière d'adoption des technologies : Tenez-vous informé des technologies de paiement émergentes, telles que les paiements basés sur la blockchain, la biométrie et les systèmes de paiement basés sur l'intelligence artificielle, et prévoyez comment elles pourraient être adoptées sur votre marché. Envisagez de consulter des experts en fintech ou des prévisionnistes technologiques.

Analyse des ventes multicanaux : Les entreprises disposant de plusieurs canaux de vente peuvent analyser quels moyens de paiement fonctionnent le mieux pour chaque canal. Par exemple, les options de paiement mobile peuvent être plus populaires pour les ventes en ligne, tandis que les méthodes traditionnelles, telles que les espèces ou les cartes de crédit peuvent dominer dans les magasins physiques.

Analyse du marché international : Les multinationales se doivent de procéder à une analyse spécifique du marché. Il s'agit notamment de comprendre les préférences locales en matière de paiement, les environnements réglementaires associés, les risques en matière de conversion de devises et d'identifier les possibilités de partenariat avec les prestataires régionaux.

Collecte de renseignements sur la concurrence : Analysez la concurrence à l'aide d'outils et de services avancés. Surveillez à la fois vos concurrents directs ainsi que les leaders et les chefs de file de votre secteur. Identifiez les moyens de paiement qu'ils acceptent.

Évaluation des capacités d'intégration : évaluez les capacités d'intégration des différents moyens de paiement à votre suite d'outils technologiques, y compris votre système de planification des ressources d'entreprise (ERP), votre logiciel de gestion de la relation client (CRM), votre logiciel de comptabilité et vos autres systèmes opérationnels. L'objectif est de créer un flux de travail fluide et automatisé qui minimise les interventions manuelles.

Mécanismes structurés de collecte des commentaires des clients : Mettez en place des moyens structurés pour recueillir les commentaires des clients sur leurs préférences en matière de paiement. Cela peut passer par des sondages avancés, des groupes de discussion ou l'écoute sociale.

Essais pilotes et tests A/B : Réalisez des essais pilotes avec différents moyens de paiement dans des environnements contrôlés. Utilisez les tests A/B pour comparer les performances, la satisfaction des clients et l'efficacité opérationnelle.

Mise en place d'un système compatible avec plusieurs moyens de paiement

Une fois que vous savez quels moyens de paiement vous souhaitez proposer à vos clients, assurez-vous de pouvoir vous adapter à ces moyens. Voici les points clés à prendre en compte lors de l’évaluation et de la mise en place de votre système de traitement des paiements :

1. Choisissez une passerelle de paiement et un sous-traitant : Votre passerelle et votre sous-traitant devraient prendre en charge les moyens de paiement que vous avez choisis, notamment les cartes de crédit/débit, les wallets, etc. Évaluez leurs frais de service et leurs délais de traitement des transactions ainsi que leur fiabilité.

2. Intégrez à votre système existant : Assurez-vous que le système de paiement est compatible avec votre infrastructure commerciale, notamment vos plateformes e-commerce, vos logiciels financiers et vos systèmes CRM. Cela contribuera à automatiser les processus et à garantir la précision des données.

3. Respectez les normes de sécurité : Votre système doit se conformer aux normes de sécurité, telles que la PCI DSS pour le traitement des cartes de crédit, intégrer de solides mécanismes de détection et prévention de la fraude, et se conformer à toutes les lois pertinentes de protection des données.

4. Créez des interfaces utilisateur intuitives : L'interface de paiement doit être simple et doit présenter clairement aux clients les options de moyens de paiement. Le back-end doit quant à lui être suffisamment intuitif pour gérer les transactions, l'émission de remboursements et accéder aux rapports.

5. Assurez la compatibilité avec les appareils mobiles : Face à l'augmentation des transactions effectuées sur appareils mobiles, votre système doit être compatible avec les appareils mobiles et prendre en charge les paiements par le biais des wallets et applications mobiles.

6. Acceptez les paiements multidevises et internationaux : Si votre entreprise exerce ses activités à l’international, le système doit traiter plusieurs devises et respecter les règles de paiement internationales.

7. Prévoyez l’évolutivité du système : Choisissez un système capable d'évoluer avec votre entreprise, en s’adaptant efficacement à l’augmentation du volume de transactions et aux nouveaux moyens de paiement.

8. Proposez un service d’assistance client fiable : Choisissez un fournisseur de services connu pour son excellent service d’assistance client et capable de vous aider aussi bien lors de l'installation que pour les problèmes opérationnels courants.

9. Accédez à une formation et à des ressources exhaustives : Votre accès, ainsi que votre équipe, à une formation et à des ressources détaillées est primordial pour assurer l'efficacité et réduire les erreurs.

10. Effectuer des tests approfondis avant le lancement : Testez le système de manière exhaustive pour identifier et résoudre les problèmes. Ces tests devraient couvrir tous les moyens de paiement et inclure des scénarios tels que les remboursements et les échecs de transaction.

11. Mettez en œuvre un système de suivi et d'analyse des transactions : Utilisez les fonctionnalités de suivi disponibles pour repérer les tendances, gérer efficacement vos finances et éclairer vos choix commerciaux.

12. Systèmes de sauvegarde et plans de récupération des données : Mettez en place des systèmes de sauvegarde et des procédures de récupération des données pour prévenir toute perte de ressources en cas de défaillance du système ainsi que pour prévenir la perte de données.

Types de moyens de paiement et procédures de prise en charge

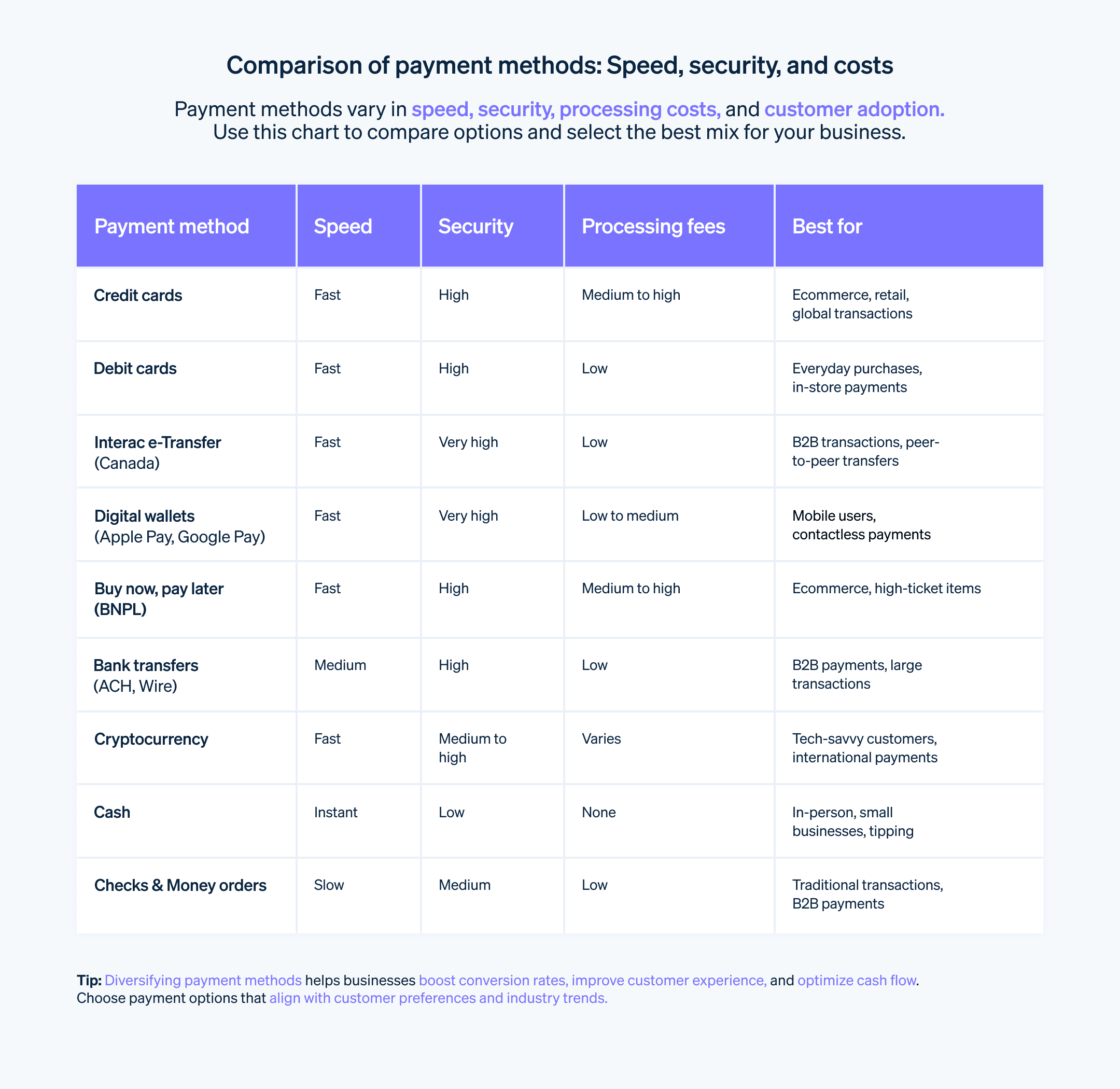

Il existe de nombreux types de moyens de paiement, et les prestataires de paiement modernes proposent une multitude d'options parmi lesquelles vous pouvez choisir sans configuration supplémentaire. Voici quelques moyens courants à connaître :

Moyens de paiement traditionnels

Argent liquide : Bien que sa popularité diminue, l’argent liquide reste une option largement acceptée, en particulier pour les petites transactions.

Chèques : Les chèques sont encore utilisés par certaines populations qui préfèrent les moyens de paiement papier, mais leur traitement est plus long et ils présentent des risques de fraude.

Mandats : Les mandats garantissent les fonds, mais présentent les mêmes inconvénients que les chèques.

Virements bancaires : Les virements bancaires sont souvent utilisés pour les transactions importantes ou les paiements internationaux.

Prise en charge des moyens de paiement traditionnels

Argent liquide

Équipement : Aucun équipement supplémentaire requis, une caisse enregistreuse ou un tiroir-caisse sécurisé suffisent.

Considérations : Risques de sécurité liés à la manipulation de l’argent liquide, nécessité de comptage manuel et de dépôt en personne, risque de perte et de vol.

Chèques

Équipement : Imprimante pour chèque pour la saisie des informations relatives au compte, tampon d'endossement, lecteur de chèques facultatif pour accélérer le traitement.

Procédures : Vérification de l'identité et de la signature, vérification de la disponibilité des fonds (peut nécessiter un appel à la banque), puis endossement et dépôt du chèque dans un délai prédéfini.

Considérations : Délais de traitement susceptibles d'être longs, risques de refus et de fraude.

Mandats

Équipement : Imprimante de chèques, tampon d’endossement, lecteur de chèque (facultatif).

Procédures : Vérification de l'identité, de la signature et du montant, puis endossement et dépôt.

Considérations : La vérification des détails de l’émetteur et de l’emplacement d’achat peut atténuer les risques de fraude.

Virements bancaires

Exigences : Requièrent des renseignements sur le client, tels que les informations du compte bancaire, un numéro de routage, le montant du paiement et un code de référence, et de disposer d'un compte bancaire pour recevoir les transferts.

Considérations : Frais pour l'expéditeur et le destinataire, et possibilité de retard en fonction des banques concernées.

Conseils concernant la prise en charge de moyens de paiement traditionnels

Affichez clairement les moyens de paiement acceptés : Informez les clients au moment du paiement ou sur les factures.

Mettez en place des procédures de dépôt : Stockez l’argent liquide et les chèques en lieu sûr et déposez-les régulièrement à la banque.

Formez votre personnel à la prévention de la fraude : Identifiez les activités suspectes et mettez en place des protocoles de vérification.

Envisagez le recours à des services de gestion des liquidités : Ils peuvent prendre la forme de services de véhicule blindé ou de dépôt sécurisé des fonds pour les grandes entreprises.

Cartes de paiement

Cartes de crédit : Les cartes de crédit sont pratiques, largement utilisées et permettent aux clients de payer plus tard tout en accumulant des intérêts ou des récompenses.

Cartes de débit : Semblables aux cartes de crédit, elles impliquent cependant le prélèvement immédiat des fonds sur le compte bancaire du client.

Cartes prépayées : Les fonds y sont préchargés à l'avance.

Paiements sans contact : La technologie NFC permet d'effectuer instantanément des paiements par simple contact d’une carte bancaire ou d’un wallet.

Accepter les moyens de paiement par carte

Cartes de crédit et de débit

Équipements et logiciels : Système de point de vente (POS) avec un lecteur de carte (terminal physique ou lecteur mobile). Les comptes de commerçants et les passerelles de paiement sont nécessaires pour traiter les transactions de manière sécurisée.

Procédures : Insertion du client de sa carte dans un terminal de paiement ou lecture par bande magnétique ou sans contact, autorisation de la transaction, puis réception d'une confirmation de paiement par l'entreprise.

Considérations : Conformité PCI pour la sécurité des données, frais de transaction et gestion de la rétrofacturation.

Cartes prépayées

Acceptées par la plupart des systèmes POS selon le même processus que les cartes de crédit/débit.

Considérations : Nécessité de vérifier le solde de la carte avant d'accepter le paiement afin d'éviter les problèmes liés à une insuffisance de fonds, fonctionnalités limitées de certaines cartes prépayées.

Paiements sans contact

Équipement : Lecteur NFC pour les transactions de paiement par simple contact.

Considérations : Bien que la popularité des paiements sans contact soit croissante, certains clients peuvent encore préférer les moyens traditionnels.

Moyens de paiement numériques/en ligne

Passerelles de paiement en ligne : Des plateformes telles que PayPal, Stripe ou Square intègrent des sites Web ou des applications pour accepter des paiements en ligne.

Wallets : Apple Pay, Google Pay et Samsung Pay stockent les informations de paiement numériquement pour garantir un paiement rapide et sécurisé.

Paiement différé : Les services de paiement différé tels que Klarna ou Affirm permettent aux clients de fractionner les paiements en versements échelonnés.

Cryptomonnaie : Le bitcoin, l'ethereum et les autres cryptomonnaies sont des moyens de paiement peu acceptés par les entreprises.

Acceptation des moyens de paiement numériques/en ligne

Passerelles de paiement en ligne

Choix d’un fournisseur : Comparez les fonctionnalités et les frais des options les plus courantes, telles que Stripe ou PayPal, avant de faire votre choix définitif.

Intégration à votre site Web ou à votre application : Suivez les instructions d’intégration du prestataire choisi.

Configuration des options de paiement : Définissez les devises et les cartes bancaires que vous acceptez ainsi que toutes les autres fonctionnalités supplémentaires.

gestion des transactions : Accédez à l’historique des transactions, rapprochez les paiements et gérez les remboursements.

Wallets

Activation du service d’assistance pour les principaux wallets : Apple Pay, Google Pay, Samsung Pay, etc.

compatibilité du système POS : Assurez-vous que votre lecteur ou votre système de paiement prend en charge les paiements sans contact.

Notification des clients : Promouvez l'option de paiement par wallet lors du paiement de la commande.

Services de paiement différé

Partenariat avec un prestataire de services de paiement différé : Tournez-vous vers un service tel que Klarna ou Affirm, qui correspond à votre public cible et à votre business model.

Intégration au système de paiement : proposez une option de paiement différé en même temps que d’autres moyens de paiement.

Gestion des versements échelonnés : Configurez des déductions et des procédures automatiques de gestion des éventuels défauts de paiement ou pénalités de retard.

Cryptomonnaie

Choix d'un prestataire de services de paiement par cryptomonnaie : Comparez les dispositifs de sécurité, les frais de transaction et les devises prises en charge.

Affichage visible des cryptomonnaies acceptées : Informez les clients au moment du paiement ou sur les factures.

Compréhension de la volatilité des cryptomonnaies : Préparez-vous à faire face aux fluctuations de prix et aux risques potentiels associés aux cryptomonnaies.

Moyens de paiement émergents

Open Banking : partagez les données financières avec des prestataires tiers par le biais d'interfaces de programmation d’applications (API) afin de simplifier les paiements.

Paiements par QR code : Les codes numérisables liés aux applications de paiement facilitent les transactions rapides et sans contact.

Acceptation des moyens de paiement émergents

Open Banking

Partenariat avec un prestataire de services Open Banking : Choisissez un service reconnu qui respecte les réglementations et les normes de sécurité.

Intégration à votre site Web ou à votre application : Suivez les instructions du prestataire choisi pour l’intégration API sécurisée.

Obtention du consentement du client : Expliquez clairement les avantages de l'Open Banking à vos clients et obtenez leur consentement explicite pour pouvoir accéder à leurs données financières.

Facilitation des paiements de compte à compte : Offrez aux clients la possibilité de réaliser des paiements directement à partir de leur compte bancaire, lesquels impliquent souvent des frais inférieurs à ceux des transactions traditionnelles par carte bancaire.

Paiements par QR code

Choix d’un prestataire ou d’une application de paiement : PayPal, Venmo, Alipay et WeChat Pay sont parmi les options populaires.

Création des QR codes : Générez des QR codes pour chaque transaction ou produit, et reliez-les à votre compte de paiement.

Affichage et paiement : Placez les QR codes aux guichets de paiement, sur les étiquettes des produits, dans les factures, ou en ligne. Les clients scannent les codes avec l’appareil photo de leur smartphone pour initier le paiement.

Conseils

Partenariats avec les banques et les fintechs : Collaborez avec les établissements financiers pour offrir des solutions et des services de paiement innovants.

Paiements transfrontaliers : Explorez le potentiel de l'Open Banking pour faciliter les transactions internationales tout en réduisant les frais et en accélérant les délais de traitement.

Intégration aux programmes de fidélité : Associez les QR codes à des points de fidélité ou à des réductions pour renforcer l'engagement des clients.

Autres moyens

Ces options incluent les paiements sur facture et les abonnements.

Acceptation d’autres moyens de paiement

Paiements sur facture

Logiciels ou modèles de facture : Choisissez une plateforme ou créez des factures qui détaillent les services, les coûts et les dates d’échéance.

options de paiement : Acceptez plusieurs moyens de paiement, tels que les passerelles de paiement en ligne, le traitement des cartes de crédit, les virements bancaires ou les chèques.

Canaux de livraison : Envoyez des factures par voie électronique via des e-mails ou des portails en ligne, ou proposez des versions imprimables pour les moyens de paiement traditionnels.

Rappels de paiement : Configurez des rappels automatisés à l'approche des dates d'échéance et mettez en œuvre un système de suivi des retards de paiements.

Abonnements

Plateforme de gestion des abonnements : Choisissez un service, comme Stripe Billing, pour gérer les paiements récurrents en toute sécurité.

Offres d’abonnement et tarification : Définissez différents niveaux d’abonnement avec des fonctionnalités et des options tarifaires spécifiques.

Protection des informations relatives aux clients : Adoptez des mesures de sécurisation des données pour protéger les informations de paiement que vous stockez.

Processus d'annulation : Facilitez la tâche aux clients qui souhaitent annuler ou gérer leurs abonnements sur la plateforme.

Options de facturation flexibles : Proposez une facturation annuelle, mensuelle ou au prorata établie selon votre business model.

Conseils

Processus de paiement simplifié : Facilitez le paiement des factures ou la gestion des abonnements pour vos clients.

Flexibilité de paiement : Couvrez les diverses préférences des clients en leur proposant des moyens de paiement variés.

Clarté de communication : Communiquez clairement vos factures, vos modalités de paiement et les informations relatives aux abonnements de façon à éviter tout malentendu.

Automatisation des tâches : Utilisez des logiciels et l’automatisation pour gérer efficacement les factures, les abonnements et les rappels de paiement.

Analyse des données de paiement : Suivez les tendances de paiement et le comportement de vos clients en vue d'améliorer votre processus de facturation et vos stratégies de tarification.

Paiements partiels : Proposez les versements échelonnés pour les factures d’un montant important.

Essais gratuits ou offres de lancement : Attirez de nouveaux abonnés grâce à des essais gratuits à durée limitée ou à des tarifs réduits.

Comment Stripe Payments peut vous aider

Stripe Payments offre une solution de paiement unifiée et mondiale qui aide toutes les entreprises (des startups en pleine expansion aux grandes entreprises internationales) à accepter les paiements en ligne, physiques et partout dans le monde.

Stripe Payments peut vous aider à :

- Optimiser votre expérience de paiement : Créez une expérience client fluide et gagnez des milliers d’heures de développement grâce à des interfaces de paiement préconfigurées, à l’accès à plus de 125 moyens de paiement et à Link, le wallet développé par Stripe.

- Accéder plus rapidement à de nouveaux marchés : Atteignez des clients dans le monde entier et réduisez la complexité ainsi que le coût de la gestion multidevise grâce aux options de paiements transfrontaliers, disponibles dans 195 pays et plus de 135 devises.

- Unifier les paiements en ligne et en personne : Créez une expérience commerciale unifiée entre vos canaux en ligne et physiques pour personnaliser les interactions, fidéliser vos clients et augmenter vos revenus.

- Améliorer les performances de paiement : Augmentez vos revenus grâce à une gamme d’outils de paiement personnalisables et simples à configurer, incluant une protection contre la fraude no-code et des fonctionnalités avancées pour améliorer les taux d’autorisation.

- Accélérer votre croissance sur une plateforme flexible et fiable : Développez-vous sur une plateforme conçue pour évoluer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité inégalée dans le secteur.

Découvrez comment Stripe Payments peut dynamiser vos paiements en ligne et en personne, ou commencez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.