Klarna est une entreprise de technologie financière (fintech) suédoise qui a acquis une certaine stature dans le secteur émergent des paiements différés (Buy Now, Pay Later ou BNPL). Comptant 150 millions d'utilisateurs répartis dans 45 pays, Klarna traite chaque jour 2 millions de transactions et collabore avec plus de 500 000 entreprises. On compte parmi elles quelques grands noms comme Nike, Adidas et IKEA. L'importance de sa part de marché en Europe, 70 % en 2022, conforte sa position en tant que leader des prestataires de services de paiement différé.

L'offre de Klarna répond à la variété des besoins des clients. Son produit phare « Payer en 3 fois » (ou 4, selon les régions), permet aux clients de diviser sans intérêts les paiements en plusieurs versements échelonnés répartis sur six semaines. L'offre « Payer dans 30 jours » permet de bénéficier d'un délai de grâce avant de procéder au paiement total d'un achat, sans intérêts et sans frais. Aux États-Unis, pour les achats plus importants, Klarna propose des options de financement à des taux d'intérêt compétitifs, à partir de 7,99 %. Il y est également possible de disposer d'une carte virtuelle. Elle permet aux clients d'utiliser Klarna, même si les entreprises n'intègrent pas directement le service.

Klarna est largement présente sur le marché mondial, en Amérique du Nord, en Europe, en Asie et en Océanie, et propose une expérience de paiement cohérente et accessible à l'ensemble de ses utilisateurs. Les paiements différés sont voués à se développer fortement dans les années à venir et, grâce à sa vaste base d'utilisateurs et à la notoriété de sa marque ainsi qu'à son offre de produits innovants, Klarna est en bonne position pour jouer un rôle prépondérant dans ce secteur en pleine croissance.

Ce guide vise à répondre aux principales questions que les entreprises peuvent se poser à propos de la solution Klarna : Comment fonctionne-t-elle ? Où l'utilise-t-on ? Et comment l'accepter en tant que moyen de paiement ?

Sommaire

- Où utilise-t-on Klarna ?

- Qui utilise Klarna ?

- Comment fonctionne Klarna ?

- Avantages de Klarna

- Mesures de sécurité appliquées à Klarna

- Acceptation de Klarna en tant que moyen de paiement

- Solutions comparables à Klarna

Où utilise-t-on Klarna ?

Klarna est disponible sur plus de 45 marchés dans le monde, chacun présentant des préférences client et un paysage réglementaire spécifiques. Ses principales régions d'activité sont les suivantes.

Amérique du Nord

L'entrée de Klarna sur le marché étasunien s'est faite à la faveur de l'intérêt grandissant de ce pays pour les moyens de paiement alternatifs et les options de financement flexible, comme l'a montré la croissance du secteur des paiements différés en Amérique du Nord, évalué à plus de 14 milliards de dollars en 2022. En intégrant les principales plateformes e-commerce telles que Shopify et WooCommerce, ainsi que les portefeuilles électroniques tels qu'Apple Pay et que Google Pay, Klarna a attiré des clients amateurs de nouvelles technologies à la recherche d'une expérience de paiement rapide et pratique. Les opérations de Klarna en Amérique du Nord respectent également les obligations en vigueur telles que les réglementations en matière de crédit et de confidentialité des données du Consumer Financial Protection Bureau (Bureau de protection des consommateurs en matière financière). Cet engagement favorise des pratiques de crédit responsables et contribue à établir la confiance auprès des utilisateurs.Europe

En Europe, Klarna a tiré parti de l'intérêt évident pour les paiements différés et s'est taillée une impressionnante part de marché, à hauteur de 70 % dès 2022. Capitalisant sur ses premiers succès remportés sur les marchés suédois et allemand, Klarna a développé ses activités dans d'autres pays d'Europe, notamment le Royaume-Uni et la France, et a adapté son offre aux habitudes de paiement et aux cadres réglementaires locaux. Une démarche qui a impliqué l'intégration aux moyens de paiement locaux très prisés, tels qu'iDEAL aux Pays-Bas et Sofort en Allemagne, ainsi que la mise en conformité avec les réglementations sur la protection des données, notamment le Règlement général sur la protection des données (RGPD).Asie

Pour Klarna, le marché asiatique représente un ensemble de défis à relever et d'opportunités à saisir bien spécifiques. La croissance du marché de l'e-commerce dans cette région ouvre d'importantes perspectives de développement pour l'entreprise de paiement différé. Cette dernière se concentre d'ailleurs stratégiquement sur son adaptation à un marché qui privilégie les solutions de paiement sur appareils mobiles, comme en témoignent les partenariats qu'elle a conclus avec les principaux fournisseurs de portefeuilles électroniques, tels qu'Alipay. Klarna s'attache à comprendre les environnements réglementaires complexes propres à chaque marché asiatique et se doit d'être en conformité avec la législation relative à la confidentialité des données, telles que la loi sur la protection des informations personnelles en Chine et les réglementations sur les paiements différés en constante évolution comme le cadre pour le crédit électronique de la Reserve Bank of India.Australie et Nouvelle-Zélande

En Australie et en Nouvelle-Zélande, Klarna peut mettre à profit la reconnaissance bien établie de sa marque et la confiance de ses utilisateurs pour renforcer sa présence : 40 % des utilisateurs australiens déclarent avoir utilisé des services de paiement différé au cours des six derniers mois depuis avril 2023, ce qui démontre le potentiel de ce marché. La stratégie développée dans cette région inclut un partenariat avec les principaux commerçants en ligne, notamment H&M, ASOS et THE ICONIC, complété par une proposition de taux d'intérêt compétitifs. Klarna se conforme aux réglementations qui régissent les services financiers établies par l'Australian Securities and Investments Commission (ASIC) et la Financial Markets Authority (FMA) de Nouvelle-Zélande.

Qui utilise Klarna ?

Klarna offre ses services à des clientèles et à des entreprises très diverses sur plus de 45 marchés dans le monde. La diversité des profils de ses utilisateurs démontre sa grande popularité auprès de différents segments de clientèle, quels que soient leur âge, leur genre, leur niveau de formation, la période de leur vie et leur communauté. Les clients de Klarna utilisent le service proposé pour leurs achats en magasin, en ligne, via des applications et même pour le paiement de leurs factures. Les dernières données démographiques relatives à la clientèle de Klarna sont ventilées comme suit.

Genre : selon Klarna, 60 % de ses clients sont des femmes et 40 % sont des hommes.

Niveau de formation : Klarna indique que 31 % de ses clients sont allés à l'université. Son service est donc utilisé par des personnes aux parcours scolaires très divers.

Période de la vie : les données de Klarna montrent que 36 % de ses clients vivent en couple avec enfants, 27 % vivent seuls sans enfant, 18 % vivent en couple sans enfant et 11 % vivent seuls avec enfant.

Communauté : les données de Klarna révèlent que ses clients vivent pour 40 % en ville, pour 32 % en banlieue et pour 28 % en zone rurale.

Klarna remporte un franc succès dans les secteurs suivants.

Commerce en ligne : de nombreux marchands en ligne intègrent Klarna à leurs options de paiement, et les taux d'adoption grimpent en flèche dans les secteurs de l'habillement, de l'électronique et de l'ameublement.

Voyages et hébergement : les plateformes de réservation des compagnies aériennes et de voyages intègrent Klarna et permettent ainsi aux voyageurs de réserver leurs vols et leurs hôtels grâce à des options de paiement flexible.

Santé et bien-être : certains cabinets dentaires et certaines pharmacies et entreprises spécialisées dans le domaine du bien-être ont adopté Klarna et facilitent ainsi l'accès aux soins de populations qui n'auraient pas été en mesure de les régler en totalité en une seule fois.

Automobile : les entreprises de réparation automobile acceptent également Klarna pour faciliter l'achat de pneus ou d'autres équipements essentiels.

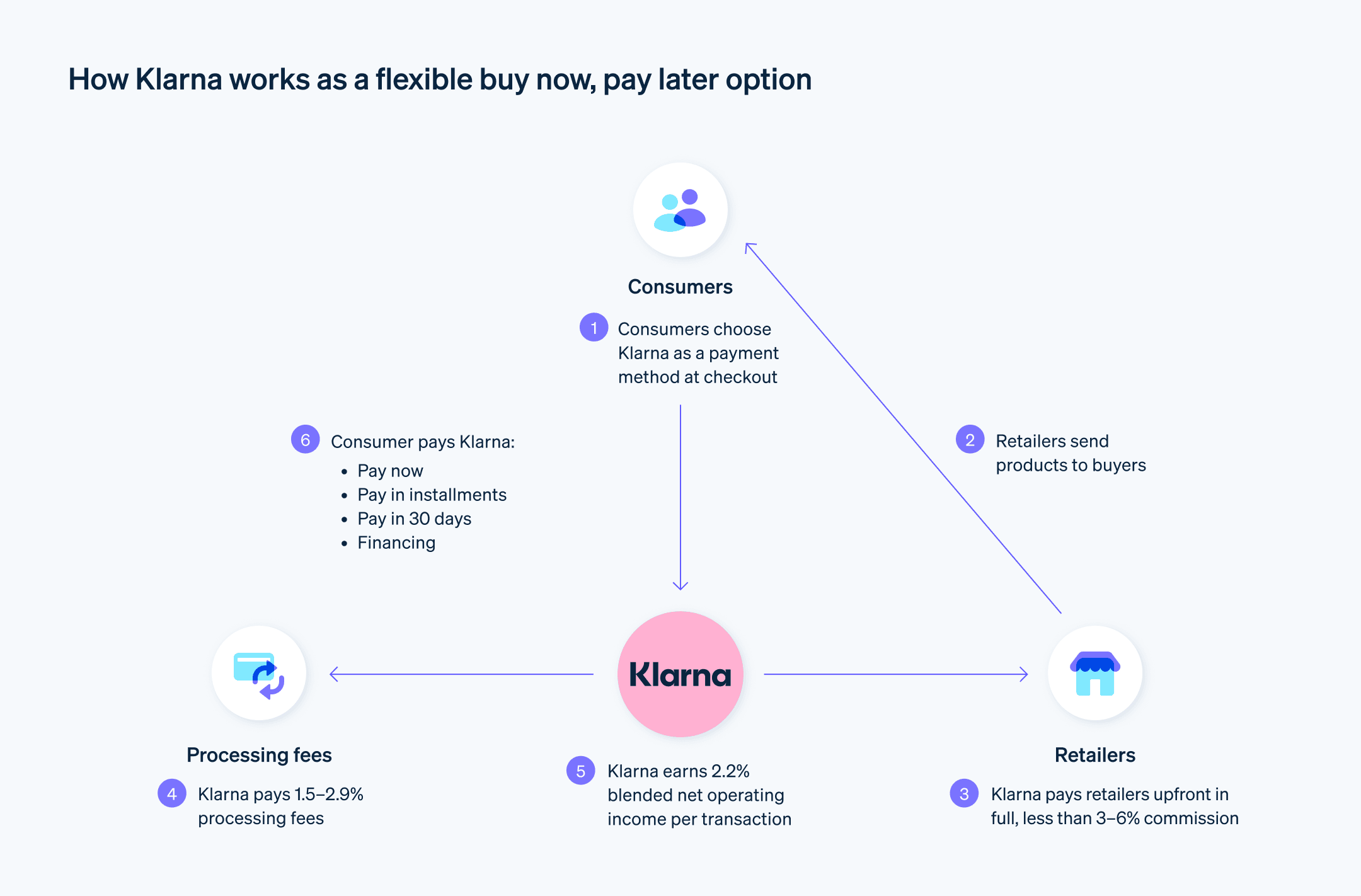

Comment fonctionne Klarna ?

Pour payer à l'aide de Klarna, il suffit au client de le sélectionner comme moyen de paiement préféré lors d'un achat effectué sur un site d'e-commerce, sur une application mobile ou dans un magasin physique. Les clients peuvent gérer leurs comptes Klarna via l'application Klarna sur laquelle ils peuvent suivre leurs commandes, consulter les fréquences de paiement, effectuer des paiements et accéder au support client. Lorsqu'ils paient avec Klarna, les clients peuvent choisir l'une des offres de paiement suivantes :

Règlement comptant : Cette option permet à un client de payer immédiatement une transaction à l'aide d'identifiants de paiement enregistrés. Les moyens de paiement pris en charge incluent les virements et les prélèvements bancaires.

Le règlement en 4 fois : Cette option permet de diviser le coût d'un achat en quatre versements sans intérêts. Le premier versement est dû au moment du paiement, et les trois autres sont étalés sur les six semaines suivantes.

Règlement sous 30 jours : Cette option accorde aux clients un délai de 30 jours pour payer leur achat en totalité, sans intérêts ni frais si le paiement est effectué à temps.

Prêts de longue durée : Les achats plus importants peuvent être financés par des prêts d'une durée plus longue. Les taux d'intérêt de cette option commencent à 7,99 %.

Tous les produits ne sont pas admissibles au financement via Klarna. Par exemple, Klarna n'offre pas de financement pour des services comme les coupes de cheveux, les réparations automobiles et les frais juridiques, ni pour des biens immatériels comme la musique, les livres électroniques et les films. Elle ne permet pas non plus de financier l'achat de billets et de passes pour des événements, ou de produits financiers comme des placements ou des assurances. Par ailleurs, aucun produit interdit ou strictement réglementé, comme l'alcool, le tabac, les armes à feu et les contenus pour adultes, ne peut être financé par Klarna.

Les types de produits suivants sont généralement admissibles au financement Klarna, sous certaines conditions :

Biens matériels : Klarna autorise d'une manière générale le financement de la plupart des produits tangibles (vêtements, dispositifs électroniques, meubles, appareils électroménagers, articles ménagers, etc.).

Biens numériques : Certains produits numériques, comme les licences de logiciels, les cours en ligne et les adhésions, peuvent être admissibles au financement Klarna.

Voyages : Klarna propose des options de financement pour la réservation de vols, d'hôtels et de forfaits de vacances par l'intermédiaire d'agences de voyage partenaires.

Cartes-cadeaux : Certaines cartes-cadeaux peuvent être admissibles au financement Klarna, mais des restrictions peuvent s'appliquer en fonction de l'émetteur et du type de carte-cadeau.

Précommandes : Klarna peut autoriser le financement de précommandes sur produits. Toutefois, le calendrier de paiement peut être différent des options de financement classiques.

Articles sur mesure ou personnalisés : L'admissibilité des articles personnalisés ou sur mesure dépend du produit et de l'entreprise concernée.

Voici comment fonctionne Klarna du côté entreprise :

Intégration : Les entreprises peuvent intégrer Klarna à leur système de point de vente (PDV) et leurs plateformes en ligne à l'aide d'une variété d'interfaces de programmation d'applications (API) et de modules d'extension.

Traitement des transactions : Lorsqu'un client choisit Klarna au moment du paiement, Klarna vérifie instantanément son identité et sa solvabilité. Après approbation, Klarna avance le montant de l'achat à l'entreprise, en assumant le risque de non-paiement. En s'appuyant sur une architecture distribuée pour garantir l'évolutivité et la fiabilité, Klarna peut gérer des volumes de transactions élevés et maintenir la disponibilité même pendant les périodes de pointe.

Règlement des fonds : Klarna règle le montant de la transaction à l'entreprise dans un délai de deux à trois jours ouvrables, généralement par virement bancaire ou paiement ACH.

Acceptation de Klarna : les avantages

Paiements plus rapides : la rapidité des traitements opérés par Klarna réduit le temps de paiement, minimise les files d'attente et accroît l'efficacité opérationnelle.

Processus automatisés : Klarna remplace les tâches manuelles par des fonctionnalités automatisées et réduit ainsi les coûts de traitement des paiements et libère des ressources pour les opérations stratégiques.

Connaissance approfondie des clients : Klarna fournit une multitude de données en temps réel sur le comportement, les préférences et la démographie des clients. Les entreprises sont ainsi en mesure d'affiner leurs campagnes marketing, leurs offres de produits, et de gérer leurs stocks afin d'optimiser l'allocation des ressources, la planification des activités et leur performance globale.

Augmentation de la fréquence d'achat : l'interface intuitive et les options de paiement flexible proposées par Klarna contribuent à la fluidité de l'expérience d'achat. Cette flexibilité est susceptible d'accroître la fréquence d'achat de 20 % d'après un rapport établi par Klarna en 2020.

Pouvoir d'achat supérieur : les options de paiement flexible proposées par Klarna permettent aux clients d'acquérir des articles de plus grande valeur. Les entreprises qui offrent cette souplesse de paiement ont toutes les chances d'enregistrer une augmentation de la valeur moyenne des commandes pouvant atteindre 68 %, selon le rapport Klarna 2020.

Réduction du taux d'abandon de panier : la rationalisation du processus de paiement Klarna minimise le taux d'abandon de panier, en particulier sur les appareils mobiles, comme le déclare un commerçant en ligne qui a constaté une augmentation de 200 % de son taux de conversion des ventes pendant la période des fêtes de fin d'année dans le rapport Klarna 2020.

Diversification des sources de revenus : Klarna permet de dégager de nouvelles sources de revenus grâce à des solutions innovantes comme les options « Payer dans 30 jours » et autres possibilités de financement.

Prévention de la fraude : les mesures de sécurité mises en place par Klarna limitent les activités frauduleuses. Elles protègent les entreprises contre les pertes financières et préservent l'intégrité de leurs revenus.

Avantage concurrentiel : les entreprises qui acceptent Klarna peuvent se démarquer de leurs concurrentes et attirer des clients amateurs de nouvelles technologies. Elles peuvent également améliorer la perception de leur marque en démontrant leur engagement à adopter des moyens de paiement favorables aux clients. Les entreprises qui choisissent Klarna et son intégration aux technologies émergentes se positionnent à l'avant-garde d'un environnement numérique en constante évolution.

Mesures de sécurité mises en place par Klarna

Chiffrement des données : Klarna utilise des méthodes de chiffrement avancées afin de sécuriser la transmission des données. Les informations sensibles, telles que les numéros de carte bancaire et les informations à caractère personnel, sont converties en un code sécurisé pour réduire le risque de violation des données. Klarna a recours au chiffrement AES-256, l'une des normes les plus fiables, pour sécuriser les données au repos et en transit. Ce niveau de chiffrement garantit qu'en cas d'interception des données, celles-ci restent illisibles sans la clé de déchiffrement adaptée.

Conformité réglementaire : en tant que prestataire de services de paiement, Klarna satisfait aux exigences de la norme PCI DSS. Cette conformité impose des audits de sécurité réguliers et garantit que Klarna préserve la sécurité de l'environnement où sont gérées les données des titulaires de cartes bancaires. Klarna respecte également les réglementations internationales relatives à la protection des données, y compris le RGPD en Europe, le California Consumer Privacy Act (CCPA) aux États-Unis et les législations similaires dans d'autres régions du monde. La gestion des données et le respect de la vie privée des clients sont donc soumis à des contrôles rigoureux.

Authentification à deux facteurs (2FA) : pour les comptes client, Klarna emploie cette couche de sécurité supplémentaire, qui requiert non seulement un mot de passe et un nom d'utilisateur, mais également un élément dont le client est le seul à disposer, que ce soit un token physique ou une application sur smartphone, pour approuver les transactions. Le risque d'accès non autorisé est ainsi réduit.

Tokenisation : dans le processus de paiement Klarna, la tokenisation est employée pour remplacer les données de paiement sensibles par un identifiant unique ou token. Les informations de la carte bancaire ne sont pas stockées ni transmises pendant la transaction, ce qui réduit fortement le risque de fraude.

Authentification forte du client (SCA) : conformément à la directive révisée sur les services de paiement (DSP2), Klarna applique l'authentification forte du client (SCA) pour les transactions. Celle-ci implique l'utilisation d'au moins deux des trois éléments suivants : une information connue du client (tel qu'un mot de passe), un élément dont le client dispose (tel qu'un dispositif mobile) ou une caractéristique physique qui confirme l'identité du client (par ex., une information biométrique telle qu'une empreinte d'identification ou un scan facial).

Audits de sécurité et mises à jour périodiques : Klarna procède régulièrement à des audits de sécurité afin d'identifier et de traiter les vulnérabilités décelées. Ces vérifications sont indispensables au maintien de normes de sécurité élevées et à la mise à jour constante des systèmes de défense de la plateforme contre les cybermenaces en constante évolution. Les pratiques proactives de gestion des vulnérabilités adoptées par Klarna, notamment ses évaluations régulières et ses tests d'intrusion, sont déterminantes pour identifier et corriger les failles de sécurité potentielles.

API sécurisées adaptées aux entreprises : Klarna fournit aux entreprises des interfaces API qui permettent son intégration et protègent ses échanges de données avec les systèmes de l'entreprise.

Protection des données : Klarna a mis en œuvre différentes politiques de protection des données client. Elles consistent, en particulier, à limiter l'accès aux données au personnel autorisé et à recourir à des solutions de stockage sécurisé. Les outils de prévention des pertes de données (DLP) sont déterminants pour lutter contre les fuites de données tant internes qu'externes, et éviter ainsi que des informations sensibles ne tombent entre de mauvaises mains.

Prévention de la fraude : Klarna s'appuie sur des algorithmes de gestion des risques et des techniques de machine learning sophistiqués pour détecter et prévenir les activités frauduleuses. Ces systèmes sont dynamiques : ils évoluent constamment, grâce à l'intégration permanente de nouvelles données, et deviennent de plus en plus efficaces au fil du temps. Le recours à des limites de vitesse dans le cadre de la surveillance des mécanismes de transaction ajoutent une couche de sécurité et limitent efficacement l'impact qu'auraient d'importants volumes de transactions potentiellement frauduleuses.

Vérification d'identité : les mesures mises en place par Klarna prennent de multiples formes et incluent un contrôle des adresses et des numéros de téléphone, ainsi que des méthodes numériques sophistiquées telles que l'authentification 3D Secure.

Acceptation de Klarna en tant que moyen de paiement

Pour accepter les paiements Klarna, les entreprises doivent répondre à des exigences techniques, juridiques et réglementaires spécifiques.

Immatriculation de l'entreprise et licences : les entreprises doivent être immatriculées d'un point de vue juridique et disposer des licences nécessaires dans les régions dans lesquelles elles exercent leurs activités.

Compatibilité avec les plateformes e-commerce : les entreprises doivent disposer d'une boutique en ligne qui peut intégrer Klarna. Klarna dispose de plugins et d'API pour les plateformes e-commerce les plus populaires, telles que Shopify, WooCommerce, Magento et d'autres encore. Ces outils leur permettront de programmer la connexion de la plateforme de paiement de Klarna avec leur système de paiement en ligne.

Connexion Internet : pour traiter les transactions Klarna, les entreprises doivent disposer d'une connexion Internet stable et fiable.

Conformité réglementaire et juridique : les entreprises doivent respecter toutes les lois fiscales applicables, y compris celles qui concernent la perception et le versement des taxes sur les ventes. Elles doivent également respecter la norme PCI DSS afin de sécuriser la gestion des informations de carte de paiement, mettre en place des procédures de lutte contre le blanchiment d'argent (AML) et Know Your Customer (KYC) pour vérifier l'identité des clients et prévenir les activités frauduleuses. Elles sont également tenues de se conformer aux législations qui régissent la confidentialité des données, telles que le RGPD en Europe ou le CCPA en Californie.

Une fois ces conditions remplies, les entreprises peuvent procéder comme suit pour accepter les paiements Klarna.

Ouvrir un compte commerçant : procéder à l'inscription auprès de Klarna et activer leur compte. Ce processus peut imposer une évaluation de la stabilité financière et de la solvabilité des entreprises. Une fois l'inscription approuvée, les entreprises reçoivent un contrat marchand établi par Klarna qu'elles doivent examiner attentivement.

Intégrer le système Klarna : configurer l'API Klarna ou installer le plugin Klarna sur leur plateforme e-commerce pour lier le système de paiement Klarna à leur boutique en ligne.

Ajouter Klarna en tant que moyen de paiement : ajouter Klarna à la liste des options dans leur processus de paiement. Procéder à des tests complets afin de s'assurer que l'intégration Klarna fonctionne parfaitement.

Les entreprises qui souhaitent accepter les paiements Klarna et qui ont choisi Stripe en tant que prestataire de services de paiement disposeront de leur propre processus de configuration. Elles devront tout d'abord vérifier la compatibilité de leur plateforme e-commerce ou de leur site Web avec Stripe et répondre aux conditions applicables pour pouvoir accepter les paiements Klarna directement, ce qui suppose également d'être en conformité avec l'ensemble des législations et réglementations locales.

Le traitement des paiements Klarna par l'intermédiaire de Stripe se fait en plusieurs étapes.

Configuration du compte : les entreprises doivent disposer d'un compte Stripe existant ou le créer, en suivant le processus dédié qui implique de fournir leurs coordonnées et leurs informations bancaires.

Intégration de l'API Stripe : les entreprises doivent intégrer l'API Stripe à leur plateforme e-commerce. Afin de faciliter cette opération, Stripe met à disposition une documentation complète et des kits de développement logiciel (SDK) adaptés à différents langages de programmation.

Activation de Klarna : les entreprises devront activer Klarna en tant que moyen de paiement dans leur compte Stripe, ce qui peut imposer des vérifications ou des processus d'approbation complémentaires à l'initiative de Stripe ou de Klarna.

Configuration des paiements Klarna : les entreprises devront configurer Klarna en tant que moyen de paiement dans le Dashboard Stripe ou par l'intermédiaire d'une API, en précisant les options de paiement proposées (par ex. « Payer en 4 fois ») et les régions dans lesquelles elles accepteront Klarna.

Test des fonctionnalités : les entreprises doivent utiliser l'environnement de test mis à disposition par Stripe afin de vérifier que les paiements Klarna fonctionnent comme prévu. Stripe fournit des identifiants de test utilisables pour simuler des transactions Klarna.

Conditions d'utilisation et politique de confidentialité : les entreprises doivent faire figurer sur leur site Web ces documents relatifs à la gestion et au traitement des données clients liés à l'utilisation de Klarna et de Stripe.

Surveillance des transactions : les entreprises doivent contrôler régulièrement les transactions afin de détecter de possibles anomalies ou comportements inhabituels, et être prêtes à collaborer avec Stripe et Klarna afin de résoudre tout problème potentiel.

Alternatives à Klarna

Klarna a de nombreux concurrents dans le domaine des paiements fractionnés. Vous trouverez ci-dessous les principaux concurrents de Klarna sur différents marchés mondiaux.

Amérique du Nord

Affirm : rivalisant avec Klarna en termes de popularité, Affirm est très présent aux États-Unis et au Canada. Il propose des plans de paiement flexibles, y compris des durées plus longues et des options portant intérêt, qui plaisent à une large clientèle. Affirm s’intègre aux principales plateformes de commerce en ligne et propose un service à la clientèle performant. Toutefois, les frais pour les entreprises ont tendance à être plus élevés qu’avec Klarna.

Afterpay : l’entreprise australienne Afterpay s’est taillé une part de marché importante en Amérique du Nord, en particulier auprès des jeunes générations. Ses plans de paiement à court terme sans intérêt trouvent un écho favorable auprès des clients soucieux de leur budget. Cependant, les frais de retard d’Afterpay peuvent être élevés pour les clients, et les entreprises peuvent faire face à des contestations de paiement plus fréquemment.

Crédit PayPal : S’appuyant sur sa base d’utilisateurs existante, PayPal s’est lancé dans le secteur des paiements fractionnés avec son service de crédit PayPal intégré. Bien que PayPal propose une expérience de paiement transparente aux clients qui connaissent le produit, ses frais peuvent être peu clairs et complexes pour les entreprises et les clients.

Europe

Clearpay : Clearpay, qui est solidement implanté en Europe, propose des fonctionnalités similaires à celles d’Afterpay, notamment des plans de paiement à court terme sans intérêt adaptés aux jeunes clients. Cependant, les frais de retard de Clearpay peuvent être importants, ce qui peut avoir un impact sur les relations des entreprises avec les clients.

Ratepay : Ratepay est un fournisseur de services de paiement fractionné basé en Allemagne qui propose des options de paiement flexibles et des frais compétitifs pour les entreprises et les clients. Il met l’accent sur la gestion des risques et la prévention de la fraude, réduisant ainsi les risques financiers pour les entreprises. Cependant, sa portée est principalement limitée aux marchés européens, ce qui limite son attrait mondial.

Asie-Pacifique

Zip : Zip est un acteur du paiement fractionné en pleine croissance en Australie et en Nouvelle-Zélande, qui propose des plans de paiement flexibles allant du court terme au long terme. Sa plateforme conviviale et sa forte reconnaissance de marque attirent une large clientèle, mais ses frais peuvent être plus élevés que ceux de certains concurrents et sa présence internationale est encore limitée.

Atome : Atome est un fournisseur de services de paiement fractionné basé à Singapour qui se développe rapidement dans toute l’Asie, en particulier en Asie du Sud-Est. Il tire parti de partenariats avec de grandes plateformes de commerce électronique et des entreprises locales pour atteindre une large clientèle, mais l’accent mis sur les groupes démographiques plus jeunes signifie qu’il peut ne pas convenir à toutes les entreprises.

FOMO Pay : la société singapourienne FOMO Pay est une étoile montante dans le secteur des paiements fractionnés en Asie. Elle répond à la demande croissante d’options de paiement flexibles avec des plans de versements échelonnés sans intérêt et l’intégration avec les principales plateformes de commerce en ligne. Cependant, le champ d’exploitation limité de FOMO Pay et sa base d’utilisateurs jeunes peuvent ne pas être idéaux pour toutes les entreprises.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.