Según un informe de Statista en 2022, las transacciones en línea representan un 20 % del total de ventas en los comercios minoristas de todo el mundo, y se espera que alcancen el 24 % para 2026. Los procesadores de pagos externos son ahora una pieza más importante que nunca para muchos tipos de negocios, desde las startups más nuevas hasta los e-commerce internacionales más consolidados, porque les permiten ofrecer sistemas de pagos rápidos y seguros.

Es importante que los negocios que gestionan transacciones con clientes entiendan el funcionamiento de estas plataformas. Elegir el procesador de pagos adecuado puede ayudar a tu empresa a mejorar la experiencia del cliente, optimizar las operaciones y acceder a nuevos mercados de forma más eficaz. En esta guía, te contaremos todo lo que necesitas saber sobre los procesadores de pagos externos y cómo elegir la mejor opción para tu empresa.

Esto es lo que encontrarás en este artículo:

- ¿Qué es un procesador de pagos externo?

- ¿Cómo funciona el procesamiento de pagos externalizado?

- Ventajas e inconvenientes de trabajar con un procesador de pagos externo

- Cómo elegir un procesador de pagos externo

¿Qué es un procesador de pagos externo?

Un procesador de pagos externo es una entidad que ofrece un servicio que permite a las empresas aceptar pagos por Internet. Los procesadores de pagos hacen posibles las transacciones entre los clientes y las empresas al gestionar la transferencia de fondos desde la cuenta bancaria o de crédito del cliente a la cuenta bancaria de la empresa.

¿Cómo funciona el procesamiento de pagos externalizado?

Los procesadores de pagos externos permiten a las empresas aceptar distintos métodos de pago en línea y, en muchos casos, eliminan la necesidad de configurar y mantener su propia cuenta de comerciante en un banco. Esta última ventaja es especialmente importante para nuevas y pequeñas empresas, porque la colaboración con un procesador de pagos puede suponer una vía más rápida y accesible para comenzar a aceptar pagos por Internet.

Una cuenta de comerciante tradicional es un tipo de cuenta bancaria que permite a las empresas aceptar pagos mediante distintos métodos, los más habituales de los cuales serían las tarjetas de débito y crédito y los monederos digitales. Este modelo tradicional exige que cada empresa disponga de su propia cuenta de comerciante, que suele conllevar procedimientos de evaluación de riesgos y distintas comisiones, como tasas de instalación, comisiones mensuales y comisiones por transacciones. Por lo general, las cuentas de comerciante también requieren un proceso de configuración que suele ser bastante más largo que el de los procesadores de pagos externos.

Los procesadores de pagos externos, como Stripe, agrupan las transacciones de todos sus clientes en una sola cuenta de comerciante para ofrecer a las empresas acceso completo a todas las funciones de este tipo de cuentas sin tener que completar el largo proceso de abrir su propia cuenta.

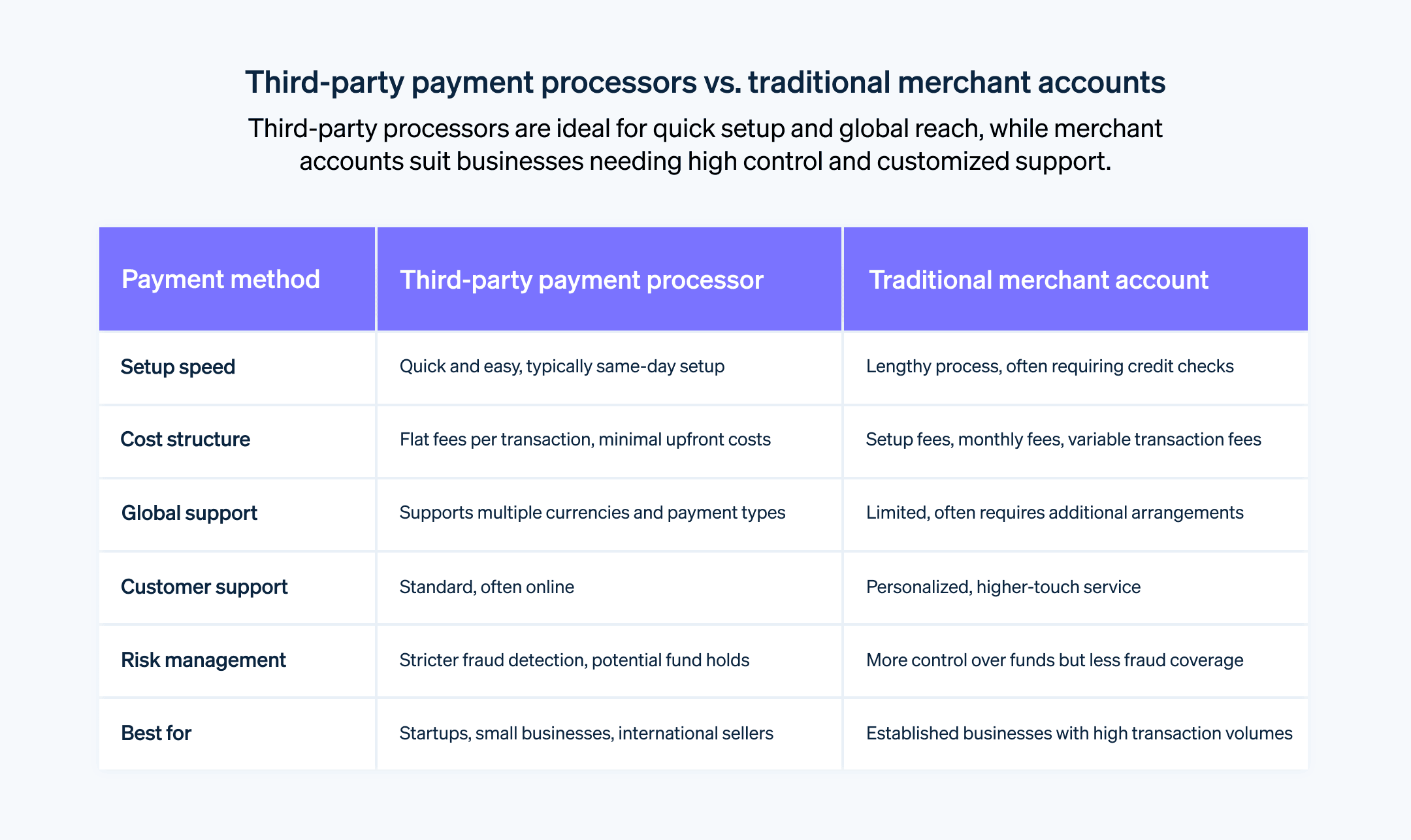

Aquí tienes un breve resumen de las diferencias más importantes entre un procesador de pagos externo y una cuenta de comerciante.

Velocidad y simplicidad

Para las empresas, configurar el servicio de un procesador de pagos externo suele ser más rápido y sencillo que abrir una cuenta de comerciante. El proceso de configuración de las cuentas de comerciante tradicionales puede ser largo y a menudo requiere una comprobación de crédito detallada y una revisión de la estabilidad financiera del negocio.Estructura de costes

Normalmente, los procesadores externos cobran una comisión fija por transacción, mientras que las cuentas de comerciante suelen acarrear comisiones de varios tipos (tasas fijas de instalación, comisiones mensuales y comisiones variables por cada transacción). En el caso de empresas pequeñas o con volúmenes de ventas más bajos, la estructura de costes de un procesador externo puede resultar más cómoda que la de una cuenta de comerciante.Gestión de riesgos

Dado que los procesadores externos agrupan transacciones de muchas empresas, suelen contar con sistemas de detección del fraude más estrictos, por lo que es más probable que bloqueen cuentas o retengan fondos al detectar actividades sospechosas.Soporte para clientes

Las cuentas de comerciante suelen ofrecer un soporte para clientes más personalizado, mientras que los procesadores externos, debido al gran número de empresas con las que trabajan, a menudo ofrecen un soporte en línea estándar que es menos personalizado.Flexibilidad de pago

Los procesadores externos a menudo ofrecen una gama más amplia de métodos de pago y divisas, lo que puede ser beneficioso para las empresas que realizan operaciones internacionales o quieren ofrecer a sus clientes más opciones de pago. Por ejemplo, Stripe admite más de 135 divisas, lo que permite a las empresas operar en mercados de todo el mundo y, al mismo tiempo, recibir sus pagos en la divisa que elijan.

Aunque los procesadores de pagos externos ofrecen a las empresas una forma fácil y rápida de comenzar a aceptar pagos online, también presentan riesgos. La elección entre un procesador externo y una cuenta de comerciante tradicional dependerá de las necesidades y circunstancias específicas de cada empresa.

Ventajas e inconvenientes de trabajar con un procesador de pagos externo

Trabajar con un procesador de pagos externo ofrece ventajas muy importantes, sobre todo para pymes y startups. Aun así, hay que tener en cuenta las dificultades que pueden presentar estos procesadores de pagos. Veamos las ventajas e inconvenientes de trabajar con un procesador de pagos externo:

Ventajas

Configuración inicial sencilla

Los servicios de los procesadores de pagos externos suelen ser más fáciles y rápidos de configurar que las cuentas de comerciante tradicionales. Stripe, por ejemplo, permite a las empresas comenzar a aceptar pagos rápidamente mediante una biblioteca de API creadas para desarrolladores y muy sencillas de utilizar o con soluciones no-code y low-code prediseñadas.Costes iniciales más bajos

Por lo general, los procesadores de pagos externos no aplican tasas fijan iniciales ni comisiones mensuales, por lo que resultan una opción más asequible para pequeñas empresas o nuevos negocios con un volumen de ventas más bajo. Stripe trabaja con una estructura de precios simple y transparente por la que solo pagarás una comisión sobre los pagos procesados.Transacciones globales

Los procesadores de pagos externos suelen aceptar una mayor variedad de divisas y métodos de pago, lo que facilita el acceso a clientes de todo el mundo.Proceso de pagos simplificado

Los procesadores de pagos externos se encargan de todos los aspectos del proceso de pagos, desde la seguridad del pago y la detección de fraude, hasta el cumplimiento de las normativas locales en materia de pagos .

Inconvenientes

Comisiones por transacción más altas

Los procesadores de pagos externos suelen cobrar comisiones por transacción más altas que las de las cuentas de comerciante tradicionales. Estas comisiones dependerán del procesador que elijas y, en algunos casos, podrían ser incluso inferiores a las que ofrezca la cuenta de comerciante de tu banco habitual.Mayor riesgo de retenciones y bloqueos

Dado que los procesadores tratan con un gran número de empresas, a veces, bloquean cuentas o retienen fondos automáticamente tras detectar una actividad sospechosa.Menor control

Con un procesador externo, la empresa tiene menos control sobre el proceso de transacción y debe confiar en los sistemas y reglas del procesador.Menor soporte para clientes

Debido al gran volumen de negocios a los que atienden, puede que los procesadores externos no proporcionen un servicio de atención al cliente tan detallado como el de las cuentas de comerciante de los bancos tradicionales. Esto no siempre es así, pero es importante tenerlo en mente mientras se evalúan las opciones.

Evidentemente, no todos los procesadores de pagos externos presentan las mismas ventajas e inconvenientes. Estos aspectos varían en función de la calidad de los servicios del proveedor y de lo bien que estos se ajustan a las necesidades específicas de un negocio.

Cómo elegir un procesador de pagos externo

La elección del procesador de pagos externo más adecuado para tu negocio es una decisión realmente importante. Tomar una decisión acertada puede simplificar las operaciones de pago, hacer las transacciones más fluidas para tus clientes e incluso facilitar el acceso a nuevos mercados. Sin embargo, no dedicar el tiempo necesario a este proceso de selección puede conllevar comisiones innecesariamente altas, interrupciones en el servicio o problemas en las transacciones con clientes. Dado el gran número de opciones disponibles, es importante definir las necesidades y las circunstancias específicas de tu negocio antes de tomar una decisión. Estos son algunos de los factores más importantes que debes tener en cuenta:

Definir las necesidades de la empresa

Cada empresa es única. Analiza y valora distintas métricas de tu negocio, como el volumen de ventas, el tamaño medio de las transacciones, el tipo de productos o servicios que vendes y los métodos de pago preferidos de tus clientes. Por ejemplo, si administras una tienda online con clientes internacionales, necesitarás un procesador que admita varias divisas y métodos de pago. Un pequeño negocio con unos pocos establecimientos físicos en un mercado local probablemente no necesite el mismo tipo de servicios.

Valorar la estructura de comisiones

Cada procesador de pagos tiene una estructura de comisiones diferente. Algunos cobran una comisión fija por cada transacción y otros cobran un porcentaje del valor de la transacción. Comprueba si existen comisiones ocultas, como comisiones por contracargos, comisiones mensuales o comisiones por rescisión de los servicios. Analiza estos costes y el impacto que tendrían en tus beneficios.

Comprobar los métodos de pago aceptados

Es posible que tus clientes prefieran métodos de pago diferentes, como tarjetas de crédito, tarjetas de débito, monederos digitales o transferencias bancarias. Elegir un procesador de pagos que admita una amplia gama de métodos de pago ayuda a mejorar la experiencia del cliente y aumentar las ventas.

Verificar la reputación y la fiabilidad del procesador

Busca reseñas y opiniones de otras empresas. Investiga sobre la fiabilidad de los servicios del procesador y sobre la frecuencia con que experimenta períodos de inactividad. Ten en cuenta también la reputación del servicio de atención al cliente del procesador. Si eliges trabajar con un procesador y aparece un problema, agradecerás contar con un soporte para clientes rápido, efectivo, e idealmente a través de varios canales (e-mail, chat, teléfono, etc.).

Evaluar la seguridad

Asegúrate de que el procesador de pagos cumpla todos los estándares de seguridad relevantes, como el estándar PCI DSS (estándar de seguridad de datos del sector de pagos con tarjeta). Debería utilizar procesos de cifrado y otras medidas de seguridad para proteger la información de pago de los clientes.

Tener en cuenta la escalabilidad

A medida que tu negocio crezca, puede que cambien tus necesidades de procesamiento de pagos. Escoge un procesador que pueda escalar con tu negocio y gestionar un mayor volumen de transacciones en función de las circunstancias.

La elección de un procesador de pagos externo es una decisión importante. Dedica el tiempo que necesites a analizar las distintas opciones y tomar una decisión bien fundamentada: solo así lograrás encontrar un procesador de pagos que te ayude a cumplir (y mejorar) los objetivos de tu negocio.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.