Um relatório de 2022 constatou que as transações online representaram 20% do total de vendas no varejo mundial e devem chegar a 24% até 2026. Os processadores externos de pagamentos são cada vez mais importantes, pois permitem pagamentos rápidos e seguros para vários tipos de empresas, de startups iniciantes a varejistas online estabelecidos.

Para a maioria das empresas que processam transações de clientes, é importante entender essas plataformas. O processador de pagamentos ideal pode ajudar sua empresa a otimizar a experiência do cliente, simplificar operações e acessar novos mercados. Veja o que você precisa saber sobre processadores de pagamento terceirizados e como escolher o mais adequado para sua empresa.

Neste artigo:

- O que é um processador externo de pagamentos?

- Como funciona o processamento externo de pagamentos?

- Prós e contras de trabalhar com um processador externo de pagamentos

- Escolher um processador externo de pagamentos

O que é um processador externo de pagamentos?

Um processador externo de pagamentos é um serviço que permite às empresas aceitar pagamentos online. Esses processadores de pagamentos facilitam as transações entre o cliente e a empresa transferindo fundos da conta bancária ou de crédito do cliente para a conta bancária da empresa.

Como funciona o processamento externo de pagamentos?

Processadores externos de pagamentos permitem que as empresas aceitem várias formas de pagamento online, sem configurar e manter a própria conta de comerciante no banco. É uma grande vantagem, especialmente para pequenas ou novas empresas, já que o processador de pagamentos pode ser uma maneira mais rápida e acessível de começar a aceitar pagamentos online.

Uma conta de comerciante tradicional é um tipo de conta bancária que permite aceitar pagamentos de diversas maneiras, mais comumente cartões de débito ou crédito e carteiras digitais. Nesse modelo, cada empresa tem uma conta de comerciante única, e essas contas têm requisitos e tarifas de assinatura, de configuração, mensalidades e tarifas de transação. Geralmente, as contas de comerciante também exigem um processo de configuração mais longo do que os processadores externos de pagamentos.

Processadores de pagamento terceirizados, como a Stripe, agregam todas as transações dos clientes na mesma conta de comerciante, permitindo que as empresas acessem efetivamente as funções de uma conta de comerciante sem terem que passar pelo demorado processo de abertura de uma conta própria.

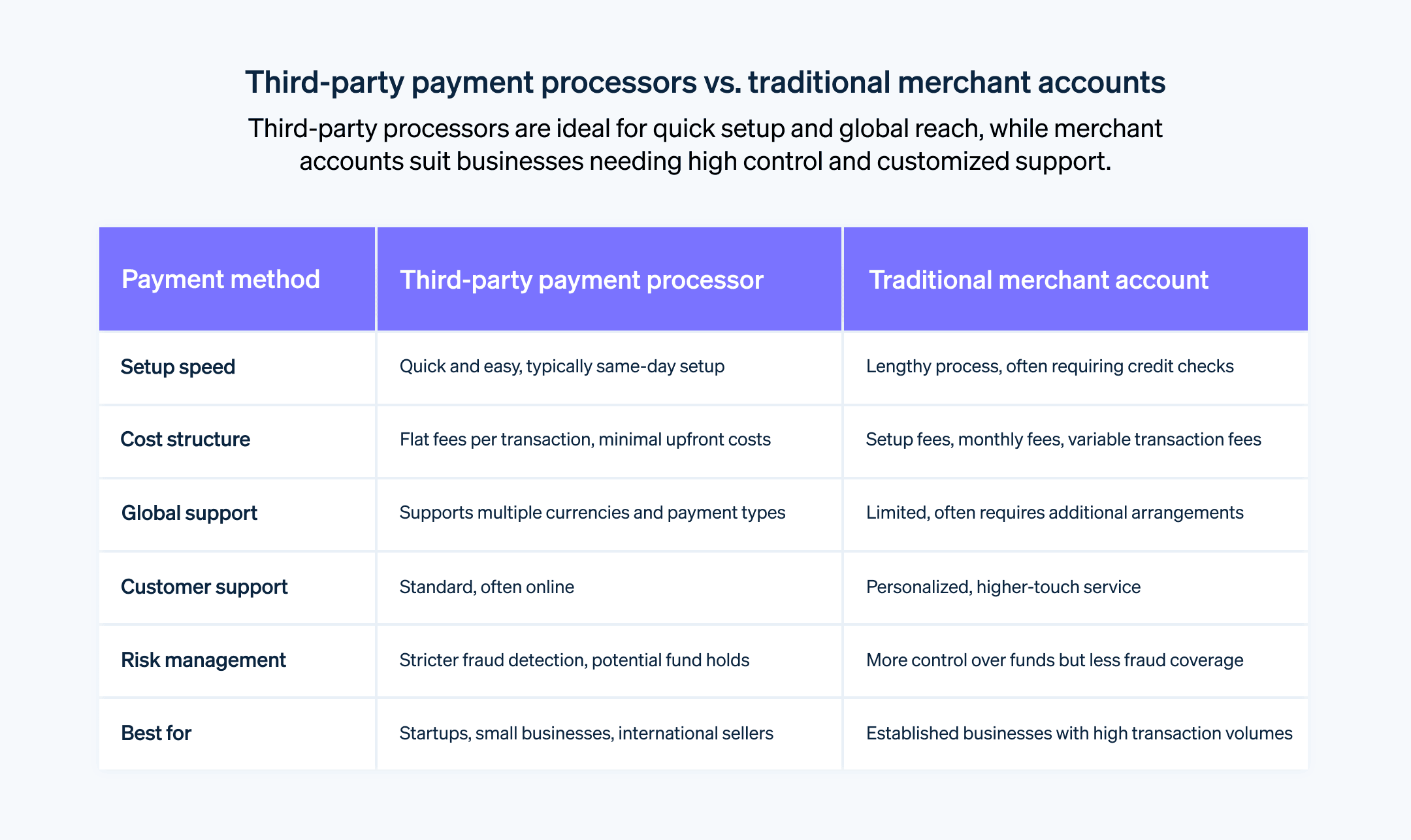

Principais diferenças entre um processador externo de pagamento e uma conta de comerciante:

Rapidez e simplicidade

Para as empresas, configurar um processador externo de pagamentos geralmente é mais rápido e fácil do que abrir uma conta de comerciante. Com uma conta de comerciante tradicional, o processo de configuração pode ser demorado e, muitas vezes, exige uma verificação de crédito detalhada e uma análise da estabilidade financeira da empresa.Estrutura de custos

Normalmente, os processadores externos cobram uma tarifa fixa por transação, enquanto as contas de comerciante costumam combinar tarifas de configuração, mensalidades e tarifas variáveis por transação. Para empresas pequenas ou com volumes de vendas menores, a estrutura de custos de um processador terceirizado pode ser mais favorável do que a de uma conta de comerciante.Gestão de riscos

Como os processadores externos agregam transações de várias empresas, eles costumam ter uma detecção de fraudes mais rigorosa e podem congelar contas ou reter fundos com mais frequência ao detectar atividades suspeitas.Atendimento ao cliente

As contas de comerciante geralmente oferecem suporte ao cliente mais personalizado, enquanto os processadores externos, devido ao grande número de empresas com as quais trabalham, geralmente oferecem suporte online padrão menos personalizado.Flexibilidade de pagamentos

Os processadores terceirizados normalmente aceitam uma grande variedade de formas de pagamento e moedas, o que pode ser benéfico para empresas que operam internacionalmente ou desejam oferecer mais opções de pagamento aos clientes. Por exemplo, a Stripe aceita mais de 135 moedas, de forma que as empresas podem operar nos mais diversos mercados globais e receber repasses na moeda de sua preferência.

Embora os processadores externos de pagamentos ofereçam uma maneira fácil e rápida para as empresas começarem a aceitar pagamentos online, eles também têm seus riscos. A escolha entre um processador de terceiros e uma conta de comerciante tradicional depende das necessidades e circunstâncias específicas da empresa.

Prós e contras de trabalhar com um processador externo de pagamentos

Processadores externos de pagamentos podem oferecer inúmeras vantagens, especialmente para pequenas empresas ou startups. No entanto, os processadores de pagamentos têm seus próprios problemas. Veja aqui os prós e contras dos processadores externos de pagamentos:

Vantagens

Facilidade de configuração

Processadores externos de pagamentos costumam ser mais fáceis e rápidos de configurar do que contas de comerciantes tradicionais. A Stripe, por exemplo, permite que as empresas comecem a aceitar pagamentos rapidamente com uma biblioteca de APIs amigáveis para desenvolvedores com soluções low-code ou prontas para uso.Custo inicial reduzido

Geralmente, processadores externos não cobram tarifas de configuração ou mensalidades, de forma que são mais acessíveis para empresas pequenas ou com volumes de vendas menores. Veja aqui a estrutura de preços simples e transparente da Stripe.Transações globais

Muitas vezes, eles aceitam uma grande variedade de moedas e formas de pagamento, o que facilita as vendas para empresas do mundo todo.Processo de pagamento simplificado

Eles gerenciam todos os aspectos dos pagamentos, inclusive segurança, detecção de fraudes e conformidade com os regulamentos do setor de pagamentos.

Desvantagens

Tarifas de transação mais altas

Processadores externos de pagamentos normalmente cobram tarifas mais altas por transação do que contas de comerciantes tradicionais. Mas nem sempre é assim; depende do provedor com quem você está trabalhando.Aumento do risco de retenções ou congelamentos

Como os processadores atendem um grande número de empresas, às vezes bloqueiam automaticamente contas ou retêm fundos quando detectam atividades suspeitas.Menos controle

Com um processador externo, a empresa tem menos controle sobre o processo de transação e precisa confiar nos sistemas e regras do processador.Menos atendimento ao cliente

Por atenderem muitas empresas, processadores externos podem não fornecer o mesmo nível de atendimento ao cliente que uma conta de comerciante exclusiva. Nem sempre é assim, mas é importante pensar nisso ao avaliar suas opções.

É claro que nem todos os processadores externos de pagamentos têm os mesmos prós e contras. Isso varia conforme as qualidades do provedor e sua adequação às necessidades de cada empresa.

Escolher um processador externo de pagamentos

Escolher o melhor processador externo de pagamentos pode ser uma decisão importante para a sua empresa. Um bom processador pode simplificar suas operações de pagamento, facilitar as transações para os clientes e até mesmo expandir seu mercado. Já a escolha errada pode trazer tarifas desnecessariamente altas, interrupções no serviço ou problemas com transações de clientes. Com tantas opções disponíveis, analise suas necessidades e circunstâncias específicas para tomar uma decisão. Fatores importantes:

Entenda as necessidades da empresa

Cada empresa é única. Considere volume de vendas, valor médio das transações, tipo de produtos ou serviços vendidos e formas de pagamento preferidas pelos clientes. Por exemplo, se você tem uma loja online que atende clientes internacionais, precisa de um processador que aceite várias moedas e formas de pagamento. Uma pequena empresa com alguns locais de varejo físico em um mercado finito pode não precisar do mesmo tipo de suporte.

Avalie a estrutura de tarifas

Cada processador tem sua estrutura de tarifas. Alguns cobram uma tarifa fixa por transação, outros podem cobrar uma porcentagem da transação. Fique atento a tarifas ocultas, como tarifas por estorno, mensalidades ou tarifas de rescisão. Entenda esses custos e como eles afetam seus resultados.

Considere as formas de pagamento aceitas

Seus clientes podem preferir diferentes formas de pagamento, como cartões de crédito e débito, carteiras digitais ou transferências bancárias. Um processador de pagamentos que aceite diversas formas de pagamento pode melhorar a experiência do cliente e as vendas.

Verifique a reputação e a confiabilidade do processador

Procure avaliações ou depoimentos de outras empresas. Pesquise a confiabilidade do serviço do processador e seu nível de disponibilidade de serviço. Além disso, considere a reputação de atendimento ao cliente. Se você contratar o processador e tiver um problema, é importante ter atendimento disponível e eficaz, de preferência em vários canais (e-mail, bate-papo, telefone, etc.).

Avalie a segurança

Verifique se o processador de pagamentos cumpre todos os padrões de segurança relevantes, como o PCI DSS (Payment Card Industry Data Security Standard). Ele deve usar criptografia e outras medidas de segurança para proteger os dados de pagamento dos clientes.

Considere a escalabilidade

Conforme sua empresa cresce, suas necessidades de processamento de pagamentos podem mudar. Escolha um processador que possa se expandir para acompanhar a empresa e gerenciar volumes maiores de transações conforme necessário.

A escolha de um processador externo de pagamentos é uma decisão importante. Use o tempo que for necessário para pesquisar as opções e fazer uma escolha bem informada. Faça parceria com um processador de pagamentos que apoie seus objetivos de negócios.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.