Se prevé que el valor de mercado de las ventas de e-commerce globales crezca hasta los 6350 billones de dólares de aquí a 2027. A medida que los clientes se decantan cada vez más por las transacciones digitales, las empresas que no se adapten se arriesgan a quedarse atrás y a perder clientes potenciales e ingresos que se irán a la competencia.

Las experiencias de pago por Internet pueden afectar a la cantidad de transacciones que los clientes pueden llevar a cabo satisfactoriamente. En una encuesta a compradores en línea, el 18 % de los carritos de la compra abandonados se atribuyó a un proceso de finalización de la compra ineficaz o engorroso. Por otro lado, el crecimiento del e-commerce trae consigo un aumento de la ciberdelincuencia relacionada con los pagos por Internet. Las empresas deben abordar ambos problemas creando para los clientes una experiencia de pago por Internet simple y eficaz que, además, sea sumamente segura y esté equipada para luchar contra los intentos de fraude en constante evolución.

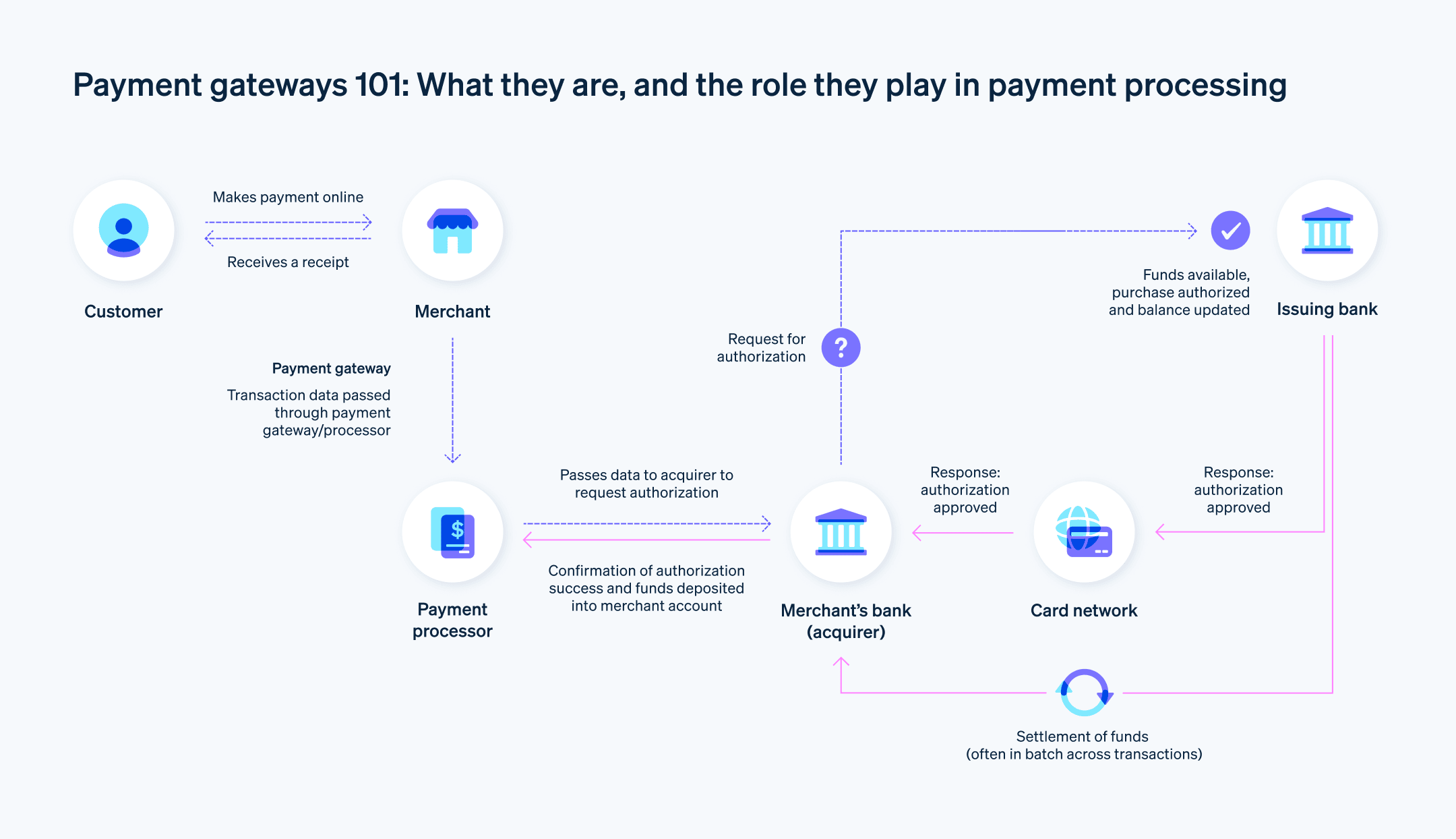

Las pasarelas de pagos desempeñan una función clave para lograr este objetivo tan complejo como fundamental. A continuación, explicamos lo que las empresas deben saber sobre lo que son las pasarelas de pagos, cómo funcionan, la función esencial que desempeñan en el e-commerce y cómo intervienen en el conjunto del sistema de procesamiento de pagos.

¿De qué trata este artículo?

- ¿Qué son las pasarelas de pagos?

- ¿Qué hace una pasarela de pagos?

- ¿Qué diferencias existen entre una pasarela de pagos y un terminal de pago?

- ¿Qué diferencias existen entre una pasarela de pagos y un procesador de pagos?

- ¿Cómo funciona una pasarela de pagos?

¿Qué son las pasarelas de pagos?

Una pasarela de pagos es una plataforma tecnológica que actúa como intermediaria en las transacciones económicas electrónicas. Permite que las empresas físicas y en línea acepten, procesen y gestionen diversos métodos de pago (tales como tarjetas de crédito, tarjetas de débito o monederos digitales) de forma segura y eficiente. La pasarela de pagos salva la brecha entre el cliente, la empresa y sus respectivas entidades financieras. Sirve de puente y suele cobrar una comisión por cada transacción que procesa.

¿Qué hace una pasarela de pagos?

Una pasarela de pagos desempeña varias funciones importantes para velar por que los pagos se lleven a cabo de manera segura, eficiente y exacta:

Cifrado

Cuando un cliente envía la información del pago al finalizar una compra en línea, la pasarela de pagos cifra los datos. Esto los protege contra el acceso no autorizado o contra el robo mientras se transmiten entre el dispositivo del cliente, el servidor de la empresa y las entidades financieras.Conexión con el procesador de pagos

La pasarela de pagos conecta el proceso de compra del cliente con el proveedor de procesamiento de pagos.Autorización

La pasarela de pagos envía los datos cifrados de la transacción al banco adquiriente de la empresa que, a su vez, envía la información al banco emisor del cliente o al procesador de pagos pertinente. El banco emisor o el procesador de pagos comprueba los datos de la transacción, incluido el saldo de la cuenta del cliente y la validez del método de pago, antes de aprobar o rechazar la transacción. La pasarela de pagos recibe la respuesta y se la envía a la empresa.Recopilación de datos e informes

Las pasarelas de pagos suelen proporcionar a las empresas datos valiosos que les facilitan el análisis y la gestión de las transacciones. Esto puede incluir el historial de transacciones, la gestión de reembolsos y otros datos que ayudan a las empresas a identificar tendencias y mejorar sus operaciones de pagos.Detección y prevención del fraude

Para minimizar el riesgo de que se produzcan transacciones fraudulentas, las pasarelas de pagos aplican medidas de seguridad avanzadas, como los algoritmos de detección del fraude, los sistemas de verificación de domicilio (AVS) o las comprobaciones del valor de verificación de la tarjeta (CVV). Estas medidas ayudan a identificar y bloquear las posibles transacciones fraudulentas antes de procesarlas.

¿Qué diferencias existen entre una pasarela de pagos y un terminal de pago?

Las pasarelas de pagos y los terminales de pago facilitan el procesamiento de los pagos. Sin embargo, se ocupan de entornos y métodos de transacción diferentes. Estas son las diferencias fundamentales entre ambos:

Entorno de las transacciones

Pasarela de pagos: una pasarela de pagos se ha diseñado principalmente para las transacciones en línea y se ocupa principalmente de sitios web de e-commerce, aplicaciones móviles y otras plataformas digitales.

Terminal de pago: también denominado terminal de punto de venta (POS) o terminal de tarjetas de crédito, un terminal de pago es un dispositivo físico que se utiliza en las tiendas y los restaurantes físicos, así como en otros entornos de comercio minorista presencial. Permite a los clientes abonar sus compras con tarjetas de crédito o de débito o con métodos de pago sin contacto como teléfonos inteligentes con tecnología de comunicación de campo cercano (NFC).

Si bien las pasarelas de pagos se suelen utilizar para las transacciones en línea, también se pueden integrar con los sistemas de transacciones en persona, según el proveedor y los productos y servicios que ofrezca. En estos casos, las pasarelas de pagos pueden facilitar las transacciones electrónicas en entornos de comercios minoristas físicos.

Procesamiento de pagos

Pasarela de pagos: la pasarela de pagos actúa como intermediaria entre el cliente, la empresa y sus respectivas entidades financieras durante una transacción en línea. Cifra los datos confidenciales, facilita la autorización de la transacción y simplifica el abono de los fondos.

Terminal de pago: un terminal de pago realiza en esencia la misma función que la pago, pero para las transacciones en persona, en lugar de en línea. Lee la tarjeta de pago o el dispositivo sin contacto del cliente, se comunica con las entidades financieras pertinentes para que autoricen la transacción e imprime los comprobantes. Se conecta con el banco adquiriente o con el procesador de pagos de la empresa a través de una línea telefónica fija, una conexión a Internet o una red de telefonía móvil.

Medidas de seguridad

Pasarela de pagos: para velar por la seguridad de las transacciones en línea, las pasarelas de pagos utilizan protocolos de cifrado como Secure Sockets Layer (SSL) o Transport Layer Security (TLS), algoritmos de detección del fraude, AVS y comprobaciones del CVV.

Terminal de pago: al igual que las pasarelas de pagos, los terminales utilizan medidas de seguridad como el cifrado de los datos de las tarjetas y cumplimiento del estándar de seguridad de datos del sector de pagos con tarjeta (PCI DSS); además, aplican también las medidas de seguridad para las transacciones con tarjeta presente, como la tecnología de chip EMV.

Integración

Pasarela de pagos: para integrar una pasarela de pagos en una plataforma de e-commerce, un sitio web o una aplicación móvil suelen requerirse conocimientos técnicos y algunas API o plugins prediseñados.

Terminal de pago: configurar un terminal de pago suele ser un proceso más sencillo que consiste en la instalación física de la conexión del dispositivo al sistema POS de la empresa, a Internet o a la línea telefónica.

¿Qué diferencias existen entre una pasarela de pagos y un procesador de pagos?

Las pasarelas de pagos y los procesadores de pagos son dos componentes esenciales de las transacciones financieras electrónicas, sobre todo en el e-commerce, pero desempeñan funciones diferentes. A continuación te explicamos las diferencias:

Pasarela de pagos

Función: una pasarela de pagos actúa como intermediaria entre el cliente, la empresa y sus respectivas entidades financieras durante una transacción en línea. Transmite de forma segura la información de los pagos y facilita la autorización de las transacciones.

Prestaciones principales: la pasarela de pagos cifra los datos de las transacciones, se los envía al banco adquiriente de la empresa o al procesador de pagos, recibe las respuestas de aprobación o rechazo de la transacción y comunica el estado de las transacciones al sitio web o la aplicación de la empresa.

Seguridad: utiliza medidas de seguridad para evitar las transacciones fraudulentas y proteger los datos de los pagos en el momento en que estos entran en el sistema de pagos de la empresa. Estas medidas son, entre otras, protocolos de cifrado (SSL o TLS), algoritmos de detección del fraude, AVS y comprobaciones del CVV, a fin de proteger los datos confidenciales y prevenir las transacciones fraudulentas.

Integración: las pasarelas de pagos se suelen integrar en plataformas de e-commerce, sitios web o aplicaciones móviles mediante API o plugins prediseñados.

Procesador de pagos

Función: un procesador de pagos, también denominado en ocasiones proveedor de servicios comerciales, es una empresa que gestiona el procesamiento de las transacciones. Esto incluye la autorización y el abono de los fondos entre el banco emisor del cliente y el banco adquiriente de la empresa, así como las redes de pagos pertinentes (por ejemplo, Visa o Mastercard).

Prestaciones principales: el procesador de pagos verifica los datos de la transacción, comprueba el saldo de la cuenta del cliente y la validez del método de pago, aprueba o rechaza la transacción y facilita la transferencia de los fondos entre las cuentas del cliente y de la empresa durante el proceso de abono.

Seguridad: mientras que las pasarelas de pagos se centran más en verificar las transacciones y evitar el fraude de pagos en el punto de venta, los procesadores de pagos aplican medidas de seguridad para mantener los máximos estándares de protección de los datos de pago. Los procesadores de pagos deben cumplir los requisitos de PCI DSS, que velan por la gestión y el almacenamiento seguros de la información de los titulares de las tarjetas.

Relación con la empresa: los procesadores de pagos suelen mantener una relación directa con la empresa. Esto incluye proporcionarle una cuenta de comerciante. Este tipo de cuenta bancaria permite a las empresas aceptar y procesar pagos electrónicos.

Una pasarela de pagos es una herramienta que transmite de forma segura los datos y facilita la autorización de las transacciones en línea; en cambio, un procesador de pagos es una empresa que se asocia con otras o con comerciantes para gestionar el procesamiento de las transferencias (incluidos la autorización y el abono de los fondos) entre las partes implicadas. Por ejemplo, PayPal es un procesador de pagos, pero no es una pasarela de pagos. Ambos componentes se combinan para que las transacciones financieras electrónicas se lleven a cabo de forma segura, fluida y eficiente.

¿Cómo funciona una pasarela de pago?

A continuación, se explica paso a paso cómo funciona una pasarela de pago durante las transacciones por Internet:

1. Inicio de la transacción

El cliente selecciona los productos o servicios que desea comprar en el sitio o la aplicación de la empresa y pasa a la página del proceso de compra. Introduce su información de pago, como los datos de la tarjeta de crédito o las credenciales del monedero digital.

2. Cifrado de los datos de pago

Una vez que el cliente envía su información de pago, la pasarela de pago encripta los datos mediante los protocolos SSL o TLS. Este cifrado garantiza que la información confidencial esté protegida contra el acceso no autorizado o el robo durante la transmisión.

3. Transmisión de datos al servidor de la empresa

A continuación, la información de pago cifrada se envía al servidor de la empresa, que almacena y envía de forma segura los datos a la pasarela de pago para su posterior procesamiento.

4. Reenvío de los detalles de la transacción

La pasarela de pagos recibe los datos cifrados de la transacción desde el servidor de la empresa y los reenvía al procesador de pagos de la empresa y al banco adquirente, que es la institución financiera responsable de procesar el pago en nombre de la empresa.

5. Verificación de la transacción

El banco adquiriente dirige los datos de la transacción al banco emisor del cliente o al procesador de pagos correspondiente para su autorización. El banco emisor o el procesador de pagos verifica los detalles de la transacción, incluido el saldo de la cuenta del cliente y la validez del método de pago.

6. Aprobación o rechazo de la transacción

En función de la verificación, el banco emisor o el procesador de pagos aprueba o rechaza la transacción. Esta respuesta se envía de vuelta a través del banco adquirente y la pasarela de pago al servidor de la empresa.

7. Comunicación del estado de la transacción

La pasarela de pago envía el estado de la transacción (aprobada o rechazada) al sitio web o la aplicación de la empresa, que muestra el mensaje correspondiente al cliente. Si se aprueba la transacción, la empresa continúa con el cumplimiento del pedido. Si se rechaza, se informa al cliente y se le puede indicar que intente un método de pago alternativo.

Las pasarelas de pago facilitan y aseguran el proceso de transacciones en Internet al cifrar los datos, obtener la autorización de la transacción, liquidar los fondos y proporcionar herramientas de informes a la empresa.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.