全世界の EC ストアの売上高は、2027 年までに 6 兆 3,500 億ドルに成長すると予測されています。利用者はますますデジタル取引を好むようになっています。それに対応できない企業は、競合に潜在顧客と収益を奪われ、取り残される危険性があります。

オンライン決済のエクスペリエンスは、利用者が取引を完結する割合に影響します。オンラインショッピングの利用者を対象とした調査によると、カート放棄の 18% は決済プロセスが非効率的または面倒であることが原因でした。また、EC ストアの拡大に伴い、オンライン決済に関連するサイバー犯罪も増加しています。企業はこの 2 つの問題に対処するために、利用者にとってシンプル、効率的、安全で、進化する不正利用の試みに対応できるオンライン決済エクスペリエンスを構築する必要があります。

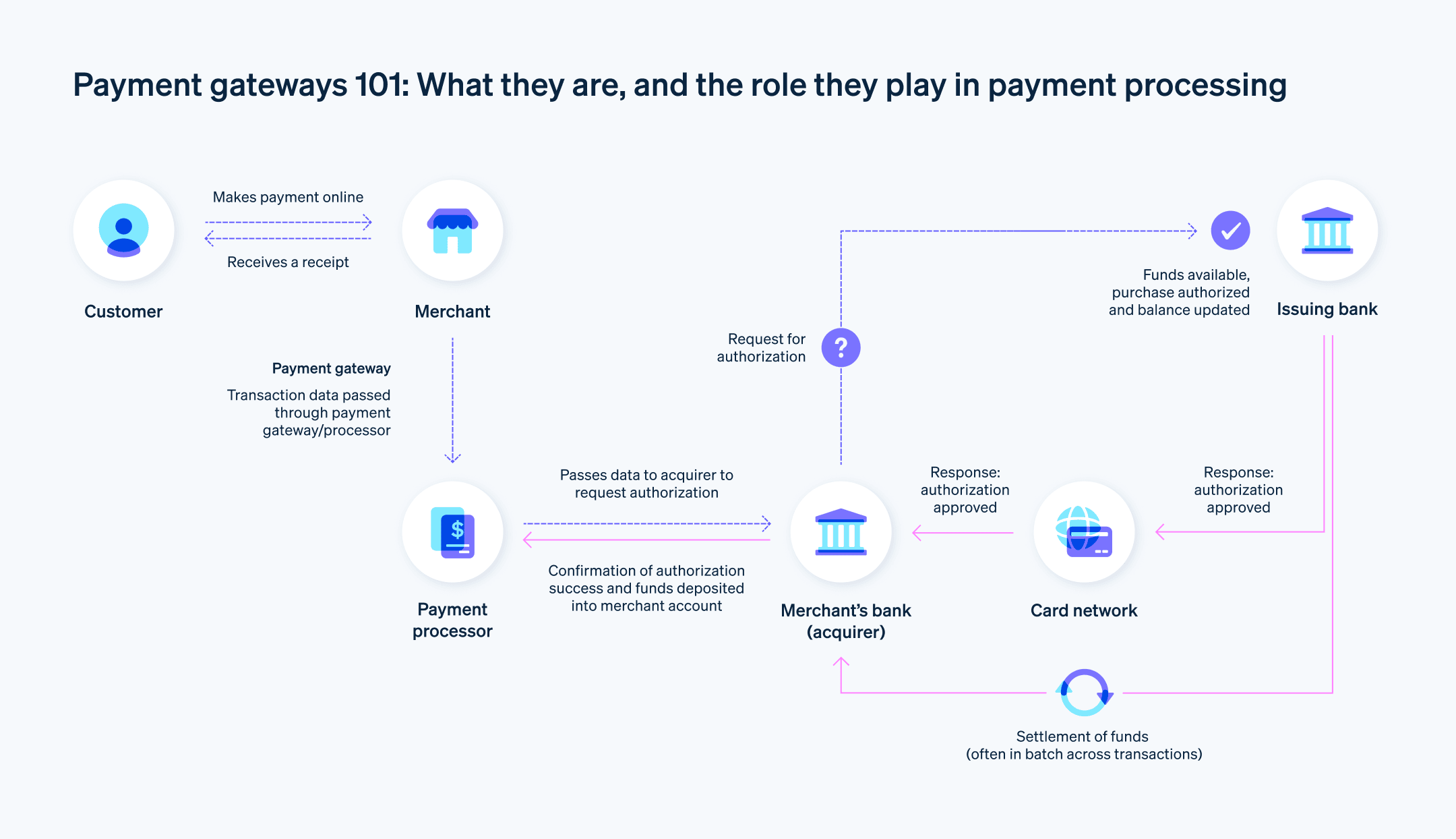

ペイメントゲートウェイは、この複雑で重要な目標を達成する上で、重要な役割を果たします。以下では、ペイメントゲートウェイの概要、仕組み、EC ストアにおける重要性、さまざまな決済処理システムがある中での役割について、企業が知っておくべきことについて説明します。

この記事の内容

- ペイメントゲートウェイの概要

- ペイメントゲートウェイの機能

- ペイメントゲートウェイと決済端末の違い

- ペイメントゲートウェイと決済代行業者の違い

- ペイメントゲートウェイの仕組み

ペイメントゲートウェイの概要

ペイメントゲートウェイは、電子金融取引を仲介する技術プラットフォームです。対面でもオンラインでも、クレジットカード、デビットカード、デジタルウォレットなど、さまざまな決済手段を導入して、安全かつ効率的に処理・管理することができます。ペイメントゲートウェイは、1 つのプラットフォームで利用者、企業、両者の金融機関の橋渡し役となり、通常は取引の処理ごとに手数料を請求します。

ペイメントゲートウェイの機能

決済の安全性、効率性、正確性を確保するために、ペイメントゲートウェイには次のような重要な機能が備わっています。

暗号化

オンライン決済の際に利用者が支払い情報を送信すると、ペイメントゲートウェイによってデータが暗号化されます。これにより、利用者のデバイス、企業のサーバー、金融機関の間で送信されるデータは、不正アクセスや盗難から保護されます。決済代行業者との接続

ペイメントゲートウェイは、企業が提供する利用者向け決済フローと決済処理プロバイダーを接続します。承認

ペイメントゲートウェイは暗号化された取引データを企業のアクワイアラーに転送し、アクワイアラーはその情報を利用者のカード発行会社または関連する決済代行業者に送信します。カード発行会社または決済代行業者は、取引を承認または拒否する前に、利用者の口座残高や支払い方法の有効性など、取引の詳細を確認します。ペイメントゲートウェイはその結果を受け取り、企業に再度送信します。データ収集と報告

多くの場合、企業はペイメントゲートウェイから取引の分析と管理に役立つ貴重なデータを収集できます。これには取引履歴や返金管理などのデータが含まれ、企業が傾向を把握したり、決済業務を改善したりするのに役立ちます。不正利用の検出と防止

不正取引のリスクを最小限に抑えるために、ペイメントゲートウェイでは、不正検出アルゴリズム、住所確認システム (AVS)、Card Verification Value (CVV) チェックなどの高度なセキュリティ対策を採用しています。これらの対策は、不正の可能性がある取引を特定し、処理される前にブロックするのに役立ちます。

ペイメントゲートウェイと決済端末の違い

ペイメントゲートウェイと決済端末はどちらも決済処理を促進するものですが、それぞれ異なる環境と取引方法に対応しています。両者の主な違いは以下のとおりです。

取引環境

ペイメントゲートウェイ: ペイメントゲートウェイはオンライン取引が主要な対象として設計されており、主に EC ストアのウェブサイト、モバイルアプリケーション、その他のデジタルプラットフォームに対応しています。

決済端末: 決済端末は POS 端末またはクレジットカード端末としても知られ、実店舗、レストラン、その他の対面式の小売環境で使用される物理的な装置です。決済端末を使用すると、利用者はクレジットカードやデビットカードに加え、NFC (近距離無線通信) 技術を搭載したスマートフォンなどの非接触型決済手段を利用して支払いを行うことができます。

通常、ペイメントゲートウェイはオンライン取引に使用されますが、プロバイダーとそのサービス内容によっては対面取引システムと統合することもできます。その場合は、ペイメントゲートウェイによって物理的な小売環境における電子取引を促進できます。

決済処理

ペイメントゲートウェイ: ペイメントゲートウェイは、オンライン取引において、利用者、企業、両者の金融機関の仲介役を果たします。機密データを暗号化し、取引の承認を促進し、売上処理を効率化します。

決済端末: 決済端末はペイメントゲートウェイとほぼ同じ役割を果たしますが、オンライン取引ではなく対面取引に対応しています。利用者の支払い用カードまたは非接触型デバイスを読み取り、取引の承認を得るために関連する金融機関と通信し、領収書を印刷します。企業のアクワイアラーまたは決済代行業者への接続には、電話回線、インターネット接続、またはモバイルネットワークが利用されます。

セキュリティ対策

ペイメントゲートウェイ: オンライン取引のセキュリティを確保するため、ペイメントゲートウェイでは SSL (Secure Sockets Layer) や TLS (Transport Layer Security) などの暗号化プロトコル、不正検知アルゴリズム、AVS、CVV チェックが採用されています。

決済端末: ペイメントゲートウェイと同様に、決済端末もカードデータの暗号化や PCI DSS (Payment Card Industry Data Security Standard) 要件への準拠などのセキュリティ対策を採用しています。一方で、EMV チップ技術など、カードを使用した取引のセキュリティ対策にも対応しています。

統合

ペイメントゲートウェイ: ペイメントゲートウェイを EC ストアプラットフォーム、ウェブサイト、またはモバイルアプリに統合する場合、通常は技術的知識と、API または事前構築済みプラグインが必要です。

決済端末: 一般的に、決済端末の設定プロセスはペイメントゲートウェイよりも簡単です。デバイスを物理的に設置し、POS システム、インターネット、または電話回線に接続します。

ペイメントゲートウェイと決済代行業者の違い

ペイメントゲートウェイと決済代行業者は、特に EC ストアにおける電子金融取引の 2 つの重要な構成要素ですが、その機能は異なります。それぞれの違いについて説明します。

ペイメントゲートウェイ

役割: ペイメントゲートウェイは、オンライン取引において、利用者、企業、両者の金融機関の間の仲介役として機能します。機密性の高い支払い情報を安全に送信し、取引の承認を促進します。

主な機能: ペイメントゲートウェイは取引データを暗号化し、企業のアクワイアラーまたは決済代行業者にそのデータを転送します。また、取引の承認または拒否の応答を受信し、企業のウェブサイトまたはアプリにその取引状況を通知します。

セキュリティ: ペイメントゲートウェイでは、不正取引を防止し、企業の決済システムに登録される決済データを保護するためのセキュリティ対策が採用されています。ペイメントゲートウェイは、暗号化プロトコル (SSL または TLS)、不正検知アルゴリズム、AVS、CVV チェックなどの方法で、機密データを保護し、不正取引を防止します。

連携: ペイメントゲートウェイは通常、API や事前構築済みのプラグインにより、EC ストアプラットフォーム、ウェブサイト、またはモバイルアプリと連携します。

決済代行業者

役割: 決済代行業者は加盟店サービスプロバイダーとも呼ばれ、取引の処理を行います。これには、利用者のカード発行会社、企業のアクワイアラー、関連する決済ネットワーク (Visa、Mastercard など) の間での資金の承認と決済が含まれます。

主な機能: 決済代行業者は、取引の詳細を確認し、利用者の口座残高と支払い方法の有効性をチェックして、取引を承認または拒否し、決済プロセスにおいて利用者と企業の口座間で容易に資金を移動できるようにします。

セキュリティ: ペイメントゲートウェイでは、取引の確認と販売時点における支払い詐欺の防止に重点が置かれています。一方、決済代行業者では、支払いデータを保護するための最高水準のセキュリティ対策が採用されています。決済代行業者は、カード会員情報の安全な取り扱いおよび保管を保証する PCI DSS 要件に準拠する必要があります。

企業との関係: 多くの場合、決済代行業者は、加盟店アカウントを提供するなど、企業との直接的な契約関係を持っています。このような銀行口座によって、企業は電子決済を利用し、処理することができます。

ペイメントゲートウェイは、オンライン取引の安全な送信と承認を促進するツールです。一方、決済代行業者は、加盟店と提携して関係者間の売上の承認および決済などの処理に対応する事業者です。たとえば、PayPal は決済代行業者ですが、ペイメントゲートウェイではありません。両者が連携することで、スムーズで安全かつ効率的な電子金融取引が保証されます。

決済ゲートウェイの仕組み

ここでは、オンライン取引中に決済ゲートウェイがどのように機能するかについて、ステップバイステップで説明します。

1. 取引の開始

顧客は、企業のサイトまたはアプリで購入する製品やサービスを選択し、決済ページに進みます。クレジットカードの詳細やデジタルウォレットの認証情報などの支払い情報を入力します。

2. 支払いデータの暗号化

顧客が支払い情報を送信すると、決済ゲートウェイは SSL または TLS プロトコルを使用してデータを暗号化します。この暗号化により、機密情報を送信中の不正アクセスや盗難から保護します。

3. 企業のサーバーへのデータ送信

その後、暗号化された支払い情報は企業のサーバーに送信され、サーバーはデータを安全に保存し、さらに処理するために決済ゲートウェイに転送します。

4. 取引詳細の転送

決済ゲートウェイは、暗号化された取引データを企業のサーバーから受信し、企業の決済代行業者とアクワイアリング銀行 (企業に代わって支払いを処理する金融機関) に転送します。

5. 取引の確認

アクワイアリング銀行は、取引データを顧客のカード発行銀行または適切な決済代行業者に転送して承認を求めます。カード発行会社または決済代行業者は、顧客の口座残高や決済手段の有効性など、取引詳細を確認します。

6. 取引の承認または拒否

確認に基づいて、カード発行会社または決済代行業者が取引を承認または拒否します。この回答は、アクワイアリング銀行と決済ゲートウェイを介して企業のサーバーに返送されます。

7. 取引ステータスの連絡

決済ゲートウェイは、取引ステータス (承認済みまたは拒否済み) を企業のウェブサイトまたはアプリに送信し、そこから顧客に適切なメッセージが表示されます。取引が承認されると、企業は注文のフルフィルメントを続行します。拒否された場合は、顧客に通知され、別の支払い方法を試すように求められる場合があります。

決済ゲートウェイは、データの暗号化、取引承認の取得、資金決済、企業へのレポートツールの提供により、オンライン取引プロセスを容易にし、保護します。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。