Todas las empresas deben preocuparse por la seguridad de los pagos. En 2024, el 79 % de las organizaciones informaron que habían sido víctimas de fraude en los pagos. Y el fraude en los pagos puede ser increíblemente costoso, ya que la violación de datos promedio a nivel mundial cuesta 4,4 millones de dólares. Las empresas deben dar prioridad a la seguridad de los pagos para proteger la información confidencial de sus clientes, mantener su confianza y evitar costosas pérdidas financieras.

Esta guía contiene pasos prácticos para desarrollar e implementar una estrategia sólida de seguridad en los pagos. Tanto si eres un minorista de comercio electrónico, una tienda física o un proveedor de SaaS, el éxito de tu negocio depende en parte de una estrategia sólida de seguridad en los pagos.

Esto es lo que encontrarás en este artículo:

- ¿Qué es la seguridad en los pagos?

- Principios de seguridad en los pagos

- Funciones de seguridad que hay que buscar en un proveedor de pagos

- Prácticas recomendadas de seguridad para las empresas

- Cómo puede ayudarte Stripe Radar.

¿Qué es la seguridad en los pagos?

La seguridad en los pagos hace referencia a los sistemas, procesos y medidas que protegen las transacciones financieras del acceso no autorizado, las filtraciones de datos y el fraude. Para las empresas en línea y con establecimientos físicos, garantizar la seguridad en los pagos es importante para mantener la confianza de los clientes, minimizar las pérdidas financieras y cumplir con las normativas relevantes y los estándares del sector.

Principios de seguridad en los pagos

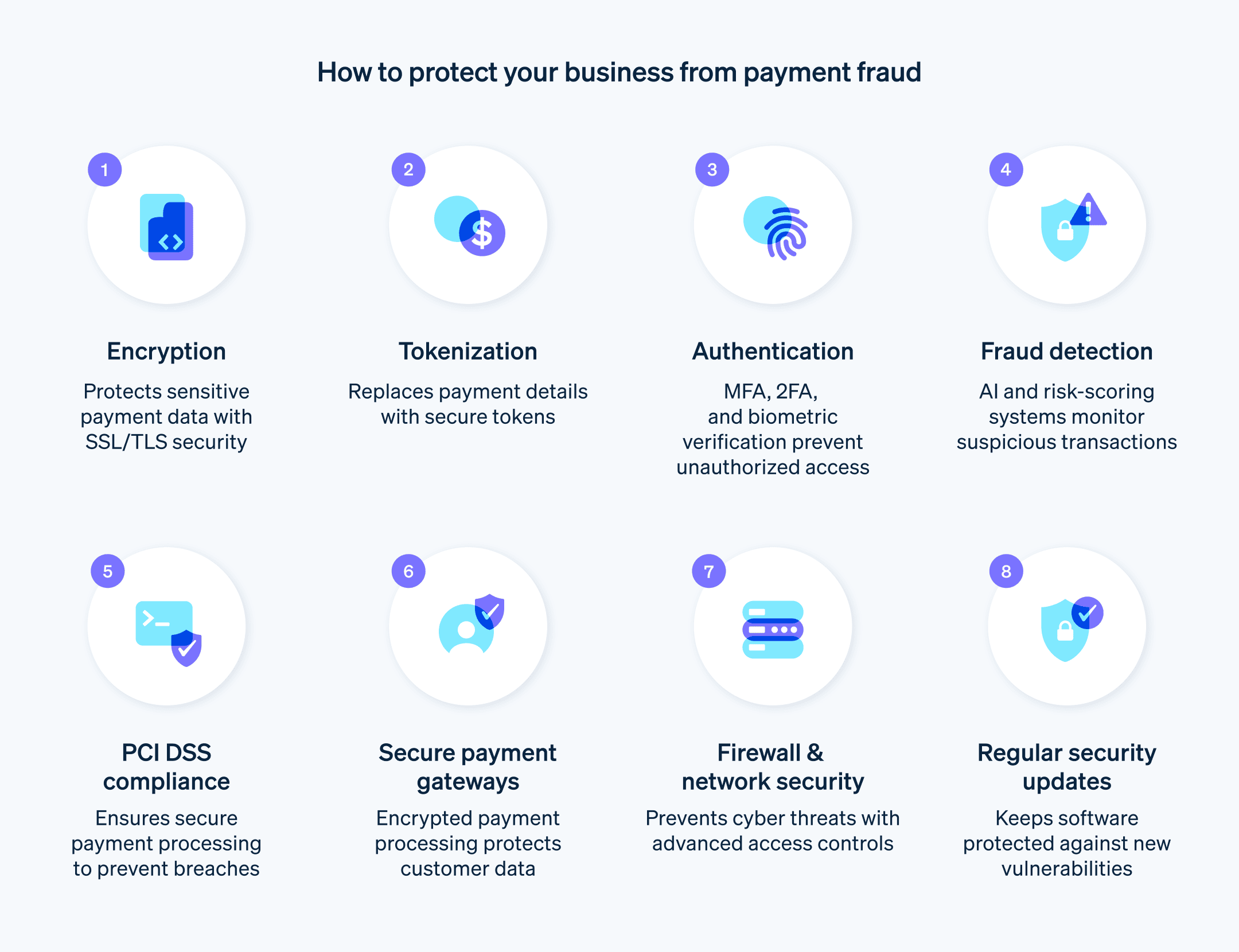

Existen varios principios de seguridad en los pagos que se combinan para proteger las transacciones financieras y los datos de los clientes. Los principales que hay que conocer son:

Cifrado

El cifrado protege los datos confidenciales de los clientes y las transacciones financieras del acceso no autorizado, la manipulación y el robo. Hay dos tipos principales de cifrado: simétrico y asimétrico. El cifrado simétrico consiste en utilizar la misma clave para bloquear y desbloquear los datos, mientras que el cifrado asimétrico, también conocido como «cifrado de clave pública», utiliza dos claves: una pública para bloquear y otra privada para desbloquear los datos. Por lo general, se considera que el cifrado asimétrico es más seguro, porque la clave privada no se comparte.

Las empresas utilizan protocolos de cifrado, tales como Secure Sockets Layer (SSL) y Transport Layer Security (TLS), para proteger la transmisión de datos entre los exploradores de los clientes y los sitios web de las empresas o las plataformas de pagos. El cifrado SSL/TLS utiliza una combinación de cifrado simétrico y asimétrico para establecer una conexión segura y proteger los datos durante la transmisión.

Tokenización

La tokenización protege la información confidencial de los pagos sustituyéndola por tokens únicos que no tienen valor propio en caso de que se vean comprometidos. Este proceso reduce significativamente el riesgo de acceso no autorizado y violaciones de datos, y mantiene el cumplimiento de las normas y regulaciones del sector.

La tokenización de los pagos reemplaza los datos confidenciales, como los números de la tarjeta de crédito, por tokens únicos que genera un sistema seguro. Estos tokens se utilizan para hacer referencia a la información original del pago, que se guarda en un almacén centralizado de tokens. Los tokens no se pueden usar para realizar transacciones fraudulentas o ingeniería inversa a fin de revelar los datos originales del pago.

Autenticación

La autenticación es una medida fundamental de la seguridad en los pagos que verifica la identidad de los usuarios que intentan acceder o completar una transacción.

Existen varios tipos de autenticación como, por ejemplo, los siguientes:

- Autenticación en un paso (SFA): requiere una forma de identificación, normalmente una contraseña o un PIN.

- Autenticación en dos pasos (2FA): requiere dos formas de autenticación, como una contraseña y un código único enviado a un dispositivo registrado.

- Autenticación multifactor (MFA): requiere tres o más formas de identificación, que puede incluir datos biométricos, preguntas de seguridad o tokens físicos.

Detección y prevención del fraude

Estos sistemas ayudan a las empresas a identificar y prevenir transacciones fraudulentas mediante la supervisión de patrones de transacciones, comportamientos de los clientes y otros factores de riesgo. Técnicas como los algoritmos de machine learning, el análisis de comportamiento y la puntuación de riesgo pueden detectar anomalías y prevenir el fraude. Para obtener más detalles, consulta nuestra guía de detección del fraude.

Cumplimiento de los estándares de seguridad de datos del sector de tarjetas de pago

Los estándares de seguridad de datos de la normativa PCI (PCI DSS) del sector de tarjetas de pago es un conjunto de estándares de seguridad diseñados para garantizar que todas las empresas que procesan, almacenan o transmiten información de tarjetas de crédito mantienen un entorno seguro. El cumplimiento de la norma PCI DSS protege los datos confidenciales de los clientes y minimiza el riesgo de violaciones de datos.

Lograr y mantener el cumplimiento de la normativa PCI DSS es importante para proteger la información de pago confidencial de los clientes y demostrar un compromiso con la seguridad.

Pasarelas de pagos

Las pasarelas de pagos facilitan el procesamiento de las transacciones con tarjeta, a la vez que protegen los datos de pago de los clientes contra el acceso no autorizado y el fraude. Al proporcionar un canal seguro para la transmisión de la información de pago entre el cliente, la empresa y el procesador de pagos o el banco adquirente, las pasarelas de pagos son un componente importante de un entorno de pago de alta seguridad.

Firewall y seguridad de red

El firewall y la seguridad de red ayudan a proteger la infraestructura de pagos y los datos confidenciales de los clientes frente a amenazas externas, como piratas informáticos, software malicioso y otros estafadores.

Un firewall es un tipo de sistema de seguridad que actúa como un guarda de seguridad para la red de un ordenador, controlando la información que entra y sale según unas reglas concretas. Los firewalls crean una barrera de protección entre una red de confianza dentro de una empresa, como un sistema de pagos, y el mundo exterior, como Internet (que no es muy fiable), lo que ayuda a prevenir el acceso no autorizado a la red. Los firewalls pueden estar basados en hardware, en software o en una combinación de ambos.

Algunos aspectos clave de la seguridad de los cortafuegos y las redes incluyen:

Segmentación de la red

Dividir la red en segmentos más pequeños y aislados ayuda a limitar los posibles daños de una infracción de seguridad. Al mantener los datos confidenciales de pago y los sistemas en segmentos separados de la red, las empresas pueden proteger mejor estos activos frente al acceso no autorizado y minimizar la carga de trabajo derivada del cumplimiento de la normativa PCI DSS.Sistemas de detección y prevención de intrusiones (IDPS)

Las soluciones IDPS supervisan el tráfico de la red en busca de actividad sospechosa, detectan posibles amenazas y toman medidas para prevenir o mitigar estas amenazas. Mediante una combinación de métodos, como la comprobación de las amenazas conocidas y el análisis de las reglas de comunicación, las soluciones IDPS pueden identificar y bloquear muchos tipos de ataques, inclusos los que son nuevos.Controles de acceso sólidos

Los controles de acceso como la autenticación multifactor (MFA), el control de acceso basado en roles (RBAC) y el «principio del privilegio mínimo», que consiste en conceder a las personas o entidades el nivel mínimo de acceso necesario para realizar sus tareas o funciones específicas relacionadas con el procesamiento de pagos, ayudan a garantizar que solo los usuarios autorizados puedan acceder a los recursos de la red y a los sistemas de pago confidenciales.Supervisión de la seguridad y respuesta a incidentes

La supervisión continua de la actividad de la red, junto a un plan de respuesta a incidentes bien definido, ayuda a las empresas a identificar rápidamente las amenazas de seguridad, y responder a ellas, lo que minimiza los posibles daños y el tiempo de inactividad.

Actualizaciones y parches de seguridad

Los comerciantes de software, los fabricantes de hardware y los proveedores de sistemas operativos lanzan actualizaciones y parches de seguridad para solucionar las vulnerabilidades conocidas, los errores u otros problemas de seguridad en sus productos. Las actualizaciones y parches de seguridad habituales permiten proteger la infraestructura de pagos, los datos de los clientes y otros sistemas críticos frente a vulnerabilidades, ciberataques y el acceso no autorizado.

Aplicar estas actualizaciones y parches periódicamente ayuda a:

Corregir vulnerabilidades

Las actualizaciones y los parches resuelven los fallos de seguridad o los puntos débiles que los piratas informáticos pueden aprovechar para obtener acceso no autorizado a los sistemas o robar datos confidenciales. Si estás al día en lo referente a los parches de seguridad, puedes reducir el riesgo de filtraciones de datos y ciberataques.Mejorar el rendimiento

Las actualizaciones suelen incluir mejoras de rendimiento, correcciones de errores o nuevas funciones que pueden mejorar la estabilidad general, la eficacia y las funciones de tus sistemas y software.Preservar el cumplimiento de la normativa

Los requisitos normativos a veces obligan a que las empresas apliquen actualizaciones de seguridad y parches en plazos determinados para preservar el cumplimiento de la normativa. La actualización periódica de tus sistemas puede ayudar a evitar multas o sanciones asociadas con la falta de cumplimiento de la normativa.Protegerse frente a amenazas emergentes

Las ciberamenazas continúan evolucionando a medida que los piratas informáticos descubren nuevas vulnerabilidades y desarrollan nuevas técnicas de ataque. La aplicación de actualizaciones y parches te permite anticiparte a estas amenazas emergentes y mantener un entorno seguro.

Funciones de seguridad que hay que buscar en un proveedor de pagos

A la hora de elegir un proveedor de pagos, hay muchos aspectos que tener en cuenta, desde las funciones de seguridad hasta el cumplimiento normativo, pasando por el tiempo de actividad y la fiabilidad.

Funciones principales que hay que buscar en un proveedor de pagos:

Cifrado

Un proveedor de pagos seguros debe emplear protocolos de cifrado para cifrar los datos de pago confidenciales. Estos protocolos garantizan que los datos de pago del cliente permanezcan seguros durante la transmisión, protegiéndolos contra la interceptación o la manipulación.Tokenización

Los datos de pago, como los datos de las tarjetas, deben tokenizarse para proteger los datos de los clientes, reducir el riesgo de violaciones de datos y cumplir con la normativa PCI DSS.Autenticación y prevención de fraude

Incorpora métodos de autenticación, como comprobaciones de CVV/CVC, 3D Secure y autenticación biométrica, para verificar la identidad del cliente y prevenir transacciones no autorizadas. Además, asegúrate de que emplean sistemas para la detección y prevención avanzadas del fraude que usan machine learning, análisis de comportamiento y clasificación de riesgos a fin de identificar y bloquear transacciones fraudulentas en tiempo real.Cumplimiento de la normativa del sector

Los proveedores deben cumplir con la norma PCI DSS y otras normas relevantes del sector para mantener un entorno seguro para el procesamiento, almacenamiento y transmisión de los datos de los titulares de tarjetas.Tiempo de actividad y fiabilidad

Mantener un elevado tiempo de actividad y una gran fiabilidad garantiza que los clientes puedan completar sus transacciones sin interrupciones. La supervisión periódica, las medidas de redundancia y una infraestructura sólida permiten a los proveedores procesar las transacciones de forma segura y eficiente en todo momento.

Mejores prácticas de seguridad para las empresas

Todas las empresas que procesen, almacenen o transmitan información de pago, incluidos los datos de la tarjeta de crédito, deben tener la seguridad en los pagos como una de sus preocupaciones. Mantener unos procesos de pago seguros es importante para proteger los datos confidenciales de los clientes, garantizar la confianza del cliente y cumplir con los estándares y la normativa del sector, independientemente del tamaño de la empresa y del sector en el que opere.

Para garantizar un manual bien elaborado para gestionar la seguridad de los pagos, las empresas deben seguir los siguientes pasos:

1. Realizar una evaluación de riesgos

Empieza por analizar tu infraestructura de pagos, procesos y sistemas actuales para identificar posibles vulnerabilidades y áreas de mejora. Determina los tipos de datos confidenciales que gestiona tu empresa y dónde se almacenan, procesan y transmiten.

2. Entender los requisitos de cumplimiento de la normativa

Familiarízate con las normas y reglamentos que rigen tu sector, como PCI DSS, y determina los requisitos de cumplimiento de la normativa específicos de tu empresa, en función de los mercados donde operes. Asegúrate de que entiendes los controles y las prácticas de seguridad que exigen estas normas. Forma a tus empleados sobre los requisitos de PCI DSS y las mejores prácticas para manejar los datos de los titulares de tarjetas de forma segura.

3. Desarrollar políticas y procedimientos de seguridad

Establece políticas y procedimientos claros que aborden la seguridad de los pagos, incluidas directrices para el tratamiento de datos confidenciales, controles de acceso, respuesta a incidentes, gestión de parches y formación de los empleados. Cerciórate de que estas políticas y procedimientos están en consonancia con las normas y reglamentos del sector.

4. Implementar medidas de seguridad

En función de tu evaluación del riesgo y los requisitos de cumplimiento de la normativa, implementa medidas de seguridad adecuadas, tales como el cifrado, la tokenización, una autenticación sólida y configuraciones de firewall. Selecciona un proveedor de pagos seguro y trabaja con proveedores que se adhieran a la normativa PCI DSS para agilizar las labores de cumplimiento de la normativa.

5. Supervisar sistemas y realizar pruebas de esfuerzo

Supervisa frecuentemente tus sistemas de pagos, redes y aplicaciones en busca de posibles amenazas o vulnerabilidades. Tácticas como los análisis de vulnerabilidades, las pruebas de penetración y las auditorías de sistemas pueden evaluar la eficacia de tus medidas de seguridad e identificar áreas de mejora. Además, considera utilizar herramientas automatizadas que puedan ayudar a identificar parches que faltan o software obsoleto.

6. Ajustar tu planteamiento según se indique

Incluso las estrategias de seguridad planeadas con esmero tendrán que ajustarse para adaptarse al paso del tiempo. Evalúa continuamente la eficacia de tu estrategia de seguridad de pagos y ajústala según sea necesario para hacer frente a los cambios en la empresa, la normativa del sector o el panorama de las amenazas. Las revisiones periódicas ayudan a garantizar que tu estrategia sigue siendo relevante y eficaz en lo referente a la protección de los datos de tus clientes.

7. Crear un plan de respuesta a incidentes

Desarrolla un plan de respuesta a incidentes bien definido para guiar a tu organización en caso de que se produzca una infracción de seguridad u otros incidentes. Este plan debería resumir las funciones y responsabilidades, los protocolos de comunicación y los procedimientos para contener y mitigar el incidente.

Cómo puede ayudarte Stripe Radar

Stripe Radar entrena modelos de IA para detectar y prevenir el fraude, utilizando datos de la red global de Stripe. Actualiza continuamente estos modelos en función de las últimas tendencias de fraude, protegiendo tu negocio a medida que el fraude evoluciona.

Stripe también ofrece Radar for Fraud Teams que permite a los usuarios añadir reglas personalizadas para hacer frente a situaciones de fraude específicas de sus empresas y acceder a información avanzada sobre fraudes.

Radar puede ayudar a tu empresa para:

- Prevenir pérdidas por fraude: Stripe procesa más de 1 billón de dólares en pagos anualmente. Esta escala permite a Radar detectar y prevenir el fraude con precisión, ahorrándote dinero.

- Aumentar ingresos: los modelos de IA de Radar están entrenados con datos reales de disputas, información de clientes, datos de navegación y mucho más. Esto permite a Radar identificar transacciones de riesgo y reducir falsos positivos, aumentando tus ingresos.

- Ahorrar tiempo: Radar está integrado en Stripe y no requiere ninguna línea de código para configurarlo. También puedes controlar tu rendimiento de fraude, escribir reglas y mucho más en una sola plataforma, aumentando así la eficiencia.

Más información sobre Stripe Radar o empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.