Todas las empresas deberían preocuparse por la seguridad en los pagos. En 2024, el 79 % de las organizaciones informó que fueron atacados por fraude en los pagos. Y el fraude en los pagos puede ser increíblemente costoso, ya que la vulneración de datos promedio a nivel mundial cuesta $ 4.4 millones. Las empresas deben priorizar la seguridad en los pagos para proteger la información confidencial de sus clientes, mantener su confianza y evitar costosas pérdidas financieras.

Esta guía contiene los pasos prácticos para desarrollar e implementar una estrategia sólida de seguridad en los pagos. Independientemente de si eres un comercio electrónico minorista, una tienda física o un proveedor de SaaS, el éxito de tu empresa depende en parte de contar con una estrategia sólida de seguridad en los pagos.

¿Qué contiene este artículo?

- ¿Qué es la seguridad en los pagos?

- Principios de la seguridad en los pagos

- Características de seguridad que debes buscar en un proveedor de servicios de pago

- Prácticas recomendadas de seguridad para las empresas

- Cómo puede ayudar Stripe Radar

¿Qué es la seguridad en los pagos?

La seguridad en los pagos se refiere a los sistemas, procesos y medidas que protegen las transacciones financieras del acceso no autorizado, las filtraciones de datos y el fraude. Tanto para las empresas físicas como en línea, garantizar la seguridad en los pagos es importante para mantener la confianza del cliente, minimizar las pérdidas financieras y cumplir con las normas y regulaciones relevantes del sector.

Principios de la seguridad en los pagos

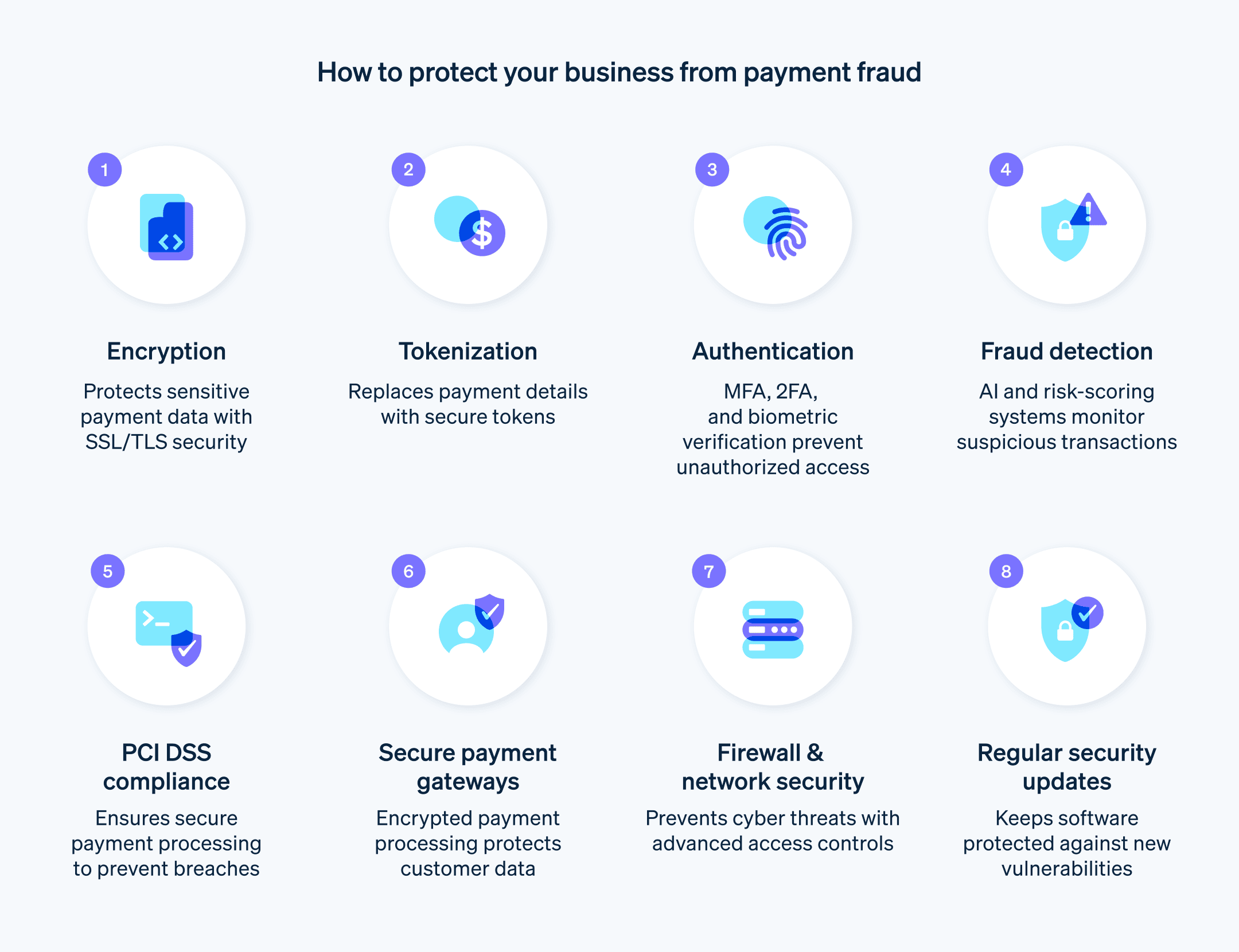

Existen varios principios de seguridad en los pagos que trabajan juntos para proteger las transacciones financieras y los datos de los clientes. Entre los principales que debes conocer se incluyen los siguientes:

Cifrado

El cifrado protege los datos confidenciales de los clientes y las transacciones financieras del acceso no autorizado, la manipulación y el robo. Hay dos tipos principales de cifrado: simétrico y asimétrico. El cifrado simétrico implica el uso de la misma clave para bloquear y desbloquear los datos, mientras que el cifrado asimétrico, también conocido como «cifrado con clave pública», utiliza dos claves: una clave pública para bloquear los datos y una clave privada para desbloquearlos. Por lo general, el cifrado asimétrico se considera más seguro porque no se comparte la clave privada.

Las empresas utilizan protocolos de cifrado como Secure Sockets Layer (SSL) y Transport Layer Security (TLS) de manera generalizada para proteger la transmisión de datos entre los navegadores de los clientes y los sitios web de las empresas o las plataformas de pago. El cifrado SSL/TLS utiliza una combinación de cifrado simétrico y asimétrico para establecer una conexión segura y proteger los datos durante la transmisión.

Tokenización

La tokenización protege la información de pago confidencial reemplazándola con tokens únicos que no tienen valor intrínseco si se ven comprometidos. Este proceso reduce significativamente el riesgo de acceso no autorizado y vulneración de datos y garantiza el cumplimiento de la normativa del sector.

La tokenización de pagos sustituye los datos confidenciales, como los números de tarjetas de crédito, por tokens únicos generados por un sistema seguro. Estos tokens se utilizan para hacer referencia a la información de pago original, que se almacena en un repositorio de tokens centralizado. Los tokens en sí no se pueden usar para llevar a cabo transacciones fraudulentas ni se les puede aplicar ingeniería inversa para descubrir los datos de pago originales.

Autenticación

La autenticación es una medida básica de seguridad en materia de pagos que tiene por objeto verificar la identidad de los usuarios que intentan acceder a una transacción o completarla.

Existen varios tipos de autenticación, entre los que se incluyen los siguientes:

- Autenticación de un solo factor (SFA): requiere una forma de identificación, generalmente una contraseña o un PIN

- Autenticación de dos factores (2FA): requiere dos formas de identificación, como una contraseña y un código de un solo uso que se envía a un dispositivo registrado

- Autenticación multifactor (MFA): requiere tres o más formas de identificación, que pueden incluir datos biométricos, preguntas de seguridad o tokens físicos

Detección y prevención de fraude

Estos sistemas ayudan a las empresas a identificar y prevenir transacciones fraudulentas mediante el monitoreo de los patrones de las transacciones, el comportamiento de los clientes y otros factores de riesgo. Técnicas como los algoritmos de machine learning, el análisis del comportamiento y la puntuación del riesgo pueden detectar anomalías y prevenir el fraude. Para obtener más información, consulta nuestra guía de detección del fraude

Cumplimiento de la Norma de Seguridad de Datos del Sector de Tarjetas de Pago

La Norma de Seguridad de Datos del Sector de Tarjetas de Pago (PCI DSS) es un conjunto de normas de seguridad diseñadas para garantizar que las empresas que procesan, almacenan o transmiten información de tarjetas de crédito lo hagan en un entorno seguro. El cumplimiento de la normativa PCI DSS protege los datos confidenciales de los clientes y minimiza el riesgo de vulneración de datos.

Lograr y mantener el cumplimiento de la normativa PCI DSS es importante para proteger la información de pago confidencial de los clientes y demostrar tu compromiso con la seguridad.

Pasarelas de pagos

Las pasarelas de pagos seguras facilitan el procesamiento de las transacciones con tarjeta de crédito al tiempo que protegen los datos de pago de los clientes contra el acceso no autorizado y el fraude. Al proporcionar un canal seguro para la transmisión de información de pago entre el cliente, la empresa y el procesador de pagos o banco adquirente, las pasarelas de pagos constituyen un componente importante dentro de un entorno de pagos con un alto nivel de seguridad.

Cortafuegos y seguridad de red

El cortafuegos y la seguridad de la red ayudan a proteger la infraestructura de pagos y los datos confidenciales de los clientes frente a amenazas externas, como hackers, malware y otros actores malintencionados.

Un cortafuegos es un tipo de sistema de seguridad que actúa como un guardia de seguridad para una red informática, controlando la información que entra y sale en función de reglas específicas. Los cortafuegos crean una barrera protectora entre una red de confianza dentro de una empresa, como el sistema de pagos, y el mundo exterior que no es de confianza, como internet, lo que ayuda a evitar el acceso no autorizado a la red. Los cortafuegos pueden estar basados en hardware, software o una combinación de ambos.

Algunos aspectos clave de los cortafuegos y la seguridad de red incluyen los siguientes:

Segmentación de la red

La división de la red en segmentos más pequeños y aislados ayuda a limitar el daño potencial de una vulnerabilidad de seguridad. Al mantener los datos y sistemas de pago confidenciales en segmentos separados de la red, las empresas pueden proteger mejor estos recursos frente al acceso no autorizado y minimizar la carga de trabajo de relativa al cumplimiento de la normativa PCI DSS.Sistemas de detección y prevención de intrusos (IDPS)

Las soluciones de IDPS supervisan el tráfico de red en busca de actividades sospechosas, detectan posibles amenazas y toman medidas para prevenirlas o mitigarlas. Mediante el uso de una combinación de métodos, como la comprobación de amenazas conocidas y el análisis de las reglas de comunicación, las soluciones IDPS pueden identificar y bloquear muchos tipos de ataques, incluso los que aún no se conocen tanto.Controles de acceso sólidos

Los controles de acceso, como la autenticación multifactor (MFA), el control de acceso basado en roles (RBAC) y el «principio de privilegio mínimo», que es la práctica de otorgar a las personas o entidades el mínimo nivel de acceso necesario para realizar sus tareas o funciones específicas relacionadas con el procesamiento de pagos, ayudan a garantizar que solo los usuarios autorizados puedan acceder a los recursos de la red y a los sistemas de pago confidenciales.Monitoreo de seguridad y respuesta a incidentes

El monitoreo continuo de la actividad de la red, junto con un plan de respuesta a incidentes bien definido, ayuda a las empresas a identificar y responder rápidamente a las amenazas de seguridad, minimizando los posibles daños y el tiempo de inactividad.

Actualizaciones y parches de seguridad

Los proveedores de software, los fabricantes de hardware y los proveedores de sistemas operativos lanzan actualizaciones y parches de seguridad para solucionar vulnerabilidades conocidas, errores u otros problemas de seguridad de sus productos. Las actualizaciones y los parches de seguridad periódicos ayudan a proteger la infraestructura de pagos, los datos de los clientes y otros sistemas clave de vulnerabilidades, ciberataques y accesos no autorizados.

La aplicación periódica de estas actualizaciones y parches ayuda a:

Corregir vulnerabilidades

Las actualizaciones y los parches resuelven fallas o debilidades de seguridad que los hackers podrían aprovechar para obtener acceso no autorizado a tus sistemas o robar datos confidenciales. Al mantenerte al día con los parches de seguridad, puedes disminuir el riesgo de filtraciones de datos y ciberataques.Mejorar el funcionamiento

Las actualizaciones suelen incluir mejoras de funcionamiento, correcciones de errores o nuevas características que pueden mejorar la estabilidad, la eficiencia y la funcionalidad generales de los sistemas y el software.Garantizar el cumplimiento de la normativa

Los requisitos normativos a menudo establecen que las empresas apliquen actualizaciones y parches de seguridad de manera oportuna para garantizar el cumplimiento de las normas. La actualización periódica de tus sistemas puede ayudarte a evitar multas o sanciones asociadas con el incumplimiento.Protegerse contra posibles amenazas

Las amenazas cibernéticas continúan evolucionando a medida que los hackers descubren nuevas vulnerabilidades y desarrollan nuevas técnicas de ataque. La aplicación de actualizaciones y parches te ayuda a adelantarte a estas posibles amenazas y a mantener un entorno seguro.

Características de seguridad que debes buscar en un proveedor de servicios de pago

A la hora de elegir un proveedor de servicios de pago, hay mucho que considerar, desde las funcionalidades de seguridad hasta el cumplimiento de la normativa, el tiempo de actividad y la confiabilidad.

Las funcionalidades clave que debes buscar en un proveedor de servicios de pago incluyen las siguientes:

Cifrado

Un proveedor de pagos seguros debe emplear protocolos de cifrado para cifrar los datos de pago confidenciales. Estos protocolos garantizan que los datos de pago del cliente permanecerán seguros durante la transmisión, lo cual protege los datos de la interceptación o la manipulación.Tokenización

Los datos de pago, como los datos de la tarjeta, deben tokenizarse para proteger los datos de los clientes, reducir el riesgo de vulneración de datos y cumplir con la normativa PCI DSS.Autenticación y prevención del fraude

Incorpora métodos de autenticación integrados, como verificaciones CVV/CVC, 3D Secure y autenticación biométrica, para verificar la identidad del cliente y evitar transacciones no autorizadas. Además, asegúrate de emplear sistemas avanzados de detección y prevención de fraude que utilizan el aprendizaje automático, el análisis del comportamiento y la puntuación de riesgo para identificar y bloquear transacciones fraudulentas en tiempo real.Cumplimiento de los estándares de la industria

Un proveedor debe cumplir con la normativa PCI DSS y otras normativas relevantes del sector para mantener un entorno seguro para el procesamiento, el almacenamiento y la transmisión de los datos de los titulares de tarjetas.Tiempo de actividad y confiabilidad

El mantenimiento de un alto tiempo de actividad y un alto nivel de confiabilidad garantiza que los clientes puedan completar las transacciones sin interrupciones. La supervisión periódica, las medidas de redundancia y la sólida infraestructura permiten que un proveedor de pagos procese transacciones de forma segura y eficiente.

Prácticas recomendadas de seguridad para las empresas

Todas las empresas que procesan, almacenan o transmiten información de pagos, incluidos los datos de tarjetas de crédito, deben preocuparse por la seguridad en los pagos. Garantizar la seguridad de los procesos de pago es importante para proteger los datos confidenciales de los clientes, garantizar la confianza de los clientes y cumplir con las normas y reglamentaciones del sector.

Para garantizar un manual de estrategias bien elaborado para la gestión de la seguridad en los pagos, las empresas deben seguir los siguientes pasos:

1. __ __ Realizar una evaluación de riesgos

Comienza por analizar tu infraestructura, procesos y sistemas de pago actuales para identificar posibles vulnerabilidades y áreas de mejora. Determina los tipos de datos confidenciales que maneja tu empresa y dónde se almacenan, procesan y transmiten.

2. __ __ Comprender los requisitos de cumplimiento normativo

Familiarízate con las normas y regulaciones que rigen tu sector, incluida la normativa PCI DSS, y determina los requisitos de cumplimiento específicos de tu empresa en función de los mercados en los que operas. Asegúrate de comprender los controles y las prácticas recomendadas de seguridad que exigen estas normativas. Capacita a tus empleados sobre los requisitos de la normativa PCI DSS y las prácticas recomendadas para la gestión segura de los datos del titular de tarjeta.

3. __ __Desarrollar políticas y procedimientos de seguridad

Establece políticas y procedimientos claros que aborden la seguridad en los pagos, incluidas pautas para el manejo de datos confidenciales, controles de acceso, respuesta a incidentes, gestión de parches y capacitación de empleados. Asegúrate de que estas políticas y procedimientos se ajusten a las normas y regulaciones del sector.

4. __ __Implementar medidas de seguridad

En función de la evaluación de riesgos y los requisitos de cumplimiento normativo, implementa medidas de seguridad adecuadas, como el cifrado, la tokenización, la autenticación segura y la configuración de cortafuegos. Elige una proveedor de servicios de pago seguro y trabaja con proveedores que cumplan con la normativa PCI DSS para optimizar los esfuerzos en materia de cumplimiento de la normativa.

5. __ __Supervisar los sistemas y realizar pruebas de estrés

Supervisa periódicamente tus sistemas de pago, redes y aplicaciones en busca de posibles amenazas o vulnerabilidades. Las tácticas como los análisis de vulnerabilidades, las pruebas de penetración y las auditorías de sistemas pueden ayudarte a evaluar la eficacia de tus medidas de seguridad e identificar áreas de mejora. Además, considera utilizar herramientas automatizadas que puedan ayudarte a identificar parches faltantes o software desactualizado.

6. __ __Ajustar tu enfoque según lo indicado

Incluso las estrategias de seguridad mejor establecidas tendrán que ajustarse y adaptarse con el tiempo. Evalúa continuamente la eficacia de tu estrategia de seguridad en los pagos y ajústala según sea necesario para hacer frente a los cambios en tu empresa, las normativas del sector o las posibles amenazas. Las revisiones periódicas ayudan a garantizar que tu estrategia siga siendo adecuada y eficaz para proteger los datos de tus clientes.

7. __ __Crear un plan de respuesta a incidentes

Desarrolla un plan de respuesta a incidentes bien definido para guiar a tu organización en caso de una vulnerabilidad de seguridad u otro incidente. Este plan debe describir las funciones y responsabilidades, los protocolos de comunicación y los procedimientos para contener y mitigar el incidente.

Cómo puede ayudarte Stripe Radar

Stripe Radar entrena modelos de IA para detectar y prevenir fraude, utilizando datos de la red internacional de Stripe. Actualiza continuamente estos modelos según las últimas tendencias de fraude y protege a tu empresa mientras el fraude evoluciona.

Stripe también ofrece Radar para Equipos de Fraude, que permite a los usuarios agregar reglas personalizadas que abordan escenarios de fraude específicos de sus empresas y acceder a información avanzada sobre fraude.

Radar puede ayudar a tu empresa a lograr lo siguiente:

- Previene pérdidas por fraude: Stripe procesa más de 1 billón de dólares en pagos al año. Este crecimiento permite a Radar detectar y prevenir el fraude con precisión y te ahorra dinero.

- Aumenta los ingresos: los modelos de IA de Radar se entrenan con datos reales de disputas, información de clientes, datos de navegación y más. Esto permite a Radar identificar transacciones de riesgo y reducir falsos positivos, lo que aumenta tus ingresos.

- Ahorra tiempo: Radar está integrado en Stripe y no necesita líneas de código para su configuración. También puedes controlar el rendimiento de tu fraude, escribir reglas y mucho más en una sola plataforma, lo que aumenta la eficiencia.

Obtén más información sobre Stripe Radar o empieza a utilizarlo hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.