Jedes Unternehmen sollte sich über die Sicherheit von Zahlungen Gedanken machen. Im Jahr 2024 gaben 79 % der Organisationen an, dass sie Ziel von Betrug im Zahlungsverkehr waren. Und Betrug im Zahlungsverkehr kann unglaublich teuer werden, denn Verletzungen der Datensicherheit kostet weltweit im Durchschnitt 4,4 Millionen US-Dollar. Unternehmen müssen der Sicherheit im Zahlungsverkehr Priorität einräumen, um die sensiblen Daten ihrer Kunden zu schützen, das Vertrauen der Kunden/Kundinnen zu erhalten und teure finanzielle Verluste zu vermeiden.

Dieser Leitfaden enthält umsetzbare Schritte für die Entwicklung und Implementierung einer soliden Strategie für die Sicherheit von Zahlungen. Ganz gleich, ob Sie ein/e E-Commerce-Einzelhändler/in, ein Ladengeschäft betreiben oder ein SaaS-Anbieter sind, der Erfolg Ihres Unternehmens hängt unter anderem von einer starken Strategie für die Sicherheit von Zahlungen ab.

Worum geht es in diesem Artikel?

- Was ist Zahlungssicherheit?

- Grundsätze der Zahlungssicherheit

- Sicherheitsfunktionen, auf die Sie bei einem Zahlungsdienstleister achten sollten

- Best Practices für die Sicherheit von Unternehmen

- So kann Stripe Radar Sie unterstützen

Was ist Zahlungssicherheit?

Der Begriff Zahlungssicherheit bezieht sich auf die Systeme, Prozesse und Maßnahmen, die finanzielle Transaktionen vor unbefugtem Zugriff, Datenverletzungen und Betrug schützen. Sowohl für Online- als auch für persönliche Unternehmen ist die Gewährleistung der Zahlungssicherheit wichtig, um das Vertrauen der Kunden/Kundinnen zu erhalten, finanzielle Verluste zu minimieren und die einschlägigen Vorschriften und Branchenstandards zu erfüllen.

Grundsätze der Zahlungssicherheit

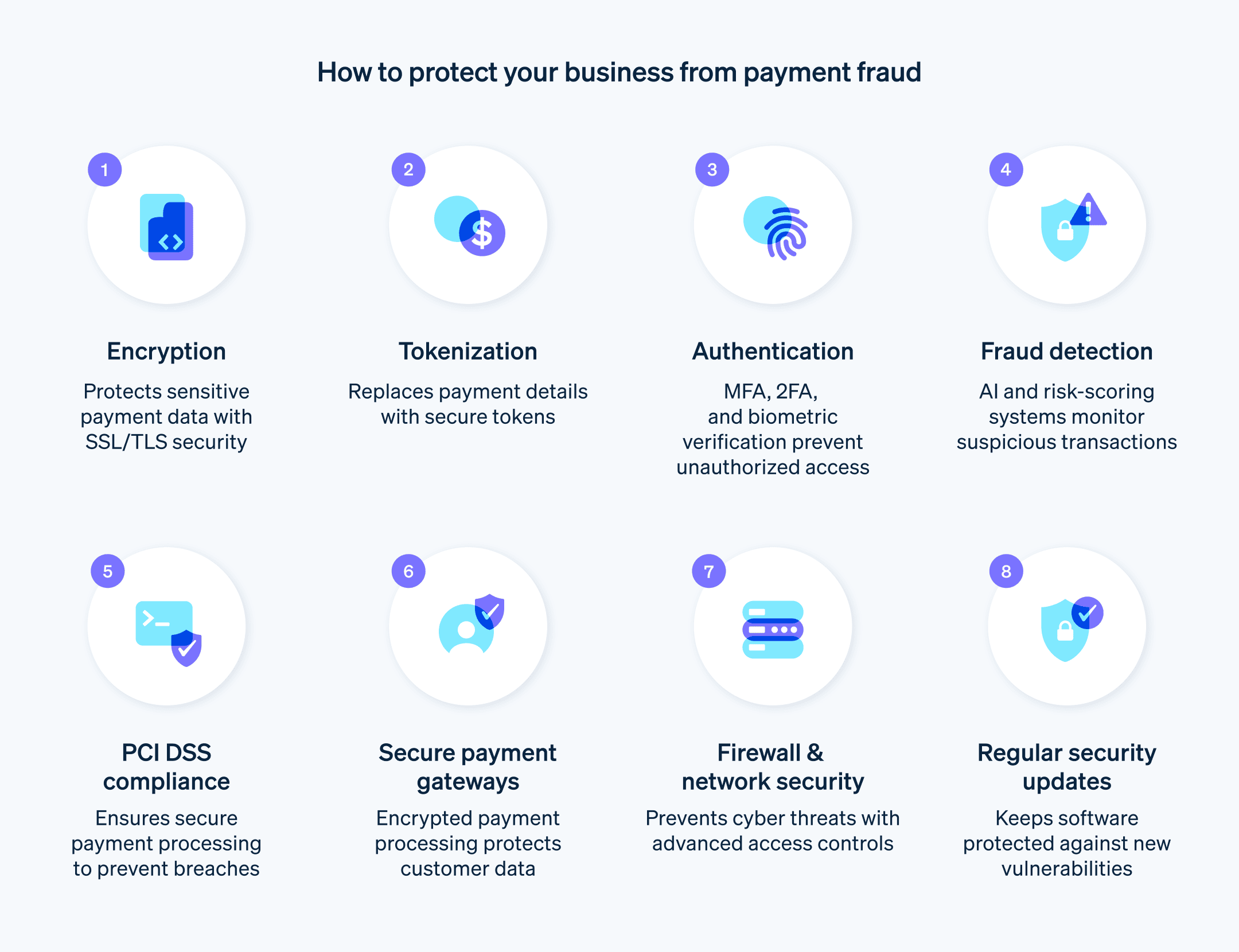

Es gibt mehrere Prinzipien der Zahlungssicherheit, die zusammenwirken, um finanzielle Transaktionen und Daten von Kunden/Kundinnen zu schützen. Die wichtigsten, die Sie kennen sollten, sind:

Verschlüsselung

Die Verschlüsselung schützt sensible Kundendaten und Finanztransaktionen vor unbefugtem Zugriff, Verfälschung und Diebstahl. Man unterscheidet zwei Hauptarten der Verschlüsselung: die symmetrische und die asymmetrische. Bei der symmetrischen Verschlüsselung wird derselbe Schlüssel zum Sperren und Entsperren der Daten verwendet, bei der asymmetrischen Verschlüsselung, auch bekannt als „Public-Key-Verschlüsselung“, werden zwei Schlüssel verwendet: ein öffentlicher Schlüssel zum Sperren und ein privater Schlüssel zum Entsperren der Daten. Grundsätzlich gilt die asymmetrische Verschlüsselung als sicherer, da der private Schlüssel nicht weitergegeben wird.

Unternehmen verwenden Verschlüsselungsprotokolle wie Secure Sockets Layer (SSL) und Transport Layer Security (TLS), um die Datenübertragung zwischen den Browsern der Kunden/Kundinnen und den Websites von Unternehmen oder Zahlungsplattformen zu sichern. Die SSL/TLS-Verschlüsselung verwendet eine Kombination aus symmetrischer und asymmetrischer Verschlüsselung, um eine sichere Verbindung herzustellen und Daten während der Übertragung zu schützen.

Tokenisierung

Tokenisierung schützt sensible Zahlungsinformationen, indem sie durch eindeutige Token ersetzt werden, die im Falle einer Kompromittierung keinen Eigenwert haben. Durch diesen Prozess wird das Risiko eines unbefugten Zugriffs und von Datenschutzverletzungen erheblich reduziert und die Compliance mit den Standards und Vorschriften der Branche aufrechterhalten.

Bei der Zahlungstokenisierung werden sensible Daten, wie z. B. Kreditkartennummern, durch eindeutige Token ersetzt, die von einem sicheren System generiert werden. Diese Token werden verwendet, um eine Referenz zu den ursprünglichen Zahlungsinformationen herzustellen, die in einem zentralen Token-Tresor gespeichert sind. Die Token selbst können nicht verwendet werden, um betrügerische Transaktionen durchzuführen oder die ursprünglichen Zahlungsdaten durch Reverse-Engineering zu ermitteln.

Authentifizierung

Die Authentifizierung ist eine grundlegende Sicherheitsmaßnahme im Zahlungsverkehr, um die Identität von Nutzerinnen und Nutzern zu überprüfen, die versuchen, auf eine Transaktion zuzugreifen oder diese abzuschließen.

Es gibt verschiedene Arten der Authentifizierung, darunter:

- Ein-Faktor-Authentifizierung (SFA): Nur eine Form der Identifizierung ist erforderlich, normalerweise ein Passwort oder eine PIN

- Zwei-Faktor-Authentifizierung (2FA): Zwei Formen der Identifizierung sind erforderlich, wie etwa ein Passwort und ein Einmalcode, der an ein registriertes Gerät gesendet wird

- Multi-Faktor-Authentifizierung (MFA): Drei oder mehr Formen der Identifizierung sind erforderlich, die sowohl biometrische Daten, Sicherheitsfragen als auch physische Token enthalten können

Betrugserkennung und -prävention

Diese Systeme helfen Unternehmen, betrügerische Transaktionen zu erkennen und zu verhindern, indem sie Transaktionsmuster, das Verhalten von Kunden/Kundinnen und andere Risikofaktoren überwachen. Techniken wie Algorhythmen zum maschinellen Lernen, Verhaltensanalyse und Risikobewertung können Anomalien erkennen und Betrug verhindern. Weitere Einzelheiten finden Sie in unserem Leitfaden zur Betrugserkennung.

Einhaltung des „Payment Card Industry Data Security Standards“

Der Payment Card Industry Data Security Standard (PCI DSS) ist eine Reihe von Sicherheitsstandards, die gewährleisten sollen, dass alle Unternehmen, die Zahlungen verarbeiten, speichern oder übertragen, eine sichere Umgebung aufrechterhalten. Die Compliance mit PCI DSS schützt sensible Kunden/Kundendaten und minimiert das Risiko von Datenschutzverletzungen.

Das Erreichen und Aufrechterhalten der Compliance mit PCI DSS ist wichtig, um die sensiblen Zahlungsdaten der Kunden/Kundinnen zu schützen und ein Engagement für Sicherheit zu demonstrieren.

Zahlungs-Gateways

Zahlungs-Gateways erleichtern die Abwicklung von Kartentransaktionen und schützen gleichzeitig die Zahlungsdaten der Kunden/Kundinnen vor unbefugtem Zugriff und Betrug. Durch die Bereitstellung eines sicheren Kanals für die Übertragung von Zahlungsinformationen zwischen der Kundschaft, dem Unternehmen und Zahlungsabwickler oder Acquirer (Händlerbank) sind Zahlungs-Gateways ein wichtiger Bestandteil einer hochsicheren Zahlungsumgebung.

Firewalls und Netzwerksicherheit

Firewalls und Netzwerksicherheit helfen, die Zahlungsinfrastruktur und vertrauliche Kundendaten vor externen Bedrohungen wie Hackern, Malware und anderen böswilligen Personen zu schützen.

Eine Firewall ist eine Art Sicherheitssystem, das wie ein Sicherheitsdienst für ein Computernetzwerk fungiert und die eingehenden und ausgehenden Informationen anhand bestimmter Regeln kontrolliert. Firewalls bilden eine schützende Barriere zwischen einem vertrauenswürdigen Netzwerk innerhalb eines Unternehmens, z. B. dem Zahlungssystem, und der nicht vertrauenswürdigen Außenwelt, z. B. dem Internet, und verhindern so den unbefugten Zugriff auf das Netzwerk. Firewalls können hardwarebasiert, softwarebasiert oder eine Kombination aus beidem sein.

Einige wichtige Aspekte der Firewall- und Netzwerksicherheit sind:

Netzwerksegmentierung

Die Aufteilung des Netzwerks in kleinere, isolierte Segmente hilft, den potenziellen Schaden einer Sicherheitsverletzung zu begrenzen. Wenn Unternehmen sensible Zahlungsdaten und -systeme in separaten Netzwerksegmenten aufbewahren, können sie diese Werte besser vor unbefugtem Zugriff schützen und den Arbeitsaufwand für die Einhaltung des PCI DSS minimieren.Systeme zur Erkennung und Verhinderung von Eindringlingen (IDPS)

IDPS-Lösungen überwachen den Netzwerkverkehr auf verdächtige Aktivitäten, erkennen potenzielle Bedrohungen und ergreifen Maßnahmen, um diese Bedrohungen zu verhindern oder einzudämmen. Durch eine Kombination von Methoden, wie die Überprüfung auf bekannte Bedrohungen und die Analyse von Kommunikationsregeln, können IDPS-Lösungen viele Arten von Angriffen erkennen und abwehren, sogar solche, die ganz neu sind.Strenge Zugangskontrollen

Zugriffskontrollen wie die Multi-Faktor-Authentifizierung (MFA), die rollenbasierte Zugriffskontrolle (RBAC) und das „Prinzip der geringsten Privilegien“ (PoLP) – d. h. die Praxis, Einzelpersonen oder Unternehmen nur das erforderliche Mindestmaß an Zugriff zu gewähren, um ihre spezifischen Aufgaben oder Funktionen im Zusammenhang mit der Zahlungsabwicklung auszuführen – gewährleisten, dass nur autorisierte Nutzerinnen und Nutzer auf Netzwerkressourcen und sensible Zahlungssysteme zugreifen können.Sicherheitsüberwachung und Vorfallreaktion

Die kontinuierliche Überwachung der Netzwerkaktivitäten in Verbindung mit einem sorgfältig ausgearbeiteten Plan zur Reaktion auf Vorfälle hilft Unternehmen, Sicherheitsbedrohungen schnell zu erkennen und darauf zu reagieren, um mögliche Schäden und Ausfallzeiten zu minimieren.

Sicherheitsaktualisierungen und Sicherheitspatches

Softwareanbieter, Hardwarehersteller und Anbieter von Betriebssystemen veröffentlichen Sicherheitsupdates und Patches, um bekannte Schwachstellen, Bugs oder andere Sicherheitsprobleme in ihren Produkten zu beheben. Regelmäßige Sicherheitsupdates und Patches tragen dazu bei, die Zahlungsinfrastruktur, Kundendaten und andere wichtige Systeme vor Schwachstellen, Cyberangriffen und unberechtigtem Zugriff zu schützen.

Die regelmäßige Anwendung dieser Updates und Patches trägt dazu bei:

Beheben von Sicherheitslücken

Aktualisierungen und Patches beheben Sicherheitslücken oder Schwachstellen, die Hacker ausnutzen könnten, um sich unbefugt Zugang zu Ihren Systemen zu verschaffen oder sensible Daten zu stehlen. Durch die Aktualisierung von Sicherheitspatches können Sie das Risiko von Datenschutzverletzungen und Cyberangriffen verringern.Optimierung der Leistung

Aktualisierungen bieten oft Leistungsverbesserungen, Fehlerkorrekturen oder neue Funktionen, mit denen Sie die allgemeine Stabilität, Effizienz und Funktionalität Ihrer Systeme und Software steigern können.Aufrechterhaltung der Compliance

Um die Compliance mit aufsichtsrechtlichen Bestimmungen zu gewährleisten, müssen Unternehmen häufig Sicherheitsupdates und Patches zeitnah installieren. Wenn Sie Ihre Systeme regelmäßig aktualisieren, können Sie Bußgelder oder Strafen im Zusammenhang mit der Nichteinhaltung von Vorschriften vermeiden.Schutz vor neuen Bedrohungen

Cyber-Bedrohungen entwickeln sich ständig weiter, da Hacker neue Sicherheitslücken entdecken und neue Angriffstechniken einsetzen. Mit Aktualisierungen und Patches können Sie diesen neuen Bedrohungen zuvorkommen und eine sichere Umgebung aufrechterhalten.

Sicherheitsfunktionen, auf die Sie bei einem Zahlungsdienstleister achten sollten

Bei der Wahl eines Zahlungsdienstleisters gibt es eine Menge zu beachten - von Sicherheitsfunktionen über Compliance bis hin zu Erreichbarkeit und Zuverlässigkeit.

Die wichtigsten Funktionen, auf die Sie bei einem Zahlungsdienstleister achten sollten, sind:

Verschlüsselung

Ein sicherer Zahlungsdienstleister sollte Verschlüsselungsprotokolle verwenden, um sensible Zahlungsdaten zu verschlüsseln. Diese Protokolle stellen sicher, dass die Zahlungsdaten des Kunden/der Kundin während der Übertragung sicher bleiben und schützen die Daten vor Abfangen oder Manipulationen.Tokenisierung

Zahlungsdaten wie Kartenangaben sollten tokenisiert werden, um Kundendaten zu schützen, das Risiko von Datenschutzverletzungen zu verringern und PCI DSS-konform zu bleiben.Authentifizierung und Betrugsprävention

Integrieren Sie Authentifizierungsmethoden wie CVV (Prüfziffer) / Prüfziffer-Prüfungen, 3D Secure und biometrische Authentifizierung, um die Identität der Kunden/Kundinnen zu überprüfen und nicht autorisierte Transaktionen zu verhindern. Stellen Sie außerdem sicher, dass sie Systeme zur fortschrittlichen Betrugserkennung und -prävention einsetzen, die maschinelles Lernen, Verhaltensanalyse und Risikobewertung nutzen, um betrügerische Transaktionen in Echtzeit zu erkennen und zu blockieren.Einhaltung der Branchenstandards

Ein Anbieter sollte PCI DSS und andere relevante Branchenstandards einhalten, um eine sichere Umgebung für die Verarbeitung, Speicherung und Übermittlung von Karteninhaber-Daten zu gewährleisten.Erreichbarkeit und Zuverlässigkeit

Die Aufrechterhaltung einer hohen Erreichbarkeit und Zuverlässigkeit gewährleistet, dass Kunden/Kundinnen Transaktionen ohne Unterbrechungen abschließen können. Regelmäßige Überwachung, Redundanzmaßnahmen und eine robuste Infrastruktur ermöglichen es einem Anbieter, Transaktionen durchgängig sicher und effizient zu verarbeiten.

Best Practices für die Sicherheit von Unternehmen

Alle Unternehmen, die Zahlungsinformationen, einschließlich Kreditkartendaten, verarbeiten, speichern oder übertragen, müssen sich mit der Sicherheit von Zahlungen befassen. Die Aufrechterhaltung sicherer Zahlungsprozesse ist wichtig, um sensible Kundendaten zu schützen, das Vertrauen der Kunden zu gewährleisten und die Standards und Vorschriften der Branche zu erfüllen - für Unternehmen jeder Größe und in allen Branchen.

Um ein durchdachtes Sicherheitskonzept für die Verwaltung der Zahlungssicherheit zu gewährleisten, sollten Unternehmen die folgenden Schritte unternehmen:

1. Durchführen einer Risikoeinschätzung

Beginnen Sie damit, Ihre aktuelle Zahlungsinfrastruktur, Prozesse und Systeme zu untersuchen, um mögliche Schwachstellen und verbesserungswürdige Bereiche zu identifizieren. Ermitteln Sie, welche Arten von sensiblen Daten Ihr Unternehmen verarbeitet und wo diese gespeichert, verarbeitet und übertragen werden.

2. Verständnis der Compliance-Anforderungen

Machen Sie sich mit den Standards und Vorschriften vertraut, die für Ihre Branche gelten, einschließlich PCI DSS, und bestimmen Sie die spezifischen Compliance-Anforderungen für Ihr Unternehmen, je nach den Märkten, in denen Sie tätig sind. Vergewissern Sie sich, dass Sie die Sicherheitskontrollen und -praktiken verstehen, die durch diese Standards vorgegeben sind. Schulen Sie Ihre Mitarbeiter in den PCI DSS-Anforderungen und den Best Practices für den sicheren Umgang mit Karteninhaber/in-Daten.

3. Entwicklung von Sicherheitsrichtlinien und -verfahren

Legen Sie klare Richtlinien und Verfahren für die Sicherheit von Zahlungen fest, einschließlich Richtlinien für den Umgang mit sensiblen Daten, Zugriffskontrollen, Reaktion auf Zwischenfälle, Patch-Management und Mitarbeiterschulungen. Stellen Sie sicher, dass diese Richtlinien und Verfahren mit den Standards und Vorschriften der Branche übereinstimmen.

4. Implementieren Sie Sicherheitsmaßnahmen

Implementieren Sie auf der Grundlage Ihrer Risikobewertung und Compliance-Anforderungen geeignete Sicherheitsmaßnahmen wie Verschlüsselung, Tokenisierung, starke Authentifizierung und Firewall-Konfigurationen. Wählen Sie einen sicheren Zahlungsdienstleister und arbeiten Sie mit PCI DSS-konformen Anbietern zusammen, um die Compliance-Bemühungen zu optimieren.

5. Überwachung der Systeme und Durchführung von Belastungstests

Überwachen Sie Ihre Zahlungssysteme, Netzwerke und Anwendungen regelmäßig auf potenzielle Bedrohungen oder Schwachstellen. Mit Maßnahmen wie Schwachstellen-Scans, Penetrationstests und System-Audits können Sie die Effektivität Ihrer Sicherheitsmaßnahmen bewerten und Bereiche mit Verbesserungsbedarf identifizieren. Ziehen Sie außerdem den Einsatz automatisierter Tools in Betracht, die Ihnen helfen, fehlende Patches oder veraltete Software zu erkennen.

6. Entsprechende Anpassung Ihres Ansatzes

Selbst die besten Sicherheitsstrategien müssen im Laufe der Zeit angepasst und adaptiert werden. Überprüfen Sie kontinuierlich die Wirksamkeit Ihrer Sicherheitsstrategie für Zahlungen und passen Sie sie bei Bedarf an, um Veränderungen in Ihrem Unternehmen, der Branchenbestimmungen oder der Bedrohungslandschaft zu berücksichtigen. Regelmäßige Prüfungen tragen dazu bei, dass Ihre Strategie relevant bleibt und die Daten Ihrer Kunden/Kundinnen wirksam schützt.

7. Erstellung eines Plan für die Vorfallsreaktion

Entwickeln Sie einen genau definierten Plan für die Reaktion auf einen Vorfall, der Ihre Organisation im Falle einer Sicherheitsverletzung oder eines anderen Vorfalls anleitet. Dieser Plan sollte Funktionen und Verantwortlichkeiten, Kommunikationsprotokolle und Verfahren zur Eindämmung und Abschwächung des Vorfalls enthalten.

So kann Stripe Radar Sie unterstützen

Stripe Radar trainiert KI-Modelle, um Betrug zu erkennen und zu verhindern, indem es Daten aus dem globalen Stripe-Netzwerk nutzt. Diese Modelle werden kontinuierlich auf der Grundlage der neuesten Betrugstrends aktualisiert und schützen Ihr Unternehmen, wenn sich der Betrug weiterentwickelt.

Stripe bietet außerdem Radar for Fraud Teams an, mit dem Nutzer/innen individuelle Regeln für Betrugsszenarien hinzufügen können, die speziell auf ihr Unternehmen zugeschnitten sind. Außerdem erhalten sie Zugang zu neuesten Erkenntnissen über betrügerische Aktivitäten.

Mit Radar kann Ihr Unternehmen unter anderem Folgendes umsetzen:

- Verlust aufgrund von Betrug vermeiden: Stripe wickelt jährlich Zahlungen in Höhe von über 1 Billion USD ab. Dadurch kann Radar auf einzigartige Weise Betrug genau erkennen und verhindern.

- Umsatz steigern: Die KI-Modelle von Radar werden anhand tatsächlicher Anfechtungsdaten, Kundeninformationen, Daten zum Surfverhalten und mehr trainiert. Damit kann Radar riskante Transaktionen identifizieren und falsch positive Ergebnisse reduzieren und so Ihren Umsatz steigern.

- Zeit sparen: Radar ist in Stripe integriert und lässt sich ohne Codierung einrichten. Sie können über eine einzige Plattform Ihre Performance mit Blick auf Betrug überwachen, Regeln schreiben und vieles mehr. Das erhöht die Effizienz.

Erfahren Sie mehr über Stripe Radar oder starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.