カード情報を登録しておくとは、企業が顧客のカード情報を決済システムに保存し、より迅速かつ簡単な取引を可能にする慣行を指します。サブスクリプションサービスや定期購入など、継続課金が発生する状況では、企業は顧客が毎回情報を再入力することなく、登録されたカードに自動的に請求できます。

これらのタイプの決済には大きな市場があります。2024 年、平均的なアメリカ人はメディアおよびエンターテインメントプラットフォームで 13 件の有料サブスクリプションを利用していました。

顧客のカード情報を保存するには、企業は高いレベルのセキュリティを維持する必要があります。最も安全で便利な顧客体験を実現したい企業は、カード情報の登録がどのように機能するか、そして顧客の決済手段を保存および使用する際のリスクと課題を理解する必要があります。企業は、この機密情報を不正アクセスから保護し、データ保護規制を遵守する責任を負っています。以下に知っておくべきことを紹介します。

目次

- カードオンファイル取引とは?

- カードオンファイルを使用するタイミング

- カードオンファイルの仕組み

- カードオンファイルとトークン化の違い

- カードオンファイルのメリットとデメリット

- カードオンファイルの代替手段

- Stripe Payments でできること

カードオンファイル取引とは?

カードオンファイル取引とは、将来の使用に備えて企業が安全に保存したカード詳細を使用して行われる決済です。この情報には通常、カード番号、有効期限、カード会員名が含まれます。カード会員は、企業がカード詳細を保存し、継続課金やワンクリック決済に使用することを承認します。

カードオンファイルを使用するタイミング

顧客のカード情報を登録しておく慣行は、大きく変化しました。以前は、企業が顧客のカード詳細を書き留め、顧客がそのアカウントで商品を購入できるようにしていました。この方法は、地域の小規模店舗の常連客にとって実用的であり、相互の信頼の上に成り立っていました。

ビジネスが成長し、取引が複雑になるにつれて、デジタルソリューションが主流になりました。現在、企業は暗号化システムを使用してクレジットカードやデビットカードの顧客カード情報を保存し、取引を迅速化して不正利用のリスクを軽減しています。この変化により、現代の企業は継続課金を管理しやすくなり、顧客は手間をかけずに購入できるようになりました。カードオンファイルを一般的に使用するビジネスの例を以下に紹介します。

サブスクリプションサービス: 多くの企業は、ソフトウェア、ストリーミングプラットフォーム、会員制クラブの月額サブスクリプションなど、定期的な支払いが必要なサービスを提供しています。クレジットカードを登録しておくことで、請求サイクルごとに顧客のカードに自動的に請求できます。これにより、毎回手動で支払いを行う必要がなくなり、サービスを中断なく提供できます。

継続注文を行うその他のビジネス: サブスクリプションサービスと同様に、一部のビジネス、特に食品業界や小売業界では、登録済みのクレジットカードを使用して継続注文を処理しています。同じ商品を定期的に注文する顧客は、自動再注文と自動請求によって時間と労力を節約できるため、このシステムの恩恵を受けることができます。

ホスピタリティとレンタル業: ホテルやレンタカー会社では、追加費用に備えてカード情報を登録しています。顧客はチェックイン時にクレジットカードを提示し、ルームサービスや車両の損傷などの潜在的な追加費用をカバーします。これにより、チェックアウトがスムーズになります。

公共事業およびサービスプロバイダー: 多くの公共事業会社やサービスプロバイダーは、電気、水道、インターネットサービスなどの月額請求のためにクレジットカードを登録しておくことを顧客に推奨しています。この方法により、請求書が期日どおりに支払われ、支払い漏れによるサービス中断のリスクが軽減されます。

医療サービス: 医療分野、特に継続的な治療においては、クレジットカードを登録しておくことで支払いプロセスが簡単になります。定期的な予約や治療に対して迅速に請求でき、顧客は毎回支払い処理をする必要がありません。

EC 小売業者: EC プラットフォームでは、迅速な決済を実現するためにカード詳細を保存することがよくあります。これは、フラッシュセールや、すぐに売り切れる可能性のある人気商品の購入など、迅速な取引完了が重要なシナリオで特に便利です。

緊急時対応サービス: ロードサービスや緊急修理サービスなどでは、前払いを気にせずにサービスを迅速に派遣するためにクレジットカードを登録しておくことがあります。

カードオンファイルの仕組み

ここでは、処理の概要を説明します。

初期設定: まず、顧客が企業にカード詳細を提供します。これは通常、購入時または顧客がサービスに登録するときに行われます。カード番号、有効期限、(該当する場合は) カード確認値 (CVV) を含む顧客のカード情報が、企業の決済システムに入力されます。

データの保存: 顧客が情報を提供すると、企業はその情報を決済処理システムに保存します。この保存は、不正アクセスから情報を保護するためにデータセキュリティ基準に準拠している必要があります。多くの場合、データは暗号化またはトークン化されてセキュリティが強化されます。

将来使用の承認: 顧客は通常、将来の取引について企業がカードに請求することに同意します。この同意は通常、サービスの利用規約の一部であり、カードの使用方法、使用目的、顧客がこの承認を取り消す方法の詳細が含まれる場合があります。

自動請求: サブスクリプションや月額サービスなどの継続課金の場合、企業は合意した間隔で保存されたカードに自動的に請求します。このプロセスにより、顧客が毎回手動で支払いを行う必要がなくなります。

取引の効率化: オンラインショッピングなどの状況では、カード情報を登録しておくことで決済プロセスが改善されます。顧客は毎回カード詳細を入力することなく、より迅速に購入を完了できます。

セキュリティ対策: 企業は、保存されたクレジットカード情報を保護するためにセキュリティ対策を実装する必要があります。これには、PCI DSS (ペイメントカード業界データセキュリティ基準) などの業界基準への準拠、安全なサーバーの使用、ペイメントゲートウェイを侵害から保護することが含まれます。

カード詳細の更新: カードの有効期限が切れた場合やカードが再発行された場合、顧客は企業に登録したカード詳細を更新する必要があります。企業によっては、カードの有効期限が近づいた際に顧客に通知し、情報の更新を促す場合もあります。

顧客による管理とアクセス: 通常、顧客はカスタマーアカウントポータルを通じて、登録されたクレジットカード詳細を閲覧および管理できます。必要に応じて、カード詳細の更新、カードの削除、カードの追加を行うことができます。

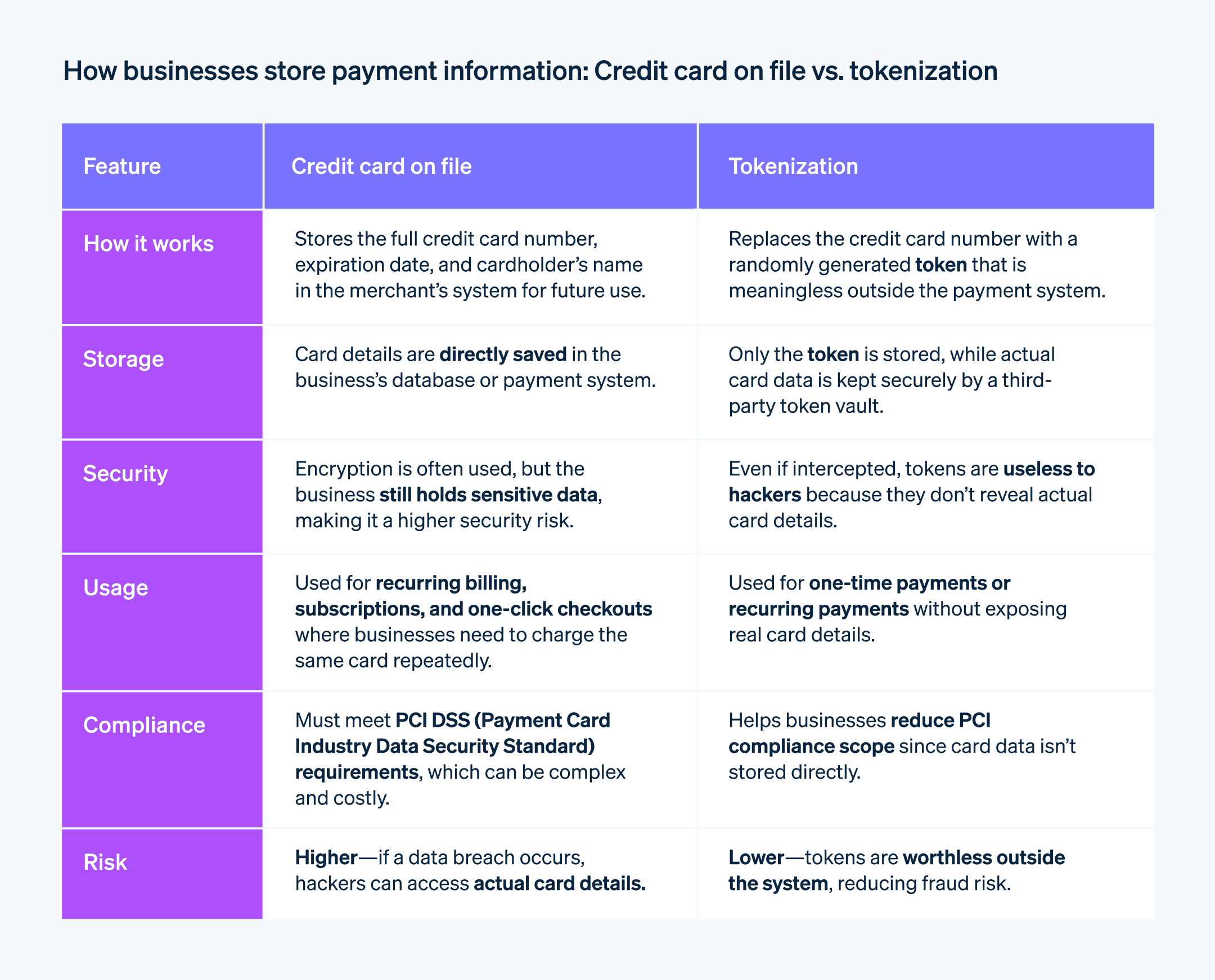

カードオンファイルとトークン化の違い

カードオンファイルとトークン化は、決済処理において異なる概念ですが、セキュリティと利便性を高めるために併用されることがよくあります。それぞれの概念と適用方法を以下に説明します。

カードオンファイル

企業がカードオンファイルを導入する場合、顧客のクレジットカード詳細 (カード番号、有効期限、カード会員名など) を自社の決済システムに保存することになります。これにより、企業は顧客がカード詳細を再入力することなく、取引に対してカードに請求できます。この方法は、継続課金やサブスクリプションで広く利用されています。ただし、クレジットカード詳細を保存するには、データ漏洩を防ぎ、業界基準に準拠するために、強力なセキュリティ対策が必要です。

トークン化

トークン化は、クレジットカードデータを保護するセキュリティ対策です。このプロセスでは、カード詳細がトークンと呼ばれる一意の識別子に置き換えられ、カード詳細を公開することなく取引に使用できます。実際のカードデータはトークンボールトに安全に保管され、多くの場合、サードパーティサービスプロバイダーによって管理されます。取引が処理されると、実際のカード詳細ではなくトークンが決済ネットワークを通じて送信されます。トークンが傍受された場合でも、実際のクレジットカード詳細の安全性は確保されます。

カードオンファイルのメリットとデメリット

クレジットカードを登録しておくことは、多くの企業にとって標準的な慣行です。考慮すべき潜在的なメリットとデメリットは次のとおりです。

メリット

キャッシュフローの改善: クレジットカードを登録しておくことで、企業はより迅速な請求と回収プロセスを実装できます。これは、サブスクリプションサービスなど経常収入モデルを採用している企業に特に当てはまります。請求プロセスを自動化することで、企業は安定した資金の流入を期待でき、手作業による請求処理や支払いのフォローアップの必要性が軽減されます。

顧客の利便性の向上: クレジットカードを登録しておくことで、顧客は取引をより迅速かつ簡単に行うことができます。この利便性により、顧客体験が向上し、顧客満足度とロイヤルティが向上する可能性があります。EC のシナリオでは、迅速な決済、カート放棄率の低減にもつながります。

管理業務の負担軽減: 自動請求により、手動での支払い処理に伴う管理業務の負担を軽減できます。これにより、人件費と管理タスクに費やす時間が削減され、スタッフはより生産的な活動に集中できます。

販売機会の拡大: クレジットカードを登録している顧客は、支払いプロセスが簡略化されていることを知っているため、衝動買いや追加サービスの購入をする傾向が高まります。これにより、平均取引額が増加し、売上を伸ばすことができます。

デメリット

セキュリティと法令遵守の要件: クレジットカード情報を保存するには、データセキュリティを維持する責任が伴います。企業は PCI DSS やその他の関連データ保護基準に準拠する必要があり、安全なストレージソリューションと継続的なセキュリティ対策にかなりの投資が必要になる場合があります。

データ漏洩のリスク: 機密性の高い顧客データを保持することで、データ漏洩のリスクが高まります。企業のセキュリティシステムが侵害されると、経済的損失、評判の低下、法的責任につながる可能性があります。データ漏洩の影響は、特に中小企業にとって深刻になる可能性があります。

決済処理のコスト: クレジットカードを登録しておくことで請求は簡単になりますが、コストも発生します。決済代行業者は通常、取引に対して手数料を請求します。また、企業はチャージバックや不審請求の申し立てに直面する可能性があり、追加コストや管理作業が発生する可能性があります。

カード情報の更新管理: 企業は、カードの有効期限と更新状況を把握しておく必要があります。この作業は、顧客基盤が大きい場合は特に複雑になりがちです。カード情報を適時に更新しないと、取引の拒否やサービスの中断につながり、顧客関係に悪影響を与える可能性があります。

カードオンファイルの代替手段

顧客の決済体験を簡素化したいと考える企業にとって、カード情報を登録しておくこと唯一の選択肢ではありません。代替手段には、さまざまなレベルのセキュリティと利便性を提供する多様な決済手段やテクノロジーがあります。以下にその例を紹介します。

銀行振込 (ACH): 企業は、顧客が銀行口座から支払う ACH 送金を使用できます。この方法は通常、クレジットカード処理よりも取引手数料が低く、継続課金にも便利ですが、処理に時間がかかる場合があります。

デジタルウォレットと決済サービス: PayPal、Apple Pay、Google Pay、その他のモバイル決済システムなどのサービスを使用すると、顧客は決済情報を安全に保存し、カード詳細を企業に提供せずに決済を行うことができます。これらのサービスでは、多くの場合、強力な暗号化と迅速な決済プロセスが提供されます。

暗号資産による決済: 暗号資産を受け入れることで、企業は取引手数料を最小限に抑え、従来のバンキングシステムに縛られない決済オプションを提供できます。暗号資産はブロックチェーン技術により高いレベルのセキュリティを確保できますが、価格変動や使用に伴う学習コストがあるため、利便性が低くなる可能性があります。

プリペイドアカウント: 企業は顧客がアカウントに事前に資金をチャージし、購入ごとに引き落とす方式を提供できます。利用可能な資金に上限があるため、より安全な決済手段となり、顧客ロイヤルティの向上にもつながります。

モバイル POS システム: 企業はモバイル POS システムを使用して対面取引を行うことができます。これらのシステムは、カード詳細を登録することなく、クレジットカードを含むさまざまな形態の決済を受け付けることができます。多くの場合、強力なセキュリティ機能と即時決済確認の利便性を備えています。

請求書払い: B2B (企業間) 取引や提供されたサービスの場合、企業は支払い条件付きの請求書を発行できます。顧客は、小切手、銀行振込、オンライン決済ポータルなど、企業が決済情報を保存する必要のないさまざまな方法でこれらの請求書を支払うことができます。

生体認証決済システム: 生体認証決済システムは、指紋や顔認識を使用して決済を認証します。物理的なカードやパスワードが不要なため、高いセキュリティと利便性を提供できる可能性があります。

非接触型決済: タッチ決済テクノロジーを使用すると、顧客は決済カードまたはモバイルデバイスをリーダーにタップして決済できます。これは従来のクレジットカード取引と同様に迅速で安全であり、企業が情報を保存する必要もありません。

これらの代替手段をカードオンファイルと比較する際は、セキュリティと利便性のレベルがそれぞれ異なることを考慮することが重要です。たとえば、デジタルウォレットはカード情報を登録しておくのと同様の利便性を提供しますが、カード詳細が企業に開示されないため、セキュリティが一層強化されます。銀行口座振込は取引の性質上、より高いセキュリティを提供する可能性がありますが、処理時間が長いため利便性は低くなります。各代替手段にはそれぞれトレードオフがあり、企業は自社の具体的なニーズ、顧客の好み、運用能力に基づいて評価する必要があります。

Stripe Payments でできること

Stripe Payments は、成長中のスタートアップからグローバル企業まで、あらゆるビジネスがオンライン、対面、および世界中で決済を受け付けられるようにする統合型のグローバル決済ソリューションです。

Stripe Payments でできることは以下の通りです。

決済体験の最適化: 構築済みの決済 UI、125 種類以上の決済手段へのアクセス、および Stripe が構築したウォレットである Link により、スムーズな顧客体験を実現し、エンジニアリング工数を何千時間も節約できます。

新市場への迅速な展開: 195 カ国、135 以上の通貨で利用可能なクロスボーダー決済オプションにより、世界中の顧客にリーチし、多通貨管理の複雑さとコストを軽減できます。

対面とオンラインの決済を統合: オンラインと対面のチャネル全体でユニファイドコマース体験を構築し、インタラクションをパーソナライズし、ロイヤルティに報い、収益を拡大できます。

決済パフォーマンスの向上: ノーコードの不正利用対策や承認率を向上させる高度な機能など、カスタマイズ可能で設定が簡単な決済ツールにより、収益を増やせます。

柔軟で信頼性の高い成長プラットフォームで迅速に前進: 99.999% の稼働率と業界をリードする信頼性を備えた、ビジネスとともに拡張するように設計されたプラットフォームで構築できます。

Stripe Payments がオンラインおよび対面決済をどのように強化できるかについての詳細はこちらをご覧ください。または今すぐ始めましょう。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。