Eine Karte hinterlegen bedeutet, dass ein Unternehmen die Kartendaten eines Kunden oder ein Kundin in seinem Zahlungssystem speichert, um Transaktionen schneller und einfacher abzuwickeln. Bei wiederkehrender Abrechnung, wie beispielsweise bei Abonnementdiensten oder regelmäßigen Einkäufen, kann das Unternehmen automatisch von der gespeicherten Karte Abbuchungen vornehmen, ohne dass der Kunde oder die Kundin seine bzw. ihre Daten jedes Mal erneut eingeben muss.

Das Marktpotenzial für diese Art von Zahlungen ist beträchtlich. Im Jahr 2024 verfügte der bzw. die durchschnittliche nordamerikanische Verbraucher/in über 13 kostenpflichtige Abonnements für Medien- und Unterhaltungsplattformen.

Wer die Karten seiner Kundschaft speichert, muss allerdings auch auf ein hohes Maß an Sicherheit achten. Unternehmen, die ihren Kundinnen und Kunden ein möglichst sicheres und bequemes Einkaufserlebnis bieten möchten, müssen wissen, wie hinterlegte Karten funktionieren und welche Risiken und Herausforderungen mit dem Speichern und Verwenden der Zahlungsmethoden ihrer Kundinnen und Kunden verbunden sind. Unternehmen tragen die Verantwortung für den Schutz der sensiblen Daten vor unbefugtem Zugriff und für die Einhaltung von Datenschutzvorschriften. Folgendes sollten Sie dazu wissen:

Worum geht es in diesem Artikel?

- Was sind Transaktionen mit hinterlegten Kreditkarten?

- Wann werden hinterlegte Kreditkarten verwendet?

- Wie funktionieren hinterlegte Karten?

- Was unterscheidet das Hinterlegen einer Kreditkarte von Tokenisierung?

- Vor- und Nachteile hinterlegter Kreditkarten

- Alternativen zum Hinterlegen von Kreditkarten für Unternehmen

- So kann Stripe Payments Sie unterstützen

Was sind Transaktionen mit hinterlegten Kreditkarten?

Bei Transaktionen mit hinterlegten Kartendaten handelt es sich um Zahlungen, die mit Kartendaten getätigt werden, die von einem Unternehmen für die zukünftige Verwendung sicher gespeichert werden. Diese Informationen umfassen in der Regel die Kartennummer, das Ablaufdatum und den Namen des Karteninhabers bzw. der Karteninhaberin. Der/die Karteninhaber/in erteilt dem Unternehmen die Genehmigung, seine/ihre Kartenangaben zu speichern und für wiederkehrende Abbuchungen oder One-Click-Checkouts zu verwenden.

Wann werden hinterlegte Kreditkarten verwendet?

Der Umgang mit hinterlegten Kundenkarten hat sich erheblich verändert. Früher notierten Unternehmen die Kartenangaben ihrer Kundschaft, von deren Konto dann die Käufe abgebucht wurden. Diese Methode war vor allem für Stammkundinnen und -kunden kleiner lokaler Geschäfte praktisch und basierte auf gegenseitigem Vertrauen.

Als die Unternehmen größer und die Transaktionen komplexer wurden, setzten sich digitale Lösungen durch. Heute verwenden Unternehmen zum Speichern der Kundendaten für Kredit- und Debitkarten verschlüsselte Systeme, was Transaktionen beschleunigt und weniger betrugsanfällig macht. Diese Veränderung erleichtert modernen Unternehmen das Verwalten wiederkehrender Zahlungen und Kundinnen und Kunden können problemlos Einkäufe tätigen. Nachfolgend finden Sie einige geschäftliche Szenarien, bei denen hinterlegte Karten häufig genutzt werden:

Abonnementdienste: Viele Unternehmen bieten Dienstleistungen an, die regelmäßige Zahlungen erfordern, beispielswiese monatliche Abonnements für Software, Streamingplattformen oder Mitgliedschaften in Clubs. Wenn eine Kreditkarte hinterlegt wurde, können Unternehmen die Karte der Kundin oder des Kunden bei jedem Abrechnungszyklus automatisch belasten. Somit ist nicht jedes Mal eine manuelle Zahlung erforderlich und die Dienstleistung kann ohne Unterbrechung genutzt werden.

Andere Unternehmen mit wiederkehrenden Bestellungen: Ähnlich wie bei Abonnementdiensten verwenden einige Unternehmen – insbesondere im Lebensmittel- und Einzelhandelssektor – hinterlegte Kreditkartendaten für wiederkehrende Bestellungen. Kundinnen und Kunden, die regelmäßig dieselben Produkte oder Artikel bestellen, können von diesem System profitieren, da sie durch automatische Nachbestellungen und Abrechnungen Zeit und Aufwand sparen.

Gastgewerbe und Vermietung: Hotels und Mietwagenfirmen nutzen hinterlegte Kreditkarten zur Abrechnung von Nebenkosten. Eine Kundin oder ein Kunde gibt beim Einchecken eine Kreditkarte für eventuelle zusätzliche Ausgaben an, beispielsweise Zimmerservice oder Schäden am Fahrzeug, wodurch sich der Bezahlvorgang unkomplizierter gestaltet.

Versorgungsunternehmen und Dienstleister: Viele Versorgungsunternehmen und Dienstleister/innen bitten ihre Kundschaft, für die monatliche Abrechnung beispielsweise für Strom, Wasser oder Internetdienste eine Kreditkarte zu hinterlegen. Mit dieser Methode ist gewährleistet, dass Rechnungen fristgerecht bezahlt werden, was das Risiko von Dienstunterbrechungen wegen verpasster Rechnungszahlungen verringert.

Gesundheitsdienstleistungen: Im Gesundheitswesen, insbesondere bei laufenden Behandlungen, trägt eine hinterlegte Kreditkarte zur unkomplizierten Zahlungsabwicklung bei. Damit können regelmäßige Termine oder Behandlungen schnell abgerechnet werden, ohne Zahlungen jedes Mal manuell abwickeln zu müssen.

E-Commerce-Händler: E-Commerce-Plattformen speichern häufig Kartendaten, um einen schnelleren Bezahlvorgang zu ermöglichen. Dies kann insbesondere für Kundinnen und Kunden in solchen Situationen nützlich sein, in denen eine schnelle Abwicklung der Transaktion vorrangig ist, beispielsweise bei Flash-Verkäufen oder beim Kauf beliebter Artikel, die schnell ausverkauft sein könnten.

Notfalldienste: Einige Dienste wie Pannenhilfe oder Notreparaturdienste nutzen hinterlegte Kreditkarten für schnelle Einsätze, ohne erst eine Vorauszahlung abwickeln zu müssen.

Wie funktionieren hinterlegte Karten?

Im Folgenden finden Sie einen Überblick über die Funktionsweise:

Ersteinrichtung: Zunächst teilen Kundinnen und Kunden dem Unternehmen ihre Kreditkartenangaben mit. Dies erfolgt in der Regel im Zuge eines Kaufs oder bei der Registrierung des Kunden bzw. der Kundin für einen Dienst. Die Kartenangaben der Kundin oder des Kunden – einschließlich der Kartennummer, des Ablaufdatums und ggf. der Kartenprüfnummer (CVV) – werden in das Zahlungssystem des Unternehmens eingegeben.

Datenspeicherung: Nachdem die Kundin oder der Kunde die nötigen Angaben gemacht hat, speichert das Unternehmen diese Informationen in seinem Zahlungsabwicklungssystem. Bei dieser Speicherung sind Datensicherheitsstandards einzuhalten, um die Informationen vor unbefugtem Zugriff zu schützen. Oft werden die Daten für zusätzliche Sicherheit verschlüsselt oder tokenisiert.

Autorisierung für zukünftige Nutzung: Kundinnen und Kunden erlauben in der Regel Unternehmen die Belastung ihrer Karte für zukünftige Transaktionen. Diese Einwilligung ist meist Teil der allgemeinen Geschäftsbedingungen des Dienstes, die oft Details dazu enthalten, wie und für welche Zwecke die Karte verwendet wird und wie Kundinnen und Kunden diese Autorisierung stornieren können.

Automatische Abrechnung: Für wiederkehrende Zahlungen, beispielsweise für Abonnements oder monatliche Dienstleistungen, belastet das Unternehmen die gespeicherte Karte automatisch in vereinbarten Intervallen. So muss der Kunde bzw. die Kundin nicht jedes Mal manuell eine Zahlung vornehmen.

Optimierung von Transaktionen: In Situationen wie Online-Shopping verbessert eine hinterlegte Kreditkarte den Bezahlvorgang. Kundinnen und Kunden können Käufe schneller abschließen, ohne ihre Kartenangaben jedes Mal neu einzugeben.

Sicherheitsmaßnahmen: Unternehmen müssen Sicherheitsmaßnahmen umsetzen, um die gespeicherten Kreditkartendaten zu schützen. Dies umfasst die Einhaltung von Branchenstandards wie dem Payment Card Industry Data Security Standard (PCI DSS), indem sichere Server genutzt werden und dafür gesorgt wird, dass ihre Zahlungsgateways gegen Sicherheitsverstöße geschützt sind.

Aktualisieren von Kartenangaben: Wenn eine Karte abläuft oder ersetzt wird, müssen Kundinnen und Kunden ihre Kartendaten beim Unternehmen aktualisieren. Manche Unternehmen versenden Benachrichtigungen, wenn das Ablaufdatum einer Karte näher rückt, um ihre Kundinnen und Kunden an das Aktualisieren ihrer Daten zu erinnern.

Kundenkontrolle und -zugang: In der Regel können Kundinnen und Kunden ihre hinterlegten Kreditkartendaten anzeigen und verwalten, oft über ein Kundenkontoportal. Sie können je nach Bedarf ihre Kartenangaben aktualisieren, eine Karte entfernen oder eine neue hinzufügen.

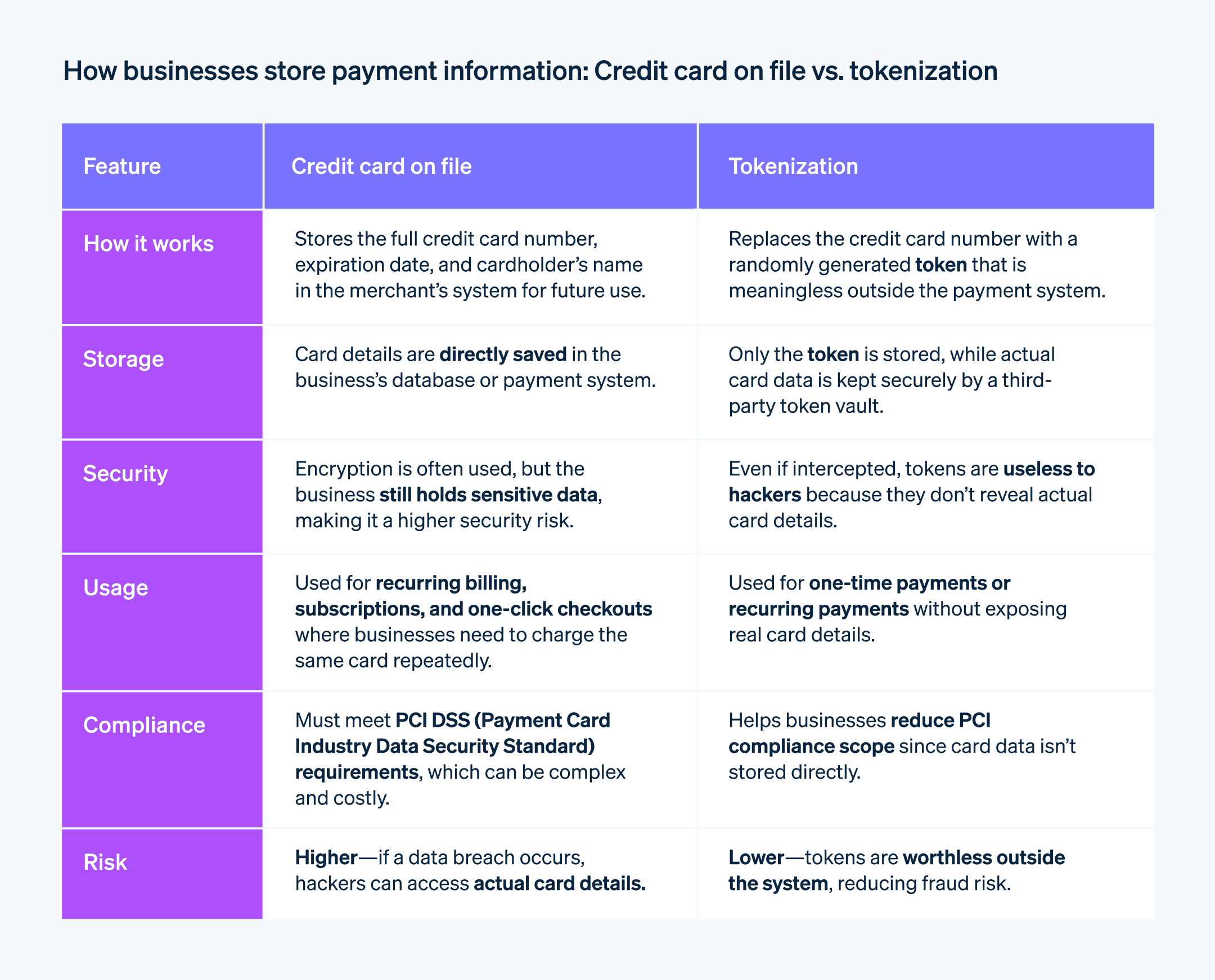

Was unterscheidet das Hinterlegen einer Kreditkarte von Tokenisierung?

Hinterlegte Kreditkarten und Tokenisierung sind zwei unterschiedliche Konzepte der Zahlungsabwicklung, obwohl sie für erhöhte Sicherheit und Bequemlichkeit oft kombiniert werden. Im Folgenden finden Sie eine Beschreibung der beiden Konzepte und ihrer jeweiligen Anwendung:

Hinterlegte Karte

Wenn ein Unternehmen mit hinterlegten Kreditkarten arbeitet, bedeutet das, dass es die Kreditkartenangaben der Kundinnen und Kunden – wie die Kartennummer, das Ablaufdatum und den Namen der Karteninhaberin bzw. des Karteninhabers – in seinem Zahlungssystem speichert. Dadurch kann das Unternehmen Karten für Transaktionen belasten, ohne dass Kundinnen und Kunden ihre Daten erneut eingeben müssen. Diese Methode ist bei wiederkehrenden Zahlungen und Abonnements weit verbreitet. Um Kreditkartendaten zu speichern, sind jedoch strenge Sicherheitsmaßnahmen zum Schutz vor Datenschutzverstößen und zur Einhaltung von Branchenstandards erforderlich.

Tokenisierung

Tokenisierung ist eine Sicherheitsmaßnahme, die Kreditkartendaten schützt. Bei diesem Vorgang werden Kreditkartenangaben durch eine eindeutige Kennung ersetzt, die als Token bezeichnet wird. Mit diesem Token können Transaktionen durchgeführt werden, ohne die Kreditkartenangaben preiszugeben. Die echten Kartendaten werden in einem Token-Vault sicher gespeichert, der oft von einem Drittanbieter verwaltet wird. Wenn eine Transaktion abgewickelt wird, wird anstatt der echten Kartenangaben das Token durch die Zahlungsnetzwerke gesendet. Selbst wenn das Token abgefangen wird, sind die tatsächlichen Kreditkartendaten sicher.

Vor- und Nachteile hinterlegter Kreditkarten

Das Speichern hinterlegter Kreditkarten gehört für viele Unternehmen zum Standard. Allerdings gibt es einige potenzielle Vor- und Nachteile, Sie berücksichtigen sollten:

Vorteile

Bessere Liquiditätslage: Unternehmen, die mit hinterlegten Kreditkarten arbeiten, können schnellere Abrechnungs- und Inkassoverfahren umsetzen. Dies gilt insbesondere für Unternehmen mit wiederkehrendem Umsatz, beispielsweise für Abonnementdienste. Wenn sie den Abrechnungsablauf automatisieren, können Unternehmen mit einem gleichmäßigen Eingang von Geldern rechnen und gleichzeitig den Bedarf an manueller Rechnungsstellung und Zahlungsnachverfolgung reduzieren.

Erhöhter Kundenkomfort: Die Speicherung von Kreditkartendaten beschleunigt und vereinfacht Transaktionen für Kundinnen und Kunden. Dieser Komfort kann das Kundenerlebnis verbessern und möglicherweise die Kundenzufriedenheit und -bindung steigern. Im E-Commerce kann dies auch zu schnelleren Bezahlvorgängen führen und die Abbruchquote von Warenkörben reduzieren.

Geringerer Verwaltungsaufwand: Die automatische Abrechnung verringert den administrativen Arbeitsaufwand, der mit der manuellen Zahlungsabwicklung einhergeht. Das kann die Arbeitskosten und den Zeitbedarf für administrative Aufgaben senken, sodass sich das Personal auf produktivere Aufgaben konzentrieren kann.

Mehr Umsatzmöglichkeiten: Wenn Kundinnen und Kunden eine Kreditkarte hinterlegt haben, tendieren sie unter Umständen eher zu Impulskäufen oder entscheiden sich für zusätzliche Dienstleistungen, da sie wissen, dass der Zahlungsprozess einfach ist. Das kann den durchschnittlichen Transaktionswert steigern und den Umsatz ankurbeln.

Nachteile

Sicherheits- und Compliance-Anforderungen: Das Speichern von Kreditkartendaten bringt die Verantwortung für die Aufrechterhaltung der Datensicherheit mit sich. Unternehmen müssen den PCI DSS und andere relevante Datenschutzstandards einhalten, was eine erhebliche Investition in sichere Speicherlösungen und fortlaufende Sicherheitsmaßnahmen bedeuten kann.

Risiko von Datenschutzverstößen: Das Speichern sensibler Kundendaten steigert das Risiko von Datenschutzverstößen. Wenn die Sicherheitssysteme eines Unternehmens kompromittiert werden, kann das finanzielle Verluste, Rufschädigung und rechtliche Konsequenzen nach sich ziehen. Gerade für kleine Unternehmen können die Folgen einer Datenschutzverletzung schwerwiegend sein.

Kosten für die Zahlungsabwicklung: Die Speicherung von Kreditkartendaten kann zwar die Rechnungsstellung vereinfachen, ist jedoch mit Kosten verbunden. Zahlungsabwickler erheben in der Regel Gebühren für Transaktionen. Unternehmen können außerdem mit Rückbuchungen oder angefochtenen Zahlungen konfrontiert werden und dies wiederum kann zu zusätzlichen Kosten und mehr Verwaltungsaufwand führen.

Verwalten der Aktualisierung von Kartendaten: Unternehmen müssen die Ablaufdaten und Aktualisierungen von Karten im Auge behalten. Das kann sich besonders bei einer großen Kundenbasis als komplexes Unterfangen gestalten. Werden Kartendaten nicht rechtzeitig aktualisiert, kann das zu abgelehnten Transaktionen und zur Unterbrechung von Dienstleistungen führen, und dies kann wiederum kann sich auf die Kundenbeziehungen auswirken.

Alternativen zum Hinterlegen von Kreditkarten für Unternehmen

Mit hinterlegten Karten zu arbeiten, ist nicht die einzige Option für Unternehmen, die Zahlungsabwicklung für ihre Kundschaft zu vereinfachen. Zu den Alternativen gehören verschiedene Zahlungsmethoden und -technologien, die ein unterschiedlich hohes Maß an Schutz und Bequemlichkeit bieten. Im Folgenden finden Sie einige Beispiele:

Direkte Banküberweisungen (ACH): Unternehmen können ACH-Überweisungen (Automated Clearing House) nutzen, bei denen Kundinnen und Kunden von ihrem Bankkonto aus bezahlen. Diese Methode verursacht in der Regel geringere Transaktionsgebühren als die Kreditkartenabwicklung und kann für wiederkehrende Zahlungen ebenso bequem sein, auch wenn die Bearbeitung möglicherweise länger dauert.

Digital Wallets und Zahlungsdienstleistungen: Dienste wie PayPal, Apple Pay, Google Pay oder andere mobile Zahlungssysteme ermöglichen es Kundinnen und Kunden, ihre Zahlungsinformationen sicher zu speichern und Zahlungen zu tätigen, ohne ihre Kreditkartendaten an das Unternehmen weitergeben zu müssen. Diese Dienste bieten häufig eine starke Verschlüsselung und einen schnellen Zahlungsvorgang.

Zahlungen mit Kryptowährung: Das Akzeptieren von Kryptowährungen kann Unternehmen die Möglichkeit geben, Transaktionsgebühren zu minimieren und Zahlungsoptionen anzubieten, die nicht an traditionelle Banksysteme gebunden sind. Kryptowährungen bieten durch die Blockchain-Technologie ein hohes Maß an Sicherheit, sind aber unter Umständen wegen ihrer Volatilität und der mit ihrer Nutzung verbundenen Lernkurve weniger bequem.

Prepaid-Konten: Unternehmen können ihrer Kundschaft die Möglichkeit geben, vorab Gelder auf ihre Konten einzuzahlen, mit denen ihre Käufe dann verrechnet werden. Diese Zahlungsmethode kann sicherer sein, weil die verfügbaren Gelder begrenzt sind, und sie kann außerdem die Kundentreue fördern.

Mobile POS-Systeme: Unternehmen können mobile Point-of-Sale-Systeme für Vor-Ort-Transaktionen einsetzen. Diese Systeme akzeptieren verschiedene Zahlungsarten, darunter Kreditkarten, ohne dass die Kartenangaben gespeichert werden müssen. Sie verfügen häufig über starke Sicherheitsfunktionen und bieten den Komfort einer sofortigen Zahlungsbestätigung.

Rechnungszahlungen: Bei Transaktionen zwischen Unternehmen (B2B) oder für erbrachte Dienstleistungen kann ein Unternehmen Rechnungen mit Zahlungsbedingungen ausstellen. Kundinnen und Kunden können diese Rechnungen auf verschiedene Weise bezahlen, beispielsweise per Scheck, Banküberweisung oder über Online-Zahlungsportale, bei denen das Unternehmen keine Zahlungsdaten speichern muss.

Biometrische Zahlungssysteme: Biometrische Zahlungssysteme nutzen Fingerabdrücke oder Gesichtserkennung zum Authentifizieren von Zahlungen. Sie können potenziell eine hohes Maß an Sicherheit und Bequemlichkeit bieten, da dafür keine physischen Karten oder Passwörter erforderlich sind.

Kontaktloses Bezahlen: Mit der Tap-to-Pay-Technologie können Kundinnen und Kunden bezahlen, indem sie ihre Zahlungskarte oder ihr Mobilgerät an ein Lesegerät halten. Dies kann schneller und genauso sicher sein wie herkömmliche Kreditkartentransaktionen, ohne dass das Unternehmen irgendwelche Daten speichern muss.

Wenn man diese Alternativen mit der Methode der hinterlegten Karten vergleicht, ist es wichtig, das jeweils unterschiedliche Maß an Sicherheit und Bequemlichkeit zu berücksichtigen. Digital Wallets bieten beispielsweise ähnlich viel Bequemlichkeit wie das Hinterlegen von Kreditkarten, verfügen aber über eine zusätzliche Sicherheitsebene, da die Kartenangaben dem Unternehmen gegenüber nicht offengelegt werden. Direkte Banküberweisungen können zwar aufgrund der Art der Transaktion unter Umständen mehr Sicherheit bieten, gleichzeitig aber auch weniger bequem sein, da die Abwicklung länger dauert. Jede Alternative ist mit Kompromissen verbunden, die Unternehmen ausgehend von ihrem konkreten Bedarf, den Präferenzen ihrer Kundschaft und ihrer operativen Kapazität bewerten müssen.

So kann Stripe Payments Sie unterstützen

Stripe Payments bietet eine einheitliche, globale Zahlungslösung, mit der jedes Unternehmen – von Start-ups bis hin zu globalen Konzernen – Zahlungen online, vor Ort und weltweit akzeptieren kann.

Mit Stripe Payments können Sie Folgendes tun:

Bezahlvorgang optimieren: Schaffen Sie ein reibungsloses Kundenerlebnis und sparen Sie Tausende von Entwicklungsstunden mit vorgefertigten Zahlungs-Nutzeroberflächen, Zugang zu über 125 Zahlungsmethoden und Link, einer von Stripe entwickelten Wallet.

Neue Märkte schneller erschließen: Erreichen Sie Kundinnen und Kunden weltweit und reduzieren Sie die Komplexität und Kosten der Verwaltung mehrerer Währungen mit grenzüberschreitenden Zahlungsoptionen, die in 195 Ländern und über 135 Währungen verfügbar sind.

Online- und Vor-Ort-Zahlungen vereinheitlichen: Schaffen Sie Unified Commerce über Online- und Vor-Ort-Kanäle hinweg, um Interaktionen zu personalisieren, Treue zu belohnen und Ihren Umsatz zu steigern.

Zahlungs-Performance verbessern: Steigern Sie Ihren Umsatz mit einer Reihe anpassbarer, einfach zu konfigurierender Zahlungstools, darunter No-Code-Betrugsvorbeugung und erweiterte Funktionen zur Verbesserung der Autorisierungsquoten.

Mit einer flexiblen, zuverlässigen Plattform schneller wachsen: Setzen Sie auf eine Plattform, die mit Ihnen mitwächst, mit einer Erreichbarkeit von 99,999 % und branchenführender Zuverlässigkeit.

Erfahren Sie mehr darüber, wie Stripe Payments Sie bei Online- und Vor-Ort-Zahlungen unterstützen kann oder starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.