Avoir une carte enregistrée signifie qu’une entreprise conserve les informations de la carte d’un client dans son système de paiement, ce qui permet des transactions plus rapides et plus simples. Dans le cadre de paiements récurrents, comme pour des services par abonnement ou des achats réguliers, l’entreprise peut débiter automatiquement la carte enregistrée sans que le client ait à ressaisir ses informations à chaque fois.

Il existe un marché considérable pour ce type de paiements. En 2024, l’Américain moyen possédait 13 abonnements payants à des plateformes de médias et de divertissement.

La conservation des cartes clients exige que les entreprises maintiennent un niveau élevé de sécurité. Pour offrir une expérience client à la fois sûre et pratique, les entreprises doivent comprendre le fonctionnement des cartes enregistrées ainsi que les risques et défis liés au stockage et à l’utilisation des moyens de paiement des clients. Elles sont responsables de la protection de ces informations sensibles contre tout accès non autorisé et doivent se conformer aux réglementations sur la protection des données. Voici ce que vous devez savoir.

Contenu de l’article

- Qu’est-ce qu’une transaction par carte bancaire enregistrée ?

- Quand utiliser la carte bancaire enregistrée

- Comment fonctionne la carte bancaire enregistrée ?

- En quoi une carte bancaire enregistrée diffère-t-elle de la tokenisation ?

- Avantages et inconvénients liés à la mémorisation d'une carte bancaire

- Alternatives à la conservation de cartes bancaires enregistrées par les entreprises

- Comment Stripe Payments peut vous aider

Qu’est-ce qu’une transaction par carte bancaire enregistrée ?

Les transactions avec carte enregistrée sont des paiements effectués avec des informations de carte stockées en toute sécurité par une entreprise pour un usage futur. Ces informations incluent généralement le numéro de carte, la date d’expiration et le nom du titulaire. Le titulaire de la carte autorise l’entreprise à conserver ses informations et à les utiliser pour des prélèvements récurrents ou des achats en un clic.

Quand utiliser la carte bancaire enregistrée

Le processus de conservation des cartes client a considérablement évolué. Autrefois, les commerçants notaient les informations de carte des clients, ce qui leur permettait d’effectuer des achats sur leurs comptes. Cette méthode était pratique pour les clients réguliers, souvent dans de petits commerces locaux, et reposait sur une confiance mutuelle.

À mesure que les entreprises ont grandi et que les transactions se sont complexifiées, les solutions numériques ont pris le relais. Aujourd’hui, les entreprises utilisent des systèmes cryptés pour stocker les informations de cartes de crédit et de débit des clients, ce qui accélère les transactions et réduit le risque de fraude. Ce changement facilite la gestion des paiements récurrents pour les entreprises modernes et permet aux clients d’effectuer des achats sans tracas. Voici quelques types d’entreprises qui utilisent couramment les cartes enregistrées :

Services par abonnement : de nombreuses entreprises proposent des services nécessitant des paiements réguliers, comme des abonnements mensuels pour des logiciels, des plateformes de streaming ou des clubs de membres. Avoir une carte de crédit enregistrée permet à ces entreprises de prélever automatiquement le compte du client à chaque cycle de facturation. Cette configuration réduit la nécessité d’un paiement manuel à chaque fois, assurant un service ininterrompu.

Autres entreprises avec commandes récurrentes : comme pour les services par abonnement, certaines entreprises (en particulier dans les secteurs de l’alimentation et du commerce de détail) utilisent des cartes de crédit enregistrées pour les commandes récurrentes. Les clients qui commandent régulièrement les mêmes produits ou articles bénéficient de ce système, qui leur fait gagner du temps et des efforts grâce à la facturation et la réorganisation automatiques.

Hôtellerie et locations : les hôtels et les agences de location de voitures conservent les cartes de crédit des clients pour couvrir les frais accessoires. Le client fournit sa carte lors de l’enregistrement pour couvrir d’éventuelles dépenses supplémentaires, comme le service en chambre ou les dommages au véhicule, ce qui simplifie le processus de départ.

Fournisseurs de services et utilités : de nombreuses compagnies d’utilités et prestataires de services incitent les clients à enregistrer une carte de crédit pour les facturations mensuelles, par exemple pour l’électricité, l’eau ou l’internet. Cette méthode garantit le paiement des factures à temps et réduit le risque d’interruption de service en cas de facture impayée.

Services de santé : dans le domaine de la santé, notamment pour les traitements réguliers, avoir une carte de crédit enregistrée facilite le processus de paiement. Cela permet une facturation rapide pour les rendez-vous ou traitements récurrents, sans que les patients aient à gérer le paiement à chaque fois.

Commerçants de e-commerce : les plateformes e-commerce stockent souvent les informations de carte pour faciliter des paiements plus rapides. Cela est particulièrement utile lorsque la rapidité de la transaction est importante, comme lors de ventes flash ou pour l’achat d’articles populaires susceptibles d’être rapidement en rupture de stock.

Services d’urgence : certains services, comme l’assistance routière ou les services de réparation d’urgence, conservent une carte bancaire enregistrée afin d’accélérer l’intervention, sans avoir à gérer le paiement à l’avance.

Comment fonctionne la carte enregistrée ?

Voici un aperçu de ce processus :

Configuration initiale : tout d’abord, le client fournit ses informations de carte à l’entreprise. Cela se produit généralement lors d’un achat ou de l’inscription à un service. Les informations de la carte du client, y compris le numéro de carte, la date d’expiration et, le cas échéant, le code de vérification (CVV), sont saisies dans le système de paiement de l’entreprise.

Stockage des données : une fois que le client a fourni ses informations, l’entreprise les conserve dans son système de traitement des paiements. Ce stockage doit respecter les normes de sécurité des données afin de protéger les informations contre tout accès non autorisé. Les données sont souvent chiffrées ou tokenisées pour une sécurité renforcée.

Autorisation pour un usage futur : le client accepte généralement que l’entreprise prélève sa carte pour des transactions futures. Cet accord fait souvent partie des conditions générales du service et peut inclure des informations sur la manière dont la carte sera utilisée, à quelles fins, et comment le client peut annuler cette autorisation.

Facturation automatique : pour les paiements récurrents, comme les abonnements ou les services mensuels, l’entreprise prélève automatiquement la carte enregistrée aux intervalles convenus. Ce processus élimine la nécessité pour le client d’effectuer un paiement manuel à chaque fois.

Simplification des transactions : dans des situations comme le shopping en ligne, avoir une carte bancaire enregistrée facilite le processus de paiement. Les clients peuvent finaliser leurs achats plus rapidement, sans avoir à saisir leurs informations de carte à chaque fois.

Mesures de sécurité : les entreprises doivent mettre en œuvre des mesures de sécurité pour protéger les informations de carte bancaire enregistrées. Il s’agit notamment de se conformer aux normes du secteur telles que la Payment Card Secteur Data Security Standard (PCI DSS), d’utiliser des serveurs sécurisés et de s’assurer que leurs parcelles de paiement sont à l’abri des violations.

Mise à jour des informations de carte : si une carte expire ou est remplacée, les clients doivent mettre à jour leurs informations de carte auprès de l’entreprise. Certaines entreprises envoient des notifications lorsque la date d’expiration approche pour rappeler aux clients de mettre leurs informations à jour.

Contrôle et accès client : en général, les clients peuvent consulter et gérer les informations de leur carte enregistrée, souvent via un portail de compte client. Ils peuvent mettre à jour les informations de la carte, supprimer une carte ou en ajouter une nouvelle selon leurs besoins.

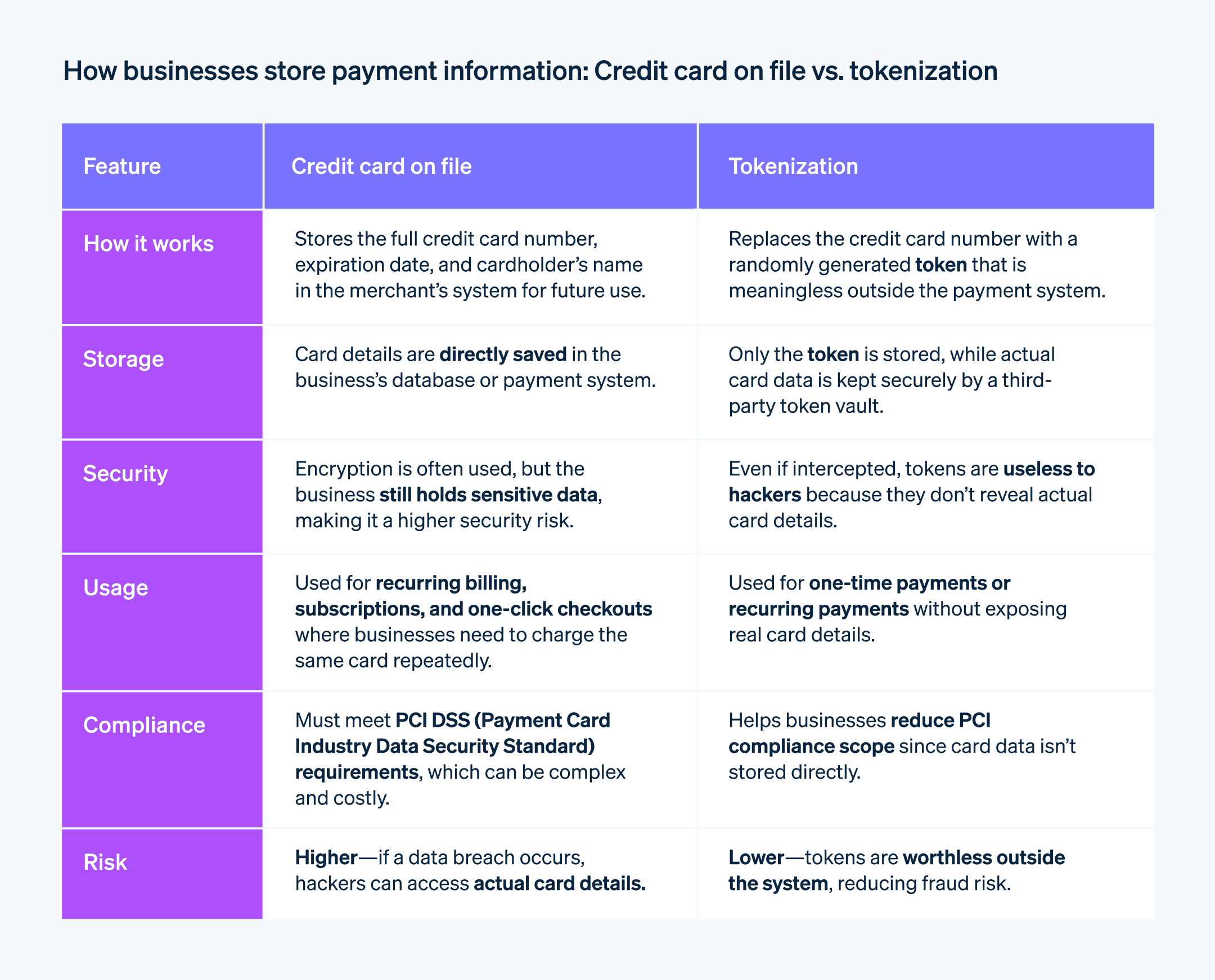

En quoi une carte bancaire enregistrée diffère-t-elle de la tokenisation ?

L’enregistrement d’une carte bancaire et la tokenisation sont deux concepts distincts du point de vue du traitement des paiements, bien qu ' ils soient souvent utilisés ensemble pour permettre une sécurité et une commodité accrues.

Carte bancaire enregistrée

Lorsqu’une entreprise conserve une carte de crédit enregistrée, cela signifie qu’elle stocke les informations de la carte du client (comme le numéro de carte, la date d’expiration et le nom du titulaire) dans son système de paiement. Cela permet à l’entreprise de prélever la carte pour des transactions sans que le client ait à ressaisir ses informations. Cette méthode est largement utilisée pour les paiements récurrents ou les abonnements. Cependant, le stockage des informations de carte nécessite des mesures de sécurité renforcées pour se protéger contre les violations de données et se conformer aux normes du secteur.

Tokenisation

La tokenisation est une mesure de sécurité qui protège les données de carte de crédit. Ce processus remplace les informations de la carte par un identifiant unique appelé token, qui peut être utilisé pour les transactions sans exposer les détails réels de la carte. Les données réelles sont stockées en toute sécurité dans un coffre à tokens, souvent géré par un prestataire tiers. Lorsqu’une transaction est effectuée, c’est le token (et non les informations réelles de la carte) qui est transmis via les réseaux de paiement. Même si le token est intercepté, les informations réelles de la carte restent sécurisées.

Avantages et inconvénients de la conservation d’une carte bancaire enregistrée

Conserver une carte bancaire enregistrée est une pratique courante pour de nombreuses entreprises. Voici les principaux avantages et inconvénients à prendre en compte :

Avantages

Amélioration de la trésorerie : conserver une carte bancaire enregistrée permet aux entreprises de mettre en place des processus de facturation et d’encaissement plus rapides. C’est particulièrement vrai pour les modèles à revenus récurrents, comme les services par abonnement. L’automatisation de la facturation garantit des rentrées de fonds régulières et réduit le besoin de facturation manuelle et de relances de paiement.

Confort accru pour les clients : conserver une carte de crédit enregistrée rend les transactions plus rapides et plus simples pour les clients. Cette commodité améliore l’expérience client et peut accroître la satisfaction et la fidélité. Dans les contextes e-commerce, cela permet également des paiements plus rapides, réduisant les abandons de panier.

Réduction de la charge administrative : la facturation automatique diminue le travail administratif lié au traitement manuel des paiements. Cela permet de réduire les coûts de main-d’œuvre et le temps consacré aux tâches administratives, afin que les équipes puissent se concentrer sur des activités à plus forte valeur ajoutée.

Davantage d’opportunités de vente : lorsqu’une carte bancaire est enregistrée, les clients sont plus enclins à effectuer des achats impulsifs ou à souscrire à des services supplémentaires, le processus de paiement étant simplifié. Cela peut augmenter le panier moyen et stimuler les ventes.

Inconvénients

Exigences de sécurité et de conformité : la conservation des informations de carte bancaire implique une responsabilité importante en matière de sécurité des données. Les entreprises doivent se conformer à la norme PCI DSS et à d’autres standards de protection des données, ce qui peut nécessiter des investissements conséquents dans des solutions de stockage sécurisé et des mesures de sécurité continues

Risque de violation de données : la conservation de données sensibles des clients augmente le risque de fuites de données. Si les systèmes de sécurité de l’entreprise sont compromis, cela peut entraîner des pertes financières, un préjudice pour la réputation et des conséquences juridiques. Les répercussions d’une telle violation peuvent être particulièrement graves pour les petites entreprises.

Coûts liés au traitement des paiements : bien que la conservation des cartes de crédit facilite la facturation, elle engendre également des coûts. Les processeurs de paiement facturent généralement des frais pour chaque transaction. Les entreprises peuvent également être confrontées à des rétrofacturations ou des litiges sur des paiements, ce qui entraîne des coûts supplémentaires et du travail administratif

Gestion des mises à jour des informations de carte : les entreprises doivent suivre les dates d’expiration et les mises à jour des cartes. Cela peut devenir une tâche complexe, surtout avec une large base de clients. Ne pas mettre à jour les informations à temps peut entraîner des transactions refusées et des interruptions de service, ce qui peut affecter la relation client.

Alternatives à la conservation de cartes bancaires enregistrées par les entreprises

La mémorisation d'une carte n'est pas la seule option dont disposent les entreprises pour simplifier l'expérience de paiement de leurs clients. D'autres méthodes et technologies de paiement diversifiées existent et offrent différents niveaux de sécurité et de commodité. En voici quelques exemples.

Virements bancaires directs (ACH) : les entreprises peuvent utiliser les transferts Automated Clearing House, où les clients paient depuis leur compte bancaire. Cette méthode entraîne généralement des frais de transaction moins élevés que le traitement par carte bancaire et peut être tout aussi pratique pour les paiements récurrents, bien que le traitement puisse prendre plus de temps

Wallets et solutions de paiement : des services comme PayPal, Apple Pay, Google Pay ou d’autres systèmes de paiement mobile permettent aux clients de stocker leurs informations de paiement de manière sécurisée et d’effectuer des paiements sans fournir leurs coordonnées de carte à l’entreprise. Ces services offrent souvent un chiffrement solide et un processus de paiement rapide.

Paiements en cryptomonnaies : accepter les cryptomonnaies peut aider les entreprises à réduire les frais de transaction et à proposer des options de paiement indépendantes des systèmes bancaires traditionnels. Les cryptomonnaies offrent un niveau élevé de sécurité grâce à la technologie blockchain, bien qu’elles puissent être moins pratiques en raison de leur volatilité et de la courbe d’apprentissage associée à leur utilisation.

Comptes prépayés : les entreprises peuvent permettre aux clients de précharger des fonds sur un compte, qui sont débités à chaque achat. Il s’agit d’un moyen de paiement plus sûr, car les fonds disponibles sont limités, et cela peut également encourager la fidélité des clients.

Systèmes de point de vente (POS) mobile : les entreprises peuvent utiliser des systèmes de point de vente mobile pour les transactions en personne. Ces systèmes peuvent accepter différents moyens de paiement, y compris les cartes de crédit, sans avoir besoin de conserver les informations de carte. Ils offrent souvent de solides fonctionnalités de sécurité et la commodité d’une confirmation de paiement immédiate.

Paiements par facture : pour les transactions business-to-business (B2B) ou les services rendus, une entreprise peut émettre des factures avec des conditions de paiement. Les clients peuvent régler ces factures par différents moyens, notamment par chèque, virement bancaire ou portails de paiement en ligne, sans que l’entreprise ait besoin de conserver les informations de paiement.

Systèmes de paiement biométriques : les systèmes de paiement biométriques utilisent les empreintes digitales ou la reconnaissance faciale pour authentifier les paiements. Ils offrent un niveau élevé de sécurité et une grande commodité, car ils ne nécessitent ni carte physique ni mot de passe.

Paiements sans contact : la technologie Tap to pay permet aux clients de payer en approchant une carte ou un appareil mobile d’un terminal de paiement. Cette méthode est rapide et aussi sûre que les transactions par carte classique, sans que l’entreprise ait besoin de conserver les informations de paiement.

Lorsqu’on compare ces alternatives à la méthode de carte enregistrée, il est important de noter que les niveaux de sécurité et de commodité varient. Les wallets, par exemple, offrent une commodité comparable à celle d’une carte enregistrée tout en ajoutant une couche de sécurité, puisque les informations de la carte ne sont pas exposées à l’entreprise. Les virements bancaires directs peuvent offrir davantage de sécurité en raison de la nature de la transaction, mais sont moins pratiques en raison des délais de traitement plus longs. Chaque alternative présente des avantages et inconvénients que les entreprises doivent évaluer en fonction de leurs besoins spécifiques, des préférences de leurs clients et de leur capacité opérationnelle.

Comment Stripe Payments peut vous aider

Stripe Payments propose une solution de paiement unifiée et mondiale qui permet à toutes les entreprises, des startup en phase de croissance aux grandes entreprises internationales, d’accepter des paiements en ligne, en personne et partout dans le monde.

Stripe Payments vous aide comme suit :

Optimiser votre expérience de paiement : créez un parcours client fluide et économisez des milliers d’heures d’ingénierie grâce à des interfaces de paiement prêtes à l’emploi, à l’accès à plus de 125 moyens de paiement et à Link, un wallet conçu par Stripe.

Accéder plus rapidement à de nouveaux marchés : touchez des clients dans le monde entier et réduisez la complexité ainsi que les coûts liés à la gestion multidevise grâce aux options de paiement transfrontalières, disponibles dans 195 pays et plus de 135 devises.

Unifier les paiements en ligne et en personne : créez une expérience commerciale unifiée sur l’ensemble des canaux, en ligne comme en point de vente, pour personnaliser les interactions, renforcer la fidélité et stimuler la croissance des revenus.

Améliorer les performances de paiement : augmentez vos revenus grâce à des outils de paiement personnalisables et simples à configurer, incluant une protection contre la fraude no-code et des fonctionnalités avancées pour optimiser les taux d’autorisation.

Accélérer votre croissance grâce à une plateforme flexible et fiable : appuyez-vous sur une plateforme conçue pour évoluer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité à la pointe du secteur.

Découvrez comment Stripe Payments peut soutenir vos paiements en ligne et vos paiements en personne, ou démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.