Att ha ett registrerat kort avser en metod där ett företag sparar kundens kortinformation i sitt betalningssystem, vilket möjliggör snabbare och enklare transaktioner. I situationer med återkommande fakturering som abonnemangstjänster eller regelbundna köp kan företaget göra automatiska debiteringar av det sparade kortet utan att kunden behöver ange sina uppgifter på nytt varje gång.

Det finns en betydande marknad för dessa typer av betalningar. En genomsnittlig amerikan hade 13 betalda abonnemang på medie- och underhållningsplattformar 2024.

Att spara kundernas kort kräver stort säkerhetsfokus. Företag som vill skapa en så säker och bekväm kundupplevelse som möjligt måste förstå hur de registrerade korten fungerar och vilka risker och utmaningar som är förknippade med att lagra och använda kundernas betalningsmetoder. Företag är ansvariga för att skydda denna känsliga information från obehörig åtkomst och följa dataskyddsbestämmelser. Det här behöver du veta.

Vad innehåller den här artikeln?

- Vad är transaktioner med registrerade kort?

- När du ska använda registrerade kort

- Hur fungerar registrerade kort?

- Hur skiljer sig ett registrerat kreditkort från tokenisering?

- För- och nackdelar med att ha registrerade kreditkort

- Alternativ till att ha registrerade kreditkort för företag

- Så kan Stripe Payments hjälpa till

Vad är transaktioner med registrerade kort?

Transaktioner med registrerade kort är betalningar med kortinformation som sparas säkert av ett företag för framtida bruk. Denna information inkluderar vanligtvis kortnummer, utgångsdatum och kortinnehavarens namn. Kortinnehavaren ger företaget behörighet att lagra kortuppgifterna och använda dem för återkommande debiteringar eller betalningar med ett klick.

När du ska använda registrerade kort

Rutiner för att lagra kreditkortsuppgifter har förändrats avsevärt. Förr skrev företag ner kundens kortuppgifter så att kunden kunde göra inköp med sitt konto. Denna metod var praktisk för stamkunder, ofta i små, lokala butiker, och byggde på ömsesidigt förtroende.

I takt med att företag växte och transaktionerna blev mer komplexa tog digitala lösningar över. Nu använder företag krypterade system för att lagra information om kredit- och bankkort, vilket gör transaktionerna snabbare och risken för bedrägerier mindre. Denna förändring har gjort det enklare för moderna företag att hantera återkommande betalningar och för kunder att göra problemfria köp. Här är några av de typer av företag som vanligtvis använder registrerade kort:

Abonnemangstjänster: Många företag erbjuder tjänster som kräver regelbundna betalningar, till exempel månadsabonnemang för programvara, streamingplattformar eller medlemsklubbar. Att ha ett registrerat kreditkort gör att dessa företag automatiskt debiterar kundens kort varje faktureringsperiod. Denna konfiguration minskar behovet av manuell betalning varje gång, vilket möjliggör oavbruten service.

Andra företag med återkommande beställningar: I likhet med abonnemang använder vissa företag – särskilt inom livsmedels- och detaljhandeln – registrerade kreditkort för återkommande beställningar. Kunder som regelbundet beställer samma produkter eller varor kan dra nytta av det här systemet eftersom det sparar tid och arbete genom automatisk ombeställning och fakturering.

Besöksnäring och uthyrning: Hotell och biluthyrningsföretag registrerar kreditkort för att täcka oförutsedda utgifter. En kund tillhandahåller ett kreditkort vid incheckningen för att täcka eventuella extra utgifter, såsom rumsservice eller fordonsskador, vilket gör att utcheckningen upplevs som enklare.

Tjänsteleverantörer och leverantörer av allmännyttiga tjänster: Många allmännyttiga företag och tjänsteleverantörer uppmuntrar kunder att ha ett kreditkort registrerat för månatlig fakturering, till exempel för el-, vatten- eller internettjänster. Denna metod säkerställer att fakturor betalas i tid och minskar risken för avbrott i tjänsten på grund av missade fakturabetalningar.

Hälso- och sjukvårdstjänster: Inom hälso- och sjukvården, särskilt om man är under en pågående behandling, underlättar det att ha ett registrerat kreditkort under betalningsprocessen. Det möjliggör snabb fakturering för vanliga besök eller behandlingar utan att kunden behöver sköta betalningar varje gång.

E-handlare: E-handelsplattformar lagrar ofta kortinformation för att underlätta snabbare kassaprocesser. Detta kan vara särskilt användbart för kunder i situationer där snabba transaktioner prioriteras, t.ex. vid en flashrea eller vid köp av populära varor som snabbt kan ta slut.

Assistanstjänster: Vissa tjänster, t.ex. vägassistans eller akuta reparationer, har ett kreditkort registrerat för att påskynda utförandet av tjänsten utan att man behöver oroa sig för att betalningen behöver utföras i förskott.

Hur fungerar registrerade kort?

Här är en översikt över processen:

Första konfiguration: Först lämnar kunden sina kortuppgifter till företaget. Detta inträffar vanligtvis under ett köp eller när kunden registrerar sig för en tjänst. Kundens kortinformation, inklusive kortnummer, utgångsdatum och kortverifieringsvärde (CVV), läggs in i företagets betalningssystem.

Uppgifterna sparas: När kunden har lämnat sina uppgifter lagrar företaget denna information i sitt system för betalningshantering. Uppgifterna måste lagras så att datasäkerhetsstandarder följs så att informationen skyddas från obehörig åtkomst. Uppgifterna krypteras eller tokeniseras ofta för ökad säkerhet.

Auktorisering för framtida användning: Kunden går vanligtvis med på att låta företaget debitera deras kort för framtida transaktioner. Detta avtal är vanligtvis en del av villkoren för tjänsten och kan innehålla information om hur kortet kommer att användas, för vilka ändamål och hur kunden kan upphäva auktoriseringen.

Automatisk fakturering: För återkommande betalningar, t.ex. abonnemang eller månatliga tjänster, debiterar företaget automatiskt det sparade kortet inom överenskomna intervall. Denna process eliminerar behovet för kunden att manuellt göra en betalning varje gång.

Effektiviserar transaktioner: I situationer som till exempel onlineshopping förbättras kassaprocessen om du har ett kreditkort registrerat. Kunderna kan slutföra köpen snabbare utan att behöva ange sina kortuppgifter varje gång.

Säkerhetsåtgärder: Företag måste införa säkerhetsåtgärder för att skydda sparade kreditkortsuppgifter. Detta inkluderar efterlevnad av branschstandarder som betalkortbranschens standarder för datasäkerhet (PCI DSS), användning av säkra servrar och att se till att deras betalningsgateways är säkra från intrång.

Uppdatering av kortuppgifter: Om ett kort går ut eller byts ut måste kunderna uppdatera sina kortuppgifter hos företaget. Vissa företag kan skicka aviseringar när ett kort närmar sig utgångsdatumet för att påminna kunderna om att uppdatera sina uppgifter.

Kundkontroll och -åtkomst: Kunder kan vanligtvis se och hantera sina registrerade kreditkortsuppgifter, ofta via kundens konto på en portal. De kan uppdatera kortuppgifter, ta bort ett kort eller lägga till ett efter behov.

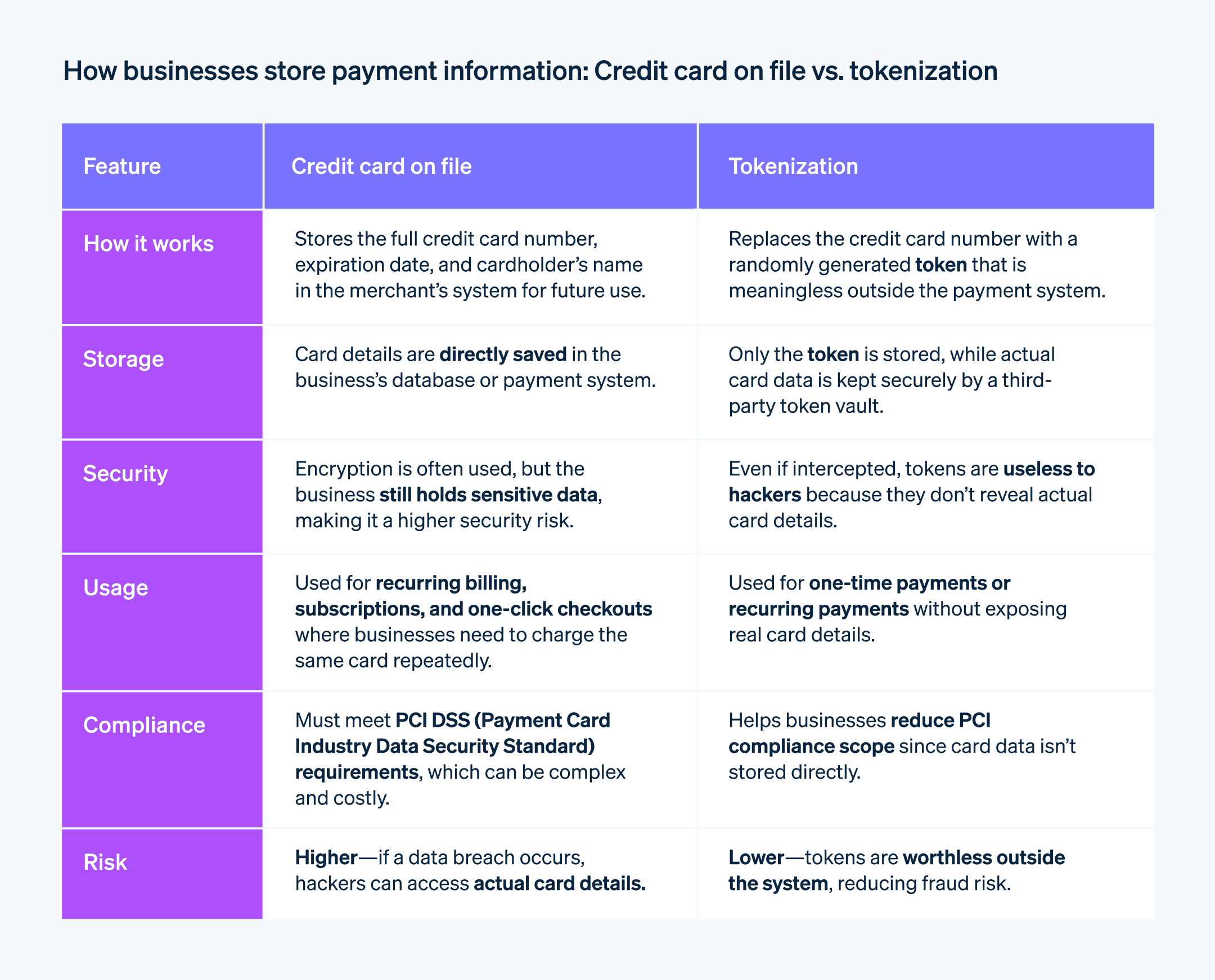

Hur skiljer sig ett registrerat kreditkort från tokenisering?

Att ha ett registrerat kreditkort och tokenisering är två olika begrepp inom betalningshantering, även om de ofta används tillsammans för ökad säkerhet och bekvämlighet. Här är en beskrivning av varje begrepp och hur de tillämpas:

Registrerat kort

När ett företag har ett kreditkort registrerat innebär det att det lagrar kundens kreditkortsuppgifter, såsom kortnummer, utgångsdatum och kortinnehavarens namn, i sitt betalningssystem. På så sätt kan företaget debitera kortet för transaktioner utan att kunden behöver ange sina uppgifter på nytt. Denna metod används ofta för återkommande betalningar eller abonnemang. Lagring av kreditkortsinformation kräver dock starka säkerhetsåtgärder som skyddar mot dataintrång och följer branschstandarder.

Tokenisering

Tokenisering är en säkerhetsåtgärd som skyddar kreditkortsuppgifter. Den här processen ersätter kreditkortsuppgifterna med en unik identifierare som kallas token. Denna token kan användas för transaktioner utan att exponera kreditkortsuppgifterna. De riktiga kortuppgifterna lagras säkert i ett tokenvalv, som ofta hanteras av en tredjepartstjänsteleverantör. När en transaktion behandlas skickas token via betalningsnätverken. Även om token fångas upp förblir den faktiska kreditkortsinformationen säker.

För- och nackdelar med att ha registrerade kreditkort

Att lagra ett kreditkort är standard för många företag, men det kan ha fördelar och nackdelar:

Fördelar

Förbättrat kassaflöde: Att ha ett kreditkort registrerat innebär att företag kan införa snabbare fakturerings- och inkassoprocesser. Detta gäller särskilt för företag med modeller för återkommande intäkter, till exempel abonnemangstjänster. Automatisering av faktureringsprocessen innebär att företag kan räkna med ett jämnt inflöde av medel, vilket minskar behovet av manuell fakturering och uppföljning av betalningar.

Ökad bekvämlighet för kunden: Att ha ett kreditkort registrerat gör transaktionerna snabbare och enklare för kunderna. Denna bekvämlighet kan förbättra kundupplevelsen, vilket kan öka kundnöjdheten och lojaliteten. Vid e-handel kan detta också leda till snabbare kassaupplevelser och minska antalet övergivna kundvagnar.

Minskade administrativa kostnader: Automatisk fakturering minskar den administrativa börda som är förknippad med manuell betalningshantering. Detta kan minska arbetskostnaderna och tiden som läggs på administrativa uppgifter, så att personalen kan fokusera på mer produktiva aktiviteter.

Fler försäljningsmöjligheter: När kunder har ett kreditkort registrerat kan de vara mer benägna att göra impulsköp eller köpa ytterligare tjänster, eftersom de vet att betalningsprocessen är förenklad. Detta kan öka det genomsnittliga transaktionsvärdet och öka försäljningen.

Nackdelar

Säkerhets- och efterlevnadskrav: Lagring av kreditkortsinformation medför ansvaret att upprätthålla datasäkerheten. Företag måste följa PCI DSS och andra relevanta dataskyddsstandarder, vilket kan kräva en betydande investering i säkra lagringslösningar och löpande säkerhetsåtgärder.

Risk för dataintrång: Att inneha känsliga kunduppgifter ökar risken för dataintrång. Om ett företags säkerhetssystem äventyras kan det leda till ekonomisk förlust, skada ett företags anseende och få rättsliga konsekvenser. Konsekvenserna av ett dataintrång kan vara särskilt allvarliga för småföretag.

Kostnader för betalningshantering: Även om registrerade kort kan underlätta faktureringen innebär det också kostnader. Betalleverantörer tar vanligtvis ut avgifter för transaktioner. Företag kan också drabbas av återkrediteringar eller omtvistade debiteringar, vilket kan medföra extra kostnader och administrativt arbete.

Hantera uppdateringar av kortinformation: Företag måste hålla koll på när kort går ut och uppdatera uppgifterna. Detta kan bli komplext, särskilt med en stor kundbas. Underlåtenhet att uppdatera kortinformation i tid kan leda till avvisade transaktioner och avbruten service, vilket kan påverka kundrelationerna.

Alternativ till att registrera kreditkort för företag

Att registrera ett kort är inte det enda alternativet för företag som vill förenkla betalningsupplevelsen för kunderna. Alternativen inkluderar en mängd olika betalningsmetoder och tekniker som ger olika nivåer av säkerhet och bekvämlighet, inklusive:

Direkta banköverföringar (ACH): Företag kan använda Automated Clearing House-överföringar, där kunderna betalar från sina bankkonton. Denna metod medför vanligtvis lägre transaktionsavgifter än kortbehandling och kan vara lika bekväm för återkommande betalningar, även om processen kan ta längre tid.

Digitala plånböcker och betaltjänster: Tjänster som PayPal, Apple Pay, Google Pay eller andra system för mobila betalningar gör det möjligt för kunder att lagra sin betalningsinformation på ett säkert sätt och göra betalningar utan att tillhandahålla kreditkortsinformation till företaget. Dessa tjänster ger ofta stark kryptering och en snabb betalningsprocess.

Betalningar i kryptovaluta: Att acceptera kryptovalutor kan hjälpa företag att minimera transaktionsavgifter och tillhandahålla betalningsalternativ som inte är knutna till traditionella banksystem. Kryptovalutor kan ge en hög säkerhetsnivå på grund av blockkedjeteknik, även om de kan vara mindre bekväma på grund av deras volatilitet och inlärningskurvan i samband med deras användning.

Förbetalda konton: Företag kan låta kunder förladda pengar till ett konto som dras vid varje köp. Detta kan vara en säkrare betalningsmetod eftersom det finns en gräns för tillgängliga medel, och det kan också uppmuntra kundlojalitet.

Mobila POS-system: Företag kan använda mobila POS-system för transaktioner i fysisk miljö. Dessa system kan ta emot olika former av betalningar, inklusive kreditkort, utan att man behöver spara kortinformationen. De har ofta starka säkerhetsfunktioner och bekvämligheten med omedelbar betalningsbekräftelse.

Fakturabetalningar: För B2B-transaktioner (business-to-business) eller B2B-tjänster kan ett företag utfärda fakturor med betalningsvillkor. Kunderna kan betala dessa fakturor med olika metoder, inklusive checkar, banköverföringar eller onlinebetalningar som inte kräver att företaget lagrar betalningsuppgifter.

Biometriska betalningssystem: Biometriska betalningssystem använder fingeravtryck eller ansiktsigenkänning för att autentisera betalningar. De kan potentiellt ge stark säkerhet och en hög nivå av bekvämlighet eftersom de inte kräver fysiska kort eller lösenord.

Kontaktlösa betalningar: Tekniken bakom Tap to Pay gör det möjligt för kunder att betala genom att trycka ett kort eller en mobil betalningsenhet mot en kortterminal. Detta kan vara snabbare och lika säkert som traditionella transaktioner med kreditkort, utan att företaget behöver lagra några uppgifter.

När du jämför dessa alternativ med registrerade kreditkort är det viktigt att tänka på att nivån av säkerhet och bekvämlighet varierar. Digitala plånböcker erbjuder till exempel bekvämlighet som liknar att ha ett registrerat kreditkort, men lägger till ett lager av säkerhet genom att inte exponera kortuppgifterna för företaget. Direkta banköverföringar kan ge mer säkerhet på grund av transaktionens karaktär, men kan vara mindre bekväma på grund av långsammare behandlingstider. Varje alternativ har sina för- och nackdelar som företag måste utvärdera baserat på deras specifika behov, kundpreferenser och operativa kapacitet.

Så kan Stripe Payments hjälpa till

Stripe Payments erbjuder en enhetlig, global betalningslösning som hjälper alla företag – från växande startupföretag till globala företag – att ta emot betalningar online, fysiskt och runt om i världen.

Det här kan Stripe Payments hjälpa till med:

Optimera kassaupplevelsen: Skapa en friktionsfri kundupplevelse och spara tusentals arbetstimmar med färdiga betalningsgränssnitt, tillgång till över 125 betalningsmetoder och Link, en plånbok skapad av Stripe.

Expandera till nya marknader snabbare: Nå kunder över hela världen och minska komplexiteten och kostnaderna för hantering av flera valutor med gränsöverskridande betalningsalternativ, tillgängliga i 195 länder och för över 135 valutor.

Göra betalningar både fysiskt och online till en enhetlig upplevelse: Bygg en enhetlig köpupplevelse i digitala och fysiska kanaler för att personanpassa interaktioner, belöna lojalitet och öka intäkterna.

Förbättrad betalningsprestanda: Öka intäkterna med en rad anpassningsbara, lättkonfigurerade betalningsverktyg, inklusive kodfritt skydd mot bedrägeri och avancerade funktioner som förbättrar auktoriseringstiderna.

Snabbare utveckling med en flexibel och pålitlig plattform för tillväxt: Bygg vidare på en plattform som är utformad för att skala upp med dig, med 99,999 % upptid och branschledande tillförlitlighet.

Läs mer om hur Stripe Payments kan underlätta dina betalningar online och i fysisk miljö, eller börja idag.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.