銀行振込は私たちの金融生活において日常的に使用されていますが、その仕組みを理解している人はほとんどいません。送金はいつ届きますか?手数料はいくらですか?ビジネスオーナーは、顧客の決済手段として銀行振込を受け付ける方法の詳細を理解することが重要です。以下では、銀行振込の種類と、この決済手段の長所と短所について説明します。

目次

- 銀行振込とは

- 国内銀行振込の種類

- 国際銀行振込ネットワーク

- 銀行振込の所要時間

- 企業にとっての銀行振込のメリット

- 企業にとっての銀行振込のデメリット

- 銀行振込の安全性

- Stripe Payments の活用方法

銀行振込とは

銀行振込は、ある銀行口座から別の銀行口座への電子的な資金移動です。銀行振込にはさまざまなタイプがあり、事業を行う場所と資金移動に使用するネットワークに基づいて分類できます。ビジネスで一般的に発生するタイプは主に 3 つです。

口座引き落とし

口座引き落としは、アカウント所有者が外部の第三者に対して銀行口座から資金を「引き出す」ことを許可すると発生します。送金者は受取人に自分の名前とアカウントの詳細を提供し、受取人はその情報を使用して送金者のアカウントから自分のアカウントに資金を引き出します。資金移動を開始するのは送金者の銀行ではなく、受取人の銀行です。顧客取引では、顧客は企業の決済代行業者に銀行口座情報を提供し、購入金額を口座から引き落とすことを承認します。

銀行口座振替

このタイプの取引は口座引き落としと同じネットワークを使用しますが、アクションの方向が逆です。銀行口座振替は、送金者のアカウントから資金を「引き落とす」のではなく、送金者の銀行口座から受取人の銀行口座に資金を「送金」します。

リアルタイム決済

リアルタイム決済は、顧客を企業の Web サイトから金融機関の Web サイトにリダイレクトし、そこで資金を送金します。これらはアメリカやオランダなどの国で国内購入に利用されます。特にインドは、リアルタイム決済市場のグローバルリーダーです。

Stripe は、Sofort や giropay など、国内および国際のリアルタイム決済をサポートする単一の統合を提供しています。Stripe の Checkout 機能との連携方法は次のとおりです。

顧客が決済時に決済手段として「Pay by Bank」を選択します。

サポート対象の金融機関のリストから銀行を選択します。

銀行の Web サイトにリダイレクトされます。

顧客が銀行口座の認証情報を使用してログインします。

顧客が銀行を通じて決済を承認します。

決済が承認されると、顧客は確認を受け取ります。

最後に、企業の Web サイトにリダイレクトされ、そこで取引の完了が確認されます。

国内銀行振込の種類

アメリカでの銀行振込は、ACH 送金と電信送金の 2 つのカテゴリーに分類されます。これらの送金は、異なるネットワークで行われます。

自動決済機関 (ACH) 送金

ACH ネットワークは、アメリカの銀行やその他の金融機関による送金と受け取りを可能にします。ACH ネットワークは、Nacha によって運営されています。Nacha は、銀行、信用組合、決済処理会社の大規模なグループが所有する独立組織です。

ACH ネットワークは一定の期間内 (営業日では通常は約 4 時間) に発生した ACH 取引をバッチにまとめて、1 日の中で定期的にそれらの取引をバッチで決済します。

ACH 送金は商取引でよく使用されていますが、その他にも次のようなさまざまな目的で使用できます。

顧客の請求書支払い

税金の還付

納税

退職金口座や投資口座の出資金

慈善団体への寄付

大学の学費の支払い

家族や友人間での送金

ACH 送金には 2 つのカテゴリーがあり、資金を送金する方向によって区別されます。

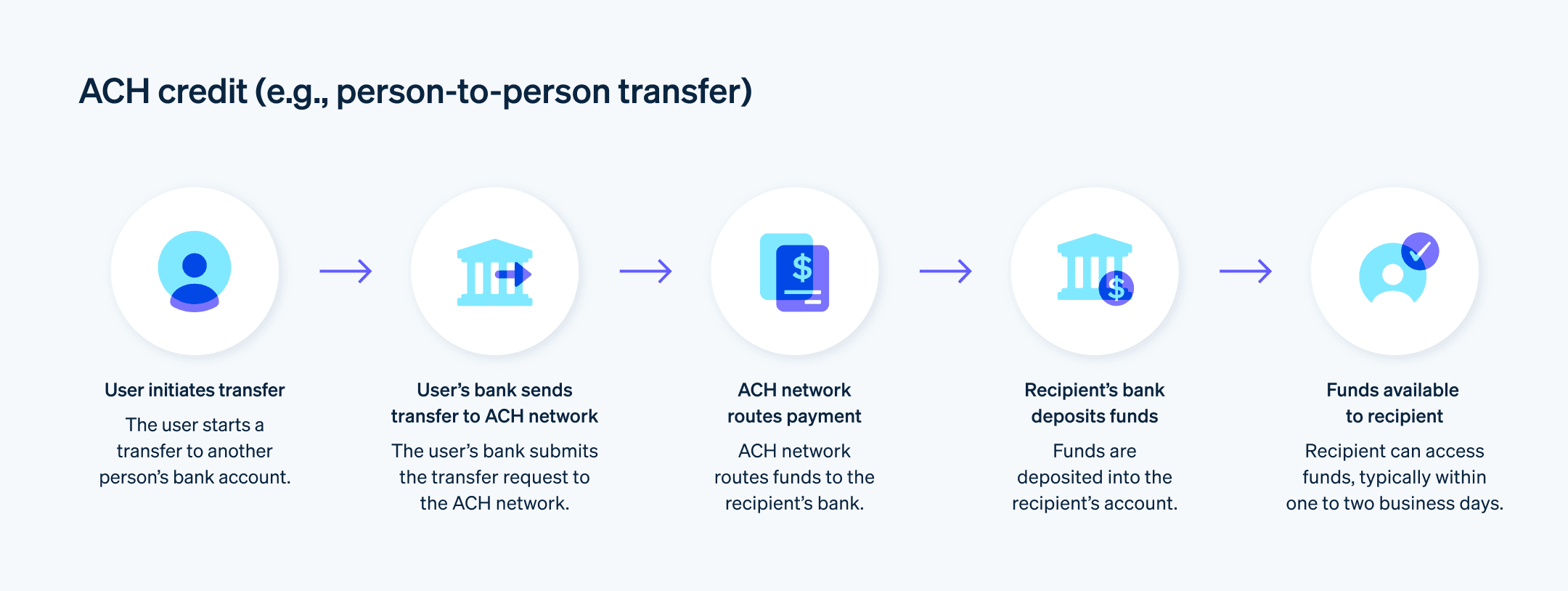

- ACH クレジット: ACH クレジットでは、入金は支払人によって開始され、ACH ネットワークを介して銀行口座から受取人のアカウントに送金されます。雇用者給与入金は ACH クレジットの一般的なユースケースであり、アメリカの労働者の 95% 以上が給与を直接入金で受け取ります。

- ACH デビット: ACH デビットでは、企業は ACH ネットワークを介して顧客の銀行口座から資金を送金します。企業は多くの場合、これらの決済を継続課金 (サブスクリプションの ACH 送金を設定した顧客への請求など) に使用します。

電信送金

ACH 送金が中央の Nacha ネットワークを介して資金を送金するのに対し、国内電信送金は連邦準備制度が運営するネットワークを使用します。ACH 取引とは異なり、電信送金はリアルタイムで処理され、個別に決済されます。このため、ACH 送金よりも歴史的に高速ですが、最近 Nacha は ACH 送金を高速化するために規制更新を実施しました。

連邦準備制度が支援する電信送金システムには、Fedwire Funds Service (Fedwire) と Clearing House Interbank Payments System (CHIPS) の 2 つがあります。これらのシステムは、アメリカドルを使用した国内資金送金と国際取引の大部分を処理します。

Fedwire: Fedwire は、中央銀行の資金を使用して、企業、顧客、銀行、政府機関の間で資金を電子送金するリアルタイムの決済システムです。アメリカでは Fedwire 送金が非常に人気があります。2025 年 4 月だけで、1,860 万件以上の Fedwire 送金が送信されました。

CHIPS: 各金融市場には、買い手と売り手の間の取引を検証して確定するクリアリングハウス (手形交換所) があります。CHIPS は、大規模な銀行振込のためのアメリカのクリアリングハウスです。CHIPS の平均送金額は 300 万ドルを超えます。

国際銀行振込ネットワーク

アメリカと他の国との間の国際銀行振込は、ほとんどの場合 SWIFT (国際銀行間通信協会) ネットワークを使用して行われます。SWIFT は 1973 年に創設され、200 カ国以上の 11,000 行を超える銀行と金融機関をつないできました。このネットワークは G10 諸国 (ベルギー、カナダ、フランス、ドイツ、イタリア、日本、オランダ、イギリス、アメリカ、スイスなど) の中央銀行が管理しています。

SWIFT ネットワークを使用する国際電信送金および通貨交換には、Business Identifier Code (BIC; ビジネス識別子コード) の一種である SWIFT コードが必要です。

アメリカ以外の国には、国内での銀行振込を行うための国固有のシステムがあります。ここではその例をいくつかご紹介します。

- Clearing House Automated Payment System (CHAPS): CHAPS は ACH に相当するイギリスのシステムです。このネットワークはイギリス国内で、英ポンドでの同日決済の処理に使用されます。

- Bacs: Bacs はイギリスの大手銀行 16 行で構成される会員組織です。2023 年には、Bacs を通じて行われた口座振替取引は 48 億件を超え、直接入金による決済は 19 億件を超えました。

- Single Euro Payments Area (SEPA): SEPA は EU/EEA とイギリスの銀行口座の所有者がヨーロッパの銀行間で簡単に送金できる統合決済システムです。

銀行振込の所要時間

送金の場合も受け取る場合も、ほとんどの銀行振込は数日以内に処理されて入金されます。国内、または海外への銀行振込の各タイプのタイミングを詳しくご紹介します。

USD 銀行振込: 即日決済により、ほとんどの ACH 取引を同一営業日以内に完了できます。ACH クレジットトランスファーは通常 1 ~ 2 営業日以内に行われ、ACH デビット送金は翌営業日までに処理して提供する必要があります。銀行によっては、ACH 送金された資金を数日間保留する場合がありますが、これは金融機関によって異なります。

電信送金: 国内電信送金はリアルタイムで処理され、通常は 1 営業日以内に入金されます。しかし、電信送金が金曜の遅い時間に開始された場合は翌月曜日まで入金されないことがあります。

国際電信送金: アメリカと他の国との間の SWIFT 銀行振込は、通常は処理して入金されるまでに 1 ~ 5 営業日かかります。ACH 送金や電信送金より時間がかかるのは、不正利用やマネーロンダリングに対する軽減策が強化されているためです。

企業にとっての銀行振込のメリット

企業が銀行振込を受け付けることで得られる主なメリットをいくつかご紹介します。

決済の差戻しやチャージバックがない

銀行振込の最大のメリットは、顧客が振込を差戻せないことです。クレジットカード決済ではチャージバックのリスクが常に伴いますが、銀行振込は開始した後に顧客が取り消すことはできません。

顧客が銀行振込で決済した後に、購入に不満を抱いた場合は、購入先のビジネスに連絡して返金を要求しなければなりません。そのため、企業は問題を解決する機会を得ることになり、資金の差戻しを防ぐことができます。顧客の資金の返金が認められた場合でも、チャージバックよりも返金の方が好ましいと言えます。チャージバックと比較して、返金は企業が資金の差戻しプロセスの管理が容易になるためです。

セキュリティの強化

銀行振込は企業にとっても顧客にとっても安全性が非常に高くなります。一方、クレジットカード決済は銀行振込よりも不正利用のリスクが高くなります。

Stripe の顧客には、この決済タイプに対する保護がさらに手厚くなっています。Stripe は顧客にバーチャル銀行口座番号を提供しており、顧客からの銀行振込決済の入金先としてお使いいただけます。このバーチャル銀行口座番号では消し込みが自動で行われるだけでなく、企業が実際の口座の詳細を顧客に公開する必要がなくなります。

消費者の好みへのアピール

企業はできるだけ多くの決済手段を受け付けるべきです。受け付ける決済タイプが多いほど、購入完了に至る顧客が増え、多くの顧客を維持できます。銀行振込は特に、一部の購入でクレジットカードやデビットカードを使いたくない顧客を惹きつけることができます。

ヨーロッパとアジア太平洋地域で購入率が向上する

ヨーロッパとアジア太平洋では、取引の多くで銀行振込が使用されています。この決済方式に対応すれば、銀行振込で決済するのに慣れている顧客に好ましく映ります。

企業にとっての銀行振込のデメリット

多くの企業が銀行振込は信頼性が高く、安全で、簡単に決済の送金と受け取りを実行できるとみなしていますが、デメリットがないわけではありません。銀行振込のデメリットをいくつかご紹介します。

消し込み

顧客が決済に請求書参照番号を含めない場合、または顧客が請求書に記載されている金額と異なる金額を決済する場合、銀行振込では、受け取った決済を請求書と照合するための手作業が必要になります。これにより、財務チームが不一致または身元不明の取引を調査するため、遅延やエラーが発生し、管理コストが増加する可能性があります。

継続課金に対する一般的なサポートの欠如

サブスクリプションの販売や継続課金を使用する取引を行っている企業の場合、このサポートの欠如は負担が大きくなる可能性があります。

決済額を管理できない

通常は顧客が取引を開始するため、誤った金額が送金される場合があります。この問題を回避する方法として、たとえば Stripe では、ほとんどのケースで顧客の銀行振込を最大 90 日間保留し、企業が不一致を照合できるようにしています。それでも、顧客から銀行振込を受け付ける場合は、過払いや支払い不足の問題に対応するために時間やリソースを割く必要があります。

未完了の決済が発生する可能性

送金するプロセスは金融機関によって異なるため、企業から顧客に銀行振込の汎用的な手順を伝えることは困難です。顧客が決済を完了したと思っていても、実際に決済を完了するには銀行に連絡する必要があるといった事例もあります。

Stripe の決済体験ではこのリスクを軽減できます。しかし、それでも未完了の決済が発生するリスクはまだあります。銀行振込を受け付ける場合は、取引の完了が顧客にゆだねられるからです。

遅延が発生する可能性が高くなる

銀行振込ネットワークでは処理の遅延が発生することがあります。取引にかかわる銀行によっては、受け取った資金が数日間保留されることがあり、国際送金では、保留と遅延が発生する可能性がさらに高くなります。銀行振込ネットワークの信頼性とスピードは年々向上していますが、クレジットカードやデビットカードでの決済と比べるといまだに遅延が頻繁に発生しています。

ここでは、企業にとっての銀行振込の長所と短所を簡単に説明します。

|

メリット |

デメリット |

|---|---|

|

チャージバックなし: 顧客は決済を差戻すことができない |

継続課金なし: サブスクリプションには最適ではない |

|

返金の管理が向上: 企業が返金するタイミングと方法を決定 |

決済額を管理できない: 顧客が誤った金額を送金する場合がある |

|

高い安全性: カード決済よりも不正利用のリスクが低い |

未完了の決済の可能性: 一部の顧客にとってプロセスがわかりにくい |

|

バーチャル口座番号: 企業は銀行口座の詳細を開示する必要がない |

決済遅延: 特に国際送金では、銀行処理に数日かかる場合があります |

|

一部の顧客に好まれる: 特にカードを避ける顧客にアピールする |

|

|

ヨーロッパとアジア太平洋地域でコンバージョンの向上: これらの地域では銀行振込が一般的です |

銀行振込の安全性

銀行振込は、通常、顧客から決済を受け付けるための非常に安全な手段であり、クレジットカード決済と比較して企業のリスクは低くなります。しかし、顧客側では、電信送金不正利用のリスクがあります。顧客は常に信頼できるソースを通じて受取人の詳細を確認してから、送金を行う必要があります。これは、特に高額の送金や初回の送金を行う場合に当てはまります。

Stripe Payments の活用方法

Stripe Payments は統合型のグローバル決済ソリューションです。成長中のスタートアップから大企業まで、あらゆる企業がオンライン、対面、世界各地で決済を受け付けられます。

Stripe Payments は以下のような場面で役立ちます。

- 決済の自動照合: 各顧客のバーチャル銀行口座とトラブルシューティングツールを使用する自動照合エンジンで、電信送金を特定の決済または請求書に簡単に照合できます。

- 返金の簡素化: 顧客への返金または余剰資金の返却が可能です。

- 決済体験の最適化: 構築済みの決済 UI、125 種類以上の決済手段へのアクセス、Stripe が構築したウォレットである Link により、スムーズな顧客体験を実現し、エンジニアリングの工数を何千時間も節約できます。

- 新市場への迅速な展開: 195 カ国、135 以上の通貨で利用可能な国際決済オプションにより、世界中の顧客にリーチし、多通貨管理の複雑性とコストを軽減できます。

- 対面とオンライン決済の統合: オンラインと対面チャネルにまたがるユニファイドコマース体験を構築することにより、顧客ごとにパーソナライズされたサービスを提供し、ロイヤルティを高め、収益を伸ばします。

- 決済パフォーマンスの向上: ノーコードの不正利用対策機能や承認率向上のための高度な機能を含む、カスタマイズ可能で設定が簡単な各種決済ツールにより、収益を向上させます。

- 柔軟で信頼性の高いプラットフォームによる迅速な成長: 99.999% の稼働時間と業界トップクラスの信頼性を備え、スケールに合わせて拡張可能なプラットフォーム上で構築できます。

Stripe Payments のオンラインおよび対面決済がビジネスにどのように役立つかについて、詳しくご覧ください。または、今すぐ始めることもできます。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。