I bonifici bancari fanno parte delle normali operazioni finanziarie, ma poche persone ne conoscono il funzionamento. Quando arriva un bonifico? Quanto costa? È importante che i titolari delle attività comprendano i dettagli dell'accettazione dei bonifici bancari come modalità di pagamento dei clienti. Di seguito spiegheremo i diversi tipi di bonifici bancari, nonché i pro e i contro di questo metodo di pagamento.

Contenuto dell'articolo

- Che cos'è un bonifico bancario

- Tipi di bonifici bancari nazionali

- Circuiti dei bonifici bancari internazionali

- Tempo richiesto dai bonifici bancari

- Vantaggi dei bonifici bancari per le attività

- Svantaggi dei bonifici bancari per le attività

- Sicurezza dei bonifici bancari

- In che modo Stripe Payments può essere d'aiuto

Che cos'è un bonifico bancario

Un bonifico bancario è un trasferimento elettronico di fondi da un conto bancario a un altro. Esistono molti tipi diversi di bonifici bancari, che possono essere classificati in base al luogo in cui vengono eseguiti e al circuito utilizzato per trasferire fondi. Esistono tre tipi principali con cui le attività hanno a che fare comunemente.

Bonifici bancari a debito

I bonifici bancari a debito si hanno quando l'intestatario del conto autorizza una parte esterna a "prelevare" fondi dal proprio conto bancario. L'ordinante fornisce nome e dati del conto al beneficiario, che li utilizza per prelevare i fondi dal conto dell'ordinante al proprio conto. È la banca del beneficiario che trasferisce i fondi, non quella dell'ordinante. Nelle transazioni dei clienti, il cliente fornisce le informazioni del proprio conto bancario all'elaboratore del pagamento dell'attività, insieme all'autorizzazione a prelevare dal proprio conto l'importo dell'acquisto.

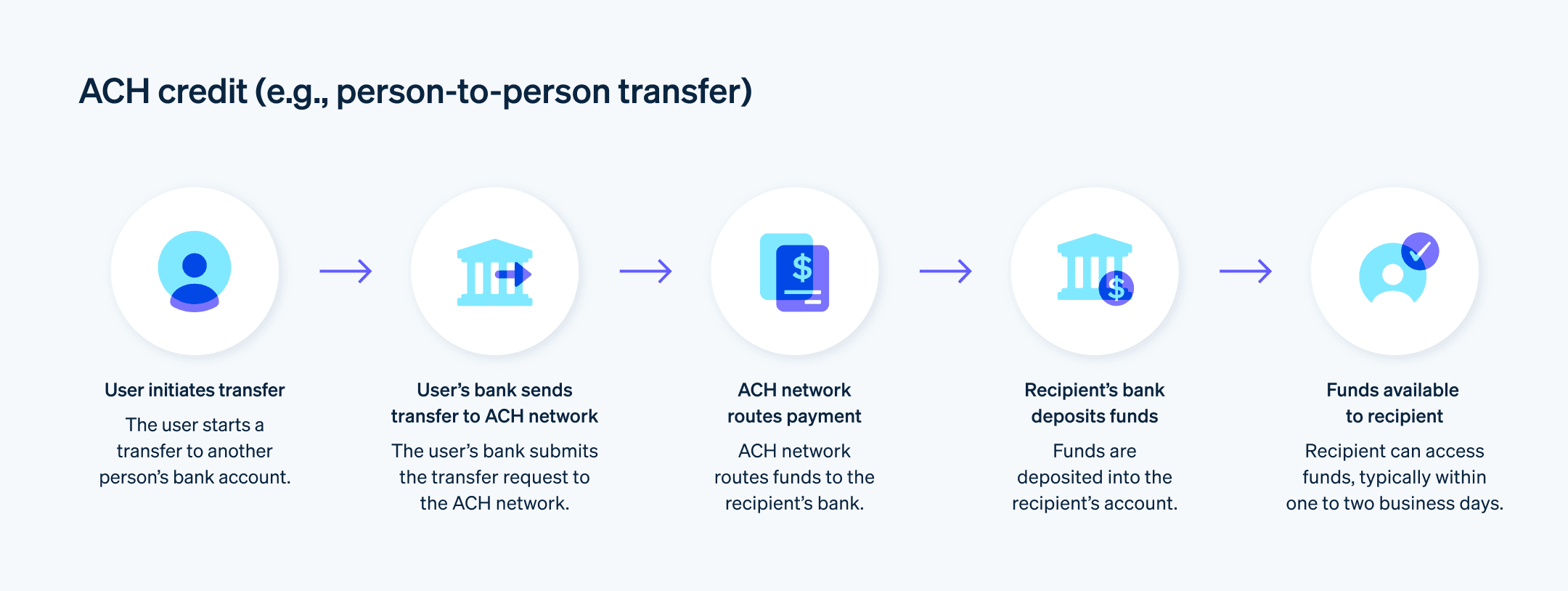

Bonifici bancari a credito

Queste transazioni utilizzano lo stesso circuito dei bonifici a debito, ma il processo è invertito: non è il conto del beneficiario a prelevare denaro da quello dell'ordinante, ma il denaro viene inviato dal conto bancario dell'ordinante a quello del beneficiario.

Pagamenti in tempo reale

I pagamenti in tempo reale reindirizzano il cliente dal sito web dell'attività al sito web del proprio istituto finanziario, dove esegue il trasferimento dei fondi. Vengono utilizzati per gli acquisti nazionali in Paesi come Stati Uniti e Paesi Bassi. L'India, in particolare, è un leader globale nel mercato dei pagamenti in tempo reale.

Stripe offre un'unica integrazione che supporta sia i pagamenti nazionali, sia internazionali in tempo reale, inclusi Sofort e giropay. Ecco come funzionano insieme all'esperienza di completamento della transazione di Stripe:

Il cliente sceglie "Pay by Bank" come metodo di pagamento al completamento della transazione.

Seleziona la propria banca dall'elenco degli istituti finanziari supportati.

Viene reindirizzato al sito web della propria banca.

Il cliente accede utilizzando le credenziali del proprio conto bancario.

Il cliente autorizza il pagamento dalla propria banca.

Una volta approvato il pagamento, il cliente riceve una conferma.

Viene infine reindirizzato al sito web dell'attività, dove viene confermato il completamento della transazione.

Tipi di bonifici bancari nazionali

Negli Stati Uniti, i bonifici sono suddivisi in due categorie: bonifici ACH e bonifici bancari. Vengono effettuati su reti diverse.

Bonifici ACH (Automated Clearing House)

La rete ACH consente alle banche e ad altri istituti finanziari degli Stati Uniti di inviare e ricevere denaro. È gestita da Nacha, un'organizzazione indipendente di proprietà di un grande gruppo di banche, cooperative di credito e aziende di elaborazione dei pagamenti.

Il circuito ACH raggruppa tutte le transazioni ACH pervenute entro un periodo di tempo specifico (in genere circa quattro ore nei giorni lavorativi), quindi le salda a gruppi in diversi momenti della giornata.

I bonifici ACH vengono spesso utilizzati nelle transazioni commerciali, ma possono essere effettuati anche per molti altri scopi:

Pagamento di bollette dei clienti

Rimborsi fiscali

Pagamento di imposte

Contributi previdenziali e su conti di investimento

Donazioni di beneficenza

Pagamento di tasse universitarie

Accredito di fondi tra familiari e amici

Esistono due categorie di bonifici ACH, distinte in base alla direzione del bonifico:

- Accrediti ACH: con gli accrediti ACH, i versamenti sono disposti dal pagatore e trasferiti dal proprio conto bancario al conto di un beneficiario attraverso il circuito ACH. I versamenti degli stipendi da parte di un datore di lavoro sono un caso comune di accrediti ACH, e oltre il 95% dei lavoratori degli Stati Uniti riceve la retribuzione attraverso un versamento diretto.

- Addebiti ACH: con gli addebiti ACH, un'attività avvia il trasferimento dei fondi dal conto bancario di un cliente attraverso il circuito ACH. Le attività utilizzano spesso questi pagamenti per gli addebiti ricorrenti (ad esempio, addebitando l'importo a un cliente che ha configurato i bonifici ACH per un abbonamento).

Bonifici bancari

Mentre i bonifici ACH trasmettono i fondi attraverso la rete centralizzata Nacha, i bonifici bancari nazionali utilizzano le reti gestite dalla Federal Reserve. A differenza delle transazioni ACH, i bonifici bancari vengono gestiti in tempo reale e regolati individualmente. Questo li rende storicamente più veloci dei bonifici ACH, sebbene Nacha abbia recentemente implementato degli aggiornamenti alla normativi per accelerare i bonifici ACH.

Esistono due sistemi principali per effettuare bonifici bancari supportati dalla Federal Reserve: la Federal Reserve Wire Network (Fedwire) e il Clearing House Interbank Payments System (CHIPS). Questi sistemi gestiscono la maggior parte dei bonifici nazionali e delle transazioni internazionali in dollari statunitensi.

Fedwire: Fedwire è un sistema di regolamento dei pagamenti in tempo reale che utilizza il denaro della banca centrale per trasferire elettronicamente i fondi tra attività, clienti, banche ed enti governativi. I bonifici Fedwire sono molto diffusi negli Stati Uniti. Solo nell'aprile 2025 sono stati effettuati oltre 18,6 milioni di bonifici Fedwire.

CHIPS: ogni mercato finanziario dispone di una stanza di compensazione che convalida e finalizza le transazioni tra acquirenti e venditori. CHIPS è la stanza di compensazione degli Stati Uniti per i bonifici bancari di importi rilevanti. Un bonifico medio CHIPS supera i 3 milioni di dollari.

Circuiti per bonifici bancari internazionali

I bonifici bancari internazionali tra gli Stati Uniti e altri Paesi utilizzano spesso il circuito SWIFT (Society for Worldwide Interbank Financial Telecommunication). Il circuito SWIFT è stato fondato nel 1973 per collegare oltre 11.000 banche e istituti finanziari in più di 200 Paesi. Viene gestito dalle banche centrali dei Paesi del G10, che includono Belgio, Canada, Francia, Germania, Italia, Giappone, Paesi Bassi, Regno Unito, Stati Uniti e Svizzera.

I bonifici bancari internazionali e gli scambi di valuta che utilizzano la rete SWIFT richiedono i codici SWIFT, un tipo di codice identificativo dell'attività (BIC).

Al di fuori degli Stati Uniti, altri Paesi possiedono sistemi propri per effettuare bonifici bancari nazionali. Ecco alcuni esempi:

- Clearing House Automated Payments System (CHAPS): CHAPS è l'equivalente del circuito ACH nel Regno Unito. Viene utilizzato nel Regno Unito per elaborare pagamenti in sterline con regolamento nello stesso giorno.

- Bacs: Bacs è un'organizzazione associativa che comprende 16 delle principali banche del Regno Unito. Nel 2023, tramite Bacs sono stati effettuati più di 4,8 miliardi di transazioni con addebito diretto e più di 1,9 miliardi di pagamenti con accredito diretto.

- Single Euro Payments Area (SEPA): la SEPA è un sistema di pagamento integrato con cui gli intestatari di conti bancari situati nel SEE/UE e nel Regno Unito possono trasferire facilmente i fondi tra diverse banche europee.

Tempo richiesto dai bonifici bancari

Indipendentemente dall'origine o dalla destinazione dei fondi, la maggior parte dei bonifici bancari viene elaborata e completata in alcuni giorni. Ecco alcuni dettagli sui tempi previsti per i diversi tipi di bonifici bancari, nazionali e internazionali:

Bonifici bancari in dollari USA: il regolamento dei pagamenti in giornata consente di completare la maggior parte delle transazioni ACH entro lo stesso giorno lavorativo. I bonifici ACH arrivano generalmente entro uno o due giorni lavorativi, mentre i bonifici ACH devono essere elaborati e accreditati entro il giorno lavorativo successivo. Alcune banche potrebbero trattenere per alcuni giorni i fondi trasferiti tramite bonifico , ma questo varia a seconda dell'istituto finanziario.

Bonifici bancari: i bonifici bancari nazionali vengono elaborati in tempo reale e completati in genere entro un giorno lavorativo. Tuttavia, se un bonifico bancario viene avviato nelle ultime ore del venerdì, potrebbe non essere completato fino al lunedì successivo.

Bonifici bancari internazionali: per l'elaborazione e l'accredito dei bonifici bancari SWIFT tra gli Stati Uniti e altri Paesi, sono in genere necessari da uno a cinque giorni lavorativi. È una transazione più lenta rispetto ai bonifici ACH e ai bonifici bancari, a causa delle maggiori misure di prevenzione contro le frodi e il riciclaggio di denaro.

Vantaggi dei bonifici bancari per le attività

Ecco alcuni dei principali vantaggi per le attività commerciali che accettano bonifici bancari:

Non possono essere stornati o annullati

Il principale vantaggio dei bonifici bancari è che non possono essere annullati dai clienti. Diversamente dai pagamenti con carta di credito, sempre soggetti al rischio di storno, una volta avviati i bonifici bancari non possono essere annullati dal cliente.

Qualora il cliente nutrisse delle perplessità sull'acquisto dopo aver pagato con un bonifico bancario, deve contattare l'attività e richiedere un rimborso. In questo scenario l'attività ha la possibilità di risolvere al meglio il problema ed evitare uno storno di fondi. Anche se in certe situazioni è consentita la restituzione dei fondi al cliente, un rimborso è preferibile a uno storno, perché concede alle attività commerciali un maggiore controllo sul processo di annullamento del pagamento.

Maggiore sicurezza

I bonifici bancari tendono a essere molto sicuri per le attività commerciali e i clienti, mentre i pagamenti con carta di credito sono esposti a un maggiore rischio di frode.

I clienti di Stripe usufruiscono di altri livelli di protezione per questi tipi di pagamenti. Stripe fornisce ai propri clienti un numero di conto bancario virtuale su cui effettuare i pagamenti tramite bonifico bancario. Grazie a questo numero di conto virtuale, la riconciliazione è automatica e le attività commerciali possono evitare di rivelare ai clienti i dati del conto reale.

Attraente per le preferenze dei consumatori

Per le attività è consigliabile accettare quanti più metodi di pagamento possibile. I bonifici bancari, in particolare, sono visti favorevolmente dai clienti, che preferiscono effettuare determinati acquisti senza utilizzare carte di credito o di debito.

Percentuali di conversione più alte in Europa e Asia-Pacifico

I clienti in Europa e Asia-Pacifico effettuano molte transazioni tramite bonifico bancario. La capacità di offrire questo tipo di pagamento renderà la tua attività più interessante per i clienti abituati a pagare in questo modo.

Svantaggi dei bonifici bancari per le attività

Benché i bonifici bancari siano per la maggior parte delle attività un metodo semplice, affidabile e sicuro per inviare e ricevere pagamenti, hanno anche alcuni aspetti negativi. Eccone alcuni:

Riconciliazione

Se i clienti non includono i numeri di riferimento della fattura nei loro pagamenti, o pagano un importo diverso da quello indicato nella fattura, quei bonifici bancari richiederanno uno lavoro manuale per abbinarli alle fatture. Questo può causare ritardi o errori e aumentare i costi amministrativi poiché i team finanziari devono indagare sulle transazioni non corrispondenti o non identificate.

Mancanza generale di supporto dei pagamenti ricorrenti

Questa mancanza di supporto può rivelarsi onerosa o proibitiva se l'attività vende abbonamenti o deve gestire altri tipi di pagamenti ricorrenti.

Nessun controllo sull'importo del pagamento

In queste transazioni, avviate in genere dai clienti, esiste il rischio che venga inviato un importo errato. È possibile ovviare a questa situazione in diversi modi: ad esempio, Stripe trattiene i bonifici bancari dei clienti e nella maggior parte dei casi concede alle attività commerciali fino a 90 giorni per riconciliare le discrepanze. Se scegli di accettare bonifici bancari dai clienti, dovrai comunque dedicare tempo e risorse per correggere gli importi eccessivi o insufficienti.

Possibilità di pagamenti incompleti

Poiché il processo di elaborazione del bonifico varia a seconda degli istituti finanziari, è difficile per le attività fornire ai clienti istruzioni universali per i bonifici bancari. Un cliente potrebbe credere di aver effettuato un pagamento quando invece avrebbe dovuto contattare la propria banca per completarlo.

L'esperienza di pagamento di Stripe riduce alcuni di questi rischi. Tuttavia, le attività commerciali che accettano bonifici bancari sono comunque esposte al rischio di pagamenti incompleti, poiché dipendono dal cliente per il completamento della transazione.

Maggiori possibilità di ritardi

I circuiti dei bonifici bancari subiscono a volte ritardi nell'elaborazione. A seconda delle banche coinvolte nella transazione, i fondi ricevuti vengono spesso trattenuti anche per diversi giorni. Questi problemi sono più comuni nei bonifici internazionali. I circuiti dei bonifici bancari stanno diventando più affidabili e veloci anno dopo anno, ma i ritardi sono comunque più frequenti rispetto ai pagamenti con carta di credito o di debito.

Ecco un elenco semplificato dei pro e dei contro dei bonifici bancari per le attività:

|

Vantaggi |

Svantaggi |

|---|---|

|

Nessun storno: i clienti non possono annullare i pagamenti |

Nessun pagamento ricorrente: non sono ideali per gli abbonamenti |

|

Maggiore controllo sui rimborsi: le attività decidono quando e come emettere un rimborso |

Nessun controllo sull'importo del pagamento: i clienti possono inviare un importo sbagliato |

|

Altamente sicuri: minor rischio di frode rispetto ai pagamenti con carta |

Possibilità di pagamenti incompleti: procedura confusa per alcuni clienti |

|

Numeri di conto virtuali: le attività non mostrano i propri dati bancari |

Ritardi dei pagamenti: l'elaborazione delle banche può richiedere giorni, soprattutto per i bonifici internazionali |

|

Preferiti da alcuni clienti: interessanti soprattutto per chi vuole evitare le carte |

|

|

Migliore conversione in Europa e Asia-Pacifico: i bonifici bancari sono comuni in queste aree geografiche |

Sicurezza dei bonifici bancari

I bonifici bancari sono in genere un modo molto sicuro per accettare pagamenti dai clienti, con meno rischi per le attività rispetto ai pagamenti con carta di credito. Dal lato del cliente, tuttavia, esiste il rischio di frode sui bonifici. Per rimanere al sicuro, i clienti dovrebbero sempre verificare i dati del beneficiario tramite una fonte affidabile prima di inviare il denaro, soprattutto quando effettuano bonifici importanti o per la prima volta.

In che modo Stripe Payments può essere d'aiuto

Stripe Payments offre una soluzione di pagamento unificata e globale che aiuta ogni attività, dalle start-up in fase di espansione alle multinazionali, ad accettare pagamenti online, di persona e in tutto il mondo.

Con Stripe Payments puoi:

- _Riconciliare i pagamenti automaticamente: _ riconcilia facilmente i bonifici bancari con un pagamento o una fattura specifici grazie a un motore di riconciliazione automatico che utilizza conti bancari virtuali per ogni cliente e strumenti per la risoluzione dei problemi.

- Semplificare i rimborsi: effettua rimborsi o restituisci i fondi in eccesso al cliente.

- Ottimizzare l'esperienza della procedura di pagamento: crea un'esperienza senza problemi per il cliente e risparmia migliaia di ore di progettazione con le interfacce utente predefinite, per accedere a oltre 125 metodi di pagamento e a Link, il wallet di Stripe.

- Espanderti più rapidamente in nuovi mercati: raggiungi clienti in tutto il mondo e riduci la complessità e i costi della gestione multivaluta con opzioni di pagamento transfrontaliere, disponibili in 195 Paesi e in oltre 135 valute.

- Unificare i pagamenti di persona e online: crea un'esperienza di commercio unificato su canali online e di persona per personalizzare le interazioni, premiare la fedeltà e aumentare i ricavi.

- Migliorare le prestazioni dei pagamenti: aumenta i ricavi con una gamma di strumenti di pagamento personalizzabili e facili da configurare, tra cui la protezione contro le frodi no-code e funzionalità avanzate per migliorare i tassi di autorizzazione.

- Stare al passo con la rapidità operativa grazie a una piattaforma flessibile e affidabile per la crescita: sfrutta una piattaforma progettata per crescere insieme a te, con un'operatività del 99,999% e un'affidabilità leader nel settore.

Scopri di più su come Stripe Payments può supportare i tuoi pagamenti online e di persona, oppure inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.