Las transferencias bancarias son una parte rutinaria de nuestra vida financiera, pero pocas personas entienden cómo funcionan. ¿Cuándo llegará una transferencia? ¿Cuánto costará? Es importante que los propietarios de las empresas entiendan los detalles de aceptar transferencias bancarias como método de pago del cliente. A continuación, explicaremos los diferentes tipos de transferencias bancarias y las ventajas y desventajas de este método de pago.

¿Qué contiene este artículo?

- ¿Qué es una transferencia bancaria?

- Tipos de transferencias bancarias nacionales

- Redes internacionales de transferencias bancarias

- ¿Cuánto tiempo tardan las transferencias bancarias?

- Ventajas de las transferencias bancarias para las empresas

- Desventajas de las transferencias bancarias para las empresas

- ¿Son seguras las transferencias bancarias?

- Cómo puede ayudar Stripe Payments

¿Qué es una transferencia bancaria?

Una transferencia bancaria es el movimiento electrónico de fondos de una cuenta bancaria a otra. Hay muchos tipos diferentes de transferencias bancarias, que pueden ser categorizadas en función de dónde operan y qué red utilizan para mover fondos. Hay tres tipos principales con los que se encuentran habitualmente las empresas.

Transferencias de débito bancario

Las transferencias de débito bancario ocurren cuando el titular de la cuenta autoriza a una parte externa a «retirar» fondos de su cuenta bancaria. El remitente proporciona su nombre y los datos de la cuenta al beneficiario, quien luego utiliza esa información para realizar la extracción de fondos de la cuenta del remitente a la suya. El banco del beneficiario inicia la transferencia de fondos, no el banco del remitente. En las transacciones de clientes, el cliente brinda la información de su cuenta bancaria al procesador de pagos de la empresa, junto con la autorización para retirar el importe de la compra de su cuenta.

Transferencias de crédito bancario

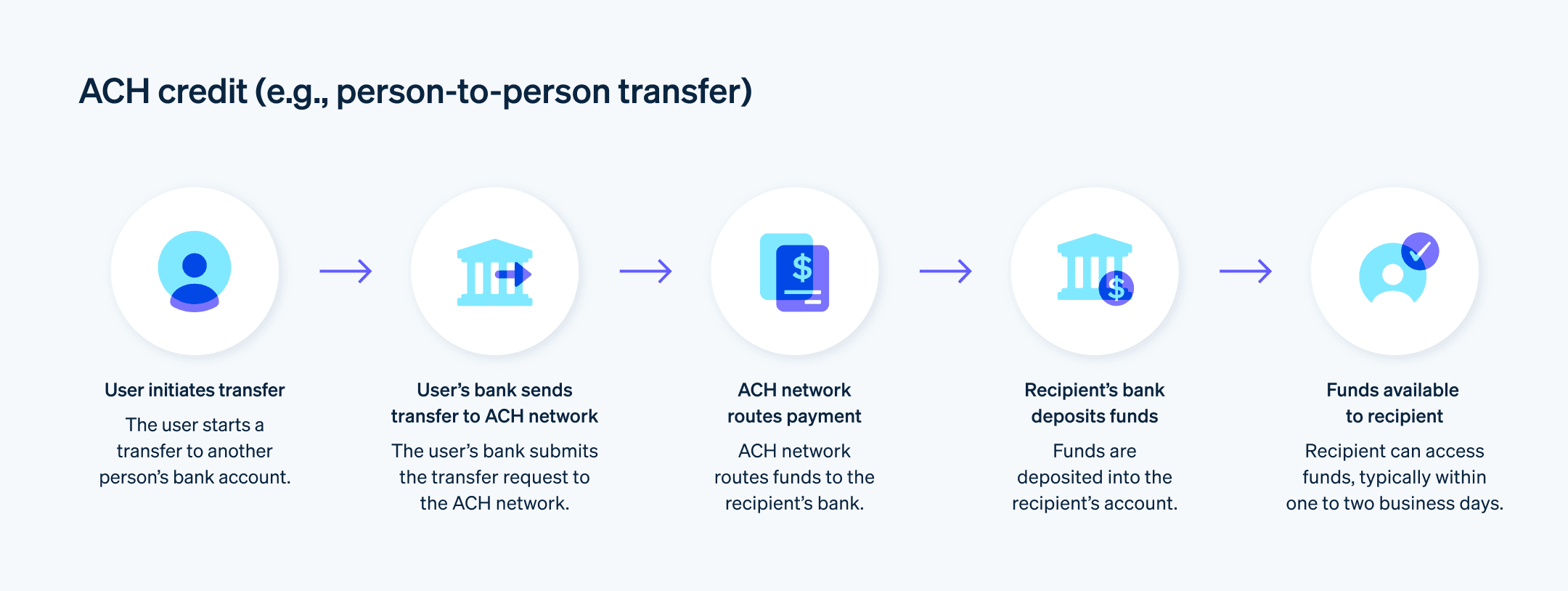

Estas transacciones utilizan la misma red que las transferencias de débito, pero la acción es inversa: en lugar de que la cuenta del beneficiario «extraiga» dinero de la cuenta del remitente, las transferencias de crédito se llevan a cabo mediante el «envío» de dinero de la cuenta bancaria del remitente a la del beneficiario.

Pagos en tiempo real

Los pagos en tiempo real redireccionan al cliente del sitio web de la empresa al sitio web de su institución financiera, donde completan la transferencia de los fondos. Se utilizan para compras nacionales en países como EE. UU. y los Países Bajos. India, en particular, es un líder mundial en el mercado de pagos en tiempo real.

Stripe ofrece una única integración que admite pagos en tiempo real tanto nacionales como internacionales, incluidos Sofort y giropay. A continuación, te explicamos cómo funcionan con la experiencia del proceso de compra de Stripe:

El cliente elige «Pay by Bank» como método de pago durante el proceso de compra.

Selecciona su banco de una lista de instituciones financieras admitidas.

Se le redirige al sitio web de su banco.

El cliente realiza el registro con las credenciales de su cuenta bancaria.

El cliente autoriza el pago a través de su banco.

Una vez aprobado el pago, el cliente recibe una confirmación.

Por último, se lo redirige nuevamente al sitio web de la empresa, donde se confirma la transacción completada.

Tipos de transferencias bancarias nacionales

Las transferencias bancarias en EE. UU. se dividen en dos categorías: transferencias ACH y transferencias electrónicas. Estas transferencias se realizan en diferentes redes.

Transferencias de la Cámara de Compensación Automatizada (ACH)

La red ACH permite que bancos y otras instituciones financieras de EE. UU. envíen y reciban dinero. Es administrada por Nacha, una organización independiente que es propiedad de un gran grupo de bancos, cooperativas de crédito y empresas de procesamiento de pagos.

La red ACH agrupa todas las transacciones ACH que llegan dentro de un plazo determinado (en general cuatro horas aproximadamente en días hábiles) y, luego, acredita las transacciones en lotes de manera periódica a lo largo del día.

Las transferencias ACH se utilizan a menudo en transacciones comerciales, pero pueden utilizarse para muchos otros fines:

Pagos de facturas de clientes

Reembolsos de impuestos

Pago de impuestos

Contribuciones a cuentas de jubilación e inversión

Donaciones a organizaciones benéficas

Pagos de matrícula universitaria

Fondos enviados entre familiares y amigos

Hay dos categorías de transferencias ACH, las cuales se distinguen por la dirección de los fondos transferidos:

- Créditos ACH: con los créditos ACH, el pagador inicia los depósitos y los transfiere de su cuenta bancaria a la cuenta del beneficiario a través de la red ACH. Los depósitos de nómina de los empleadores son un caso de uso común de los créditos ACH, ya que más del 95 % de los trabajadores de EE. UU. reciben su pago por depósito directo.

- Débitos ACH: con los débitos ACH, una empresa inicia la transferencia de fondos desde la cuenta bancaria de un cliente a través de la red ACH. Las empresas suelen utilizar estos pagos para cargos recurrentes (p. ej., cobrar a un cliente que configuró las transferencias ACH para una suscripción).

Transferencias electrónicas

Si bien las transferencias ACH transfieren fondos a través de la red centralizada de Nacha, las transferencias electrónicas nacionales utilizan redes que opera la reserva federal. A diferencia de las transacciones ACH, las transferencias electrónicas se gestionan en tiempo real y se acreditan de manera individual, lo que las hace históricamente más rápidas que las transferencias ACH. Sin embargo, recientemente Nacha ha implementado actualizaciones normativas para acelerar las transferencias ACH.

Existen dos sistemas principales de transferencias electrónicas respaldados por la reserva federal: la Red de Transferencias Electrónicas de la Reserva Federal (Fedwire) y el Sistema de Pagos Interbancarios de la Cámara de Compensación (CHIPS). Estos sistemas manejan la mayoría de las transferencias de fondos nacionales y transacciones internacionales con dólares estadounidenses:

Fedwire: Fedwire es un sistema de acreditación de fondos en tiempo real que utiliza dinero del banco central para transferir fondos electrónicamente entre empresas, clientes, bancos y organismos gubernamentales. Las transferencias con Fedwire son muy populares en los EE. UU. Solo en abril de 2025, se enviaron más de 18.6 millones de transferencias con Fedwire.

CHIPS: cada mercado financiero tiene una cámara de compensación que valida y finaliza las transacciones entre compradores y vendedores. CHIPS es la cámara de compensación en los EE. UU. para grandes transferencias bancarias; la transferencia promedio de CHIPS es de más de $3 millones.

Redes de transferencias bancarias internacionales

Las transferencias bancarias internacionales entre EE. UU. y otros países suelen utilizar la red SWIFT (Sociedad para las Telecomunicaciones Financieras Interbancarias Mundiales). SWIFT se fundó en 1973 para conectar a más de 11,000 bancos e instituciones financieras en más de 200 países. Esta red es administrada por los bancos centrales de los países del G-10, entre ellos Alemania, Bélgica, Canadá, Estados Unidos, Francia, Italia, Japón, Países Bajos, El Reino Unido, Suecia y Suiza.

Las transferencias electrónicas internacionales y los cambios de monedas que utilizan la red SWIFT requieren códigos SWIFT, que son un tipo de código de identificación de la empresa (BIC).

Fuera de los EE. UU., otros países tienen sus propios sistemas para realizar transferencias bancarias dentro de sus fronteras. Estos son algunos ejemplos:

- Sistema de pagos automatizados de la Cámara de Compensación (CHAPS): CHAPS es el equivalente de ACH en El Reino Unido. Esta red se utiliza para procesar pagos en libras esterlinas el mismo día.

- Bacs: Bacs es una organización integrada por 16 de los principales bancos de El Reino Unido. En 2023, se realizaron más de 4800 millones de transacciones de débito directo a través de Bacs y más de 1900 millones de pagos de crédito directo.

- Zona única de pagos en euros (SEPA): la SEPA es un sistema de pagos integrado que les permite a los titulares de cuentas bancarias de la UE, el Espacio Económico Europeo y El Reino Unido transferir fondos fácilmente entre diferentes bancos europeos.

¿Cuánto tardan las transferencias bancarias?

Independientemente de a dónde o desde dónde envíes los fondos, la mayoría de las transferencias bancarias se procesan y entregan en unos pocos días. A continuación, te presentamos un resumen más detallado de los plazos que puedes esperar de los diferentes tipos de transferencias bancarias, tanto nacionales como internacionales:

Transferencias bancarias en USD: la acreditación de fondos en el mismo día permite que la mayoría de las transacciones ACH se completen en el mismo día hábil. Por lo general, las transferencias de crédito ACH se entregan en el transcurso de uno a dos días hábiles, y las transferencias de débito ACH deben procesarse y entregarse al siguiente día hábil. Algunos bancos pueden retener los fondos entregados a través de transferencias ACH durante unos días, pero esto varía según la institución financiera.

Transferencias electrónicas: las transferencias electrónicas nacionales se procesan en tiempo real y, por lo general, se entregan en el plazo de un día hábil. Pero si una transferencia electrónica se inicia tarde un viernes, es posible que no se entregue hasta el lunes siguiente.

Transferencias electrónicas internacionales: las transferencias bancarias SWIFT entre EE. UU. y otros países suelen tardar entre uno y cinco días hábiles en procesarse y entregarse. Son más lentas que las transferencias ACH y las electrónicas, debido al aumento de las medidas de mitigación contra el fraude y el lavado de dinero.

Ventajas de las transferencias bancarias para las empresas

Estas son algunas de las principales ventajas para las empresas que aceptan transferencias bancarias.

No hay revocaciones de pagos ni contracargos

La mayor ventaja de las transferencias bancarias es que los clientes no pueden revertirlas. A diferencia de los pagos con tarjeta de crédito, que siempre conllevan el riesgo de contracargos, el cliente no puede dar marcha atrás con las transferencias bancarias una vez que se inician.

Si el cliente no está satisfecho con su compra después de pagar mediante transferencia bancaria, debe comunicarse con la empresa y solicitar un reembolso. Este escenario le brinda a la empresa la mejor oportunidad posible para resolver el problema y posiblemente evitar una revocación de fondos. Incluso si una situación justifica la devolución de los fondos del cliente, se prefieren los reembolsos a los contracargos. Los reembolsos les otorgan a las empresas más control sobre el proceso de revocación de fondos.

Mayor seguridad

Las transferencias bancarias suelen ser muy seguras para las empresas y sus clientes, mientras que los pagos con tarjeta de crédito conllevan un riesgo relativamente mayor de fraude.

Los clientes de Stripe cuentan con capas adicionales de protección para este tipo de pagos. Te proporcionamos un número de cuenta bancaria virtual al que tus clientes envían los pagos por transferencia bancaria. Este número de cuenta virtual automatiza la conciliación y evita que las empresas expongan los datos reales de su cuenta a los clientes.

Apelación a las preferencias de los consumidores

Las empresas deben aceptar tantos métodos de pago como sea posible. Cuantos más tipos de pago aceptes, más clientes podrás convertir y retener. Las transferencias bancarias, en particular, son atractivas para los clientes que prefieren no utilizar tarjetas de crédito o débito para determinadas compras.

Mayores tasas de conversión en Europa y Asia-Pacífico

Muchas de las transacciones de los clientes en Europa y Asia-Pacífico se realizan mediante transferencia bancaria. Aceptar este tipo de pago hará que tu empresa sea más favorable para los clientes que están acostumbrados a pagar de esta manera.

Desventajas de las transferencias bancarias para las empresas

Si bien la mayoría de las empresas consideran que las transferencias bancarias son una forma confiable, segura y fácil de enviar y recibir pagos, no están exentas de inconvenientes. Estos son algunos de los posibles inconvenientes de las transferencias bancarias que debes tener en cuenta.

Conciliación

Si los clientes no incluyen números de referencia de facturas en sus pagos o pagan un importe diferente del que aparece en la factura, esas transferencias bancarias requerirán un esfuerzo manual para cotejar los pagos entrantes con las facturas. Esto puede causar retrasos o errores y aumentar los costos administrativos, ya que los equipos financieros deben investigar las transacciones que no coinciden o no están identificadas.

Falta general de soporte para pagos recurrentes

Esta falta de soporte podría causar molestias o resultar prohibitivo si tu empresa vende suscripciones o maneja pagos recurrentes.

No hay control sobre el monto del pago

Debido a que los clientes suelen iniciar la transacción, es posible que envíen un importe equivocado. Hay formas de evitarlo. Por ejemplo, Stripe retiene las transferencias bancarias de los clientes durante un máximo de 90 días y les permite a las empresas conciliar las discrepancias, en la mayoría de los casos. Sin embargo, aun así tendrás que dedicar más tiempo y recursos a problemas de pagos excesivos o insuficientes cuando aceptes transferencias bancarias de clientes.

Posibilidad de que el pago esté incompleto

Debido a que el proceso de transferencia varía de una institución financiera a otra, es difícil para las empresas dar instrucciones universales sobre transferencias bancarias a sus clientes. Un cliente puede pensar que ha completado un pago, cuando en realidad tiene que ponerse en contacto con su banco para hacerlo.

La experiencia del proceso de compra de Stripe mitiga parte de este riesgo. Sin embargo, las empresas pueden seguir corriendo cierto riesgo de que el pago quede incompleto, ya que aceptar una transferencia bancaria significa depender del cliente para que complete la transacción.

Mayor posibilidad de retrasos

Las redes de transferencias bancarias a veces tienen retrasos en el procesamiento. Según los bancos involucrados en la transacción, los fondos recibidos pueden retenerse durante días. Las retenciones y los retrasos se vuelven más probables con las transferencias internacionales. Las redes de transferencias bancarias son cada vez más confiables y rápidas, pero los retrasos siguen ocurriendo con mayor frecuencia que con los pagos con tarjetas de crédito y débito.

A continuación, encontrarás una lista simplificada de las ventajas y desventajas de las transferencias bancarias para empresas:

|

Ventajas |

Desventajas |

|---|---|

|

Sin contracargos: los clientes no pueden revertir los pagos |

Sin pagos recurrentes: no son ideales para las suscripciones |

|

Más control sobre los reembolsos: las empresas deciden cuándo y cómo emitir un reembolso |

Sin control sobre el importe del pago: los clientes pueden enviar el importe incorrecto |

|

Altamente seguras: menor riesgo de fraude que con los pagos con tarjeta |

Posibilidad de pagos incompletos: el procesamiento puede ser confuso para algunos clientes |

|

Números de cuentas virtuales: las empresas no expondrán sus datos bancarios |

Pagos retrasados: el procesamiento bancario puede tardar días, especialmente para las transferencias internacionales |

|

Algunos clientes las prefieren: preferidas especialmente por quienes evitan las tarjetas |

|

|

Mayor conversión en Europa y Asia-Pacífico: las transferencias bancarias son comunes en estas regiones |

¿Son seguras las transferencias bancarias?

Las transferencias bancarias suelen ser una forma muy segura de aceptar pagos de clientes, con menos riesgo para las empresas en comparación con los pagos con tarjeta de crédito. Sin embargo, del lado del cliente existe el riesgo de fraude por transferencia electrónica. Para estar protegidos, los clientes siempre deben verificar los datos del beneficiario a través de una fuente confiable antes de enviar dinero, especialmente cuando realizan transferencias grandes o por primera vez.

Cómo puede ayudar Stripe Payments

Stripe Payments proporciona una solución de pagos unificada y global que ayuda a cualquier empresa, desde startups en expansión hasta empresas globales, a aceptar pagos en línea, en persona y en todo el mundo.

Con Stripe Payments, puedes hacer lo siguiente:

- Conciliar pagos automáticamente: concilia de forma sencilla transferencias electrónicas con un pago o factura específica con un motor de conciliación automático que utiliza cuentas bancarias virtuales para cada cliente y herramientas de resolución de problemas.

- Simplificar los reembolsos: procesa los reembolsos o la devolución del exceso de fondos al cliente.

- Optimizar tu experiencia de confirmación de compra: crea una experiencia de cliente sin problemas y ahorra miles de horas de ingeniería con interfaces de usuario de pago prediseñadas, acceso a más de 125 métodos de pago y a Link, una cartera creada por Stripe.

- Llegar a nuevos mercados más rápido: conéctate con clientes de todo el mundo y reduce la complejidad y el costo de la gestión de múltiples monedas con opciones de pago transfronterizas, disponibles en 195 países en más de 135 monedas.

- Unificar los pagos en persona y los pagos en línea: crea una experiencia de comercio unificado en todos los canales, tanto en línea como en persona, para personalizar las interacciones, recompensar la lealtad y aumentar los ingresos.

- Mejorar el rendimiento de los pagos: aumenta los ingresos con una gama de herramientas de pago personalizables y fáciles de configurar, las cuales incluyen protección contra fraudes que no requieren programación y funcionalidades avanzadas para mejorar las tasas de autorización.

- Avanzar más rápido con una plataforma flexible y confiable para el crecimiento: desarrolla en una plataforma diseñada para crecer contigo, con un tiempo de actividad del 99.999 % y confiabilidad líder en el sector.

Obtén más información sobre cómo Stripe Payments puede impulsar tus pagos en línea y en persona, o empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.