Banköverföringar är en rutinmässig del av vårt ekonomiska liv, men få människor förstår hur de fungerar. När kommer en överföring vara framme? Vad kostar det? Det är viktigt för företag att förstå detaljerna kring att ta emot banköverföringar som en kundbetalningsmetod. Nedan förklarar vi de olika typerna av banköverföringar och för- och nackdelarna med denna betalningsmetod.

Vad innehåller den här artikeln?

- Vad är en banköverföring?

- Typer av inhemska banköverföringar

- Internationella banköverföringsnätverk

- Hur lång tid tar banköverföringar?

- Fördelar med banköverföringar för företag

- Nackdelar med banköverföringar för företag

- Är banköverföringar säkra?

- Så kan Stripe Payments hjälpa till

Vad är en banköverföring?

En banköverföring är elektronisk överföring av medel från ett bankkonto till ett annat. Det finns många olika typer av banköverföringar, som kan kategoriseras baserade på var de är verksamma och vilket nätverk de använder för att flytta medel. Det finns tre huvudtyper som företag ofta stöter på.

Autogiro

Bankdebiteringsöverföringar sker när en kontoinnehavare godkänner en extern part att "dra" medel från sitt bankkonto. Avsändaren ger sitt namn och kontouppgifter till mottagaren, som sedan använder den informationen för att dra medel från avsändarens konto till sitt eget. Mottagarens bank initierar överföringen av medlen, inte avsändarens bank. Vid kundtransaktioner ger kunden sin bankkontoinformation till företagets betalleverantör, tillsammans med auktorisering att ta ut köpbeloppet från sitt konto.

Banköverföringar

Dessa transaktioner använder samma nätverk som autogiroöverföringar, men omvänt: Istället för att "dra" pengar från avsändarens konto flyttar kreditöverföringar pengar från avsändarens bankkonto till mottagarens.

Betalningar i realtid

Betalningar i realtid omdirigerar kunden från företagets webbplats till finansinstitutets webbplats, där de slutför överföringen av medlen. De används för inhemska köp i länder som USA och Nederländerna. Indien är i synnerhet globalt ledande på marknaden för betalningar i realtid.

Stripe erbjuder en enda integration som stöder både inhemska och internationella realtidsbetalningar, inklusive Sofort och giropay. Så här fungerar de med Stripes kassaupplevelse:

Kunden väljer Pay by Bank som betalningsmetod i kassan.

De väljer sin bank från en lista över finansinstitut som stöds.

De omdirigeras till sin banks webbplats.

Kunden loggar in med inloggningsuppgifterna för sitt bankkonto.

Kunden godkänner betalningen via sin bank.

När betalningen har godkänts får kunden en bekräftelse.

Slutligen dirigeras de tillbaka till företagets webbplats, där den genomförda transaktionen bekräftas.

Typer av inhemska banköverföringar

Banköverföringar i USA kan delas in i två kategorier: ACH-överföringar och elektroniska banköverföringar. Dessa överföringar sker över olika nätverk.

Överföringar via Automated Clearing House (ACH)

ACH-nätverket gör det möjligt för banker och andra finansinstitut i USA att skicka och ta emot pengar. Det drivs av Nacha, en oberoende organisation som ägs av en stor grupp banker, kreditföreningar och företag som behandlar betalningar.

ACH-nätverket buntar ihop alla ACH-transaktioner som kommer in inom en given tidsram (vanligtvis fyra timmar på företaget) och avräknar sedan transaktionerna i batchar regelbundet under dagen.

ACH-överföringar används ofta i kommersiella transaktioner, men de kan användas för många andra ändamål:

Betalning av kundfakturor

Skatteåterbäring

Skattebetalningar

Avgifter till pensions- och investeringskonton

Donationer till välgörenhet

Betalningar av universitets- och högskoleavgifter

Pengar som skickas mellan familj och vänner

Det finns två kategorier av ACH-överföringar, som skiljer sig åt genom riktningen på de medel som överförs:

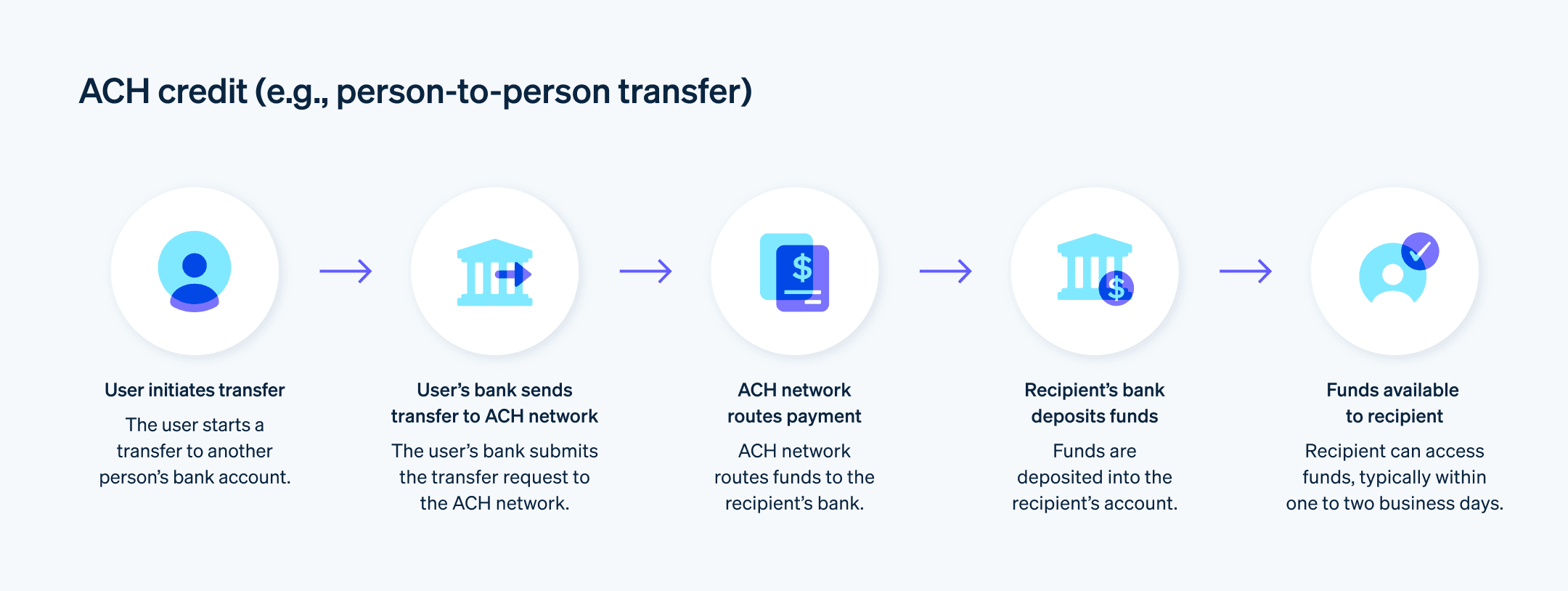

- ACH-krediter: Med ACH-krediter initieras insättningar av betalaren och överförs från dennes bankkonto till betalningsmottagarens konto via ACH-nätverket. Arbetsgivares löneinsättningar är ett vanligt användningsfall för ACH-krediter, där mer än 95 % av USA:s arbetstagare får sin lön genom direkt insättning.

- ACH-debiteringar: Med ACH-debiteringar initierar ett företag överföringen av medel från en kunds bankkonto via ACH-nätverket. Företag använder ofta dessa betalningar för återkommande debiteringar (t.ex. genom att debitera en kund som har konfigurerat ACH-överföringar för ett abonnemang).

Banköverföringar

Medan ACH-överföringar överför medel via det centraliserade Nacha-nätverket, använder inhemska överföringar nätverk som Federal Reserve driver. Till skillnad från ACH-transaktioner hanteras banköverföringar i realtid och avräknas individuellt. Detta gör dem historiskt snabbare än ACH-överföringar, även om Nacha nyligen har infört regulatoriska uppdateringar för att påskynda ACH-överföringar.

Det finns två huvudsakliga banköverföringssystem som stöds av Federal Reserve: Federal Reserve Funds Service och Clearing House Interbank Payments System (CHIPS). Dessa system hanterar majoriteten av alla inhemska överföringar och internationella transaktioner med amerikanska dollar.

Fedwire: Fedwire är ett system för avräkning i realtid som använder centralbankspengar för att elektroniskt överföra medel mellan företag, kunder, banker och myndigheter. Fedwire-överföringar är mycket populära i USA. Bara i april 2025 skickades mer än 18,6 miljoner Fedwire-överföringar.

CHIPS: Varje finansmarknad har ett clearinghus som validerar och slutför transaktioner mellan köpare och säljare. CHIPS är clearinghuset i USA för stora banköverföringar (den genomsnittliga CHIPS-överföringen ligger på över 3 miljoner USD.

Nätverk för internationella banköverföringar

Internationella banköverföringar mellan USA och andra länder använder oftast SWIFT-nätverket (Society for Worldwide Interbank Financial Telecommunication). SWIFT grundades 1973 för att förbinda över 11 000 banker och finansinstitut i över 200 länder. Detta nätverk förvaltas av centralbanker i G10-länderna (Belgien, Kanada, Frankrike, Tyskland, Italien, Japan, Nederländerna, Storbritannien, USA och Schweiz).

Internationella överföringar och valutor som använder SWIFT-nätverket kräver SWIFT-koder, som är en typ av företags-id-kod (BIC).

Utanför USA har andra länder sina egna system för att genomföra banköverföringar inom sina gränser. Här är några exempel:

- Clearing House Automated Payments System (CHAPS): CHAPS är Storbritanniens motsvarighet till ACH. Detta nätverk används i Storbritannien för att behandla betalningar i brittiska pund samma dag.

- Bacs: Bacs är en medlemsorganisation som består av 16 ledande banker i Storbritannien. År 2023 gjordes mer än 4,8 miljarder autogirotransaktioner via Bacs och mer än 1,9 miljarder direktkreditbetalningar.

- Det gemensamma eurobetalningsområdet (SEPA): SEPA är ett integrerat betalningssystem som gör det möjligt för bankkontoinnehavare i EU/EES och Storbritannien att enkelt överföra medel mellan olika europeiska banker.

Hur lång tid tar banköverföringar?

Oavsett från eller vart du skickar pengarna behandlas och levereras de flesta banköverföringar inom några dagar. Nedan anger vi hur lång tid du kan förvänta dig att olika typer av banköverföringar tar, både inhemska och internationella:

Banköverföringar i USD: avräkning samma dag gör det möjligt att slutföra de flesta ACH-transaktioner samma arbetsdag. ACH-kreditöverföringar levereras vanligtvis inom en till två arbetsdagar och ACH-debiteringar måste behandlas och och levereras nästa arbetsdag. Vissa banker kan behålla medel som levereras via ACH-överföring några dagar, men detta varierar beroende på finansinstitut.

Elektroniska överföringar: Inhemska elektroniska överföringar behandlas i realtid och levereras vanligtvis inom en arbetsdag. Men om en banköverföring initieras sent på en fredag kanske den inte levereras förrän följande måndag.

Internationella överföringar: SWIFT-banköverföringar mellan USA och andra länder tar vanligtvis en till fem arbetsdagar att behandla och leverera. Detta är långsammare än ACH och elektroniska överföringar på grund av ökade åtgärder för att minska risken för bedrägerier och penningtvätt.

Fördelar med banköverföringar för företag

Här är några viktiga fördelar för företag som tar emot banköverföringar:

Inga återförda betalningar eller återkrediteringar (chargebacks)

Den största fördelen med banköverföringar är att kunderna inte kan upphäva dem. Till skillnad från kreditkortsbetalningar, som alltid medför risken för återkrediteringar, kan kunden inte annullera en banköverföring när den väl har inletts.

Om kunden är missnöjd med sitt köp efter att ha betalat med banköverföring måste de istället kontakta företaget och begära en återbetalning. Detta scenario ger företaget bästa möjliga möjlighet att lösa problemet och eventuellt undvika ett upphävande av medel. Även om en situation kräver att kundens medel återförs, är återbetalningar att föredra framför återkrediteringar. Återbetalningar ger företag mer kontroll över hur upphävandet behandlas.

Större säkerhet

Banköverföringar tenderar att vara mycket säkra för företag och deras kunder, medan kreditkortsbetalningar medför en relativt sett högre risk för bedrägerier.

Stripes kunder har ett extra skydd vid dessa typer av betalningar. Stripe förser dig med ett virtuellt kontonummer som dina kunder skickar banköverföringar till. Detta virtuella kontonummer automatiserar avstämning och hindrar företag från att exponera sina riktiga kontouppgifter för kunder.

Tilltala konsumenternas preferenser

Företag bör acceptera så många betalningsmetoder som möjligt. Ju fler betalningar du accepterar, desto fler kunder kommer du sannolikt att konvertera och behålla. I synnerhet banköverföringar är attraktiva för kunder som föredrar att inte använda kredit- eller bankkort för vissa köp.

Högre konverteringsgrad i Europa och Asien/Stillahavsregionen

Många kundtransaktioner i Europa och Asien-Stillahavsregionen sker via banköverföring. Att ta emot denna typ av betalning kommer att göra ditt företag mer attraktivt för kunder som är vana vid att betala på detta sätt.

Nackdelar med banköverföringar för företag

Även om de flesta företag tycker att banköverföringar är ett pålitligt, säkert och enkelt sätt att skicka och ta emot betalningar är de inte utan sina nackdelar. Här är några av nackdelarna med banköverföringar att tänka på:

Avstämning

Om kunderna inte inkluderar fakturans referensnummer i sina betalningar eller om de betalar ett annat belopp än det som anges på fakturan, kommer dessa banköverföringar att kräva manuellt arbete för att matcha inkommande betalningar med fakturor. Detta kan orsaka förseningar eller fel och öka de administrativa kostnaderna när ekonomiteam undersöker transaktioner som inte matchar eller är oidentifierade.

Allmän brist på support för återkommande betalningar

Denna brist på support kan vara betungande eller oöverkomlig om ditt företag säljer abonnemang eller på annat sätt hanterar återkommande betalningar.

Ingen kontroll över betalningsbeloppet

Eftersom kunder ofta initierar transaktionen är det möjligt att de skickar fel belopp. Det finns sätt att kringgå detta, till exempel håller Stripe kundernas banköverföringar i upp till 90 dagar och tillåter företag att, i de flesta fall, stämma av avvikelser. Men du måste fortfarande ägna extra tid och resurser åt problem med över- eller underbetalning när du tar emot banköverföringar från kunder.

Risk för ofullständig betalning

Eftersom överföringsprocessen varierar mellan olika finansinstitut är det svårt för företag att ge instruktioner om universella banköverföringar till sina kunder. Kunder kan tro att de har genomfört en betalning, när de i själva verket måste kontakta sin bank för att slutföra den.

Stripes kassaupplevelse minskar en del av denna risk. Men det kan fortfarande finnas en liten risk att en betalning inte slutförs eftersom att acceptera en banköverföring innebär att man förlitar sig på kunden för att slutföra transaktionen.

Högre risk för förseningar

Banköverföringsnätverk har ibland förseningar i behandlingen. Beroende på vilka banker som är inblandade i transaktionen kan mottagna medel hållas i flera dagar. Reservationer och förseningar blir mer sannolika vid internationella överföringar. Banköverföringsnätverken blir mer pålitliga och snabbare för varje år, men förseningar inträffar fortfarande oftare än de gör med kredit- och bankkortsbetalningar.

Här är en förenklad lista över för- och nackdelar med banköverföringar för företag:

|

Fördelar |

Nackdelar |

|---|---|

|

Inga återkrediteringar: Kunder kan inte upphäva betalningar |

Inga återkommande betalningar: Inte idealiskt för abonnemang |

|

Mer kontroll över återbetalningar: Företag bestämmer när och hur de ska utfärda en återbetalning |

Ingen kontroll över betalningens belopp: Kunder kan skicka fel belopp |

|

Mycket säker: Lägre risk för bedrägerier än kortbetalningar |

Möjlighet till ofullständiga betalningar: Förvirrande process för vissa kunder |

|

Virtuella kontonummer: Företag avslöjar inte sina bankuppgifter |

Försenade betalningar: Bankhantering kan ta dagar, särskilt för internationella överföringar |

|

Föredras av vissa kunder: Tilltalar särskilt dem som undviker kort |

|

|

Bättre konvertering i Europa och Asien-Stillahavsregionen: Banköverföringar är vanliga i dessa regioner |

Är banköverföringar säkra?

Banköverföringar är vanligtvis ett mycket säkert sätt att ta emot betalningar från kunder, med mindre risk för företag jämfört med kortbetalningar. Från kundens sida finns det dock en risk för bedrägerier vid banköverföringar. För att vara skyddad bör kunderna alltid verifiera mottagarens uppgifter via en pålitlig källa innan de skickar pengar, särskilt när de gör stora överföringar eller överföringar för första gången.

Så kan Stripe Payments hjälpa till

Stripe Payments erbjuder en enhetlig, global betalningslösning som hjälper alla företag – från växande startupföretag till globala företag – att ta emot betalningar online, fysiskt och runt om i världen.

Det här kan Stripe Payments hjälpa till med:

- Automatisk avstämning av betalningar: Stäm enkelt av banköverföringar till en specifik betalning eller faktura med en automatisk avstämningsmotor som använder virtuella bankkonton för varje kund och verktyg för felsökning.

- Smidigare återbetalningar: Betala tillbaka eller returnera överskjutande medel till kunden.

- Optimera kassaupplevelsen: Skapa en friktionsfri kundupplevelse och spara tusentals arbetstimmar med färdiga betalningsgränssnitt, tillgång till över 125 betalningsmetoder och Link, en plånbok skapad av Stripe.

- Expandera till nya marknader snabbare: Nå kunder över hela världen och minska komplexiteten och kostnaderna för hantering av flera valutor med gränsöverskridande betalningsalternativ, tillgängliga i 195 länder och för över 135 valutor.

- Skapa en enhetlig betalningsupplevelse i fysiskt miljö och online: Bygg en enhetlig handelsupplevelse i alla digitala och fysiska kanaler för att personanpassa interaktioner, belöna lojalitet och öka intäkterna.

- Förbättrad betalningsprestanda: Öka intäkterna med en rad anpassningsbara, lättkonfigurerade betalningsverktyg, inklusive kodfritt skydd mot bedrägeri och avancerade funktioner för att förbättra auktoriseringstiderna.

- Snabbare utveckling med en flexibel och pålitlig plattform för tillväxt: Bygg vidare på en plattform som är utformad för att skala upp med dig, med 99,999 % upptid och branschledande tillförlitlighet.

Läs mer om hur Stripe Payments kan driva dina betalningar online och i fysisk miljö, eller börja idag.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.