Les virements bancaires font partie intégrante de notre quotidien sur le plan financier, mais nombreux sont ceux pour qui leur fonctionnement reste flou. Combien de temps met un virement? Combien cette opération coûte-t-elle? Il est important que les propriétaires d’entreprise comprennent le concept d’acceptation des virements bancaires en tant que mode de paiement pour les clients. Dans cet article, nous vous présentons les différents types de virements bancaires ainsi que les avantages et les inconvénients de ce mode de paiement.

Contenu de cet article

– Définition du virement bancaire

– Types de virements bancaires nationaux

– Réseaux de virements bancaires internationaux

– Quel est le délai de traitement d’un virement bancaire

– Avantages du virement bancaire pour les entreprises

– Inconvénients du virement bancaire pour les entreprises

– Niveau de sécurité des virements bancaires

– Comment Stripe Payments peut vous aider

Définition du virement bancaire

Un virement bancaire est le transfert électronique de fonds d’un compte bancaire à un autre. On distingue plusieurs types de virements bancaires, qui peuvent être classés en fonction de l’endroit où ils opèrent et du réseau qu’ils utilisent pour transférer des fonds. Il existe trois principaux types de virements bancaires que les entreprises rencontrent couramment :

Virements-débits

Les virements-débits sont effectués lorsqu’un titulaire de compte autorise un tiers à « retirer » des fonds de son compte bancaire. L’expéditeur fournit son nom et les informations de son compte au destinataire, qui utilisera ensuite ces informations pour retirer des fonds du compte de l’expéditeur vers le sien. C’est l’institution financière du destinataire qui effectue le transfert, et non celle de l’expéditeur. Dans le cadre des transactions avec les clients, le client fournit ses coordonnées bancaires au prestataire de services de paiement de l’entreprise, qui autorise le prélèvement du montant de l’achat sur son compte.

Virements bancaires

Ces transactions s’effectuent sur le même réseau que les virements-débits, à la seule différence que le mouvement est inversé : au lieu que le compte du destinataire « retire » des fonds du compte de l’expéditeur, les virements « poussent » les fonds du compte bancaire de l’expéditeur vers celui du bénéficiaire.

Paiements en temps réel

Dans le cadre des paiements en temps réel, le client est redirigé du site Web de l’entreprise vers le site Web de son institution financière, où il effectue le transfert de fonds. Ce type de paiement est utilisé pour les achats nationaux dans des pays tels que les États-Unis et les Pays-Bas. L’Inde est notamment le leader mondial sur le marché des paiements en temps réel.

Stripe propose une intégration unique qui prend en charge les paiements nationaux et internationaux en temps réel, notamment Sofort et giropay. Voici comment ils facilitent l’expérience de paiement avec Stripe :

Au moment du paiement, le client choisit le mode de paiement « Pay by Bank ».

Il sélectionne son institution financière dans la liste d’institutions financières prises en charge.

Il est ensuite redirigé vers le site Web de son institution financière.

Le client se connecte en entrant les identifiants de son compte bancaire.

Il autorise le paiement par l’intermédiaire de son institution financière.

Une fois le paiement approuvé, le client reçoit une confirmation.

Enfin, il est redirigé vers le site Web de l’entreprise, où la transaction effectuée est confirmée.

Types de virements bancaires nationaux

Les virements bancaires aux États-Unis sont répartis en deux catégories : les virements ACH et les transferts de fonds. Ces virements s’effectuent au moyen de différents réseaux.

Virements ACH (Automated Clearing House)

Le réseau ACH permet aux banques et autres institutions financières basées aux États-Unis d’envoyer et de recevoir des fonds. Il est exploité par la Nacha, un organisme indépendant détenu par un grand groupe de banques, de coopératives d’épargne et de crédit et d’entreprises de traitement des paiements.

Le réseau ACH regroupe toutes les transactions ACH émises durant une période donnée (en règle générale, environ 4 heures pendant les jours ouvrables), exécute les transactions par lots selon plusieurs intervalles de temps tout long de la journée.

Les virements ACH interviennent souvent dans le cadre de transactions commerciales, mais ils peuvent également être utilisés à bien d’autres fins :

– Paiement de factures par les clients

– Remboursements de taxes

– Paiement des taxes

– Cotisations à un compte de retraite et à un compte de placement

– Dons de bienfaisance

– Paiement des frais de scolarité à l’université

– Fonds envoyés entre les membres d’une même famille ou entre amis

Les virements ACH sont classés en deux catégories, qui se distinguent par la destination des fonds transférés :

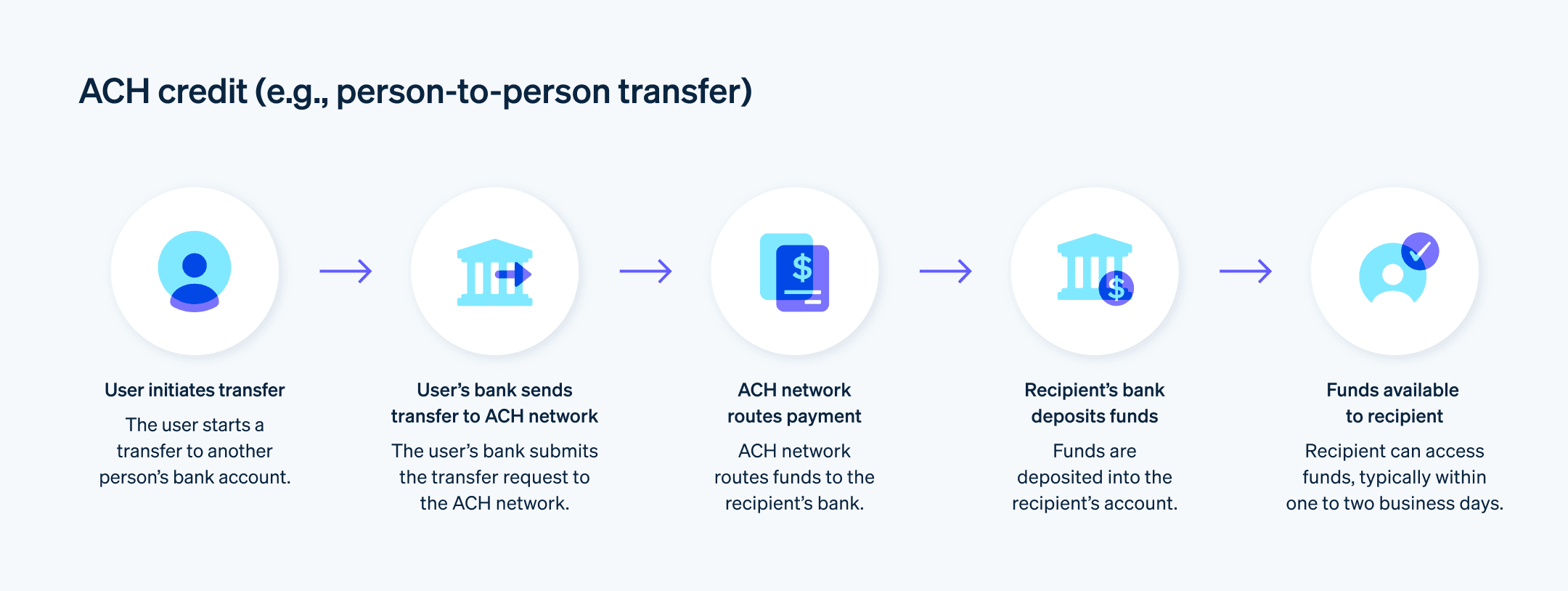

– Crédits ACH : __ dans le cadre de ces transactions, les dépôts sont effectués par le payeur et transférés de son compte bancaire vers le compte d’un bénéficiaire par l’intermédiaire du réseau ACH. Les dépôts de salaires par les employeurs sont un cas d’usage courant des crédits ACH : plus de 95 % des travailleurs aux États-Unis reçoivent leur salaire par dépôt direct.

– Prélèvements ACH : __ avec les prélèvements ACH, une entreprise amorce le transfert de fonds depuis le compte bancaire d’un client grâce au réseau ACH. Les entreprises utilisent souvent cette méthode pour des paiements récurrents (par exemple, pour débiter les frais d’abonnement du compte d’un client qui a défini le virement ACH comme mode de paiement pour un abonnement).

Transferts de fonds

Alors que les virements ACH transfèrent des fonds par l’intermédiaire du réseau centralisé de la Nacha, les transferts de fonds nationaux s’effectuent grâce à des réseaux exploités par la Réserve fédérale. Contrairement aux transactions ACH, les transferts de fonds sont traités en temps réel et réglés de manière individuelle. De ce fait, ils ont toujours été plus rapides que les virements ACH; toutefois, la Nacha a récemment effectué des mises à jour réglementaires pour accélérer le processus relatif aux virements ACH.

On distingue deux principaux systèmes de virement bancaire validés par la Réserve fédérale : le Fedwire Funds Service (Fedwire) et le Clearing House Interbank Payments System (CHIPS). Ces systèmes traitent la majorité des transferts de fonds nationaux et des transactions internationales en dollars américains.

– _Fedwire : _ le Fedwire est un système de règlement en temps réel qui transfère, par voie électronique, des fonds en monnaie de banque centrale entre les entreprises, les clients, les banques et les agences gouvernementales. Les virements Fedwire sont très répandus aux États-Unis. Pour le mois d’avril 2025 seulement, plus de 18,6 millions de virements Fedwire ont été effectués.

– _CHIPS : _ chaque marché financier dispose d’une chambre de compensation qui valide et finalise les transactions entre acheteurs et vendeurs. CHIPS est la chambre de compensation aux États-Unis pour les virements bancaires importants; le montant moyen à transférer au moyen de CHIPS est supérieur à 3 millions de dollars.

Réseaux de virements bancaires internationaux

Les virements bancaires internationaux entre les États-Unis et d’autres pays passent le plus souvent par le réseau SWIFT (Society for Worldwide Interbank Financial Telecommunication). Ce dernier a été fondé en 1973 pour relier plus de 11 000 banques et institutions financières entre elles dans plus de 200 pays. Ce réseau est géré par les banques centrales des pays du G10, à savoir, la Belgique, le Canada, la France, l’Allemagne, l’Italie, le Japon, les Pays-Bas, le Royaume-Uni, les États-Unis et la Suisse.

Les transferts de fonds internationaux et les échanges de devises effectués sur le réseau SWIFT nécessitent un code SWIFT, qui est un type de code d’identification bancaire (BIC).

Au-delà des frontières des États-Unis, d’autres pays disposent de leurs propres systèmes pour effectuer des virements bancaires sur leur territoire. Vous trouverez ci-dessous plusieurs exemples.

– Le système CHAPS (Clearing House Automated Payments System) : __ il s’agit de l’équivalent britannique du réseau ACH. Il est utilisé au Royaume-Uni pour traiter les paiements en livres sterling le jour même.

– Bacs : __ le système Bacs est une organisation composée de 16 grandes banques britanniques. En 2023, on comptait 4,8 milliards de prélèvements automatiques effectués par l’intermédiaire de Bacs et plus de 1,9 milliard de paiements par prélèvement.

– _L’espace unique de paiement en euros (SEPA) : _ SEPA est un système de paiement intégré qui permet aux titulaires de comptes bancaires au sein de l’UE, de l’Espace économique européen et au Royaume-Uni de transférer facilement des fonds entre différentes banques européennes.

Durée d’un virement bancaire

Quel que soit le lieu d’envoi ou de réception de fonds, la plupart des virements bancaires sont traités et exécutés en quelques jours. Retrouvez ci-dessous les délais auxquels vous pouvez vous attendre pour différents types de virements bancaires, nationaux comme internationaux.

– _Virements bancaires en USD : _ le règlement le jour même permet d’effectuer la plupart des transactions ACH le jour ouvrable même. Les virements ACH sont généralement effectués dans un délai d’un à deux jours ouvrables, et les prélèvements ACH doivent être traités et effectués doivent être traités et effectués le jour ouvrable suivant. Certaines banques peuvent retenir les fonds transférés par virement ACH pendant quelques jours, mais la durée varie d’une institution financière à l’autre.

– _Transferts de fonds : _ les transferts de fonds nationaux sont traités en temps réel et sont généralement effectués dans un délai d’un jour ouvrable. Cependant, si un transfert de fonds est entamé un vendredi à une heure tardive, il se peut qu’il ne soit pas terminé avant le lundi suivant.

– _Transferts de fonds internationaux : _ le traitement et l’exécution des virements bancaires SWIFT entre les États-Unis et d’autres pays prennent généralement un à cinq jours ouvrables. En raison de l’intensification des mesures de lutte contre la fraude et le blanchiment d’argent, le délai de ces paiements est plus long que celui des virements ACH et des transferts de fonds.

Avantages du virement bancaire pour les entreprises

Voici quelques-uns des principaux avantages que présente l’acceptation de virements bancaires pour les entreprises :

Aucune annulation ni contestation de paiement

Les virements bancaires ne peuvent pas être annulés par les clients, ce qui constitue leur plus gros avantage. Contrairement aux paiements par carte bancaire, qui comportent toujours un risque de contestation, un virement bancaire ne peut plus être annulé par un client une fois qu’il a été entamé.

Si le client n’est pas satisfait de son achat après un règlement par virement bancaire, il doit contacter l’entreprise et demander un remboursement. Dans ce scénario, l’entreprise a les cartes en main pour résoudre le problème et éviter un remboursement. Même si la situation justifie le remboursement des fonds du client, les remboursements sont préférables aux contestations de paiement. Ils permettent en effet aux entreprises de mieux contrôler le processus de remboursement des fonds.

Sécurité accrue

Les virements bancaires sont généralement très sécurisés pour les entreprises et leurs clients, tandis que les paiements par carte bancaire présentent un risque de fraude relativement plus élevé.

Les clients de Stripe bénéficient d’une protection supplémentaire pour ces types de paiements. En effet, nous fournissons à nos clients un numéro de compte bancaire virtuel sur lequel ils effectuent des virements bancaires. Ce numéro automatise le rapprochement et évite aux entreprises de communiquer leurs véritables informations de leurs comptes à leurs clients.

Offre intéressante pour préférences des consommateurs

Les entreprises ont généralement tout intérêt à accepter le plus de modes de paiement possible. Plus vous acceptez de types de paiement, plus vous avez des chances de convertir et de fidéliser vos clients. Les virements bancaires sont notamment intéressants pour les clients qui préfèrent ne pas avoir recours à une carte de crédit ou de débit pour certains achats.

Taux de conversion plus élevés en Europe et en Asie-Pacifique

De nombreuses transactions de clients en Europe et en Asie-Pacifique se font par virement bancaire. Si vous prenez en charge ce type de paiement, les clients qui y sont habitués seront plus enclins à se tourner vers votre entreprise.

Inconvénients du virement bancaire pour les entreprises

Bien que les virements bancaires soient considérés par la plupart des entreprises comme un moyen fiable, simple et sécurisé d’envoyer et de recevoir des paiements, ils comportent toutefois leur lot d’inconvénients. Retrouvez ci-dessous quelques exemples d’inconvénients des virements bancaires.

Rapprochement

Si les clients n’indiquent pas les numéros de référence de facture lors du paiement ou s’ils paient un montant différent de celui indiqué sur la facture, le traitement de leurs virements bancaires nécessitera une intervention manuelle pour garantir que les paiements entrants correspondent aux montants indiqués sur les factures. Cela peut entraîner des retards ou des erreurs et augmenter les coûts administratifs, dans la mesure où les équipes financières enquêtent sur des transactions non appariées ou non identifiées.

Aucune prise en charge des paiements récurrents

Cette absence de prise en charge peut s’avérer contraignante, voire prohibitive, si votre entreprise vend des abonnements ou gère des paiements récurrents.

Aucun contrôle sur le montant du paiement

Les clients sont souvent à l’origine de la transaction, et il est possible qu’ils envoient un montant erroné. Il existe toutefois des moyens de contourner ce problème. Stripe retient par exemple les virements bancaires des clients pendant une période de 90 jours et permet aux entreprises de rapprocher les divergences, dans la plupart des cas. Néanmoins, lorsque vous acceptez des virements bancaires de la part de vos clients, vous devrez toujours consacrer du temps et des ressources supplémentaires aux problèmes de trop-perçu ou de paiement insuffisant.

Risque de paiement incomplet

Le processus de transfert varie d’une institution financière à l’autre. Il est donc difficile pour les entreprises de donner des instructions de virement bancaire universelles à leurs clients. Il peut arriver que ces derniers pensent avoir effectué un paiement, alors qu’ils doivent en réalité contacter leur banque pour le faire.

L’expérience de paiement de Stripe atténue en partie ce risque. Cependant, les entreprises continueraient à courir le risque d’un paiement incomplet, car en acceptant un virement bancaire, elles s’en remettent au client pour effectuer la transaction.

Risque accru de retards

Les réseaux de virement bancaire ont parfois des délais de traitement. Selon les banques impliquées dans la transaction, les fonds reçus peuvent faire l’objet d’une retenue susceptible de durer plusieurs jours. Les retenues et les retards sont plus fréquents dans le cadre d’un virement international. Les réseaux de virement bancaire gagnent chaque année en fiabilité et en rapidité, mais les retards restent plus fréquents que pour les paiements par carte de crédit ou de débit.

Voici une liste abrégée des avantages et des inconvénients des virements bancaires pour les entreprises :

|

Avantages |

Inconvénients |

|---|---|

|

Aucune contestation de paiement : les clients ne peuvent pas annuler les paiements |

Paiements récurrents non pris en charge : ce mode de paiement n’est pas idéal pour les abonnements |

|

Plus de contrôle sur le processus de remboursement : les entreprises décident quand et comment effectuer un remboursement |

Aucun contrôle sur le montant du paiement : les clients peuvent envoyer un montant erroné |

|

Haute sécurité : ici, le risque de fraude est moins élevé qu’avec les paiements par carte |

Risque de paiements incomplets : les instructions relatives à ce processus peuvent être complexes pour certains clients |

|

Numéros de comptes virtuels : les entreprises n’ont pas à communiquer leurs coordonnées bancaires aux clients |

Retard de paiement : le traitement bancaire peut prendre plusieurs jours, notamment pour les virements internationaux |

|

Mode de paiement de prédilection de certains clients : il est particulièrement intéressant pour les clients qui ne souhaitent pas avoir recours à une carte |

|

|

Meilleur taux de conversion en Europe et Asie-Pacifique : les virements bancaires sont fréquemment utilisés pour les transactions dans ces régions |

Niveau de sécurité des virements bancaires

Les virements bancaires sont généralement un moyen très sécurisé d’accepter des paiements des clients. Ils présentent en effet moins de risque pour les entreprises que les paiements par carte. Côté client, il existe toutefois un risque de fraude par transfert de fonds. Pour prévenir les fraudes, les clients doivent toujours vérifier les coordonnées du bénéficiaire auprès d’une source fiable avant d’envoyer des fonds, en particulier lorsqu’il s’agit de montants importants ou de leur toute première transaction.

Comment Stripe Payments peut vous aider

Stripe Paymentsoffre une solution de paiement unifiée et mondiale qui permet à toutes les entreprises, des jeunes entreprises en démarrage aux entreprises internationales, d’accepter des paiements en ligne et en personne, partout dans le monde.

Stripe Payments peut vous aider à :

– Rapprocher les paiements de manière automatique : __ rapprochez facilement les transferts de fonds d’un paiement ou d’une facture en particulier grâce à un moteur de rapprochement automatique qui utilise des comptes bancaires virtuels pour chaque client et des outils de dépannage.

– Simplifier les remboursements : __ effectuer des remboursements ou reverser au client les fonds excédentaires.

– Optimiser votre expérience de paiement : __ créez une expérience client sans friction et économisez des milliers d’heures d’ingénierie grâce à des interfaces utilisateur de paiement prédéfinies, à l’accès à plus de 125 modes de paiement et à Link, un portefeuille numérique conçu par Stripe.

– Pénétrer de nouveaux marchés plus rapidement : __ touchez des clients dans le monde entier et réduisez la complexité et le coût de la gestion multidevises grâce à des options de paiement transfrontalières, disponibles dans 195 pays et dans plus de 135 devises.

– Unifier les paiements en personne et en ligne : __ créez une expérience de commerce unifiée sur les canaux en ligne et en personne pour personnaliser les interactions, récompenser la fidélité et augmenter les revenus.

– Améliorer le rendement des paiements : __ augmentez les revenus grâce à une gamme d’outils de paiement personnalisables et faciles à configurer, y compris une protection contre la fraude sans code et des capacités avancées pour améliorer les taux d’autorisation.

– _Vous développer plus rapidement grâce à une plateforme de croissance flexible et fiable : _ évoluez grâce à une plateforme conçue pour se développer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité inégalée dans le secteur.

Découvrez comment Stripe Payments peut propulser vos paiements en ligne et en personne, ou démarrez dès aujourd’hui.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.