企業が成長するにつれ、オンライン体験を損なうことなく顧客のデータを保護するデジタル決済ソリューションの必要性も高まっています。、決済を保護するための代表的な認証プロトコルである 3D セキュア は、この課題に対するソリューションの 1 つです。3D Secure 2 では、この確立されたフレームワークがアップグレードされ、より強固な防御とよりスムーズな顧客体験に重点が置かれています。

モバイルとデジタル取引の拡大 により、3D セキュア 2などのプロトコルが普及しました。世界の 3D セキュア決済認証市場 は、2023 年の市場規模が 12 億ドルと推定されています。企業は、既存のプラットフォームと効果的に統合し、決済体験を向上させながら堅固な保護を提供するシステムを必要としています。以下では、3D セキュアの仕組み、および企業がどのように 3D セキュアを導入して自社の決済システムを最適化し、顧客の要求に応えることができるかを説明します。

目次

- 3D セキュアとは?

- 3D セキュアの仕組み

- 3D セキュアを導入するメリット

- 3D セキュア 1 と 3D セキュア 2 の比較

- 3D セキュアに関するよくある誤解

- 3D セキュアの課題とデメリット

- 3D セキュアを決済システムに導入する方法

- Stripe Payments がどのように役立つか

3D セキュアとは?

3D セキュアは「Three-Domain Secure」の略で、オンライン クレジット・カードおよびデビット・カード取引 に認証レイヤーを追加する認証プロトコル。このプロトコルは当初、Visa によって "Verified by Visa" という名称で開発されました。

従来の取引では、カードの詳細情報とセキュリティコードのみが必要ですが、3D セキュア取引では、カード所有者に追加のパスワード、モバイルデバイスに送信されるワンタイムコード、または生体認証を求めます。このステップは通常、ポップアップウィンドウまたはアプリ内インターフェースで行われます。

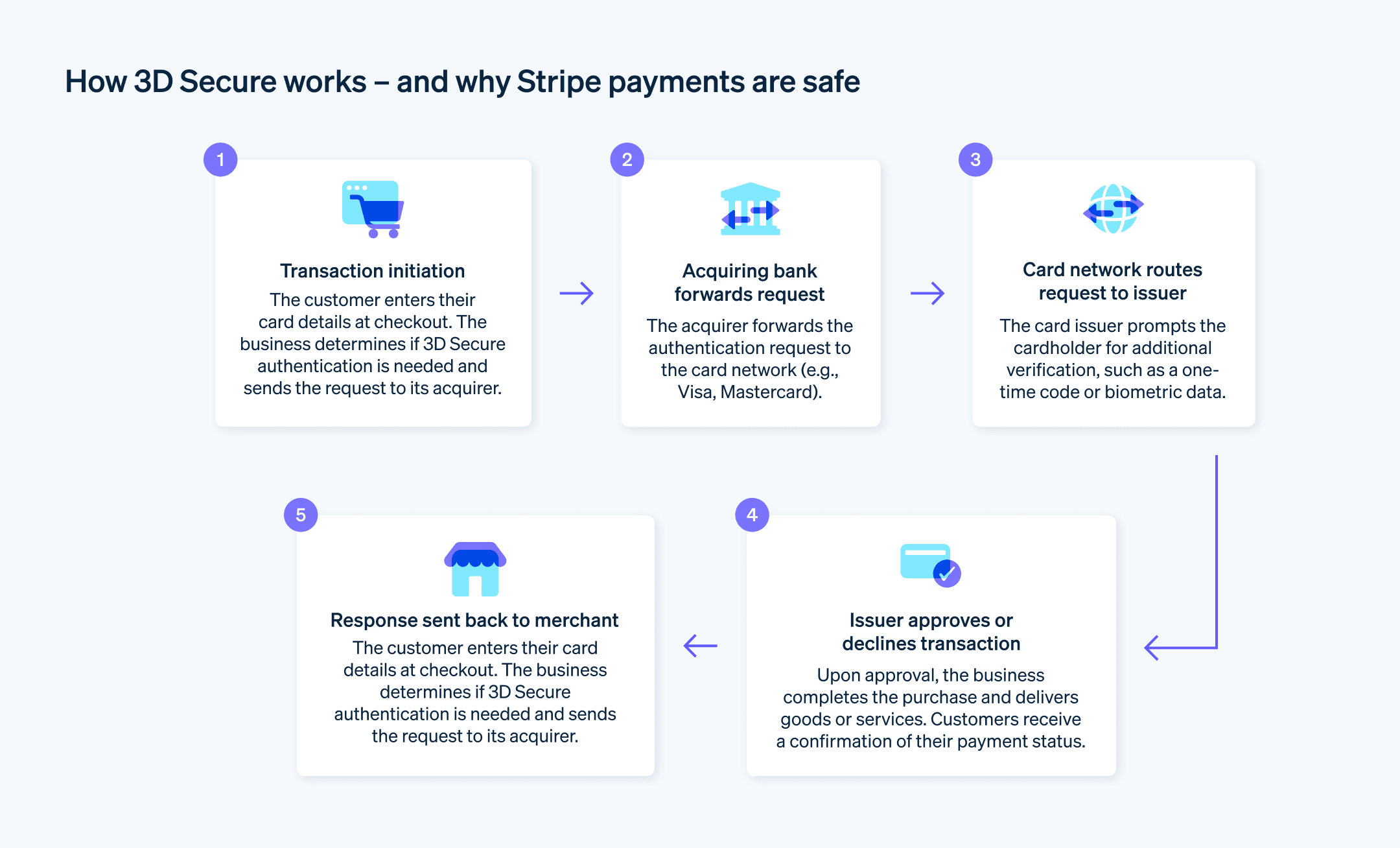

3D セキュアの仕組み

3D セキュアプロセスは、オンライン取引 に追加のセキュ リティ層を提供する、多段階のマルチパーティオペレーションです。このプロトコルは、カード発行会社、アクワイアラ、および相互運用性ドメインの間の相互作用に依存しています。以下では、プロセスの各ステップについて説明します。

- 顧客が取引を開始: 顧客がオンラインで購入を決定すると、企業のウェブサイト でカード情報を入力します。

- 事業者が認証を要求する: 事業者のサーバーは、3D セキュア認証の必要性を認識し、カード保 持者を認証するよう発行者に要求を送信します。

- お客様が追加の認証を提供します: 通常、ポップアップウィンドウまたはアプリ内インターフェイスを使用します。

- お客様が追加の認証を提供します カード所有者が要求された情報を提供すると、発行者はそれを評価し、トランザクションを認証。発行者はレスポンスを返送します。

- 取引完了: お客様が取引を完了し、事業者が商品またはサービスを引き渡します。

3D セキュアを導入するメリット

不正取引のリスクの低減

3D セキュア技術は、顧客に追加の本人確認ステップを要求することで、取引をリアルタイムで審査します。これにより、不正取引の大半が排除され、企業にとって 不正に関連 するコストが全体的に減少します。チャージバックの減少 はまた、銀行からの評価が高まることを意味します。2024 年、電子商取引における不正行為の損失総額は、推定で 全世界で 443 億ドル に達するとされており、企業が直面する不正取引の規模を浮き彫りにしています。利用者にとっての信頼性と安心感の向上

買い物客にとって、認証のレイヤーが増えるということは、先に進んでも大丈夫という青信号です。このような信頼性の向上は、の顧客ライフサイクル を通じて反響を呼び、一度しか購入しない人をリピーターに変えたり、時々買い物をする人をブランド支持者に変えたりするのに役立ちます。規制基準の遵守

デジタル時代にビジネスを展開する上で、法令遵守は避けて通れません。規制機関は頻繁にガイドラインを更新しており、それに対応するのは困難です。3D セキュアを組み込むことで、コンプライアンスを維持し、多額の罰金や法的な複雑さを回避することができます。また、厳格なコンプライアンスに対する評判が市場の差別化要因になり、警戒心の強い顧客に、安全性の低い競合他社ではなく自社のプラットフォームを選ぶ確かな理由を提供することもできます。

3D セキュア 1 と 3D セキュア 2 の比較

EMVCo は 2016 年 10 月に 3D セキュア 2 (3D セキュア 1 から)のアップデートを導入しましたが、企業、発行体、ペイメントゲートウェイ による採用と完全な実装はすぐには行われませんでした。EU の改正支払サービス指令 (PSD2) およびその強 固な顧客認証 (SCA) の要件を含むいくつかの新しい規制の結果として、2019 年に 3D セキュア 2 の採用がより広範に推進されました。

3D セキュア 1 と 3D セキュア 2 は、どちらもオンラインクレジットカード決済用の認証プロトコルですが、そのデザインとカスタマーエクスペリエンスには大きな違いがあります。両者の比較は次のとおりです:

顧客体験

- 3D セキュア 1: 利用者は別の認証ページにリダイレクトされる仕組みで、これによりチェックアウト体験が中断され、結果的に 決済体験の負担 が大きくなる場合があります。

- 3D セキュア 2: カスタマーエクスペリエンスの向上を目的に設計され、チェックアウト時の中断を最小限に抑えます。通常、追加認証が必要なのはリスクの高い取引のみです。

モバイルへの導入

- 3D セキュア 1: モバイル体験に最適化されていなかったため、これによりモバイルデバイスで認証ページが反応しなかったり、不適切に表示されたりすることにつながる場合があった。

- 3D セキュア 2: モバイルで使用するために構築されており、モバイルへの導入を円滑化するために最適化されていて、モバイルアプリおよびブラウザーと容易に連携する。

データポイント

- 3D セキュア 1: 認証プロセス中に使用されていたデータポイントが 3D セキュア 2 よりも少ない。

- 3D セキュア 2: リスクベースの評価のために、3D セキュア 1 よりはるかに多くのデータポイント (取引履歴やデバイス情報など) を使用。これによって認証のスマート化が実現し、リスクの低い取引では追加の認証が不要になる場合がある。

スムーズなフロー

- 3D セキュア 1: 一般的に、パスワードや、カード保有者による何らかの形式の静的な認証が求められた。

- 3D セキュア 2: 「スムーズなフロー」が導入され、一部の取引はカード保有者とのやり取りは不要で認証される場合がある。

取引の対象範囲

- 3D セキュア 1: 主に、カードを提示しない取引に重点を置いています。.

- 3D セキュア 2: 対象範囲が広がり、モバイル決済 やカードオンファイル取引など、より多くの種類の取引をカバーします。

規制と法令遵守

- 3D セキュア 1: 一部の現代的な オンライン決済 に関する規制よりも先行しておりました。

- 3D セキュア 2: EU の改正決済サービス指令 (PSD2)、特に オンライン取引における強固な顧客認証 (SCA) の要件に準拠した設計。

カード発行会社とビジネスのやり取り

- 3D セキュア 1: カード発行会社とビジネス間で取引に関してやり取りするための方法が限られていた。

- 3D セキュア 2: カード発行会社とビジネス間でのより直接的なやり取りが円滑化されており、取引のリスクに基づいたリアルタイムな意思決定が可能。

どちらのプロトコルも、オンライン のクレジットカード取引 に安全な環境を提供しますが、3D セキュア 2 の実装により、顧客体験、モバイル最適化、および適応型認証方法の進歩がもたらされます。この新しい反復により、オンライン商取引のより現代的でユーザーフレンドリーなソリューションが実現します。

3D セキュアに関するよくある誤解

3D セキュアには、この技術を導入するかどうかの判断に影響するような誤解がいくつかあります。これらの一般的な誤解を認識しておくことは、十分な情報に基づいた選択を行う上で重要です。詳しく見てみましょう:

誤解 1: 不正利用に対する完璧なソリューションである

3D セキュアは、不正取引のリスク を大幅に低減しますが、完璧なシステムはありません。この技術は、不可侵の壁を持つ要塞というよりは、高度に訓練された番犬のような役割を果たします。そのため、バランスの取れた戦略には、3D セキュアに限定されるものではありませんが、さまざまな タイプの不正行為 に最も効果的に対処するために、複数の層のセキュリティ対策が含まれる必要があります。

誤解 2: 取引の速度が低下する

3D セキュアは取引時間に不必要な遅れをもたらすという認識があります。しかし、認証にかかる余分な数秒は、不正の有無を調査する必要のあるトランザクションの数を減らすことによって、長期的には時間の節約になります。チャージバック手数料の削減 やその他の不正に関連するコスト削減の可能性は、取引時間のわずかな遅延を補うことができます。

誤解 3: リスクの高い業界のみを対象としている

3D セキュアが有益なのは、高額取引が一般的な高級品やオンラインギャンブルなどの分野だけだと考える人もいます。しかし、これは真実ではありません。さまざまな分野の企業がセキュリティ強化の恩恵を受けることができ、リスクの高い業界で事業を行っていない企業であっても、セキュリティ強化の恩恵を受けることができます。3D セキュアは保険のようなもので、必要なのに持っていないよりは、持っていて必要ない方が良いのです。

3D セキュアの課題とデメリット

3D セキュアには多くのメリットがありますが、ビジネスで導入時に直面する可能性のある課題とデメリットもあります。

決済時の摩擦の増加

決済時に余分な障壁を作らずに 3D セキュアを追加することは、難しいことです。面倒な認証プロセスに遭遇したために、顧客が取引プロセスから離脱してしまうことは避けたいものです。3D セキュアの意図は安全性のレイヤーを追加することですが、これを不便と感じる顧客は購入を完了する可能性が低くなります。顧客体験の複雑さ

決済プロセス に複数のステップを追加すると、顧客体験が複雑になりすぎます。決済プロセスが直感的でないほど、顧客はそのプロセスを放棄する可能性が高くなります。支払い体験は、必要なセキュリティ対策を維持しながら、可能な限りスムーズであるべきですが、3D セキュアを含めると、このバランスを維持するのが困難になることがあります。業務で必要になる作業

多くの場合、3D セキュアを導入すると、既存のシステムとプロセスに変更を加えることになります。これには、IT インフラストラクチャの更新、従業員のトレーニング、カスタマーサービス担当者が関連した質問に対処できるようにすることが含まれます。最初に投資する時間とリソースがかなり多くなる可能性があり、これが一部のビジネスにおいて 3D セキュアの導入を妨げる恐れがあります。ライアビリティに関する懸念

3D セキュアは、不正取引に対する責任の一部を事業者から移譲するものですが、この移譲を規定する条件や条項は複雑な場合があります。すべての詐欺シナリオがカバーされるわけではなく、企業は詐欺対策に引き続き警戒する必要があります。誤った安全意識は企業の警戒心を低下させ、長期的に有害な影響を及ぼす可能性があります。

3D セキュアには潜在的な課題がありますが、適切な計画を立てることで、これらの問題を相殺することができます。企業にとっての一つの選択肢は、Stripe のような強力で包括的な決済プロバイダと連携することです。

3D セキュアを決済システムに導入する方法

お客様の決済システムに 3D セキュアを組み込むことで、不正取引の防止策として機能するセキュリティ層が追加されます。Stripe では、3D セキュア 2 を包括的にサポートしています。3D セキュア 2 は、このセキュリティプロトコルのさらに高度でユーザーフレンドリーなバージョンです。以下は、導入に際して考慮すべき点です:

Stripe の API と連携させる

Stripe は、支払い API および Checkout 機能を通じて 3D セキュア 2 をサポートしています。これらのツールをシステムに統合することで、リスクの高いトランザクションを不正の可能性から保護できます。Stripe の統合機能を使用する主な利点は、カード所有者の銀行が 3D セキュア 2 に対応している場合は 3D セキュア 2 を適用し、必要な場合は3Dセキュア1に戻すことができる点です。モバイルアプリケーションにフォーカスする

モバイルアプリではスムーズな取引フローが求められます。Stripe の iOS および Android SDK はアプリ内の認証を有効化し、利用者にとってより直接的な体験を実現します。これにより、決済プロセスの妨げになり得る外部のページへの利用者のリダイレクトを防ぎます。Stripe のモバイル SDK では、カード発行会社が 3D セキュア 2 に対応していない場合でも、アプリに埋め込まれた WebView で 3D セキュア 1 を提示します。顧客体験を優先する

3D セキュア 2 はスマートフォンを念頭に開発されたため、銀行は認証方法を更新することができます。例えば、顧客は、従来のパスワードやテキストメッセージの代わりに、指紋や顔 ID を使用して支払いを認証することができます。この新しい技術は、中断が少なく、より良い取引体験を促進します。ウェブとモバイルの決済フローに対応する

3D セキュア 2 の設計では、ウェブとモバイルの両方の決済フローにチャレンジフローが埋め込まれており、フルページのリダイレクトが不要になっています。利用者がウェブサイトやアプリケーションで本人確認を行うと、決済ページのモーダル内に 3D セキュアのプロンプトが表示されます。規制状況を常に把握する

ヨーロッパでビジネスを行う場合、強力な顧客認証 (SCA) の施行は重要です。SCA ではヨーロッパでの支払いに対してより厳格な認証を義務付けており、3D セキュア 2 の顧客体験を非常に価値の高いものにしています。3D セキュア 2 の使用を通じて、ビジネスで購入完了率に対する潜在的な悪影響を最小化することができます。3D セキュア 2 の柔軟性を活用する

Stripe の 3D Secure 2 プロトコルへの適応性により、特にリスクが低いと判断された場合、特定のトランザクショ ンでは認証を省略して「フリクションレス」フローを使用することができます。ただし、支払プロバイダ が免除を求め、取引が「フリクションレス」方式を使用する場合、責任転嫁のメリットが適用されない可能性があります。

3D セキュア 2 をご利用の決済システムに取り入れると、決済体験を確実にできる限り使いやすくしつつ、不正利用の防止に役立てることができます。Stripe のツールを活用し、上述のガイドラインに従うことで、ビジネスでバランスの取れたセキュリティと操作性の組み合わせを実現できます。

Stripe Payments がどのように役立つか

Stripe Payments は統合型のグローバル決済ソリューションです。成長中のスタートアップから大企業まで、あらゆるビジネスがオンライン、対面、世界各地で決済を受け付けられます。

Stripe Payments は、以下のような場面でご活用いただけます。

- 決済体験の最適化: 構築済みの決済 UI、125 種類以上の決済手段へのアクセス、Stripe が構築したウォレットである Link により、スムーズな顧客体験を実現し、エンジニアリングの工数を何千時間も節約できます。

- 新市場への迅速な展開: 195 カ国、135 以上の通貨で利用可能な国際間決済オプションにより、世界中の顧客にリーチし、多通貨管理の複雑性とコストを軽減できます。

- 対面とオンライン決済の統合: オンラインと対面チャネルにまたがるユニファイドコマース体験を構築することにより、顧客ごとにパーソナライズされたサービスを提供し、ロイヤルティを高め、収入を伸ばします。

- 決済パフォーマンスの向上: ノーコードの不正利用対策や承認率向上のためのアドバンス機能を含む、カスタマイズ可能で設定が簡単な各種決済ツールにより、収益を向上させます。

- 柔軟で信頼性の高いプラットフォームによる迅速な成長: 99.999% の稼働時間と業界トップクラスの信頼性を備え、スケールに合わせて拡張可能なプラットフォーム上で構築できます。

Stripe Payments のオンラインおよび対面決済がビジネスにどのように役立つかについて、詳しくはこちらをご覧ください。または、今すぐ始める こともできます。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。