Wenn Unternehmen wachsen, wächst auch der Bedarf an digitalen Zahlungslösungen, die Kundendaten schützen, ohne die Online-Erfahrung der Kundschaft zu beeinträchtigen. 3D Secure, ein Go-to-Authentifizierungsprotokoll zum Schutz von Zahlungen, ist eine Lösung für diese Herausforderung. In 3D Secure 2 wird dieser bewährte Rahmen mit stärkeren Abwehrmechanismen und einer reibungsloseren Kundenerfahrung verbessert.

Der Aufstieg der mobilen und digitalen Transaktionen hat den Weg für Protokolle wie 3D Secure 2 geebnet. Der globale Markt für 3D Secure-Zahlungsauthentifizierung wurde auf einen Wert von 1,2 Milliarden US-Dollar im Jahr 2023 geschätzt. Unternehmen benötigen ein System, das sich effektiv in ihre bestehenden Plattformen integrieren lässt und gleichzeitig einen robusten Schutz bietet und das Zahlungserlebnis verbessert. Im Folgenden erklären wir, was 3D Secure ist, wie es funktioniert und wie Unternehmen es implementieren können, um ihre Zahlungssysteme anzupassen und zu optimieren und gleichzeitig die Anforderungen ihrer Kundinnen/Kunden zu erfüllen.

Worum geht es in diesem Artikel?

- Was ist 3D Secure?

- Wie funktioniert 3D Secure?

- Vorteile der Implementierung von 3D Secure

- 3D Secure 1 vs. 3D Secure 2

- Häufige Missverständnisse rund um 3D Secure

- Herausforderungen und Nachteile von 3D Secure

- So implementieren Sie 3D Secure in Ihr Zahlungssystem

- So kann Stripe Payments Sie unterstützen

Was ist 3D Secure?

3D Secure, was für „Three-Domain Secure“ steht, ist ein Authentifizierungsprotokoll, das eine zusätzliche Verifizierungsebene für Online-Kredit- und Debitkartentransaktionen hinzufügt. Das Protokoll wurde ursprünglich vonVisa unter dem Namen „Verified by Visa“ entwickelt.

Während bei herkömmlichen Transaktionen nur Kartenangaben und ein Sicherheitscode erforderlich sind, fordert eine 3D Secure-Transaktion den/die Karteninhaber/in auf, ein zusätzliches Passwort, einen einmaligen Code, der an sein/ihr Mobilgerät gesendet wird, oder eine biometrische Verifizierung bereitzustellen. Dieser Schritt findet in der Regel in einem Pop-up-Fenster oder einer In-App-Oberfläche statt.

Wie funktioniert 3D Secure?

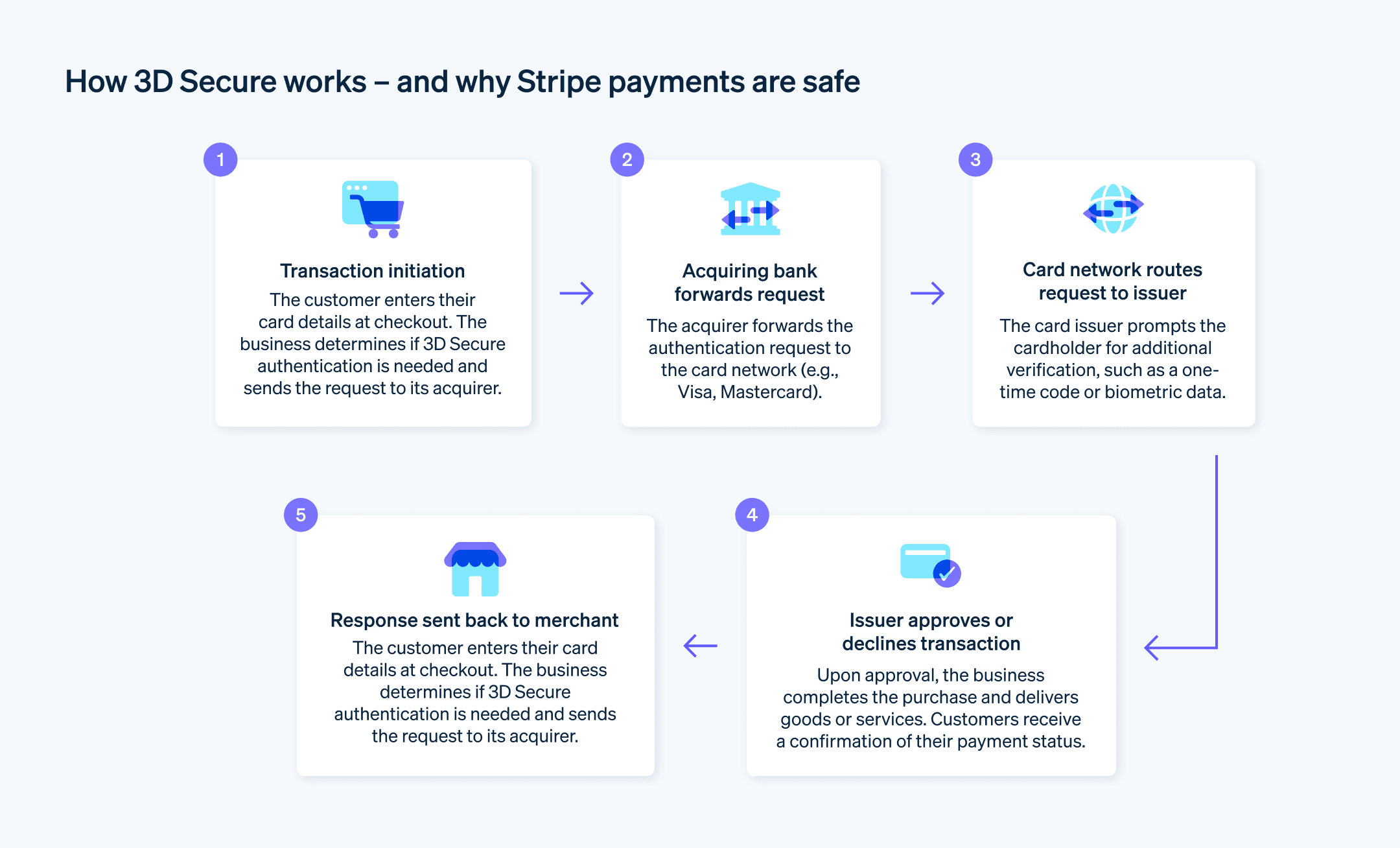

Der 3D Secure-Prozess ist ein mehrstufiger Vorgang mit mehreren Parteien, der eine zusätzliche Sicherheitsebene für Online-Transaktionen bietet. Das Protokoll hängt von den Interaktionen zwischen dem Kartenaussteller, der Händlerbank und der Interoperabilitätsdomäne ab. Im Folgenden werden die einzelnen Schritte des Prozesses aufgeschlüsselt.

- Kunde/Kundin initiiert eine Transaktion: Wenn ein Kunde/eine Kundin sich entscheidet, einen Online-Kauf zu tätigen, gibt er/sie die Kartenangaben auf der Website des Unternehmens an.

- Unternehmen fordert die Authentifizierung an: Der Server des Unternehmens erkennt die Notwendigkeit einer 3D Secure-Authentifizierung und übermittelt eine Anfrage an den Aussteller, um den/die Karteninhaber/in zu authentifizieren.

- Kunde/Kundin bietet zusätzliche Authentifizierung: Der Aussteller fordert den/die Karteninhaber/in dann auf, zusätzliche Informationen einzugeben, in der Regel über ein Popup-Fenster oder eine In-App-Schnittstelle.

- Aussteller authentifiziert die Transaktion: Sobald der/die Karteninhaber/in die angeforderten Informationen liefert, wertet der Aussteller sie aus, um die Transaktion zu authentifizieren. Der Aussteller sendet eine Antwort zurück.

- Die Transaktion ist abgeschlossen: Der Kunde/die Kundin schließt die Transaktion ab und das Unternehmen liefert die Waren oder Dienstleistungen.

Vorteile der Implementierung von 3D Secure

Geringeres Risiko für betrügerische Transaktionen

Die 3D Secure-Technologie überprüft Transaktionen in Echtzeit, indem sie zusätzliche Identifikationsschritte von Kundinnen/Kunden anfordert. Dies eliminiert den Großteil der nicht autorisierten Transaktionen und führt zu einem Rückgang der Betrugskosten für Unternehmen. Weniger Rückbuchungen bedeutet auch eine günstigere Bewertung bei den Banken. Im Jahr 2024 beliefen sich die Verluste durch E-Commerce-Betrug weltweit auf schätzungsweise 44,3 Milliarden US-Dollar. Dies verdeutlicht, mit welchem Ausmaß an betrügerischen Transaktionen Unternehmen konfrontiert sind.Mehr Vertrauen und Zuversicht bei Kundinnen und Kunden

Für Käufer/innen bedeutet eine zusätzliche Authentifizierungsebene grünes Licht für eine sichere Abwicklung. Dieses gesteigerte Vertrauen kann sich im Kundenlebenszyklus bemerkbar machen und dazu beitragen, einmalige Käufer/innen in Stammkundschaft und Gelegenheitskäufer/innen in Markenfürsprecher/innen zu verwandeln.Compliance mit aufsichtsrechtlichen Standards

Gesetzliche Compliance ist ein unvermeidlicher Bestandteil der Geschäftstätigkeit von Unternehmen im digitalen Zeitalter. Die Aufsichtsbehörden aktualisieren ihre Richtlinien häufig, und es kann schwierig sein, Schritt zu halten. Die Integration von 3D Secure kann Ihnen helfen, die Vorschriften einzuhalten und hohe Geldstrafen und rechtliche Komplikationen zu vermeiden. Ihre Reputation in Bezug auf die strikte Compliance kann außerdem zu einem Unterscheidungsmerkmal auf dem Markt werden, das skeptischen Kundinnen und Kunden einen guten Grund bietet, Ihre Plattform einem weniger sicheren Wettbewerber vorzuziehen.

3D Secure 1 vs. 3D Secure 2

EMVCo hat das Update für 3D Secure 2 (von 3D Secure 1) im Oktober 2016 eingeführt, aber die Übernahme und vollständige Implementierung durch Unternehmen, Aussteller und Zahlungsgateways war nicht unmittelbar. Im Jahr 2019 gab es einen breiteren Anstoß für die Einführung von 3D Secure 2, der auf mehrere neue Vorschriften zurückzuführen ist – darunter die überarbeitete Zahlungsdiensterichtlinie (PSD2) der EU und ihre Anforderungen an die starke Kundenauthentifizierung (SCA).

3D Secure 1 und 3D Secure 2 sind zwar beide Authentifizierungsprotokolle für Online-Kreditkartenzahlungen, weisen jedoch wesentliche Unterschiede in ihrem Design und Kundenerlebnis auf. So lassen sie sich vergleichen:

Kundenerlebnis

- 3D Secure 1: Die Kundschaft wurde auf eine separate Authentifizierungsseite umgeleitet, was manchmal zu einer störenden Erfahrung beim Bezahlvorgang führte.

- 3D Secure 2: Es wurde entwickelt, um das Kundenerlebnis zu verbessern und Unterbrechungen während des Bezahlvorgangs zu minimieren. In der Regel ist nur bei Transaktionen mit hohem Risiko eine zusätzliche Authentifizierung erforderlich.

Integration auf Mobilgeräten

- 3D Secure 1: Da die Lösung nicht für Mobilgeräte optimiert war, wurden die Authentifizierungsseiten auf Mobilgeräten manchmal nicht ansprechend oder etwas umständlich angezeigt.

- 3D Secure 2: Die Lösung wurde für die Nutzung auf Mobilgeräten entwickelt. Sie ist für eine reibungslosere Integration auf Mobilgeräten optimiert und funktioniert problemlos mit mobilen Apps und Browsern.

Datenpunkte

- 3D Secure 1: Verwendet weniger Datenpunkte während des Authentifizierungsprozesses.

- 3D Secure 2: Verwendet viel mehr Datenpunkte (wie Transaktionshistorie und Geräteinformationen) für eine risikobasierte Bewertung. Dies ermöglicht eine intelligentere Authentifizierung, bei der Transaktionen mit geringem Risiko unter Umständen keine zusätzliche Überprüfung erfordern.

Reibungsloser Ablauf

- 3D Secure 1: Erfordert in der Regel ein Passwort oder eine andere Form der statischen Authentifizierung durch die Karteninhaberin oder den Karteninhaber.

- 3D Secure 2: Führt einen „reibungslosen Ablauf“ ein, bei dem bestimmte Transaktionen ohne Intervention durch die Karteninhaberin oder den Karteninhaber authentifiziert werden können.

Anwendungsbereich bei Transaktionen

- 3D Secure 1: Hauptsächlich fokussiert auf Transaktionen ohne Karte.

- 3D Secure 2: Breiterer Anwendungsbereich und deckt mehr Transaktionstypen ab, einschließlich mobile Zahlungen und Transaktionen mit Karte.

Rechtsvorschriften und Compliance

- 3D Secure 1: Vorläufer einiger der modernen Online-Zahlungsvorschriften.

- 3D Secure 2: Wurde entwickelt, um die überarbeitete Zahlungsdiensterichtlinie (PSD2) der EU zu erfüllen, insbesondere mit der Anforderung einer starken Kundenauthentifizierung (SCA) für Online-Transaktionen.

Aussteller- und Unternehmenskommunikation

- 3D Secure 1: Bot begrenzte Möglichkeiten für Aussteller und Unternehmen, über Transaktionen zu kommunizieren.

- 3D Secure 2: Ermöglicht eine direktere Kommunikation zwischen Ausstellern und Unternehmen und damit eine Entscheidungsfindung in Echtzeit auf Grundlage des Risikos der jeweiligen Transaktion.

Beide Protokolle bieten eine sichere Umgebung für Online-Kreditkartentransaktionen, aber die Implementierung von 3D Secure 2 führt Fortschritte in Kundenerfahrung, Optimierung für Mobilgeräte und adaptiven Authentifizierungsmethoden ein. Diese neue Iteration ermöglicht eine modernere und nutzerfreundlichere Lösung für den Online-Handel.

Häufige Missverständnisse rund um 3D Secure

Es gibt mehrere Missverständnisse über 3D Secure, die die Entscheidung eines Unternehmens für die Implementierung der Technologie beeinflussen können. Es ist wichtig, sich dieser weit verbreiteten Missverständnisse bewusst zu sein, wenn Sie eine informierte Entscheidung treffen. Hier ist ein genauerer Blick:

Missverständnis 1: Es ist eine absolut sichere Lösung gegen Betrug

3D Secure reduziert das Risiko für betrügerische Transaktionen erheblich, doch kein System ist perfekt. Die Technik agiert eher wie ein gut ausgebildeter Wachhund als eine Festung mit undurchdringlichen Mauern. Folglich sollte eine ausgewogene Strategie mehrere Ebenen von Sicherheitsmaßnahmen umfassen, einschließlich, aber nicht beschränkt auf 3D Secure, um unterschiedliche Arten von betrügerischen Aktivitäten am effektivsten zu bekämpfen.

Missverständnis 2: Es verlangsamt Transaktionen

Es besteht die Vorstellung, dass 3D Secure die Transaktionszeit unnötig verzögert. Die zusätzlichen Sekunden, die die Authentifizierung in Anspruch nimmt, können jedoch auf lange Sicht Zeit sparen, indem die Anzahl der Transaktionen reduziert wird, die auf Betrug untersucht werden müssen. Das Potenzial für reduzierte Rückbuchungsgebühren und andere Betrugskosten können minimale Verzögerungen in Transaktionszeit ausgleichen.

Missverständnis 3: Es ist nur für Hochrisikobranchen gedacht

Einige Leute glauben, dass 3D Secure nur für Sektoren wie Luxusgüter oder Online-Glücksspiel von Vorteil ist, in denen Transaktionen mit hohem Wert üblich sind. Dies ist jedoch nicht wahr. Unternehmen in vielen verschiedenen Branchen können von zusätzlicher Sicherheit profitieren, auch Unternehmen, die nicht in Hochrisikobranchen tätig sind. 3D Secure ist wie eine Versicherungspolice: Es ist besser, sie zu haben und nicht zu brauchen, als sie zu brauchen und nicht zu haben.

Herausforderungen und Nachteile von 3D Secure

3D Secure hat zwar viele Vorteile, aber es gibt auch Herausforderungen und Nachteile, mit denen Unternehmen bei der Einführung dieser Technologie möglicherweise konfrontiert werden.

Probleme beim Bezahlvorgang

Das Hinzufügen von 3D Secure ohne zusätzliche Barrieren beim Bezahlvorgang kann eine Herausforderung sein. Sie möchten nicht, dass Kundinnen/Kunden den Transaktionsprozess verlassen, weil sie auf einen umständlichen Authentifizierungsprozess stoßen. Obwohl die Absicht von 3D Secure darin besteht, eine zusätzliche Sicherheitsebene hinzuzufügen, ist es weniger wahrscheinlich, dass Kundinnen/Kunden, die dies als Unannehmlichkeit ansehen, ihren Kauf abschließen.Komplexere Kundenerfahrung

Wenn Sie mehrere Schritte zum Bezahlvorgang hinzufügen, kann dies die Kundenerfahrung übermäßig verkomplizieren. Je weniger intuitiv ein Zahlungsprozess ist, desto wahrscheinlicher ist es, dass ein Kunde/eine Kundin ihn verlässt. Ein Zahlungserlebnis sollte so reibungslos wie möglich sein, während die notwendigen Sicherheitsmaßnahmen beibehalten werden – ein Gleichgewicht, das mit der Einbeziehung von 3D Secure manchmal schwierig zu halten ist.Betriebliche Anforderungen

Die Einführung von 3D Secure bringt oft Änderungen an bestehenden Systemen und Prozessen mit sich. Dazu kann es gehören, die IT-Infrastruktur und die Schulungen für Mitarbeiter/innen zu aktualisieren und sicherzustellen, dass die Kundenbetreuer/innen in der Lage sind, entsprechende Anfragen zu bearbeiten. Die anfänglichen Investitionen in Zeit und Ressourcen können beträchtlich sein, was möglicherweise einige Unternehmen davon abhält, die Technologie einzuführen.Bedenken hinsichtlich der Haftung

Während 3D Secure einen Teil der Haftung für betrügerische Transaktionen von Unternehmen weg verlagert, können die Bedingungen für diese Verlagerung kompliziert sein. Nicht jedes betrügerische Szenario ist abgedeckt, und Unternehmen müssen bei ihren Maßnahmen zur Betrugsbekämpfung wachsam bleiben. Ein unangebrachtes Sicherheitsgefühl könnte dazu führen, dass Unternehmen weniger vorsichtig sind, was langfristig schädliche Auswirkungen haben kann.

Auch wenn 3D Secure seine potenziellen Herausforderungen hat, kann die richtige Planung diese Probleme ausgleichen. Eine Möglichkeit für Unternehmen ist die Zusammenarbeit mit einem starken, umfassenden Zahlungsdienstleister wie Stripe.

So implementieren Sie 3D Secure in Ihr Zahlungssystem

Die Integration von 3D Secure in Ihr Zahlungssystem fügt eine zusätzliche Sicherheitsebene hinzu, die als vorbeugende Maßnahme gegen betrügerische Transaktionen fungiert. Stripe bietet umfassende Unterstützung für 3D Secure 2, eine fortschrittlichere und nutzerfreundliche Version dieses Sicherheitsprotokolls. Hier sind einige Dinge, die Sie bei der Implementierung beachten sollten:

Integration mit den Stripe-APIs

Stripe erleichtert 3D Secure 2 durch seineZahlungs-APIs undCheckout-Funktion. Die Integration dieser Tools in Ihr System schützt risikoreiche Transaktionen vor potenziellem Betrug. Ein wesentlicher Vorteil der Integration von Stripe ist die Funktion, 3D Secure 2 anzuwenden, wenn die Bank des Karteninhabers/der Karteninhaberin dies unterstützt, und bei Bedarf zu 3D Secure 1 zurückzukehren.Fokus auf mobile Anwendungen

Mobile Apps erfordern einen reibungslosen Transaktionsablauf. Die iOS- und Android-SDKs von Stripe ermöglichen eine In-App-Authentifizierung und sorgen so für eine direktere Kundenerfahrung. So wird verhindert, dass die Kundinnen und Kunden auf externe Seiten umgeleitet werden, was den Zahlungsprozess unterbrechen kann. Selbst wenn eine Bank 3D Secure 2 nicht unterstützt, zeigen die mobilen SDKs von Stripe 3D Secure 1 in einer in Ihrer App eingebetteten Webansicht an.Priorität für die Kundenerfahrung

3D Secure 2 wurde speziell für Smartphones entwickelt und ermöglicht es Banken, ihre Authentifizierungsmethoden zu aktualisieren. Zum Beispiel können Kundinnen/Kunden eine Zahlung mit ihrem Fingerabdruck oder ihrer Gesichts-ID authentifizieren, anstatt mit herkömmlichen Passwörtern oder Textnachrichten. Diese neue Technologie fördert ein besseres Transaktionserlebnis mit weniger Unterbrechungen.Bezahlvorgang im Web und auf Mobilgeräten

Das Design von 3D Secure 2 bettet den Anfrageablauf sowohl in den Bezahlvorgang im Web als auch auf Mobilgeräten ein, sodass keine Weiterleitungen auf andere Seiten mehr nötig sind. Bestätigt eine Kundin oder ein Kunde ihre bzw. seine Identität auf Ihrer Website oder in Ihrer App, wird ihr bzw. ihm die 3D Secure-Aufforderung in einem Dialogfenster auf der Seite für den Bezahlvorgang angezeigt.Einhalten von Rechtsvorschriften

Wenn Sie in Europa tätig sind, ist die Umsetzung der starken Kundenauthentifizierung (Strong Customer Authentication, SCA) von entscheidender Bedeutung. Die SCA schreibt eine strengere Authentifizierung für den europäischen Zahlungsverkehr vor, wodurch die Kundenerfahrung von 3D Secure 2 von unschätzbarem Wert ist. Durch den Einsatz von 3D Secure 2 können Unternehmen mögliche negative Auswirkungen auf die Konversionsraten minimieren.Die Flexibilität von 3D Secure 2 nutzen

Die Anpassungsfähigkeit von Stripe mit dem 3D Secure 2-Protokoll ermöglicht es, bei bestimmten Transaktionen die Authentifizierung zu überspringen und den „reibungslosen“ Ablauf zu nutzen, insbesondere wenn sie als risikoarm eingestuft werden. Wenn der Zahlungsdienstleister jedoch um eine Ausnahme bittet und die Transaktion die „reibungslose“ Methode verwendet, gelten die Vorteile der Haftungsverlagerung möglicherweise nicht.

Die Integration von 3D Secure 2 in Ihr Zahlungssystem kann dazu beitragen, Betrug zu verhindern und gleichzeitig eine möglichst nutzerfreundliche Zahlungsabwicklung zu gewährleisten. Durch die Nutzung der Tools von Stripe und die Einhaltung der oben genannten Richtlinien können Unternehmen eine ausgewogene Kombination aus Sicherheit und Nutzerfreundlichkeit erreichen.

So kann Stripe Payments Sie unterstützen

Stripe Payments bietet eine einheitliche, globale Zahlungslösung, mit der jedes Unternehmen – von Start-ups bis hin zu globalen Konzernen – Zahlungen online, vor Ort und weltweit akzeptieren kann.

Mit Stripe Payments können Sie Folgendes umsetzen:

- Bezahlvorgang optimieren: Schaffen Sie ein reibungsloses Kundenerlebnis und sparen Sie Tausende von Entwicklungsstunden mit vorgefertigten Zahlungs-Benutzeroberflächen, Zugang zu über 125 Zahlungsmethoden und Link, einer von Stripe entwickelten Wallet.

- Neue Märkte schneller erschließen: Erreichen Sie Kundinnen und Kunden weltweit und reduzieren Sie die Komplexität und Kosten der Verwaltung mehrerer Währungen mit grenzüberschreitenden Zahlungsoptionen, die in 195 Ländern und über 135 Währungen verfügbar sind.

- Online- und Vor-Ort-Zahlungen vereinheitlichen: Schaffen Sie Unified Commerce über Online- und Offline-Kanäle hinweg, um Interaktionen zu personalisieren, Treue zu belohnen und den Umsatz zu steigern.

- Zahlungs-Performance verbessern: Steigern Sie Ihren Umsatz mit einer Reihe anpassbarer, einfach zu konfigurierender Zahlungstools, darunter eine No-Code-Betrugsvorbeugung und erweiterte Funktionen zur Verbesserung der Autorisierungsquoten.

- Mit einer flexiblen, zuverlässigen Plattform schneller wachsen: Setzen Sie auf eine Plattform, die in Ihrem individuellen Tempo skaliert wird und zu 99,999 % erreichbar und zuverlässig ist.

Erfahren Sie mehr darüber, wie Stripe Payments Ihre Online- und Vor-Ort-Zahlungen unterstützen kann oder starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.