A medida que las empresas crecen, también lo hace la necesidad de soluciones de pago digitales que mantengan a salvo los datos de los clientes sin comprometer su experiencia en línea. 3D Secure, un protocolo de autenticación indispensable para proteger los pagos, es una solución a este desafío. En 3D Secure 2, este marco establecido cuenta con una actualización basada en defensas más fuertes y una experiencia del cliente más fluida.

El auge de las transacciones móviles y digitales ha allanado el camino a protocolos como 3D Secure 2. Se calcula que el mercado mundial de autenticación mediante 3D Secure para pagos tendrá un valor de 1200 millones de dólares en 2023. Las empresas necesitan un sistema que se integre eficazmente con sus plataformas actuales, que ofrezca una protección sólida y que, al mismo tiempo, mejore la experiencia de pago. A continuación, explicaremos qué es 3D Secure, cómo funciona y cómo pueden implantarlo las empresas para ayudar a adaptar y optimizar sus sistemas de pago, al tiempo que satisfacen las demandas de sus clientes.

Esto es lo que encontrarás en este artículo:

- ¿Qué es 3D Secure?

- ¿Cómo funciona 3D Secure?

- Ventajas de implementar 3D Secure

- Diferencias entre 3D Secure 1 y 3D Secure 2

- Malentendidos comunes sobre 3D Secure

- Desafíos e inconvenientes de 3D Secure

- Cómo implementar 3D Secure en tu sistema de pagos

- ¿Cómo puede ayudarte Stripe Payments?

¿Qué es 3D Secure?

3D Secure, cuyas siglas significan «Three-Domain Secure», es un protocolo de autenticación que añade una capa adicional de verificación para las transacciones con tarjetas de crédito y débito por Internet . El protocolo fue desarrollado inicialmente por Visa bajo el nombre de «Verified by Visa».

Mientras que las transacciones convencionales sólo requieren los datos de la tarjeta y un código de seguridad, una transacción 3D Secure solicita al titular de la tarjeta una contraseña adicional, un código de un solo uso enviado a su dispositivo móvil o una verificación biométrica. Este paso suele producirse en una ventana emergente o en una interfaz de la aplicación.

¿Cómo funciona 3D Secure?

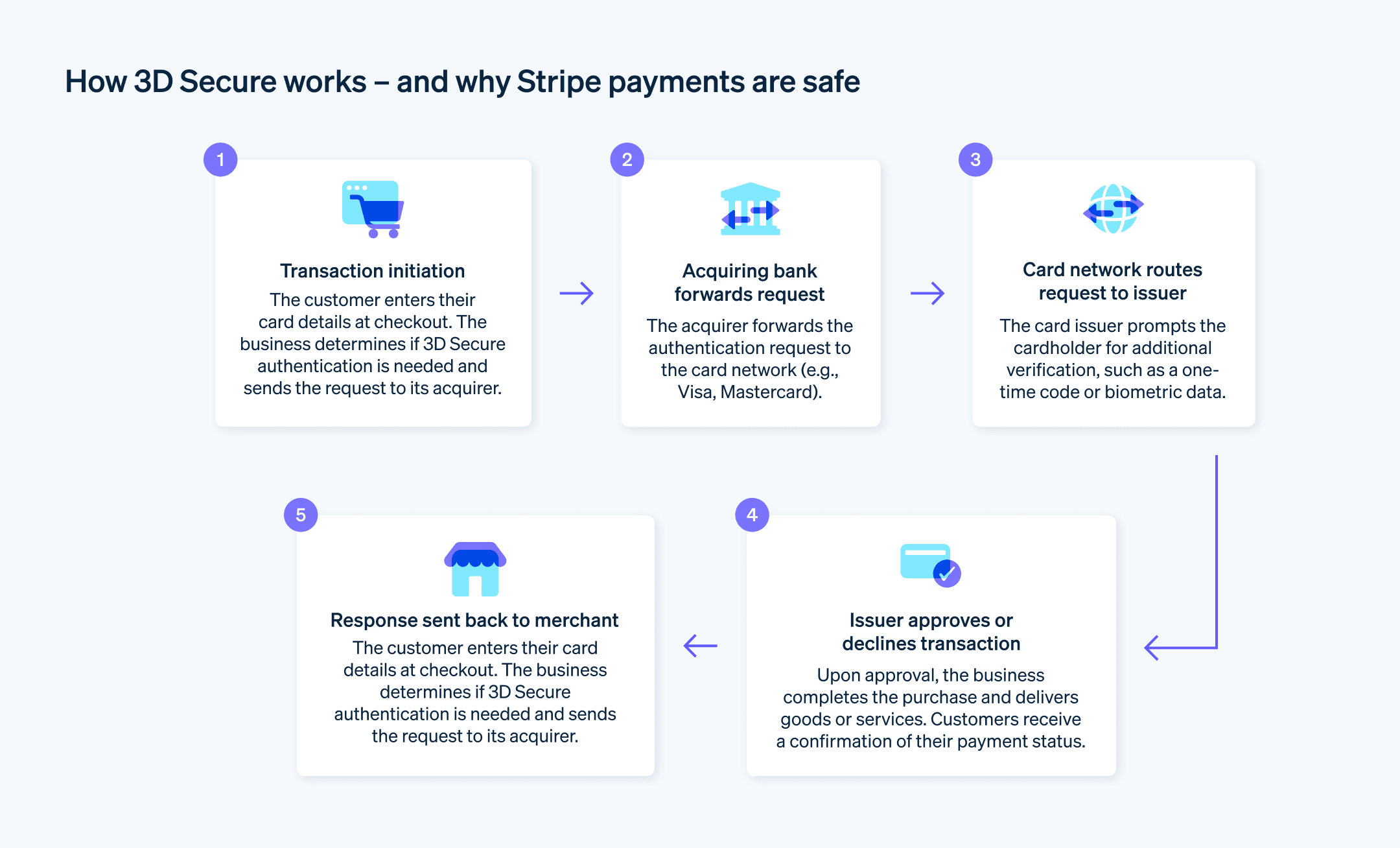

El proceso 3D Secure es una operación de varios pasos y varias partes que proporciona una capa adicional de seguridad para las transacciones por Internet . El protocolo depende de las interacciones entre el emisor de la tarjeta, el adquirente y el dominio de interoperabilidad. A continuación, explicaremos cada paso del proceso.

- El cliente inicia una transacción: cuando un cliente decide realizar una compra por Internet, introduce los datos de su tarjeta en la página web de la empresa .

- La empresa solicita la autenticación: el servidor de la empresa reconoce la necesidad de la autenticación mediante 3D Secure y envía una solicitud para que el emisor autentique al titular de la tarjeta.

- El cliente proporciona una autenticación adicional:: a continuación, el emisor solicita al titular de la tarjeta información adicional, normalmente a través de una ventana emergente o de una interfaz dentro de la aplicación.

- El emisor autentica la transacción: una vez que el titular de la tarjeta facilita la información solicitada, el emisor la evalúa para autenticar la transacción. El emisor envía una respuesta.

- La transacción se completa: el cliente completa la transacción y la empresa entrega los bienes o servicios.

Ventajas de implementar 3D Secure

Menor riesgo de transacciones fraudulentas

La tecnología 3D Secure examina las transacciones en tiempo real solicitando a los clientes pasos adicionales de identificación. Esto elimina la mayoría de las transacciones no autorizadas y conduce a una disminución general de los costes relacionados con el fraude para las empresas. Menos contracargos también significa una calificación más favorable con los bancos. En 2024, las pérdidas por fraude en el e-commerce ascendieron a un total estimado de 44.300 millones de dólares en todo el mundo, lo que pone de manifiesto el aumento de las transacciones fraudulentas a las que se enfrentan las empresas.Aumento de la confianza de los clientes

Para los compradores, una capa adicional de autenticación es una luz verde de que es seguro proceder. Esta mayor confianza puede repercutir en el ciclo de vida del cliente , ayudando a convertir a los compradores esporádicos en clientes recurrentes y convirtiendo a los compradores ocasionales en defensores de la marca.Cumplimiento de los estándares normativos

El cumplimiento de la normativa legal es una parte inevitable de hacer negocios en la era digital. Los organismos reguladores actualizan con frecuencia sus directrices y puede resultar difícil mantenerse al día. Incorporar 3D Secure puede ayudarte a mantener el cumplimiento y evitar cuantiosas multas y complicaciones legales. Una reputación de estricto cumplimiento de la normativa también puede convertirse en un diferenciador del mercado, ofreciendo a los clientes recelosos una razón firme para elegir tu plataforma frente a un competidor menos seguro.

Diferencias entre 3D Secure 1 y 3D Secure 2

EMVCo introdujo la actualización para 3D Secure 2 (a partir de 3D Secure 1) en octubre de 2016, pero la adopción y la plena aplicación por parte de empresas, emisores y pasarelas de pagos no fue inmediata. Hubo un impulso más amplio para la adopción de 3D Secure 2 en 2019, como resultado de varias normativas nuevas, incluida la Directiva Revisada sobre Servicios de Pago (PSD2) de la UE y sus requisitos para la autenticación reforzada de clientes (SCA).

Aunque 3D Secure 1 y 3D Secure 2 son protocolos de autenticación para pagos con tarjeta de crédito por Internet, tienen diferencias importantes en su diseño y en la experiencia del cliente. Estas son las diferencias:

Experiencia del cliente

- 3D Secure 1: a los clientes se les redirigía a una página de autenticación independiente, que a veces provocaba una experiencia de proceso de compra con más interrupciones.

- 3D Secure 2: diseñado en parte para mejorar la experiencia del cliente, minimiza las interrupciones durante el proceso de compra. Normalmente, sólo las transacciones de alto riesgo requieren autenticación adicional.

Integración móvil

- 3D Secure 1: como no estaba optimizada para experiencias con dispositivos móviles, esto a veces conducía a páginas de autenticación sin capacidad de respuesta o que se no se mostraban bien en los dispositivos móviles.

- 3D Secure 2: creado para un uso con el dispositivo móvil, se ha optimizado para realizar integraciones móviles más fluidas y funciona fácilmente con aplicaciones móviles y buscadores.

Puntos de datos

- 3D Secure 1: usaba menos puntos de datos durante el proceso de autenticación.

- 3D Secure 2: usa muchos más puntos de datos (como el historial de transacciones y la información del dispositivo) para realizar una evaluación basada en los riesgos. Esto permite una autenticación más inteligente, en la que las transacciones de riesgo bajo pueden no necesitar verificación adicional.

Flujo sin complicaciones

- 3D Secure 1: normalmente requería que el titular de la tarjeta introdujera una contraseña o alguna forma de autenticación estática.

- 3D Secure 2: introduce un «flujo sin complicaciones» en el que determinadas transacciones se pueden autenticar sin necesidad de que el titular de la tarjeta interactúe.

Alcance de las transacciones

- 3D Secure 1: se centra principalmente en transacciones sin tarjeta.

- 3D Secure 2: tiene un alcance más amplio y cubre más tipos de transacciones, incluidos los pagos con móvil y las transacciones con presentación de tarjeta.

Normativa y cumplimiento

- 3D Secure 1: es anterior a algunas de las normativas modernas sobre pagos por Internet.

- 3D Secure 2: está diseñado para cumplir la Directiva Revisada sobre Servicios de Pago (PSD2) de la UE, en especial su requisito de autenticación reforzada de clientes (SCA) para las transacciones por internet .

Comunicación entre el emisor y la empresa

- 3D Secure 1: los canales de comunicación entre los emisores y las empresas sobre las transacciones eran limitados.

- 3D Secure 2: facilita una comunicación más directa entre los emisores y las empresas, lo que permite una toma de decisiones en tiempo real en función del riesgo de la transacción.

Ambos protocolos proporcionan un entorno seguro para las transacciones con tarjeta de crédito por Internet , pero la aplicación de 3D Secure 2 introduce adelantos en la experiencia del cliente, la optimización móvil y los métodos de autenticación adaptativos. Esta nueva iteración permite una solución más moderna y fácil de usar para el comercio por Internet.

Malentendidos comunes sobre 3D Secure

Existen varios conceptos erróneos sobre 3D Secure que pueden afectar a la decisión de una empresa de implantar esta tecnología. Ser consciente de ellos es importante a la hora de tomar una decisión informada. A continuación, mostramos un análisis más detallado:

Idea errónea 1: es una solución infalible contra el fraude

Aunque 3D Secure reduce significativamente el riesgo de transacciones fraudulentas, ningún sistema es perfecto. La tecnología actúa más como un perro guardián altamente entrenado que como una fortaleza con muros impenetrables. En consecuencia, una estrategia equilibrada debería incluir múltiples capas de medidas de seguridad, entre ellas 3D Secure, para combatir los diferentes tipos de actividad fraudulenta de la forma más eficaz.

Idea errónea 2: ralentiza las transacciones

Existe la percepción de que 3D Secure añade retrasos innecesarios al tiempo de transacción. Sin embargo, los pocos segundos adicionales que tarda la autenticación pueden ahorrar tiempo a largo plazo al reducir el número de transacciones que deben investigarse para detectar fraudes. El potencial de reducción de las comisiones por contracargo y otros costes relacionados con el fraude puede compensar cualquier mínimo retraso en el tiempo de transacción.

Idea errónea 3: solo es para sectores con un riesgo elevado

Algunas personas creen que 3D Secure sólo es beneficioso para sectores como los artículos de lujo o los juegos de azar por Internet, en los que son habituales las transacciones de alto valor. Sin embargo, esto no es cierto. Empresas de muchos sectores diferentes pueden beneficiarse de una mayor seguridad, incluso las empresas que no operan en sectores de alto riesgo. 3D Secure es como una póliza de seguros: es mejor tenerla y no necesitarla, que necesitarla y no tenerla.

Desafíos e inconvenientes de 3D Secure

Aunque 3D Secure tiene muchas ventajas, también hay desafíos e inconvenientes a los que las empresas que deben hacer frente al implantar esta tecnología.

Aumento de las complicaciones en el proceso de compra

Añadir 3D Secure sin crear barreras adicionales en el proceso de compra puede ser todo un desafío. No quieres que los clientes abandonen el proceso de transacción porque se encuentren con un engorroso proceso de autenticación. Aunque la intención de 3D Secure es añadir una capa de seguridad, es menos probable que los clientes que lo vean como un inconveniente completen su compra.Complejidad en la experiencia del cliente

Añadir varios pasos al proceso de compra puede complicar bastante la experiencia del cliente. Cuanto menos intuitivo sea un proceso de pago, más probable es que el cliente lo abandone. Una experiencia de pago debe ser lo más fluida posible, manteniendo al mismo tiempo las medidas de seguridad necesarias, un equilibrio que a veces es difícil de mantener con la inclusión de 3D Secure.Necesidades operativas

La implantación de 3D Secure a veces conlleva realizar cambios en los sistemas y procesos existentes. Esto podría implicar la actualización de la infraestructura de TI y la formación de empleados, así como la garantía de que los representantes de atención al cliente estén preparados para gestionar las consultas relacionadas. La inversión inicial en tiempo y recursos puede ser considerable, lo que podría disuadir a algunas empresas a la hora de adoptar la tecnología.Cuestiones de responsabilidad

Aunque 3D Secure desplaza parte de la responsabilidad de las transacciones fraudulentas de las empresas, las condiciones que rigen este desplazamiento pueden ser complicadas. No todas las situaciones fraudulentas están cubiertas y las empresas deben permanecer atentas a sus medidas antifraude. Una sensación de seguridad equivocada podría hacer que las empresas fueran menos precavidas, lo que podría tener repercusiones perjudiciales a largo plazo.

Aunque 3D Secure tiene sus desafíos potenciales, la planificación adecuada puede compensar estos problemas. Una opción para las empresas es trabajar con un proveedor de servicios de pago sólido y completo como Stripe.

Cómo implementar 3D Secure en tu sistema de pagos

La incorporación de 3D Secure a tu sistema de pagos añade una capa adicional de seguridad que actúa como medida preventiva frente a transacciones fraudulentas. Stripe ofrece un amplio soporte para 3D Secure 2, una versión más avanzada y fácil de usar de este protocolo de seguridad. Estos son algunos aspectos a tener en cuenta sobre su implementación:

Integración con las API de Stripe

Stripe facilita 3D Secure 2 a través de sus API de pago y la función de proceso de compra. La integración de estas herramientas en tu sistema protege las transacciones de alto riesgo de posibles fraudes. Una ventaja clave de utilizar la integración de Stripe es su funcionalidad para aplicar 3D Secure 2 cuando el banco del titular de la tarjeta lo admita y volver a 3D Secure 1 cuando sea necesario.Centrarse en aplicaciones móviles

Las aplicaciones móviles necesitan un flujo de transacciones fluido. Los SDK de iOS y Android de Stripe permiten la autenticación en la aplicación, lo que crea una experiencia más directa para los clientes. Esto evita que se redirija a los clientes a páginas externas que pueden interrumpir el proceso de pago. Incluso si un banco no admite 3D Secure 2, los SDK para móviles de Stripe mostrarán 3D Secure 1 en una vista web integrada en tu aplicación.Dar prioridad a la experiencia del cliente

3D Secure 2 se ha desarrollado pensando en los smartphones, lo que permite a los bancos actualizar sus métodos de autenticación. Por ejemplo, los clientes podrían autenticar un pago utilizando su huella dactilar o su identificación facial, en lugar de las contraseñas tradicionales o los mensajes de texto. Esta nueva tecnología favorece una mejor experiencia de transacción, con menos interrupciones.Adopción de los flujos del proceso de compra en la web y en el móvil

El diseño de 3D Secure 2 inserta el flujo de comprobación en los procesos de compra en la web y en el móvil, lo que elimina la necesidad de redireccionar toda la página. Si un cliente confirma su identidad en tu sitio web o aplicación, verán la solicitud de 3D Secure en un módulo de la página de proceso de compra.Mantenerse al día con las normativas

Si haces negocios en Europa, la aplicación de la autenticación reforzada de clientes (SCA) es fundamental. La SCA exige una autenticación más estricta para los pagos realizados en Europa, lo que hace que la experiencia del cliente de 3D Secure 2 sea muy valiosa. A través del uso de 3D Secure 2, las empresas pueden minimizar cualquier posible impacto negativo sobre las tasas de conversión.Usar la flexibilidad de 3D Secure 2

La adaptabilidad de Stripe con el protocolo 3D Secure 2 permite que ciertas transacciones omitan la autenticación y utilicen el flujo «sin complicaciones», especialmente si se consideran de bajo riesgo. Sin embargo, si el proveedor de pagos solicita una exención y la transacción utiliza el método «sin complicaciones», los beneficios de la transferencia de responsabilidad podrían no aplicarse.

La incorporación de 3D Secure 2 en tu sistema de pago puede ayudar a prevenir el fraude a la vez que garantiza que la experiencia de pago es lo más intuitiva posible. Al utilizar las herramientas de Stripe y seguir las directrices anteriores, las empresas pueden alcanzar una combinación equilibrada de seguridad y uso.

Cómo puede ayudarte Stripe Payments

Stripe Payments proporciona una solución de pagos unificada y global que ayuda a cualquier empresa —desde startups en expansión hasta empresas globales— a aceptar pagos en línea, en persona y en todo el mundo.

Esto es lo que puedes conseguir con Stripe Payments:

- Optimizar la experiencia en el checkout: con Payments, puedes ofrecer una experiencia de compra ágil e intuitiva. Además, ahorrarás miles de horas de trabajo de desarrollo gracias a sus interfaces de pago prediseñadas, que te dan acceso a más de 125 métodos de pago y Link, el monedero digital desarrollado por Stripe.

- Expandirte a nuevos mercados más rápido: llega a clientes de todo el mundo y simplifica la gestión de los tipos de intercambio gracias a las opciones de pago internacionales, que admiten 195 países y más de 135 divisas.

- Unificar los pagos en persona y por internet: crea una experiencia de comercio unificado entre tus canales online y presenciales para personalizar la relación con tus clientes, fomentar su fidelidad y aumentar tus ingresos.

- Mejorar el rendimiento de tus pagos: aumenta tus ingresos con herramientas de pagos configurables y fáciles de implementar, que incluyen soluciones sin programación de protección antifraude y funciones avanzadas para mejorar las tasas de autorización.

- Hacer crecer tu empresa con una plataforma fiable: desarrolla tu negocio sobre una infraestructura que está preparada para crecer contigo. Stripe ha logrado mantener un tiempo de actividad del 99,999 % y garantiza una fiabilidad líder en el sector.

Obtén más información sobre cómo Stripe Payments puede ayudarte a aceptar pagos en línea y en persona o crea una cuenta hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.