À mesure que les entreprises se développent, leur besoin de solutions de paiement numériques qui protègent les données des clients sans compromettre leur expérience en ligne s’accroît également. 3D Secure, un protocole d’authentification de référence pour la protection des paiements permet de relever ce défi. Avec 3D Secure 2, ce cadre établi est actualisé plus particulièrement par le biais d’un renforcement des défenses et d’une amélioration de l’expérience client.

L’essor des transactions mobiles et numériques a ouvert la voie à des protocoles tels que 3D Secure 2. Le marché mondial de l’authentification des paiements 3D Secure était estimé à 1,2 milliard de dollars en 2023. Les entreprises ont besoin d’un système qui s’intègre efficacement à leurs plateformes existantes, offrant une protection robuste tout en améliorant l’expérience de paiement. Ci-dessous, nous expliquons ce qu’est le 3D Secure, comment il fonctionne et comment les entreprises peuvent le mettre en œuvre pour adapter et optimiser leurs systèmes de paiement, tout en répondant aux demandes de leurs clients.

Contenu de l’article

- Qu’est-ce que 3D Secure?

- Fonctionnement de 3D Secure

- Avantages de la mise en œuvre de 3D Secure

- 3D Secure 1 et 3D Secure 2

- Idées reçues à propos de 3D Secure

- Défis et inconvénients de 3D Secure

- Mise en œuvre de 3D Secure dans votre système de paiement

- Comment Stripe Payments peut vous aider?

Qu’est-ce que 3D Secure?

3D Secure, qui signifie « Three-Domain Secure », est un protocole d’authentification qui ajoute un niveau supplémentaire de vérification pour les transactions en ligne par carte de crédit et de débit. Ce protocole a été initialement développé par Visa sous le nom « Verified by Visa ».

Alors que les transactions classiques ne nécessitent que les informations de la carte et un code de sécurité, une transaction 3D Secure demande au titulaire de la carte un mot de passe supplémentaire, un code à usage unique envoyé sur son appareil mobile ou une vérification biométrique. Cette étape s’effectue généralement dans une fenêtre contextuelle ou une interface intégrée à l’application.

Fonctionnement de 3D Secure

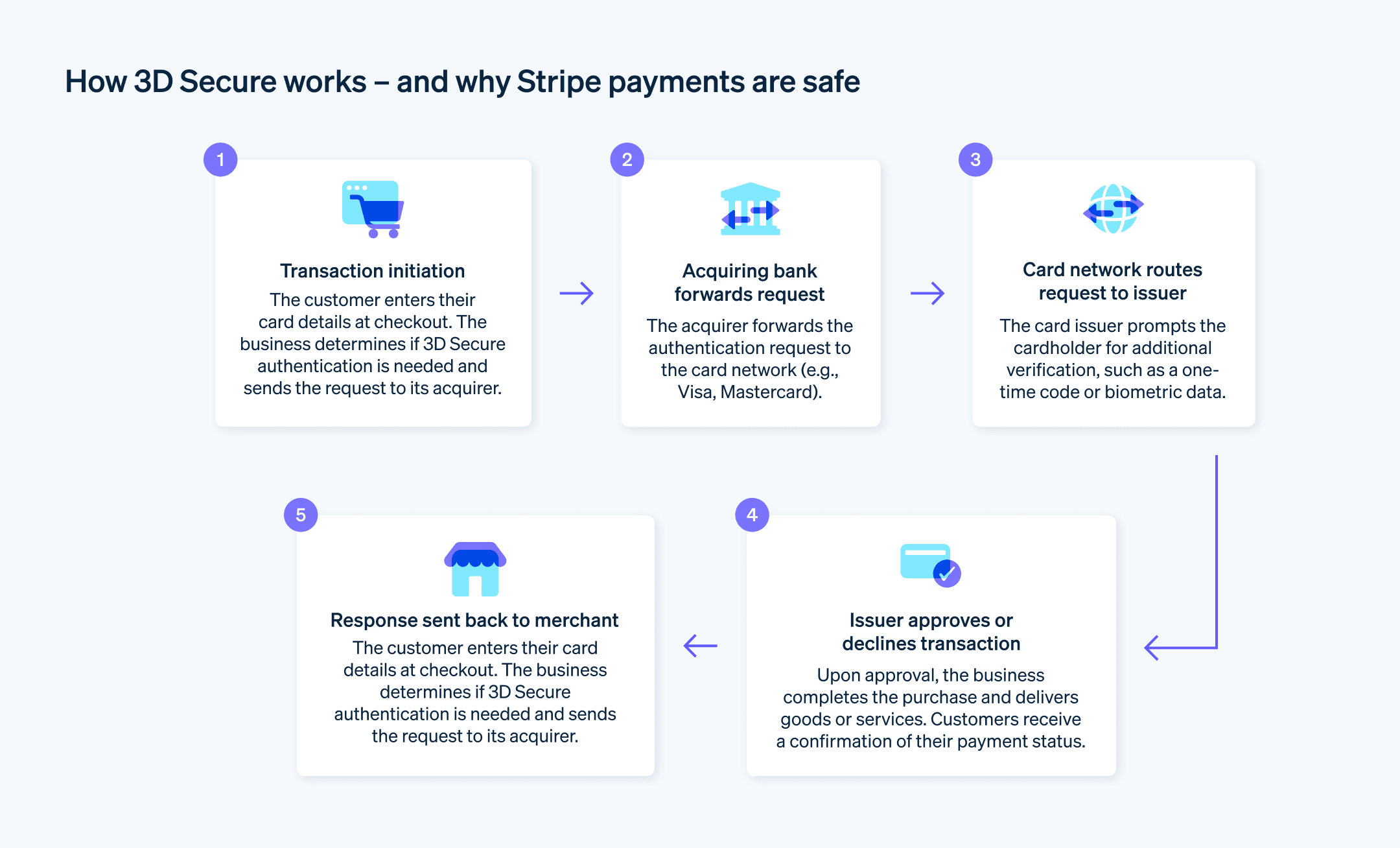

Le processus 3D Secure est une opération en plusieurs étapes impliquant plusieurs parties qui offre un niveau de sécurité supplémentaire pour les transactions en ligne. Le protocole repose sur les interactions entre l’émetteur de la carte, l’acquéreur et le domaine d’interopérabilité. Nous allons détailler ci-dessous chaque étape du processus.

- Le client effectue une transaction : lorsqu’un client décide d’effectuer un achat en ligne, il saisit les informations de sa carte sur le site Web de l’entreprise.

- L’entreprise demande l’authentification : le serveur de l’entreprise reconnaît la nécessité d’authentification 3D Secure et soumet une demande à l’émetteur afin qu’il authentifie le titulaire de la carte.

- Le client fournit une authentification supplémentaire : l’émetteur invite ensuite le titulaire de la carte à fournir des informations complémentaires, généralement par l’intermédiaire d’une fenêtre contextuelle ou de l’interface d’une application.

- L’émetteur authentifie la transaction : une fois que le titulaire de la carte a fourni les informations demandées, l’émetteur les évalue pour authentifier la transaction. L’émetteur renvoie une réponse.

- La transaction est effectuée : le client effectue la transaction et l’entreprise livre les biens ou services.

Avantages de la mise en œuvre de 3D Secure

Risque de transactions frauduleuses réduit

La technologie 3D Secure vérifie les transactions en temps réel en demandant aux clients des étapes d’identification supplémentaires. Cela permet d’éliminer la majorité des transactions non autorisées et entraîne une diminution globale des coûts liés à la fraude pour les entreprises. La réduction des contestations de paiement se traduit également par une notation plus favorable auprès des banques. En 2024, les pertes liées à la fraude dans le commerce en ligne ont atteint un montant estimé à 44,3 milliards de dollars à l’échelle mondiale, ce qui souligne l’ampleur des transactions frauduleuses auxquelles les entreprises sont confrontées.Confiance accrue des clients

Une couche d’authentification supplémentaire envoie un signal positif aux clients et les incite à poursuivre leurs achats en toute sécurité. Cette confiance accrue peut avoir une incidence sur le cycle de vie du client en contribuant à transformer des clients ponctuels en clients réguliers et des clients occasionnels en ambassadeurs de la marque.Conformité avec les normes du secteur

À l’ère du numérique, la conformité juridique constitue un impératif pour les entreprises. Les instances réglementaires actualisent régulièrement leurs recommandations et il peut être compliqué de rester à jour. L’intégration de 3D Secure peut vous aider à préserver votre conformité, à éviter de lourdes amendes et à échapper à des complications sur le plan juridique. Une réputation de respect rigoureux des réglementations peut également devenir un élément différenciateur et convaincre des clients réticents de choisir votre plateforme plutôt que celle d’un concurrent moins sûr.

3D Secure 1 et 3D Secure 2

EMVCo a présenté 3D Secure 2 (mise à jour de 3D Secure 1) en octobre 2016, mais l’adoption et la mise en œuvre complète par les entreprises, les émetteurs et les passerelle de paiement n’ont pas été immédiates. 3D Secure 2019 a été plus largement adopté en 2019, suite à l’entrée en vigueur de nouvelles réglementations, notamment la directive révisée sur les services de paiement (DSP2) de l’Union européenne et ses obligations en matière d’authentification forte du client (SCA).

3D Secure 1 et 3D Secure 2 sont tous deux des protocoles d’authentification des paiements par carte bancaire, mais ils diffèrent de par leur conception et leur expérience client. Voici les éléments qui les distinguent.

Expérience client

- 3D Secure 1 : les clients sont redirigés vers une page d’authentification séparée, ce qui se traduit parfois par une expérience de paiement plus perturbatrice.

- 3D Secure 2 : conçu en partie pour améliorer l’expérience client, il minimise les interruptions pendant le paiement. Habituellement, seules les transactions à haut risque nécessitent une authentification supplémentaire.

Intégration mobile

- 3D Secure 1 : ce protocole n’ayant pas été optimisé pour les expériences de paiement mobile, les pages d’authentification peuvent ne pas être opérationnelles sur les appareils mobiles ou leur affichage peut être perturbé.

- 3D Secure 2 : conçu pour une utilisation sur mobile, il est optimisé pour permettre des intégrations mobiles fluides et fonctionner facilement avec des applications ou des navigateurs mobiles.

Points de données

- 3D Secure 1 : utilisait moins de points de données lors du processus d’authentification.

- 3D Secure 2 : utilise beaucoup plus de points de données (notamment un historique des transactions et des informations sur les appareils utilisés) pour évaluer les risques. L’authentification est donc plus pertinente, car les transactions présentant un risque moindre ne requièrent pas de vérification supplémentaire.

Flux d’authentification simple

- 3D Secure 1 : nécessitait habituellement un mot de passe ou une forme d’identification statique de la part du titulaire de la carte bancaire.

- 3D Secure 2 : permet de passer à un « flux d’authentification simple », certaines transactions pouvant être authentifiées sans l’interaction du titulaire de la carte bancaire.

Couverture des transactions

- 3D Secure 1 : principalement axé sur les transactions sans carte.

- 3D Secure 2 : portée plus large et couvre davantage de types de transactions, notamment les paiements mobiles et les transactions par carte enregistrée.

Réglementation et conformité

- 3D Secure 1 : a devancé certaines des réglementations modernes relatives aux paiements en ligne.

- 3D Secure 2 : est conçu pour respecter la directive révisée sur les services de paiement (DSP2) de l’Union européenne, en particulier ses obligations en matière d’authentification forte du client (SCA) pour les transactions en ligne.

Communication entre l’émetteur et l’entreprise

- 3D Secure 1 : disposait de possibilités de communication limitées entre les émetteurs et les entreprises à propos des transactions.

- 3D Secure 2 : permet des communications plus directes entre les émetteurs et les entreprises, ce qui favorise une prise de décision en temps réel sur la base du risque estimé des transactions.

Ces deux protocoles fournissent un environnement sécurisé pour les transactions par carte bancaire, mais la mise en œuvre de 3D Secure 2 permet de bénéficier des avancées en matière d’expérience client, d’optimisation des paiements mobiles et de méthodes d’authentification adaptatives. Cette nouvelle version permet au commerce en ligne de disposer d’une solution plus moderne et plus simple à utiliser.

Idées reçues à propos de 3D Secure

Plusieurs idées reçues à propos de 3D Secure peuvent constituer un frein à l’adoption de cette technologie par les entreprises. Il est essentiel de connaître la vérité à ce sujet afin de pouvoir prendre une décision éclairée. Examinons-les de plus près.

Idée reçue n° 1 : c’est une solution imparable pour lutter contre la fraude

Bien que 3D Secure réduise considérablement le risque de transactions frauduleuses, aucun système n’est parfait. Cette technologie s’apparente davantage à un chien de garde hautement entraîné qu’à une forteresse aux murs infranchissables. Par conséquent, une stratégie équilibrée doit comporter plusieurs niveaux de mesures de sécurité, y compris, mais sans s’y limiter, 3D Secure, afin de lutter plus efficacement contre différents types d’activités frauduleuses.

Idée reçue n° 2 : les transactions sont ralenties

3D Secure est perçu comme un processus qui allonge inutilement le temps nécessaire à la réalisation d’une transaction. Cependant, les quelques secondes supplémentaires nécessaires à l’authentification peuvent représenter un gain de temps à long terme, puisque le nombre de transactions qui doivent être examinées en raison d’une suspicion de fraude se voit réduit. La possibilité offerte de réduire les frais de contestations de paiements et les autres coûts induits par la fraude peut compenser les retards minimes occasionnés dans la conclusion des transactions.

Idée reçue n° 3 : cela ne concerne que les secteurs à haut risque

Certains considèrent que 3D Secure n’est pertinent que pour des secteurs tels que le luxe ou les jeux en ligne, pour lesquels la valeur des transactions est généralement très élevée. Toutefois, cela n’est pas le cas. Les entreprises qui exercent leurs activités dans de nombreux secteurs différents, sans que ceux-ci soient à haut risque, peuvent tirer parti de cette sécurité accrue. 3D Secure est comparable à une police d’assurance : il vaut mieux en avoir une et ne pas en avoir besoin plutôt que l’inverse.

Défis et inconvénients de 3D Secure

Même si 3D Secure présente de nombreux avantages, la mise en œuvre de cette technologie peut également présenter certains défis et inconvénients pour les entreprises.

Réduction de la fluidité lors des paiements

Il est difficile d’ajouter la technologie 3D Secure sans créer d’obstacles supplémentaires lors du paiement. Vous ne voulez pas que les clients abandonnent le processus de transaction parce qu’ils sont confrontés à une procédure d’authentification fastidieuse. Bien que l’objectif de la technologie 3D Secure soit d’ajouter un niveau de sécurité supplémentaire, les clients qui la considèrent comme une gêne sont moins enclins à finaliser leur achat.Complexité de l’expérience client

L’ajout de multiples étapes au processus de paiement peut complexifier l’expérience client. Moins le processus de paiement est intuitif, plus le client a tendance à l’abandonner. Une expérience de paiement doit être aussi fluide que possible, tout en conservant des mesures de sécurité nécessaires ; un équilibre qui est parfois délicat à assurer avec l’intégration de 3D Secure.Exigences opérationnelles

La mise en œuvre de 3D Secure implique souvent d’apporter des changements aux systèmes et processus existants. Il convient parfois de procéder à u ne mise à niveau de l’infrastructure informatique, de veillez à la formation des employés et de s’assurer que le personnel du service après-vente dispose de tous les éléments pour répondre aux questions qui ne manqueront pas d’être posées. L’investissement initial en temps et en ressources peut être considérable, ce qui peut décourager certaines entreprises d’adopter cette technologie.Préoccupations en matière de responsabilité

Même si 3D Secure transfère une part de la responsabilité qui incombe pour aux entreprises pour les transactions frauduleuses, les conditions de cette exonération peuvent être complexes. Tous les scénarios de fraude ne sont pas couverts, et les entreprises doivent rester vigilantes dans la prise de mesures antifraudes. Un sentiment de sécurité sans fondement peut rendre les entreprises moins prudentes, ce qui peut avoir des répercussions à long terme.

En dépit des défis que présente potentiellement 3D Secure, une planification adaptée peut contrebalancer ces inconvénients. Pour ce faire, les entreprises peuvent choisir de travailler avec un prestataire de services de paiement solide et aux compétences étendues tel que Stripe.

Mise en œuvre de 3D Secure dans votre système de paiement

L’intégration de 3D Secure à votre système de paiement ajoute un niveau de sécurité supplémentaire qui agit comme une mesure préventive contre les transactions frauduleuses. Stripe offre une prise en charge complète de 3D Secure 2, une version plus avancée et plus conviviale de ce protocole de sécurité. Voici quelques éléments à prendre en compte lors de la mise en œuvre :

Réaliser une intégration avec les API Stripe

Stripe donne accès à 3D Secure 2 par l’intermédiaire de ses API de paiement et de sa fonctionnalité Checkout. L’intégration de ces outils dans votre système protège les transactions à haut risque d’une fraude potentielle. Elle vous permet d’avoir recours à 3D Secure 2 lorsque la banque du titulaire de la carte bancaire prend ce protocole en charge et de revenir à 3D Secure 1 si nécessaire.Accorder une attention particulière aux applications mobiles

Les applications mobiles exigent un flux de transaction fluide. Les SDK iOS et Android permettent une authentification dans les applications, ce qui permet aux clients d’interagir directement. Ils ne sont donc pas redirigés vers des pages externes, ce qui serait susceptible d’interrompre le processus de paiement. Même si une banque ne prend pas en charge 3D Secure 2, les SDK mobiles de Stripe afficheront 3D Secure 1 dans une vue Web intégrée à votre application.Privilégier l’expérience client

L’utilisation des téléphones intelligents a été prise en compte lors du développement de 3D Secure 2, ce qui permet aux banques d’actualiser leurs méthodes d’authentification. Les clients peuvent ainsi, par exemple, authentifier un paiement en utilisant une empreinte d’identification ou la reconnaissance faciale. Cette nouvelle technologie contribue à améliorer l’expérience de la transaction et limite les interruptions.Adopter les flux de paiement Web et mobile

La conception de 3D Secure 2 permet de gérer le flux entre les paiements Web et mobiles, rendant inutiles les redirections de pages complètes. Si un client confirme son identité sur votre site Web ou sur votre application, l’invite 3D Secure s’affichera dans une fenêtre modale sur la page de paiement.Suivre l’évolution des réglementations

Si vous exercez vos activités en Europe, vous êtes dans l’obligation d’appliquer l’authentification forte du client. Cette dernière impose des conditions d’identification strictes pour les paiements européens, ce qui rend l’expérience client de 3D Secure 2 des plus précieuses. En ayant recours à ce protocole, les entreprises peuvent minimiser tout effet négatif potentiel sur les taux de conversion.Tirer parti de la flexibilité de 3D Secure 2

L’adaptabilité au protocole 3D Secure 2 proposée par Stripe permet de se dispenser de l’étape d’authentification pour certaines transactions, en particulier lorsqu’elles sont associées à un risque faible et d’opter pour une expérience de paiement « fluide ». Cependant, si le prestataire de services de paiement demande à bénéficier de cette exemption et que ses transactions sont traitées dans le cadre de l’expérience de paiement « fluide », les avantages liés au transfert de responsabilité peuvent ne pas s’appliquer.

L’intégration de 3D Secure 2 à votre système de paiement peut aider à prévenir la fraude tout en garantissant une expérience de paiement aussi simple que possible. Les entreprises peuvent allier sécurité et facilité d’utilisation de façon équilibrée grâce aux outils proposés par Stripe et aux recommandations ci-dessus.

Comment Stripe Payments peut vous aider

Stripe Payments offre une solution de paiement unifiée et mondiale qui permet à toutes les entreprises, des jeunes entreprises en démarrage aux entreprises internationales, d’accepter des paiements en ligne et en personne, partout dans le monde entier.

Stripe Payments peut vous aider à :

- Optimiser votre expérience de paiement : créez une expérience client sans friction et économisez des milliers d’heures d’ingénierie grâce à des interfaces de paiement prédéfinies, à l’accès à plus de 125 modes de paiement et à Link, un portefeuille conçu par Stripe.

- Développez-vous plus rapidement sur de nouveaux marchés : touchez des clients dans le monde entier et réduisez la complexité et le coût de la gestion multidevises grâce à des options de paiement transfrontalières, disponibles dans 195 pays et dans plus de 135 devises.

- Unifier les paiements en personne et en ligne : créez une expérience de commerce unifiée sur les canaux en ligne et en personne pour personnaliser les interactions, récompenser la fidélité et augmenter les revenus.

- Améliorer le rendement des paiements : augmentez vos revenus grâce à une gamme d’outils de paiement personnalisables et faciles à configurer, y compris une protection contre la fraude sans codage et des capacités avancées pour améliorer les taux d’autorisation.

- Vous développer plus rapidement grâce à une plateforme de croissance flexible et fiable : évoluez sur une plateforme conçue pour se développer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité inégalée dans le secteur.

Découvrez comment Stripe Payments peut faciliter vos paiements en ligne et le paiement en personne, ou faites vos premiers pas dès aujourd’hui.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.