Con la crescita delle attività, aumenta anche la necessità di soluzioni di pagamento digitali che garantiscano la sicurezza dei dati dei clienti senza compromettere la loro esperienza online. 3D Secure, un protocollo di autenticazione di riferimento per la protezione dei pagamenti, rappresenta una soluzione a questa sfida.Nel caso di 3D Secure 2, questo quadro di riferimento consolidato viene aggiornato con un'attenzione particolare a difese più solide e a un'esperienza cliente più fluida.

L'aumento delle transazioni da dispositivo mobile e digitali ha aperto la strada a protocolli come 3D Secure 2. Il mercato globale dell'autenticazione dei pagamenti 3D Secure è stato stimato in 1,2 miliardi di USD nel 2023. Le attività necessitano di un sistema che si integri efficacemente con le loro piattaforme esistenti, offrendo una protezione solida e migliorando al contempo l'esperienza di pagamento. Di seguito spiegheremo cos'è 3D Secure, come funziona e come le attività possono implementarlo per adattare e ottimizzare i propri sistemi di pagamento, soddisfacendo al contempo le esigenze dei propri clienti.

Contenuto dell'articolo

- Che cos'è 3D Secure?

- Come funziona 3D Secure?

- Vantaggi dell'implementazione di 3D Secure

- 3D Secure 1 e 3D Secure 2

- Pregiudizi comuni su 3D Secure

- Sfide e svantaggi di 3D Secure

- Come implementare 3D Secure nel tuo sistema di pagamento

- In che modo Stripe Payments può essere d'aiuto

Che cos'è 3D Secure?

3D Secure, acronimo di "Three-Domain Secure", è un protocollo di autenticazione che aggiunge un ulteriore livello di verifica per le transazioni online con carte di credito e carta di debito. Il protocollo è stato inizialmente sviluppato da Visa con il nome "Verified by Visa".

Mentre le transazioni convenzionali richiedono solo i dati della carta e un codice di sicurezza, una transazione 3D Secure richiede al titolare della carta una password aggiuntiva, un codice monouso inviato al proprio dispositivo mobile o una verifica biometrica. Questo passaggio avviene solitamente in una finestra pop-up o in un'interfaccia in-app.

Come funziona 3D Secure?

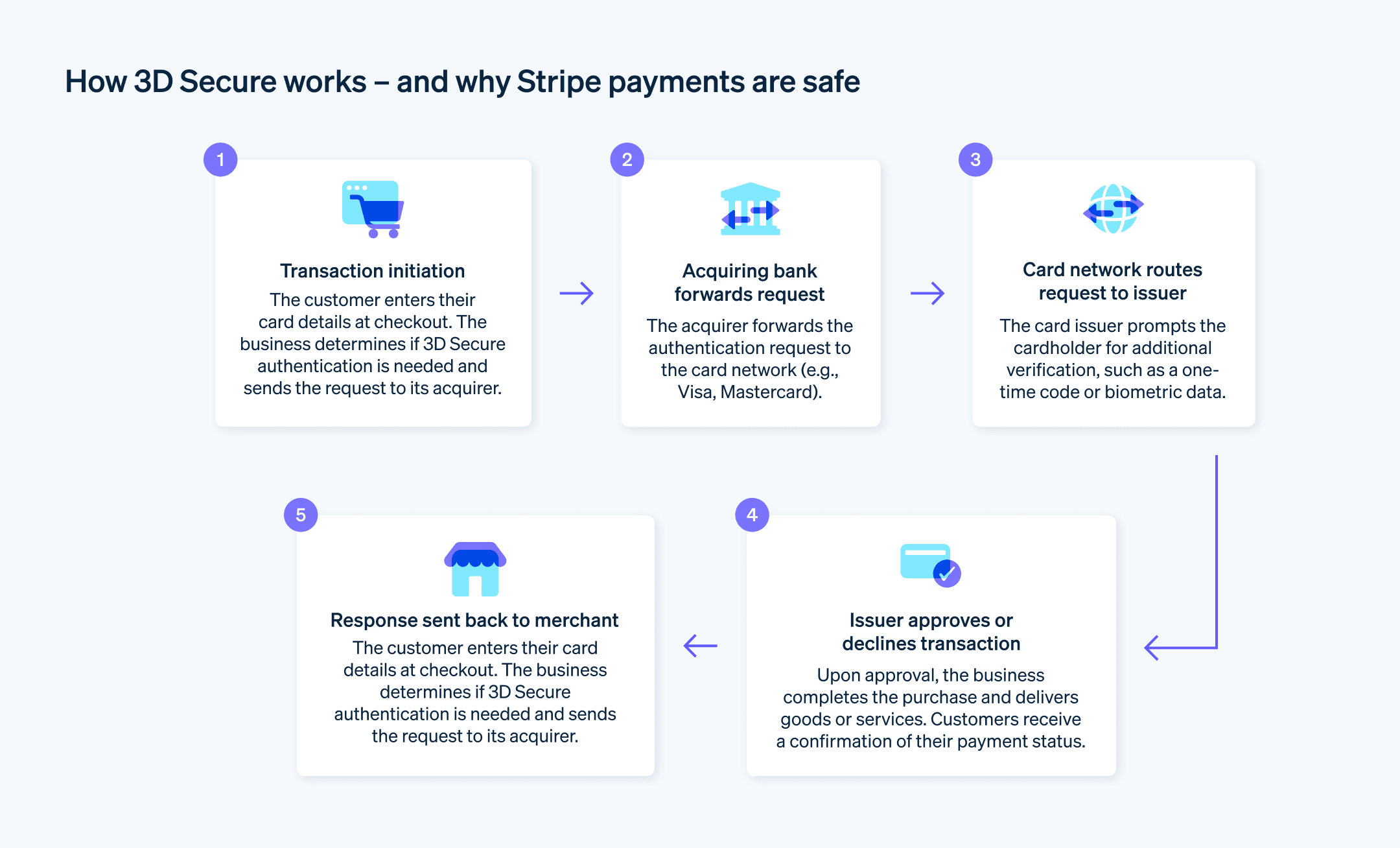

Il processo 3D Secure è un'operazione in più fasi che coinvolge più parti e fornisce un ulteriore livello di sicurezza per le transazioni online. Il protocollo si basa sulle interazioni tra la società emittente, la banca acquirente e il dominio di interoperabilità. Di seguito analizzeremo ogni fase del processo.

- Il cliente avvia una transazione: quando un cliente decide di effettuare un acquisto online, inserisce i dati della propria carta sul sito web dell'attività.

- L'attività richiede l'autenticazione: il server dell'attività riconosce la necessità di un'autenticazione 3D Secure e invia una richiesta alla società emittente per autenticare il titolare della carta.

- Il cliente fornisce un'autenticazione aggiuntiva: la società emittente richiede quindi al titolare della carta ulteriori informazioni, solitamente tramite una finestra pop-up o un'interfaccia in-app.

- La società emittente autentica la transazione: una volta che il titolare della carta ha fornito le informazioni richieste, la società emittente le valuta per autenticare la transazione. La società emittente invia una risposta.

- La transazione è completata: il cliente completa la transazione e l'attività fornisce i beni o i servizi.

Vantaggi dell'implementazione di 3D Secure

Rischio ridotto di transazioni fraudolente

La tecnologia 3D Secure verifica le transazioni in tempo reale richiedendo ai clienti ulteriori passaggi di identificazione. Ciò elimina la maggior parte delle transazioni non autorizzate e porta a una riduzione complessiva dei costi legati alle frodi per le attività. Meno storni comporta anche una valutazione più favorevole da parte delle banche. Nel 2024, le perdite dovute alle frodi nell'e-commerce hanno raggiunto un totale stimato di 44,3 miliardi di USD a livello globale, il che evidenzia la portata delle transazioni fraudolente che le attività devono affrontare.Aumento della fiducia e della sicurezza dei clienti

Per gli acquirenti, un ulteriore livello di autenticazione rappresenta un segnale positivo che indica che è sicuro procedere. Questa maggiore fiducia può riflettersi sull'intero ciclo di vita del cliente, contribuendo a trasformare gli acquirenti occasionali in clienti abituali e gli acquirenti sporadici in entusiasti del brand.Conformità agli standard normativi

La conformità legale è un aspetto imprescindibile dell'attività commerciale nell'era digitale. Gli organismi di regolamentazione aggiornano frequentemente le loro linee guida e può essere complesso rimanere al passo con tali cambiamenti. L'integrazione di 3D Secure può assisterti nel mantenimento della conformità e nell'evitare pesanti sanzioni e complicazioni legali. Una reputazione di rigorosa conformità può anche diventare un elemento di differenziazione sul mercato, offrendo ai clienti più cauti un motivo valido per scegliere la tua piattaforma rispetto a quella di un concorrente meno sicuro.

3D Secure 1 e 3D Secure 2

EMVCo ha introdotto l'aggiornamento per 3D Secure 2 (da 3D Secure 1) nell'ottobre 2016, ma l'adozione e la piena implementazione da parte di attività, società emittenti e gateway di pagamento non sono state immediate. Nel 2019 abbiamo assistito a una più ampia spinta verso l'adozione di 3D Secure 2, a seguito di diverse nuove normative, tra cui la Direttiva dei Sistemi di Pagamento rivista (PSD2) dell'UE e i suoi requisiti per l'autenticazione SCA.

Sebbene 3D Secure 1 e 3D Secure 2 siano entrambi protocolli di autenticazione per i pagamenti con carta di credito online, presentano differenze significative nella loro struttura e nell'esperienza utente. Ecco un confronto tra i due:

Esperienza del cliente

- 3D Secure 1: i clienti venivano reindirizzati a una pagina di autenticazione separata, il che talvolta causava un'esperienza di completamento della transazione più complessa.

- 3D Secure 2: progettato in parte per migliorare l'esperienza del cliente, riduce al minimo le interruzioni durante il completamento della transazione. Di solito, solo le transazioni ad alto rischio richiedono un'autenticazione aggiuntiva.

Integrazione per dispositivi mobili

- 3D Secure 1: dato che il protocollo non era ottimizzato per le esperienze su dispositivo mobile, talvolta le pagine di autenticazione non rispondevano o venivano visualizzate in modo non corretto sui dispositivi mobili.

- 3D Secure 2: progettato per l'uso su dispositivi mobili, il protocollo è ottimizzato per integrazioni mobili più fluide e funziona facilmente con browser e applicazioni mobili.

Punti dati

- 3D Secure 1: durante il processo di autenticazione utilizzava meno punti dati.

- 3D Secure 2: utilizza molti più punti dati, come la cronologia delle transazioni e le informazioni sul dispositivo, per eseguire una valutazione basata sul rischio. Ciò consente un'autenticazione più smart, in cui è possibile che le transazioni a basso rischio non richiedano ulteriori verifiche.

Flusso di autenticazione semplificato

- 3D Secure 1: richiedeva in genere una password o qualche forma di autenticazione statica da parte del titolare della carta.

- 3D Secure 2: introduce un flusso semplificato in cui determinate transazioni possono essere autenticate senza la necessità di interazione con il titolare della carta.

Ambito delle transazioni

- 3D Secure 1: si concentra principalmente sulle transazioni senza presentazione della carta.

- 3D Secure 2: ha una portata più ampia e copre più tipi di transazioni, inclusi i pagamenti da dispositivo mobile e le transazioni con carta registrata.

Normative e conformità

- 3D Secure 1: ha anticipato alcune moderne normative sui pagamenti online.

- 3D Secure 2: progettato per essere conforme alla Direttiva dei Sistemi di Pagamento (PSD2) rivista dell'UE, in particolare al requisito di autenticazione SCA per le transazioni online.

Comunicazione tra società emittente e attività

- 3D Secure 1: le modalità di comunicazione in merito alle transazioni tra società emittenti e attività erano limitate.

- 3D Secure 2: facilita una comunicazione più diretta tra società emittenti e attività, consentendo un processo decisionale in tempo reale basato sul rischio della transazione.

Entrambi i protocolli garantiscono un ambiente sicuro per le transazioni con carta di credito online, ma l'implementazione di 3D Secure 2 introduce miglioramenti nell'esperienza d'uso, nell'ottimizzazione per dispositivi mobili e nei metodi di autenticazione adattivi. Questa nuova versione offre una soluzione più moderna e intuitiva per il commercio online.

Pregiudizi comuni su 3D Secure

Esistono diversi pregiudizi su 3D Secure che possono influenzare la decisione di un'attività di implementare questa tecnologia. È importante essere consapevoli di questi malintesi comuni quando si effettua una scelta informata. Di seguito un approfondimento:

Pregiudizio 1: è una soluzione a prova di frode

Sebbene 3D Secure riduca notevolmente il rischio di transazioni fraudolente, nessun sistema è perfetto. Questa tecnologia agisce più come una sentinella estremamente vigile che come una fortezza con mura impenetrabili. Di conseguenza, una strategia equilibrata dovrebbe prevedere più livelli di misure di sicurezza, tra cui, ma non solo, 3D Secure, per combattere in modo più efficace diversi tipi di attività fraudolente.

Pregiudizio 2: rallenta le transazioni

C'è la percezione comune che 3D Secure causi inutili ritardi nei tempi di transazione. Tuttavia, i pochi secondi in più necessari per l'autenticazione possono consentire un risparmio di tempo nel lungo periodo, riducendo il numero di transazioni sulle quali si deve investigare per frode. La possibilità di ridurre le commissioni di storno e altri costi legati alle frodi può compensare eventuali ritardi minimi nei tempi di transazione.

Pregiudizio 3: è solo per settori ad alto rischio

Qualcuno ritiene che 3D Secure sia vantaggioso solo per settori quali i beni di lusso o il gioco d'azzardo online, dove sono comuni transazioni di alto valore. Tuttavia, ciò non è corretto. Le attività di molti settori diversi possono beneficiare di una maggiore sicurezza, anche quelle che non operano in settori ad alto rischio. 3D Secure è come una polizza assicurativa: è preferibile averla e non averne bisogno, piuttosto che averne bisogno e non averla.

Sfide e svantaggi di 3D Secure

Sebbene 3D Secure offra molti vantaggi, è possibile che le attività debbano affrontare sfide e svantaggi quando implementano questa tecnologia.

Aumento dell'attrito al completamento della transazione

Aggiungere 3D Secure senza creare ulteriori ostacoli al completamento della transazione può rappresentare una sfida. È importante evitare che i clienti abbandonino il processo di transazione a causa di una procedura di autenticazione complessa. Sebbene l'obiettivo di 3D Secure sia quello di aggiungere un ulteriore livello di sicurezza, i clienti che lo considerano un inconveniente sono meno propensi a completare l'acquisto.Complessità dell'esperienza del cliente

Aggiungere più passaggi alla procedura di completamento della transazione può complicare eccessivamente l'esperienza del cliente. Meno intuitiva è una procedura di pagamento, maggiore è la probabilità che un cliente la abbandoni. L'esperienza di pagamento dovrebbe essere il più agevole possibile, pur mantenendo le misure di sicurezza necessarie, un equilibrio che a volte è difficile da mantenere con l'inclusione di 3D Secure.Esigenze operative

L'implementazione di 3D Secure spesso comporta modifiche ai sistemi e ai processi esistenti. Ciò potrebbe richiedere l'aggiornamento dell'infrastruttura IT e la formazione dei dipendenti, oltre a garantire che gli addetti al servizio clienti siano preparati a gestire le relative richieste. L'investimento iniziale in termini di tempo e risorse può essere considerevole, il che potrebbe scoraggiare alcune attività dall'adottare questa tecnologia.Preoccupazioni relative alla responsabilità

Sebbene 3D Secure trasferisca parte della responsabilità per le transazioni fraudolente dalle attività, le condizioni e i termini che regolano tale trasferimento possono essere complessi. Non tutti gli scenari di frode sono coperti e le attività devono rimanere vigili nelle loro misure antifrode. Un senso di sicurezza inappropriato potrebbe rendere le attività meno caute, con possibili ripercussioni negative a lungo termine.

Sebbene 3D Secure presenti alcune potenziali difficoltà, una pianificazione adeguata può compensare tali problemi. Un'opzione per le attività è quella di collaborare con un fornitore di servizi di pagamento affidabile e completo come Stripe.

Come implementare 3D Secure nel tuo sistema di pagamento

L'integrazione di 3D Secure nel tuo sistema di pagamento aggiunge un ulteriore livello di sicurezza che funge da misura preventiva contro le transazioni fraudolente. Stripe offre un supporto completo per 3D Secure 2, una versione più avanzata e intuitiva di questo protocollo di sicurezza. Di seguito sono riportati alcuni aspetti da considerare in merito all'implementazione:

Integrazione con le API di Stripe

Stripe supporta 3D Secure 2 attraverso le sue API di pagamento e la funzione Checkout. L'integrazione di questi strumenti nel tuo sistema protegge le transazioni ad alto rischio da potenziali frodi. Uno dei principali vantaggi dell'utilizzo dell'integrazione di Stripe è la sua capacità di applicare 3D Secure 2 quando la banca del titolare della carta lo supporta e di tornare a 3D Secure 1 quando è necessario.Attenzione rivolta alle applicazioni per dispositivi mobili

Le applicazioni mobili richiedono un flusso di transazione semplice. Gli SDK per iOS e Android di Stripe consentono l'autenticazione in-app, creando un'esperienza più diretta per i clienti. In tal modo si evita che i clienti siano reindirizzati a pagine esterne, con potenziale interruzione della procedura di pagamento. Anche se una banca non supporta 3D Secure 2, gli SDK per dispositivi mobili di Stripe mostreranno 3D Secure 1 in una visualizzazione web integrata nella tua app.Priorità all'esperienza del cliente

3D Secure 2 è stato sviluppato pensando agli smartphone, consentendo alle banche di aggiornare i propri metodi di autenticazione. Ad esempio, i clienti possono autenticare un pagamento utilizzando l'impronta digitale o il riconoscimento facciale, invece delle tradizionali password o SMS. Questa nuova tecnologia favorisce una migliore esperienza di transazione, con meno interruzioni.Adozione di flussi di pagamento web e da dispositivi mobili

La progettazione di 3D Secure 2 integra il flusso di richiesta di autenticazione sia nelle procedure di completamento della transazione da web che da dispositivi mobili, eliminando la necessità di reindirizzamenti a pagina intera. Se un cliente conferma la propria identità sul tuo sito web o nella tua applicazione, vedrà la richiesta 3D Secure in una finestra modale nella pagina della procedura di completamento della transazione.Mantenersi aggiornati sulle normative

Se operi in Europa, l'applicazione dell'autenticazione SCA è fondamentale. La SCA impone un'autenticazione più rigorosa per i pagamenti europei, rendendo l'esperienza del cliente con 3D Secure 2 inestimabile. Grazie all'uso di 3D Secure 2, le attività possono ridurre qualsiasi impatto negativo potenziale sui tassi di conversione.Uso della flessibilità di 3D Secure 2

L'adattabilità di Stripe al protocollo 3D Secure 2 consente a determinate transazioni di bypassare l'autenticazione e utilizzare il flusso "senza attriti", soprattutto se ritenute a basso rischio. Tuttavia, se il fornitore di servizi di pagamento richiede un'esenzione e la transazione utilizza il metodo "senza attriti", i vantaggi della traslazione di responsabilità potrebbero non essere applicabili.

L'integrazione di 3D Secure 2 nel tuo sistema di pagamento può aiutare a prevenire le frodi garantendo nel contempo che l'esperienza di pagamento sia la più intuitiva possibile. Utilizzando gli strumenti di Stripe e alle linee guida descritte in precedenza, le attività possono ottenere una combinazione equilibrata di sicurezza e facilità d'uso.

Come Stripe Payments può essere d'aiuto

Stripe Payments offre una soluzione di pagamento unificata e globale che aiuta qualsiasi attività, dalle start-up in fase di espansione alle multinazionali, ad accettare pagamenti online, di persona e in tutto il mondo.

Stripe Payments può aiutarti a:

- Ottimizzare la tua esperienza di completamento della transazione: crea senza problemi un'esperienza per il cliente e risparmia migliaia di ore di progettazione con le interfacce utente predefinite, per accedere a oltre 125 metodi di pagamento e a Link, il wallet di Stripe.

- Espanderti più rapidamente in nuovi mercati: raggiungi clienti in tutto il mondo e riduci la complessità e i costi della gestione multivaluta con opzioni di pagamento transfrontaliere, disponibili in 195 Paesi e in oltre 135 valute.

- Unificare i pagamenti di persona e online: crea un'esperienza di commercio unificato su canali online e di persona per personalizzare le interazioni, premiare la fedeltà e aumentare i ricavi.

- Migliorare le prestazioni dei pagamenti: aumenta i ricavi con una gamma di strumenti di pagamento personalizzabili e facili da configurare, tra cui protezione contro le frodi no-code e funzionalità avanzate per migliorare i tassi di autorizzazione.

- Stare al passo con la rapidità operativa grazie a una piattaforma flessibile e affidabile per la crescita: sfrutta una piattaforma progettata per crescere insieme a te, con un'operatività del 99,999% e un'affidabilità leader nel settore.

Scopri di più su come Stripe Payments può supportare i tuoi pagamenti online e di persona, oppure inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.