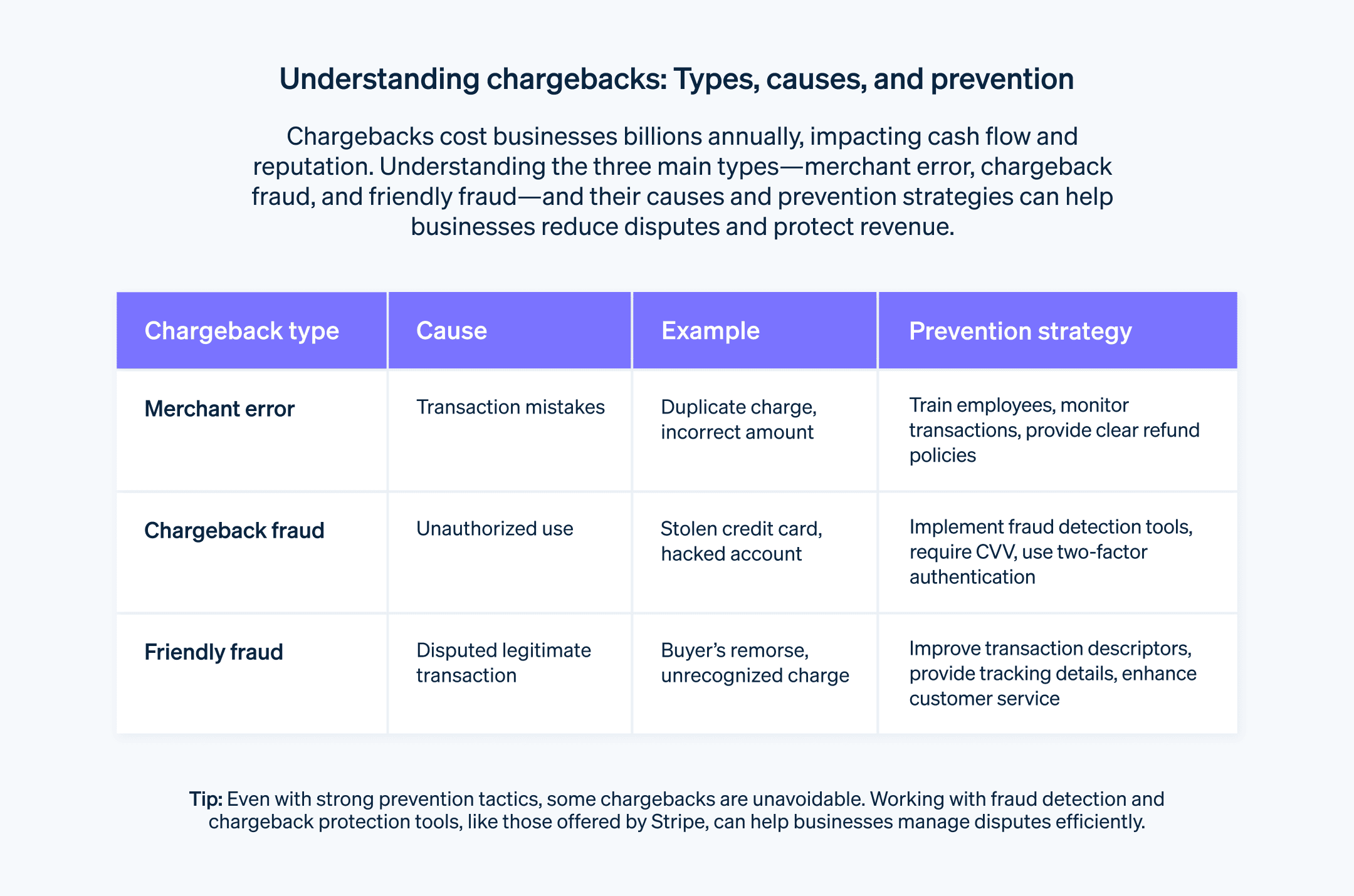

Los contracargos han aumentado un 20 % al año, lo que supone una pérdida de ingresos para las empresas de miles de millones de dólares. Estas disputas de las transacciones tienen el potencial de perturbar el flujo de caja de una empresa, dañar su reputación e imponer cargas financieras adicionales.

Reconocer los detalles de los diferentes tipos de contracargos y aplicar estrategias preventivas eficaces puede ayudar a las empresas a mantener la satisfacción del cliente y a crear una base sólida para un crecimiento sostenible.

¿De qué trata este artículo?

- ¿Qué son los contracargos?

- Tipos de contracargos

- Contracargos por errores de los comerciantes

- Fraude por contracargo

- Fraude no malintencionado

- Contracargos por errores de los comerciantes

- Cómo evitar los contracargos

¿Qué son los contracargos?

Un contracargo consiste en la anulación de una transacción financiera iniciada por una institución financiera o el titular de una tarjeta. Los contracargos suelen utilizarse como un mecanismo de protección del consumidor cuando hay una disputa o actividad fraudulenta por una transacción con una tarjeta de crédito o débito. En un contracargo, los fondos transferidos inicialmente de la cuenta del titular de la tarjeta a la cuenta de la empresa se reembolsan al titular de la tarjeta.

El titular de una tarjeta puede presentar un contracargo por muchas razones, entre otras:

Transacciones no autorizadas

Si el titular de una tarjeta detecta una transacción en su cuenta que no ha autorizado o no reconoce, puede solicitar un contracargo para disputar el cargo.Actividad fraudulenta

Los contracargos suelen utilizarse para abordar casos de fraude en los que se roban o utilizan los datos de la cuenta de la tarjeta sin su consentimiento.Insatisfacción con bienes o servicios

Si un cliente está insatisfecho con la calidad de los bienes o servicios solicitados, puede presentar un contracargo para recibir un reembolso.No entrega de bienes o servicios

Si el titular de una tarjeta paga por bienes y servicios que no recibe según lo convenido, puede solicitar un contracargo para reclamar sus fondos.

Los contracargos pueden tener consecuencias financieras graves para las empresas. Además de perder el importe disputado (que se devuelve al titular de la tarjeta), las empresas también pueden incurrir en comisiones adicionales y sanciones asociadas con el proceso de contracargo. Unos contracargos excesivos pueden dañar la reputación de un negocio, aumentar el análisis por parte de los procesadores de pago e incluso provocar que una empresa pierda la capacidad de aceptar pagos con tarjeta.

Tipos de contracargos

Aunque el mecanismo que subyace a cada contracargo es el mismo, las razones pueden ser distintas. Saber las diferencias es fundamental para adoptar las medidas apropiadas para prevenir los contracargos y actuar con eficacia cuando se produzcan. Estas son las principales categorías de contracargos que afectan a las empresas:

Contracargos por errores de los comerciantes

Se producen cuando la empresa comete un error durante la transacción y, en consecuencia, el titular de la tarjeta disputa el cargo. Estos errores pueden ser humanos o técnicos. Puesto que la empresa es responsable del error, el titular de la tarjeta presenta un contracargo para enmendar la situación.

Aquí tienes algunos ejemplos de contracargos por errores de la empresa:

Cargo duplicado

En este caso, la empresa procesa accidentalmente la misma transacción más de una vez, lo que supone que al cliente se le aplique el mismo cargo varias veces por una única compra. Cuando el titular de la tarjeta detecta cargos duplicados en el extracto de su cuenta, puede presentar un contracargo para disputar los cargos duplicados y solicitar un reembolso.

Ejemplo: un cliente efectúa una compra en una tienda en línea, pero se produce un error durante el proceso de finalización de la compra. Supone que ha habido un error en la transacción y vuelve a realizar la misma compra, por lo que en el extracto de su tarjeta de crédito aparecen reflejados dos cargos por el mismo artículo.

Cargo del importe incorrecto

Si la empresa carga un importe incorrecto por una transacción, ya sea intencionadamente o por error, el titular de la tarjeta puede disputar el cargo mediante un contracargo. Esto puede suceder por un error en los precios, una errata o una mala comunicación durante la transacción.

Ejemplo: un cliente compra un producto por 50 $, pero la empresa le carga 500 $ por error. Cuando el cliente detecta el sobrecargo en el extracto de su tarjeta de crédito, puede presentar un contracargo para corregir el error.

Incumplimiento de las normas de las redes de tarjetas

Las redes de tarjetas, como Visa, Mastercard, y American Express, tienen normas y disposiciones específicas que las empresas deben cumplir durante la transacción. En caso de incumplimiento, el titular de la tarjeta puede presentar un contracargo. El incumplimiento puede darse por no obtener la autorización apropiada, no seguir los procedimientos de reembolso adecuados o infringir las pautas de las redes de tarjetas.

Ejemplo: una empresa no obtiene la autorización apropiada para una transacción, pero efectúa el cargo en la cuenta del titular de la tarjeta sin su consentimiento. Este último, tras detectar este cargo no autorizado, puede presentar un contracargo para disputar la transacción.

En caso de contracargos por errores de la empresa, esta es responsable de enmendar el error y resolver la disputa con el titular de la tarjeta. Las empresas deben adoptar medidas para minimizar los errores durante las transacciones, llevar registros precisos y solucionar rápidamente cualquier reclamación o discrepancia del cliente para evitar estos contracargos.

Fraude por contracargo

Se produce cuando la cuenta del titular de una tarjeta se ve comprometida y un tercero hace transacciones no autorizadas sin el consentimiento o conocimiento del titular de la tarjeta. En estos casos, el titular de la tarjeta no es responsable de los cargos fraudulentos y puede presentar un contracargo para reclamar sus fondos. Estos son algunos ejemplos de fraude por contracargo:

Tarjeta robada

Cuando se roba la tarjeta física al titular y el ladrón la utiliza para hacer transacciones no autorizadas, el titular puede denunciar cargos fraudulentos ante el emisor de la tarjeta y presentar un contracargo.

Ejemplo: un ladrón roba una cartera con una tarjeta de crédito. La usa para comprar en varias tiendas. Una vez que el titular de la tarjeta descubre que le han robado la tarjeta y que la han utilizado para hacer pagos no autorizados, contacta con el emisor de la tarjeta para denunciar el robo y presenta un contracargo por las transacciones fraudulentas.

Pirateo de la cuenta

En casos en los que los datos de la cuenta del titular de una tarjeta se obtienen mediante técnicas de pirateo o phishing, los estafadores pueden usar la información robada para efectuar compras no autorizadas. El titular de la tarjeta puede disputar estos cargos fraudulentos mediante la presentación de un contracargo.

Ejemplo: el titular de una tarjeta es víctima de una estafa de phishing y, sin querer, desvela los datos de su cuenta a un estafador que accede a la cuenta y hace compras no autorizadas por Internet. En cuanto el titular de la tarjeta se percata de la actividad fraudulenta, informa al emisor de su tarjeta, que le ayuda a presentar un contracargo para anular los pagos.

Tarjeta falsificada

Los estafadores a veces crean tarjetas falsificadas con los datos robados de una cuenta. Estas tarjetas se parecen a las tarjetas de crédito reales, pero no las emiten entidades financieras legítimas. Los estafadores utilizan las tarjetas falsificadas para hacer compras no autorizadas que el titular legítimo de la tarjeta puede disputar con un contracargo.

Ejemplo: un estafador roba los datos de la cuenta del titular de una tarjeta y crea una tarjeta falsificada con esa información robada. El estafador la utiliza para hacer compras en diferentes negocios. En cuanto el titular de la tarjeta detecta los cargos no autorizados en el extracto de su cuenta, contacta con el emisor de la tarjeta y presenta un contracargo para disputar las transacciones fraudulentas.

En los contracargos por fraude real, el titular de la tarjeta se considera víctima de una actividad fraudulenta. El emisor de la tarjeta es responsable de investigar el fraude, anular los cargos no autorizados y tomar las medidas necesarias para prevenir otras transacciones fraudulentas. Los titulares de las tarjetas deben denunciar cualquier actividad no autorizada lo antes posible ante el emisor de la tarjeta para garantizar una resolución oportuna y protegerse de la responsabilidad que entrañan los cargos fraudulentos.

Fraude no malintencionado

El fraude no malintencionado, conocido también como «fraude por contracargo» o «fraude de particulares», se produce cuando el titular de una tarjeta presenta un contracargo por una transacción legítima, ya sea intencionadamente, por un malentendido o por una disputa. A diferencia de los contracargos por fraude real, en el fraude no malintencionado, el titular de la tarjeta presenta un contracargo, pero a veces no hay ninguna razón válida. Estos son algunos ejemplos de fraude no malintencionado:

Remordimiento del comprador

En esta situación, el titular de una tarjeta hace una compra, pero luego se arrepiente o decide que ya no quiere el producto o servicio. En lugar de seguir la política de reembolso o devolución de la empresa, el titular de la tarjeta presenta un contracargo, aunque la compra fuera legítima y no hubiera ningún problema con el producto o servicio.

Ejemplo: el titular de una tarjeta compra un dispositivo electrónico caro, pero cambia de opinión después de unos días. En lugar de seguir el proceso de devolución pertinente, disputa el cargo y presenta un contracargo para obtener un reembolso.

Familiar no autorizado

El fraude no malintencionado puede darse cuando un familiar o usuario autorizado de la cuenta del titular de la tarjeta hace una compra sin el conocimiento o consentimiento de este último. En su caso, el titular de la tarjeta disputa el cargo, para lo que alega que no ha autorizado la transacción.

Ejemplo: el hijo adolescente del titular de una tarjeta, que es un usuario autorizado de la cuenta, hace una compra sin el permiso del titular. Cuando el titular detecta el cargo en el extracto, lo disputa con un contracargo, para lo que alega que no ha autorizado la transacción.

Bienes digitales

El fraude no malintencionado es bastante más frecuente en el caso de los productos digitales, como las descargas, las suscripciones o los servicios en línea. Con la intención de obtener un reembolso, los titulares de las tarjetas pueden alegar que no han recibido el artículo o que, cuando les llegó, era diferente al anunciado, aunque el titular de la tarjeta ya haya recibido o utilizado el servicio.

Ejemplo: el titular de una tarjeta se suscribe a un servicio de streaming en línea, disfruta del acceso al contenido durante varios meses y luego presenta un contracargo, para lo que sostiene que nunca ha recibido el servicio.

A las empresas les puede resultar complicado hacer frente al fraude no malintencionado, ya que lo habitual es que el titular de la tarjeta presente una disputa basada en alegaciones subjetivas. Sin embargo, las empresas pueden adoptar medidas para prevenir, detectar y afrontar estos tipos de disputas.

Cómo prevenir los diferentes tipos de contracargos

Los diferentes tipos de contracargos precisan de medidas preventivas distintas. Aunque la mayoría de las empresas tendrán que hacer frente a un cierto volumen de contracargos con independencia de las medidas preventivas que adopten, tienen recursos para protegerse. Para obtener más información sobre cómo prevenir los contracargos, consulta nuestra guía.

A continuación te resumimos algunas medidas importantes que las empresas pueden adoptar para minimizar los contracargos de cualquier tipo.

Prevenir los contracargos por errores de la empresa

Para prevenir estos contracargos, es necesario implementar sistemas y prácticas eficaces para minimizar los errores durante las transacciones. Si se centran en la precisión, la comunicación y la satisfacción del cliente, las empresas pueden reducir el volumen de contracargos por los errores que ellas mismas cometen. Estas son algunas estrategias eficaces para prevenir los contracargos por errores de la empresa:

Procesamiento preciso de las transacciones

Formar a los empleados

Forma a tus empleados en relación con los procedimientos y los sistemas de procesamiento de pagos. Deben saber cómo procesar las transacciones con precisión, incluso cómo verificar los detalles de los pagos, buscar posibles errores y obtener la autorización apropiada.Implementar medidas de control de calidad

Establecer controles y compensaciones internos para revisar las transacciones antes de que se procesen. Para ello, puede que sea necesario exigir a varios particulares que verifiquen la precisión de los detalles de las transacciones y se aseguren de haber introducido correctamente toda la información pertinente.

Comunicación clara y transparente

Ofrecer descripciones detalladas de los productos

Comunica con claridad los detalles de los productos o servicios, incluidas sus funciones, especificaciones y limitaciones, para evitar posibles malentendidos.Publicar los precios y las comisiones

Refleja claramente los precios, las comisiones y todos los cargos adicionales asociados con la transacción. Evita prácticas encubiertas o poco claras en relación con los precios que puedan crear confusión o insatisfacción al cliente.Políticas transparentes de reembolso y cancelación

Facilita el acceso a tus políticas de reembolso y cancelación, y explica con claridad los procedimientos que deben seguir los clientes si necesitan solicitar un reembolso o cancelar un pedido.

Rapidez en la resolución de disputas y la atención al cliente

Ofrecer un soporte al cliente accesible

Facilita a tus clientes el contacto con tu equipo de soporte al cliente a través de varios canales, como el teléfono, el correo electrónico o el chat en línea. Responde con prontitud a las consultas, las inquietudes y las disputas de los clientes para que puedas abordar cualquier problema antes de que lo escalen y deriven en contracargos.Resolver las disputas amistosamente

Colabora activamente con los clientes para atender sus inquietudes y reclamaciones. Ten la máxima comprensión y flexibilidad posibles y ofrece resoluciones justas en las que se dé prioridad a la fidelidad y satisfacción del cliente.

Eficacia en la entrega y la gestión logística de los pedidos

Procesamiento preciso de los pedidos

Asegúrate de realizar una buena gestión logística de los pedidos, desde seleccionar los productos adecuados hasta embalarlos de forma segura e incluir todos los componentes y accesorios necesarios.Envío y seguimiento fiables

Utiliza métodos de envío reconocidos y ofrece información de seguimiento a los clientes para que puedan consultar el estado del envío, lo que reduce la probabilidad de disputa por no entrega.

Documentación y mantenimiento de registros

- Mantener registros de las transacciones

Conserva registros completos de todas las transacciones, incluidos los detalles de los pedidos, los datos de los clientes, el justificante de entrega y cualquier documentación relacionada. Estos registros pueden servir de prueba en caso de disputa o contracargo y facilitar la resolución de las incidencias con rapidez y precisión.

Supervisión de los sistemas de pago

Supervisar los problemas técnicos

Revisa y supervisa periódicamente tus sistemas de pago para detectar cualquier fallo o error técnico que pueda provocar sobrecargos, cargos duplicados u otras imprecisiones.Realizar auditorías periódicas

Realiza auditorías periódicas para identificar y solucionar posibles errores o discrepancias en los procesos de tus transacciones.

Gracias a la implementación de estas estrategias, las empresas pueden minimizar los errores durante el proceso de las transacciones y reducir la probabilidad de sobrecargos derivados de errores cometidos por la empresa. Prestar mucha atención a la precisión, la transparencia, la satisfacción del cliente y la resolución proactiva de incidencias puede contribuir a que el cliente tenga una experiencia positiva y a mitigar el riesgo de contracargos.

Prevenir el fraude por contracargo

Para prevenir el fraude real por contracargo, es necesario aplicar medidas para identificar y prevenir las transacciones no autorizadas de los estafadores. Aunque resulta imposible acabar por completo con el fraude real, las empresas pueden adoptar medidas para minimizarlo, entre otras:

Sistemas sólidos de detección de fraude

Usar herramientas de prevención de fraude

Implementa sistemas de detección de fraude avanzados que utilicen algoritmos de machine learning y análisis de comportamientos para identificar posibles transacciones fraudulentas. Estos sistemas pueden señalar patrones y transacciones de alto riesgo para una revisión más exhaustiva.Utilizar la verificación del domicilio

Usa el servicio de verificación de domicilio (AVS) para verificar la dirección de facturación que el titular de la tarjeta ofrece durante la transacción. Si las direcciones no coinciden, puede ser un indicio de posible fraude.Usar métodos de verificación de tarjetas

Exige a los clientes que, durante la transacción, proporcionen el valor de verificación de la tarjeta (CVV), que es un código que está impreso en el reverso de la tarjeta. Se trata de una capa de autenticación adicional que ayuda a garantizar que el cliente tiene la tarjeta física consigo.

Autenticación reforzada de clientes

Implementar la autenticación en dos pasos

Exige a los clientes que pasen por una capa de autenticación adicional, como introducir una contraseña única que se envía al número de teléfono registrado, para acreditar su identidad durante transacciones de alto riesgo o aparentemente sospechosas.Implementar la autenticación biométrica

Explora los métodos de autenticación biométricos, como el reconocimiento facial o de huellas dactilares, para la verificación del cliente durante las transacciones efectuadas a través de dispositivos móviles u otras plataformas compatibles.

Supervisión de las transacciones y puntuación del riesgo

Supervisar los patrones de las transacciones

Supervisa los datos de las transacciones y el comportamiento de los clientes para detectar cualquier anomalía o tendencia que se desvíen de los patrones de compra habituales. Unos volúmenes de transacciones atípicos, varias transacciones hechas desde diferentes ubicaciones geográficas en poco tiempo o patrones de compra incoherentes pueden ser indicios de actividades fraudulentas.Implementar la puntuación de riesgo

Asigna puntuaciones de riesgo a las transacciones en función de diferentes factores, como el importe de la transacción, la ubicación, el historial del cliente y el tipo de producto. Somete las transacciones de alto riesgo a una verificación o revisión adicionales antes de aprobarlas.

Educar y formar a los empleados

Formar a los empleados en prevención de fraude

Informa a tus empleados de los indicadores de fraude habituales, las señales de advertencia y las mejores prácticas para identificar posibles acciones fraudulentas. Asegúrate de que saben qué pasos deben seguir cuando sospechan de fraude.Estar al día de las tendencias de fraude

Mantén informado a tu equipo de las últimas técnicas, tendencias y amenazas emergentes de fraude mediante sesiones formativas periódicas y recursos del sector. Así podrán estar alerta y adaptarse a la evolución de las tácticas fraudulentas. Si colaboras con un proveedor de procesamiento de pagos con funcionalidades excepcionales de detección y prevención de fraude, como Stripe, asumirá esta responsabilidad por ti.

Proteger la infraestructura de pagos

Mantener la seguridad de los sistemas

Asegúrate de que la infraestructura de pagos está actualizada y que cumple las normas del sector en cuanto a seguridad de los datos. Usa pasarelas de pago seguras y sigue las pautas del estándar de seguridad de datos del sector de pagos con tarjeta (PCI DSS, por sus siglas en inglés) para proteger los datos de los titulares de tarjetas frente al acceso no autorizado.Fomentar las medidas de seguridad de los clientes

Educa a tus clientes sobre la importancia de mantener contraseñas seguras. Supervisa regularmente la actividad de su cuenta y denuncia rápidamente cualquier transacción sospechosa ante los emisores de tarjetas.

Colaboración con redes de tarjetas y procesadores de pagos

- Mantenerse al tanto de las alertas de fraude

Contacta periódicamente con tu procesador de pagos y con las redes de tarjetas para estar al tanto de las alertas de fraude, las mejores prácticas del sector y las medidas recomendadas de prevención de fraude. Colabora con ellos para implementar medidas de seguridad adicionales y estrategias de mitigación de riesgos.

Estas estrategias permiten a las empresas mejorar sus funcionalidades de prevención de fraude y reducir la probabilidad de que se presenten contracargos por fraude real. Pero es importante encontrar un equilibrio entre la prevención de fraude y una experiencia del cliente sin inconvenientes. Unas medidas estrictas de prevención de fraude no deben plantear problemas innecesarios a los clientes legítimos.

Prevenir contracargos por fraude no malintencionado

Puede resultar complicado prevenir el fraude no malintencionado, ya que este tipo de contracargo permite al titular de la tarjeta sacar provecho intencionadamente del proceso de contracargo. Sin embargo, las empresas pueden implementar ciertas medidas para minimizar los casos de fraude no malintencionado, como las siguientes:

Comunicación clara y transparente

Publica en tu sitio web descripciones detalladas de los productos, las condiciones de servicio, las políticas de devolución y la información de entrega y envío. Asegúrate de que el titular de la tarjeta sepa perfectamente lo que compra y de lo que hay que hacer para minimizar los malentendidos que podrían derivar en contracargos injustificados.Servicio eficaz de atención al cliente

Establece canales fiables de atención al cliente, como el correo electrónico, el teléfono y el chat en línea, para atender cualquier inquietud o disputa con rapidez. Responder las consultas y reclamaciones de los clientes de forma oportuna y servicial puede ayudar a resolver problemas antes de que resulten en contracargos. Un servicio de atención al cliente excelente puede disuadir a los titulares de tarjetas de recurrir a los contracargos como primera medida.Confirmación y seguimiento de la entrega de pedidos

Envía correos electrónicos automáticos de confirmación de pedidos a los clientes inmediatamente después de que hagan una compra, en los que deben aparecer detalles como el número de pedido, la descripción del producto y la información de envío. Proporciona a los clientes los números de seguimiento de los pedidos enviados para que puedan supervisar el estado de la entrega. Estas medidas pueden ayudar a justificar la compra y entrega, de tal forma que a los clientes les resulte más complicado presentar la alegación falsa de no haber recibido los productos.Descripciones mejoradas de las transacciones

Asegúrate de que los titulares de tarjetas pueden identificar fácilmente el nombre de la empresa y las descripciones de las transacciones en los extractos de las tarjetas. Unas descripciones claras y fáciles de identificar pueden reducir las posibilidades de que un cliente presente un contracargo por no poder identificar la transacción en sus extractos.Autenticación de clientes

Implementa medidas de seguridad adicionales para verificar la identidad del titular de la tarjeta durante la transacción. Esto puede englobar la solicitud de códigos CVV, la implementación de la autenticación en dos pasos o el uso de sistemas avanzados de detección de fraude para identificar transacciones sospechosas o de alto riesgo. Estas medidas pueden ayudar a disuadir a los estafadores y ponérselo difícil a las personas no autorizadas para hacer compras fraudulentas.Recopilación de pruebas

Mantén registros detallados de las transacciones, las interacciones con los clientes, las confirmaciones de pedidos, la información de envío y cualquier otro dato pertinente. En caso de disputa o contracargo, puedes utilizar esta documentación para ayudar a demostrar que un cargo es legítimo y, si es posible, rebatir los contracargos injustificados.Resolución de contracargos

Si crees que un contracargo es injustificado o entra en la categoría de fraude no malintencionado, considera la posibilidad de disputarlo a través del proceso de resolución. Proporciona todas las pruebas pertinentes, como los registros de las transacciones, los registros de las comunicaciones y la información de entrega, para defender tu postura. Obtén más información sobre cómo Stripe colabora con las empresas para gestionar el proceso de resolución.Análisis de datos y reconocimiento de patrones

Supervisa los datos de las transacciones y busca patrones o anomalías que puedan ser un indicio de fraude no malintencionado. Analiza el comportamiento de los clientes, el historial de compras y otros datos relevantes para identificar señales de alerta. Detectar los patrones sospechosos a tiempo puede ayudar a adoptar medidas sólidas y eficaces para evitar contracargos. Puesto que la mayor parte de estos datos de seguimiento e informes está integrada en las soluciones de Stripe para empresas, colaborar con Stripe agiliza estas tareas para las empresas.

Aunque estas estrategias pueden ayudar a reducir los casos de fraude no malintencionado, es importante recordar que este tipo de fraude suele producirse por las imprecisiones o deficiencias de una empresa, como errores al informar a los clientes de las condiciones y las políticas de devolución y dificultades para acceder al servicio de atención al cliente. Las empresas no pueden realizar una buena gestión de los contracargos si no tienen en cuenta también las condiciones generales que podrían contribuir a ellos. Obtén más información sobre Stripe Chargeback Protection.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.