Les contestations de paiement ont augmenté de 20 % par an, ce qui représente des milliards de dollars de manque à gagner pour les entreprises. Ces litiges transactionnels sont susceptibles de perturber la trésorerie d'une entreprise, de nuire à sa réputation et de lui imposer des charges financières supplémentaires.

Connaître les nuances entre les différents types de contestations de paiement et mettre en œuvre des stratégies de prévention efficaces peut aider les entreprises à maintenir la satisfaction de leurs clients et à établir une base solide pour une croissance durable.

Sommaire

- Qu'est-ce qu'une contestation de paiement ?

- Types de contestations de paiement

- Contestation de paiement liée à une erreur de la part du marchand

- Contestation de paiement pour fraude

- Fraude amicale

- Contestation de paiement liée à une erreur de la part du marchand

- Comment éviter les contestations de paiement ?

Qu'est-ce qu'une contestation de paiement ?

La contestation de paiement est une annulation de transaction financière initiée par le titulaire de la carte ou l'établissement financier. En règle générale, elle sert de mécanisme de protection des consommateurs en cas de litige ou d'activité frauduleuse liée à une transaction par carte de crédit ou de débit. Lors de la contestation de paiement, les fonds initialement transférés vers le compte de l'entreprise depuis le compte du titulaire de la carte sont restitués à ce dernier.

Le titulaire de la carte peut initier une contestation de paiement pour de nombreuses raisons :

Transaction non autorisée

Si le titulaire de la carte remarque sur son compte une transaction qu'il n'a pas autorisée ou qu'il ne reconnaît pas, il peut contester l'opération par le biais d'une contestation de paiement.Activité frauduleuse

La contestation de paiement est souvent mise en place en cas de fraude, lorsque les informations relatives au compte du titulaire de la carte sont volées ou utilisées sans son consentement.Insatisfaction à l'égard de biens ou de services

Si un client n'est pas satisfait de la qualité des biens ou des services qu'il a commandés, il peut entamer une procédure de contestation de paiement pour obtenir un remboursement.Biens ou services non livrés

Lorsque le titulaire de la carte paie pour des biens ou des services mais ne les reçoit pas comme prévu, il peut effectuer une contestation de paiement pour récupérer ses fonds.

Les contestations de paiement peuvent avoir de graves conséquences financières pour les entreprises. En plus d'avoir perdu le montant contesté (qui est restitué au titulaire de la carte), elles peuvent également encourir des frais supplémentaires et des pénalités liés à la procédure de contestation de paiement. Un nombre excessif de contestations de paiement peut avoir un impact négatif sur la réputation d'une entreprise, accroître la vigilance des prestataires de services de paiement et même lui faire perdre sa capacité à accepter les paiements par carte.

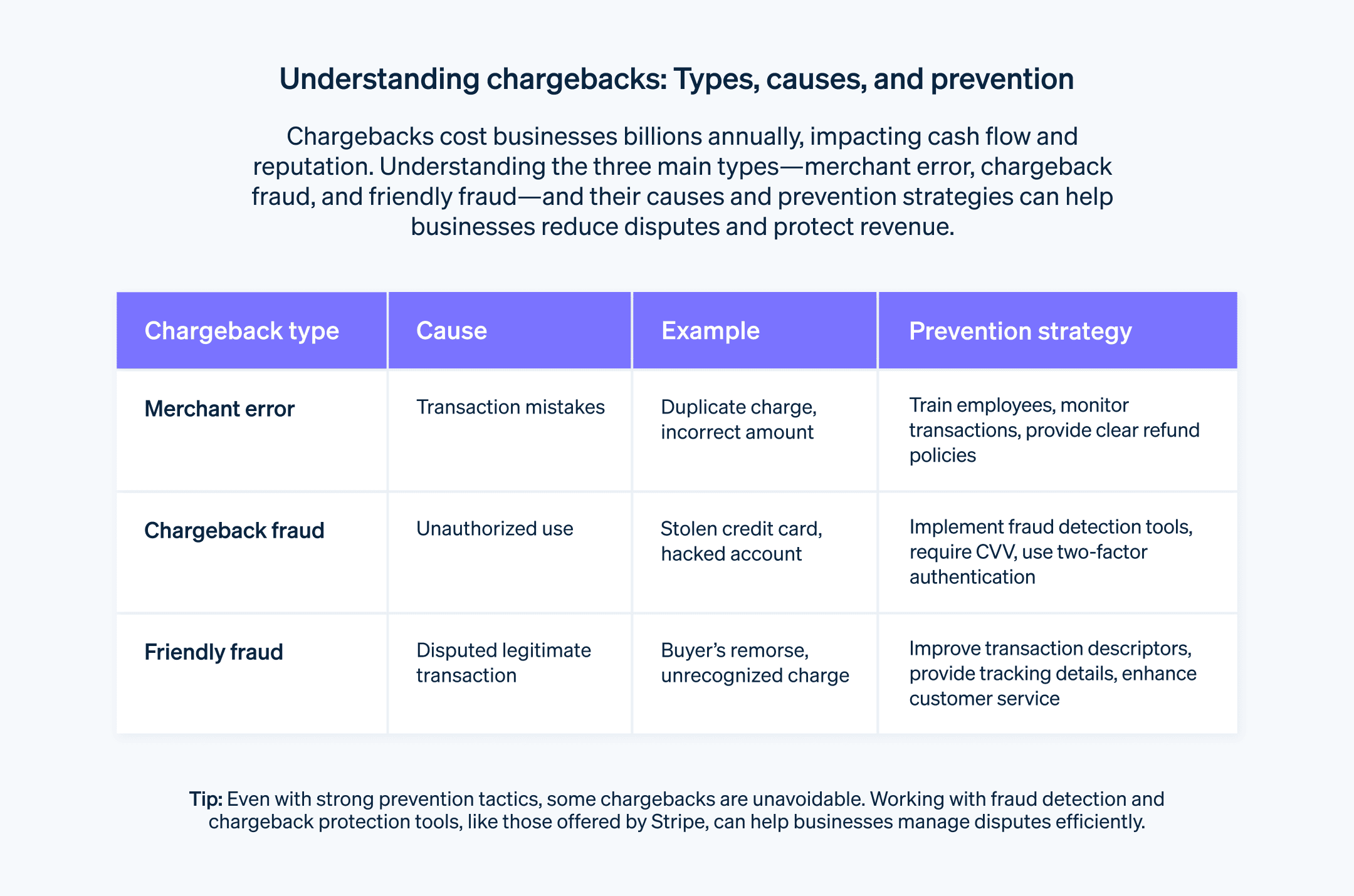

Types de contestations de paiement

Si le mécanisme derrière chaque contestation de paiement est le même, les raisons pour lesquelles elles se produisent peuvent varier. Comprendre ces distinctions est indispensable pour prendre les bonnes mesures afin de les prévenir et de réagir efficacement lorsqu'elles se produisent. Voici les principales catégories de contestations de paiement qui peuvent toucher les entreprises.

Contestation de paiement liée à une erreur de la part du marchand

Ce type de contestation de paiement se produit lorsque l'entreprise commet une erreur au cours du processus de transaction, ce qui amène le titulaire de la carte à contester le montant facturé. Cette erreur peut être humaine ou technique. L'entreprise étant responsable de l'erreur, le titulaire de la carte peut entamer une procédure de contestation de paiement pour rectifier la situation.

Voici quelques exemples de contestations de paiement liées à une erreur de la part de l'entreprise :

Doublon de paiement

Dans cette situation, l'entreprise traite accidentellement la même transaction plus d'une fois et facture le client à plusieurs reprises pour le même achat. Lorsque le titulaire de la carte s'aperçoit que des frais ont été facturés en double sur son relevé de compte, il peut engager une procédure de contestation de paiement pour contester les frais supplémentaires et demander un remboursement.

Exemple : un client effectue un achat en ligne, mais une erreur se produit pendant le processus de paiement. Supposant que la transaction a échoué, il tente à nouveau d'effectuer l'achat, ce qui entraîne l'apparition de deux paiements pour le même article sur son relevé de carte bancaire.

Facturation incorrecte

Si l'entreprise facture un montant incorrect pour une transaction, que ce soit intentionnellement ou par erreur, le titulaire de la carte peut contester le montant facturé par le biais d'une contestation de paiement. Cette erreur peut être due à une tarification erronée, à une faute de frappe ou à une mauvaise communication au cours du processus de transaction.

Exemple : un client accepte d'acheter un produit pour 50 dollars, mais l'entreprise le facture 500 dollars par erreur. Lorsque le client constate la surfacturation sur son relevé de carte bancaire, il peut engager une procédure de contestation de paiement pour corriger l'erreur.

Non-respect des règles du réseau de cartes

Les réseaux de cartes, comme Visa, Mastercard et American Express, ont des règles et des réglementations spécifiques que les entreprises doivent respecter au cours du processus de transaction. En cas de non-respect, le titulaire de la carte peut engager une procédure de contestation de paiement. Cette non-conformité peut prendre plusieurs formes : ne pas obtenir l'autorisation appropriée, ne pas suivre les procédures de remboursement adaptées ou encore enfreindre les lignes directrices du réseau de cartes.

Exemple : une entreprise n'obtient pas l'autorisation nécessaire pour une transaction et débite le compte du titulaire de la carte sans son consentement. Lorsqu'il découvre le paiement non autorisé, le titulaire de la carte peut engager une procédure de contestation de paiement.

Dans le cas d'une contestation de paiement liée à une erreur de la part de l'entreprise, il incombe à cette dernière de rectifier son erreur et de résoudre le litige avec le titulaire de la carte. Les entreprises doivent prendre des mesures pour minimiser les erreurs lors des transactions, tenir des registres précis et traiter rapidement les réclamations des clients ou les divergences afin d'éviter ces contestations de paiement.

Contestation de paiement pour fraude

La contestation de paiement pour fraude peut avoir lieu lorsque le compte d'un titulaire de carte est compromis et qu'un tiers effectue des transactions non autorisées à son insu ou sans son consentement. Dans ce cas, le titulaire de la carte n'est pas tenu responsable des paiements frauduleux et il peut engager une procédure de contestation de paiement pour récupérer ses fonds. Voici quelques exemples de contestation de paiement pour fraude.

Carte bancaire volée

Lorsque la carte physique du titulaire de la carte est volée et que le voleur l'utilise pour effectuer des transactions non autorisées, le titulaire peut signaler les paiements frauduleux à l'émetteur de sa carte bancaire et engager une procédure de contestation de paiement.

Exemple : un voleur dérobe le portefeuille d'une personne, qui contient sa carte bancaire. Il se sert de la carte volée pour effectuer des achats dans différents magasins. Lorsque le titulaire découvre que sa carte a été volée et utilisée pour effectuer des dépenses non autorisées, il contacte l'émetteur de sa carte bancaire pour en signaler le vol et engager une procédure de contestation de paiement pour les transactions frauduleuses.

Piratage du compte

Lorsque les informations relatives au compte du titulaire de la carte sont obtenues par piratage ou hameçonnage, les fraudeurs peuvent utiliser les informations volées pour effectuer des achats non autorisés. Le titulaire de la carte peut contester ces paiements frauduleux en entamant une procédure de contestation de paiement.

Exemple : le titulaire de la carte est victime d'une escroquerie par hameçonnage et fournit involontairement les informations de son compte à un acteur malveillant qui peut alors y accéder pour effectuer des achats en ligne non autorisés. Lorsque le titulaire de la carte découvre l'activité frauduleuse, il informe l'émetteur de sa carte bancaire, qui l'aide à lancer une procédure de contestation de paiement pour annuler les paiements.

Contrefaçon de carte bancaire

Il arrive que les fraudeurs créent des cartes contrefaites en se basant sur des informations de compte volées. Ces cartes ressemblent à de vraies cartes bancaires, à la seule différence qu'elles ne sont pas émises par des établissements financiers légitimes. Les acteurs malveillants se servent de ces cartes contrefaites pour effectuer des achats non autorisés, que le véritable titulaire de la carte peut contester par le biais d'une contestation de paiement.

Exemple : un acteur malveillant obtient les informations relatives au compte du titulaire de la carte et crée une carte bancaire contrefaite avec les données volées. Il utilise ensuite cette carte pour effectuer des achats auprès de différentes entreprises. Lorsque le titulaire de la carte remarque les paiements non autorisés sur son relevé de compte, il contacte l'émetteur de sa carte et entame une procédure de contestation de paiement.

Dans le cas d'une véritable contestation de paiement à la fraude, le titulaire de la carte est considéré comme victime d'une activité frauduleuse. Il incombe alors à l'émetteur de la carte bancaire d'enquêter sur la fraude, d'annuler les paiements non autorisés et de prendre les mesures nécessaires pour empêcher d'autres transactions frauduleuses. Le titulaire de la carte doit signaler rapidement toute activité non autorisée à l'émetteur de sa carte afin de garantir une résolution rapide et de se protéger contre la responsabilité liée aux paiements frauduleux.

Fraude amicale

La fraude amicale, également connue sous le nom de fraude à la contestation de paiement ou fraude de l'utilisateur, se produit lorsque le titulaire de la carte initie une contestation de paiement pour une transaction légitime, soit intentionnellement, soit en raison d'un malentendu ou d'un litige. Contrairement à une contestation de paiement pour fraude avérée, avec la fraude amicale, le titulaire de la carte est à l'origine de la contestation de paiement, qu'il effectue souvent sans motif valable. Voici quelques exemples de fraude amicale.

Regrets de l'acheteur

Dans ce scénario, le titulaire de la carte effectue un achat, mais le regrette par la suite ou décide qu'il ne veut plus du produit ou du service acheté. Au lieu de suivre la politique de retour ou de remboursement de l'entreprise, il effectue une contestation de paiement, même si l'achat était légitime et que le produit ou le service ne présentait aucun problème.

Exemple : le titulaire de la carte achète un appareil électronique onéreux, mais change d'avis au bout de quelques jours. Au lieu de suivre la procédure de retour en bonne et due forme, il lance une procédure de contestation de paiement pour obtenir un remboursement.

Membre de la famille non autorisé

La fraude amicale peut se produire lorsqu'un membre de la famille du titulaire de la carte ou un utilisateur autorisé sur son compte effectue un achat à son insu ou sans son consentement. Dans ce cas, le titulaire de la carte conteste la transaction et affirme qu'il ne l'a pas autorisée.

Exemple : l'enfant du titulaire de la carte, qui est un utilisateur autorisé sur le compte, effectue un achat sans autorisation. Lorsque le titulaire de la carte s'aperçoit du paiement sur son relevé bancaire, il le conteste par le biais d'une contestation de paiement, en affirmant qu'il n'a pas autorisé la transaction.

Biens numériques

La fraude amicale est particulièrement répandue avec les biens numériques, comme les téléchargements, les abonnements ou les services en ligne. Dans le but d'obtenir un remboursement, le titulaire de la carte peut affirmer qu'il n'a pas reçu l'article ou le service ou que celui-ci ne correspondait pas à ses attentes, même s'il a bien utilisé le produit ou service.

Exemple : le titulaire de la carte s'abonne à un service de streaming en ligne, bénéficie de l'accès au contenu pendant plusieurs mois, puis entame une procédure de contestation de paiement en affirmant qu'il n'a jamais profité du service.

La fraude amicale peut être difficile à gérer pour les entreprises, car elle implique souvent que le titulaire de la carte conteste le paiement sur la base d'une allégation subjective. Cependant, certaines mesures permettent de prévenir, détecter et répondre à ce type de litige.

Comment éviter les différents types de contestations de paiement ?

À chaque type de contestation de paiement sa technique de prévention. La plupart des entreprises sont confrontées à un certain volume de contestations de paiement, quelles que soient les mesures préventives qu'elles mettent en œuvre. Mais cela ne veut pas forcément dire que vous êtes impuissant face à ce type de litige. Pour en savoir plus sur la prévention des contestations de paiement, lisez notre guide.

Vous trouverez ci-dessous un récapitulatif des mesures que les entreprises peuvent adopter pour minimiser les contestations de paiement en tout genre.

Limitez les contestations de paiement liées à une erreur de la part de l'entreprise

La prévention de ce genre d'erreur passe par la mise en œuvre de systèmes et de pratiques efficaces visant à réduire au minimum les erreurs commises au cours du processus de transaction. En se focalisant sur l'exactitude, la communication et la satisfaction du client, les entreprises peuvent réduire le nombre de contestations de paiement résultant de leurs propres erreurs. Voici quelques stratégies qui ont fait leurs preuves dans ce domaine.

Traitement précis des transactions

Formez vos équipes

Formez votre personnel aux systèmes et procédures de traitement des paiements. Il doit savoir comment traiter correctement les transactions, notamment en vérifiant les informations de paiement, en recherchant les erreurs potentielles et en obtenant les autorisations appropriées.Mettez en place des mesures de contrôle qualité

Instaurez des contrôles internes pour examiner les transactions avant leur traitement. Cette étape peut impliquer plusieurs personnes qui devront vérifier l'exactitude des détails de la transaction et s'assurer que toutes les informations nécessaires sont saisies correctement.

Communication claire et transparente

Fournissez des descriptions détaillées de vos produits ou services

Communiquez clairement les informations du produit ou du service que vous vendez, y compris les caractéristiques, les spécifications et les limitations, afin d'éviter les malentendus potentiels.Indiquez les prix et les frais

Affichez clairement les prix, les frais et tous les paiements supplémentaires liés à la transaction. Évitez les pratiques tarifaires cachées ou obscures qui peuvent entraîner une confusion ou une insatisfaction chez le client.Rédigez des politiques de remboursement et d'annulation transparentes

Facilitez l'accès à vos politiques de remboursement et d'annulation, et indiquez clairement aux clients les procédures à suivre s'ils souhaitent demander un remboursement ou annuler une commande.

Rapidité du service client et de la résolution des litiges

Proposez un service d'assistance accessible

Faites en sorte que vos les clients puissent facilement contacter votre équipe d'assistance à la clientèle par le biais de différents canaux : téléphone, e-mail, chat en direct, etc. Répondez rapidement à leurs demandes, à leurs préoccupations et aux litiges afin de pouvoir résoudre les problèmes avant qu'ils ne s'aggravent et n'entraînent des contestations de paiement.Réglez les conflits à l'amiable

Échangez activement avec vos clients pour répondre à leurs préoccupations ou à leurs réclamations. Faites preuve de compréhension et de flexibilité en proposant des solutions équitables qui donnent la priorité à la satisfaction et à la fidélité du client.

Traitement et livraison fiables des commandes

Traitez chaque commande avec précision

Veillez à ce que les commandes soient traitées avec précision, depuis la sélection des bons produits jusqu'à leur emballage sécurisé, en passant par l'inclusion de tous les composants ou accessoires nécessaires.Proposez un suivi pour l'envoi de vos colis

Utilisez des méthodes d'expédition réputées et fournissez des informations de suivi à vos clients afin qu'ils puissent suivre l'évolution de leur envoi, ce qui réduit la probabilité de litiges en cas d'absence de livraison.

Documentation et archivage

- Tenez à jour vos dossiers de transaction

Conservez des registres complets pour chacune de vos transactions, y compris les informations de la commande, les informations sur le client, la preuve de la livraison et toute communication connexe. Ces dossiers peuvent servir de preuve en cas de litige ou de contestation de paiement et permettent de résoudre les problèmes rapidement et avec précision.

Suivi du système de paiement

Soyez à l'affût des problèmes techniques

Examinez et contrôlez régulièrement vos systèmes de paiement afin de détecter tout problème technique ou toute erreur susceptible d'entraîner une surfacturation, des doublons ou d'autres inexactitudes.Réalisez des audits périodiques

Menez des audits internes afin d'identifier et de traiter les erreurs ou les divergences potentielles dans vos processus de traitement des transactions.

En mettant en œuvre ces stratégies, les entreprises peuvent minimiser les erreurs au cours du processus de transaction et réduire la probabilité de contestations de paiement résultant de leurs propres erreurs. En accordant une attention particulière à l'exactitude, à la transparence, à la satisfaction des clients et à la résolution proactive des problèmes, elles peuvent également contribuer à une expérience client positive tout en réduisant le risque de contestation de paiement.

Limitez la contestation de paiement pour fraude

Prévenir la contestation de paiement pour fraude implique la mise en œuvre de mesures visant à identifier et à empêcher les transactions non autorisées effectuées par des acteurs malveillants. Bien qu'il soit impossible de se débarrasser à 100 % de la fraude, les entreprises peuvent prendre certaines mesures pour la minimiser.

Systèmes de détection de la fraude efficaces

Utilisez des outils de prévention de la fraude

Mettez en œuvre des systèmes avancés de détection de la fraude qui reposent sur des algorithmes de machine learning et des analyses comportementales pour identifier les transactions potentiellement frauduleuses. Ces systèmes peuvent signaler les comportements suspects et les transactions à haut risque en vue d'un examen plus approfondi.Vérifiez l'adresse de l'utilisateur

Grâce au service de vérification d'adresse (AVS), vous pouvez vérifier l'adresse de facturation fournie par le titulaire de la carte au moment de la transaction. Des adresses non concordantes peuvent être le signe d'une fraude potentielle.Appliquez des méthodes de vérification de la carte bancaire

Lors de la transaction, exigez du client qu'il fournisse le code de vérification de la carte bancaire (CVV) qui est imprimé au dos de sa carte. Cette étape ajoute une couche supplémentaire d'authentification et permet de s'assurer que le client est bien en possession de la carte physique.

Authentification forte du client

Activez l'authentification à deux facteurs

Vos clients doivent passer par un niveau d'authentification supplémentaire, comme un mot de passe à usage unique envoyé sur l'appareil mobile qu'ils ont enregistré, pour valider leur identité lors de transactions à haut risque ou qui paraissent suspectes.Configurez l'authentification biométrique

Considérez les méthodes d'authentification biométrique, comme l'empreinte d'identification ou la reconnaissance faciale, pour vérifier l'identité du client lors des transactions effectuées au moyen d'appareils mobiles ou d'autres plateformes compatibles.

Suivi des transactions et évaluation des risques

Surveillez les modèles de transaction

Surveillez les données de transaction et le comportement des clients pour détecter toute anomalie ou tout modèle qui s'écartent de leurs habitudes d'achat normales. Des volumes de transactions inhabituels, des transactions multiples effectuées depuis plusieurs emplacements géographiques dans un court laps de temps ou des habitudes d'achat incohérentes peuvent être le signe d'une activité frauduleuse.Mettez en place une évaluation des risques

Attribuez des scores de risque aux transactions en fonction de différents facteurs : montant, localisation, historique du client, type de produit, etc. Soumettez les transactions à haut risque à une vérification ou à un examen supplémentaire avant de les approuver.

Formation des équipes

Formez votre personnel à la prévention de la fraude

Sensibilisez vos employés aux indicateurs de fraude courants, aux signes d'alerte et aux bonnes pratiques pour identifier les transactions potentiellement frauduleuses. Assurez-vous qu'ils comprennent les mesures à prendre en cas de suspicion de fraude.Tenez-vous au courant des tendances en matière de fraude

Tenez votre équipe informée des dernières techniques, tendances et menaces émergentes en matière de fraude grâce à des sessions de formation régulières et à des ressources adaptées à votre secteur. Ces connaissances peuvent aider vos employés à rester vigilants et à s'adapter à l'évolution des techniques de fraude. Si vous faites appel à un prestataire pour le traitement de vos paiements doté de capacités exceptionnelles en matière de détection et de prévention de la fraude, comme Stripe, il s'acquittera de cette responsabilité pour vous.

Infrastructure de paiement sécurisée

Maintenez des systèmes sécurisés

Assurez-vous que votre infrastructure de paiement est à jour et qu'elle respecte les normes du secteur en matière de sécurité des données. Utilisez des plateformes de paiement sécurisées et suivez les directives de la norme de sécurité de l'industrie des cartes de paiement (PCI DSS) pour protéger les données des titulaires de cartes contre tout accès non autorisé.Encouragez vos clients à prendre des mesures de sécurité

Sensibilisez vos clients à l'importance de conserver des mots de passe robustes. Surveillez régulièrement l'activité de leur compte et signalez rapidement toute transaction suspecte à l'émetteur de la carte bancaire.

Collaboration avec les prestataires de services de paiement et les réseaux

- Informez-vous sur les alertes à la fraude

Communiquez régulièrement avec votre prestataire de services de paiement et les réseaux de cartes pour vous tenir au courant des alertes à la fraude, des bonnes pratiques du secteur et des mesures de prévention de la fraude recommandées. Collaborez avec eux pour mettre en œuvre des mesures de sécurité supplémentaires et des stratégies d'atténuation des risques.

Ces stratégies permettent aux entreprises d'améliorer leurs capacités de prévention de la fraude tout en réduisant la probabilité d'une contestation de paiement pour fraude. Toutefois, il est important de trouver le bon équilibre entre la prévention de la fraude et une expérience client fluide. Des mesures rigoureuses de prévention ne doivent pas pour autant créer d'obstacles inutiles pour les clients qui effectuent des transactions légitimes.

Limitez la contestation de paiement liée à une fraude amicale

La prévention de la fraude amicale peut être complexe, car ce type de contestation de paiement implique que le titulaire de la carte exploite intentionnellement ce processus. Cependant, les entreprises peuvent mettre en œuvre certaines mesures pour limiter la fraude amicale.

Communication claire et transparente

Sur votre site Web, fournissez des descriptions détaillées de vos produits et services, affichez clairement vos conditions de service, vos politiques de remboursement et toutes les informations concernant la livraison et l'expédition. Veillez à ce que le titulaire de la carte comprenne ce qu'il achète et ce à quoi il doit s'attendre afin de minimiser les malentendus qui pourraient mener à des contestations de paiement.Service client efficace

Mettez en place des canaux d'assistance à la clientèle fiables (e-mail, numéro de téléphone et chat en direct) afin de prendre en charge rapidement tout litige ou préoccupation. Répondre aux demandes et aux réclamations de vos clients de manière rapide et efficace peut aider à résoudre certains problèmes avant qu'ils ne débouchent sur une contestation de paiement. Disposer d'un excellent service client, c'est dissuader les titulaires de cartes de recourir en premier lieu à la contestation de paiement.Confirmation de commande et suivi de livraison

Dès qu'un achat est effectué, envoyez un e-mail automatisé de confirmation de commande au client. Incluez des informations telles que le numéro de commande, la description du produit et les informations de livraison. Fournissez un numéro de suivi pour chaque commande expédiée afin que les clients puissent suivre l'état de la livraison. Ces mesures peuvent contribuer à établir la preuve de l'achat et de la livraison, ce qui rend plus difficile pour les titulaires de cartes de prétendre à tort qu'ils n'ont pas reçu les marchandises.Libellés de transaction

Veillez à ce que le nom de votre entreprise ou les libellés de transaction figurant sur les relevés de carte bancaire soient facilement reconnaissables par les titulaires de cartes. Des libellés clairs et identifiables peuvent réduire le risque qu'un client entame une contestation de paiement parce qu'il n'a pas reconnu la transaction sur son relevé bancaire.Authentification des clients

Mettez en œuvre des mesures de sécurité supplémentaires pour vérifier l'identité du titulaire de la carte au cours du processus de transaction. Vous pouvez, par exemple, demander un code CVV, mettre en place une authentification à deux facteurs ou utiliser des systèmes avancés de détection de la fraude pour repérer les transactions suspectes ou à haut risque. En plus de contribuer à dissuader les acteurs malveillants, ces mesures rendent plus difficile la réalisation d'achats frauduleux par des individus non autorisés.Collecte de preuves

Tenez des registres détaillés de vos transactions, de vos interactions avec les clients, des confirmations de commande, des informations de livraison et de toute autre donnée pertinente. En cas de litige ou de contestation de paiement, cette documentation vous permettra de prouver la légitimité d'un paiement et de réfuter d'éventuelles contestations de paiement injustifiées.Objection à la contestation de paiement

Si vous estimez qu'une contestation de paiement est injustifiée ou qu'elle relève de la fraude amicale, vous pouvez la contester à votre tour par le biais de la procédure d'objection. Pour étayer votre dossier, vous devez fournir tous les éléments de preuve pertinents : relevés de transactions, logs de communication, informations de livraison, etc. En savoir plus sur la façon dont Stripe collabore avec les entreprises pour gérer le processus d'objection.Analyse des données et reconnaissance des comportements

Surveillez les données de chaque transaction et recherchez des schémas ou des anomalies pouvant indiquer une fraude amicale. Analysez le comportement du client, son historique d'achats et d'autres données pertinentes pour identifier les signaux d'alerte. En remarquant les schémas suspects à temps, vous serez plus à même de prendre des mesures fortes et efficaces pour prévenir les contestations de paiement. En collaborant avec Stripe, vous vous simplifiez la tâche étant donné qu'une grande partie de ce suivi et de ces rapports est intégrée dans les solutions Stripe à destination des entreprises.

Ces stratégies peuvent contribuer à réduire le risque de fraude amicale. Toutefois, il est important de se rappeler que ce type de fraude est souvent le produit d'insuffisances ou d'inefficacités existantes au sein d'une entreprise. C'est pourquoi vous devez impérativement communiquer vos conditions et politiques de retour aux clients et veiller à ce que votre service client soit accessible. En effet, les entreprises ne peuvent pas gérer efficacement les contestations de paiement sans tenir compte des conditions plus générales qui peuvent y contribuer. En savoir plus sur Stripe Chargeback Protection.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.