チャージバックは毎年 20% のペースで増加しており、企業にとっては数十億ドルの損失になっています。このような取引における不審請求の申請により、企業のキャッシュフローが混乱し、評判が傷つき、さらなる経済的負担が強いられる可能性もあります。

さまざまな種類のチャージバックの微妙な違いを認識し、効果的な防止戦略を実施することで、企業は顧客満足度を維持し、持続可能な成長のための強固な基盤を築くことができます。

この記事の内容

- チャージバックとは

- チャージバックの種類

- 加盟店のミスによるチャージバック

- 不正チャージバック

- フレンドリー詐欺

- 加盟店のミスによるチャージバック

- チャージバックを防ぐ方法

チャージバックとは

チャージバックとは、カード保有者または金融機関が開始する金融取引の差戻しのことを言います。通常、チャージバックは、クレジットカードやデビットカードの取引に関連する不審請求の申請や不正行為があった場合の、消費者保護メカニズムとして使用されます。チャージバックが発生すると、カード保有者の口座から企業の口座に振り込まれた資金がカード保有者に戻されます。

カード保有者がチャージバックを開始する理由は多岐にわたります。ここではそのいくつかをご紹介します。

未承認の取引

カード保有者が自分のアカウントに、承認していない、または身に覚えのない取引があることに気づいた場合、チャージバックをリクエストして、その請求に異議を申し立てることができます。不正行為

不正利用に対処するとき、たとえばカード保有者のアカウント情報が盗まれたり、本人の同意なしに使用されたりした場合に、チャージバックがよく使用されます。商品またはサービスに対する不満

注文した商品やサービスの品質に不満がある顧客が、返金を受けるためにチャージバックを開始することがあります。商品またはサービスの不達

商品またはサービスの代金を支払ったにもかかわらず、注文したものが約束どおりに届かなかった場合、カード保有者はチャージバックをリクエストして返金を請求できます。

チャージバックにより企業は深刻な財務的損失を被る可能性があります。不審請求が申請された金額 (カード保有者への返金額) を失うだけでなく、チャージバック手数料や罰金が発生することもあります。過剰なチャージバックは企業の評判に悪い影響を及ぼします。決済代行業者からの監視が厳しくなり、企業がカード決済を受け付けることができなくなる可能性も出てきます。

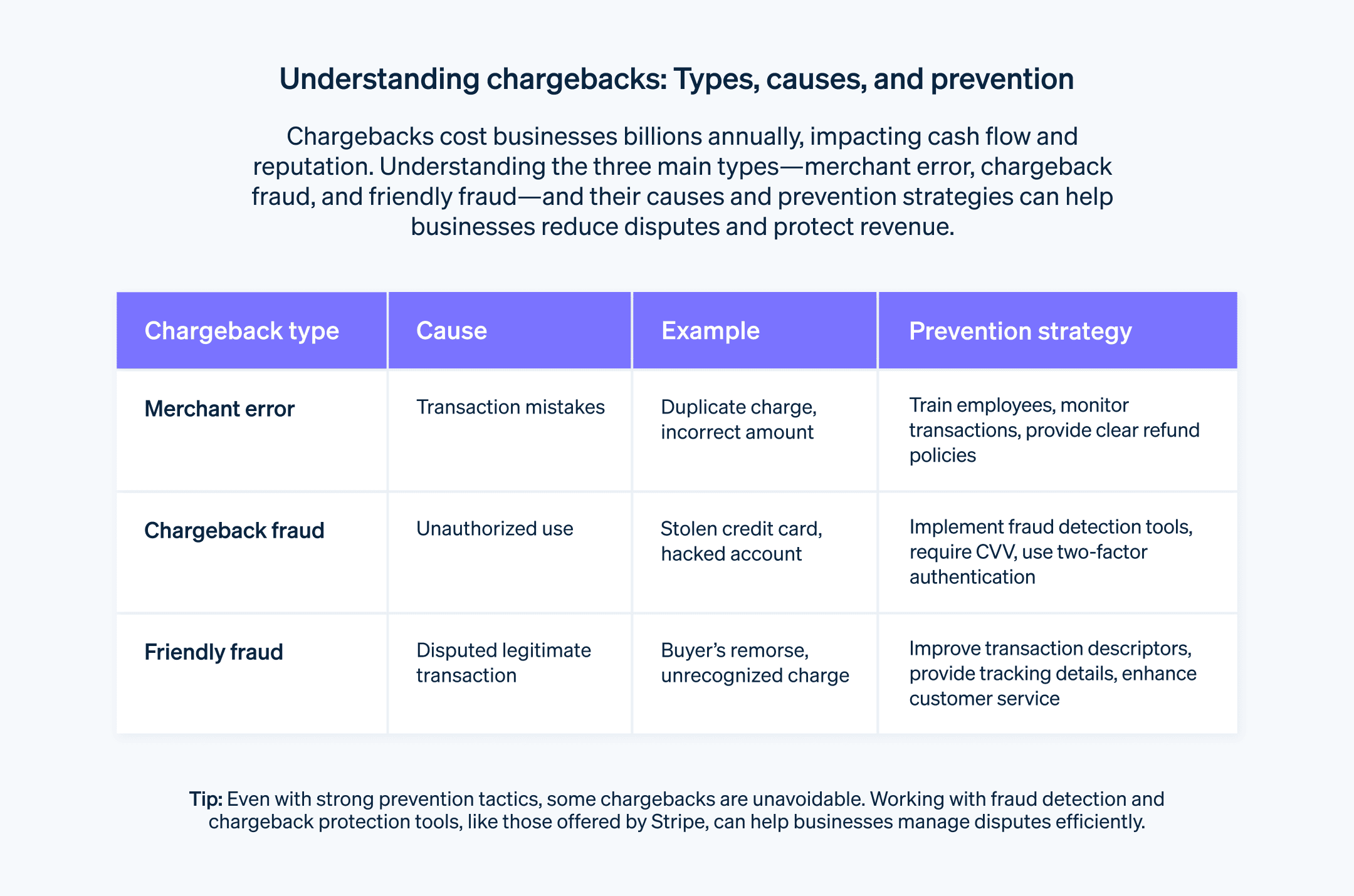

チャージバックの種類

チャージバックのメカニズムは同じですが、チャージバックが発生する理由はさまざまです。適切な防止策を講じる、あるいはチャージバックが発生したときに効果的に対応するには、このような違いを理解することが不可欠です。ビジネスに影響を与えるチャージバックの主なカテゴリーは以下のとおりです。

加盟店のミスによるチャージバック

加盟店のミスによるチャージバックは、企業側のミスによる請求に対して、カード保有者が異議を申し立てるときに発生します。人為的なミスから技術的問題までさまざまな種類があり、エラーの責任は企業側にあります。カード保有者はチャージバックを開始して状況を是正します。

ここでは企業側のミスによるチャージバックの例をご紹介します。

重複請求

企業が誤って同じ取引を複数回処理すると、1 回の購入に対して請求が複数回発生します。カード保有者は、明細書に重複請求があることに気づいた時点でチャージバックを開始し、余分な請求に異議を申し立て、返金をリクエストすることができます。

例: 顧客がオンラインストアで買い物をしているとき、購入プロセス中にエラーが発生します。取引に失敗したと思った顧客は購入をやり直しますが、その後クレジットカードの明細書で、同じ商品が二重請求されていることがわかります。

請求金額の誤り

故意または過失にかかわらず、企業が誤った取引金額を請求した場合、カード保有者はチャージバックによって、その請求に異議を申し立てることができます。これは、価格設定ミス、タイプミス、取引プロセス中の連絡ミスが原因で発生する可能性があります。

例: 顧客は 50 ドルで商品を購入することに同意。しかし、企業は誤って 500 ドルを請求してしまいます。クレジットカードの明細書で過剰請求に気づいた顧客は、チャージバックを開始して、誤りを修正できます。

カードネットワークのルール違反

Visa、Mastercard、American Express などのカードネットワークには、取引プロセス中、企業が従わなければならない特定のルールや規制があります。企業がこのようなルールに従わない場合、カード保有者はチャージバックを開始することができます。たとえば、適切な承認を得ていない、適切な返金手続きに従っていない、カードネットワークのガイドラインに違反している、といった場合がルール違反になります。

例: 企業が、取引に対する適切な承認を得ず、カード保有者のアカウントに対して請求を行います。カード保有者本人の同意も得ていません。未承認の請求が発覚した時点で、カード保有者はチャージバックを開始し、その取引に対して異議を申し立てることができます。

企業側のミスによるチャージバックの場合は、企業側がそのミスを修正し、カード保有者の不審請求の申請を解決する責任を負います。このようなチャージバックが発生しないように、企業は取引中のミスを最小限に抑え、正確な記録を保持し、顧客からの苦情や不一致に迅速に対処するための措置を講じる必要があります。

不正チャージバック

不正チャージバックは、カード保有者のアカウントが侵害され、カード保有者本人が知らないうちに、または本人の同意なく、第三者が不正な取引を行った場合に発生します。このような場合、カード保有者は不正請求の責任を負わず、チャージバックを開始して、返金を請求することができます。不正チャージバックの例をいくつかご紹介します。

盗難カード

カード保有者の現物のカードが盗まれ、窃盗犯がそのカードを使用して不正取引を行った場合、カード保有者はカード発行会社に不正請求を報告し、チャージバックを開始することができます。

例: 財布を盗んだ窃盗犯が、その財布に入っていたクレジットカードを使ってさまざまな店舗で買い物をします。カードが盗難に遭い、未承認の支払いに使用されたことを発見したカード保有者は、カード発行会社に連絡して盗難を報告し、不正取引のチャージバックを開始します。

アカウントのハッキング

ハッキングやフィッシングでカード保有者のアカウント情報を入手した不正行為者が、盗んだ情報を使って不正な買い物をします。カード保有者は、チャージバックを開始することで、こうした不正請求に対して不審請求の申請を行うことができます。

例: カード保有者がフィッシング詐欺の被害に遭い、知らず知らずのうちに不正行為者にアカウント情報を提供します。不正行為者はカード保有者のアカウントにアクセスし、オンラインで不正な買い物をします。カード保有者は不正行為を発見した時点でカード発行会社に報告します。そのカード発行会社は、カード保有者が請求を差戻すためにチャージバックを開始するのをサポートします。

偽造カード

不正行為者は、盗んだアカウント情報を使って偽造カードを作ることがあります。このようなカードは本物のクレジットカードに似ていますが、正規の金融機関が発行したものではありません。不正行為者はこの偽造カードを使って不正な買い物をします。正規のカード保有者は、これに対して、チャージバックを通じて不審請求の申請を行うことができます。

例: 不正行為者がカード保有者のアカウント情報を入手し、盗んだ詳細情報を使って偽造カードを作成します。そして、そのカードを使ってさまざまな店舗で買い物をします。カード保有者は明細書に未承認の請求があることに気づいた時点でカード発行会社に連絡し、チャージバックを開始して、不正取引に対して不審請求の申請を行います。

実際の不正利用のチャージバックでは、カード保有者は不正行為の被害者と見なされます。不正利用を調査し、未承認の請求を差戻し、さらなる不正取引を防止するために必要な措置を講じることは、カード発行会社の責任です。カード保有者は、不正行為をカード発行会社に速やかに報告することで、ふさわしいタイミングで解決を図り、不正請求に対する責任から自身を守る必要があります。

フレンドリー詐欺

フレンドリー詐欺は、不正チャージバックまたはファーストパーティーによる不正使用とも呼ばれ、カード保有者が正当な取引に対して意図的に、または誤解や不審請求の申請によってチャージバックを開始したときに発生します。実際の不正利用のチャージバックとは異なり、フレンドリー詐欺ではカード保有者がチャージバックを開始し、多くの場合、正当な理由がありません。フレンドリー詐欺の例をいくつかご紹介します。

買い手の後悔

このシナリオは、カード保有者が購入したことを後になって後悔したり、その商品やサービスが不要なったりした場合のことを扱っています。カード保有者は、購入が正当なもので、商品やサービスに問題がないにもかかわらず、返金を受けるために、企業の返品または返金ポリシーに従わずにチャージバックを開始します。

例: カード保有者が高額な電子機器を購入しましたが、数日後、気が変わります。正規の返品手続きを行わず、その請求に対して不審請求の申請を行い、返金を受けるためにチャージバックを開始します。

未承認の家族

フレンドリー詐欺は、カード保有者のアカウントの家族または承認済みユーザーが、カード保有者本人が知らないうちに、または本人の同意なく買い物をした場合に発生することがあります。この場合、カード保有者はその取引を承認していないと主張して、その請求に対して不審請求の申請を行います。

例: カード保有者の承認済みユーザーである 10 代の子供が、カード保有者本人の許可なく買い物をします。カード保有者は明細書でその請求に気づき、取引を承認していないと主張して、チャージバックによって不審請求の申請を行います。

デジタル商品

フレンドリー詐欺は、特にデジタルダウンロード、サブスクリプション、オンラインサービスなどのデジタル商品で多発しています。すでにサービスを受け取っている、または利用しているカード保有者が、返金を受けるために、商品が届かなかった、あるいは届いた商品が広告と異なっていたと主張する場合があります。

例: カード保有者がオンラインストリーミングサービスのサブスクリプションに登録し、数カ月にわたりコンテンツを楽しんだ後、サービスを受け取っていないと主張して、チャージバックを開始します。

フレンドリー詐欺における不審請求の申請の根拠となっているのは、多くの場合、カード保有者の主観的な主張です。このため、企業にとっては対策を講じることが難しい場合があります。しかし、この種の不審請求の申請を予防し、発見し、対応するために企業が講じることができる措置はあります。

さまざまな種類のチャージバックを防ぐ方法

チャージバックの防止策は、チャージバックの種類によって異なります。どのような防止策を講じても、ほとんどの企業である程度のチャージバックが発生することは避けられませんが、チャージバックに対して何もできないというわけではありません。チャージバックの防止について詳しくは、こちらのガイドをお読みください。

ここでは、あらゆる種類のチャージバックを最小限に抑えるために、企業が講じることができる重要な措置をいくつか取り上げて簡単に説明します。

企業側のミスによるチャージバックの防止

企業側のミスによるチャージバックを防ぐには、取引プロセス中のミスを最小限に抑えるために、堅牢な仕組みと慣行を取り入れる必要があります。正確性、コミュニケーション、顧客満足度に重点的に取り組むことで、企業は自らのミスによるチャージバックを減らすことができます。ここでは、企業側のミスによるチャージバックを防ぐための効果的な戦略をご紹介します。

正確な取引処理

従業員をトレーニングする

決済処理システムと手順についてスタッフをトレーニングします。取引を正確に処理する方法、たとえば支払い情報や潜在的なエラーを確認したり、適切な承認を取得したりする方法などを、スタッフが十分に理解する必要があります。品質管理対策を実施する

社内のチェック・アンド・バランスを確立して、取引を処理する前にレビューします。たとえば、複数の個人に対して、取引の詳細が正確であること、必要な情報すべてが正しく入力されていることを確認するよう求めることができます。

明確で透明性のあるコミュニケーション

商品について詳しく説明する

誤解の可能性を避けるため、特徴、仕様、制限など、商品やサービスに関する詳細情報を明確に伝えます。料金体系と手数料を開示する

取引に関連する価格、手数料、追加料金を明確に示します。顧客の混乱や不満につながるような、隠された価格や不明確な価格設定は避けてください。返金とキャンセルに関する透明性の高いポリシー

返金とキャンセルに関するポリシーを容易に確認できるようにします。こうしたポリシーには、顧客が返金や注文のキャンセルをリクエストする場合に従うべき手順を明確に記載します。

迅速なカスタマーサービスと不審請求の申請の解決

利用しやすい顧客サポートを提供する

顧客が電話、メール、ライブチャットなど、さまざまなチャネルを通じて簡単に顧客サポートチームに連絡できるようにします。顧客からの問い合わせ、懸念、不審請求の申請には迅速に対応してください。これにより、問題がエスカレートしてチャージバックが発生する前に、その問題に対処することができます。不審請求の申請を友好的に解決する

積極的に顧客と関わり、懸念や苦情に対処します。できる限り理解を示しながら、柔軟に対応しましょう。公正な解決策を提案し、顧客満足度とロイヤルティを優先させてください。

堅実な注文のフルフィルメントと配送

注文を正確に処理する

正しい商品を選択する、しっかり梱包する、必要な部品や付属品を同梱するなど、注文のフルフィルメントが確実かつ正確に実施されるようにします。確実に配送し追跡する

信頼できる配送方法を使用し、追跡情報を顧客に提供することで、顧客が配送状況を把握できるようにします。これにより不達に関する不審請求の申請が行われる可能性が少なくなります。

ドキュメントと記録の保持

- 取引記録を残す

注文の詳細、顧客情報、配達証明、関連する連絡事項など、すべての取引に関する包括的な記録を残します。こうした記録は、不審請求の申請やチャージバックの際の反証資料となり、問題を迅速かつ正確に解決するのに役立ちます。

決済システムのモニタリング

技術的な問題がないかを監視する

決済システムを定期的に見直し、過剰請求、重複請求などの不正確な請求を引き起こす技術的な不具合やエラーがないかを監視します。定期的な監査を実施する

内部監査を実施して、取引プロセスにおける潜在的なエラーや不一致を特定し、対処します。

こうした戦略を実施することで、取引プロセス中のエラーを最小限に抑え、企業側のミスでチャージバックが発生する可能性を下げることができます。正確性、透明性、顧客満足度に細心の注意を払い、問題の積極的解決を心がけることが、良好な顧客体験につながり、チャージバックのリスクを軽減できます。

不正チャージバックの防止

実際の不正チャージバックを防止するには、不正行為者による不正取引を特定し、防止するための対策を実施する必要があります。企業が不正利用を完全になくすことはできませんが、最小限に抑えることは可能です。それには、たとえば次のような措置を講じます。

堅牢な不正利用の検知システム

不正防止ツールを使用する

機械学習アルゴリズムと行動分析が採用されている高度な不正利用の検知システムを導入し、不正の可能性がある取引を特定します。こうしたシステムで、疑わしいパターンや高リスクの取引を見つけたら、さらに詳しく審査するために、フラグを設定することができます。住所確認機能を採用する

住所確認サービス (AVS)を使用して、カード保有者が取引中に指定した請求先住所を確認します。住所が一致しない場合は、不正利用の可能性があります。カード検証方法を使用する

取引中、カード裏面に記載されている CVV (Card Verification Value) コードを入力するよう顧客に求めます。これにより認証手段が追加され、顧客が現物のカードを所有していることを確認できます。

強力な顧客認証 (SCA)

2 段階認証を導入する

リスクの高い取引や疑わしいと思われる取引では、顧客が登録したモバイルデバイスに 1 回限りのパスワードを送信するなど、追加の認証手段によって顧客の本人確認を行います。生体認証を導入する

モバイルデバイスやその他互換性のあるプラットフォームでの取引では、顧客の認証に、フィンガープリントや顔認証などの生体認証方法を使用することを検討します。

取引の監視とリスクスコアリング

取引パターンを監視する

取引データと顧客の行動を監視し、異常や、通常の購入パターンから逸脱した動きがないか確認します。取引量がいつもと異なる、短時間にさまざまな地域で複数の取引が行われた、購入パターンに一貫性がない、といった状況は不正行為を示す可能性があります。リスクスコアリングを実施する

取引金額、場所、顧客の履歴、商品の種類など、さまざまな要因に基づいて、取引にリスクスコアを割り当てます。リスクの高い取引の場合は、承認する前に追加の確認やレビューを実施します。

従業員の教育とトレーニング

不正防止についてスタッフをトレーニングする

一般的な不正利用の兆候、警告のサイン、不正使用の可能性がある取引を特定するためのベストプラクティスについて従業員を教育します。不正利用の疑いがある場合に、どのような手順を踏む必要があるかを周知します。不正利用の傾向を常に把握しておく

定期的なトレーニングセッションや業界のリソースを活用して、最新の不正利用の手口、傾向、新たな脅威に関する情報をチームに提供し続けます。このような情報は、警戒心を保ち、進化する不正利用の手口に対応するのに役立ちます。優れた不正利用の検知と防止機能を備えた Stripe のような決済処理プロバイダーと提携している場合は、そのプロバイダーがこの業務を代行します。

安全な決済インフラ

安全なシステムを維持する

決済インフラが最新で、データセキュリティに関する業界標準に従っていることを確認します。安全なペイメントゲートウェイを使用し、PCI データセキュリティ基準 (PCI DSS) のガイドラインに従って、カード保有者のデータを不正アクセスから守ります。顧客のセキュリティ対策を奨励する

強力なパスワードを継続的に使用することがいかに重要であるかを顧客に伝えます。アカウントのアクティビティを定期的に監視し、疑わしい取引を見つけたら、すぐにカード発行会社に報告してください。

決済代行業者および決済ネットワークとのコラボレーション

- 不正利用に関するアラートの最新情報を入手する

決済代行業者やカードネットワークと定期的に連絡を取り、不正利用に関するアラート、業界のベストプラクティス、推奨される不正防止対策の最新情報を常に入手します。こうした決済代行会社やカードネットワークと連携し、追加のセキュリティ対策やリスク軽減戦略を実施してください。

このような戦略により、企業は不正防止機能を強化し、実際の不正利用のチャージバックが発生する可能性を下げることができますが、重要なのは、不正を防止しながら、摩擦のない顧客体験をバランスよく提供することです。強力な不正防止対策によって、顧客との間に不必要な障害が生じるようなことがあってはいけません。

フレンドリー詐欺によるチャージバックの防止

フレンドリー詐欺によるチャージバックでは、カード保有者が意図的にチャージバックプロセスを悪用します。このため、この種の詐欺を防止するのは簡単ではありません。そうではあっても、発生を最小限に抑えるために一定の対策を講じることはできます。たとえば、次のようなものです。

明確で透明性のあるコミュニケーション

ウェブサイトに詳細な商品説明、利用規約、返金ポリシー、配達 / 配送情報を掲載します。カード保有者が何を購入するのか、そして購入したものから何を得られるのかを明確に理解できるようにして、不当なチャージバックにつながる可能性のある誤解を最小限に抑えます。しっかりとしたカスタマーサービス

どのような懸念または不審請求の申請にも迅速に対応できるように、メール、電話、ライブチャットなど、信頼できる顧客サポートチャネルを確立します。顧客からの問い合わせや苦情にタイムリーかつ親切に対応します。これにより、問題がエスカレートしてチャージバックが発生する前に、その問題を解決することができます。カスタマーサービスが優れていると、カード保有者が最初にチャージバックという手段に訴えるのを思いとどまらせることができます。注文の確認と配達追跡

購入後すぐに、注文番号、商品の説明、配送情報などの詳細が記載された自動注文確認メールを購入者に送信します。発送済みの注文の追跡番号を提供することで、購入者が商品の配送状況を確認できるようにします。こうした対策により購入と配達を確証できるようになり、カード保有者が、商品を受け取っていないと事実に反する主張をすることが難しくなります。取引の表記の改善

カード保有者にわかりやすい企業名や取引の説明が、カードの利用明細書に記載されるようにします。取引の説明を明確かつ認識しやすいものにすることで、顧客が利用明細に記載された取引を認識できずチャージバックを開始する可能性を減らすことができます。顧客の認証

取引プロセス中、追加のセキュリティ対策を実施して、カード保有者の本人確認を行います。たとえば、CVV コードをリクエストしたり、2 段階認証を導入したり、疑わしい取引やリスクの高い取引を検知するための高度な不正検知システムを使用したりします。このような対策によって不正行為が抑止され、権限のない個人による不正購入がより困難になります。証拠の収集

取引、顧客とのやり取り、注文の確認、配送情報、その他関連するデータの詳細な記録を残します。不審請求の申請やチャージバックが発生した場合、このドキュメントを使って、請求が正当であることを証明し、不当なチャージバックに異議を唱えることができる可能性があります。チャージバックに対する異議申し立て

チャージバックが不当である、またはフレンドリー詐欺に該当すると思われる場合は、チャージバックに対する異議申し立てプロセスを通じて、チャージバックに異議を唱えることを検討します。取引記録、コミュニケーションログ、配送情報など、そのケースを裏付けるすべての関連反証資料を提供してください。Stripe がどのように企業と連携し、チャージバックに対する異議申し立てプロセスを進めるかについては、こちらをご覧ください。データ分析とパターン認識

取引データを監視し、フレンドリー詐欺を示す可能性のあるパターンや異常を探します。顧客の行動、購入履歴、その他関連データを分析し、危険信号を特定します。疑わしいパターンを早い段階で特定することで、チャージバック防止に役立つ強力かつ効果的な手段を講じることができます。この追跡とレポート作成の多くは、Stripe の企業向けソリューションに組み込まれているため、Stripe と連携すると、企業のこの業務が効率化されます。

こうした戦略によって、フレンドリー詐欺の発生を減らすことはできます。しかし、フレンドリー詐欺は、ビジネスの不備や非効率性の産物であることが多く、規約や返品ポリシーを顧客に伝えなかったり、カスタマーサービスに連絡できなかったりすることが原因で発生します。この点を覚えておく必要があります。チャージバックを適切に管理するには、チャージバックの原因となるさまざまな状況を考慮することが不可欠です。Stripe のチャージバック保証について詳しくは、こちらをご覧ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。