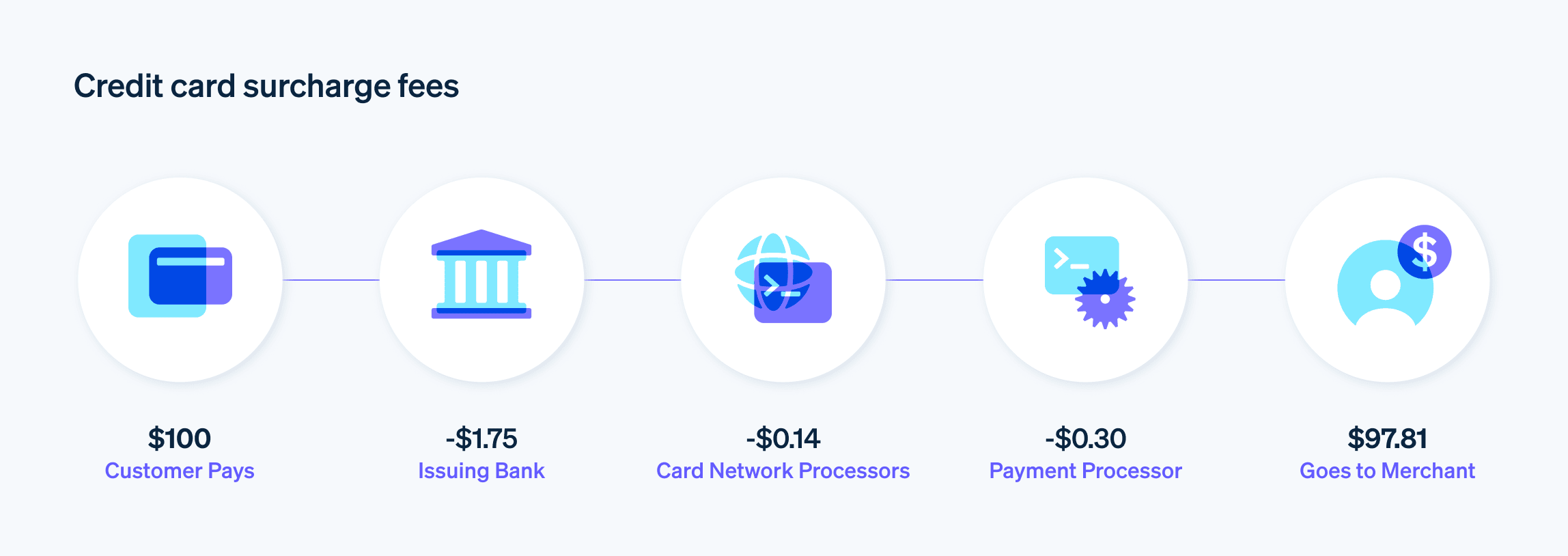

クレジットカードのサーチャージとは、購入者がクレジットカードを使って代金を支払ったときに、事業者が、取引代金に加算して請求することのできる手数料のことです。サーチャージの目的は、クレジットカード決済の処理のために事業者が負担する費用に充てることにあります。この処理費用は、事業者がクレジットカード会社または決済代行業者に支払うものですが、その金額は通常、取引額の一定の割合に相当し、大きな負担となっています。2022 年には、クレジット、デビット、プリペイドの各カード支払いによる約 10 兆ドルの取引においてアメリカ企業が支払った処理手数料は、1,600 億ドル以上に上りました。

サーチャージの割合は、事業者と決済代行業者との合意によって決まり、一定ではありませんが、取引額のごくわずかな割合であることがほとんどです。サーチャージはそもそも、クレジットカードを受け付ける事業者側の費用を相殺することを目的としています。インターチェンジフィー、評価手数料、決済代行業者手数料といった費用です。

こちらの記事では、クレジットカードのサーチャージの仕組みと利点、また、事業者が顧客満足度を犠牲にすることなく、戦略的にサーチャージを導入するためのベストプラクティスについて解説します。ぜひ理解しておきましょう。

この記事の内容

- クレジットカードのサーチャージを導入すべき理由

- クレジットカードのサーチャージのルール

- サーチャージ導入前の注意点

- サーチャージポリシーのベストプラクティス

- クレジットカードのサーチャージのメリットとデメリット

- クレジットカードのサーチャージの代替手段

クレジットカードのサーチャージを導入すべき理由

事業者は、クレジットカード取引に付随する費用を相殺する目的で、取引額にサーチャージを加算しています。購入者が代金の支払いにクレジットカードを使用すると、事業者側には、銀行または決済代行業者が課している費用が発生します。これらの費用には、取引額に基づいた一定割合の手数料と、取引ごとの固定手数料があります。事業者は、こうした費用を回収するためにサーチャージを加算しています。これらの費用を自社で負担すると、とりわけ小規模事業者や利益率の低い事業者にとっては、大きな負担になります。

直接的な処理費用のほか、事業者には、クレジットカードの受け付けに関連するその他の費用も発生します。たとえば、必要なハードウェアやソフトウェアの維持費、カード保有者のデータ保護に関するセキュリティ基準に準拠するためにかかる費用などです。また、クレジットカードの不正利用の問題もあります。不正な取引が発生すると、チャージバックの費用は、多くの場合、事業者が負担することになります。

事業者が、戦略的な判断からサーチャージを導入することもあります。たとえば、手数料がない、あるいはより少ない、現金やデビットカードなどの代替決済手段の利用を購入者に促す手段として、サーチャージを導入することもあります。

クレジットカードのサーチャージのルール

アメリカでは、クレジットカードのサーチャージに関して、すべての州で同じルールが適用されているわけではありません。次は、各管轄区域における規制の概要についてご紹介します。

国レベルのルール (アメリカ)

- クレジットカードのサーチャージの適用は、アメリカでは原則的に許可されています。

- サーチャージは、クレジットカード取引の処理費用に充てる目的で取引額に加算されます。

- サーチャージの金額は、通常は取引額の一定の割合で計算されます。

- 事業者は、取引前に、購入者にサーチャージが発生することを通知しなくてはなりません。

- クレジットカードネットワーク (Visa や Mastercard など) にはそれぞれ、サーチャージに関するガイドラインがあります。このガイドラインでは、サーチャージ金額の上限や、ネットワークと購入者双方への通知の要件などが定められています。

州レベルのルール

- カリフォルニア州: サーチャージの適用は、以前は禁止されていましたが、法律が変わり、現在は特定の条件付きで許可されています。

- コロラド州: サーチャージの適用は許可されていますが、特定の開示要件があります。

- コネチカット州: クレジットカードのサーチャージの適用は禁止されています。

- フロリダ州: サーチャージの適用は以前は禁止されていましたが、法律が発展し、現在は特定の条件付きで許可されています。

- カンザス州: サーチャージの適用は許可されていますが、開示および透明性確保の要件に従う必要があります。

- メイン州: サーチャージの適用は、特定の要件および開示を条件として許可されています。

- マサチューセッツ州: クレジットカードのサーチャージの適用は禁止されています。

- ニューヨーク州: サーチャージの適用は、以前は禁止されていましたが、法的な決定により、現在は厳格な開示要件付きで許可されています。

- オクラホマ州: サーチャージの適用は許可されていますが、開示規則に従う必要があります。

- テキサス州: サーチャージの適用は、購入者への通知に関する特定の要件付きで許可されています。

各州は、クレジットカードのサーチャージを、消費者保護と企業活動に関する各州の方針を反映した、独自の方法で規制しています。特定の条件付きで許可している州もあれば、他州より厳しいルールで規制している、あるいは完全に禁止している州もあります。海外展開している、あるいは複数の州で活動している事業者は、これらの規制を認識し、遵守する義務があります。これを怠ると、法的な問題やその他問題につながる恐れがあります。

海外での注意事項

- アメリカ以外の国々では、サーチャージは各国の方法で規制されている場合もあれば、禁止されている場合もあります。

- 多国籍企業は、現地の法律およびクレジットカードネットワークのルールに従うことが、とりわけ重要になります。

サーチャージ導入前の注意点

サーチャージを導入する際には、事前に以下の点を検討しておく必要があります。

法令の遵守

まず、サーチャージの適用が対象の州または地域で合法であることを確認します。その際、サーチャージに関する地域独自の法令をしっかりと理解しておきます。クレジットカードネットワークのルール

Visa、Mastercard、アメリカン・エキスプレスなどのクレジットカードネットワークが規定しているルールを理解し、これに従う必要があります。こうしたルールでは、サーチャージの限度額や、購入者への通知要件などが定められています。購入者への透明性の確保

追加料金が発生するときは、購入者に、事前にはっきりと伝える必要があります。これは、視覚的な掲示やウェブサイト上のメッセージを使ったり、取引時に口頭で伝えたりするなどして行います。顧客行動への影響をみる

サーチャージを導入することで顧客の選択にどのような変化が出るか、確認します。決済手段を変えたり、中には、サーチャージを不当だと感じて別の事業者を選んだりする購入者もいるかもしれません。費用対効果の分析

サーチャージによって生じる売上の増加が、手数料を回避するために顧客が別の事業者を選んだことによる潜在的ビジネス機会損失を上回るかどうかを検討する必要があります。管理上の負担

サーチャージを導入して管理していくとなると、請求システムの変更や、追加の管理作業が必要になります。市場での立ち位置と競争

競合他社が、クレジットカード手数料にどのように対処しているかを知ることが重要です。他社が自社で負担している場合、サーチャージを導入することは事業者にとって不利になる可能性があります。顧客との関係、および顧客満足度

顧客の中には、サーチャージをマイナス点として捉える人もいます。自社の利益と顧客満足との間でバランスをとることが重要です。クレジットカード取引の利用数

クレジットカード取引の利用数が多い事業者は、導入すれば処理費用を相殺できることから、サーチャージにはメリットがあると考えます。一方、利用数がそれほど多くない事業者は、導入の効果は限定的であると考えます。別の支払い方法の利用を促す

サーチャージを導入する代わりに、インセンティブを用意して、現金やデビットカードなど手数料がクレジットカードのサーチャージよりも安い決済手段の利用を促せば、より購入者の立場に立った決済体験を実現できます。

以上の各要素を慎重に検討することで、サーチャージを導入すべきか、導入するのであれば、自社の財政ニーズと顧客の期待および法的要件の間で、バランスをとりながらこれを実現するにはどうすべきか、十分な情報に基づいて判断することができます。

サーチャージポリシーのベストプラクティス

サーチャージを導入する際は、コストの相殺と顧客満足度の維持との間で、うまくバランスをとる必要があります。クレジットカードの支払いに高いサーチャージを課せば、取引手数料に対する自社の負担は減りますが、顧客の満足度やロイヤルティーを損なうリスクもあります。

サーチャージのポリシーを導入する際は、以下のような側面から慎重に検討を進めることがベストプラクティスとなります。

法令の確実な遵守

サーチャージのポリシーは、国内の法律やクレジットカードネットワークのルールを確実に満たしている必要があります。たとえば、許容されるサーチャージ限度額のルールに従っていること、また、サーチャージは取引の処理費用に充てるものであって利益を生むものではないこと、などです。購入者には常に明確に通知する

サーチャージのポリシーは、購入者に直接、はっきりと伝える必要があります。物理的な場所に目立つ掲示を出したり、取引時に口頭で伝えたり、ウェブサイトや領収書に記載したりするなどして、これを伝えます。購入者は、取引を完了する前に、サーチャージが加算されることを認識している必要があります。妥当な金額に設定する

サーチャージは、取引の費用を賄うことができ、かつ、購入者にとって不当でない金額に設定します。高額なサーチャージは顧客が離れる原因となります。サーチャージは、クレジットカード会社が取引に際して企業に課している手数料と同額にするのが一般的です。定期的に見直し調整する

サーチャージの割合は定期的に見直し、必要に応じて調整します。特に、クレジットカード会社の処理費用が変更された場合は、必ず見直します。そうすることで、常に実際の費用と法的要件に沿ったサーチャージを適用できます。従業員への教育

従業員が、購入者にサーチャージポリシーについて明確に説明できるよう、研修を実施します。なぜサーチャージが加算されるのか、どのように計算されているのか、こうした質問に、従業員は適切に答えられなくてはなりません。複数の決済手段を用意する

現金やデビットカードなど、サーチャージが発生しない / 低い方法を含め、複数の決済手段を用意するようにします。事業者の中には、クレジットカード以外の決済手段を選択した購入者に、割引を適用しているところもあります。利用者のフィードバックを分析する

サーチャージに関する利用者のフィードバックを慎重に分析します。利用者との良好な関係を維持するため、重大な不満や戸惑いをみつけたときは戦略を調整します。ポリシーの証拠を残す

サーチャージのポリシーを裏付ける証拠は、必ず残します。たとえば、サーチャージの計算方法、適用方法、関連する法令遵守の情報などの詳細です。こうした記録は、従業員への教育や顧客の問い合わせに対応する際などに役立ちます。カード間での不公平を避ける

サーチャージは、国内の法律、およびクレジットカードネットワーク間の合意により許可されている場合は、すべての種類のクレジットカードに一律に適用します。カード間で適用に差をつけることは、混乱と、顧客満足度の低下を招きます。法律の改正を注視する

法律やクレジットカードネットワークのルールの、改正に関する最新情報を常に把握するようにします。サーチャージの慣行は、新しい法律、裁判所の判断、クレジットカードネットワークのポリシー変更などから影響を受けます。常に最新情報をチェックし、法令遵守と業務効率とを保つようにします。

以上の方法に従うことで、公平かつ合法で、透明性が高く、顧客関係の低下を最小限に抑えるサーチャージポリシーを実施することができます。

クレジットカードのサーチャージのメリットとデメリット

事業者のサーチャージポリシーは、提供しようとしている顧客体験の性質を反映している必要があります。取引の費用に充当できるという明白な利点だけでなく、サーチャージが顧客との関係にどのように作用し、顧客の支出にどう影響するのかを、広い視野で理解しておくことが重要です。そこで次は、クレジットカードのサーチャージのメリットとデメリットについて簡単に確認しておきましょう。

サーチャージを導入するメリット

取引の費用を回収できる

事業者にとっての大きなメリットの 1 つが、クレジットカード支払いの処理で発生する費用を回収できることです。これには、取引額に基づく費用、取引ごとの固定費用、決済代行業者に支払う月額料金などが含まれます。諸費用を減らせる

サーチャージを加算することで、事業者は、クレジットカード取引に関連する諸費用を減らすことができ、製品やサービスを全般的に値上げする必要がなくなり、より手頃な価格で提供できるようになります。他の決済手段の利用を促せる

サーチャージは、購入者に、現金やデビットカードなど、負担がより少ない決済手段を選ばせるきっかけになります。購入者がこうした手段を選べば、事業者側が負担する取引の費用も減ります。

サーチャージを導入するデメリット

否定的な反応を生む

購入者によっては、サーチャージを、自分が好む決済手段を選んだことへのペナルティーとしてネガティブに捉えられることがあります。こうした反応は、顧客満足度の低下や、サーチャージを課していない他社への移行による潜在的ビジネス機会損失につながる可能性があります。料金が複雑になる

サーチャージを導入すると、料金体系が複雑化し、取引の最終段階まで購入者が追加費用に気づかず、POS の時点で初めて気づいて戸惑う、といったことが起こりえます。支出抑制につながる

購入者の中には、クレジットカードでの購入を避けるため、これまでの支出習慣を変える人もいます。それにより、高額商品の売上の機会を失う可能性があります。法令遵守の負担

法令の要件を満たし続けることは、気の遠くなるような作業です。こうしたルールは地域によって、またクレジットカードネットワークによっても異なり、その 1 つ 1 つに細心の注意を払わなくてはなりません。

クレジットカードのサーチャージの代替手段

クレジットカードのサーチャージを回避したい場合、それに代わる手段として、さまざまな方法を検討できます。その例を以下に紹介します。

コスト効率のよい決済代行業者を選ぶ

たとえば、Stripe のような決済代行業者なら、競争力のあるレートおよび料金体系を利用して取引の費用を節約できます。さまざまな決済代行業者を比較検討し、より手数料の安い業者を選べば、サーチャージを減らす、またはサーチャージを適用する必要性を完全になくすことができます。最適な POS システムを選ぶ

取引では、適切な販売時点管理 (POS) システムを選ぶことがカギとなります。中には、より有利なレートを利用できるシステムや、特定の取引パターンに適したシステムなどもあります。現在のオペレーションにスムーズに導入できる POS システムを選べば、処理時間や処理費用を削減できます。加盟店サービスと交渉する

加盟店サービスプロバイダーとさまざまな条件を交渉できます。プロバイダーの中には、取引金額や長年の顧客ロイヤルティーから、より低いレートを設定しているところもあります。コストの低い決済手段の利用を促す

現金、小切手、ACH 送金の利用に割引を設定すると、こうしたコストの安い方法の利用を、購入者に促すことができます。それにより、クレジットカード決済の利用数や関連費用を、間接的に減らすことができます。取引の一括化

取引を個別にではなくまとめて処理することで、クレジットカード代行業者から課されることの多い、取引ごとの手数料の額を減らすことができます。サービス手数料を導入する

クレジットカードのサーチャージを導入する代わりに、すべての取引に少額のサービス手数料を課している事業者もいます。購入者にとってはクレジットカードのサーチャージよりも抵抗感が少ないため、サーチャージに伴うマイナスイメージを回避することができます。メンバーシッププログラムまたはロイヤルティープログラムを提供する

支払いの処理費用が会員費に含まれているプログラムを導入し、購入者を入会させれば、取引の費用を顧客基盤全体に分散して、個々の取引への影響を軽減することができます。カード決済の受け付けを減らす

少額取引の場合、手数料が収益のかなりの部分を占めることになるため、事業者によってはクレジットカード決済の受け付けを制限しています。業務効率を改善する

業務を効率化して費用を節約することにより、決済処理の手数料を相殺することができます。たとえば、在庫管理を最適化したり、無駄を省いたり、カスタマーサービスを改善して定着率を上げたりするなどです。費用を自社で負担する

すべての製品およびサービスの価格を若干調整することにより、処理の手数料を自社で負担することに決めた事業者もいます。

クレジットカードのサーチャージに代わる方法は、カスタマーサービスの取り組みの延長線上にある、自社の業務に適したものでなければなりません。購入者にとって公正で利便性の高い取引を実現しながら、会社の収益を維持することが、ここでの最終的な目標となります。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。