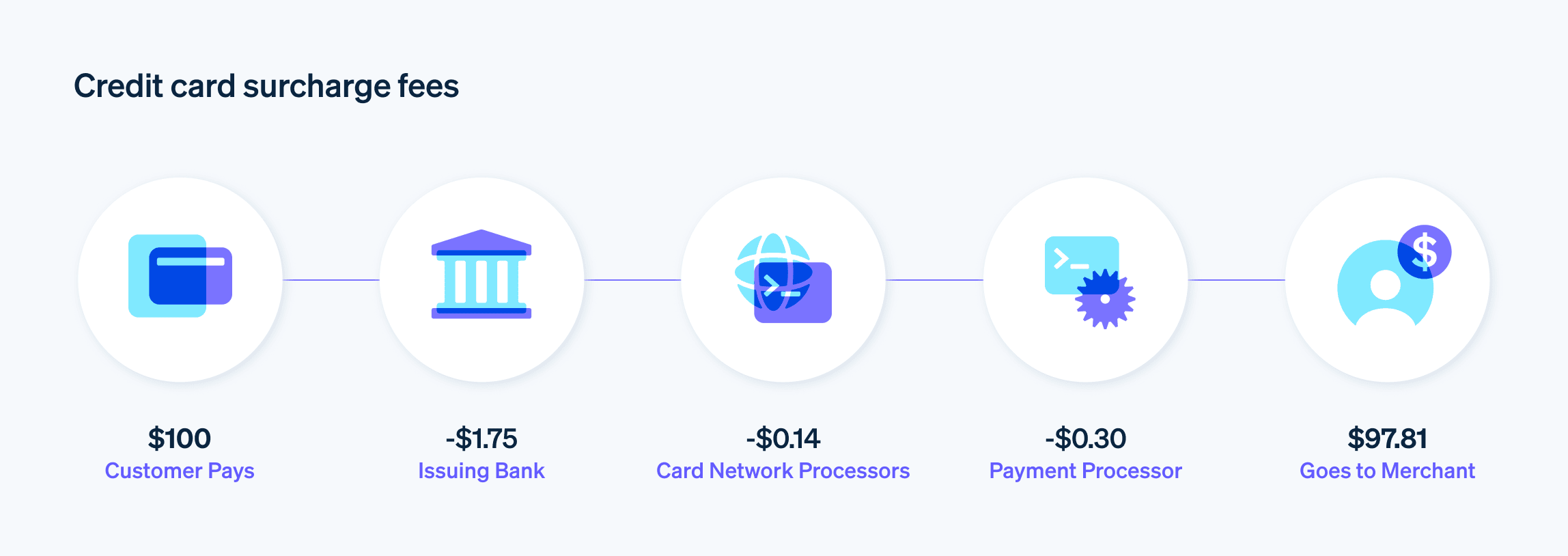

Una maggiorazione sulle transazioni con carta di credito è un'ulteriore commissione che un'attività può aggiungere a una transazione quando un cliente paga con carta di credito. Lo scopo della maggiorazione è coprire i costi sostenuti dall'attività per l'elaborazione dei pagamenti con carta di credito. Queste commissioni, pagate dalle attività alle società delle carte di credito e agli elaboratori di pagamento, sono in genere una percentuale del valore della transazione e rappresentano un costo significativo. Nel 2022 le attività degli Stati Uniti hanno pagato oltre 160 miliardi di dollari in commissioni di elaborazione per accettare pagamenti con carta di credito, carta di debito e carta prepagata per circa 10 mila miliardi di dollari.

La maggiorazione può variare in base all'accordo tra l'attività e l'elaboratore di pagamento. Spesso la commissione è una piccola percentuale dell'importo totale della transazione. Lo scopo della maggiorazione è compensare i costi sostenuti dall'attività per accettare le carte di credito, che comprendono tariffe come le commissioni d'interscambio, le commissioni di valutazione e le commissioni degli elaboratori di pagamento.

In questo articolo approfondiamo le commissioni sulle transazioni con carta di credito per le attività: come funzionano, quali vantaggi offrono e le best practice per implementarle in modo strategico senza minare la soddisfazione dei clienti. Ecco tutto quello che devi sapere.

Contenuto dell'articolo

- Perché le attività applicano maggiorazioni sulle transazioni con carta di credito?

- Regole delle maggiorazioni sulle transazioni con carta di credito

- Fattori di cui tenere conto prima di applicare maggiorazioni

- Best practice per le politiche sulle maggiorazioni

- Pro e contro delle maggiorazioni sulle transazioni con carta di credito

- Alternative alle maggiorazioni sulle transazioni con carta di credito

Perché le attività applicano maggiorazioni sulle transazioni con carta di credito?

Le attività applicano queste maggiorazioni per compensare i costi associati all'elaborazione delle transazioni con carta di credito. Quando i clienti pagano con carta di credito, la banca o l'elaboratore del pagamento addebita alle attività determinate commissioni. Queste commissioni possono includere una percentuale dell'importo della transazione più un costo fisso per ogni transazione. Le attività applicano maggiorazioni con lo scopo di recuperare questi costi anziché assorbirli, un'esigenza particolarmente sentita da quelle più piccole o con margini di profitto esigui.

Oltre alle commissioni di elaborazione dirette, esistono altri costi associati all'accettazione delle carte di credito, tra cui quelli per la manutenzione dell'hardware e del software necessari e per la conformità agli standard di sicurezza in materia di protezione dei dati dei titolari di carte. Le frodi con carta di credito sono un altro motivo di preoccupazione e, in caso di transazioni fraudolente, spesso le attività devono sostenere anche i costi degli storni.

Le maggiorazioni possono anche essere frutto di una decisione strategica delle attività. Le attività possono addebitarle per indurre i clienti a usare metodi di pagamento alternativi con commissioni di elaborazione minori o nulle, ad esempio in contanti o con carta di debito.

Regole delle maggiorazioni sulle transazioni con carta di credito

Negli Stati Uniti non tutti gli stati prevedono le stesse normative in materia di maggiorazioni sulle transazioni con carta di credito. Ecco una panoramica dell'ambiente normativo nelle diverse giurisdizioni.

Regole nazionali sulle maggiorazioni negli Stati Uniti

- Negli Stati Uniti le maggiorazioni sulle transazioni con carta di credito sono generalmente consentite.

- Le maggiorazioni vengono aggiunte alle transazioni con carta di credito per coprire le commissioni di elaborazione.

- L'importo della maggiorazione è in genere un percentuale della transazione.

- Le attività devono comunicare ai clienti la maggiorazione prima della transazione.

- I circuiti delle carte di credito, come Visa e Mastercard, hanno linee guida sulle maggiorazioni, che includono i limiti e i requisiti di notifica per il circuito e per i clienti.

Regole specifiche di ogni stato

- California: vietate in passato, le maggiorazioni sono ora consentite in certe situazioni dopo l'introduzione di alcune modifiche di carattere legale.

- Colorado: le maggiorazioni sono consentite, ma in base a requisiti di divulgazione specifici.

- Connecticut: le maggiorazioni sulle transazioni con carta di credito sono vietate.

- Florida: le maggiorazioni erano vietate, ma, in seguito ad alcuni sviluppi di carattere legale, sono ora consentite in determinate circostanze.

- Kansas: le maggiorazioni sono consentite, ma nel rispetto di requisiti di divulgazione e trasparenza.

- Maine: le maggiorazioni sono consentite, ma in alcune situazioni e in base a certi requisiti di divulgazione.

- Massachusetts: le maggiorazioni sulle transazioni con carta di credito sono vietate.

- New York: vietate in passato, le maggiorazioni sono state consentite da alcune sentenze legali con rigorosi requisiti di divulgazione.

- Oklahoma: le maggiorazioni sono consentite, a condizione che le attività rispettino le regole di divulgazione.

- Texas: le maggiorazioni sono consentite, con requisiti specifici sulla notifica ai clienti.

Ogni stato regolamenta in modi specifici le maggiorazioni sulle transazioni con carta di credito, in base alle diverse politiche sulla protezione dei consumatori e sulle procedure operative aziendali. Mentre alcuni stati consentono le maggiorazioni a certe condizioni, altri prevedono regole più severe o le vietano del tutto. Le attività che operano a livello internazionale o in più stati sono tenute a informarsi su queste normative e a rispettarle. In caso contrario, rischiano problemi legali e altre conseguenze.

Considerazioni di natura globale

- In alcuni paesi al di fuori degli Stati Uniti le maggiorazioni sono regolamentate in modo diverso o vietate.

- La conformità alle leggi locali e alle regole dei circuiti delle carte di credito è particolarmente importante per le multinazionali.

Fattori di cui tenere conto prima di applicare maggiorazioni

Prima di applicare maggiorazioni, le attività devono tenere conto di questi fattori:

Conformità legale

Prima di tutto, le attività devono verificare che l'applicazione di maggiorazioni sia legale nel proprio stato o area geografica. Di conseguenza, devono comprendere le leggi e le normative locali relative alle maggiorazioni.Regole dei circuiti delle carte di credito

Le attività devono comprendere e rispettare le regole definite dai circuiti delle carte di credito, come Visa, Mastercard e American Express. Queste regole includono i limiti sugli importi delle maggiorazioni e i requisiti per la notifica ai clienti.Trasparenza verso il cliente

È essenziale comunicare con chiarezza ai clienti qualsiasi addebito aggiuntivo. A questo scopo, le attività possono impiegare indicazioni visibili, dichiarazioni sui siti web o notifiche verbali durante le transazioni.Impatto sul comportamento dei clienti

Valuta l'influsso delle maggiorazioni sulle scelte dei clienti. Alcuni clienti potrebbero scegliere metodi di pagamento alternative o addirittura attività diverse se considerano ingiusta la maggiorazione.Analisi costi-benefici

Le attività devono valutare se i ricavi aggiuntivi ottenuti dalle maggiorazioni compensano la possibile perdita di affari quando i clienti cercano un'alternativa a causa dei costi aggiuntivi.Costi fissi di gestione amministrativa

L'implementazione e la gestione delle maggiorazioni possono richiedere modifiche ai sistemi di addebito e altri interventi di carattere amministrativo.Posizione sul mercato e concorrenza

È importante identificare come si comporta la concorrenza riguardo alle commissioni sulle transazioni con carta di credito. Se la concorrenza assorbe questi costi, l'aggiunta di una maggiorazione può porre un'attività in una posizione di svantaggio.Relazioni con la clientela e soddisfazione dei clienti

Dato che alcuni clienti potrebbero non gradire le maggiorazioni, è importante trovare il giusto equilibrio tra i vantaggi finanziari e la soddisfazione della clientela.Frequenza delle transazioni con carta di credito

Per le attività con volumi elevati di transazioni con carta di credito, le maggiorazioni possono compensare le commissioni di elaborazione, ma quelle che registrano meno acquisti con carta di credito osserveranno un impatto limitato.Incentivi per metodi di pagamento alternativi

Invece di applicare maggiorazioni, può rivelarsi più soddisfacente per i clienti e più efficace per le attività offrire incentivi per metodi di pagamento meno costosi, ad esempio in contanti o con carta di debito.

Considerando attentamente questi fattori, le attività possono scegliere più consapevolmente se implementare maggiorazioni e come farlo in modo da bilanciare le proprie esigenze finanziarie con le aspettative dei clienti e i requisiti legali.

Best practice per le politiche sulle maggiorazioni

Le maggiorazioni si reggono su un equilibrio delicato per le attività: devono coprire i costi, ma anche mantenere soddisfatti i clienti. Applicando una maggiorazione troppo alta ai pagamenti con carta di credito, le attività possono risparmiare sui costi delle transazioni, ma rischiano di minare la soddisfazione e la fiducia dei clienti.

Le best practice per l'implementazione di politiche sulle maggiorazioni richiedono un'attenta considerazione di questi aspetti:

Conformità a leggi e normative

Verifica che le politiche per le maggiorazioni siano conformi alle leggi locali e alle normative per i circuiti delle carte di credito. Devono anche rispettare tutte le limitazioni sulla maggiorazione massima consentita e la commissione deve coprire i costi di elaborazione delle transazioni, ma senza generare profitti.Comunicazioni trasparenti con i clienti

Comunica le politiche sulle maggiorazioni in modo chiaro e diretto ai clienti. A questo scopo, puoi fornire indicazioni visibili nei negozi fisici, segnalazioni esplicite durante le transazioni e dichiarazioni su siti web e ricevute. È importante che i clienti siano consapevoli della maggiorazione prima di completare la transazione.Definizione di livelli di maggiorazione ragionevoli

Stabilisci le maggiorazioni in modo da coprire i costi, ma a un livello equo per i clienti. Una maggiorazione eccessiva può allontanare i clienti. Una prassi comune è stabilire la maggiorazione in modo che equivalga all'importo che ti viene addebitato dalle società delle carte di credito per le transazioni.Svolgimento di revisioni e modifiche periodiche

Esamina e modifica regolarmente le maggiorazioni se necessario, soprattutto se i costi di elaborazione dei pagamenti cambiano. In questo modo, puoi mantenere le maggiorazioni in linea con i costi reali e i requisiti legali.Formazione del personale

Forma il personale in modo che sappia spiegare le politiche sulle maggiorazioni in modo efficace ai clienti. Il personale deve saper rispondere alle domande e fornire spiegazioni sui motivi della maggiorazione e su come viene calcolata.Disponibilità di più opzioni di pagamento

Fornisci ai clienti diverse opzioni di pagamento, tra cui alcune senza maggiorazioni, ad esempio in contanti e con carta di debito. Alcune attività offrono anche sconti per i pagamenti senza carta di credito.Analisi del feedback dei clienti

Presta attenzione alle opinioni dei clienti sulla maggiorazione. Per mantenere relazioni positive con i clienti, modifica la strategia se riscontri prove misurabili di insoddisfazione o confusione.Documentazione delle politiche

Assicurati che le politiche sulle maggiorazioni siano ben documentate, con i dettagli su come vengono calcolate, quando vengono applicate e tutte le informazioni relative alla conformità legale. La documentazione può essere utile per la formazione del personale e per affrontare qualsiasi richiesta dei clienti.Adozione dello stesso approccio per tutti i tipi di carte

Applica la maggiorazione in modo uniforme tra tutti i tipi di carte di credito se le leggi locali e gli accordi con i circuiti delle carte lo consentono. La discriminazione tra tipi di carte può causare complicazioni e scontentare i clienti.Monitoraggio periodico delle modifiche di carattere legale

Tieniti al corrente delle modifiche apportate alle leggi e alle regole dei circuiti delle carte di credito. Nuove leggi, sentenze giudiziarie o variazioni nelle politiche dei circuiti delle carte di credito possono influire sulle procedure relative alle maggiorazioni. Attraverso aggiornamenti periodici, puoi verificare la conformità e l'efficienza operativa.

Le attività che seguono queste best practice possono implementare politiche sulle maggiorazioni eque, legali, trasparenti e con un impatto minimo sulle relazioni con i clienti.

Pro e contro delle maggiorazioni sulle transazioni con carta di credito

Le politiche sulle maggiorazioni devono riflettere il tipo di esperienza che l'attività vuole offrire ai clienti. Anche se il vantaggio finanziario ottenuto compensando i costi delle transazioni è ovvio, è importante considerare il quadro generale, valutando il ruolo delle maggiorazioni nelle relazioni con i clienti e il loro influsso sul modo in cui clienti spendono il proprio denaro. Ecco una breve panoramica dei pro e dei contro delle maggiorazioni sulle transazioni con carta di credito.

Pro dell'implementazione di una politica sulle maggiorazioni

Recupero dei costi delle transazioni

Uno dei vantaggi principali per le attività è la possibilità di recuperare i costi di elaborazione dei pagamenti con carta di credito, che possono includere commissioni in percentuale, commissioni per transazione e tariffe mensili richieste dagli elaboratori di pagamento.Riduzione dei costi fissi di gestione

Aggiungendo una maggiorazione, le attività possono ridurre i costi fissi di gestione associati alle transazioni con carta di credito, con la possibilità di rendere prodotti o servizi più convenienti evitando aumenti di prezzo a livello generale.Sprone a scegliere metodi di pagamento alternativi

Le maggiorazioni possono incentivare i clienti a usare metodi di pagamento alternativi meno costosi, ad esempio in contanti o con carta di debito, riducendo le commissioni sulle transazioni complessive per le attività.

Contro dell'implementazione di una politica sulle maggiorazioni

Reazione negativa da parte dei clienti

I clienti possono non vedere di buon occhio le maggiorazioni e percepirle come una sorta di punizione per il fatto di usare la metodi di pagamento che preferiscono. Questo può tradursi in insoddisfazione o nella possibile perdita di affari a vantaggio di attività concorrenti che non addebitano questi costi.Complessità della struttura tariffaria

L'implementazione di maggiorazioni può complicare la struttura tariffaria, creando confusione nel punto vendita, perché i clienti possono non rendersi conto del costo aggiuntivo fino all'ultimo istante.Inibizione a spendere

Alcuni clienti possono modificare le proprie abitudini di spesa per evitare acquisti con carta di credito e l'attività rischia di perdersi le vendite di valore più elevato.Orientamento tra le normative

Tenere il passo con le normative e i requisiti di conformità può essere impegnativo. Queste regole possono variare a seconda del luogo e anche del circuito delle carte di credito e richiedono un esame attento.

Alternative alle maggiorazioni sulle transazioni con carta di credito

Le attività che non vogliono applicare maggiorazioni alle transazioni con carta di credito possono prendere in considerazione diverse opzioni, tra cui:

Usare elaboratori di pagamento più convenienti

Elaboratori di pagamento come Stripe offrono strutture tariffarie e prezzi competitivi che possono ridurre i costi delle transazioni. Analizzando i diversi elaboratori di pagamento e scegliendone uno con tariffe più basse, un'attività può ridurre o eliminare la necessità di aggiungere maggiorazioni.Scegliere sistemi POS ottimali

La scelta del giusto sistema POS è un fattore chiave per le transazioni. Alcuni sistemi offrono tariffe più vantaggiose o strategie più mirate per modelli di transazione specifici delle attività. Un sistema POS in grado di integrarsi facilmente con le procedure operative aziendali può ridurre i tempi e i costi di elaborazione.Negoziare con i servizi per esercenti

Le attività possono negoziare le condizioni con i propri fornitori di servizi per esercenti. Alcuni fornitori possono offrire tariffe più basse in base al volume delle transazioni o alla fidelizzazione a lungo termine dei clienti.Incentivare metodi di pagamento meno costosi

Offrendo sconti per l'uso di contanti, assegni o trasferimenti ACH, le attività possono motivare i clienti a usare metodi meno costosi. In questo modo, possono ridurre il volume delle transazioni con carta di credito e le commissioni associate.Raggruppare le transazioni

Elaborando le transazioni in serie anziché singolarmente, le attività possono ridurre le commissioni per transazione spesso addebitate dagli elaboratori di carte di credito.Implementare una commissione sul servizio

Invece di una maggiorazione specifica sulle transazioni con carta di credito, alcune attività richiedono una piccola commissione sul servizio per tutte le transazioni. Questo può essere un metodo più accettabile per i clienti e può evitare la percezione negativa associata alle maggiorazioni sulle transazioni con carta di credito.Offrire programmi fedeltà o di adesione

Presentando programmi che includono commissioni di elaborazione dei pagamenti nei costi di adesione, le attività possono distribuire i costi su una base più ampia, riducendo l'impatto di singole transazioni.Ridurre l'accettazione delle carte di credito

Alcune attività limitano l'accettazione delle carte di credito per transazioni di valore minore, in quanto le commissioni sottrarrebbero una parte consistente dei ricavi.Migliorare l'efficienza operativa

Semplificando le procedure operative aziendali per ridurre i costi, le attività possono compensare le commissioni di elaborazione dei pagamenti, ad esempio ottimizzando la gestione dell'inventario, riducendo gli sprechi o migliorando l'assistenza clienti per aumentare la fidelizzazione.Assorbire i costi

Alcune attività possono decidere di assorbire i costi e di bilanciare questa scelta con un piccolo adeguamento dei prezzi di tutti i prodotti e i servizi.

La scelta della giusta alternativa alle maggiorazioni deve essere un'estensione dell'impegno di un'attività verso l'assistenza clienti e un'opzione adatta per le sue operazioni. L'obiettivo è mantenere una posizione redditizia con transazioni eque e pratiche per i clienti.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.