Un recargo por pago con tarjeta de crédito es una comisión adicional que una empresa añade a una transacción cuando el cliente utiliza una tarjeta de crédito para pagar. La finalidad del recargo es cubrir los costos que debe afrontar la empresa por el procesamiento de pagos con tarjeta de crédito. Estas comisiones, que los negocios pagan a las empresas de tarjetas de crédito y a los procesadores de pagos, suelen suponer un porcentaje del valor de la transacción y representan un costo significativo. En 2022, los negocios estadounidenses pagaron más de 160 mil millones de dólares en comisiones de procesamiento para aceptar unos 10 billones de dólares en pagos con tarjeta de crédito, débito y prepago.

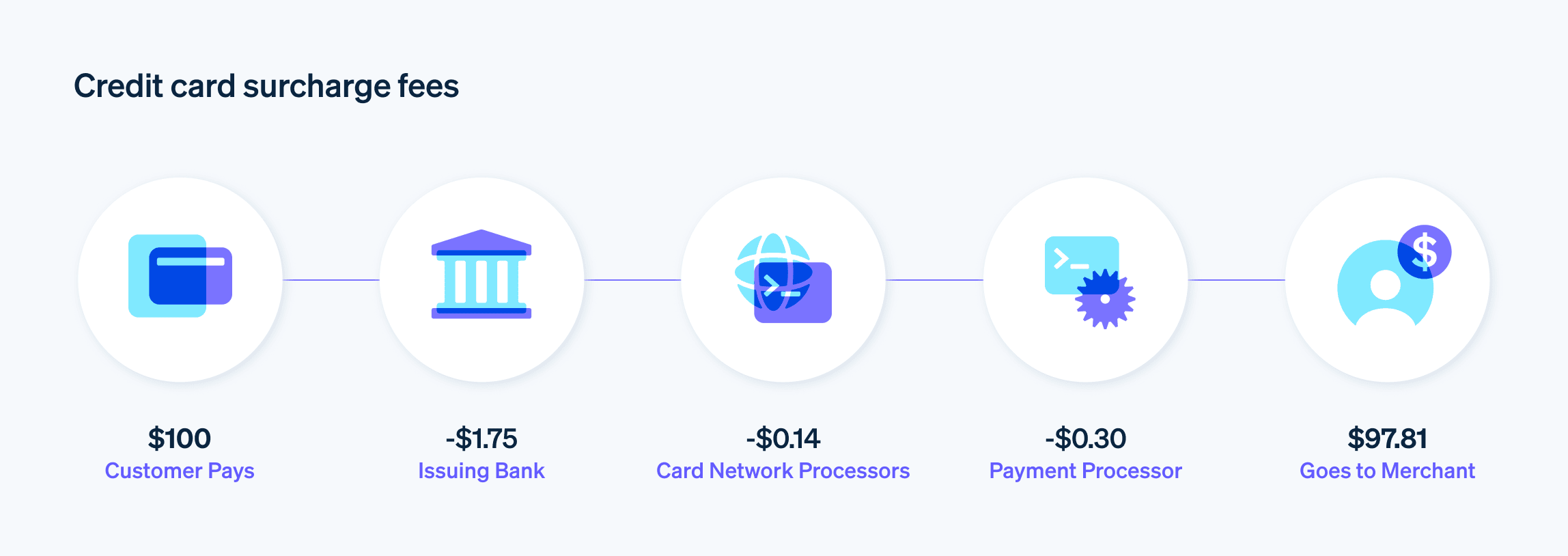

El recargo puede variar según el acuerdo entre la empresa y su procesador de pagos. Con frecuencia, la comisión es un pequeño porcentaje del importe total de la transacción. El objetivo del recargo es la de compensar los costos que el negocio asume al aceptar tarjetas de crédito, que incluyen comisiones como las tasas de intercambio, las tasas de evaluación y las comisiones del procesador de pagos.

A continuación, analizamos en detalle los recargos por pago con tarjeta de crédito desde el punto de vista de las empresas: cómo funcionan, las ventajas que pueden aportar y las prácticas recomendadas para implementarlos de forma estratégica sin poner en peligro la satisfacción del cliente. Esto es lo que debes saber.

Contenido de este artículo

- ¿Por qué aplican las empresas recargos por pago con tarjeta de crédito?

- Regulaciones sobre los recargos por pagos con tarjeta de crédito

- ¿Qué factores deben tener en cuenta las empresas antes de aplicar recargos?

- Prácticas recomendadas para las políticas de recargos

- Ventajas e inconvenientes de los recargos por pago con tarjeta de crédito

- Alternativas a los recargos por pago con tarjeta de crédito

¿Por qué aplican las empresas recargos por pago con tarjeta de crédito?

Las empresas aplican recargos por pago con tarjeta de crédito para compensar los costos asociados al procesamiento de las transacciones con tarjeta de crédito. Cuando los clientes pagan con tarjeta de crédito, las empresas se hacen cargo de las comisiones que cobran el banco o el procesador de pagos. Estas comisiones pueden consistir en un porcentaje del importe de la transacción más un cargo fijo por cada transacción. Las empresas aplican recargos con el fin de recuperar estos costos en lugar de absorberlos, lo cual puede resultar especialmente importante para las pequeñas empresas o aquellas con márgenes de beneficio reducidos.

Además de las comisiones de procesamiento directas, existen otros costos relacionados con la aceptación de tarjetas de crédito. Entre ellos se incluyen los costos de mantenimiento del hardware y el software necesarios, así como los costos por el cumplimiento de la normativa de seguridad para proteger los datos de los titulares de tarjetas. Otro aspecto que influye es el fraude con tarjetas de crédito. A menudo, las empresas se hacen cargo de los costos de los contracargos cuando se producen transacciones fraudulentas.

Los recargos también pueden suponer una decisión estratégica para una empresa. Los negocios pueden utilizarlos como medio para incitar a los clientes a utilizar métodos de pago alternativos que conllevan comisiones de procesamiento más bajas o incluso no generan comisiones, como el efectivo o las tarjetas de débito.

Regulaciones sobre los recargos por pagos con tarjeta de crédito

En EE. UU., cada estado tiene sus propias normas con respecto a los recargos por pago con tarjeta de crédito. Veamos a continuación un resumen de los marcos normativos de diferentes jurisdicciones.

Regulaciones nacionales con respecto a los recargos en EE. UU.

- Los recargos por pago con tarjeta de crédito, por lo general, se admiten en Estados Unidos.

- Estos recargos se aplican a las transacciones con tarjeta de crédito para cubrir las comisiones de procesamiento.

- El importe del recargo suele ser un porcentaje de la transacción.

- Las empresas deben informar a los clientes del recargo antes de efectuar la transacción.

- Las redes de tarjetas de crédito (como Visa y Mastercard) tienen sus propias pautas para la aplicación de recargos. Estas incluyen límites de recargo y obligaciones de notificación tanto a la red como al cliente.

Regulaciones específicas de estados concretos

- California: antes, los recargos estaban prohibidos pero, con los recientes cambios legales, ahora se permiten cuando se dan ciertas condiciones.

- Colorado: los recargos están permitidos siempre que se cumplan unas obligaciones concretas sobre divulgación.

- Connecticut: los recargos por pago con tarjeta de crédito están prohibidos.

- Florida: los recargos estaban prohibidos pero, tras cambios legislativos, se permiten cuando se dan ciertas circunstancias.

- Kansas: se permiten los recargos siempre que las empresas cumplan ciertas obligaciones sobre divulgación y transparencia.

- Maine: los recargos están permitidos siempre que se cumplan ciertas condiciones y obligaciones de divulgación.

- Massachusetts: los recargos por pago con tarjeta de crédito están prohibidos.

- Nueva York: antes, los recargos estaban prohibidos, pero ciertas resoluciones judiciales han dado pie a que se permitan siempre que se cumplan obligaciones estrictas en cuanto a divulgación.

- Oklahoma: se permiten los recargos siempre que las empresas cumplan ciertas obligaciones sobre divulgación.

- Texas: se permiten los recargos siempre que se cumplan ciertas obligaciones sobre la notificación al cliente.

Cada estado regula los recargos por pago con tarjeta de forma distinta, lo que refleja políticas diferentes en cuanto a la protección del consumidor y las operaciones de las empresas. Mientras que algunos estados permiten los recargos con ciertas condiciones, otros aplican normas más estrictas o prohibiciones totales. Las empresas con operaciones internacionales o en varios estados tienen la obligación de conocer estas regulaciones y cumplirlas; de lo contrario, se enfrentan a problemas legales y otras complicaciones.

Consideraciones globales

- En algunos países distintos de EE. UU., los recargos cuentan con una regulación distinta o están prohibidos.

- El cumplimiento de la legislación y las normas de redes de tarjetas de crédito de cada área geográfica es especialmente importante para las empresas multinacionales.

¿Qué factores deben tener en cuenta las empresas antes de aplicar recargos?

Antes de aplicar recargos, las empresas deben valorar los siguientes factores:

Cumplimiento de la normativa legal

En primer lugar, las empresas deben asegurarse de que la aplicación de recargos sea legal en su estado o área geográfica. Para ello, deben conocer las leyes y normativas específicas en cuanto a recargos en la ubicación en cuestión.Regulaciones de las redes de tarjetas de crédito

Las empresas deben conocer y cumplir las normas establecidas por las redes de tarjetas de crédito como Visa, MasterCard y American Express. Estas normas incluyen límites para los importes de los recargos y obligaciones en cuanto a la notificación al cliente.Transparencia ante los clientes

Es clave comunicar con claridad a los clientes cualquier cargo adicional. Para ello, las empresas deben utilizar letreros visibles, avisos en los sitios web o notificaciones verbales durante las transacciones.Efecto en el comportamiento de los clientes

Valora cómo influirán los recargos en las elecciones de los clientes. Algunos clientes podrían elegir métodos de pago alternativos o incluso recurrir a otra empresa si piensan que el recargo es injusto.Análisis de rentabilidad

Las empresas deben valorar si los ingresos adicionales por los recargos les interesan a pesar de la posible pérdida de clientes que busquen alternativas a causa de las comisiones extra.Gastos administrativos

La implementación y la gestión de los recargos puede requerir cambios en los sistemas de facturación, además de generar más trabajo administrativo.Posición en el mercado y competencia

Es importante saber qué uso hacen los competidores de las comisiones en los pagos con tarjeta de crédito. Si los competidores absorben estos costos, aplicar un recargo podría poner a la empresa en desventaja.Relación con los clientes y satisfacción del cliente

Algunos clientes pueden percibir los recargos como un inconveniente importante, por lo que es importante buscar el equilibrio entre los beneficios financieros y la satisfacción del cliente.Frecuencia de las transacciones con tarjeta de crédito

Los recargos podrían ayudar a las empresas con un alto volumen de transacciones con tarjeta de crédito a compensar las comisiones de procesamiento, pero el efecto podría ser limitado en el caso de empresas con menos compras con tarjeta de crédito.Incentivos al pago con métodos alternativos

En lugar de recurrir a los recargos, se pueden ofrecer incentivos a los clientes para que utilicen métodos de pago que conlleven menos comisiones, como el efectivo o las tarjetas de débito; una estrategia más atractiva para el cliente.

La valoración detenida de estos factores puede ayudar a las empresas a tomar una decisión más informada en cuanto a si implementar o no los recargos, y cómo hacerlo de forma que haya un equilibrio entre sus necesidades financieras, las expectativas de los clientes y las obligaciones legales.

Prácticas recomendadas para las políticas de recargos

Las empresas deben encontrar un punto medio muy preciso con los recargos: han de cubrir los costos, pero también mantener la satisfacción del cliente. Fijar un recargo demasiado alto en los pagos con tarjeta de crédito puede suponer un ahorro en las comisiones de las transacciones, pero también puede poner en riesgo la satisfacción y la fidelidad del cliente.

prácticas recomendadas para la implementación de políticas de recargo pasan por una valoración detenida de las áreas que se indican a continuación.

Garantizar el cumplimiento de la normativa y la legislación

Asegúrate de que tu política de recargos cumpla con la legislación local y las normativas de las redes de tarjetas de crédito. Entre otras cosas, es necesario cumplir las restricciones en cuanto a recargo máximo admisible y asegurarse de que el recargo cubra el costo de procesamiento de la transacción, pero no genere beneficios.Mantener una comunicación transparente con los clientes

Comunica la política de recargos a los clientes de forma clara y directa. Para ello, puedes utilizar letreros visibles en ubicaciones físicas, menciones explícitas durante las transacciones y avisos en los sitios web y en los recibos. Es importante que los clientes sepan que se aplica el recargo antes de completar la transacción.Establecer niveles de recargo razonables

Establece los recargos en un nivel que cubra los costos, pero que también sea justo para los clientes. Un recargo excesivo puede ahuyentar a los clientes. Una práctica habitual es establecer el recargo en un nivel equivalente a lo que cobran las empresas de tarjetas de crédito por la transacción.Llevar a cabo revisiones y ajustes regulares

Revisa y ajusta con regularidad las tasas de recargos si es necesario, especialmente si los costos de procesamiento cambian. De esta forma, te asegurarás de que los recargos estén en consonancia con los costos reales y los requisitos legales.Formar al personal

Forma a tus empleados para que puedan explicar la política de recargos de forma eficaz a los clientes. El personal debe ser capaz de solventar dudas y ofrecer explicaciones sobre la aplicación del recargo y la forma de calcularlo.Ofrecer varias opciones de pago

Ofrece a los clientes distintas opciones de pago, incluidas las que no conllevan recargos, como el efectivo y las tarjetas de débito. Algunas empresas también ofrecen descuentos por el pago con un método distinto a las tarjetas de crédito.Analizar las opiniones de los clientes

Presta atención a los comentarios de los clientes sobre el recargo. Para mantener una relación positiva con los clientes, adapta la estrategia si detectas un nivel apreciable de insatisfacción o confusión entre los clientes.Documentar la política

Asegúrate de que la política de recargos esté bien documentada. Se deben incluir detalles sobre la forma de calcular y aplicar el recargo, así como cualquier dato relevante sobre el cumplimiento de la normativa. Esta documentación puede ser útil para la formación de empleados y para abordar las consultas de los clientes.Evitar la discriminación entre los tipos de tarjeta

Si la legislación local y los acuerdos con las redes de tarjetas de crédito lo permiten, aplica el recargo por igual en todos los tipos de tarjetas de crédito. Hacer distinción entre tipos de tarjeta puede llevar a complicaciones y a la presencia de insatisfacción entre los clientes.Comprobar los cambios legales regularmente

Mantente al día sobre las modificaciones de las leyes y las normas de las redes de tarjetas de crédito. La aplicación de recargos puede verse afectada por nuevas leyes, decisiones judiciales o modificaciones en las políticas de las redes de tarjetas de crédito. Las actualizaciones regulares permiten garantizar en todo momento el cumplimiento de la normativa y la eficiencia operativa.

Las empresas que siguen estas prácticas pueden implementar políticas de recargo justas, legales, transparentes y con un efecto mínimo en la relación con los clientes.

Ventajas e inconvenientes de los recargos por pago con tarjeta de crédito

La política de recargos de una empresa debe reflejar el tipo de experiencia que quiere proporcionar al cliente. Aunque la ventaja financiera de recuperar los costos de la transacción resulta evidente, es importante ampliar la perspectiva y tener en cuenta cómo afectan los recargos a la relación con los clientes y cómo influyen en sus decisiones sobre gastos. Analicemos rápidamente las ventajas e inconvenientes de los recargos por pago con tarjeta de crédito.

Ventajas de implementar una política de recargos

Recupera los costos de la transacción

Una de las principales ventajas para las empresas es la capacidad de recuperar los costos derivados del procesamiento de pagos con tarjeta de crédito, que pueden incluir comisiones por porcentaje, comisiones por transacción y comisiones mensuales de los procesadores de pagos.Reduce los gastos generales

Al añadir un recargo, las empresas reducen los gastos generales asociados a las transacciones con tarjetas de crédito, con lo que tienen potencial para hacer más asequibles los productos o servicios, ya que no necesitan aumentar los precios de forma global.Fomenta el pago con métodos alternativos

Los recargos pueden incitar a los clientes a utilizar métodos de pago alternativos y más baratos, como el efectivo o las tarjetas de débito, lo que puede conllevar comisiones generales más bajas en las transacciones para las empresas.

Inconvenientes de implementar una política de recargos

Reacción negativa de los clientes

Los clientes pueden percibir los recargos de forma negativa y entenderlos como una penalización por utilizar su método de pago preferido. Esto puede llevar al descontento de los clientes o a la posible pérdida de negocio en favor de los competidores que no añaden dichos cargos.Complejidad de los precios

La implementación de recargos puede complicar la estructura de precios, lo que podría provocar confusión en el punto de venta en caso de que los clientes desconozcan el costo adicional hasta el último minuto.Inhibición del gasto

Algunos clientes pueden alterar sus hábitos de gasto para evitar las compras con tarjeta de crédito, lo que supondría para las empresas el riesgo de perder ventas de mayor volumen.Conocimientos normativos

Mantenerse al día sobre las regulaciones y los requisitos de cumplimiento de estas puede ser abrumador. Las normas varían de unas ubicaciones a otras, e incluso de unas redes de tarjetas de crédito a otras, y además requieren una supervisión diligente.

Alternativas a los recargos por pago con tarjeta de crédito

Las empresas pueden barajar distintas opciones si quieren dejar a un lado los recargos por pago con tarjeta de crédito. Entre ellas, se encuentran las siguientes:

Utilizar procesadores de pagos rentables

Algunos procesadores de pagos, como Stripe, ofrecen estructuras de precios y tarifas competitivos que pueden reducir los costos de las transacciones. Si las empresas analizan los diferentes procesadores de pagos y seleccionan uno que aplique comisiones más bajas, pueden reducir o eliminar la necesidad de añadir recargos.Elegir sistemas de punto de venta óptimos

Seleccionar el sistema de puntos de venta (POS) correcto es clave para las transacciones. Algunos sistemas ofrecen precios más favorables o están más adaptados para los patrones de transacción específicos de un negocio. Un sistema POS que se integre con facilidad en las operaciones del negocio puede reducir el tiempo y los costos de procesamiento.Negociar con los proveedores de servicios para comerciantes

Las empresas pueden negociar las condiciones con los proveedores de servicios para comerciantes. Algunos proveedores pueden ofrecer precios más bajos en función del volumen de transacciones o por la fidelidad del cliente a largo plazo.Incentivar el uso de métodos de pago de menor costo

Ofrecer descuentos por el uso de efectivo, cheques o transferencias ACH puede motivar a los clientes a emplear estos métodos de menor costo. De esta forma, se puede reducir de forma indirecta el volumen de transacciones con tarjeta de crédito y las correspondientes comisiones.Procesar las transacciones por lotes

Si las transacciones se procesan en lotes en lugar de forma individual, las empresas pueden reducir las comisiones por transacción que a menudo cobran los procesadores de tarjetas de crédito.Aplicar una comisión por servicio

Algunas empresas aplican una pequeña comisión por servicio a todas las transacciones, en lugar de un recargo específico por pago con tarjeta de crédito. Este método puede resultar más aceptable para los clientes y evitar la percepción negativa asociada a los recargos por pago con tarjeta de crédito.Ofrecer programas de socios o de fidelización

La introducción de programas que incluyan comisiones por el procesamiento de pagos en la cuota de socio puede distribuir los costos de procesamiento entre en una base más amplia, con lo que se reduce el impacto en las transacciones individuales.Reducir la aceptación de pagos con tarjeta

Algunas empresas limitan la aceptación de tarjetas de crédito en transacciones de poco volumen, dado que las comisiones se llevarían una parte considerable de los ingresos.Mejorar la eficiencia operativa

La optimización de las operaciones de la empresa para recortar costos puede compensar las comisiones por el procesamiento de pagos. Para ello, se puede optimizar la gestión del inventario, reducir el desperdicio o mejorar el servicio de atención al cliente para aumentar las tasas de retención.Permitir la absorción de costos

Algunas empresas pueden optar por absorber las comisiones y compensar la situación ajustando ligeramente los precios de todos los productos y servicios.

La elección de la alternativa adecuada al recargo por pago con tarjeta de crédito debe ser una extensión del compromiso de la empresa con el servicio al cliente y encajar en sus operaciones. El objetivo es mantener la rentabilidad al tiempo que las transacciones continúan siendo justas y cómodas para los clientes.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.