Se estima que el mercado del procesamiento de pagos alcanzará los 198,000 millones de dólares en 2032, un gran aumento teniendo en cuenta que su valor en 2022 fue de 65,600 millones de dólares. Esto subraya lo importante que es para las empresas que aceptan pagos en línea contar con soluciones de procesamiento de pagos sencillas, eficaces y seguras.

Las expectativas de los clientes en cuanto a la diversidad de métodos de pago y la fluidez del procesamiento de pagos son cada vez más altas, por lo que las empresas valoran un número cada vez mayor de opciones para el procesamiento de pagos. Algunas se plantean si deberían crear su propia pasarela de pagos. Al desarrollar una solución personalizada, las empresas pueden obtener un mayor control sobre las transacciones, mejorar la experiencia del cliente y reducir los costos de las transacciones. No obstante, el proceso de creación de una pasarela de pagos es complejo y requiere una planificación y una ejecución cuidadosas.

A continuación encontrarás una guía para crear una pasarela de pagos para tu empresa. Descubrirás cuáles son los requisitos, las ventajas y los posibles desafíos.

Contenido de este artículo

- ¿Qué es un procesador de pagos?

- ¿Qué es una pasarela de pagos?

- ¿Cómo funcionan las pasarelas de pagos?

- ¿Cómo funcionan los procesadores de pagos y las pasarelas de pagos?

- Ventajas de desarrollar tu propia pasarela de pagos

- Barreras para la creación de tu propia pasarela de pagos

- ¿Cómo crear tu propia pasarela de pagos?

¿Qué es un procesador de pagos?

Un procesador de pagos es una entidad financiera designada por una empresa para gestionar las transacciones con tarjeta de crédito y débito. Este papel es importante en las operaciones de los negocios de e-commerce que aceptan pagos con tarjeta, ya sea en línea o no.

Los procesadores de pagos facilitan la transferencia de la información de las transacciones. Sin embargo, su papel va más allá de la transferencia de información. Los procesadores de pagos también proporcionan a las empresas otros servicios que contribuyen a la protección, la autenticación y la optimización de las transacciones con tarjeta.

¿Qué es una pasarela de pagos?

La pasarela de pagos es la tecnología que usan las empresas para aceptar pagos con tarjeta y cartera digital de los clientes. Este término no incluye únicamente los lectores de tarjetas que se encuentran en las tiendas físicas de comercio minorista, sino también a los sistemas equivalentes que se encargan del proceso de pago en Internet en el caso del e-commerce, el comercio móvil y otras transacciones de tarjeta no presente (CNP).

Las pasarelas de pagos posibilitan la comunicación entre los distintos componentes que participan en el proceso de la transacción, enviando la información de la tarjeta de crédito desde el sitio web de la empresa a las redes de pagos de las tarjetas de crédito para su procesamiento, y devolviendo los detalles y las respuestas de la transacción desde las redes de pagos al sitio web.

¿Cómo funcionan las pasarelas de pagos?

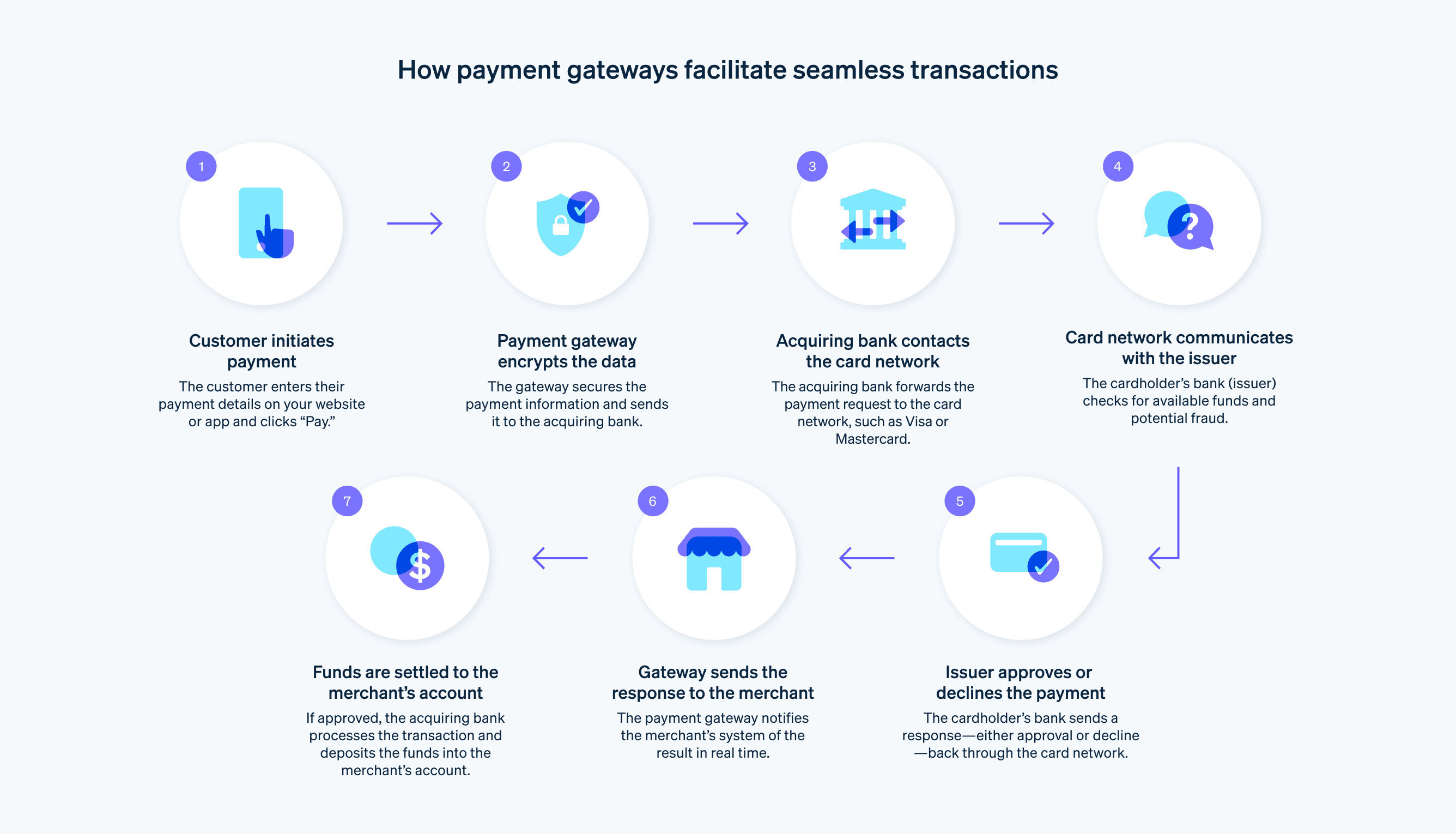

Las pasarelas y los procesadores de pagos funcionan como intermediarios entre las empresas y los clientes, y se aseguran de que cada transacción se lleve a cabo de forma segura y rápida. El proceso, que suele incluir varios pasos, comienza con el pago del cliente a cambio de bienes o servicios y finaliza con la recepción del pago por parte de la empresa.

Las pasarelas de pagos tienen varias responsabilidades importantes durante el proceso de la transacción, entre las que se incluyen las siguientes:

Cifrado

Cuando un cliente realiza un pedido, la pasarela cifra la información del pago antes de enviarla al servidor web de la empresa. A partir de ahí, la pasarela envía los datos de la transacción al procesador de pagos con el que trabaja el banco adquirente de la empresa.Solicitudes de autorización

El procesador de pagos envía los datos de la transacción a una red de tarjetas, que los dirige al banco que emitió la tarjeta del cliente para que autorice o rechace la transacción.Finalización del pedido

Lo que ocurre a continuación es que el procesador envía una autorización en relación con la empresa y el cliente a la pasarela de pagos. Una vez que la pasarela obtiene respuesta, la transmite al sitio web de la empresa (o a cualquier otra interfaz que haya procesado el pago) para completar el proceso de pago. Si la transacción se aprueba, la empresa puede completar el pedido.Cobro

Al final del día, la empresa envía un lote con todas las autorizaciones aprobadas al banco adquirente para su cobro. El banco deposita el total de fondos aprobados en la cuenta designada por la empresa. Esto podría ocurrir a diario, semanalmente o a otro intervalo acordado.

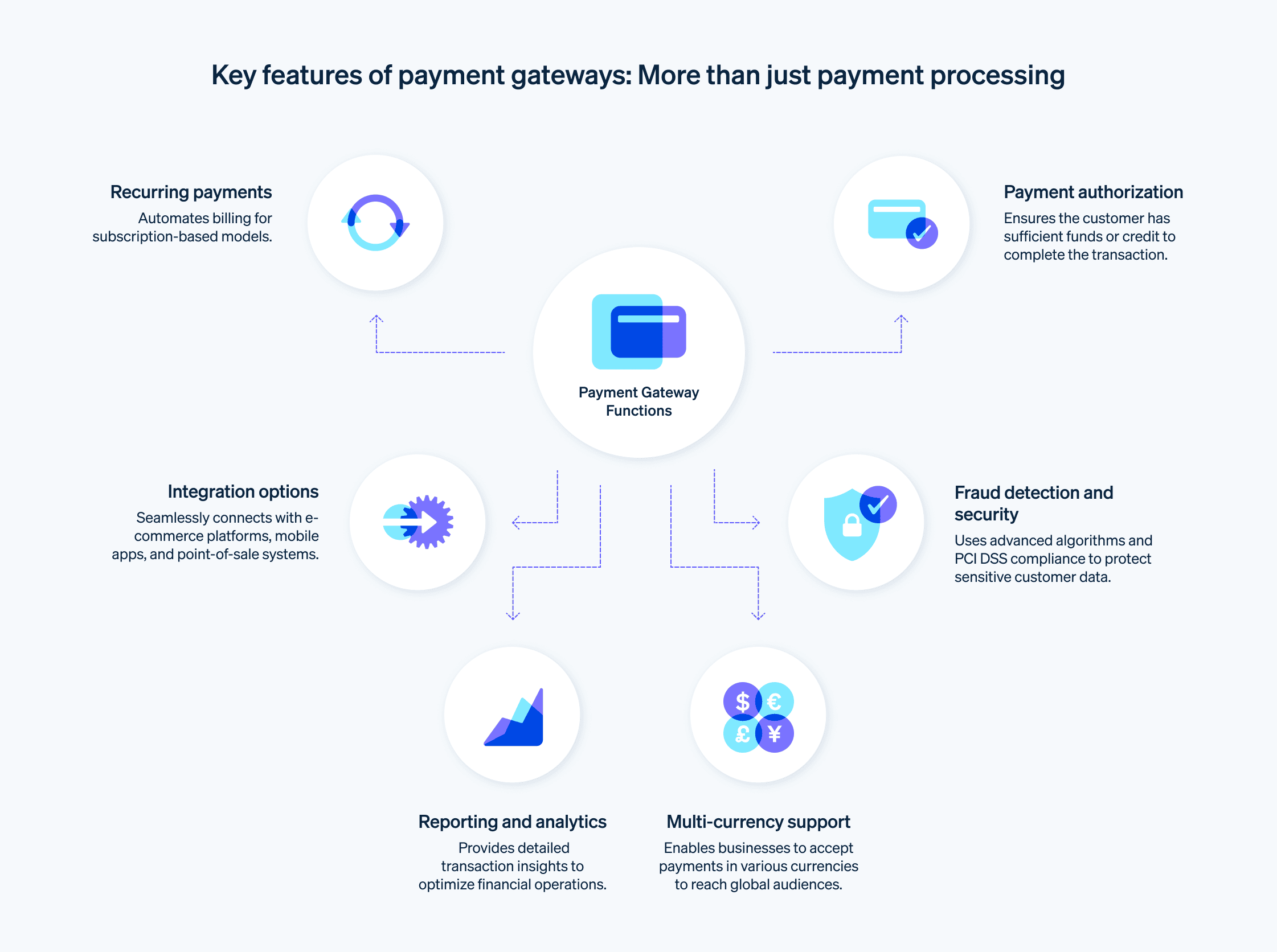

Al ofrecer una ruta segura entre el cliente, la empresa y el procesador de pagos, las pasarelas de pagos garantizan transacciones en línea fluidas, seguras y rápidas. Las pasarelas de pagos aplican además varias medidas de seguridad, como el cifrado SSL y las herramientas de detección del fraude, para proteger datos confidenciales, como el número de la tarjeta de crédito y otros datos personales.

¿Cómo funcionan los procesadores de pagos y las pasarelas de pagos?

Los términos «procesador de pagos» y «pasarela de pagos» se usan a veces indistintamente, pero representan dos fases diferentes del ciclo del pago. A continuación explicamos en más detalle cómo funciona cada uno.

Procesador de pagos

Un procesador de pagos es una empresa que colabora con un negocio con el fin de gestionar el procesamiento de transacciones para los bancos adquirentes. Cuando un cliente paga un producto o servicio con tarjeta de crédito o débito, el procesador de pagos lleva a cabo inmediatamente las siguientes tareas:

Autorización

Verifica los datos de la tarjeta de crédito (por ejemplo, si ha vencido o no) y comprueba si el cliente tiene crédito suficiente para cubrir la compra.Procesamiento de la transacción

Tras la autorización, el procesador de pagos procesa la transacción. Este paso implica transferir la información del cliente y de la transacción al banco que emitió la tarjeta de crédito.Pago

Una vez que se ha procesado la transacción, el procesador de pagos transfiere los fondos desde la cuenta del cliente a la de la empresa.

Pasarela de pagos

Una pasarela de pagos es un servicio que autoriza los pagos con tarjeta de crédito para negocios físicos y en línea. Es el equivalente del terminal de punto de venta físico que podemos encontrar en una tienda o un restaurante. Transfiere información entre el portal de pago (por ejemplo, un sitio web o una aplicación móvil) y el procesador de pagos o el banco adquirente.

Lo que sigue es un resumen simplificado del funcionamiento de las pasarelas de pagos:

Cifrado

Cuando un cliente pide un producto a un negocio en línea, la pasarela de pagos cifra de forma segura los datos de la tarjeta de crédito y envía esta información al servidor de la empresa.Solicitud de autorización

A continuación, la empresa reenvía esta información a su procesador de pagos que, a su vez, la manda al emisor de la tarjeta de crédito del cliente para que autorice la transacción.Finalización del pedido

El emisor de la tarjeta de crédito devuelve una respuesta al procesador de pagos. La respuesta incluye información sobre la aprobación o rechazo de la transacción. Si la transacción se aprueba, la empresa puede completar el pedido del cliente.Cobro

Al final del día, la empresa envía un lote con todas las autorizaciones aprobadas ese día al banco adquirente para su cobro. El banco deposita el total de fondos aprobados en la cuenta bancaria normal de la empresa.

Tanto en el caso de los procesadores de pagos como en el de las pasarelas de pagos, los objetivos principales son gestionar de forma segura la información confidencial de las tarjetas de crédito, asegurarse de que el cliente cuenta con crédito suficiente para cubrir la compra y mover fondos desde la cuenta del cliente a la cuenta de la empresa. Cada uno de ellos desempeña un papel importante en las transacciones de e-commerce, ya que permiten a las empresas vender productos en línea y a los clientes, realizar compras de forma sencilla y segura.

Ventajas de desarrollar tu propia pasarela de pagos

Desarrollar una pasarela de pagos propia puede ser una tarea difícil. Existen muchas complejidades en el proceso, desde medidas de seguridad hasta aspectos de cumplimiento normativo financiero. No obstante, el desarrollo de una pasarela de pagos propia también aporta varias ventajas, particularmente para empresas de gran tamaño o con requisitos específicos. Las siguientes son algunas de las principales ventajas:

Mayor control en el proceso de pago

Cuando eres el propietario de la pasarela de pagos, tienes control total sobre el proceso de pago completo. Puedes personalizar la pasarela para que se ajuste a las necesidades específicas de tu negocio y tus clientes. Por ejemplo, puedes incorporar funciones de seguridad adicionales o crear una interfaz de usuario única que refleje tu identidad de marca.Ahorro de costos

El uso de la pasarela de pagos de un tercero conlleva el pago de comisiones por las transacciones. Con el tiempo, estos costos pueden ser elevados, especialmente para empresas que procesan un alto volumen de transacciones. Si desarrollas tu propia pasarela de pagos, puedes evitar las comisiones por transacción y, por tanto, conseguir un importante ahorro.Generación de ingresos

Una empresa que posee una pasarela de pagos puede también ofrecerla como servicio a otros negocios, con lo que podría crear una nueva fuente de ingresos. Esto es cierto sobre todo si la pasarela cuenta con muchas funciones, es segura y es confiable.Integración

Una pasarela de pagos propia se puede integrar fácilmente con otros sistemas internos, como CRM o ERP. De esta forma, se garantiza un intercambio de datos fluido, lo cual es necesario para la elaboración de informes en tiempo real, el análisis de datos y el soporte para clientes.Expansión mundial

Es posible que las pasarelas de pagos de terceros no admitan todas las monedas y métodos de pago, lo que puede suponer un obstáculo para las empresas que pretenden expandirse internacionalmente. Con tu propia pasarela de pagos, puedes aceptar múltiples monedas y métodos de pago para que te sea más fácil operar a nivel mundial.Experiencia del cliente

Si desarrollas tu propia pasarela de pagos, puedes personalizar el proceso de finalización de compra para que se ajuste a la experiencia de cliente que deseas ofrecer. Por ejemplo, un proceso de finalización de compra simplificado con muy pocos redireccionamientos puede reducir las tasas de abandono del carrito.

A pesar de estas ventajas, hay dos aspectos importantes sobre la creación de una pasarela de pagos propia que se deben tener en cuenta, y son los siguientes:

- Muchas de estas ventajas se pueden obtener colaborando con el proveedor de servicios de pago externo adecuado. Por ejemplo, Stripe —que ofrece funciones de pasarela de pagos— acepta más de 135 monedas en todo el mundo, lo que suele ser suficiente para las necesidades de la mayoría de las empresas.

- El desarrollo de una pasarela de pagos propia conlleva también retos, por lo que las empresas deben llevar a cabo un análisis de costo-beneficio en profundidad antes de comenzar. Estos retos se explican en más detalle a continuación.

Barreras para la creación de tu propia pasarela de pagos

Crear tu propia pasarela de pagos es una tarea significativa que puede implicar varios aspectos importantes que no siempre son fáciles de cubrir. Estos son algunos de los más comunes:

Requisitos de cumplimiento de la normativa

Las transacciones financieras están sujetas a normas muy estrictas. En particular, si tratas con información de tarjetas de crédito, hay que cumplir la normativa PCI DSS. Este conjunto de estándares de seguridad tiene como finalidad garantizar que todas las empresas que acepten, procesen, almacenen o transmitan información de tarjetas de crédito lo hagan en un entorno seguro. Lograr el cumplimiento de esta normativa y mantenerlo puede ser complejo y requerir mucho tiempo.Aspectos de seguridad

Una pasarela de pagos debe ser segura y proteger los datos confidenciales de los clientes, como el número de la tarjeta de crédito. La implementación de medidas de seguridad de alto nivel para prevenir el fraude y las filtraciones de datos requiere la participación de especialistas en el asunto y una importante inversión. Además, estas medidas de seguridad deben actualizarse de forma regular para combatir las nuevas amenazas.Especialización técnica

La creación de una pasarela de pagos requiere un grado considerable de conocimientos técnicos. Necesitarás un equipo de desarrolladores experimentados que tengan conocimientos sobre la creación de software, pero también sobre cómo manejar las complejidades del procesamiento de pagos, como la gestión de varias API de banca y la integración con distintas plataformas de e-commerce.Mantenimiento y soporte

Una vez que la pasarela de pagos esté en pie, tendrás que mantenerla, resolver los problemas y ofrecer soporte a los clientes. También tendrás que actualizar el software constantemente para cumplir los requisitos de la normativa a medida que esta cambie, añadir nuevas funciones y mejorar la seguridad. Este compromiso mantenido en el tiempo puede consumir muchos recursos.Tiempo y costo

La creación de una pasarela de pagos propia puede resultar costosa y requerir mucho tiempo. Aparte de los costos de desarrollo iniciales, también están los asociados al cumplimiento de la normativa, a la seguridad, al mantenimiento y al soporte. Además, el desarrollo e implementación de la pasarela de pagos puede requerir una cantidad de tiempo considerable, lo que puede retrasar otras iniciativas empresariales.Colaboraciones financieras

La creación de una pasarela de pagos propia suele implicar el establecimiento de relaciones con distintas instituciones financieras, como bancos y empresas de tarjetas de crédito. La formalización de estas alianzas puede ser compleja, en especial para las pequeñas empresas, y a menudo conlleva el manejo de intrincados acuerdos contractuales.

Aunque la creación de una pasarela de pagos ofrece muchos posibles beneficios, es importante valorar detenidamente estos posibles obstáculos. Para muchos negocios, utilizar la pasarela de pagos de un tercero consolidado puede ser una solución más práctica y rentable. Aunque, también es posible crear una propia y, cuando las circunstancias son las adecuadas, conseguir que funcione para ciertos negocios.

¿Cómo crear tu propia pasarela de pagos?

La creación de una pasarela de pagos propia es una tarea compleja que implica varios pasos, cada uno de los cuales requiere una considerable inversión de tiempo, recursos y conocimientos técnicos. El siguiente es un resumen general del proceso:

1. Planificación

En primer lugar, debes definir claramente las necesidades de tu negocio. Esto incluye la identificación del público objetivo, la determinación del volumen de transacciones que esperas generar, la especificación de los métodos de pago y las monedas que quieres incluir y otros aspectos.

2. Cumplimiento de la normativa y seguridad

Tendrás que asegurarte de que la pasarela cumpla toda la normativa financiera aplicable, incluida la normativa PCI DSS. Seguramente, esto implicará la obtención de ciertos certificados y la realización de auditorías regulares de tus sistemas para garantizar un cumplimiento constante de la normativa. Además, tendrás que implementar estrictas medidas de seguridad para proteger los datos confidenciales de los clientes y prevenir el fraude.

3. Establecimiento de relaciones con instituciones financieras

Tu pasarela de pagos tendrá que integrarse con diferentes bancos y empresas de tarjetas de crédito. Esto implica el establecimiento de alianzas con estas instituciones, lo cual puede conllevar largas negociaciones y complejos acuerdos contractuales.

4. Desarrollo de software

A continuación, tendrás que desarrollar el software de la pasarela de pagos. Es probable que, para ello, debas contratar a un equipo de desarrolladores experimentados (que puedes formar con personal interno o externo), lo cual puede llevar bastante tiempo en función de la complejidad de tus requisitos.

5. Pruebas

Una vez que se haya desarrollado el software, es necesario que lo sometas a pruebas rigurosas para asegurarte de que funciona según lo esperado y puede gestionar el volumen de transacciones que esperas generar. Esta fase también puede implicar la resolución de los posibles errores o problemas que identifiques.

6. Implementación y mantenimiento

Tras las pruebas, podrás implementar la pasarela de pagos. No obstante, el trabajo no termina aquí. Tendrás que mantener y actualizar el software de forma constante, resolver los errores que surjan y proporcionar soporte a los clientes. Un aspecto que tiene mucho peso en la creación de una pasarela de pagos es el compromiso con el mantenimiento, que sigue requiriendo atención y recursos internos constantemente.

Aunque la creación de una pasarela de pagos propia puede ofrecer importantes ventajas, en estos pasos queda de manifiesto que no es un proceso sencillo. Por ello, muchas empresas buscan soluciones más simples y rentables. Una de estas soluciones es el facilitador de pago de marca blanca que ofrece Stripe. Se trata de una plataforma que permite a las empresas gestionar las transacciones en línea sin necesidad de crear su propia pasarela de pagos ni de establecer colaboraciones con bancos o empresas de tarjetas de crédito.

Con la solución de facilitación de pago de Stripe, las empresas obtienen acceso a la pasarela de pagos de Stripe, una pasarela consolidada, segura y acorde a la normativa. Pueden personalizar la interfaz de usuario para adaptarla a su imagen de marca mientras Stripe se encarga de los aspectos complejos del procesamiento de pagos, el cumplimiento de la normativa, la seguridad y el mantenimiento. Esto permite que las empresas puedan tener mayor control sobre la experiencia del usuario y un posible ahorro de costes sin enfrentarse a las dificultades relacionadas. Además, las empresas pueden comenzar a procesar transacciones mucho antes que si creasen su propia pasarela y centrarse en la actividad principal del negocio. Si deseas obtener más información, haz clic aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.