Una transacción sin tarjeta física (CNP) es una compra que se hace de forma remota, sin pasar una tarjeta física por un lector de tarjetas o un terminal (y sin ingresar un PIN manualmente). Estas transacciones, que son un método de compra cada vez más popular, aumentaron un 23 % en 2021, por lo que es importante que las empresas que venden en línea sepan cómo aceptarlas sin comprometer la seguridad.

Explicaremos los diferentes tipos de transacciones CNP, por qué pueden representar un riesgo de fraude y cómo aceptarlas sin comprometer la seguridad.

¿Qué contiene este artículo?

- ¿Qué es una transacción CNP?

- Por qué las transacciones CNP suponen un riesgo de fraude

- Cómo aceptar transacciones CNP sin comprometer la seguridad:

- En línea

- Por teléfono

- En persona y de forma manual

- En línea

- Comisiones y costos de procesamiento de las transacciones CNP

¿Qué es una transacción CNP?

Las transacciones CNP son aquellas en las que ni la tarjeta de crédito ni el titular de la tarjeta están presentes físicamente cuando se procesa el pago.

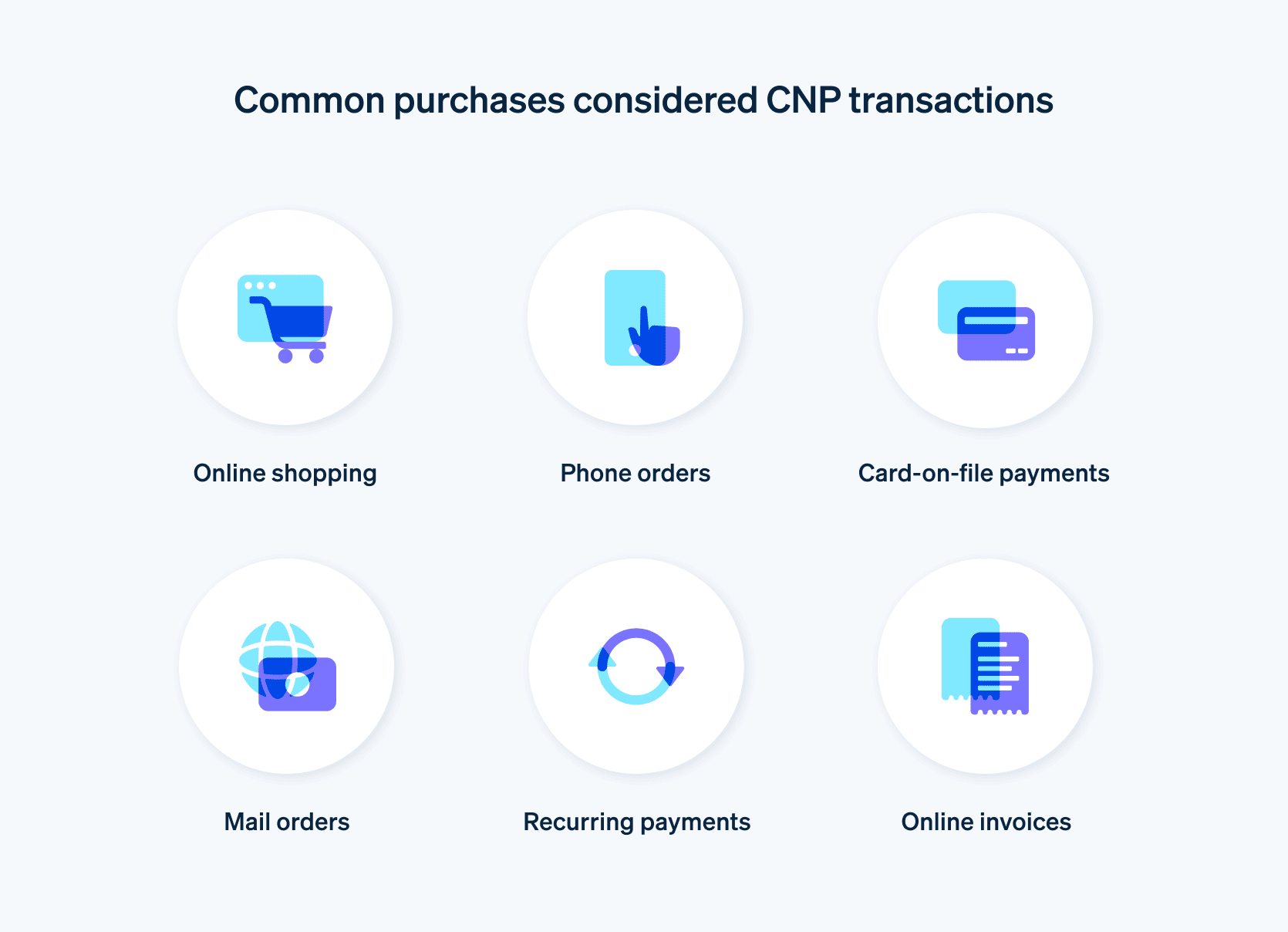

Muchas compras habituales se consideran transacciones CNP, por ejemplo, las siguientes:

Compras en línea: un cliente compra productos o servicios a través de un sitio web o un enlace de pago y, para ello, ingresa los datos de la tarjeta y la dirección de facturación. El cliente puede elegir entre recibir el pedido en la dirección que especifique o recogerlo en la tienda.

Pedidos por teléfono: un cliente hace una compra por teléfono y proporciona los datos de la tarjeta y la dirección de facturación a un vendedor que se encarga de procesar el pago.

Pagos con una tarjeta registrada: un cliente paga una compra con un método de pago que ya usó anteriormente con la empresa y que está aprobado para usar en futuras compras.

Pedidos por correo: un cliente compra productos o servicios por correo y, para ello, indica su información de facturación en un formulario de pedido impreso y que envía a la empresa. En el pasado, los clientes hacían pedidos por correo a través del catálogo de una tienda.

Pagos recurrentes: son los pagos automáticos que se debitan de la tarjeta de crédito o de la cuenta bancaria de un cliente en los plazos acordados por los productos y servicios adquiridos como parte de una suscripción. Cuando el cliente efectúa el primer pago, su información de facturación queda guardada en el sistema de la empresa y se usa para todos los pagos posteriores.

Facturas en línea: un cliente usa un sistema de pago en línea para pagar una factura de una empresa. Estos pagos pueden efectuarse con métodos de pago guardados o nuevos, como tarjetas de crédito y débito, transferencias bancarias y carteras digitales.

Por qué las transacciones CNP suponen un riesgo de fraude

Dado que las transacciones CNP se procesan sin que el cliente (o la tarjeta de crédito) esté físicamente presente para su verificación, existe la posibilidad de que se cometa fraude. El fraude de las transacciones CNP ocurre cuando una persona no autorizada vulnera y obtiene la información de facturación del titular de una tarjeta para hacer compras fraudulentas. Para ello, el estafador roba las credenciales de pago del titular de la tarjeta, como el número, el código de verificación (CVC)/código de valor de verificación (CVV) y la fecha de vencimiento de la tarjeta.

El fraude de las transacciones CNP no solo afecta al cliente, sino que también causa pérdidas económicas a la empresa, ya que los cargos fraudulentos suelen provocar contracargos. Cuando un cliente detecta una transacción fraudulenta en su tarjeta, puede optar por disputar el pago con el banco emisor y solicitar un reembolso. Esto significa que la empresa no solo perdió el valor de la venta, sino que también le entregó un producto o servicio gratis al estafador. Puede que la empresa también deba pagar una comisión si incurre en demasiados contracargos. Para las empresas que corren mayor riesgo de sufrir fraude con tarjetas, Stripe ofrece una protección adicional frente a los contracargos.

Cómo aceptar transacciones CNP sin comprometer la seguridad

Por la gran cantidad de problemas que causa el fraude de las transacciones CNP, es fundamental que las empresas creen un proceso de pago lo más seguro posible.

A continuación, te mostramos diferentes formas de evitar el fraude de las transacciones CNP con distintos métodos de pago:

En línea

En tu página web del proceso de compra, registra la mayor cantidad de información sobre el cliente posible, como el tipo de tarjeta, el número de cuenta, la fecha de vencimiento y el código CVC. Solicitar más datos te ayuda a garantizar que el cliente tenga la tarjeta física en su poder, lo que significa que es más probable que sea el titular legítimo de la tarjeta. También sirve para establecer un sistema de verificación de direcciones (AVS), que le pide a tu cliente que verifique su dirección de facturación y código postal durante una transacción, ya que la mayoría de los estafadores no tendrán acceso a esta información.

Radar para Equipos de Fraude, un conjunto de herramientas integradas en Stripe, es una opción eficaz que ayuda a los titulares de las empresas a hacer frente al fraude. El sistema de machine learning de la plataforma analiza grandes conjuntos de datos provenientes de las transacciones de los clientes, como las direcciones IP geolocalizadas y la duración del proceso de compra, para obtener información sobre posibles usuarios fraudulentos. Puedes elaborar una lista de criterios con una combinación de tus propios datos sobre fraude y la información de Stripe sobre los comportamientos en este ámbito, a fin de bloquear las transacciones sospechosas y hacer revisiones manuales. Si apruebas estas transacciones filtradas, te ayudará a detectar y detener las actividades fraudulentas con más facilidad.

La página de Stripe Checkout te permite registrar toda la información de facturación necesaria durante una transacción. Además, agiliza y simplifica considerablemente el proceso de finalización de compra para el cliente, gracias a funcionalidades inteligentes como la búsqueda de direcciones, la validación de la tarjeta en tiempo real y el reconocimiento del emisor de la tarjeta de crédito.

Las reglas son otra funcionalidad de Radar que pueden ayudarte a combatir el fraude. Te permiten configurar filtros con tus propios criterios para bloquear automáticamente los pagos que cumplen criterios específicos de alto riesgo (por ejemplo, si el pago procede de una ubicación geográfica donde los cargos fraudulentos son frecuentes).

Por teléfono

Si recibes un pedido por teléfono, es importante que protejas la información que recibes del cliente conforme a los requisitos del sector de tarjetas de pago (PCI). Si eres cliente de Stripe, puedes ingresar un cargo manualmente con la información recibida por teléfono a través del Dashboard.

En persona y de forma manual

En el caso de las transacciones en persona, las empresas pueden implementar otras verificaciones de identidad para mitigar el riesgo de fraude, como pedir un documento de identidad con foto. Los titulares de las empresas también deben usar servicios de cifrado para proteger todos los datos almacenados de las tarjetas.

Comisiones y costos de procesamiento de las transacciones CNP

Si bien a las empresas se les cobra una comisión por cada transacción con tarjeta de crédito realizada correctamente, las comisiones por el procesamiento de pagos CNP suelen ser más altas que las de las transacciones con tarjetas físicas, ya que suponen mayores riesgos. Las comisiones varían según el sector y el margen de beneficio del procesador de pagos. En general, las comisiones y los costos se calculan según la fórmula siguiente:

Porcentaje de la transacción + Costo fijo por transacción

Para los clientes de Stripe establecidos en EE. UU., el importe sería del 2.9 % + USD 0.30 por cada cargo con tarjeta procesado correctamente. Consulta nuestra guía de tarifas para conocer las comisiones de tu mercado y las funcionalidades incluidas.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.